Бесплатная консультация юриста по ДТП

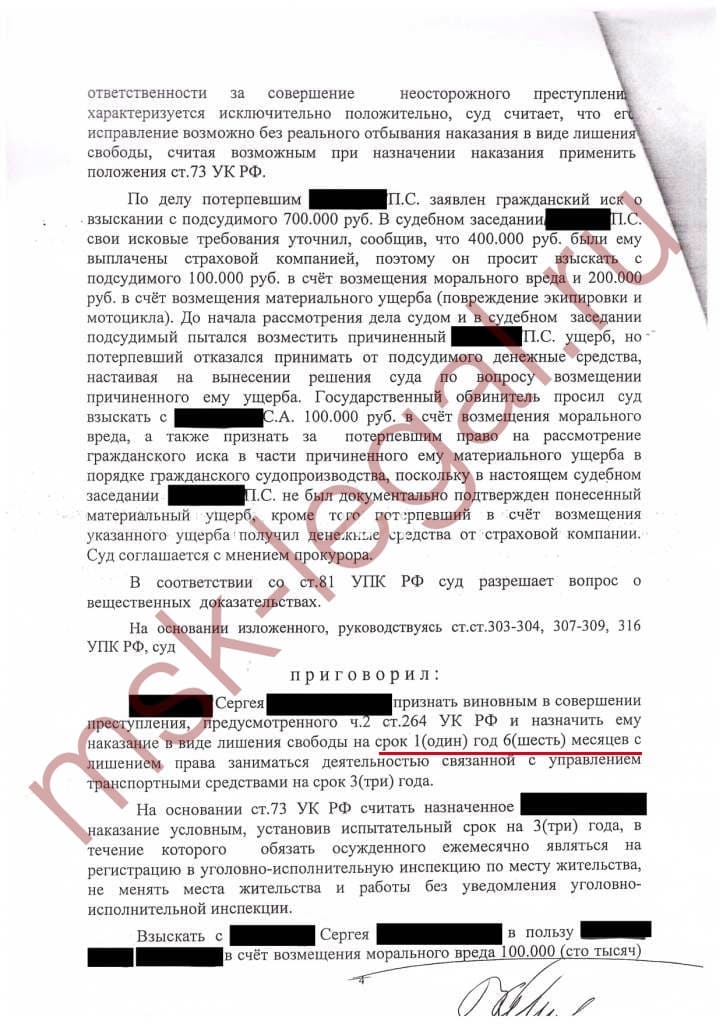

Дело № 15/13165

Суть дела: Дело о наезде на пешехода

Результат: Иск удовлетворен полностью

Дело № 15/13158

Суть дела: Дело о нарушении условий договора КАСКО страховой компанией

Результат: Иск удовлетворен полностью

Дело № 15/13157

Суть дела: Дело о превышении максимального лимита выплат по ОСАГО

Результат: Иск удовлетворен полностью

Дело № 15/13154

Суть дела: Дело о занижении страховых выплат по ОСАГО

Результат: Иск удовлетворен полностью

Дело № 15/13162

Суть дела: Дело о возмещении стоимости музыкального оборудования по договору ОСАГО

Результат: Иск удовлетворен полностью

Дело № 15/13155

Суть дела: Дело об отказе в выплате страховки по ОСАГО

Результат: Иск удовлетворен полностью

Дело № 15/13161

Суть дела: Дело о длительном ремонте машины

Результат: Иск удовлетворен полностью

Дело № 15/13156

Суть дела: Дело об отказе в выплате по ОСАГО из-за несвоевременного извещения компании о ДТП

Результат: Иск удовлетворен полностью

Дело № 15/13054

Суть дела: Дело о невозможности эксплуатации ТС после ДТП

Результат: Иск удовлетворен полностью

Цены на юридические услуги адвоката по ДТП

| Услуга | Средняя стоимость |

|---|---|

| Консультация адвоката, юриста по ДТП | Бесплатно |

| Консультация для жителей регионов (кроме Московской области) | Бесплатно Записаться |

| Анализ перспектив спора | Бесплатно |

| Подготовка процессуальных документов (исковое заявление, ходатайство, претензия и др.) | от 5 000 р. |

| Подготовка жалоб (апелляционная, надзорная, кассационная) | 5 500 р. |

| Подготовка соглашений | 6 000 р. |

| Досудебное урегулирование спора | от 10 000 р. |

| Ведение простого дела в суде | 30 000 р. |

| Сложная судебная защита | от 50 000 р. |

| Особо сложное дело в суде | от 100 000 р. |

| Выезд на предварительное или судебное заседание в Москве | от 9 000 р. |

| Выезд на предварительное или судебное заседание в Московской области | от 12 000 р. |

| Выезд на заседание на территории РФ | от 16 000 р. |

Цены на услуги адвоката по отдельным категориям автомобильных споров

| Услуга | Средняя стоимость |

|---|---|

| Разрешение споров со страховыми компаниями (КАСКО, ОСАГО) | от 20 000 р. |

| Обжалование действий сотрудников ГИБДД | от 10 000 р. |

| Обжалование административных штрафов за нарушение ПДД | от 5 000 р. |

| Выезд на место ДТП (срочный) | от 10 000 р. |

| Организация технических экспертиз и исследований | от 10 000 р. |

| Взыскание компенсаций за причинение вреда здоровью при ДТП | от 30 000 р. |

| Возбуждение уголовного дела в случае причинения тяжкого вреда здоровью | от 20 000 р. |

| Решение вопросов, связанных с лишением водительских прав | от 20 000 р. |

| Содействие в проведение независимой оценки причиненного ущерба при ДТП | от 5 000 р. |

Наша практика по ДТП

Одним из наиболее спорных вопросов при возмещении ущерба по полису КАСКО является определение факта полной гибели автомобиля. Подробнее

При защите пострадавшего от ДТП адвокат Коллегии адвокатов № 1 добился возмещения вреда здоровью в полном объеме, при этом часть суммы была взыскана с непосредственного виновника аварии. Подробнее

К адвокату Коллегии адвокатов №1 обратился истец с просьбой составить правильно и грамотно составить исковое заявление к страховой компании, а также ответчику о взыскании возмещения страхового характера, а также возмещения материального и морального. Подробнее

К адвокату Коллегии адвокатов №1 обратился истец, который попросил представлять его интересы в суде. Подробнее

К адвокату Коллегии адвокатов №1 обратился Иван Петров, который попросил у адвоката профессиональной помощи. Дело было в том, что истец находился за рулем своего транспортного средства, и другой автомобиль врезался в него. Подробнее

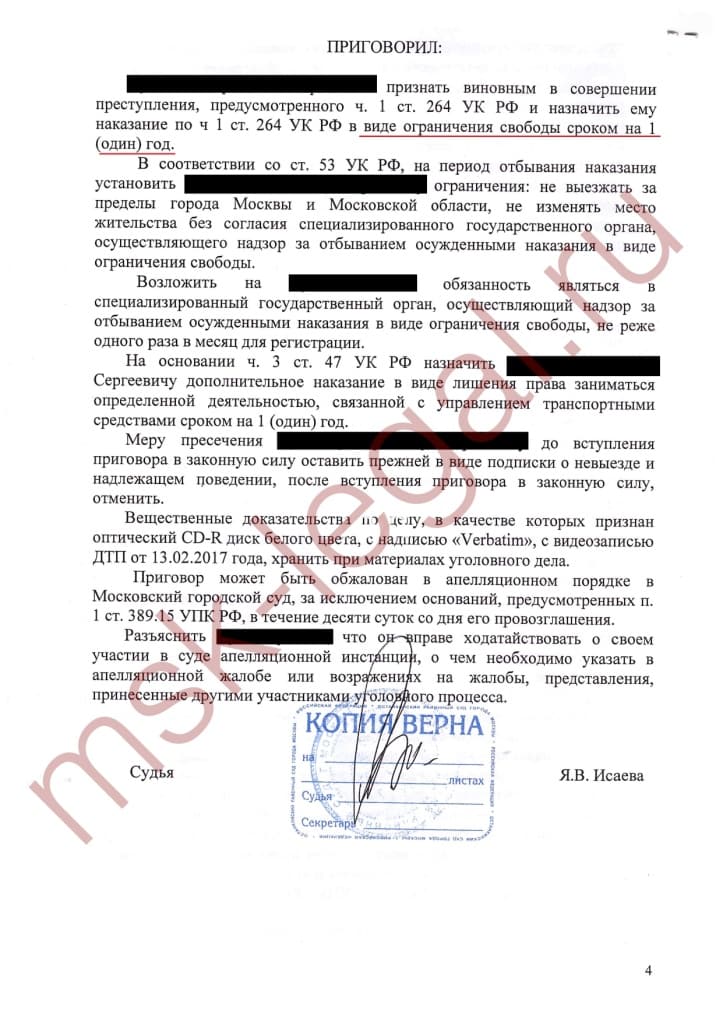

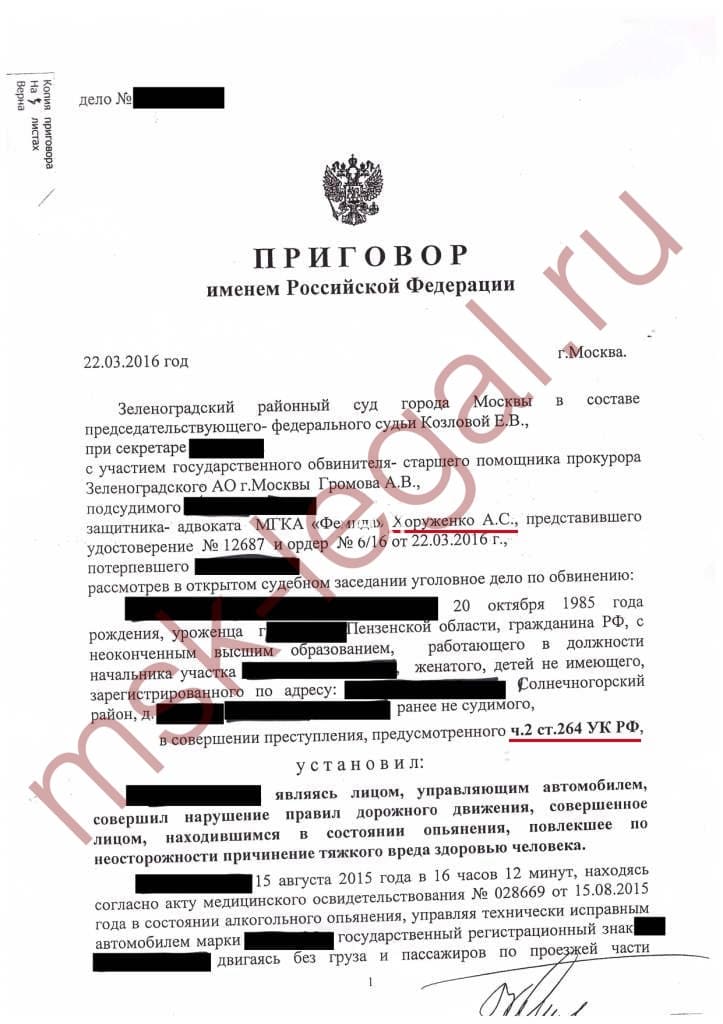

Адвокат по ДТП со смертельным исходом

Выиграно дел: 261

Общая оценка клиентов: 9,2

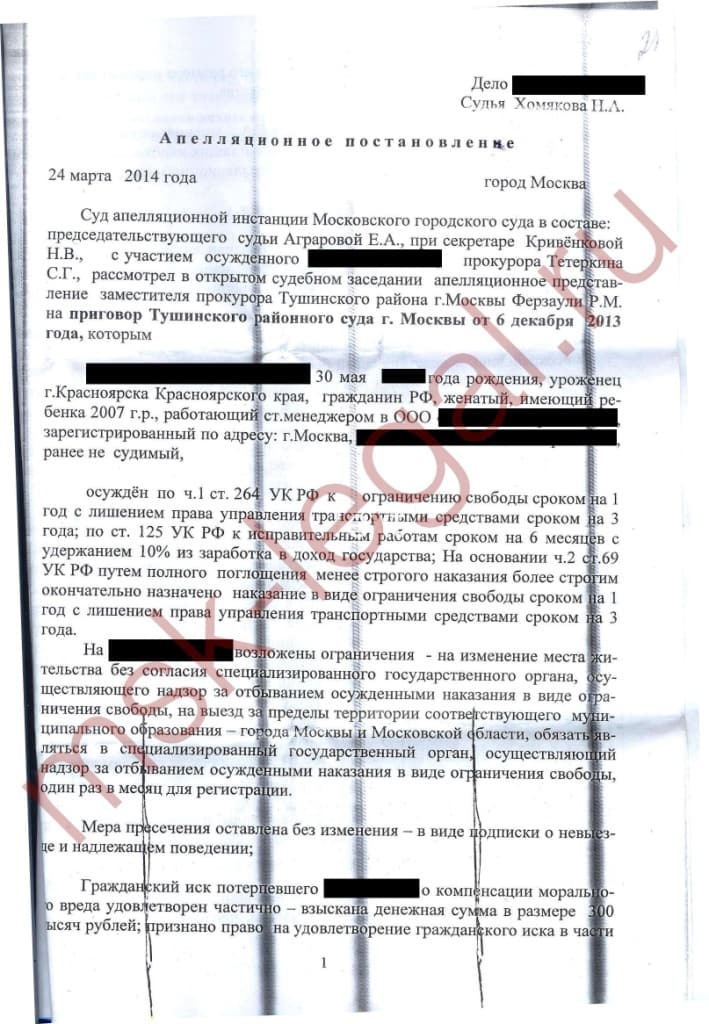

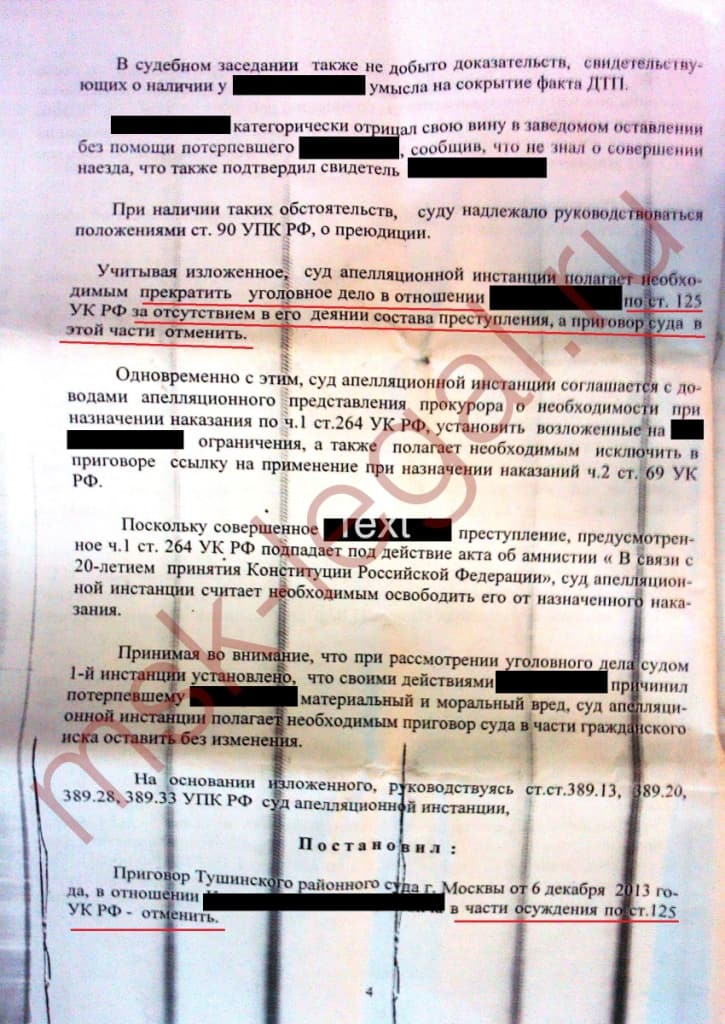

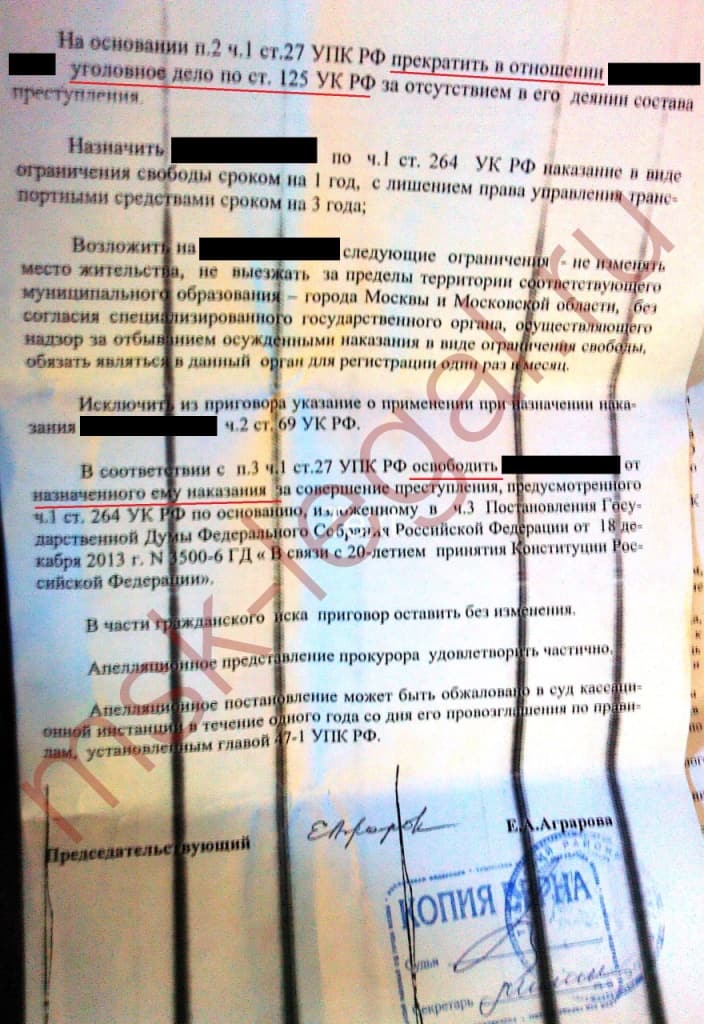

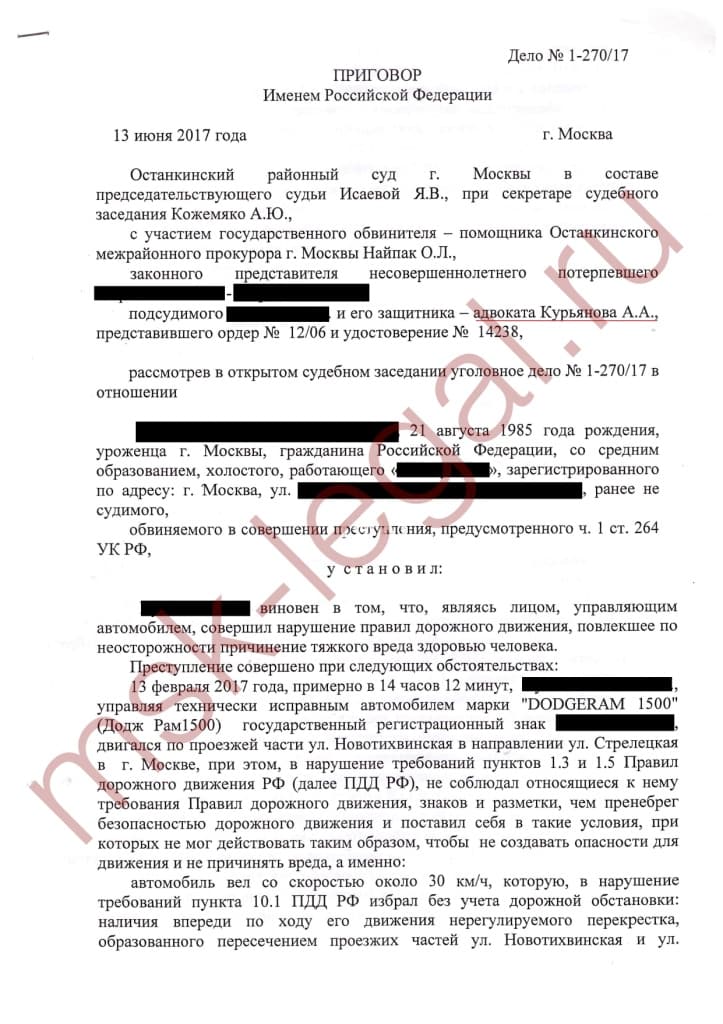

В ДТП жертвами становятся сотни людей, еще больше по статистике пострадавших. Дорожно-транспортные происшествия со смертельным исходом одного или нескольких человек относятся к тяжким преступлениям, за которые предусмотрена уголовная ответственность. Осужденному грозит наказание по ст. 264 УК РФ в виде лишения свободы на срок от 2-х до 15 лет при отказе от освидетельствования или нахождении в состоянии алкогольного опьянения.

Наш уголовный адвокат по ДТП с жертвой (смертельным исходом) или пострадавшими (тяжкие телесные) поможет обвиняемому защитить свои интересы, поспособствует вынесению более мягкого приговора или снятию ответственности при отсутствии вины. Юристы компании “Первый иск» также оказывают необходимую правовую помощь пострадавшим.

Цены на услуги адвоката по ДТП с жертвой или тяжкими телесными – ст 264 УК РФ

Юридическая консультация адвоката в офисе по ДТП с пострадавшими

Проводят бывшие судьи, руководители различных ведомств исполнительной власти – адвокаты со стажем от 10 – 20 лет.

Выиграно дел: 502

Общая оценка клиентов: 9,4

- 15 мин – Бесплатно

- 30 мин – 1.000 руб.

- 60 мин – 2.000 руб.

Выиграно дел: 360

Общая оценка клиентов: 8,4

- 15 мин – Бесплатно

- 30 мин – 1.000 ₽

- 60 мин – 2.000 ₽

Юридическая консультация онлайн по ДТП с жертвой

Если у вас короткий несложны вопрос, Вы можете задать его:

- Через форму обратной связи. Кликни кнопку справа “задать вопрос”

- Выслать вопрос на почту компании

- Написать в мессенджере WhatsApp. Смотрите с мобильного? Кликни иконку и перебросит в чат мессенджера.

можно задать вопросов: 1

кто вам ответит: дежурный адвокат

срок исполнения: от 5 мин. до 5 часов

стоимость: бесплатно

– Защита на стадии суда

– Представление интересов потерпевшего

цена: зависит от стажа и квалификации выбранного адвоката, количества выигранных им дел, положительных отзывов, его рейтинга в компании.

что входит: обсуждение дела (в офисе или по email) / анализ имеющихся доказательств, составление стратегии, участие в следственных действиях.

исполнитель: выбираете вы

срок исполнения: –

Исход дела о ДТП со смертельным исходом может зависеть от:

- выводов судебно-медицинского эксперта;

- степени тяжести причиненного вреда;

- результатов судебной автотехнической экспертизы транспортного средства;

- характеристики обвиняемого;

- наличия отягчающих или смягчающих обстоятельств;

- квалификации вашего адвоката.

В 2022 г. по ДТП с пострадавшими не проиграли ни одного дела

Ошибки исключены – мы знаем “что” и “как” нужно, чтобы победить по ДТП с жертвой

По ДТП со смертельным исходом и погибшими у нас цены ниже

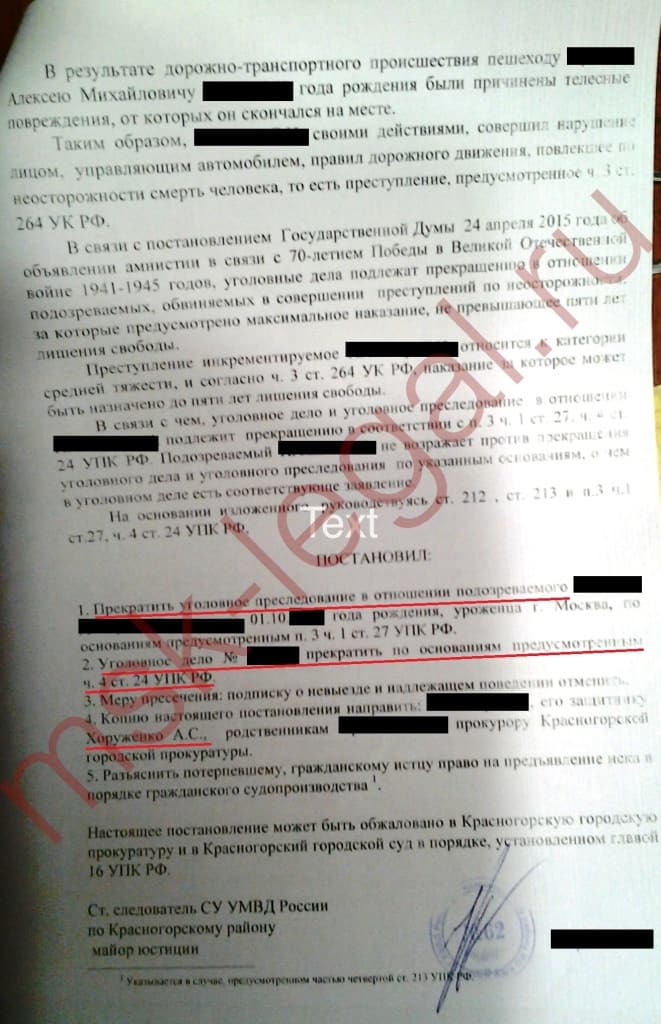

Защита в уголовном деле о ДТП с пострадавшими

Берясь за ДТП с погибшими, адвокат сначала проводит юридическую консультацию, собирает доказательства невиновности подсудимого. Он находит свидетелей происшествия, чьи показания также могут оказать влияние на ход следствия. Инициирует проведение рецензии, экспертизы, медицинского освидетельствования или следственного эксперимента, что часто необходимо в делах по ст. 264 УК РФ.

Берясь за ДТП с погибшими, адвокат сначала проводит юридическую консультацию, собирает доказательства невиновности подсудимого. Он находит свидетелей происшествия, чьи показания также могут оказать влияние на ход следствия. Инициирует проведение рецензии, экспертизы, медицинского освидетельствования или следственного эксперимента, что часто необходимо в делах по ст. 264 УК РФ.

Адвокат берет на себя переговоры с родственниками погибшего, которые при удачном стечении могут привести к заключению мирового соглашения. В некоторых случаях с виновного могут затребовать не только компенсацию морального вреда, но и обеспечение иждивенцев. Юрист проконтролирует, чтобы сумма не была завышенной. Адвокат по уголовным делам о ДТП с пострадавшими разработает линию защиты и представит ее в суде, поможет смягчить наказание или освободиться от уголовного преследования в случае вашей невиновности.

Адвокат берет на себя переговоры с родственниками погибшего, которые при удачном стечении могут привести к заключению мирового соглашения. В некоторых случаях с виновного могут затребовать не только компенсацию морального вреда, но и обеспечение иждивенцев. Юрист проконтролирует, чтобы сумма не была завышенной. Адвокат по уголовным делам о ДТП с пострадавшими разработает линию защиты и представит ее в суде, поможет смягчить наказание или освободиться от уголовного преследования в случае вашей невиновности.

Представление потерпевших в уголовном деле о ДТП с жертвами

Если в результате дорожно-транспортного происшествия погиб человек, то потерпевшим признается один из его близких родственников (например, дети, супруг/супруга, родители). В данном случае адвокат подготовит и направит иск к виновнику ДТП с требованиями о взыскании сумм материального и морального вреда, причиненных в результате преступления.

Выступая на стороне потерпевших, юрист поможет добиться справедливой компенсации. Хороший специалист по ДТП с летальным исходом, изучив обстоятельства и материалы вашего конкретного дела, определит комплекс необходимых мероприятий, которые следует провести. Он определит эффективную стратегию защиты, проведет работу со свидетелями, сформирует убедительную доказательственную базу, чтобы добиться беспристрастного и объективного расследования преступления.

Оказываем представительство в Москве адвокатов при разборе ДТП в ГИБДД, проверка документов, анализ дорожно транспортного происшествия на определение вины.

Выиграно дел: 152

Общая оценка клиентов: 9,1

- 15 мин – Бесплатно

- 30 мин – 1.000 ₽

- 60 мин – 2.000 ₽

При наличии у потерпевшего тяжких телесных повреждений

Расследование проводит следственный отдел по району, где произошло ДТП. В первые дни проверяются все полученные материалы, обстоятельства аварии, дело дополняется и назначается постоянный следователь. Данная процедура может занимать от 3-х до 30 дней. Если к этому моменту адвокат еще не представляет ваши интересы, необходимо как можно скорее заручиться его поддержкой. Чем быстрее опытный юрист начнет работать по делу, тем больше шансов добиться благоприятного исхода в ДТП с пострадавшими.

Расследование проводит следственный отдел по району, где произошло ДТП. В первые дни проверяются все полученные материалы, обстоятельства аварии, дело дополняется и назначается постоянный следователь. Данная процедура может занимать от 3-х до 30 дней. Если к этому моменту адвокат еще не представляет ваши интересы, необходимо как можно скорее заручиться его поддержкой. Чем быстрее опытный юрист начнет работать по делу, тем больше шансов добиться благоприятного исхода в ДТП с пострадавшими.

После того как определен следователь, который будет вести дело, проводится доследственная проверка и начинается следственный процесс. На данных этапах обязательно должны быть проведены экспертизы – техническая, медицинская и судебная. Осуществляется розыск фактов, дополнительных сведений, материалов. Проводится работа со свидетелями, просматривается съемка с видеорегистраторов и камер наружного наблюдения.

После того как определен следователь, который будет вести дело, проводится доследственная проверка и начинается следственный процесс. На данных этапах обязательно должны быть проведены экспертизы – техническая, медицинская и судебная. Осуществляется розыск фактов, дополнительных сведений, материалов. Проводится работа со свидетелями, просматривается съемка с видеорегистраторов и камер наружного наблюдения.

Следующим этапом следствие приступает к дополнительным допросам подозреваемого в ДТП с жертвой. На этом этапе важно иметь своего адвоката, который подскажет вам линию поведения и поможет сформулировать показания. От этого зависит конечная квалификация статьи 264 УК РФ. В данной статье шесть пунктов и каждый последующий строже. Например, наказание по части 1 этой статьи предусматривает до двух лет лишения свободы, а часть 6 ст. 264 УК РФ предполагает уже до 15 лет л.с.

Следующим этапом следствие приступает к дополнительным допросам подозреваемого в ДТП с жертвой. На этом этапе важно иметь своего адвоката, который подскажет вам линию поведения и поможет сформулировать показания. От этого зависит конечная квалификация статьи 264 УК РФ. В данной статье шесть пунктов и каждый последующий строже. Например, наказание по части 1 этой статьи предусматривает до двух лет лишения свободы, а часть 6 ст. 264 УК РФ предполагает уже до 15 лет л.с.

Затем уголовное дело направляют прокурору с обвинительным заключением или постановлением о передаче уголовного дела в суд. К этому времени юрист компании «Первый иск» всегда имеет четко выстроенную стратегию защиты обвиняемого водителя. Специалист, имеющий успешную практику по делам данной категории, знает, как добиться менее строгого наказания или же полностью избежать уголовной ответственности в случае ваше невиновности.

Затем уголовное дело направляют прокурору с обвинительным заключением или постановлением о передаче уголовного дела в суд. К этому времени юрист компании «Первый иск» всегда имеет четко выстроенную стратегию защиты обвиняемого водителя. Специалист, имеющий успешную практику по делам данной категории, знает, как добиться менее строгого наказания или же полностью избежать уголовной ответственности в случае ваше невиновности.

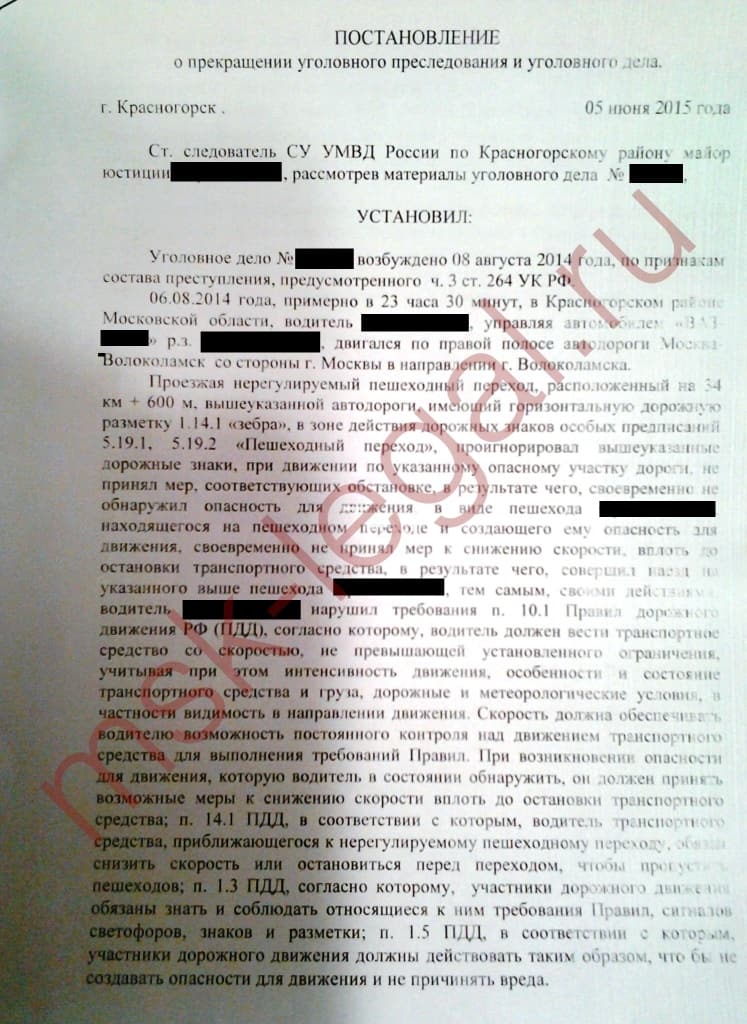

ДТП со смертельным исходом

С дорожно-транспортным происшествием приходится сталкиваться хотя бы раз каждому водителю, даже при максимально аккуратном вождении редким людям удаётся этого избежать. В авариях страдает не только транспорт, результатом ДТП порой становится причинение вреда здоровью, иногда ситуация заканчивается смертью человека. Для защиты от обвинений потребуется помощь адвоката по делам ДТП со смертельным исходом, специализирующегося на данной категории дел.

С дорожно-транспортным происшествием приходится сталкиваться хотя бы раз каждому водителю, даже при максимально аккуратном вождении редким людям удаётся этого избежать. В авариях страдает не только транспорт, результатом ДТП порой становится причинение вреда здоровью, иногда ситуация заканчивается смертью человека. Для защиты от обвинений потребуется помощь адвоката по делам ДТП со смертельным исходом, специализирующегося на данной категории дел.

Юрист по ДТП со смертельным исходом

Уголовное дело возбуждается после каждого ДТП со смертельным исходом. Виновник происшествия не всегда привлекается к ответственности, всё зависит от результатов расследования и обстоятельств. Уголовная ответственность наступает только в том случае, если доказана виновность и причастность человека к смерти людей, и тогда без помощи уголовного адвоката по ДТП со смертельным исходом не обойтись. Для взыскания суммы возмещения за причиненный вред исковое заявление могут подать родственники погибшего человека.

Задача адвоката по ДТП с тяжкими последствиями зависит от того, какие доказательства имеются у стороны обвинения. Целью его работы может быть или уменьшение срока наказания, или полное освобождение от уголовной ответственности. Правильный выбор адвоката по ДТП со смертельным исходом в Москве стратегии ведения дела обеспечивает достижение результата, направленного на недопущение привлечения к уголовной ответственности.

Какое предусмотрено за ДТП со смертельным исходом наказание

ДТП со смертельным исходом относится к частям 3-6 статьи 264 УК РФ, связанной с нарушением ПДД. Наказание зависит от различных обстоятельств:

- число погибших в аварии;

- нахождение водителя в алкогольном или наркотическом опьянении;

- написание явки с повинной;

- попытки оказания первой помощи;

- наличие у обвиняемого маленьких детей;

- нарушение ПДД РФ другим участником;

- наличие болезни;

- примирение с потерпевшим;

- добровольное возмещение вреда.

Адвокат по ДТП с погибшими имеет право представлять интересы клиента как в досудебном процессе, так во время предварительного следствия и судебного разбирательства. Чем раньше юрист по дтп с погибшими получит доступ к материалам дела по ДТП изучит обстоятельства, тем выше шанс на его удачное окончание. Время является значимым фактором для выстраивания эффективной линии защиты. Знание адвокатом по ДТП деталей сложившихся обстоятельств порой помогает существенно изменить ситуацию или получить оправдательный приговор.

Как определяется виновник ДТП со смертельным исходом

Обстоятельства дорожно-транспортного происшествия влияют на степень вины подсудимого. Юрист по ДТП изучает все аспекты дела, чтобы разобраться, можно ли его клиента назвать виновным в нарушении ПДД. Возможны случаи, когда ДТП с летальными последствиями не является следствием нарушения правил, и тогда адвокату по ДТП со смертельным исходом предстоит доказать эти обстоятельства на предварительном следствии или в суде.

Ответственность за ДТП со смертельным исходом

Совершение ДТП с летальным исходом подразумевает следующие варианты ответственности за правонарушение:

• нарушение ПДД в трезвом состоянии со смертью 1 человека – лишение свободы до 5 лет (часть 3 статьи 264 УК РФ);

• нарушение ПДД в пьяном состоянии со смертью 1 человека – лишение свободы от 2 до 7 лет (часть 4 статьи 264);

• нарушение ПДД в трезвом состоянии со смертью нескольких людей – лишение свободы до 7 лет(часть 5 статьи 264);

• нарушение ПДД в состоянии опьянения со смертью нескольких людей – лишение свободы от 4 до 9 лет (часть 6-ая статьи 264 УК РФ, самый «тяжкий» вариант).

Статья 264 УК РФ предусматривает возможность лишения прав виновника ДТП на срок до трёх лет.

Помощь уголовного адвоката по ДТП со смертельным исходом

Задачей нашего автоюриста по ДТП становится переквалификация тяжелых частей статьи на более лёгкие, чтобы снизить срок наказания. Например, доказательство нахождения в трезвом виде позволит значительно улучшить положение подзащитного, повысить шанс на условный срок. Наш адвокат по ДТП со смертельным исходом в каждой ситуации предпримет всё необходимое, чтобы клиент не понёс тяжёлое наказание.

Цены на услуги адвоката по уголовному делу по ДТП со смертельным исходом

| Услуга | Цена |

| Помощь по ДТП со смертельным исходом | от 10000 руб. |

Что входит в минимальную стоимость:

- выяснение ситуации;

- подборка доказательств;

- досудебная работа.

Адвокат по уголовным делам о ДТП: ст. 264 УК РФ

Уголовный адвокат по ДТП +7(495)664-55-96

| ПОМОЩЬ УГОЛОВНОГО АДВОКАТА | ЦЕНЫ НА УСЛУГИ |

|---|---|

| Консультация в телефонном режиме и онлайн | Бесплатно |

| Детальная консультация с изучением дела | от 5000 руб. |

| Представительство в ГИБДД | от 10000 руб. |

| Выезд адвоката на место аварии | от 10000 руб. |

| Защита в уголовном процессе | от 80000 руб. |

| Обжалование приговора суда | от 60000 руб. |

Уголовная ответственность по дорожно-транспортным происшествиям

Транспортные средства являются источником повышенной опасности, в связи с чем к их владельцам и непосредственным водителям предъявляются строгие нормы ответственности. В зависимости от обстоятельств аварии и тяжести последствий Закон РФ предусматривает административную, гражданскую и уголовную ответственность по ДТП:

Уголовная ответственность возникает в случае причинения тяжкого вреда здоровью либо смерти другого человека. Регулируется ст. 264 УК РФ, действия квалифицируются как неосторожное деяние, но могут караться реальным лишением свободы вплоть до 9 лет. Отягощающими обстоятельствами по статье являются – состояние опьянения (не только алкогольного, но и наркотического!), рецидив преступления и количеств жертв более двух.

Помощь уголовного адвоката Moscow legal по ДТП

Дорожно-транспортное происшествие, ставшее причиной причинения тяжкого вреда здоровью по неосторожности, квалифицированное как ст. 264 УК, без юридического сопровождения может повлечь за собой серьезные последствия, даже если реальной вины водителя в случившемся нет.

При этом, дела, связанные с безопасностью на дороге, очень запутаны, а для возбуждения и корректной квалификации статьи дела о ДТП важны все нюансы – тяжелый или легкий вред здоровью был причинен, была ли оказана неотложная помощь. Для установления истины необходимо проведение экспертиз и учет многих факторов:

- техническое состояние транспортных средств,

- фиксация факта нарушения ПДД и причин ему предшествовавших,

- место аварии (пешеходный переход или нет),

- наличие возможности у водителя предотвратить аварию,

- состояние самих участников ДТП и жертв-пешеходов,

- поведение после аварии,

- была ли вызвана скорая помощь,

- есть ли причинно-следственная связь травм и смертельного исхода и т.д.

Привлечение квалифицированного адвоката позволяет обеспечить полное объективное расследование, учесть все факторы, повлекшие аварию, в том числе неизвестные водителю (неисправности ТС).

Помощь потерпевшему в ДТП

Для всей России, и Москвы особенно, характерны коррупционные явления, и потерпевшим в ДТП без опытного уголовного адвоката бывает крайне сложно добиться возбуждения уголовного дела по ДТП, в результате которого они пострадали физически и потерпели материальный ущерб. Помимо помощи в возбуждении дела, юрист выполняет следующие задачи по уголовному производству:

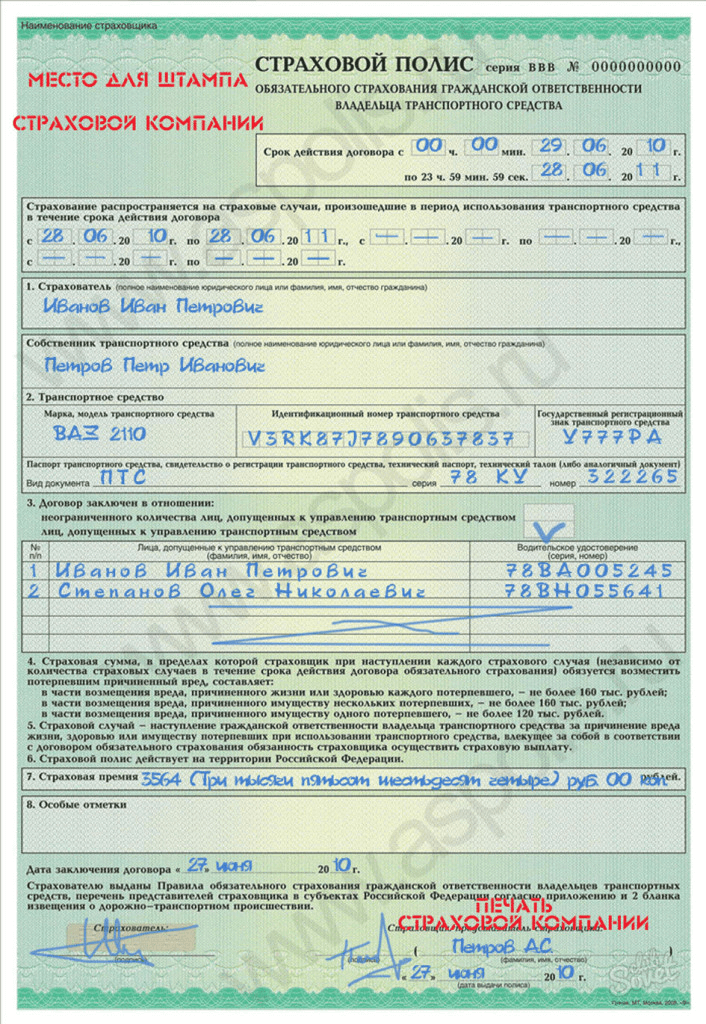

Порядок заключения договора ОСАГО в виде электронного документа

С 1 января 2017 года вступили в силу изменения в Федеральный закон от 25 апреля 2002 года № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — Закон об ОСАГО), в соответствии с которыми страховщики обязаны обеспечить возможность заключения договора ОСАГО в виде электронного документа с каждым лицом, обратившимся с заявлением о заключении такого договора.

Для заключения электронного договора ОСАГО владельцу транспортного средства необходимо осуществить следующие действия:

• зайти в личный кабинет страхователя на сайте страховщика (зарегистрироваться на сайте страховщика или зайти с использованием единой системы идентификации и аутентификации (ЕСИА));

• в личном кабинете страхователя заполнить заявление о заключении договора.

После заполнения заявления осуществляется проверка указанных в нем данных через автоматизированную информационную систему обязательного страхования (далее — АИС ОСАГО).

Если проверка показала, что сведения в заявлении не соответствуют информации, предоставленной федеральными органами исполнительной власти и организациями (кроме РСА и страховщиков – членов РСА), указанными в пункте 2 постановления Правительства Российской Федерации от 14 мая 2005 года № 567, то страховщик уведомляет о необходимости скорректировать заявление, отобразив данную информацию на сайте, а также направляет соответствующее уведомление на адрес вашей электронной почты.

Если же данные заявления не соответствуют сведениям в АИС ОСАГО или отсутствуют в АИС ОСАГО и данное несоответствие не основано на информации, полученной от органов и организаций, указанных выше, то страховщик направляет на указанный вами адрес электронной почты соответствующее уведомление с перечислением не соответствующих (отсутствующих в АИС ОСАГО) сведений. Страховщик также отображает данную информацию на своем сайте в режиме реального времени. Кроме этого страховщик сообщает о необходимости предоставить в виде электронных копий документы, указанные в подпунктах «б» — «е» пункта 3 статьи 15 Закона об ОСАГО. Обращаем внимание, что электронные копии или электронные документы должны быть представлены владельцем транспортного средства страховщику в течение трех часов с момента направления страховщиком сообщения о необходимости их предоставления, в случае их непредставления в течение указанного времени процедуры заключения электронного договора ОСАГО прекращается. При этом электронные копии документов должны быть созданы в графическом формате pdf, jpg, jpeg, bmp, png, tif либо gif, иметь размер не более чем 2 мегабайта (для каждого файла электронной копии документа), содержать четкое графическое изображение всех реквизитов оригинального документа (данные документа должны быть читаемы, документ не содержит разводов, засвеченных или затемненных участков, все надписи, печати, подписи, штампы (при их наличии), а также их границы хорошо различимы).

Обращаем ваше внимание, что в случае предоставления страховщику недостоверных сведений, повлекшего необоснованное уменьшение размера страховой премии, страховщик вправе взыскать с лица, причинившего вред, сумму страховой выплаты после ее осуществления потерпевшему.

После подтверждения соответствия представленных сведений информации, предоставленной федеральными органами исполнительной власти и организациями (кроме РСА и страховщиков – членов РСА), указанными в пункте 2 постановления Правительства Российской Федерации от 14 мая 2005 года № 567, и (или) сведениям, содержащимся в АИС ОСАГО, либо проверки электронных копий документов, страховщик отображает на сайте расчет страховой премии. После оплаты страховой премии электронный полис направляется на адрес электронной почты страхователя и размещается в его личном кабинете.

Электронный полис ОСАГО может быть представлен для проверки в виде электронного документа или его копии на бумажном носителе.

В случае невозможности заключения электронного договора ОСАГО со страховщиком, к которому вы обратились, вам может быть предложено перейти на сайт РСА для последующего выбора другой страховой компании (обеспечивающий страховщик), с которой будет гарантировано заключение электронного договора ОСАГО.

Договор ОСАГО в 2022 году

Обязательное страхование гражданской ответственности владельцев транспортных средств или ОСАГО – это уверенность в финансовой защите личного автомобиля. На сегодняшний день закон номер 16 договор ОСАГО обязует всех владельцев автомобилей оформлять страховку. Речь идет об ограниченном использовании, то есть использовании в определенный период, например, снегоуборочные машины или поливочные машины, каждая из которых используется в свой сезон. Помимо этого, ограниченным использованием считается использование автомобиля только указанными в заявлении лицами.

Заключение договора ОСАГО

Договор страхования ОСАГО должен включать в себя информацию об объекте договора, то есть автомобиле. Необходимо указать собственника транспортного средства, а также марку, номер и паспорт автомобиля. В договоре будет указан список страховых случаев, которых разграничит происшествия, по которым можно рассчитывать на возмещение, и по которым выплат не предусматривается.

В договоре будет указан размер страховой суммы и страховая премия. Еще один пункт договора – это описание всех прав и обязанностей страховщика и того, кто оформляет страховку, а также ответственность сторон. И наконец, в договоре будет определены срок действия ОСАГО, порядок заключения, изменения и прекращения договора.

Увидеть заявление договор ОСАГО образец легко в Интернете. Однако стоит внимательно проверять его на подлинность, мошенничество в сфере ОСАГО, к сожалению, широко распространено. Предотвратить обман легко, достаточно проверить свою страховку на сайте Росгосстраха.

Чтобы заключить договор ОСАГО, понадобится ряд документов:

- Удостоверение личности (для физического лица);

- Свидетельство о государственной регистрации (для юридического лица);

- Заявление о заключении ОСАГО;

- Документ о регистрации автомобиля;

- Копия или оригинал водительского удостоверения;

- Диагностическая карта.

В полис ОСАГО необходимо включить всех водителей, которые смогут пользоваться указанным автомобилем. В этом случае, если человек, оформивший страховку, собирается пользоваться транспортным средством, его понадобится записать в список водителей наряду с остальными. В другом случае, если выбрать неограниченное количество водителей, право на управление автомобилем получит каждый, у кого его есть водительские права.

Как заключить страховой договор ОСАГО

Заключить договор можно при личном визите в офис фирмы и удаленно, через интернет. Если предполагается личное обращение в страховую, необходимо:

- Предварительно подготовить документы и в рабочее время явиться в офис.

- Сотрудник фирмы выдаст соискателю бланк заявления на оформление страхового договора.

- После внесения указанной в бланке информации остается оплатить стоимость страховки и подписать подготовленный сотрудниками договор.

- Когда все необходимые для заключения договора ОСАГО действия выполнены, автовладелец получает на руки бумажный полис установленного образца.

Также предусмотрена возможность оформить страховку на официальном сайте компании. Для этого нужно внести информацию о машине, автовладельце и предполагаемых водителях в специальную форму. По сути это электронный вариант заявления.

Справка! При оформлении страховки через интернет важно указывать актуальные данные для связи. На внесенный в систему адрес электронной почты будет доставлено письмо с номером полиса.

После отправки заявления остается внести оплату удобным для себя способом.

Бланк договора ОСАГО образец

Среди условий ОСАГО есть подробная информация о продолжительности действия страховки. Ее можно оформить на время отправки автомобиля на техосмотр. Как известно, езда на автомобиле без ОСАГО влечет за собой штраф, поэтому можно оформить страховку на этот краткий промежуток времени, чтобы в дальнейшем получить ОСАГО на более длительный срок.

Кроме того, ОСАГО может быть оформлено на год или на отрезок времени от трех месяцев. Оформить продление страховки на следующий срок можно не ранее, чем за 60 дней до истечения действующего ОСАГО. Расторжение договора производится в офисе Росгосстраха.

Договор ОСАГО образец

Существует возможность существенно понизить стоимость страховки, за это отвечает коэффициент «бонус-малус». КБМ повышает или понижает цену, которую придется заплатить за страховку, в зависимости от наличия страховых случаев по вине человека, оформившего ОСАГО. КБМ привязывается к водителю, поэтому его класс сохранится, даже если человек сменит автомобиль.

Это работает достаточно просто:

- Коэффициент уменьшает цену ОСАГО на 5% в год, при условии безаварийной езды;

- Цена ОСАГО уменьшится на 50%, если аварий по вине водителя не случалось на протяжении 10-ти лет.

Для нескольких водителей, использующих автомобиль, используется система классов. Каждому из них присваивается свой, а расчет КБМ производится по наименьшему из классов. При этом в случае аварии скидка снимается только с виновника, остальные водители все еще имеют право на снижение стоимости ОСАГО.

Всего существует 15 классов, изменения в них для водителя производятся раз в год. Начальным считается класс 3, он же устанавливается в случае, если водитель прерывал ОСАГО на срок более года. Система работает так:

Первое оформление ОСАГО

Наличие аварии по вине оформившего ОСАГО

Сайт Росгосстрах предоставляет возможность быстро рассчитать свой КБМ. Кроме того, там же можно скачать документы, где будет расписаны тарифы на 2018-й год, приказы и прочая важная информация об ОСАГО.

Как расторгнуть страховой договор ОСАГО

Автовладелец может в любой момент расторгнуть страховой договор по собственной инициативе. Деньги за неиспользованный период возвращают клиенту, если причина расторжения договора ОСАГО предусмотрена законодательно.

Вернуть потраченные средства можно в нескольких случаях:

- у автомобиля поменялся собственник;

- автовладелец лишился прав на управление машиной;

- застрахованный транспорт сильно поврежден и не подлежит восстановлению;

- смерть страхователя;

- закончился договор аренды на автомобиль и страхователь утратил право собственности;

- на один автомобиль оформлено две страховки ОСАГО.

Для расторжения договора нужно явиться в офис фирмы, имея при себе:

- паспорт;

- страховой договор;

- документы, подтверждающие наличие обстоятельств для прекращения договора.

Справка! При расторжении страхового договора возвращается сумма за неиспользованный период минус 23%.

При подаче ходатайства о расторжении договора необходимо указывать реквизиты для зачисления средств.

Составление заявления и заключение договора страхования ОСАГО

С 1 октября 2015 года в России действуют электронные полисы ОСАГО, которые можно оформлять онлайн.

Возможность приобрести электронный полис у российских автовладельцев появилась с 1 июля, когда стала доступна услуга пролонгации действующего договора на сайте той страховой компании, с которой он был заключен. С 1 октября появилась возможность заключать договор ОСАГО через интернет с любой страховой компанией, осуществляющей онлайн-продажи данного страхового продукта. Юридические лица смогут приобрести электронные полисы с 1 июля 2016 года.

Для того чтобы приобрести электронный полис ОСАГО, достаточно на официальном сайте страховщика создать и направить заявление о заключении договора обязательного автострахования (абз. 2 п. 7.2 ст. 15 закона об ОСАГО). При этом страхователь освобожден от обязанности предоставлять следующие документы:

· паспорт или иной удостоверяющий личность документ (если страхователем является физическое лицо);

· свидетельство о государственной регистрации юридического лица (если страхователем является организация);

· документ о регистрации транспортного средства (паспорт транспортного средства, свидетельство о его регистрации, технический паспорт или технический талон либо аналогичные документы);

· водительское удостоверение или его копия;

Доступ ко всем необходимым сведениям в этом случае страховщики получают путем обмена информацией в электронной форме с соответствующими органами и организациями (п. 4 ст. 15 закона об ОСАГО в новой редакции). Стоит отметить, что при оформлении договора страхования на бумажном носителе в офисе страховщика за автовладельцем сохраняется обязанность предоставить все указанные документы (п. 3 ст. 15 закона об ОСАГО).

Если страхователем является физическое лицо, то заявление о заключении договора ОСАГО в электронном виде должно быть подписано простой электронной подписью. Вы можете указать свой СНИЛС, номер «пенсионного» счета, – на сегодняшний день СНИЛС является аналогом электронной подписи страхователя. Для страхователей – юридических лиц установлена обязанность использовать усиленную квалифицированную электронную подпись (абз. 5 п. 7.2 ст. 15 закона об ОСАГО). Страхователю необходимо оплатить страховую премию и после получения подписанного усиленной квалифицированной электронной подписью страховщика страхового полиса распечатать его.

Преимущество электронного полиса в удобстве оформления – полис можно купить в любое время, не выходя из дома. Еще одно преимущество в том, что при оформлении электронного полиса страховщик не может навязать свои дополнительные услуги, а именно эта причина часто становится поводом для многочисленных жалоб автовладельцев.

Памятка ОСАГО

СТРАХОВАТЕЛЬ – лицо, заключившее со страховщиком договор обязательного страхования.

СТРАХОВЩИК – страховая организация, которая вправе осуществлять обязательное страхование гражданской ответственности владельцев транспортных средств в соответствии с разрешением (лицензией), выданным в установленном законодательством Российской Федерации порядке.

Договор обязательного страхования гражданской ответственности владельцев транспортных средств (далее – договор обязательного страхования) – это договор страхования, по которому страховщик обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу (осуществить страховую выплату) в пределах определенной договором суммы (страховой суммы).

При выборе страховой компании для заключения договора ОСАГО необходимо обратить внимание на следующие моменты:

● Страховая компания должна иметь лицензию, наличие которой можно проверить на сайте Банка России www.cbr.ru или на сайте «Российского союза страховщиков» (РСА) www. autoins.ru

● Страховая компания должна иметь в каждом субъекте РФ своего представителя, уполномоченного на рассмотрение требований потерпевших о страховых выплатах и прямом возмещении убытков, а также на осуществление страховых выплат и прямое возмещение убытков.

● Необходимым требованием к страховой организации, обращающейся за разрешением (лицензией) на осуществление обязательного страхования гражданской ответственности владельцев транспортных средств, является наличие у нее не менее чем двухлетнего опыта осуществления операций по страхованию автомобилей или гражданской ответственности их владельцев.

Для заключения договора ОСАГО страхователь представляет страховщику следующие документы:

● заявление о заключении договора обязательного страхования, так же можно представить в электронной форме;

● паспорт или иной удостоверяющий личность документ (если страхователем является физическое лицо);

●свидетельство о государственной регистрации юридического лица (если страхователем является юридическое лицо);

●документ о регистрации транспортного средства, выданный органом, осуществляющим регистрацию транспортного средства (паспорт транспортного средства, свидетельство о регистрации транспортного средства, технический паспорт или технический талон либо аналогичные документы);

●водительское удостоверение или копия водительского удостоверения лица, допущенного к управлению транспортным средством (в случае, если договор обязательного страхования заключается при условии, что к управлению транспортным средством допущены только определенные лица);

●диагностическая карта, содержащая сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств.

Предоставление диагностической карты не требуется в случаях, если:

● в соответствии с законодательством в области технического осмотра транспортных средств транспортное средство (ТС) не подлежит техническому осмотру или его проведение не требуется;

● порядок и периодичность проведения технического осмотра устанавливаются Правительством Российской Федерации;

● периодичность проведения технического осмотра такого транспортного средства составляет 6 месяцев, а также случаев, предусмотренных законом.

По соглашению сторон страхователь вправе представить копии документов, необходимых для заключения договора обязательного страхования

При заключении договора ОСАГО страховщик вручает страхователю страховой полис, являющийся документом, удостоверяющим осуществление обязательного страхования, или выдает лицу, обратившемуся к нему за заключением договора обязательного страхования, мотивированный отказ в письменной форме о невозможности заключения такого договора, о чем также информирует Банк России и профессиональное объединение страховщиков.

Договор обязательного страхования может быть составлен в виде электронного документа с учетом особенностей, установленных федеральным законом

Договор ОСАГО является публичным договором. Отказ в страховании ОСАГО не допускается по закону.

При надлежащем обращении страхователя отказ страховой организации от заключения договора ОСАГО является неправомерным

Если страховая компания уклоняется от заключения договора ОСАГО, страхователь вправе обратиться в суд с требованием о понуждении заключить такой договор. Сторона, необоснованно уклоняющаяся от заключения договора, должна возместить другой стороне причиненные убытки (п. 4. Ст. 445 ГК РФ).

Срок действия договора ОСАГО составляет 1 год, за исключением случаев, предусмотренных федеральным законом

В каких случаях можно расторгнуть договор ОСАГО досрочно:

● отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

● замена собственника транспортного средства;

●иные случаи, предусмотренные законодательством Российской Федерации.

Как происходит процедура расторжения договора ОСАГО:

Для расторжения договора ОСАГО необходимо подать письменное заявление о его досрочном расторжении.

В заявлении указываются номер полиса, Ф.И.О. страхователя и государственный номер автомобиля.

Можно ли вернуть деньги при досрочном расторжении договора ОСАГО?

При досрочном расторжении договора ОСАГО по инициативе страхователя страховая компания обязана не позднее 14 календарных дней с момента подачи заявления о досрочном расторжении договора возвратить страхователю часть страховой премии за неистекший срок действия договора страхования, но только если действие договора прекращается по причине отзыва лицензии у страховой компании или замены собственника автомобиля.

В иных случаях у страховой компании не возникнет такой обязанности.

Владельцу транспортного средства следует знать, что отказ страховой компании в заключении договора ОСАГО по причине нежелания владельца транспортного средства одновременно заключить договор добровольного страхования является недопустимым.

© УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ПО НАДЗОРУ В СФЕРЕ ЗАЩИТЫ ПРАВ ПОТРЕБИТЕЛЕЙ И БЛАГОПОЛУЧИЯ ЧЕЛОВЕКА ПО УЛЬЯНОВСКОЙ ОБЛАСТИ , 2022

Если Вы не нашли необходимую информацию, попробуйте

зайти на наш старый сайт

Разработка и продвижение сайта – FMF

Почтовый адрес:

432071, г. Ульяновск, ул. Дмитрия Ульянова, д. 4

“Памятка для страхователей по вопросам заключения договоров обязательного страхования гражданской ответственности владельцев транспортных средств” (утв. Минфином России)

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ДЛЯ СТРАХОВАТЕЛЕЙ ПО ВОПРОСАМ ЗАКЛЮЧЕНИЯ ДОГОВОРОВ

ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ

ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ

Федеральным законом от 25 апреля 2002 г. N 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств” (далее – Закон об ОСАГО) установлена обязанность владельцев транспортных средств страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Согласно пунктам 3 и 4 статьи 1 Гражданского кодекса Российской Федерации (далее – ГК РФ) при установлении, осуществлении и защите гражданских прав и при исполнении гражданских обязанностей участники гражданских правоотношений должны действовать добросовестно. Никто не вправе извлекать преимущество из своего незаконного или недобросовестного поведения.

В соответствии с положениями статьи 426 Гражданского кодекса Российской Федерации и абзаца восьмого статьи 1 Закона об ОСАГО к договорам обязательного страхования гражданской ответственности владельцев транспортных средств (далее – договор ОСАГО) применяются положения, установленные для публичных договоров, из чего следует, что страховая организация обязана оказывать услуги в отношении каждого, кто к ней обратится.

Согласно пункту 1.5 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных положением Центрального банка Российской Федерации от 19 сентября 2014 г. N 431-П (далее – Правила обязательного страхования), владелец транспортного средства в целях заключения договора ОСАГО вправе выбрать любого страховщика, осуществляющего обязательное страхование. При этом страховщик не вправе отказать в заключении договора ОСАГО владельцу транспортного средства, обратившемуся к нему с заявлением о заключении договора ОСАГО (Приложение 2 к Правилам обязательного страхования) и представившему документы в соответствии с Законом об ОСАГО (перечень необходимых для заключения договора ОСАГО документов установлен пунктами 3 и 10 статьи 15 Закона об ОСАГО).

При этом пунктом 2 статьи 16 Закона Российской Федерации от 7 февраля 1992 г. N 2300-1 “О защите прав потребителей” определено, что запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг).

То есть в целях заключения договора ОСАГО страхователь вправе обратиться в любую страховую организацию, осуществляющую обязательное страхование, которая не вправе отказать в заключении договора ОСАГО при условии представления страхователем всех необходимых документов, а также не вправе навязывать дополнительные услуги при заключении договора ОСАГО, обуславливая их приобретением возможность осуществления обязательного страхования.

Кроме того, в случае заключения договора добровольного страхования дополнительно к договору ОСАГО, страхователь вправе отказаться от договора добровольного страхования в течение 5 рабочих дней со дня его заключения и вернуть уплаченную страховую премию (согласно положениям Указания Банка России от 20 ноября 2015 г. N 3854-У “О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования”).

При заключении договора ОСАГО необходимо обращать внимание на правильность заполнения заявления о заключении договора ОСАГО, в том числе в части сведений, влияющих на размер страховой премии по договору ОСАГО.

В соответствии с пунктом 3 статьи 15 Закона об ОСАГО для заключения договора ОСАГО страхователь представляет страховщику следующие документы:

а) заявление о заключении договора обязательного страхования;

б) паспорт или иной удостоверяющий личность документ (если страхователем является физическое лицо);

в) свидетельство о государственной регистрации юридического лица (если страхователем является юридическое лицо);

г) документ о регистрации транспортного средства, выданный органом, осуществляющим регистрацию транспортного средства (паспорт транспортного средства, свидетельство о регистрации транспортного средства, технический паспорт или технический талон либо аналогичные документы);

д) водительское удостоверение или копия водительского удостоверения лица, допущенного к управлению транспортным средством (в случае, если договор обязательного страхования заключается при условии, что к управлению транспортным средством допущены только определенные лица);

е) диагностическая карта, содержащая сведения о соответствии транспортного средства обязательным требованиям безопасности транспортных средств (за исключением случаев, если в соответствии с законодательством в области технического осмотра транспортных средств транспортное средство не подлежит техническому осмотру или его проведение не требуется, либо порядок и периодичность проведения технического осмотра устанавливаются Правительством Российской Федерации, либо периодичность проведения технического осмотра такого транспортного средства составляет шесть месяцев, а также случаев, предусмотренных пунктом 3 статьи 10 Закона об ОСАГО).

Согласно пункту 4 статьи 15 Закона об ОСАГО по соглашению сторон страхователь вправе представить копии документов, необходимых для заключения договора ОСАГО. В случаях, предусмотренных правилами обязательного страхования, указанные документы могут представляться в форме электронных документов. В случае заключения договора ОСАГО в виде электронного документа предоставление страхователем документов, указанных в подпунктах “б” – “е” пункта 3 указанной статьи, не требуется. Страховщики получают доступ к сведениям, содержащимся в указанных документах, путем обмена информацией в электронной форме с соответствующими органами и организациями.

Срок рассмотрения страховщиком заявления о заключении договора ОСАГО действующим страховым законодательством не предусмотрен. Однако в правилах профессиональной деятельности для страховщиков ОСАГО, утвержденных РСА с учетом рекомендаций Банка России предусматривается обязанность страховой организации заключить договор ОСАГО в день обращения клиента (в случае проведения страховщиком осмотра транспортного средства – не позднее 5 дней со дня обращения) при наличии всех необходимых документов и без приобретения дополнительных услуг.

Договор ОСАГО в соответствии с пунктом 7.2 статьи 15 Закона об ОСАГО также может быть составлен в виде электронного документа.

Создание и направление страхователем страховщику заявления о заключении договора ОСАГО в виде электронного документа осуществляются с использованием официального сайта страховщика в информационно-телекоммуникационной сети “Интернет”.

При этом договор ОСАГО не может быть заключен в виде электронного документа, если сведения, предоставленные страхователем, не соответствуют сведениям, содержащимся в АИС ОСАГО.

После оплаты страхователем страховой премии по договору ОСАГО страховщик направляет страхователю страховой полис, созданный с использованием АИС ОСАГО, в виде электронного документа, подписанного усиленной квалифицированной электронной подписью страховщика с соблюдением требований Федерального закона от 6 апреля 2011 г. N 63-ФЗ “Об электронной подписи”.

На официальном сайте РСА содержится информация о страховых организациях, осуществляющих заключение договоров ОСАГО в виде электронных документов (http://www.autoins.ru/ru/e-Polis/rsa-members_e-Polis_resistration/index.wbp).

Необходимые для расчета страховой премии по договору ОСАГО сведения о коэффициенте страховых тарифов в зависимости от наличия или отсутствия страховых возмещений при наступлении страховых случаев, произошедших в период действия предыдущих договоров ОСАГО (далее – коэффициент КБМ), содержатся в автоматизированной информационной системе обязательного страхования, созданной в соответствии со статьей 30 Закона об ОСАГО (далее – АИС ОСАГО), оператором которой является профессиональное объединение страховщиков (Российский Союз Автостраховщиков).

Проверку сведений о коэффициенте КБМ можно осуществить на официальном сайте Российского Союза Автостраховщиков (РСА) в информационно-телекоммуникационной сети “Интернет” (http://dkbm-web.autoins.ru/dkbm-web-1.O/kbm.htm). Согласно информации, представленной на сайте Российского Союза Автостраховщиков, в случае несогласия с примененным страховой организацией значением коэффициента КБМ, следует обращаться с соответствующим заявлением в страховую организацию, которая обязана проверить значение коэффициента КБМ в АИС РСА, и если полученное значение КБМ не совпадет с примененным страховщиком, страховщик применяет новое значение КБМ, которое будет учитываться как в текущем договоре ОСАГО, так и в заключаемых позднее.

Кроме того, на официальном сайте РСА можно проверить правильность начисленной страховой премии по договору ОСАГО с помощью Калькулятора ОСАГО (http://autoins.ru/ru/osago/calculator/).

То есть информацию о коэффициенте КБМ и о страховой премии по договору ОСАГО до непосредственного обращения к страховщику, а также в целях проверки правильности начисленной страховщиком страховой премии страхователь может получить, используя официальный сайт РСА в информационно-телекоммуникационной сети “Интернет”.

В соответствии со статьей 15.34.1 Кодекса Российской Федерации об административных правонарушениях необоснованный отказ страховой организации от заключения публичных договоров, в частности, договора ОСАГО, либо навязывание страхователю или имеющему намерение заключить договор обязательного страхования лицу дополнительных услуг, не обусловленных, в частности, требованиями Закона об ОСАГО, влечет наложение административного штрафа на должностных лиц в размере пятидесяти тысяч рублей.

По всем случаям уклонения страховщиков от заключения договора ОСАГО, навязывания дополнительных услуг при его заключении, а также в случае неправильного расчета страховщиками страховой премии по договору ОСАГО необходимо направлять соответствующие обращения в Центральный Банк Российской Федерации, осуществляющий на основании пункта 3 статьи 30 Закона Российской Федерации от 27 ноября 1992 г. N 4015-1 “Об организации страхового дела в Российской Федерации” страховой надзор, а на основании пункта 6 статьи 9 Закона об ОСАГО – контроль за правильностью расчета страховщиками страховых премий по договорам ОСАГО, а именно в Службу по защите прав потребителей финансовых услуг и миноритарных акционеров Банка России, расположенную по адресу: 107016, г. Москва, ул. Неглинная, д. 12, в том числе с приложением соответствующих подтверждающих материалов, свидетельствующих о признаках нарушения страховщиком законодательства Российской Федерации.

Заявление на ОСАГО

Каждый опытный автомобилист знает, ситуация на дороге может сложиться непредсказуемым образом. Причина аварии может быть разной – пешеход, который внезапно выбежал на проезжую часть, авария в связи с поломкой автомобиля или же ДТП из-за невнимательности самого водителя.

- Что такое заявление на ОСАГО

- Как правильно написать заявление на ОСАГО

- Ошибки при заполнении заявления на ОСАГО

- В какие сроки рассматривается заявление на ОСАГО

Для получения полиса страхования, прежде всего автовладельцу нужно заполнить заявление о страховании. Заявление на ОСАГО должно быть подписано страхователем (владелец автотранспорта) и страховщиком. Бланк заявление должен заполняться корректно, также обязательное наличие следующих документов:

- водительского удостоверения;

- свидетельства о регистрации транспорта;

- техосмотра, который подтверждает пригодность к использованию автомобиля;

- страхователь должен предъявить оригинал и копию паспортных данных.

Далее страховщик должен предоставить страхователю данные об общей стоимости полиса. Если клиента устраивает стоимость, он дает подтверждение на подписание договора. После того как бланк о страховании ОСАГО заполнен, специалист представляющий услуги компании, должен выдать следующую документацию:

- страховой полис;

- дополнительные бланки, если наступит страховой случай;

- правила страхования;

- адреса размещения представительств страховой компании.

Что такое заявление на ОСАГО

ОСАГО является формальным названием, в народе его именуют как «автогражданка». Абсолютно все водители транспортных средств обязаны иметь такой полис страхования, также к этому обязует законодательство РФ.

Основным объектом ОСАГО является имущественный интерес владельца авто. Этот интерес, может быть затронут в тех ситуациях, когда при помощи транспортного средства собственником полиса был нанесен вред имуществу или здоровью другого участника ДТП. В этом случае, водитель обязан возместить нанесенный ущерб. Сумму денег на возмещение предоставляет ОСАГО, так как водитель нанесший вред регулярно осуществлял денежные взносы в страховой полис.

Полисом ОСАГО считается определенная защита для потерпевшего в ДТП и для самого водителя транспортного средства. Это является основной причиной того что каждый владелец автомобиля обязан иметь такой документ, и выезжать на проезжую часть без него – запрещено. Если водителя остановит инспектор ДАИ и определит что владелец авто не оформил страховой полис – инспектор оштрафует водителя в согласии с действующим законом РФ.

В случае если водитель стал виновником ДТП и разбил другую машину, страховой полис не будет возмещать затраты, но если разбили авто водителя с страховым полисом, ОСАГО полностью возместит ущерб.

Как правильно написать заявление на ОСАГО

Во время составления заявления, следует придерживаться следующих правил:

- Сразу после ДТП автомобиль ни в коем случае нельзя начинать ремонтировать и восстанавливать. Изначально представитель СК должен осмотреть автомобиль и выявить фактический ущерб.

- Должны быть указаны все данные владельца транспортного средства. В том числе и номер регистрации, модель и марка автомобиля.

- Краткое описание аварии.

- Для того чтобы решение принялось гораздо быстрее, нужно дополнительно указать протокол от сотрудника ГИБДД о ДТП. Но в этом нет необходимости, если участники происшествия заполнили европротокол.

- Нужно указать дополнительные затраты: услуги эвакуатора, хранение автомобиля и другие денежные траты. Но обязательно нужно предоставить подтверждающую документацию.

После составления заявления, его оригинал остается в страховой компании, на руки будет выдана копия заявления, на нем будет номер регистрации и мокрый штамп организации. Прошение рассматривается на протяжении десяти дней. Если по истечении данного срока СК не приняла решение, можно обращаться в другие компании, но лучше решать вопрос с СК.

Ошибки при заполнении заявления на ОСАГО

Прежде чем поставить свою подпись на полисе ОСАГО. Следует его внимательно перепроверить, так как внимательность защитит владельца. Перечень допустимых ошибок и возможного обмана – достаточно велик:

- страховщик может внести неверные данные автомобиля;

- неверный срок и период страхования;

- в списке допущенных к управлению транспортным средством, должны быть указаны инициалы собственника, ведь если этого не сделать, в случае возникновения ДТП, СК не станет возмещать ущерб;

- если при заполнении полиса были внесены недостоверные данные, могут возникнуть достаточно серьезные последствия. В этом случае, собственнику придется самостоятельно устранить допущенные ошибки и доказать что ошибку допустил агент страховой компании, в обратном случае будет получен отказ от СК в выплате ущерба после ДТП. Также страховая компания может выдвинуть обвинение в мошенничестве;

- одной из самых распространенных ошибок собственника – это приобретение поддельного страхового полиса. Это может привести к достаточно длительным объяснения с сотрудником ГИБДД. Чтобы этого не допустить, нужно внимательно изучить полис на то, чтобы были все нужные степени защиты, штампы, знаки;

- в заявлении на ОСАГО не допускаются какие-либо исправления. Не стоит верить утверждениям некоторых агентов, которые заверяют, что изменения допустимы – нет, исправлять документ категорически нельзя. Если сотрудник СК допустил ошибку, он обязан выдать новый документ.

В какие сроки рассматривается заявление на ОСАГО

Каждый собственник автомобиля, который попал в ДТП, но до этого успел оформить страховой полис ОСАГО, хочет, чтобы ущерб, который нанес ему другой участник дорожного движения, подлежал быстрому рассмотрению и последующей компенсации.

Очень важно, сразу же после ДТП, зафиксировать факт происшествия, а также нужно взять координаты и реквизиты страховщика, который застраховал риск владельца транспортного средства. После выполнения всех формальностей, нужно обращаться в СК за возмещением ущерба.

После того как собственник известил страховщика и подал заявление о том что наступил страховой случай по полису ОСАГО, начинается рассмотрение и принятие решения по наступившему страховому случаю. Эта процедура считается достаточно длительной, согласно с действующим законом РФ «Об ОСАГО» период рассмотрения не должен превышать 30 дней.

Договор ОСАГО

Полная информация о договоре по обязательному страхованию автогражданской ответственности.

Обязательное страхование гражданской ответственности дает возможность автовладельцу избежать финансовых затрат на компенсацию ущерба потерпевшей стороне в случае ДТП. Рассмотрим, что такое договор ОСАГО, что относится к его объекту и кто является его субъектом. Разберемся, как должен быть составлен, что входит в его содержание и на какой срок предоставляется полис. Также рассмотрим в статье те случаи, когда в текст соглашения вносятся изменения и порядок этой процедуры.

Договор ОСАГО: субъекты и объекты

По обязательствам, определенным в соглашении, страховая компания возмещает вред потерпевшим в ДТП. Тот, кто приобрел полис, таким образом, избавляется от необходимости оплачивать ущерб. Гражданская ответственность наступает в условиях дорожно-транспортного происшествия и регламентируется условиями договора, которые обязывают страховую компанию возместить вред потерпевшей стороне.

Заключая такой договор по ОСАГО, страхователь (владелец авто) стремится получить возможность покрыть убытки третьего лица. При этом ущерб, понесенный виновником ДТП, по автогражданке возмещен не будет. Фактически условия стандартного договора ОСАГО дают возможность получить пользу всем лицам, которые участвуют в его оформлении. Выгоду получает автовладелец, по чьей вине случилась авария (он не тратит свои средства на покрытие убытков), потерпевший (ему оплачивают затраты на лечение и ремонт), страховая компания – от продажи полиса, посредники – брокеры и агенты, которые помогают клиенту и страховщику наладить сотрудничество за определенную плату.

К субъектам страхования автогражданской ответственности относятся следующие лица:

- Страховщик. Выдачей полиса может заниматься только аккредитованная организация, которая, у получила лицензию на выдачу полисов обязательного автострахования от РСА. Страховщиком всегда выступает юридическое лицо.

- Страхователь. Собственник транспортного средства, который приобретает полис обязательного автострахования. Им может выступать как физическое, так и юридическое лицо;

- Выгодоприобретатель. Так сторона, которой в результате аварии был причинен ущерб (касается как здоровья лиц, пострадавших в ДТП, так и дефектов, полученных автомобилем);

- Посредник. В его роли могут выступать различные брокерские организации, которые оказывают услуги как страховщику, так и страхователю. Этот субъект не всегда принимает участие в оформлении полиса.

- Государственные органы – особый субъект соглашения обязательного автострахования. К нему относятся Центральный банк и фискальные службы, которые занимаются страховым надзором. ЦБ занимается контролем взаимоотношений автовладельца и выбранной им страховой компании. Фискальные органы проверяют правильность налоговых расчетов, своевременно ли выплачено страховое возмещение и пр. Кроме того, сотрудники ГИБДД фиксируют дорожно-транспортные происшествия.

При этом сторонами соглашения выступают только два субъекта:

- страховщик – компания, предоставляющая полис;

- страхователь – физическое или юридическое лицо, выбравшее ту или иную СК.

Только они указаны в тексте соглашения, а третьи лица, которые могут впоследствии стать участниками ДТП, в нем не перечисляются.

Обязательное автострахование затрагивает имущественные интересы автовладельцев, связанные с риском причинения вреда участникам дорожного движения и третьим лицам. Это объект ОСАГО. Ущерб, который получил виновник ДТП и его транспортное средство, полис не покрывает. Объект страхования, таким образом, зависит от характера происшествия и участвующих в нем сторон.

Гражданская ответственность по обязательствам соглашения страхования наступает тогда, когда пострадал человек или его авто, при этом автовладелец не является виновником аварии.

Получить компенсацию вреда по полису автогражданки не удастся в следующих случаях:

- нанесен физический вред здоровью потерпевшего – участника ДТП;

- пострадавший получил моральный ущерб, в том числе вследствие упущенной выгоды;

- нанесен вред экологии;

- автомобиль использовался для соревнований, гонок или учебной езды на специально предназначенной для этого территории;

- вред здоровью или был автомобилю был причинен транспортируемым грузом (если по условиям соглашения такой риск не был предусмотрен);

- ущерб получил работник при исполнении профессиональных обязанностей (здесь речь идет об обязательствах социального страхования);

- убытки связаны с погрузкой/выгрузкой того или иного груза;

- пострадали предметы, имеющие культурно-историческое значение.

Если по закону вред здоровью и имуществу пассажиров возмещается по обычному полису гражданской ответственности перевозчика, то по ОСАГО получить компенсацию также не получится.

Объектом страхования, таким образом, становится гражданская ответственность автомобилиста. По договору ОСАГО возмещается физический и материальный вред, который был нанесен владельцем полиса (и по его вине) потерпевшему. Убытки, связанные с моральным ущербом, определяются в судебном порядке по иску, поданному пострадавшим.

Содержание договора ОСАГО

Рассмотрим, что включает соглашение обязательного автострахования.

В документе содержатся юридические признаки обязательств сторон друг перед другом и дается их определение:

- консенсуальность. В соглашении перечислены страховые случаи, которые еще не наступили, но которые могут возникнуть по вине страхователя;

- двусторонность. Соглашение заключается между двумя сторонами – лицом, которое приобретает полис, и страховой компанией;

- обоюдность. Несмотря на то, что страхование является обязательным, договор ОСАГО с конкретным страховщиком составляется по выбору автовладельца и обоюдному согласию сторон;

- оплатность. Соглашение предполагает оказание страховой компанией возмездных услуг.

Соглашение должно быть составлен в письменном виде и подписан обеими сторонами. В противном случае он считается ничтожным.

По договору ОСАГО между автовладельцем должно быть достигнуто согласие по следующим пунктам:

- объект страхования (имущественном интересе и определенном имуществе);

- характер события, которое будет являться страховым случаем;

- размер страхового покрытия;

- срок действия соглашения.

По ОСАГО договор заключается в отношении не только автовладельца, но и тех лиц, которых он указал. К ним относятся граждане, которым разрешено управлять транспортным средством, а также те, кто могут распоряжаться им на законных основаниях. Таким образом, страхование гражданской ответственности касается следующих лиц:

- страхователя-автовладельца;

- другие лица, указанные в полисе страхования;

- те, кому по условиям полиса разрешается водить данную машину (может быть выбрано страхование без ограничения числа этих лиц);

- другие граждане, которые могут на законном основании пользоваться автомобилем (включая допуск к управлению по доверенности).

Срок действия соглашения

Законом об автогражданке определено время, в течение которого действует отдельный полис. Период, на который выдается документ, составляет от 3 месяцев до одного года. По стандартным условиям полис действует в течение 12 месяцев.

Возможно оформление документа на другой период времени, например, в том случае, если владелец авто – иностранный гражданин. В этой ситуации соглашение может быть заключено на срок его пребывания в России, но не более 5 лет.

Временный полис может использоваться для транспортировки автомобиля к месту регистрации территориальным отделением ГИБДД. Другой вариант – краткосрочное соглашение, чтобы пройти технический осмотр. Машину в этом случае нужно будет поставить на учет в одном из регионов РФ. После прохождения ТО нужно будет перерегистрировать автомобиль и заключить уже стандартный договор ОСАГО.

Перерегистрация необходима также в следующих случаях:

- если заключена сделка купли-продажи (после нее нужно застраховать транспортное средство в течение 10 дней и поставить его на учет в ГИБДД);

- из-за вступления в наследственные права у автомобиля сменился владелец;

- собственник транспортного средства сменил место жительства.

Общая стоимость полиса определяется с учетом коэффициента поправки – 0,5. За счет него цена может быть снижена для тех, кто пользуется своим транспортным средством в определенный сезон в течение года.

Условия договора ОСАГО предполагают, что стоимость полиса определяется в результате перемножения базового тарифа на отдельные коэффициенты:

- бонус-малус,

- региональный коэффициент,

- мощность ТС,

- число лиц, которые имеют право водить данный автомобиль, стаж вождения каждого из них и прочие параметры.

Подробно рассчитать стоимость полиса поможет онлайн-калькулятор на нашем сайте. Вы можете задать все необходимые параметры и буквально за несколько секунд сделать расчет страховой премии.

Следует учесть, что договор ОСАГО может корректироваться в связи с изменением определенных обстоятельств.

Как вносятся изменения в страховой полис

Формулировки полиса не являются постоянными, в них допускаются определенные исправления, если возникли новые обстоятельства. Текст договора ОСАГО может быть изменен в следующих случаях:

- владелец авто начинает пользоваться другим автомобилем;

- меняется срок обязательного автострахования;

- иное лицо выступает в качестве страхователя того же транспортного средства.

Рассмотрим, как поэтапно меняются условия соглашения:

- Возникновение условий (оснований) для внесения корректировок. По закону при наступлении вышеперечисленных обстоятельств страхователь должен незамедлительно уведомить о них страховую компанию.

- Автовладелец должен подать письменное заявление о том, что в полисе требуется внести изменения;

- В соглашение вносятся изменения с учетом указанных в заявке сведений. Корректировки фиксируются в автоматизированной информсистеме обязательного автострахования. Информация в электронной базе должна быть изменена в течение пяти рабочих дней с того момента, когда был изменен полис.

Есть два варианта корректировки соглашения:

- Данные вносятся в разделе «Особые отметки», там указываются дата и время, когда появились новые записи. В полисе при этом ставится подтверждающая печать страховой компании

- страхователю выдается новый документ, а старая версия хранится у страховой компании до момента переоформления полиса. При этом отметка о переоформлении делается как на новом, так и на замененном полисах. Эта услуга не всегда бывает бесплатной, и страховая компания может потребовать от автовладельца дополнительной оплаты.

Важно! Изменение тарифов не отражается на размере страховой премии, уплаченной по действующему соглашению. Размер стоимости действующего полиса меняется только тогда, когда необходимо исправить указанные в нем данные (когда изменились соответствующие обстоятельства).