Будьте бдительны — мошенничество с картами Сбербанка актуально!

Технологическая эволюция банковской системы в России, приведшая к повсеместному использованию банковских карт (БК), стала причиной появления ещё одного способа кражи денег — мошенничество с банковскими картами.

К уголовной ответственности по статье 159.3 УК РФ за совершение мошенничества с банковскими картами может быть привлечено вменяемое лицо, которому на момент совершения исполнилось 16 лет.

- Схемы преступления

- По телефону и СМС

- Мошенники представляются сбербанковскими работниками

- Сервис онлайн – советы по безопасности

- Фишинговые сайты

- Обман с помощью беспроводного терминала и бесконтактной технологии PayPass

- Скимминг

- Остальные схемы

- Первая

- Вторая

- Что делать, если вы попались на удочку мошенников?

- Как обезопасить себя в дальнейшем?

- Что делать и куда обращаться, если был выявлен факт преступления?

- Блокировка счета

- Жалоба в полицию

- Виды ответственности

- Насколько реально вернуть свои деньги?

- Видео по теме

Схемы преступления

Давайте разберем самые популярные (а также новые) схемы мошенничества с картами Сбербанка. В начале мы расскажем подробно про те схемы, которые применяют мошенники, а в конце дадим общие рекомендации: что делать если вы попались на удочку и как обезопасить себя в дальнейшем, так как все советы универсальные и подойдут к любой схеме.

По телефону и СМС

Человеку изначально поступает СМС с номера 900 (сервисный номер Сбербанка), в котором неизвестное лицо просит перевести ему некоторую сумму денег, которая спишется со счета, если в ответном сообщении отправить присланный цифровой код, либо операция будет подтверждена автоматически через 600 секунд. Человек, естественно, ошарашен от такой безвыходной ситуации. И тут начинается самое интересное.

Вдруг раздается телефонный звонок с официального номера Сбербанка (8-800-555-5550), на другом конце провода мужчина, который обращается к жертве по имени и сообщает, что его пытаются обмануть мошенники. А он, как специалист службы безопасности банка, должен разобраться и помочь в этой проблеме.

Далее сотрудник «Сбербанка» говорит, что надо остаться на линии, написать ответ на сообщение — код, который там указан, вставить пробел и слово — «отмена перевода». После этого деньги, вместе со «специалистом службы безопасности банка», бесследно исчезают.

Больше о новом виде смс-мошенничества от «судебных приставов» можно узнать здесь.

Мошенники представляются сбербанковскими работниками

Жертва размещает объявление о продаже какого-либо товара на одном из популярных сайтов объявлений и становится прицелом для мошенников. Звонит покупатель и говорит, что готов приобрести продаваемую вещь.

Далее он сообщает, что находится в другом городе и готов произвести оплату на карту, а за покупкой отправит курьера из транспортной компании. Жертва пересылает мошеннику номер своей банковской карты, а также все паспортные данные, так как они нужны транспортной компании.

Через некоторое время поступает звонок с номера, которому все привыкли доверять — 8-800-555-5550 (официальный номер Сбербанка). Голос: «Здравствуйте. Я сотрудник службы безопасности Сбербанка. На Ваш счет поступил перевод в размере (называет сумму). Так как сумма большая, требуется подтверждение. Вам на телефон была отправлена смс с кодом подтверждения. Если вы мне её назовете, то сумма сейчас зачислится на ваш счет».

Жертва верит и предоставляет мошеннику всю информацию, после чего все деньги с карты исчезают.

Сервис онлайн – советы по безопасности

- Сбербанком не запрашиваются пароли, если клиент отменяет операцию. Если это произошло, немедленно обратитесь в Банк.

- Для того, чтобы войти в личный кабинет, необходимо иметь только идентификатор и пароль. Более никакой информации вводить не нужно.

- Пароль вводится, только если клиент желает войти на сайт. Когда приходит смс с паролем, то нужно внимательнейшим образом сверить все реквизиты.

- Сбербанк Онлайн не отменяет операции, в нем нет такой функции.

- Не устанавливайте себе приложения НЕ из официальных магазинов: google play/appstore/ и т.д.

Фишинговые сайты

Там, прикрываясь некими «сбоями» или «опросами», вас попросят заново ввести идентификационные данные: от имени-фамилии и сведений из паспорта до номера мобильного и паролей. Может встретиться предложение оформить «усиленную авторизацию», установив определенное мобильное приложение.

Все это – прямой путь к получению ваших личных данных. После этого вирус самостоятельно сможет совершать операции по вашей карте, а вы вскоре недосчитаетесь существенных сумм на счете.

Отказаться от банковской операции следует, если:

- Сайт выглядит «не как обычно».

- Вместо входа в личный кабинет вам предлагают поучаствовать в опросе (нередко «за вознаграждение), где требуется ввести идентификационный кодлогин.

- Порядок операций нарушен, произошел необычный «сбой» и требуется заново ввести личные данные.

- Вас неожиданно просят ввести пароль – например, для отмены действия. «Правильное» предупреждение от Сбербанка гласит: «Никогда не вводите пароли для отмены операций», в то время как мошенники, скорее всего, предложат: «Для отмены операции введите пароль».

- Поступает предложение что-то скачать (банк не информирует клиентов о необходимости установкиобновления приложений через sms- mms- или email-рассылку).

- В пришедшей смс с одноразовым паролем указаны неверные реквизиты проводимой операции, то есть предлагается подтвердить действие, которое вы не совершали.

Обман с помощью беспроводного терминала и бесконтактной технологии PayPass

Злоумышленники снимают деньги у граждан (к примеру, у пассажиров) с помощью беспроводного терминала через одежду и стенки сумок. Посредством бесконтактной технологии PayPass с карточки без PIN-кода можно снять до 1000 российских рублей.

Чтобы снять деньги со счета, достаточно приложить устройство к карману или сумке, считыватели бесконтактных карт работают на расстоянии до двадцати сантиметров, достать их проблем не составляет.

Уязвимость бесконтактных карт можно снизить с помощью «шапочки из фольги». Если Вы положите карту в фольгированный пакет, специальный радиоэкранированный кошелек или металлическую коробочку, транзакцию провести будет нельзя.

Скимминг

Это кража данных карты при помощи специального считывающего устройства (скиммера). Злоумышленники копируют всю информацию с магнитной полосы карты (имя держателя, номер карты, срок окончания срока ее действия, CVV- и CVC-код), узнать ПИН-код можно с помощью мини-камеры или накладок на клавиатуру, установленных на банкоматах.

Тут совет простой: старайтесь не снимать деньги в незнакомых банкоматах или в каких-то уличных. Лучше всего – в отделениях банка или на крайний случай в ТЦ.

Остальные схемы

Первая

Одной из них является неожиданный перевод денежных средств на вашу карту от неизвестного вам контакта. Сначала приходит определенная сумма: 100, 200, 1000 рублей и т.д. Спустя некоторое время звонит человек и встревоженным голосом сообщает, что он ошибся в цифрах перевода, что его теперь ждут жуткие неприятности. Поэтому просит срочно вернуть деньги, которые были переведены.

Вернув эти деньги, через некоторое время вы лишитесь ровно той же суммы, что «случайно» получили – ее просто спишет банк, получивший заявление об ошибочно сделанном платеже.

Что нужно делать, если вам поступили нежданные деньги:

- Ни в коем случае не переводить эти деньги. На все просьбы и мольбы направляйте человека в банк.

- Идите в ближайшее отделение Сбербанка и напишите заявление о необоснованно полученных деньгах. Обязательно получите копию с печатью.

- Дальше два варианта: заблокировать карту или снять всю эту сумму, потому что мошенники могут получить доступ и к вашей карте тоже.

Вторая

Еще одна схема также играет на доверчивости людей.Например, вы связались со Сбербанком через социальные сети, чтобы уточнить некоторые вопросы. Через какое – то время вам приходит СМС с кодом, в котором написано, что сообщать код никому нельзя, даже сотруднику Сбербанка.

Далее в переписке вам приходит сообщение: «Вам на телефон отправлено SMS-сообщение с официального номера 900 (Сбербанк) с одноразовым кодом подтверждения регистрации Вашего запроса в системе банковского процессинга. Банк отправляет случайный код для подтверждения регистрации Вашего запроса в системе банковского процессинга.

Банк отправляет случайный код для подтверждения Вашей идентификации, что подтверждает физическое владение данного счета и доступ к услуге „Мобильный банк“. Укажите, пожалуйста, отправленный код для проверки информации. Далее я предоставлю Вам необходимую информацию».

Вы сообщаете код и мошенники получают доступ к вашей карте, с которой списывают все денежные средства.

Что делать, если вы попались на удочку мошенников?

Помните, при любых подозрениях на компрометацию паролей (постоянного или разовых) посторонними лицами (в т.ч. представившимися сотрудниками Банка) или запросах на выполнение неинициированных Вами операций, следует незамедлительно обратиться в службу помощи Банка:

- 8 (495) 500-00-05;

- 8 (495) 788-92-72;

- 8 (800) 555-55-50;

- 8 (800) 200-37-47.

Алгоритм действий:

- Звоните или обращаетесь в ближайший офис.

- Объясняете ситуацию и с сотрудником банка решаете, что делать дальше. Он вам все расскажет. Скорее всего, просто заблокируют карту.

- В любом случае нужно написать заявление в полицию (в местное отделение), в котором необходимо указать все нюансы события.

Далее мы вам расскажем об этом подробнее.

Как обезопасить себя в дальнейшем?

Итак, чего НЕ стоит делать:

- Хранить карту в доступном месте, где ею может завладеть посторонний человек.

- Передавать карту кому-либо кроме кассира или операциониста в отделении Сбербанка.

- Хранить карту вместе с документами, деньгами и другими ценными вещами.

- Позволять пользоваться вашей картой (например при оплате в кафе или ресторане) вне поля зрения.

- Передавать посторонними: реквизиты, логин, пароль от Сбербанка Онлайн, мобильный телефон с подключенной услугой Мобильный банк Сбербанка.

- Устанавливать нелицензионное ПО или приложение на устройства, где используется Сбербанк Онлайн и Мобильный банк.

- Переходить по сомнительным ссылкам в email и на сайтах, устанавливать подозрительные приложения якобы от имени банка.

Используйте все способы для повышения безопасности в Сбербанке Онлайн:

- Включите СМС-оповещение при входе в Личный Кабинет.

- Ограничьте видимость карт.

- Используйте двухэтапную аутентификацию.

- Регулярно обновляйте операционную систему, антивирус.

- Используйте лицензионное ПО ноутбука или ПК на котором пользуетесь Сбербанком Онлайн.

Подробно о том, какие варианты страхования карты от мошенничества предлагает Сбербанк и можно ли отказаться от такой защиты, можно узнать здесь.

Что делать и куда обращаться, если был выявлен факт преступления?

Блокировка счета

Это необходимое действие, которое особенно важно при утере карты или получении тревожных сигналов о попытках ее неправомерного использования.

Нужно незамедлительно позвонить в банк и заблокировать свою карту, чтобы она не могла использоваться третьими лицами.

В данном случае лучше проявить излишнюю тревожность, поэтому связывайтесь с банком при любых подозрениях на планируемое мошенничество.

Жалоба в полицию

После того, как банк зафиксирует ваше обращение и заблокирует карту, необходимо написать заявление в полицию. Важно, чтобы первым шагом стал звонок в банк, потому что согласно закону «О национальной платежной системе» денежные средства подлежат компенсации, если они утеряны в результате мошеннических действий и их владелец обратился в банк в течение суток с момента совершения противоправных действий.

Подробно о том, куда обращаться и что делать, чтобы вернуть украденный деньги а банковской карты Сбербанка, Тинькофф или других финансовых учреждений, читайте в этой статье.

Виды ответственности

Статья 7.27 КоАП РФ, предполагает наложение административного штрафа, либо административный арест, либо обязательные работы при мелком хищении имущества при хищении средств до 2500 рублей.

Согласно статье 159.3 УК РФ при хищении средств от 2500, предусмотрена ответственность в виде лишения свободы сроком от 2-х месяцев до 10-и лет исходя из размера и квалифицированных (отягчающих) признаков.

Насколько реально вернуть свои деньги?

В принципе, возможно все. Однако, сколько усилий потребует такой возврат – неизвестно. Аферисты, конечно, не оставляют свои данные каждому встречному, да и отследить перемещения денежных средств довольно проблематично. Но все-таки есть несколько обязательных действий, если желаете вернуть свои финансы.

- Вернуть деньги может сам мошенник, если реакция обманутого гражданина была быстрой (своевременной).

- Взыскать свои сбережения можно в судебном порядке, установив личность мошенника, или добившись справедливости в банке, который перечислил деньги без вашего подтверждения и участия.

В каждом случае защитить свои интересы необходимо именно пострадавшему, равно как и предпринять быстрые и четкие действия.

Как сообщают работники правоохранительных органов, все операции, связанные с кражей личных или кредитных средств, с банковских карт, относятся к категории сложно расследуемых дел:

- Во-первых, у полиции нет надлежащего технического обеспечения, оно есть только в службе безопасности банка.

- Во-вторых, у мошенников преимущество во времени, особенно, если жертва не успевает сориентироваться и быстро сообщить о хищении в банк.

- В-третьих, отслеживание денежных потоков носит специфический характер, который не входит в обязательные знания рядового сотрудника полиции.

Если возникают какие-либо проблемы, не ищите помощи у посторонних. Сразу же набирайте контактный номер банка. А лучше выбирайте банкоматы в отделениях Сбербанка, где есть сотрудники организации.

Видео по теме

Предлагаем посмотреть полезное видео о мошенничестве с картами Сбербанка:

Важно: найдено опасное мошенничество с картами Сбербанка

Новая схема — будьте осторожны.

Региональный общественный центр интернет-технологий (РОЦИТ) предупредил россиян о всплеске случаев телефонного мошенничества, направленного против клиентов Сбербанка. Сообщается, что новая схема является очень простой, но именно из-за этого по-настоящему опасной, в результате чего от злоумышленников пострадали десятки клиентов банка.

Суть схемы

Новая мошенническая схема, используемая против клиентов Сбербанка, представляет из себя улучшенную версию традиционного метода телефонного мошенничества. Все начинается с того, что клиенту банка поступает звонок со стационарного номера якобы от сотрудников самого Сбербанка, либо «единой финансовой службы безопасности». Примечательно, что подобной службы в России не существует — ее выдумали сами мошенники исключительно для придания своему звонку большей важности.

Мошенники сообщают клиенту банка о том, что с его счета произошло подозрительное списание большой суммы денег. От лица службы безопасности они предлагают отменить списание и сразу же вернуть деньги на счет. Мошенники подчеркивают, что если не сделать достаточно оперативно, то впоследствии деньги будет вернуть значительно сложнее, «вероятнее всего, с ожиданием до трех недель».

Это далеко не единственный трюк, который используют мошенники для того, чтобы запутать своих жертв. Во время разговора они усердно повторяют полное ФИО клиента, а также другие личные данные, которые, как многие ошибочно считают, могут знать только сотрудники банка. Откуда у них такие данные мы рассказали ниже.

Аферисты требуют от клиентов банка персональных сведений, которые смогут подтвердить последние действия с картой. Мошенники запрашивают кодовое слово или код из SMS, которая может прийти на телефон жертвы прямо в момент разговора.

Нужно знать: зачем мошенникам кодовое слово?

С SMS все предельно понятно — мошенники требуют сказать им код для того, чтобы подтвердить перевод денег с карты жертвы. Но зачем им может понадобиться кодовое слово банковской карты, ведь без массы дополнительной информации он бесполезен? На самом деле это не так, объяснили эксперты.

Мошенники обзванивают только тех клиентов Сбербанка, паспортные данные которых у них есть. Для операций по карте при наличии паспортных данных не хватает именно кодового слова, которое злоумышленники и пытаются получить.

А откуда они берут личные данные?

Паспортные данные своих жертв мошенники собирают из баз данных различных веб-сайтов, например, сайтов знакомств, турфирм, онлайн-игр или беспроигрышных лотерей. Не исключается, что базы данных в интернет «сливают» коллекторы. Эксперты подчеркивают, что точное происхождение подобных баз данных неизвестно, но определенно у мошенников есть доступ к большому количеству личных данных россиян.

Реально кто-то пострадал?

Пострадавших немало. Многие клиенты признаются, что всегда считали себя бдительными, но из-за уловок мошенников все-таки распрощались со своими деньгами. Одна из пострадавших подробно описала мошенническую атаку, в ходе которой у нее украли все деньги с карточки Сбербанка.

В прошлую пятницу у меня почти украли все деньги с карточки Сбербанк. Это было похоже на зомбирование цыганами, когда ты…

Как защитить себя?

Правило одно и оно простое — никогда не сообщайте по телефону никаких личных данных, связанных с банком. Настоящие сотрудники банка не будут просить у вас ничего подобного. А лучше всего подобные звонки сбрасывать и перезванивать в службу поддержки Сбербанка по номеру 900 самостоятельно.

Каким образом орудуют мошенники в Сбербанке, и как не попасть в их схему?

Существует немало способов обмана, которыми Сбербанк-мошенники пользуются, чтобы украсть деньги с банковских карт. Поэтому клиентам финансового учреждения стоит разобраться в самых распространенных схемах и оставаться максимально бдительными, чтобы не стать жертвой аферы и не лишиться собственных денег.

Конверт и чеки

Отдельное внимание стоит уделить конверту: их клиентам выдают при получении карты — там находятся все персональные данные. Если вы отправляете или получаете свои письма под банковские услуги, их стоит хранить и не передавать третьим лицам, учитывая факт наличия паролей и секретных кодов. Не менее важная информация отражена и в чеках из банкоматов при подсоединении к онлайн-банку.

Также посторонние люди могут украсть деньги с чужой карты при помощи бумажек, которые выкидываются при оплате покупок (в супермаркетах, кассах и терминалах). Тут стоит уточнить, что аферистам нужен не простой чек, а тот, где напечатан номер мобильного или логин/пароль от Сбербанка Онлайн. На чеках часто отражается временный пароль, который потом можно поменять на свой: он и является лазейкой для кражи средств с баланса.

После того как мошенники узнали мобильный номер телефона, они пробивают информацию о человеке. Потом их сообщник в салоне связи подключает абоненту услугу «Добровольная блокировка», а параллельно с этим создает вторую sim-карту. Дальше происходит уже стандартная схема взлома: при помощи автоматических запросов мошенничество через Сбербанк Онлайн позволяет получить основные данные для входа в личный кабинет. Когда доступ к счету настроен, деньги просто переводят на фальшивые карты, а потом обналичивают.

Пин-код и номер

Представляясь сотрудниками Сбербанка, для обмана мошенники часто используют единую схему, что подтверждает ориентированность на массовые атаки на клиентов. Чтобы создать впечатление входящего звонка из финансовой организации, аферисты называют клиента по Ф. И. О. и заявляют, что на банковском счете замечена подозрительная активность.

У многих жертв сразу возникают сомнения, поскольку звонок совершается с неизвестного номера, а не с общего 900, который закреплен за Сбербанком. В ответ на высказанные опасения пользователя, аноним заявляет, что подтверждение их принадлежности Сбербанку не станет проблемой. Мошенники отвечают, что прямо сейчас клиенту могут специально направить вызов с общеизвестного номера банка, который указан на задней стороне карты 550 5550. И сразу после этого жертвам правда поступает звонок с указанного номера, но моментально сбрасывается — это тоже часть обмана.

После этого маневра на номер клиента Сбербанка повторно звонит первый номер. Теперь мошенники начинают нагружать абонента различной информацией, тем самым не давая времени проанализировать ситуацию или поискать информацию в интернете. Последним этапом становится попытка узнать персональные данные (включая номер банковской карты), чтобы якобы предотвратить риск взлома.

Чтобы не попасть на подобную уловку, достаточно знать, что сотрудники службы безопасности Сбербанка никогда не будут требовать дополнительные данные у клиентов в телефонном режиме. В ответ на подобные просьбы нужно отказывать и лично перезванивать по номеру 900. Избежать мошенничества позволит и внимательное отношение к собственным данным карты (pin-коду, номеру). Не нужно их оставлять в виде записок, а лучше запомнить на память. А во время снятия денег в банкомате следует исключать чрезмерный интерес посторонних людей: у банкомата прикрывать руками пароль при наборе.

Использование карты

Никогда нельзя передавать свою карту посторонним людям. Информация, которая расположена на пластике, даст возможность посторонним особам воспользоваться финансами. Поэтому при покупке любого товара или услуги в различных заведениях постарайтесь вставлять карточку в аппарат самостоятельно, не передавая ее продавцу.

Кроме того, поскольку многим интернет-магазинам для процедуры оплаты покупки необходим лишь номер банковской карты и 3-значный код, расположенный на противоположной стороне, то данные, которые сохранились о вас как о покупателях, могут попасть к посторонним лицам.

Если счет был привязан к телефонному номеру, то размер средств на банковских картах узнать мошенник сумеет также в режиме мобильного запроса. В случае кражи или утери смартфона или sim-карты, частично теряется и доступ в Сбербанк Онлайн. А преступники быстро восстанавливают право на вход через фейковый аккаунт и переводят все деньги с кредитки. Заодно злоумышленники могут взломать сайт самого мобильного оператора. После этого они устанавливают переадресацию всех sms-сообщений пользователя и используют их для доступа к интернет-банкингу.

Приложения

Устанавливая неизвестные приложения из интернета, для работы с которыми необходима привязка банковской карточки, стоит быть крайне внимательным. Иногда авторы таких программ специально заражают ее вирусом, который при проникновении в смартфон, начинает способствовать мошенничеству через мобильные телефоны.

Один из популярных методов — замена окна стандартного экрана банкинга фишинговой (поддельной) копией, где владелец телефона вводит свои данные, ничего не подозревая. Вирус автоматически отправляет собранную информацию аферистам, которые затем незаконно получают доступ к чужому счету.

Дополнительно программа может получать доступ к sms-оповещениям. С их помощью аферисты тоже под видом хозяина карты могут входить в интернет-банкинг и воровать деньги. Причем сам клиент может ничего не подозревать, поскольку вирусы блокируют сообщения о снятии наличных и переводе финансов, которые должны поступать на зарегистрированный номер.

Чтобы избежать попадания такого вредоносного приложения в телефон, необходимо устанавливать только лицензионные программы (включая антивирусники) и регулярно проверять счет и выписки. Также советуют делать выбор и в пользу официальной версии Сбербанка Онлайн, иначе существует большая вероятность ненамеренно открыть доступ третьим лицам. При очередном входе в онлайн-приложение на номер мобильного банка должно прийти sms-подтверждение, поэтому при любой попытке несанкционированного входа это всегда можно отследить.

Привязка телефонного номера

Важно помнить, что номер телефона, который настроен на интернет-банкинг, должен быть всегда действующим. Если он долгое время не использовался (как минимум 6 месяцев), то мобильные операторы могут продать его новому владельцу. А если вы не отключили оттуда связь с банком, то все пароли и действия будут приходить по-прежнему на старые контакты. Поэтому в случае утери или блокировки номера нужно срочно отключить и саму услугу Мобильный банк, и перевести ее на новые контакты.

Заодно существует и риск привязки постороннего номера к мобильному банку без ведома абонента. Подобные ситуации возникают при случайных или преднамеренных ошибках сотрудников банков. Так мошенник может долгое время безнаказанно списывать деньги, пока истинный владелец счета остается в неведении. Чтобы вернуть потерянные деньги, клиенту потребуется официальный документ, подтверждающий подключение постороннего номера. Иначе сложно рассчитывать на положительное решение вопроса и возвращение украденных денег в кратчайшие сроки.

Объявления и смс-уведомления

Аферисты регулярно рассылают sms и письма по e-mail, которые замаскированы под сообщения от банка. Их цель — получить доступ к вашему счету, поэтому важно научиться отличать официальные сообщения от фейковых. Сбербанк никогда не будет:

- отправлять сообщения с формой для ввода персональных данных;

- просьбы подтвердить, обновить или предоставить личную информацию;

- просить зайти в приложение Сбербанк Онлайн по ссылке из письма.

Часто отправители таких писем стараются напугать, устанавливая тему об увеличении задолженности, заблокированном счете или новости о каком-то выигрыше. При любых сомнениях стоит звонить в центр на номер 900 или по контактам, указанным на обратной стороне карты.

Увеличился процент мошеннических схем на различных сайтах и досках объявлений. Когда человек выставляет пост о продаже, ему сразу звонят насчет выставленной вещи и просят сообщить им данные о карте (для перечисления денег для оплаты). Но, получив всю необходимую информацию, анонимные покупатели становятся обладателями ваших денег, поэтому не называйте незнакомым людям номер, СVV, СVС-код и одноразовые пароли, приходящие по смс с номера Мобильного банка. А при подаче объявлений не стоит указывать телефон, привязанный к самой карте.

Сбербанк России – отзыв

Осторожно мошенники. Мой отзыв о том как я чуть не стала жертвой мошенничества. И что такое подключение к удаленной регистрации.

Я являюсь клиентом Сбербанка. У меня есть несколько карт с подключенным сервисом “Мобильный банк”, так же есть доступ в интернет банк. Все бы хорошо, если бы не эта история!

Я выложила объявление о продаже машины. Позвонил якобы потенциальный клиент. Подробно расспросил все о машине. С психологической точки зрения, он поступил очень грамотно, выяснил все нюансы, что машина продается срочно, он дал понять что он заинтересован этой машиной, что очень хочет ее купить. Тем самым настроив нас что он реальный покупатель, подтверждая тем что готов оставить залог, чтобы мы придержали машину несколько дней, так как сам он находится в другом городе. А по приезду купит у нас ее за наличку, если машина его полностью устроит. Естественно на такое развитие событий я согласилась.

Для того чтобы оставить залог он попросил у меня номер карты, спросил подключен ли мобильный банк. Я недолго думая продиктовала номер карты, мне сразу же на телефон пришла смс-уведомление с номера 900 с кодом подтверждения для удаленной регистрации, он попросил продиктовать этот код, так как он переводит деньги со счета и ему нужен код для подтверждения регистрации перевода ( я в это время была за рулем и мне показалось это все логично) Я продиктовала этот код. Далее он сказал что перезвонит. И мне опять пришла смс-ка, и он позвонил сказал что то тот код не подошел, я ему продиктовала второй код. Второй код – это был пароль для подтверждения входа в систему, но на тот момент я не придала этому значение, так как визуально эта смс похожа на предыдущую, к тому же я еще и за рулем. На этом наш разговор окончился, я остановилась на светофоре и Слава Богу мне пришла идея снова прочитать все эти смс. Я увидела что пришло еще одно смс об успешной регистрации в Сбербанк Онлайн. И ТУТ Я ПОНЯЛА, что стала жертвой обмана.

Я растерялась что же делать, увидела вывеску сбербанк, побежала туда, не знаю что делать. Девушки посоветовали позвонить на горячую линию Сбербанка (так как их рабочий день закончился и они закрывали офис). Я стала звонить а там хотите наберите один, хотите два (электронный секретарь).. Я ничего не понимала в этот момент. Увидела банкомат побежала снимать деньги, параллельно пытаясь зайти в “мобильный банк” через телефон, в мобильный банк зайти не удавалось, система писала доступ запрещен. Но когда сняла все деньги с дебетовой карты немного успокоилась, что на карте все на месте. Стала звонить на горячую линию, так как оставалась еще и кредитная карта. После 15 минут разговора с оператором выяснила, что мошенники ничего не успели совершить, они только вошли в мою учетную запись Сбербанк Онлайн.

Все сбережения были на месте.

В итоге заблокировали все мои карты, закрыли учетную запись Сбербанка Онлайн. теперь мне предстоит перевыпуск всех карт, перерегистрация в системе.

Будьте бдительны! Сбербанк расширяя свои сервисы, предоставил пользователям возможность регистрации в банковской системе без участия банка (это я про удаленную регистрацию). Для этого нужен просто Ваш номер карты и два пароля, которые придут Вам по смс. Мошенники перед тем как заполучить данную информацию очень тщательно подготавливают Вас.Что после этой подготовки невольным образом предоставляешь эти данные.

В целом система Сбербанка Онлайн хороша, но для БОЛЕЕ полной финансовой безопасности нельзя исключать банк из процесса регистрации пользователя в пользовательской системе.

Возможно Вам будет интересно почитать мои лучшие отзывы:

Мошенники атакуют. Как клиенты Сбербанка теряют деньги через СМС

Уже с июля клиенты Сбербанка смогут снимать наличные без карты. Достаточно будет ввести код из СМС. Клиенты опасаются новых атак мошенников на свои деньги. Многие уже пострадали от технических сбоев банкоматов и онлайн-банков и даже от СМС-аферистов. Лайф выяснил, почему могут приходить ошибочные СМС от банков, по каким схемам работают мошенники и можно ли вернуть потерянные деньги.

Фото © Агентство городских новостей “Москва” / Кирилл Зыков

В минувшую пятницу Игорь подошёл к одному из банкоматов Сбербанка в Ростове-на-Дону, чтобы пополнить зарплатную карту. Надо отметить, дебетовую. Внёс деньги, и тут же пришло СМС: деньги внесены, но баланс карты ноль рублей.

— Зашёл в личный кабинет, а там ещё интереснее: за мной числится долг 77 650 рублей. Долг по дебетовой карте! — негодует Игорь на сайте banki.ru. — Оказалось, что внесённые средства банк списал в погашение мнимого кредита, которого у меня нет. В итоге получил долг вместо зарплаты!

Игорь вспомнил, что накануне он через “Сбербанк Онлайн” пытался перевести деньги между своими картами. Получилось это только с четвёртого раза. Сбербанк трижды отклонял попытки, ссылаясь на неправильно введённый пароль, хотя мужчина вводил точные данные. В результате операция прошла, Игорь забыл об этом инциденте.

Впрочем, радоваться было рано. По телефону горячей линии клиенту пояснили, что, несмотря на отказы в переводе средств, банк все три раза деньги с него снял. Более того, дебетовая карта каким-то невероятным образом ушла в минус и у клиента образовался крупный долг.

Впрочем, позже выяснилось, что произошёл технический сбой. СМС о долге клиент получил ошибочно, как ошибочно произошло и списание денег. Правда, чтобы решить проблему, Игорю пришлось потратить немало сил и времени. Теперь он рад уже тому, что отделался лёгким испугом.

Клиентке из Воронежской области повезло намного меньше, хотя деньги с её карты пропали в тот же день. На этот раз инцидент произошёл с кредиткой. Ей позвонил человек, представившийся сотрудником службы безопасности “ХКФ-банка”, и сообщил, что её данные стали доступны мошенникам. Затем позвонил якобы сотрудник службы безопасности Сбербанка и объяснил, что проводит верификацию данных клиента.

— Он сообщил мне данные моих карт, а именно номера на лицевой стороне и срок действия дебетовой и кредитной, и сказал, что перевод на “Киви-банк” заблокирован и деньги находятся на буферном счёте банка, а для отмены операции мне необходимо сообщить ему код из СМС, — жалуется пострадавшая на banki.ru. — Меня, конечно, насторожил данный вопрос, но если дебетовая карта у меня находится в сумке и я снимаю с неё наличные в банкоматах, то кредитная лежит дома, её номер узнать никто, кроме сотрудников Сбербанка, не мог точно. Код сообщила, и моментально у меня списали с кредитной карты 5000 рублей.

Клиентка тут же перезвонила в колл-центр и попросила заблокировать операцию, на что оператор сообщил, что не может, и соединил с другим сотрудником. Тот заблокировал ей все карты и создал заявку на оспаривание операции. Удастся ли ей вернуть свои деньги, пока не известно. Банк всё ещё рассматривает заявку.

Столкнуться с СМС-мошенниками в минувший понедельник довелось и Юрию из Москвы. Он один из немногих, кто смог вычислить мошенников и не попасться на их уловки.

— Мне позвонили на мобильный телефон, — делится опытом Юрий на banki.ru. — Обратились ко мне по имени и отчеству. Оператор представился сотрудником Сбербанка Катаевым Павлом Сергеевичем. Сообщил, что поступила заявка на голосовое подтверждение на перевод денежных средств со “Сбербанка Онлайн” на карту “Совкомбанка”. Объяснил, что я 15 минут назад зашёл в “Сбербанк Онлайн” и сделал данный перевод, который требует подтверждения. Естественно, никаких переводов я не делал. Пока “сотрудник” представлялся, я посмотрел, что это за номер и отзывы.

Отзывы о номере оказались все одинаковые — не принадлежат Сбербанку, телефонное мошенничество. Беседа клиента с аферистом не состоялась. После уточнения, как связаться с оператором через горячую линию Сбербанка, трубку просто повесили. Разговаривать с любопытным клиентом стало уже неинтересно. По словам юристов, клиент поступил совершенно правильно и тем самым спас свои деньги от кражи. Стоило ему назвать код из СМС, как мошенники мгновенно опустошили бы его карту.

— Думаю, как появится возможность снимать наличные по коду из СМС, злоупотребления по данной части вырастут, — говорит управляющий партнёр юридической компании “Варшавский и партнёры” Владислав Варшавский. — Порекомендовать можно только одно: быть бдительным, не доверять телефонным звонкам и перепроверять их, самостоятельно обращаясь в банк.

Если человек стал жертвой такого мошенничества, нужно подать заявление в полицию о возбуждении уголовного дела. Затем можно будет заявить гражданский иск в рамках уголовного дела с требованием возврата денег, советует Владислав Варшавский. По его словам, не лишним будет обратиться с жалобой в Центральный банк, поскольку нельзя исключать, что информация о счетах и привязанных к ним телефонных номерах раскрывается сотрудниками банков.

— Сотрудники Сбербанка никогда не просят клиентов назвать конфиденциальные сведения (полный номер карты, PIN- и СVС-коды и так далее) и не требуют совершать активные операции с картами, — сообщили Лайфу в пресс-службе Сбербанка. — Также банк не отправляет сообщения с просьбой подтвердить, обновить или предоставить персональные данные и сообщения с формой для ввода ваших персональных данных. При любых сомнениях мы рекомендуем звонить в контактный центр Сбербанка на номер 900 (с мобильного телефона) или на номер, указанный на обратной стороне карты.

11 типичных и новых схем мошенничества с нашими банковскими счетами

В прошлом году мошенники совершили более полумиллиона незаконных операций с использованием электронных средств платежа и украли 6,42 миллиарда рублей — об этом говорится в отчете Банка России. Конфиденциальную информацию преступники получали напрямую от людей с помощью различных психологических уловок — обман или злоупотребление доверием. Люди сами сообщали полные реквизиты своих карт, в том числе CVV / СVC-код, пароли и коды из СМС.

Ежегодно компания BI.ZONE и эксперты Сбербанка готовят аналитическое исследование «Threat Zone: не дожидаясь бури», которое освещает ключевые тренды кибератак и их влияние на мировую экономику и бизнес. Под угрозой находятся не только корпорации, но и частные лица. По этому исследованию, 90 процентов случаев мошенничества с банковскими счетами выполняется с помощью методов социальной инженерии. 90 процентов атак на счета с использованием социальной инженерии происходит с помощью телефонных звонков. Половина хищений совершается через мобильное приложение.

Социальная инженерия — это метод манипуляции мыслями и поступками людей. Он базируется на психологических особенностях личности и закономерностях человеческого мышления. Одной из сфер применения социальной инженерии является получение закрытой ценной информации.

Основные схемы, которые используют мошенники

1. Социальные выплаты

Мошенники пользуются состоянием обеспокоенности людей в связи с потерей дохода из-за пандемии. Они представляются работниками Пенсионного фонда, Роспотребнадзора и других государственных структур, сообщают о положенной социальной выплате или материальной помощи, таким образом вынуждают предоставить информацию о карте, кодах, паролях из СМС, персональных данных. Особенно легко таким образом обманывают людей пожилого возраста.

2. Продажа в интернете

Человек размещает объявление о продаже товара. Мошенники звонят и узнают данные карты продавца под предлогом необходимости совершить перевод за товар. Далее они списывают деньги с карты, узнав у продавца код подтверждения — якобы система его запрашивает для подтверждения транзакции.

Другой вариант этой схемы — использование подложного сервиса «Безопасная сделка» в интернете. Схема выглядит так: создается полная копия сайта и размещается на домене, похожем, например, на домен SafeCrow. Если человек не проверит написание URL в адресной строке, то примет мошеннический сайт за настоящий, проведет через него оплату и потеряет деньги. Еще один вариант: после создания сделки на подлинном ресурсе мошенники направляют в почту жертве письмо с указанием реквизитов для оплаты на QIWI-кошелек или другой сервис.

3. Копирование данных

Используются устройства, считывающие информацию с магнитной полосы / чипа банковской карты при ее использовании в банкоматах. Специальные «клавиатуры» устанавливают поверх клавиатур настоящих банкоматов и считывают конфиденциальные данные, включая ПИН-код. Далее мошенники делают поддельную карту и списывают с нее деньги.

4. Игра на бирже

Потенциальной жертве по электронной почте приходит письмо с предложением заработать на инвестициях. Она связывается с лжеброкерами и переводит им деньги для игры на бирже. Сумма на «брокерском счете» начинает быстро расти, что мотивирует жертву продолжать «играть», а когда она решает вывести средства, оказывается, что для этого нужно заплатить дополнительную комиссию. После второго перевода на ее счет мошенники пропадают.

5. Программы удаленного доступа

Жертве поступает звонок от «службы безопасности банка». Мошенники сообщают, что на устройстве клиента обнаружен вирус, необходимо скачать антивирус и запустить проверку гаджета. Во время сканирования устройства, сообщают мошенники, его нельзя использовать, так как вирус может серьезно повредить данные и открыть доступ злоумышленникам к конфиденциальной информации. На самом деле клиент скачивает программу удаленного доступа, а во время «сканирования» преступники получают доступ к мобильному банку и выводят средства клиента.

6. Безопасный счет

И здесь человеку звонит «служба безопасности банка». Ему сообщают об утечке данных через недобросовестных сотрудников организации, мол, проводится внутренняя проверка. Предлагают снять деньги через безопасный банкомат банка-партнера и перевести их на специальный страховочный счет. Или же предлагают сразу перевести деньги на счет. Мошенники предупреждают, что банк не несет ответственность за сохранность денежных средств по условиям обслуживания клиентского счета, если оперативно не предпринять предложенные ими меры.

7. Автоматическая голосовая служба банка

По телефону от имени сотрудника банка клиенту банка сообщают, что зафиксирован вход в личный кабинет из другого города или страны и произведены подозрительные операции со счетом, например, многократный перевод небольших сумм денег. Он, разумеется, отрицает свою причастность к этим операциям. Тогда мошенник просит назвать номер карты для идентификации и сообщает, что сейчас поступит код по СМС, но его никому нельзя называть, — таким образом вызывает доверие жертвы. После этого переключаются на «голосовую службу». Клиент доверяет голосу автоинформатора и вводит код в тональном режиме. Мошенники меняют пароль и логин в его личном кабинете и выводят деньги.

8. «Кроличья нора»

Многоходовочка. На первом этапе мошенники заманивают жертв объявлением о проведении конкурса, акции или опроса с внушительным призовым фондом от имени известных людей, используя поддельные аккаунты. Генерируется индивидуальная ссылка. После перехода по ней жертва проходит опрос и должна поделиться результатами с подписчиками в социальных сетях — так мошенники обеспечивают приток трафика на свои сайты. Также они запрашивают адрес электронной почты, позднее его используют для рассылки писем с фишинговыми ссылками и вирусами.

Затем всем прошедшим опрос приходят электронные письма или сообщения в мессенджере, в которых предлагается принять участие в новом опросе или викторине за вознаграждение. Чтобы жертва не передумала и не покинула сайт, ей угрожают потерей денег, ссылаясь на несуществующий документ, согласно которому, если в течение суток пользователь не пройдет новый опрос и не получит деньги, вся сумма якобы вернется организаторам. «На холодную», то есть на неподготовленных людей, такие письма не действуют, но жертвы уже участвовали в опросе, сделали репост и указали адрес своей электронной почты, поэтому в большинстве случаев соглашаются с новым предложением. В конце опроса жертве под разными предлогами предлагают перевести определенную сумму денег. Это может быть комиссионный сбор или налог. Введенные в заблуждение люди отдают в руки мошенников свои деньги и персональные данные, поскольку в процессе опроса указывают конфиденциальную информацию о себе, включая реквизиты банковских карт.

9. Двойной обман

9 апреля 2022 года Group-IB — компания, специализирующаяся на предотвращении кибератак, сообщила о распространении новой волны мошенничества. Уже пострадавшим от таких фокусов людям предлагают получить компенсацию того ущерба, но вместо этого людей обманывают вновь — списывают деньги со счетов и похищают данные банковских карт. Злоумышленники представляются сотрудниками несуществующих организаций — Международной службы «Единый центр возвратов», «Национального Лотерейного Содружества», «Центра финансовой защиты» и других. Чтобы втереться в доверие, мошенники используют публикации в фейковых СМИ о тех, кто якобы обратился в организацию и без проблем получил возврат средств.

10. Забывчивый клиент

Мошенник стоит у банкомата и якобы производит какие-то операции по карте, поджидая жертву. Как только в очередь за ним становится другой человек, мошенник уходит и «забывает» карту в банкомате. Будущая жертва обнаруживает ее, окликает владельца и передает ему забытую карту. После проверки баланса обнаруживается «пропажа средств» и начинается скандал. Появляется свидетель, который подтверждает версию «пострадавшего». Вместе они начинают угрожать жертве полицией, аргументируя тем, что на карте остались отпечатки его пальцев. Пострадавший под давлением и угрозой потенциальных неприятностей с полицией сдается и соглашается отдать деньги, которые он не брал.

11. СМС с номера 900

15 июля этого года ТАСС опубликовал новость о том, что мошенники научились отправлять потенциальным жертвам СМС-сообщения с официального номера Сбербанка. Злоумышленник под видом сотрудника службы безопасности звонит клиенту Сбербанка, сообщает о серии неудачных попыток входа в интернет-банк и предлагает открыть резервный счет, чтобы перевести туда деньги и таким образом обезопасить их от несанкционированного доступа. Для этого он просит назвать данные банковской карты. Если клиент отказывается сообщать их, в ход идет другой способ убеждения — мошенник предлагает направить клиенту СМС-сообщение с номера 900 для «дистанционного резервирования счета» с кодом подтверждения номера.

Такую возможность мошенничества ТАСС подтвердили в колл-центре кредитной организации. Но пресс-служба Сбербанка в ответ на запрос редакции «Инде» опровергла эту информацию: мошеннические сообщения и звонки с номера 900 невозможны. В 2019 году Сбербанк, сообщает пресс-служба, провел большую работу с операторами связи, в результате которой техническая возможность таких действий исключена.

Новый вид мошенничества с банковскими картами Сбербанка

Привет, друзья! Про мошенничество в интернете мы писали уже не раз. Сегодня хотим сделать для вас подборку самых популярных, а главное — новых, видах мошенничества с банковскими картами. Обороты безналичных расчетов растут, россияне с удовольствием отказываются от наличности в кошельках. А злоумышленники в это время пользуются недостатками системы, обчищают счета и карты. Самый новый вид мошенничества с банковскими картами Сбербанка поражает своей простотой и хитростью одновременно. Итак, про новые ловушки… Поехали.

Как воруют деньги с банковских карт

«Началось с того, что Елене на смартфон поступил звонок с номера +7 (495) 500-55-50. Робот, обратившись по имени и отчеству, сообщил, что с ней хочет пообщаться сотрудник Сбербанка. Далее в разговор ступил вежливый молодой человек, представился сотрудником службы безопасности. Он сообщил, что счет Елены взломан, мошенники уже успели снять 2 000 рублей. И попытки нелегального перевода продолжаются.

Чтобы остановить злоумышленников, следует предпринять ряд действий. Главное все делать быстро, тогда украденные средства можно будет вернуть. Манера общения, отключение во время беседы «для проверки данных», заученные слова лже-специалиста усыпили бдительность клиента. Пришло даже сообщение с номера 900 о блокировке карточки с кодом, который нужно было назвать оператору.

Далее он озвучил все данные паспорта, место проживания, кодовое слово-пароль и сумму депозитов. Понятно, что после этого сомнения у Елены отпали полностью. Помимо этого, сам человек звонил с номера, который числится за Сбербанком.

«По внутренней процедуре» нужно было деньги по депозитам заблокировать и перевести на транзитный счет на 24 часа, чтобы злоумышленники не получили к ним доступ. Елена решила сделать перевод всех вкладов отцу, но транзакцию заметил «работник» банка и сказал, что это приведет к блокировке всех денег без возможности их возврата.

На этой ноте Лена положила трубку и набрала федеральный номер Сбербанка. Там поняла, что стала жертвой мошенников. Настоящие работники колл-центра заблокировали все счета, девушка снова перевыпустила карту, получила новое кодовое слово. Прошлые данные нужно было зачистить, так как они уже стали известны мошенникам».

Как вы поняли из реальной истории клиента Сбербанка:

подставные специалисты могут набирать вас с номеров 900 или +7 (495) 500-55-50, а это официальные контакты, указанные на обратной стороне пластика. Из-за этого звонок не вызывает подозрений.

Злоумышленники владеют данными об остатках на карте вплоть до копейки, последних операциях. Они психологически давят на то, что видят, как в данную секунду кто-то пытается снять все средства, начинают рассказывать про регион, город, место, где расположен банкомат.

После того, как владелец пластика скажет смс-пароль, который пришел на телефон или сам отправит сообщение по указанному номеру от «сотрудника», с его счета списываются все средства. Трюк в том, что эти виды мошенничества Сбербанка легко проходят с использованием специальной программы для подмены реального телефонного номера на другой, в нашем случае — колл-центра банка.

Что касается персональных данных, то по отзывам в сети известно, что через Telegram-канал многие бывшие или существующие сотрудники Сбербанка продают данные клиентов. Допустим, за 99 рублей можно узнать остаток по карточке, за 2 000 рублей — заказать выписку по счету, за 6 000 рублей — паспортные данные, включая и прописку.

Как себя вести с мошенниками

Если звонящий вам специалист, пусть даже это будет сам Герман Греф, просит сказать кодовое слово или любую конфиденциальную информацию, стоит насторожиться.

Вот схема действий при общении с мошенниками в деталях:

- Прекратите разговор или переписку, не отвечайте на последующие звонки.

- Сразу набирайте банк по телефонам, указанным на сайте или на карте — 900 или +7 (495) 500-55-50.

- В колл-центре банка расскажите про обман, убедитесь, что деньги на месте.

- Временно заблокируйте все счета. Ведь мошенники могут еще раз попытаться украсть средства.

- Смените пин-код, учетные данные в мобильном, интернет-банкинге, обязательно и логин, и пароль; при необходимости закажите новую карточку. Смотря какая махинация, если жулики уже знали данные кредитки или зарплатой карты, то инициируйте выпуск нового пластика.

- Проверьте свой девайс на наличие вирусного ПО, копирующего информацию.

Помните, что менеджеры из банка никогда не звонят клиентам с подобными просьбами, не просят делать активные операции. Максимум, что входит в их полномочия — заблокировать счет и ждать вашей реакции. Тем более, что в системе стоит антифрод, который все делает автоматически. И жертва уже сама обращается в банк.

Следует помнить основные правила безопасности использования банковских карточек:

- никому не сообщайте цифровой код CVV/CVC код на карте с обратной стороны;

- включите услугу подтверждения транзакции по паролю с чека, в Сбербанке известны случаи, когда перехватывали смс, так что пароль с чека гораздо надежнее;

- не держите ПИН рядом с пластиком;

- никому не говорите секретные коды, которые приходят к вам на телефон в виде смс-сообщений;

- используйте терминалы или банкоматы, установленные в крупных торговых центрах, в отделениях банка, где есть охрана, проверяйте терминал перед тем, как начать вводить ПИН;

- не выводите деньги на другие счета по просьбе родственников или друзей, которые находятся в беде, сначала убедитесь, что проблема действительно есть;

- желаете отправить деньги на благотворительные нужды — выбирайте проверенные фонды, и не ведитесь на грустные рассказы в сети; таким способом жулики ищут потенциальных жертв;

- не упускайте карточку из виду в ресторанах и магазинах, а лучше попросите, чтобы обслуживающий персонал пропустил пластик через импринтер в вашем в присутствии;

- проверяйте движение денег на счету, существуют строгие сроки, в течение которых держатель карты может что-то предпринять.

И еще совет от нас:

Не забывайте изучать актуальную информацию в сети про новые схемы работы мошенников, а появляться они будут регулярно. Владение свежими данными убережет от потери средств. Возможно в стрессовой ситуации вы узнаете фразы, которыми пользуются мошенники, и вовремя остановите манипуляции с вашим счетом.

ТОП разводы от мошенников в 2019 году

По рассказам и отзывам в интернете мы собрали самые популярные схемы мошенничества за 2019 год. Некоторые вроде как выглядят очевидными, пока сам в них не попадешь. Почитать подробнее можно в сети на тематических форумах, где люди жалуются на карточных воров.

Аппараты самообслуживания

От этой уловки чаще всего страдают аппараты, установленные в многолюдных местах с высокой проходимостью. Как это не парадоксально. Злоумышленник начинает операцию, которая требует вставить карточку в устройство самообслуживания — допустим, перевести деньги на телефон. В завершающий момент транзакции на мониторе появляется требование ввести карту и ПИН-код. Мошенник отходит от терминала, и ожидает в стороне.

Если в течение 90 секунд следующий клиент вставит пластик и введет ПИН, то деньги мгновенно перейдут на чужой счет. А что, картинка на экране устройства может не вызвать подозрений — «вставьте карту, введите ПИН». Проблема в том, что все очень напоминает стартовое положение монитора с предложением ввести карту. Жертва думает, что это нужно сделать для начала работы.

В целях безопасности всегда нажимайте кнопку «Выход» на экране терминала. Даже если уверенны, что все в порядке. На банкоматы этот мошеннический метод кражи денег не распространяется. Такое можно провернуть только с терминалом.

Бонусные разводы

Звонят якобы из колл-центра, называют ваше имя, рассказывают о бонусах на счетах. Могут представиться сотрудником Федерального бонусного центра, самые смелые — специалистами МТС, Сбербанка или других крупных компаний-партнеров. Говорят, что выехала посылка, за которую нужно заплатить, иначе они подадут в суд. В ход идут угрозы. Присылают сообщения с номером иска и т.д.

В такой ситуации не нужно ничего говорить злоумышленникам, переводить куда-то деньги, подтверждать паспортные данные и другую информацию. Не переходите по предложенным от них ссылкам, где будет указано описание посылки, ваших выгод от бонусов, куда их можно потратить. Просто отключитесь и отправьте номер в бан.

Переводы от неизвестных людей

В один прекрасный день ваша карточка пополняется на некоторую сумму денег. В сети упоминаются суммы от 2 000 до 10 000 рублей. Через время звонит человек и просит/требует/слезно молит вернуть деньги, так как ошибся. При этом хочет, чтобы вы выполнили перевод на другой счет, а не обратно отправителю. Например, под предлогом сэкономить на оплате комиссии. Помогать и реагировать ни в коем случае нельзя! Таким образом мошенники заметают следы.

Встречалось мнение, что так мошенники пытаются обналичить черный нал. Но это сомнительно, так как сбрасывать крупные суммы разным людям и надеяться, что все поголовно вернут случайно прилетевшие деньги…

Если вы выполните просьбу, станете станете соучастником мошеннических операций. Сложно будет доказать, что вы невиновны. За ряд таких транзакций грозит уголовная ответственность. В любом случае предложите собеседнику обратиться в банк и решить проблему в рамках установленных процедур. Заверьте, что тратить и снимать деньги не будете, просто дождетесь официального запроса.

По правилам Сбербанка в отделении или в онлайн формате необходимо написать заявление на возврат ошибочно перечисленных средств. Если вы, как получатель, согласны на списание средств и не претендуете на них, деньги возвращаются очень быстро.

Если собеседник начинает угрожать, тем более не реагируйте на просьбы. Продолжать диалог не имеет никакого смысла. Отключайтесь, звоните в банк, сообщите об угрозах и давлении на вас со стороны незнакомого лица. Деньги, естественно, сохраните, не тратьте, так как, возможно, в будущем их придется вернуть правоохранительным органам.

Что делать, если обманули

В правилах выпуска и обслуживания дебетовой карты ПАО «Сбербанк» указаны следующие действия для обманутых держателей карточек:

- Напишите заявление об опротестовании несанкционированной операции. Все это нужно сделать не позднее дня, следующего за днем получения смс или Push уведомлений о совершении операции.

- В договоре указан и другой срок — не позже 8 дней с даты отчета, где будет указана спорная операция.

- Документ приходит держателям кредитных карт в Сбербанке с информацией о сумме долга, начисленных процентах. Дата этой выписки является день месяца, указанный на конверте.

Желательно подойти в отделение лично, чтобы написать заявление в 2-х экземплярах. Один оставьте себе. На вашем экземпляре сотрудник обязан поставить исходящий номер, дату принятия, штамп и подпись.

Банк рассматривает заявление о спорной операции в течение 30 дней с момента получения заявления. Срок увеличивается до 60 дней со дня заявления жертвы, при совершенной транзакции за границей.

Вы тоже столкнулись с обманом в интернете? Вас обманул брокер, букмекерская контора или онлайн-казино? Пишите, звоните, оставляйте заявку, и мы вместе заставим мошенника ответить за свои махинации. Молчать нельзя, время играет против нас. Подача документов на чарджбек ограничена сроками регламента!

Не лишним будет написать жалобу в Центробанк, так как нельзя исключать, что все ваши персональные данные, озвученные махинаторами, были раскрыты сотрудниками учреждения.

Как вариант, можно инициировать процедуру чарджбек, регламентированную международными платежными системами VISA и MasterCard. Что это за процедура и как она проводится почитайте на нашем блоге в статьях:

Так что будьте осторожны! Становиться жертвой мошенников всегда неприятно. Если кто-то просит делать активные операции, отправить или озвучить код из смс-сообщения на телефоне, убедитесь, чтобы это не жулики. Иначе денег просто не увидите. И предупредите о таких уловках друзей и родственников.

«Сняли все, сижу рыдаю». Как у россиян крадут деньги в «Сбербанк Онлайн»

Новый способ мошенничества активно шагает по России. Под удар снова попали владельцы смартфонов и планшетов. Преступники не спрашивают ваших данных, предупреждают о правилах безопасности и даже приглашают посетить отделение банка. Но потом все равно выводят все деньги со счетов клиента.

Клиентка Сбербанка Виктория рассказала Bankiros.ru о том, как чуть не стала жертвой подобной мошеннической схемы. На ее сотовый поступил звонок с московского номера, а вежливый мужчина на другом конце провода представился операционистом банка, назвал свое имя, код сотрудника и сообщил, что беседа ведется по защищенной линии.

«Он сказал, что сейчас в мой «Сбербанк Онлайн» кто-то хочет войти и совершить транзакцию. Но служба безопасности заблокировала перевод и перезвонила мне для подтверждения информации. Говорил он очень убедительно, спрашивал, есть ли у меня какие-то еще продукты, кроме карты, в этом и других банках. Убеждал, что нужно защитить все, что есть», – поделилась читательница.

После этого мошенник предупредил, что содержание СМС, которые придут на телефон, нельзя никому сообщать. С кодами из сообщений он посоветовал сходить в ближайшее отделение банка на следующий день.

«Вот тут я чуть не поверила, все так правдоподобно звучит и выглядит в целом безопасно: приглашает в отделение банка, говорит, что коды называть никому, даже ему, нельзя. Да и разговаривал он очень профессионально. После того, как коды пришли, он сказал, что его работа выполнена, и он переводит меня на другого сотрудника службы безопасности».

Второй «сотрудник» повторил женщине все, что говорил первый. А потом заявил, что картой пользоваться нельзя, потому что с нее пытаются списать деньги. Он предложил обратиться в отделение банка на следующий день и получить новую карту.

«Скачайте приложение, а мы украдем ваши деньги»

Чтобы защитить свои деньги «здесь и сейчас», мужчина предложил скачать специальное приложение в Play Маркет. Оно якобы должно предотвратить списания.

«Я отказалась что-либо качать, сказала, что не доверяю его словам и сама позвоню в банк. После – бросила трубку. Перезвонили мне эти же люди через несколько секунд, «сотрудник» говорил еще быстрее и увереннее, напоминал про защищенные линии и давил – пугал, что если не скачать то приложение, которое якобы является приложением к «Сбербанк Онлайн», то платеж пройдет и все деньги спишут», – рассказала Виктория.

Найти нужное приложение не сложно, уговаривали злоумышленники, достаточно ввести в поиске слово «поддержка».Тем самым приложением оказалась программа TeamViewer, позволяющая управлять смартфоном с другого устройства. Если дать к нему доступ мошенникам, они смогут беспрепятственно списать все деньги.

Нашей читательнице повезло. Она знала эту программу и не стала ничего устанавливать. Но, судя по отзывам в Play Маркет, многие люди после установки приложения лишились своих денег. Около половины всех негативных отзывов связаны с использованием TeamViewer мошенниками:

«Подтверждаю, что данное приложение используют мошенники! Они звонят и представляются сотрудниками финансового контроля. Говорят, что к вашим счетам был совершен несанкционированный вход в личный кабинет. Далее говорят, что нужно скачать эту программу, якобы проверить телефон на вирус! После скачивания присваивают id-номер и просят установить еще одну программу и удаленно подключаются к телефону и начинается процесс передачи данных в процентах», – комментирует Наталия Булдакова.

«С помощью этого приложения работают мошенники! Стала их жертвой! Сняли деньги, крупную сумму, сижу рыдаю», – оставила отзыв Александра Малова.

«Сегодня звонили, просили установить это приложение. Когда установил, просили зайти в «Сбербанк Онлайн». У меня там нет денег, когда увидели, я им стал не интересен, бросили трубку», – сообщил Владимир Галиахметов.

Как мошенники снимают деньги

Чтобы получить доступ к чужому мобильному банку, мало знать номер телефона. Преступнику понадобится код из СМС и реквизиты банковской картой. Как минимум – ее номер.

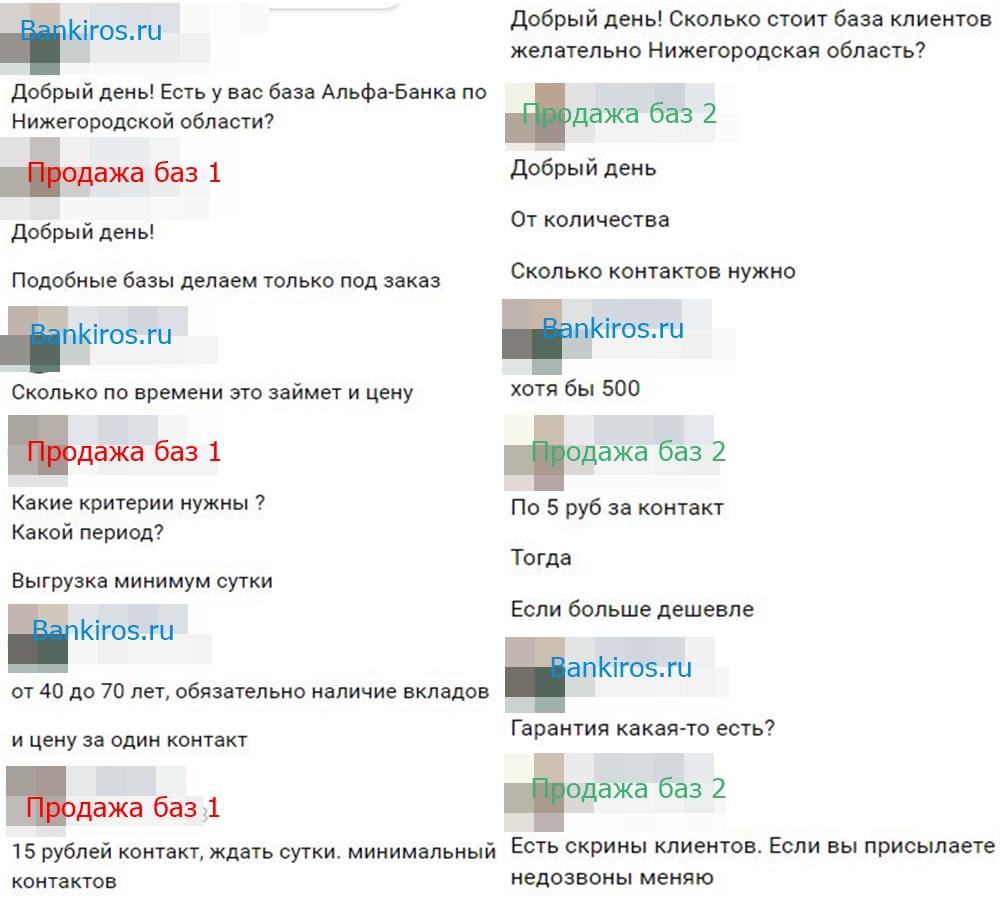

Опасность подобного рода мошенничества в том, что преступники не запрашивают личных данных у своих жертв – они у них уже есть. Базы данные клиентов банка может купить любой желающий, достаточно забить нужные слова в поиск. Особенно таких сделок много в социальных сетях. Цены доступные – от пяти до 40 рублей за одного человека, в зависимости от того, какие клиенты вам нужны. Спецкор Bankiros.ru написал сразу по двум объявлениям, и вот какие ответы получил.

Оба продавца с легкостью согласились продать базы с нужными требованиями. Чем больше критериев, тем дороже выходит пакет. Для каких целей нам эта информация – не поинтересовался ни один.

Кто торгует данными россиян

По данным ФинЦЕНТРа Банка России, за первую половину 2019 года на просторах интернета было опубликовано 12 903 предложений о продаже баз клиентов, и только 12% из них относятся к данным кредитных организаций.

«Источниками утечки персональных данных являются не столько уполномоченные сотрудники организаций кредитно-финансовой сферы, имеющие доступ к указанным данным, сколько иные многочисленные операторы обработки персональных данных», – указано в отчете Центра мониторинга и реагирования на компьютерные атаки в кредитно-финансовой сфере департамента информационной безопасности Банка России.

В качестве крупнейших продавцов личных данных клиентов (имен, фамилий, телефонов, номеров банковских карт) ФинЦЕНТР назвал многочисленные интернет-ресурсы и онлайн-магазины:

«При оформлении заказов клиенты таких ресурсов часто сообщают о себе данные в объеме, достаточном для их дальнейшей идентификации (ФИО, адрес, номера телефонов). А номера банковских карт, использованных для оплаты, иногда получают в результате скрытого встраивания в код ресурсов вредоносного кода, считывающего, сохраняющего и передающего их взломщикам. В некоторых случаях данные клиентов могут быть проданы самими владельцами или сотрудниками указанных ресурсов».

Как не стать жертвой

Никто не сбережет ваши деньги лучше вас. На кражи через специальные программы и списания после разговоров с преступниками не распространяется ни одна страховая программа банковских карт. Вот несколько правил, которые помогут вам не потерять деньги.

- Не сообщайте незнакомым людям по телефону никаких данных.

- Если вам звонят с незнакомого номера и сообщают об угрозе списания средств, кладите трубку и перезванивайте в банк по номеру, который указан на карте. Лучше набрать его вручную.

- Включите функцию «антиспам» в браузере.

- Не переходите по ссылкам из СМС с незнакомых номеров, не скачивайте никаких программ.

- Не верьте в выигрыш денег и компенсации, если вы нигде не участвовали и не оставляли никаких заявлений.

- Подвергайте все услышанное по телефону сомнению.

Если вы стали жертвой мошенника, немедленно обратитесь в полицию.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Мошенники списали деньги с карты, что делать?

Что делать если с карты списали деньги без вашего согласия?

Первым делом нужно заблокировать карту, чтоб мошенники не могли воспользоваться денежными средствами, оставшимися на карте. Сообщить банку о краже денег. СРОЧНО, в течении одного дня написать заявление в банк. Дождаться результата расследования.

А теперь разберем все более подробно!

Для начала нужно убедиться, что списание денежных средств не произошло из-за задолженности. Кто может списать без ведомо деньги с карты:

- Судебные приставы. Позвоните или обратитесь лично к судебным приставам для уточнения отсутствия задолженности. Так же узнать задолженность по исполнительным листам можно на сайте http://fssprus.ru/iss/ip

- Налоговые органы так же могут взыскать с вас налоговые недоимки за не своевременно оплаченные налоги за квартиру, машину, земельные участки и иные задолженности перед налоговыми органами.

- Банки. По вашей карте или счету банки могут списать комиссии за банковское обслуживание, например, за годовое обслуживание.

- Овердрафт. Если карта подключена к услуге овердрафт, при пополнении карты банк списывает сумму автоматически на пополнение баланса (лимита) овердрафта.

Порядок действий при обнаружении хищения денежных средств

Держатели банковских карт могут столкнуться с ситуацией, когда возникает вопрос: «Что нужно делать, если с карты Сбербанка или другого банка сняли деньги без моего ведома?». Такая необычная ситуация может застать вас врасплох. Не паникуйте. Заблокируйте карту. И предпринимайте решительные и быстрые действия, которые позволят, как можно скорее, вернуть потерянные средства:

- Заблокируйте карту по телефонам горячей линии +7(800) 555-55-50 , 900; через мобильное приложение, через личный кабинет сбербанка онлайн или СМС сообщение на номер 900. Если у вас нет возможности позвонить, попросите знакомых или обратитесь в отделение банка.

- Для блокировки карты по СМС на номер 900 наберите команду *900*03*XXXX*Y# и нажмите вызов.

XXXX — последние 4 цифры номера карты, Y — причина блокировки:

0 — карта утеряна;

1 — карта украдена;

2 — карта оставлена в банкомате;

3 — иное. - Заблокировать карту иными способами →

- Для блокировки карты по СМС на номер 900 наберите команду *900*03*XXXX*Y# и нажмите вызов.

- Убедитесь что списания неправомерны. Попросите выписку по карте в любом отделении банка (для обращения в офис потребуется ваш паспорт) или сформируйте выписку в мобильном приложении Сбербанка онлайн или в личном кабинете.

- СРОЧНО! Сообщите банку о краже денег с карты, но не позднее дня, следующего за днем получения уведомления о совершенной операции, согласно закону на это вам дается 1 день.

- Написать заявление о несогласии с проведенной транзакцией и требованием вернуть деньги. Сделайте ксерокопию заявления и попросите зарегистрировать ваше заявление, копию с отметкой принятия банком оставьте у себя.

- Написать заявление о краже в отделении полиции, так как это уголовное дело. Возможно, ваша информация поможет быстрее вычислить и поймать преступников.

- Дождаться служебного расследования с участием платежной системы. Если мошенники действовали на территории России, то по закону служебное расследование может длиться максимум 30 дней, если операция была международной — 60 дней.

Банк отказался возвращать деньги

Не всегда банки возвращают списанные мошенниками деньги с карт. Для этого вам еще нужно доказать, что вы не нарушали правила безопасности при использовании карты: не передавали данные третьим лицам, не сообщали данные карт, пин-кода, CVV кода, СМС сообщений от банка. Причины отказа банка о возврате денежных средств на карту могу быть разными. Когда банк не может или не хочет производить возврат ,если банк все-таки вам отказал, потребуйте в банке письмо с указанием причины отказа. Если банк отказывается вам выдать такое письмо или основание отказа возврата средств вам кажутся не обоснованными, следует обратиться в суд. Если вами не были нарушены условия договора с банком и вы своевременно сообщили о незаконной операции, скорее всего, суд примет решение в вашу пользу и деньги вам все-таки вернут.

Причины не возврата банком денежных средств:

- Заявление написано с опозданием. Согласно Федеральному Закону 161-ФЗ “О национальной платежной системе” ст. 9 п. 11, вы должны уведомить банк в течении одного дня, после совершения операции или получения уведомления о списании средств.

- Нарушены правила использования банковских карт, которые прописаны в договоре, подписанный вами при получении карты.

- Доказано ваша вина, вы передавали данные карты третьим лицам.

Как обезопасить себя от мошенников

В век высоких технологий мошенники воруют не только ваши ценности, но у ваши денежные средства и личную информацию. Они придумывают все белее ухищренные способы совершения краж данных владельцев карт для дальнейшего списания или снятия денег. Чтобы обезопасить себя от злоумышленников, следуйте следующим правилам.

- Никогда не предоставляйте полные данные ваших карт. Для зачисления денежных средств на карту, отправителю достаточно лишь номера банковской карты, если перевод происходит внутри одного банка. Сейчас многие банки перешли на систему переводов денег на карты по номеру телефона. Если же отправителю нужны полные реквизиты вашей карт для перечисления, предоставьте ему не номер карты, а номер счета вашей карты, ваши ФИО и реквизиты банка. Узнать где взять реквизиты счета картыпоможет вам наша статья.

- Никогда и ни кому не сообщайте ваш ПИН-код. ПИН-код от карты – это секретные данные, которые нельзя сообщать даже сотрудникам банка. Конверт с ПИН-кодом вскрывается лично владельцем карты. Ни в коем случае не записывайте пин-код от карты на самой карте. Не храните данные в телефоне, запомните их, или храните ваш пин-код далеко от карты, например дома, среди ваших документов, где доступ к ним только у вас. При вводе ПИН-кода в банкомате или в магазине надо всегда прикрывать клавиатуру рукой.

- Ни кому не показывайте и не передавайте ваш CVC/CVV-код. Он напечатан на обратной стороне карточки – это три секретные цифры на специальной полосе, где должна быть поставлена подпись владельца карты. CVC/CVV-код предназначен для оплаты покупок через интернет. Сотрудники банка никогда не запрашивают код с карты, ПИН-код, а также коды из СМС, которые присылает банк.

- Никому не сообщайте коды подтверждения из СМС сообщений от банка. Сотрудники банка никогда не запрашивают код с карты, ПИН-код, а также коды из СМС, которые присылает банк. СМС коды предназначены для подтверждений каких либо операций или действий с вашей картой. Если вам поступил звонок якобы от сотрудников банка и у вас запрашивают какую либо информацию или просят провести какие либо манипуляции с вашей карты – ни в коем случае не делайте этого. Сбросьте звонок. Если вы сообщили какие либо данные о карте, срочно блокируйте карту, это можно сделать несколькими способами, они описаны в нашей статье.

- Подключите СМС-оповещения по карте. Вы точно будете знать о всех операциях проводимых по вашей карте.

- Не перезванивайте на номера указанные в сообщениях якобы из банка, где написано, что вам заблокировали карту в связи с сомнительными операциями. На обороте любой карты указаны номера телефона горячей линии. Так же вы можете найти контакты банка на их официальном сайте.

- Не позволяйте уносить карту продавцам, сотрудникам кафе, ресторанов и других учреждений. Не забывайте прикрывать рукой клавиатуру, когда набираете ПИН-код.

- Перед снятием наличных в банкоматах и терминалах самообслуживания, убедитесь, что к панели на клавиатуре или в разъем, куда вставляется карта, не установлены подозрительные приборы, считывающие устройства. Мошенники часто накладывают на банкоматы накладки скриммеры (skimmer).

- Подключите СМС подтверждение любых покупок в интернете. При оплате покупок или услуг в интернет магазинах, для подтверждения операции вам придет СМС сообщение с кодом подтверждения. Без вода этого кода оплата не пройдет.

- При смене номера телефона отключите услугу мобильного банка и напишите заявление в офисе банка об изменении вашего номера мобильного телефона.

- Если есть возможность подключите ПОЛИС защиты карты. Примерная стоимость данного полиса, в зависимости от условий договора, начинается от 300 рублей в месяц. Полис гарантирует возврат средств, при своевременном оповещении, даже при краже денег с карты в банкомате.

Особенности и отличия мошенничества от растраты и присвоения

Должностные и уполномоченные лица могут оказаться недобросовестными работниками и совершить хищение имущества работодателя.

При выявлении состава преступления следует дифференцировать признаки деяния, чтобы дать актуальную оценку содеянному, и привлечь к уголовной ответственности адекватно: за мошенничество или присвоение и растрату.

- Определения

- Основные различия

- Состав преступления: мошенничество

- Состав преступления: присвоение и растрата

- Отграничения в понятиях

- Ответственность за данные противоправные деяния

Определения

Мошенничество – хищение чужого имущества и незаконное присвоение имущественных прав с применением обмана жертвы, дачи ей ложной информации и введения в заблуждение. Может совершаться как отдельным лицом, в том числе – должностным, так и группой лиц по предварительному сговору, в том числе – организованной группой. Соответствует положениям статьи 159 УК РФ.

Присвоение и растрата – хищение имущества работодателя или заказчика, вверенного злоумышленнику для исполнения специальных действий, установленных трудовым договором, доверенностью или договором услуг. Виновным может признаваться только уполномоченное лицо, имевшее доступ к похищенному имуществу. Соответствует положениям статьи 160 УК РФ.

Основные различия

В первую очередь преступления различаются тем, что мошенничество может совершить как частное лицо, так и уполномоченные лица:

- предприниматель;

- должностное лицо;

- преступная организация.

При этом у виновного нет официального доступа к похищаемым ценностям – он формирует его обманным путём.

Относительно присвоения и растраты действует регламент: признать совершившим преступление можно только лицо, которому официально были переданы полномочия по управлению и распоряжению, похищенным имуществом. Но вместо исполнения обязанностей, оно незаконно присвоило себе доверенные материальные ценности.

Мошенник действует открыто, использует различные уловки и специальные схемы, которые помогают ему выманить похищенное. Более того – базовое правило этого деяния заключается в том, что жертва сама отдаёт мошеннику деньги или имущественные права под влиянием обмана (об основных видах и схемах мошенничества вы узнаете здесь).

Присвоение и растрата не требуют применения сложных схем после того как материальные ценности попали к злоумышленнику в руки. Умыкнуть полученное не составляет большого труда. Главное здесь – осторожность и сокрытие деяния. При растрате похититель действует только тайно, а обман использует только при отказе от совершения преступления.

Состав преступления: мошенничество

- формальный;

- материальный.

Преступление определяется по факту содеянного. Но без наступления последствий, квалифицируется как покушение на мошенничество. При наступлении последствий – как совершённое и оконченное преступление (о том, что такое момент и место окончания преступления по мошенничеству, мы рассказывали тут).

Объект преступления – общественные отношения, право собственности, на которое совершено посягательство виновного лица.

Субъект преступления – полностью дееспособное лицо, достигшее 16 лет, виновное в хищении имущества путём совершения действий, квалифицируемых как мошеннические.

Объективная сторона содержит в себе все факты совершения мошеннических действий, в результате которых вещные права пострадавшего были отчуждены преступнику или группе таковых.

Субъективная сторона содержит такие параметры как умысел, мотив и цель. Умысел во всех случаях заведомый:

- преступник знал о том, что совершает противозаконное деяние;

- он отдавал отчёт о наступлении последствий.

Мотив всегда корыстный. Заключается в получении незаконной наживы путём присвоения не принадлежащего преступнику имущества. Цель – получение денег или имущественных прав незаконным путём с применением обмана, введения в заблуждение, чтобы впоследствии распоряжаться полученным как своим собственным.

Состав преступления: присвоение и растрата

Состав преступления – материальный. Все формальные признаки без наступления последствий в виде причинения материального ущерба собственнику имущества, не могут считаться покушением на присвоение и растрату.

Объект преступления – общественные и трудовые отношения, отношения собственности, против которых совершается данное преступление.

Субъект преступления – специальный. Им может быть только совершеннолетнее и дееспособное лицо, которому вверены материальные ценности согласно официальному документу:

- трудовому договору;

- договору услуг;

- акту приёма-передачи;

- доверенности на передачу денег или имущества;

- накладной и т.п.

Объективная сторона содержит факт передачи денег или материального имущества виновному и факт того, что он присвоил данное имущество себе. Для этого должны оформляться официальные бумаги, которые подтверждают получение материальных ценностей.

Субъективная сторона характеризуется наличием умысла, мотивом и целью совершить противоправное деяние. Умысел всегда заведомый: злоумышленник знает, что материальные ценности или деньги доверены ему для совершения определённых действий, и осознаёт последствия их не исполнения. Мотив – корыстный. Растрата или присвоение совершаются только ради получения незаконной наживы. Цель:

- присвоить доверенные деньги, чтобы растратить их по своему усмотрению;

- продать вверенное имущество и получить деньги;

- использовать похищенное имущество в своих интересах.

Неумышленно или с отсутствием корысти такие преступления не совершаются.

Отграничения в понятиях

Несмотря на то, что обозначенные деяния относятся к группе преступлений имущественного характера, обозначенных главой 21 УК РФ, в их составах просматриваются определённые отличия. Для мошенничества характерны отличительные свойства:

- Отсутствие отношения преступника к вещным правам на присвоенное имущество.

- Использование специальных психологических приёмов, в результате чего жертва «попадается на удочку» мошенника.

- Обязательная дача ложных сведений, обман или введение в заблуждение. Установление ложного контакта с жертвой, основанного на доверии.

- Получение денег или вещных прав непосредственно из рук пострадавшего.