Страховой полис ОСАГО: что это такое и от чего защищает?

![]()

Абсолютно каждый водитель, приобретая собственный автомобиль, знакомится с процедурой страхования транспортного средства. Обязательное автострахование ОСАГО регулируется на законодательном уровне. Основные требования утверждены в Федеральном законе Российской Федерации от 25 апреля 2002 года № 40-ФЗ. Если водитель становится виновником дорожно-транспортного происшествия, становится понятно для чего нужна страховка автомобиля — с помощью ОСАГО водитель может покрыть материальные убытки потерпевшей стороны за счет средств страховой компании.

Что такое полис ОСАГО

Страховка ОСАГО — это полис, являющийся юридическим документом и защищающий имущественные интересы водителя и собственника автомобиля. Расшифровка аббревиатуры «ОСАГО» обозначает «обязательное страхование автогражданской ответственности».

На законодательном уровне еще с 2000 года в Государственную думу были представлены на рассмотрение законопроекты, регулирующие страховую деятельность в отношении автогражданской ответственности. Потребовалось несколько лет, чтобы окончательно сформировать и утвердить федеральный закон. 1 июля 2003 года введен в действие закон об ОСАГО в России (Федеральный закон от 25 апреля 2002 года № 40-ФЗ). Именно с 2003 года ОСАГО стало обязательным. На протяжении более 10 лет в закон вносятся изменения, статьи адаптируются к смежным законодательным актам и текущей ситуации на рынке страхования.

ОСАГО дает автовладельцу гарантию выплаты компенсации в случае возникновения ДТП. Компенсируются материальные затраты на ущерб, доставленный:

- транспортному средству;

- имуществу;

- здоровью и жизни иных лиц.

Таким образом, водителю-виновнику не придется оплачивать из собственного «кармана» расходы на ремонт машины или лечение людей, потерпевших в дорожно-транспортном происшествии.

Если причиной аварии является другой водитель, то вам будет возмещен ущерб из средств страховой организации, даже при отсутствии полиса ОСАГО у виновника происшествия.

Что такое Е-ОСАГО

Кроме стандартного полиса автовладелец может воспользоваться услугой «Электронное ОСАГО». Такая возможность появилась в 2015 году и действует по настоящий момент. Простым языком, водитель может оформить полис ОСАГО в режиме онлайн через сайт страховой компании. Нет необходимости отстаивать очереди и тратить время на посещение офиса организации. Достаточно заполнить заявку на сайте выбранной компании. Менеджер проверит указанные сведения и, если все в порядке, вышлет реквизиты для оплаты на адрес электронной почты, оставленный в заявке.

Оплатить страховку можно безналичным расчетом. После этого, собственник транспортного средства получит ссылку на скачивание Е-ОСАГО.

Электронный вариант полиса абсолютно идентичен бумажному. Договор страхования также подписывается в онлайн-режиме. Желательно распечатать полис на бумажном носителе. Однако, его наличие «на руках» не является правонарушением, и любой сотрудник ГИБДД при проверке документов может сделать моментальный запрос через базу.

Электронный вариант полиса ОСАГО:

Кто такой страхователь в полисе ОСАГО

Страховой полис имеет две строки для указания сведений о страхователе и собственнике транспортного средства. Наиболее часто владелец автомобиля становится его страхователем. Однако, возникают случаи, когда «на бумаге» владельцем машины является супруг, а находится автомобиль в постоянном пользовании у жены. Супруге удобнее сделать страховку самостоятельно и тогда, страхователь и собственник могут быть разными лицами. Страхователю понадобится предоставить в страховую компанию доверенность на управление транспортным средством, выданную владельцем машины.

Кроме доверенности страхователь обязан предоставить следующие документы:

- собственный паспорт;

- водительские права;

- паспорт транспортного средства, подтверждающий постановку на учет;

- действующий талон технического осмотра автомобиля.

Данные о страхователе и собственнике автомобиля заполняются в двух разных строках:

Кто такой страховщик

Страховщиком является страховая компания, выдающая полисы ОСАГО с целью защиты имущественных интересов водителей. Данный документ является платным. Его стоимость регулируется и рассчитывается согласно законодательным требованиям. Оформить полис можно не только напрямую в страховой компании, но и через косвенных представителей:

- страховых агентов;

- брокеров.

Страховые агенты, как правило, представляют услуги конкретной компании-страховщика. Стоимость такого полиса немного дороже, так как агент берет комиссию за работу. Водитель получает преимущество в виде экономии личного времени. Агент может подъехать в удобное для клиента место и время для заключения договора страхования.

Брокеры представляются услуги сразу нескольких страховых компаний и у страхователя появляется возможность выбора более выгодного по стоимости полиса.

Какие существуют виды страхования автомобилей

Большинство граждан знает, что ОСАГО — обязательная страховка. Однако, существуют и другие виды автострахования в России, которые относятся к категории добровольного страхования. «Дополнительные» страховки на машину бывают следующих видов:

- ДСАГО;

- КАСКО.

ДСАГО представляет собой дополнительное страхование к стандартному полису ОСАГО. Такой «расширенный пакет» позволяет получить больший размер выплат. Полисы могут быть оформлены в разных страховых компаниях, но на один и тот же срок действия, а также на одно транспортное средство. Максимальный размер выплаты и стоимость тарифа зависит от условий конкретной страховой организации. Обычно такой «предел» составляет не более 3 000 000 рублей. ДСАГО покрывает ущерб, нанесенный жизни и здоровью третьих лиц, а также их имуществу.

КАСКО рассчитан на покрытие широкого спектра рисков, но не имеет отношения к гражданской ответственности. КАСКО возмещает убытки материального характера, нанесенные имуществу: угон автомобиля, повреждения любого характера, включая стихийные бедствия или иные обстоятельства. Несмотря на то что КАСКО не является обязательным видом страхования, если машина приобретена за счет кредитных средств, полученных в банке, собственнику придется оформить КАСКО.

Полное страхование автомобиля позволяет получить максимальные выплаты не только при получении ущерба в случае дорожно-транспортного происшествия, но и в случае угона или повреждения транспортного средства другими способами.

Зачем нужно ОСАГО, если платит виновник

Основная цель получения полиса ОСАГО — страхование собственной гражданской ответственности на случай возникновения аварии на дороге. Если вы станете виновником дорожно-транспортного происшествия, в результате которого потерпевшая сторона получит материальный или физический ущерб, страховая компания оплатит данные расходы в пределах утвержденных сумм. Таким образом, обе стороны получают гарантии: виновник — сохранение личных денежных средств, потерпевший — возмещение ущерба здоровью и имуществу.

Страховка ОСАГО на машину включает в себя следующие компенсационные выплаты:

- ремонт автомобиля;

- покупку запчастей;

- лечение потерпевшего;

- оплату ремонта имущества потерпевшей стороны;

- расходы на погребение погибших.

Если в аварии виноваты обе стороны, то каждая из них может претендовать на возмещение ущерба в размере не более 50% от рассчитанной суммы.

Новое в страховании ОСАГО

С момента вступления в силу Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ правовой акт претерпел значительное количество изменений и правок. Одним из главных требований к водителям является наличие действующего полиса ОСАГО. Если водитель автомобиля не оформил данный документ, при остановке сотрудником ГИБДД ему будет выписан штраф в размере 800 рублей. Если полис оформлен и является действующим, но заполнен некорректно либо забыт дома, сотрудник ГИБДД выпишет штраф в размере 500 рублей.

С 1 ноября 2018 года изменился порядок наложения штрафной санкции за отсутствие полиса. Если раньше нерадивого водителя мог «поймать» только сотрудник ГИБДД, то по новым правилам нарушителя будут фиксировать роботизированные видеокамеры. Данные о регистрационном номере автомобиля будут автоматически переданы в базу данных, где произойдет сверка с наличием действующего полиса. Если такой документ отсутствует, собственник машины получит штраф по почте.

Важно! Для подтверждения данных сверка регистрационного номера транспортного средства будет проведена повторно, через 10 календарных дней после получения информации о нарушении.

Будет ли увеличение стоимости ОСАГО в 2022 году

Размер ОСАГО в 2022 году будет увеличен на 20% в отношении минимальной и максимальной цены. С 1 сентября 2019 года страховые компании получат возможность увеличивать начальную и конечную ставку базового тарифа на 30%.

Максимальные размеры тарифов, коэффициенты, а также порядок их использования страховыми компаниями утверждены в Указании Центрального Банка России от 04 декабря 2018 года № 5000-У. Данный документ был зарегистрирован в Министерстве Юстиции РФ 29 декабря 2018 года и можно скачать по ссылке ниже.

Скачать Указание ЦБ РФ

базовый тариф * коэффициенты (повышающие или понижающие).

На стоимость полиса ОСАГО влияют следующие показатели:

- базовый тариф (цена «от и до»);

- город проживания (в расчет берется коэффициент, утвержденный правительством в зависимости от региона пребывания автовладельца);

- безаварийная скидка (коэффициент Бонус-Малус);

- возраст и стаж водителя;

- вид полиса (ограниченный или неограниченный);

- сезон использования автотранспортного средства;

- мощность двигателя машины;

- имеющиеся нарушения законодательства, касающегося страхования (в соответствии с коэффициентом).

Подорожание ОСАГО в 2022 году вызвано изменением базового тарифа и введением новых коэффициентов по возрасту и стажу автовладельца.

Условия страхования по ОСАГО

На стоимость полиса ОСАГО влияют не только коэффициенты, но и количество лиц, допущенных к вождению автомобилем. Обычно при заключении договора страхования специалист компании уточняет, какое количество водителей планируется допускать для внесения в страховку.

Страхователь может выбрать одно из следующих условий страхования:

- ограниченная страховка на автомобиль (до управления транспортным средством допускается некоторое число водителей);

- неограниченная страховка на машину (управлять автомобилем могут даже водители, не вписанные в страховку).

В первом случае стоимость страховки будет гораздо ниже, чем во втором. Однако, выбирать такой вариант следует только если страхователь планирует безраздельно управлять транспортным средством. К тому же не лишним будет большой водительский стаж и «безаварийная репутация».

Во втором случае при расчете стоимости полиса коэффициент будет максимальным, а итоговая цена значительно выше. Управлять автомобилем на законных основаниях смогут разные водители.

От чего защищает страховка ОСАГО

Обязательная автостраховка покрывает риски имущественного и физического характера.

В страховку ОСАГО входит компенсация следующих материальных затрат:

- оплата лечения водителю и/или пассажирам, получившим увечья;

- полис страхует от ущерба имущества, то есть ремонт и покупка автозапчастей будут компенсированы потерпевшей стороне;

- прочие виды материального ущерба, нанесенного потерпевшей стороне (повреждение конструкции, забора или другого объекта);

- ОСАГО покроет ущерб, нанесенный здоровью пешехода.

Возмещение ущерба по страховке распространяется на потерпевшего. Виновник аварии ремонтирует собственный автомобиль за счет личных денежных средств.

Сколько ущерба покрывает ОСАГО

При возникновении дорожно-транспортного происшествия потерпевшую сторону интересует вопрос о том, какую сумму ущерба покроет ОСАГО. В 2017 году произошли изменения в размерах страховых выплат в сторону увеличения.

Сумма покрытия ущерба при аварии составляет:

- для ремонта и восстановления автомобиля максимально может быть выплачено 400 000 рублей;

- компенсация вреда, нанесенного здоровью (телесные увечья) — не более 500 000 рублей.

В каждом конкретном случае размер выплаты определяется индивидуально, в зависимости от полученных повреждений. Если максимальной суммы выплаты недостаточно, чтобы полностью покрыть нанесенный ущерб, виновнику аварии придется компенсировать оставшуюся часть из собственных сбережений.

Что входит в страховой случай

При возникновении вопроса о выплате страховой суммы в учет берется понятие о том, является ли данный случай страховым. Ответственность по ОСАГО распространяется именно на случаи, связанные с дорожным движением.

Страховой случай по ОСАГО наступает при выполнении нескольких условий:

- наличие двух сторон: виновник аварии и потерпевший;

- участником дорожно-транспортного происшествия должен быть застрахованный автомобиль (страхуется не водитель, а конкретное транспортное средство).

Перечень страховых случаев ОСАГО регламентирован Федеральным законом Российской Федерации от 25 апреля 2002 года № 40-ФЗ.

Нестраховые случаи по ОСАГО

Перечень нестраховых случаев по ОСАГО утвержден в статье 6 Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ:

- вред автомобилю или имуществу водителя нанесен не транспортным средством, а человеком;

- в дорожно-транспортном происшествии участвует автомобиль, отличный от указанного в полисе;

- потерпевшим объектом является исторически-культурный объект, архитектурное наследие;

- не возмещается упущенная выгода и моральный ущерб;

- вред, нанесенный грузом, относящимся к категории риска (например, строительные материалы);

- получение ущерба во время погрузочно-разгрузочных работ.

В каких страховых компаниях выгоднее приобрести ОСАГО

Законодательство регулирует стоимость полиса ОСАГО в рамках дозволенного «коридора». С 2019 года эти «рамки» сдвинулись на 20% в ту и в обратную сторону. Каждая страховая компания самостоятельно выбирает размер базового тарифа. Учитывая коэффициенты, используемые при расчете цены за ОСАГО, итоговый размер стоимости полиса у разных страховых компаний будет отличаться. Однако, цена является не единственным фактором, влияющим на выбор страховщика. Важно обратить внимание на надежность и репутацию компании.

ТОП-рейтинг страховых компаний в 2022 году:

- «Тинькофф-Страхование»;

- «Альфа-Страхование»;

- «Согласие»;

- «ЭРГО»;

- «БИН-Страхование»;

- «Ренессанс-Страхование»;

- «Зетта Страхование»;

- «Ингосстрах»;

- «INTOUCH»;

- «Югория».

Оформление полиса ОСАГО является ежегодной обязательной процедурой для каждого водителя. Выбор страховой компании должен опираться не только на стоимость страховки, но и на рейтинг организации. ОСАГО, полученный в надежной компании, позволит избежать финансовых проблем в случае возникновения дорожно-транспортного происшествия.

![]()

Ксения Крылова, публицист, журналист, автор сайта

Окончила Академию управления МВД РФ (44.07.01 Образование и педагогические науки, 2009 год). Основное направление профессиональной деятельности – публицистика, касающаяся вопросов автомобильного права и деятельности МВД в целом.

Об ОСАГО простыми словами

В 2002 году в России появился ФЗ №40 «Об обязательной автогражданской ответственности владельцев транспортных средств». Его положения направлены на защиту интересов пострадавшей в ДТП стороны. До сих пор не все автовладельцы осознают важность наличия полиса ОСАГО и игнорируют закон, экономя деньги на его получении. Однако, узаконенная обязанность оформлять данный документ сформировалась исторически и имеет свои обоснованные причины.

- Подробнее про ОСАГО

- Как расшифровывается аббревиатура?

- История ОСАГО

- Ключевые принципы страховки

- Как выглядит полис ОСАГО?

- Примеры использования

- Расширение ОСАГО

- Отличия от КАСКО

- Можно ли ездить без ОСАГО?

- Санкции и штрафы

Подробнее про ОСАГО

Для понимания того, что такое ОСАГО, необходимо узнать, что включено понятие, по каким принципам действует страховка, как она возникла и почему стала обязательной.

Как расшифровывается аббревиатура?

ОСАГО расшифровывается как Обязательное Страхование АвтоГражданской Ответственности. Первое словосочетание «Обязательное страхование» понятно. ОСАГО – страховой документ, являющийся по закону обязательным для всех автовладельцев. Основные положения, касающиеся заключения страхового договора регулируются государством.

Второе словосочетание «Автогражданская ответственность» понятно не всем. Автогражданская уточняет, что страхуется ответственность, возникающая в связи с использованием только автомобильного транспорта.

Под страхованием ответственности понимается страхование на случай, когда у гражданина возникает обязанность перед третьим лицом возместить нанесенный ему ущерб.

История ОСАГО

Автострахование развивалось наравне с нарастанием производства автомобилей и спроса на них. Сначала владельцы страховали только свое авто. Первый договор был заключен в 1898 году между Travelers Insurance Company и неким Томасом Мартином. С течением времени появилось и страхование ответственности.

Впервые ОСАГО в том виде, которое нам привычно, было узаконено в американском штате Массачусетс в 1925. В послевоенные годы страхование автогражданской ответственности стало популярным в Европе.

ОСАГО в России получило распространение лишь недавно. Впервые вопрос об автостраховании на законодательном уровне стал обсуждаться в 60-е годы 20 века. Но полноценного закрепления он не получил. Лишь в 2000 году чиновники вновь вернулись к нему. 25 апреля 2002 года был опубликован ФЗ No 40 «Об ОСАГО». Однако он вступил в силу только через 15 месяцев.

Ключевые принципы страховки

В статье 3 вышеупомянутого закона определены основные принципы, характеризующие ОСАГО. Они объясняют важность и значение страхования автогражданской ответственности.

- Всеобщность и обязательность. Документ обязателен для всех автовладельцев.

- Недопустимость использования ТС без страховки. Ее отсутствие наказывается по закону.

- Гарантия возмещения вреда третьему лицу в пределах установленной суммы. Наличие полиса обеспечивает покрытие материального ущерба пострадавшей стороне.

- Экономическая заинтересованность водителей в повышении безопасности на дорогах. Чем меньше аварий водитель совершил, тем меньше сумма оплаты за полис.

Наличие ОСАГО выгодно для всех сторон конфликта.

Пострадавший уверен в возмещении убытков, а виновнику не придется платить собственные деньги, так как все выплаты производятся страховой. При этом не требуются дополнительные судебные разбирательства, что экономит время.

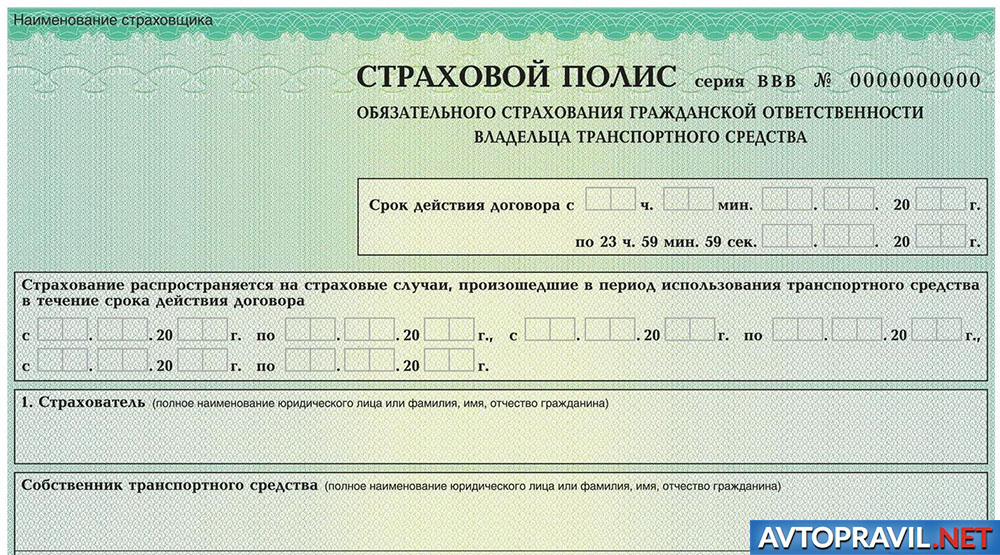

Как выглядит полис ОСАГО?

Внешне документ за 15 лет существенно не изменился. Последняя версия бланка появилась в 2018 году. Его усовершенствовали и сделали более защищенным, так как возросло количество подделок после поднятия тарифов.

Содержание полиса не изменилось. В нем по-прежнему указывается следующая информация:

- наименование, серия и номер документа;

- дата начала и окончания действия полиса;

- сведения о сторонах договора: информация о страховой компании и личные данные владельца авто;

- марка и модель ТС, регистрационные данные, наличие прицепа;

- лица, допущенные к управлению ТС, если есть;

- выдержки из законодательства;

- сумма страховой премии;

- дата заключения договора и подписи сторон.

Некоторые бланки на обратной стороне могут содержать информацию по дополнительным видам страхования, заключенным вместе с ОСАГО (страхование жизни, имущества и т.п.).

Примеры использования

Выплаты по ОСАГО назначаются, если случай признают страховым. Чтобы получить компенсацию от страховой, необходимо одновременное соблюдение трех условий:

- Установлен виновник ДТП.

- У него есть действующий полис ОСАГО.

- Ущерб нанесен в процессе использования виновным автомобиля.

Если виновного определить не удалось (он скрылся с места ДТП), то восстанавливать автомобиль придется за свой счет.

Если не соблюдены условия 2 и 3, но виновная сторона известна, то за возмещением ущерба придется обращаться в суд.

Расширение ОСАГО

Максимальная выплата по ОСАГО установлена в пределах 400000 (если пострадало ТС) и 500000 руб. (если пострадали люди). В случае серьезного ДТП или столкновения с дорогостоящим авто, этой суммы может не хватить. Тогда виновная сторона обязана покрыть расходы за свой счет.

Для таких ситуаций существует добровольное страхование автогражданской ответственности (ДСАГО) – дополнительное соглашение к основному полису ОСАГО. Оно предполагает выплату страховой компенсации до 1 млн руб. Сумма определяется самостоятельно клиентом.

Оформить ДСАГО можно только при наличии действующего ОСАГО. Расширенный полис будет принят во внимание, если сумма ущерба превысит установленный лимит или наступит случай, не относящийся к страховому риску.

Отличия от КАСКО

КАСКО является добровольным видом страхования любого транспортного средства от возможного ущерба. Основные отличия этих двух видов страхования представлены в таблице.

Эти два вида страхования принципиально не похожи друг друга. Самый оптимальный вариант для автовладельца – наличие одновременно двух полисов, защищающих и собственные интересы, и интересы третьих лиц.

Можно ли ездить без ОСАГО?

Использовать автомобиль без ОСАГО по закону запрещено. Но уверенность многих водителей в том, что они не попадут в аварию, заставляет их нарушать действующие правила.

Если автовладельца остановит инспектор ГИБДД, то ему грозит административное наказание, а в случае аварии по его вине – судебные разбирательства и взыскание компенсации.

Санкции и штрафы

За езду без полиса грозит административное наказание, в соответствии с положениями КоАП. Предполагается три вида санкций в зависимости от ситуации:

- Водитель просто забыл документ дома. Тогда ему грозить предупреждение или штраф в размере 500 руб., согласно п. 2, ст. 12.3 КоАП.

- Использование ТС в период, не предусмотренный по договору. Полис допускается делать на период 3, 6, 9 и 12 месяцев. Такой услугой пользуются те, кто ездит на автомобиле сезонно (например, дачники). За нарушение сроков грозит штраф 500 руб.,в соответствии с п.1, ст. 137 КоАП.

- Документ заведомо отсутствует или просрочен. Нарушителю грозит штраф 800 руб.,согласно п. 2 ст. 12.37 КоАП.

Исключение действует только для водителей, купившим авто только что. Они могут ездить без ОСАГО в течение 5 дней на основании п. 2 ст. 4 ФЗ No40. В случае остановки инспектором, необходимо предъявить договор купли-продажи.

С появлением первых автомобилей люди стали задумываться о безопасности на дорогах. Изначально, граждане защищали только свои интересы. С ростом производства и активного использования транспортных средств появилась необходимость обезопасить и других участников дорожного движения. Поэтому и возникло страхование автогражданской ответственности, ставшее с течением времени обязательным для всех автовладельцев.

ОСАГО защищает права и интересы лиц, признанными пострадавшими в результате ДТП.

Наличие полиса гарантирует возмещение причиненного ущерба без лишних судебных разбирательств. За отсутствие документа государством предусмотрены штрафные санкции.

Вопросы, касающиеся прав автомобилистов, зачастую более важны, чем кажется на первый взгляд. Водитель может лишиться прав или понести другое суровое наказание из за незнания или неправильного трактования законов и правил. Не ленитесь глубоко погружаться в суть изучаемого вопроса, не стесняйтесь спросить совет у профессионалов.

Что такое ОСАГО и от чего оно защищает водителей

На дорогах нашей страны ежедневно происходит огромное количество мелких и крупных ДТП, которые приносят ущерб здоровью и имуществу людей. Любой человек может оказаться на месте виновной стороны. Во избежание серьезных финансовых трат было введено страхование ответственности водителей.

Что такое ОСАГО: расшифровка и объяснение простыми словами

ОСАГО расшифровывается как обязательное страхование автогражданской ответственности. Этот вид страховки является одним из самых распространенных среди населения, так как количество автомобилей растет с каждым годом.

Чем оно регулируется

Нормативно-правовая база, регулирующая отношения в сфере автострахования, представлена несколькими уровнями документов. Основные из них:

Цели автостраховки, от чего и кого защищает

Смысл ОСАГО в том, чтобы защитить пострадавшую в происшествии сторону. Законодательство обязывает виновника ДТП в обязательном порядке возмещать причиненный ущерб, будь то расходы на ремонт, восстановление машины, услуги эвакуатора или лечение покалеченного пешехода. Зачастую сумма оказывается неподъемной для виновника, и без страховки разобраться в сложившейся ситуации было бы непросто.

Смысл ОСАГО в том, чтобы защитить пострадавшую в происшествии сторону. Законодательство обязывает виновника ДТП в обязательном порядке возмещать причиненный ущерб, будь то расходы на ремонт, восстановление машины, услуги эвакуатора или лечение покалеченного пешехода. Зачастую сумма оказывается неподъемной для виновника, и без страховки разобраться в сложившейся ситуации было бы непросто.

Как работает

- При покупке автомобиля владелец заключает договор с одной из страховых компаний и получает полис ОСАГО.

- В случае ДТП пострадавшая сторона претендует на возмещение убытков либо в страховой компании виновника, либо у своего страховщика.

С какого года введено в РФ, сколько ему лет: кратко об истории появления

До введения норм “автогражданки” участники аварии должны были самостоятельно решать проблемы при ДТП, что порождало возникновение конфликтов. Это не могло не привлечь внимание Правительства. Рассмотрение норм и правил страхования автогражданской ответственности началось после распада СССР и длилось 10 лет. И только в 2003 году Федеральный Закон был принят.

Как выглядит страховой полис ОСАГО

С 1 июля 2016 года был введен обновленный бланк страхового полиса. Изменения коснулись как внешнего оформления документа, так и области усиления защиты от подделок.

Внешний вид нового полиса и его отличие от предыдущего варианта:

- бланки старого образца были зеленого цвета: новый полис изменился, стал розовым;

- на новом документе появились графические рисунки и сложный переход цветов во избежание подделок;

- для удобства работы с полисом увеличили размер граф и букв;

- новый бланк теперь имеет защиту более высокого уровня: по левому краю пустили металлизированную полосу, изменили размер старых водяных знаков;

- в верхней части документа разместили QR-код: сканирование этого кода покажет, подлинная ли страховка.

Что покрывает, что входит в страховку: какой ущерб и какой суммой

“Автогражданка” включает в себя покрытие материального ущерба имуществу пострадавшей в ДТП стороны, а также ущерба здоровью. Максимальные суммы выплат по состоянию на 2019 год составляют:

“Автогражданка” включает в себя покрытие материального ущерба имуществу пострадавшей в ДТП стороны, а также ущерба здоровью. Максимальные суммы выплат по состоянию на 2019 год составляют:

- до 400 000 рублей на ремонт автомобилей каждому участнику ДТП (за исключением виновника)

- до 500 000 рублей на лечение каждого пострадавшего в аварии человека (кроме виновной стороны)

Отличия ОСАГО от ДСАГО и КАСКО

Дорожные аварии бывают разные. Обширные повреждения автомобиля сумма страховки может и не покрыть. Во избежание подобных случаев есть возможность оформить ДСАГО – добровольное страхование автогражданской ответственности. Смысл в том, что размер выплаты увеличивается до 2-3 миллионов рублей. Тарифная сетка состоит из нескольких уровней и отличается стоимостью полиса и суммой покрытия ущерба при наступлении страхового случая.

Полисы ОСАГО и ДСАГО не помогут восстановить имущество виновника. Чтобы не рисковать потерей денежных средств на ремонт, особенно если это новый или дорогостоящий автомобиль, можно оформить полис КАСКО. Данный вид страхования направлен на возмещение повреждений в результате ДТП, угона, хулиганства и т. д.

Цена полиса КАСКО значительно дороже, чем ОСАГО и зависит от следующих факторов, таких как год выпуска автомобиля, его марка, цвет, стаж вождения и возраст собственника.

Цена полиса КАСКО значительно дороже, чем ОСАГО и зависит от следующих факторов, таких как год выпуска автомобиля, его марка, цвет, стаж вождения и возраст собственника.

Но есть и возможность снизить стоимость страховки, если выбрать вариант оформления полиса с франшизой. Об этом читайте далее в нашей статье.

Что такое франшиза по ОСАГО

Франшиза – это определенная часть ущерба, которую автовладелец возмещает самостоятельно при наступлении страхового случая. Зачастую ее размер – это фиксированная сумма или процент от стоимости автомобиля.

Вопросы оформления

Для постановки на учет транспортного средства в ГИБДД необходимо сначала заключить договор с любой аккредитованной страховой компанией.

ВАЖНО! Получить полис ОСАГО нужно не позднее 10 дней после покупки автомобиля.

Как получить полис ОСАГО и что для этого нужно

Для этого сотруднику компании нужно предоставить следующие документы:

- заявление о заключении договора;

- удостоверение личности (паспорт или иной документ);

- ПТС, техпаспорт или СТС;

- водительское удостоверение;

- диагностическая карта;

- доверенность (в случае если автомобиль принадлежит другому лицу).

Автовладельцы рассчитывают получить максимальную гарантию выплат при возникновении ДТП. Поэтому необходимо ответственно подойти к выбору страховой компании. Рейтинговое агентство “Эксперт РА” постоянно обновляет рейтинги финансовой надежности страховщиков. Ознакомиться с ними можно на сайте https://raexpert.ru/ratings/insurance.

Кратко о выборе СК

Определиться с выбором вам помогут различные сайты в Интернете, на которых размещены подробные обзоры страховых компаний, положительные и отрицательные стороны каждой из них.

Можно ли внести изменения в действующий полис ОСАГО

Итак, полис ОСАГО у вас на руках. Знаете ли вы, что обо всех изменениях в ваших персональных данных в течение срока действия документа обязательно сообщать в страховую? Сделать это стоит незамедлительно, так как условия договора могут измениться. Например, это касается переезда в другой регион. Сообщить новые паспортные данные или вписать дополнительное лицо в страховку собственник может, посетив офис страховой компании или направив электронное заявление через интернет.

Итак, полис ОСАГО у вас на руках. Знаете ли вы, что обо всех изменениях в ваших персональных данных в течение срока действия документа обязательно сообщать в страховую? Сделать это стоит незамедлительно, так как условия договора могут измениться. Например, это касается переезда в другой регион. Сообщить новые паспортные данные или вписать дополнительное лицо в страховку собственник может, посетив офис страховой компании или направив электронное заявление через интернет.

Возможно ли досрочное расторжение ОСАГО

Правила страхования допускают завершение договора раньше срока. Но прежде чем определиться с тем, можно ли расторгнуть страховку, изучите перечень ситуаций, при возникновении которых вы имеете на это право:

- Наступление смерти собственника автомобиля.

- ДТП, после которого машина не подлежит восстановлению.

- Прекращение действия лицензии у страховой компании.

- Смена собственника автомобиля.

При наступлении одного из описанных случаев необходимо подать в страховую заявление и документ, подтверждающий право на расторжение. После того, как все формальности соблюдены, компания-страховщик вернет вам остаток страховой премии.

Как действовать и что полагается при ДТП

Если вы попали в ДТП, нужно действовать по определенному алгоритму, который зависит от степени повреждения транспортных средств и от наличия пострадавших.

- Во-первых, заглушите двигатель, включите стояночный тормоз и поставьте авто на аварийку.

- Во-вторых, установите знак аварийной остановки (15 метров от автомобиля в населенном пункте и 30 метров вне населенного пункта)

- В-третьих, оцените последствия ДТП и определите, есть ли пострадавшие.

При отсутствии пострадавших сфотографируйте повреждения и пообщайтесь с другим водителем. В случае участия только двух автомобилей, которые получили незначительные повреждения, участники ДТП не имеют разногласий и обе стороны застрахованы, можно обойтись без инспектора ГИБДД. Освободите от машин проезжую часть и заполните европротокол, который следует передать в страховую компанию в течение 5-ти рабочих дней.

При отсутствии пострадавших сфотографируйте повреждения и пообщайтесь с другим водителем. В случае участия только двух автомобилей, которые получили незначительные повреждения, участники ДТП не имеют разногласий и обе стороны застрахованы, можно обойтись без инспектора ГИБДД. Освободите от машин проезжую часть и заполните европротокол, который следует передать в страховую компанию в течение 5-ти рабочих дней.

В остальных случаях необходимо вызвать ГИБДД, позвонив на единый телефон спасения 112.

ВНИМАНИЕ: ПДД обязывают автовладельцев освободить проезжую часть, если в результате ДТП ущерб нанесен только транспортным средствам. При игнорировании требования нарушители рискуют получить штраф в размере 1 000 рублей.

Если пострадавшие есть, нужно незамедлительно вызвать скорую помощь или отправить их на попутной машине в ближайшее медицинское учреждение. После чего постарайтесь записать имена и номера телефонов свидетелей аварии.

Ответственность при ОСАГО

Любое транспортное средство, подлежащее регистрации в ГИБДД, должно быть застраховано.

Есть ли возможность ездить без страховки и для кого

Управлять ТС без страховки разрешено только в двух случаях:

- ТС не подлежит постановке на учет (рабочий объем двигателя менее 50 куб.см., максимальная конструктивная скорость 50 км/ч).

- Не прошло 10 дней с момента заключения договора купли-продажи ТС.

Что делать, если потерял ОСАГО

В случае утери полиса ОСАГО не паникуйте. Если полис был бумажный, нужно обратиться в свою страховую компанию с тем же комплектом документов, который предъявляли при заключении договора. Страховщик обязан выдать дубликат абсолютно бесплатно. С электронным полисом все намного проще – его можно быстро распечатать в своем личном кабинете.

Есть ли наказание за отсутствие ОСАГО, езду с просроченным полисом или если водитель в него не вписан

Существует принципиальное различие между ездой без полиса и отсутствие “автогражданки” совсем. В первом случае штраф составит 500 рублей, во втором – 800 рублей. Просроченный полис приравнивается к отсутствующему и облагается штрафом в 800 рублей. Во избежание неприятностей нужно следить за сроками договора и вовремя его продлевать.

Некоторые автолюбители доверяют вождение своей машины лицам, не вписанным в страховку. Это небезопасно. В случае аварии страховщик откажет возмещать ущерб пострадавшей стороне, если данные виновного лица не указаны в полисе. Штраф в такой ситуации составит 500 рублей.

Некоторые автолюбители доверяют вождение своей машины лицам, не вписанным в страховку. Это небезопасно. В случае аварии страховщик откажет возмещать ущерб пострадавшей стороне, если данные виновного лица не указаны в полисе. Штраф в такой ситуации составит 500 рублей.

Напоминаем, что постановка на учет автомобиля без оформления страхового полиса невозможна! Регистрация осуществляется только при выполнении этого условия и никак иначе. ТС должно пройти тщательную проверку, после чего ГИБДД выпустит его на дороги.

Можно ли поставить машину на учет или забрать со штрафстоянки без ОСАГО

Не все водители ведут себя сознательно и в результате своих действий оказываются на штрафстоянке. К таким последствиям могут привести ряд нарушений, в числе которых невыполнение требований Закона об обязательном страховании. Что же делать в этой ситуации?

Если вы хотите поскорее забрать автомобиль, вам придется оформить полис ОСАГО, оплатить его, получить справку-разрешение от ГИБДД об оплате штрафа за просроченный или отсутствующий полис и вместе с документами на право собственности предъявить работнику штрафстоянки. Советуем поторопиться, тарифы за хранение автомобиля могут неприятно удивить.

Опасны ли поддельные полисы и как на них не нарваться

В последнее время популярность электронных полисов ОСАГО резко возросла. Происходит это потому, что страховку можно оформить онлайн. Быструю и удобную услугу можно получить, не посещая офис компании. К сожалению, этим стали пользоваться мошенники. Увеличились случаи продажи поддельных документов.

В последнее время популярность электронных полисов ОСАГО резко возросла. Происходит это потому, что страховку можно оформить онлайн. Быструю и удобную услугу можно получить, не посещая офис компании. К сожалению, этим стали пользоваться мошенники. Увеличились случаи продажи поддельных документов.

При оформлении полиса тщательно изучайте адрес сайта поставщика. Фальшивая ссылка практически идентична оригиналу, отличается только на несколько букв. Пропустить такой незначительный нюанс легко, а последствия могут быть печальными: потеря денежных средств в результате обмана, отказ в возмещении ущерба в случае дорожно-транспортного происшествия.

Можно ли узнать, есть ли у машины страховка, или проверить страховку на подлинность онлайн

Любая лицензированная страховая компания при заключении договора обязана дублировать данные в электронном виде. После этого они попадают в единую базу РСА (Российский Союз Автостраховщиков), которая содержит все данные вашего полиса. Есть три варианта проверки:

- Проверить наличие ОСАГО по номеру бланка.

- Узнать, какой автомобиль застрахован по номеру бланка.

- Получить номер полиса по данным гос.номера, VIN или номера кузова автомобиля.

Заключение

Таким образом, до введения обязанности страховать свою ответственность собственники автотранспортных средств могли выбирать, оформлять страховку или нет. Но в случае ДТП ущерб выплачивался виновником аварии самостоятельно. С 2003 года все автовладельцы обязаны иметь страховой полис ОСАГО. Эта норма принята для защиты имущества и здоровья участников дорожного движения, так как известно, что дорога – это объект повышенной опасности.

Что такое КАСКО?

КАСКО является добровольным видом страхования, исключая те случаи, когда автомобильная или любая другая техника приобретается на условиях платности и возвратности, то бишь в кредит. Данное наименование имеет итальянские корни и перевозится, как «шлем». Страховая защита КАСКО покрывает все риски, связанные с такими умышленными действиями третьих лиц, как ущерб и хищение. Или же с последствиями таковых.

- Какое бывает КАСКО

- От чего полис КАСКО станет реальной защитой?

- Что не входит в страховое покрытие КАСКО?

- Какова стоимость полиса КАСКО?

- Способы урегулирования убытка и возмещение ущерба по КАСКО

Какое бывает КАСКО

В зависимости от типа транспортного средства КАСКО подразделяется на следующим образом:

- Авто КАСКО – к данной категории относят страхование наземных ТС, таких как автомобили, мотоциклы, колесная спецтехника, автомобильные прицепы и полуприцепы.

- Авиа КАСКО – страховая защита, покрывающая риски, связанные с хищением или нанесением ущерба воздушным судам.

- Морское КАСКО – страхование морского и речного транспорта.

Но преимущественно, произнося слово КАСКО, потребители страховых услуг говорят именно об автомобильном виде страхования.

От чего полис КАСКО станет реальной защитой?

Застраховать машину по КАСКО, значит заручиться спокойствием и уверенностью в возмездном возврате денежных средств, при полной утрате автомобиля, или же ремонте любых повреждений ТС, полученных при наступлении непредвиденных и часто неблагоприятных событий.

Такой риск, покрываемый страховой защитой КАСКО, как «Ущерб» включает в себя полное или частичное возмещение утраченного имущества при наступлении следующих обстоятельствах:

- ДТП.

- Пожар, взрыв.

- Восстановление повреждений, нанесенных стихийными бедствиями – ураганом, наводнением, землетрясением.

- Устранение последствий опасных метеорологических явлений, таких как град, ливень, удар молнии.

- Внезапный сход льда или снега.

- Повреждения, нанесенные животными.

- Нанесение ущерба имуществу, вследствие противоправных действий третьих лиц.

Риск «Угон» или «Хищение», который также может быть включен в программу страхования КАСКО, отвечает за возмещение ущерба владельцу автомобиля при его полной утрате, либо любых его деталей, после наступления определенных событий:

- Кража.

- Грабеж.

- Разбой.

- Угон.

Кроме всего перечисленного выше, страховщиком может быть предложено расширение стандартного страхового покрытия за счет включения в полис дополнительных рисков. Таких как, например, страхование дополнительно установленного дорогостоящего оборудования, защита жизни и здоровья водителя и пассажиров при наступлении несчастного случая, добровольное страхование гражданской ответственности, помощь на случай возникновения непредвиденных расходов или технических неполадок.

Но наличие и полнота возмещения по рискам могут быть отличны в зависимости от выбранной компании. Поэтому, прежде чем заключить договор на страхование автомобиля КАСКО, стоит ознакомиться с его основными правилами. Сделать это можно у нас на сайте в разделе «Правила страхования КАСКО популярных компаний» . Такая необходимость возникает для того, чтобы вы могли четко себе представлять, на какое возмещение сможете рассчитывать при наступлении определенных событий. А более подробно о страховых рисках, покрываемых полисом КАСКО, можно узнать в статье «Страховые риски, включаемые в полис КАСКО» .

Дорогое ОСАГО? Восстанови КБМ сейчас

и перестань уже переплачивать страховщикам!

Сервис отправит заявку в РСА. Срок восстановления КБМ: от 12 часов. Узнать подробнее

Что не входит в страховое покрытие КАСКО?

Но полис КАСКО – это не «панацея», и защитить от всего на свете не сможет. Существую обстоятельства, при фиксации которых возмещение ущерба не происходит. К ним относят:

- Возникновение ДТП за территорией покрытия полиса.

- Управление ТС в нетрезвом состоянии.

- Передача управления ТС лицу, не имеющему водительских прав.

- Возникновение повреждений, причиной которых является заводской брак.

Более подробный перечень событий, которые исключаются из страхового покрытия полиса КАСКО конкретной компании, вы сможете изучить, скачав правила страхования на нашем сайте.

Какова стоимость полиса КАСКО?

В силу того, что КАСКО – это один из видов добровольного страхования ТС, его тарификация регулируется самими страховыми организациями, а не государственным путем. Поэтому размер и периодичность уплаты страховой премии за полис в двух внешне похожих страховых компаниях может оказаться абсолютно разной. Величина страхового тарифа устанавливается на основании внутренних показателей эффективности любого страхового общества, таких как статистика убыточности, норма прибыли, индивидуальные и общепринятые условия заключения полиса КАСКО и рейтинги.

Чтобы произвести расчет КАСКО, следует учесть все характерные особенности автомобиля, данные о возрасте и стаже всех допущенных водителей и любую другую полученную от владельца информацию, которая будет полезна при определении стоимости страховки. Упростить систему расчетов вам поможет калькулятор КАСКО

, воспользоваться которым вы можете, просто перейдя по ссылке.

Чтобы провести онлайн расчет КАСКО, вам необходимо ввести следующие данные:

- Выбрать марку и модель.

- Указать год выпуска и время начала эксплуатации ТС.

- Мощность двигателя в лошадиных силах.

- Реальную рыночную стоимость автомобиля.

- Информацию о возрасте и стаже всех вписанных водителей.

- Является ли ТС залоговым.

- Предпочтительную периодичность оплаты – одним платежом или в рассрочку.

Эти параметры для расчета стоимости полиса КАСКО являются основными для всех страховщиков. Но в зависимости от страховой компании их состав может дополняться иногда даже самыми абсурдными пунктами. Таким, например, как цвет глаз собственника ТС или его профессиональная занятость, но в условиях российского страхового рынка это не распространено.

Способы урегулирования убытка и возмещение ущерба по КАСКО

К основным методам урегулирования убытка по полисам КАСКО относят:

- Для ТС, находящихся на заводском гарантийном обслуживании – ремонт на СТОА официального дилера.

- Возмещение убытка посредством ремонта на СТОА страховой компании – для всех остальных ТС.

- Также может быть оплачен ремонт на СТОА по выбору страхователя.

- Денежное возмещение.

Многие страхователи считают самым приемлемым получение денежной компенсации. Но не во всех случаях такой подход к возмещению ущерба приносит выгоду. Если автомобиль полностью уничтожен и не подлежит восстановлению, возможно, это и будет актуальным. Но не в том случае, когда замене подлежит одна деталь. Так как оценку стоимости этой запчасти страховщик делает на основании денежной суммы, которая могла бы быть затрачена при ремонте ТС на СТОА страховой компании. Что может значительно отличаться от реальной стоимости детали в розничном магазине.

Что такое КАСКО: условия страхования, что покрывает, от чего страхует и что дает автовладельцу

При покупке новой машины автолюбитель вынужден принять множество решений, способных повлиять на его благополучие в дальнейшем. Одним из таких решений становится оформление договора защиты ТС от всевозможных происшествий, но далеко не всем известны условия страхования КАСКО. Решать вопрос с приобретением полиса необходимо заблаговременно, в особенности малоопытным водителям и тем, кто планирует совершать покупку с использованием кредитной продукции. Да, приобрести защиту до получения непосредственно автомобиля не получится – техника должна пройти техосмотр в процессе заключения сделки, но озаботиться глубоким изучением теоретической стороны вопроса вполне возможно. Сравнение предложений различных компаний, оценка примерной стоимости, подготовка необходимого минимума документов: всё это требует времени и внимания. Для принятия окончательного решения о необходимости создания дополнительной предосторожности стоит действительно тщательно взвесить все «за» и «против».

Страховка КАСКО – что это такое

Это страхование от практически чрезвычайных ситуаций, включая повреждения разного рода и угон. Любой ущерб обычно имеет виновника, с которого можно взыскать компенсацию. Да, существует законодательно проработанная возможность урегулировать процесс, но с кого требовать выплат, если конкретного виновника нет или невозможно достоверно установить его личность? В таких случаях производить ремонт машины приходится за свой счет, и только при наличии договора страхования покрываются все расходы.

Для чего нужна страховка АВТОКАСКО

Полис можно использовать для покрытия широкого диапазона рисков. Что включено в базовый список угроз?

- ДТП любого рода;

- угон застрахованного ТС;

- похищение (с целью продажи или разбора на запчасти);

- утеря отдельных элементов кузова;

- умышленное хулиганское или случайное повреждение автомобиля;

- получение транспортом вмятин из-за стихийных бедствий.

Список рисков фиксируется в соглашении, обсуждаемом в процессе оформления. Когда страховая компания признает, что случай относится к списку оговоренных угроз, она выплачивает компенсацию для проведения ремонта машины или самостоятельно производит таковой в авторизованных автосервисах.

Какие убытки покрывает и от чего страхует КАСКО

Степень восполнения зависит от перечня опасностей, предусмотренных видом выбранного полиса. По уровню риска можно выделить полную и частичную формы. Первая защищает автовладельца от угона, компенсирует полученный транспортным средством урон в ДТП или иных чрезвычайных ситуациях. Однако оно не покрывает ущерб, полученный третьими лицами, не компенсирует порчу находившегося в транспорте имущества, не регулирует выплаты за причинение вреда жизни и здоровью. Частичная форма включает защиту исключительно от возможных повреждений, а вот восполнение за угон не предусмотрено. Точный перечень нужно обговаривать с компанией перед подписанием контракта – большинство страховщиков способны менять пункты, составляя индивидуальный договор под запросы клиента.

Чем условия страхования КАСКО отличаются от ОСАГО

Два типа отличимы не только механизмами своей работы, но и принципиальным аспектом: первый является добровольным, а второй – законодательно обязательным. Казалось бы, зачем оформлять два вида?

Наличие страховки первого типа гарантирует получение компенсации, если застрахованный транспорт будет поврежден, угнан или уничтожен.

При ОСАГО автовладелец оформляет ответственность перед другими участниками дорожного движения, а не свой автомобиль. Если по вине застрахованного произойдет ДТП, то ущерб пострадавшим будет возмещать не виновник, а СК. А вот ремонт машины клиента компания оплачивать не будет – вот в чем основная разница между ними.

Какие существуют виды КАСКО

На рынке страховых услуг предлагаются варианты, и каждый из них подходит различным категориям автомобилистов. Некоторые не видят прока в подстраховке, другие же желают быть абсолютно защищенными от всех угроз. Можно выделить основные виды, разделяя их по уровню защищенности или по особенностям финансовых взаимодействий со страховщиком.

Полное

Такая страховка используется для снятия любой ответственности и покрытия всех возможных рисков и ущербов. Она является наиболее привлекательной с точки зрения защищенности, но при этом она и ощутимо дороже прочих видов.

Что дает автовладельцу КАСКО полного страхования? Водитель будет финансово защищен от:

- угона и похищения;

- ущерба в ДТП;

- несчастных случаев.

Частичное

Почти все компании в перечне своих продуктов предлагают полисы с такой защитой. Они отличаются между собой перечнями включенных рисков. Можно выделить несколько наиболее распространенных вариаций протекций от:

- угона и только одной аварии;

- ДТП;

- единичного происшествия любого рода.

Агрегатный вид

Он предусматривает уменьшение страховой суммы на размер, равный выплатам. В бумагах фиксируется определенная сумма, на которую можно рассчитывать. С каждым обращением сумма постепенно будет исчерпываться, пока не будет потрачена полностью. Когда объем денежных средств в рамках заключенного контракта будет исчерпан, клиент уже не сможет обращаться в СК для дальнейших компенсаций.

Вариант лучше всего подойдет опытным водителям, не рассчитывающим на частые обращения за выплатами.

Неагрегатный вид

Такой тип куда привлекательнее для молодых автомобилистов, несмотря на свою дороговизну в сравнении с агрегатным полисом. Страховая будет полностью покрывать сумму ущерба столько раз, сколько это понадобится. Естественно, не превышая при этом максимальной планки выплат, обозначенной в договоре.

Франшиза

Как работает КАСКО здесь? Оно предполагает установку согласованного лимита. При повреждениях, требующих выплат ниже, справляться с ними придется самостоятельно. Существуют два типа франшизы:

- условная, когда страхователь обязуется компенсировать сумму в полном размере, если объем причиненного вреда превышает франшизу;

- безусловная, когда планка будет ниже оговоренного лимита, то клиент оплатит ремонт из своего кошелька, если же компании придется вмешаться, то она полностью погасит сумму, но удержит указанный лимит.

В рассрочку

Страховку можно оплачивать поэтапно, согласно заранее оговоренному графику. При ДТП или иной ситуации, требующей вмешательства СК, придется полностью погасить остаток задолженности, и только после этого ожидать компенсации.

С применением телематики

Это специализированные устройства, устанавливаемые страховой компанией в машину. Они отслеживают скорость транспорта при движении, аккуратность автовладельца в управлении, соблюдение им ПДД. Устройство размещается в автомобиле за несколько месяцев до заключения соглашения, полученные с него данные тщательно фиксируются и анализируются. Если водитель будет признан аккуратным и добропорядочным, то он сможет получить серьезную скидку. После приобретения полиса фиксирующее устройство останется в транспорте: если хозяин перестанет соблюдать правила дорожного движения, то страхователь будет иметь право расторгнуть договор или потребовать доплату.

От чего зависит стоимость автостраховки

Любому автовладельцу хочется приобрести защиту с максимальной выгодой для себя, но далеко не всем очевидны факторы, из которых складывается итоговая цена страхования. Можно ли оформить КАСКО по сниженной стоимости? Сумма оплаты будет складываться из множества различных факторов: совокупности включаемых в страховку рисков, уровня защищенности, а также факторов, перечисленных ниже.

| Фактор | Объяснение |

| Возраст водителя | Если автовладельцу меньше 21 года или больше 65, то коэффициент будет повышен: статистически представители этих возрастных диапазонов чаще попадают в аварии по собственной вине |

| Дата выпуска ТС | Чем больше лет автомобилю – тем выше будет цена |

| Водительский стаж | Чем обширнее опыт вождения, тем меньший коэффициент будет применен |

| Марка ТС | При расчете страховки также учитывается среднестатистическая стоимость ремонта машины и вероятность угона – опять же, с учетом статистических данных |

| Защита от угона | Чем современнее установленная система, тем меньше будет коэффициент за риск хищения; Снизить цену также может подписание контракта с охраняемой стоянкой или наличие личного гаража |

Каждый из упомянутых критериев в обязательном порядке учитывается при расчете финальной стоимости. На нее влияют и иные нюансы: количество включенных угроз, форма выплат. Принимать решение по данным вопросам будет непосредственно водитель, исходя из своих предпочтений и опыта. Опытный автовладелец знает, как правильно оформить и получить полис КАСКО на наиболее подходящих для него условиях.

Способы экономии на страховке

Проще всего сэкономить можно отказавшись от некоторых функций и выбрав частичную форму договора. Но для корректировки базовых условий необходимо понимание актуальности тех или иных его параметров. Также стоит учитывать то, что следствием такого решения будет ощутимое снижение и уровня защиты.

Без сокращения перечня рисков сэкономить можно с помощью различных периодических предложений от СК:

- Одновременное приобретение другого типа страховки. Множество компаний предоставляет ощутимые скидки при подписании комплексных договоров.

- Использование телематики.

- Различные скидочные предложения для отдельных категорий водителей (для обладателей современных противоугонных систем, женатых и семейных лиц, за ранее совершавшееся безубыточное страхование).

- Разнообразные акции, дисконты в честь внутренних праздничных дат, скидки во время рекламных мероприятий, на которых можно не только получить ощутимую выгоду, но и узнать все о КАСКО.

Порядок оформления страхового полиса

Процесс делится на несколько ключевых этапов.

- Подбор вида страховки. Клиенту нужно прибыть в офис заранее выбранной СК для проведения предварительных расчетов.

- Технический осмотр. Профессионал осматривает транспортное средство, оценивает его техническое состояние, сверяет серийные и государственные номера.

- Согласование. После техосмотра проводится обсуждение всех нюансов с учетом выявленных технических данных. Обсуждается будущий контракт.

- Оформление и оплата. Перед подписанием нужно изучить все детали документа, убедиться в понимании всех пунктов контракта, окончательно утвердить, что покрывает КАСКО. Лишь после этого вносится оплата.

По завершении процесса клиент получает на руки ряд документов: сам полис, квитанцию об оплате страховой премии, копию акта технического осмотра, а также памятки с правилами и инструкциями.

Особенности страхования кредитных автомобилей

Большинство банков выдает автомобильные кредиты исключительно при условии оформления полиса на приобретаемый транспорт. Приобретение клиентом защиты выгодно в первую очередь самому банку – документ является своеобразным гарантом сохранности. Приобретаемое транспортное средство считается собственностью банка до окончания периода кредитования. Возможности страховщика в рамках страховки КАСКО строго регламентированы. Банк заинтересован в сохранности залогового имущества и для сведения риска к нулю заставляет заемщиков оформлять договор, по которому при необходимости будут возмещены все убытки.

Однако человвек, являющийся оформителем кредита, также получает целый ряд выгод:

- снижается ставка;

- компенсация ущерба на сумму ремонта в предусмотренных случаях;

- погашение кредита силами СК при угоне или уничтожении ТС.

Как получить возмещение при наступлении страхового случая

Сначала нужно подать заявление. Важно сделать это не более чем через семь дней после происшествия. Одновременно необходимо передать документы по определенному перечню, обозначенному в правилах оформления КАСКО на автомобиль. Требуется предоставить справку из ГИБДД о произошедшей аварии, также понадобится взять и копию протокола. Если из-за происшествия было возбуждено уголовное дело, то потребуется соответствующее постановление, или отказ.

Правильное оформление страхового случая

Сразу после происшествия вызываются сотрудники государственных органов: ГИБДД, МЧС или полиция. Категорически воспрещается трогать или передвигать транспортное средство до их прибытия, не стоит «договариваться» с участниками произошедшего ДТП – это может быть воспринято как попытка мошенничества, из-за которой в выплате будет отказано. После звонка в правоохранительные органы необходимо позвонить в компанию, где оформлялась защита. Оператор горячей линии озвучит инструкцию для дальнейших действий. Случаи, когда компенсация не выплачивается из-за неправильных поступков заявителя в первые минуты после ДТП, не так уж и редки – поэтому оперативное обращение настолько важно. Пока водитель ожидает прибытия сотрудников гос. органов и страхового агента, что входит в некоторые виды КАСКО для авто, ему стоит произвести фотосъемку полученных повреждений и места происшествия. Далеко не все фирмы требуют фотографий для предварительной оценки ущерба, но дополнительная информация никогда не помешает.

В течение 7 дней после ДТП нужно прибыть в офис СК, подать заявление и предоставить все обязательные документы. Перечень можно уточнить непосредственно у сотрудников.

Как правильно сфотографировать повреждения

В первую очередь необходимо сделать фото с общим планом ДТП, зафиксировать и вмятины, полученные транспортом, и его расположение на дороге. Желательно отразить ключевые ориентиры: дорожные знаки и разметку на покрытии. Если рядом с автомобилем разбросаны грязь и обломки, разлетевшиеся из-за удара, стоит постараться взять в кадр и их.

Каждое повреждение на машине запечатляется отдельно: все места сколов, деформаций и царапин; желательно делать несколько снимков с разных ракурсов.

Если на спидометре остались показатели скорости в момент столкновения, то стоит зафиксировать и их. Также во избежание проблем с идентификацией транспортных средств необходимо сделать несколько фотографий, на которых будут видны номерные знаки.

Почему СК может отказать в выплате компенсации

Некоторые автовладельцы отказываются от приобретения дополнительной защиты исключительно из страха быть обманутыми или зря потратить свои деньги. Страховка – это официальный документ, регулирующий взаимоотношения сторон. В возмещении не может быть беспочвенно отказано: на законных основаниях подобное происходит лишь при наличии серьезного повода:

- Инцидент произошел в то время, когда полис не был действителен (еще не наступила дата активации или срок действия уже истек).

- Автомобилем управлял человек, не имеющий на это прав (водитель был пьян, находился под воздействием наркотических препаратов, уже был лишен ВУ).

- Есть доказательства того, что ущерб был намеренно нанесен самим владельцем.

- Машина сдавалась в аренду, факт этого скрывался.

- Транспортное средство было модифицировано дополнениями, влияющими на технические характеристики и нарушающими договор.

- Владелец нарушал условия эксплуатации.

Если он считает, что в компенсации было отказано неправомерно, не нужно торопиться и проводить ремонт самостоятельно. У подобной ситуации есть регламентированный законом способ регулирования.

Куда жаловаться в случае проблем

Работа компаний регулируется целым рядом надзорных государственных органов. В зависимости от причины обращения следует направляться в один из таковых.

- ФСФР. Основной орган, в который обращаются по поводу большинства нарушений, связанных с полисами КАСКО.

- ЦБ РФ. Обладает правами по санкционированию нарушителей страхового законодательства.

- ФАС. Туда необходимо обращаться по поводу агрессивного навязывания дополнительных услуг.

- Роспотребнадзор. К сотрудникам этого государственного органа стоит обращаться при нарушении гражданских прав, касающихся имущественных договоров страхования.

- Прокуратура. Проводит проверки по обращениям граждан, устанавливает правомерность произошедшего, при необходимости либо самостоятельно воздействует на нарушителей, либо передает дело в более компетентные органы.

- Суд. Если он примет решение в пользу истца, то компания компенсирует не только материальный, но и моральный ущерб. И если выплата первого является сутью КАСКО, то вторая статья становится уже извинением перед клиентом за причиненные ранее неудобства.

Дорогие читатели! У вас есть интересное сообщение для редакции? Хотите поделиться новостью? Задать нам вопрос? Пишите нам по электронной почте: news@tv-gubernia.ru, присылайте сообщения в WhatsApp, Viber или Telegram на номер 8 (952) 543-17-02.

И не забудьте подписаться на нас в соцсетях: «ВКонтакте», «Одноклассники», Facebook, Instagram. Также наше сообщество есть в Telegram.

Что означает и как расшифровывается понятие «КАСКО»

Одним из вариантов страхования, который пользуется повышенным спросом среди автовладельцев, является КАСКО. Этот полис не обязателен к приобретению, но он защищает от разных видов возможного вреда или кражи транспортного средства. От ОСАГО его отличает ряд особенностей, ведь компания, выдавшая документ, обязана в любом случае отремонтировать автомобиль, даже если ее клиент по договору стал виновником ДТП. Компенсировать полную стоимость транспортного средства можно даже при полном его уничтожении. Изучая данный вопрос, многие ищут ответ, как расшифровывается КАСКО, думая, что это пять отдельных букв со своими значениями. Разберемся с вопросом подробнее.

Страховой продукт КАСКО. В чем особенность?

Термин «КАСКО» был использован для определения полного страхования транспортного средства, но при этом ответственность водителя туда не включена. С помощью данного продукта владельцы авто защищают себя от целого комплекса потенциальных рисков, позволяя минимизировать траты при дорожном происшествии, похищении машины или ее порчи в результате несчастного случая.

Оформленный полис обычно содержит в себе максимальное количество пунктов, но все зависит от разновидности страховки (полное, частичное, с франшизой). Основные принципы КАСКО:

Оформленный полис обычно содержит в себе максимальное количество пунктов, но все зависит от разновидности страховки (полное, частичное, с франшизой). Основные принципы КАСКО:

- Добровольное оформление, которое в отличие от ОСАГО, водитель может не покупать.

- Не переводится возмещение, если было умышленное причинение ущерба или управление в состоянии алкогольного опьянения.

- Страхование распространяется на весь автомобиль, то есть даже на отдельные его составляющие. Выплату можно получить даже при краже магнитолы или колес.

- Не всегда требуются справки из ГИБДД, особенно если ущерб незначительный.

- Сумма страхования устанавливается в договоре по согласованию сторон.

- При частичном страховании клиент сам может выбрать возможные риски.

Внимание! При формировании стоимости полиса, учитывается марка и модель авто, водительский стаж, год выпуска и цена машины, вариант компенсации, программа с франшизой. Страховые компании могут отказать в выдаче полиса КАСКО, если техника старая или его отправка на СТО является неизбежной в ближайшие 2-3 года.

Как появился термин? Немного истории

Расшифровка аббревиатуры КАСКО представляет интерес для многих людей, которые каждый день сталкиваются с этим термином, ведь это поможет раскрыть понятие полностью. Но мало кто знает, что это не отдельные буквы со своим смыслом, а слово целиком.

Страхование позаимствовало его из других языков:

- Испания. «Casco» – «череп». Тут расшифровка КАСКО скрывается в истории легковой техники в целом. Когда-то для предупреждения об опасности на капот транспортного средства наносили его изображение, используя при этом трафарет. На первых договорах страхования также присутствовала эта картинка, специально это делалось или нет. доподлинно неизвестно.

Франция. «Casgue» – «каска». Под словом подразумевается армейский шлем, защищающий голову от механических воздействий и ударов, способных травмировать. Тут легко можно провести аналогию со страховым продуктом, который обеспечивает защиту личного бюджета от любых рисков, связанных с повреждением движимого имущества.

Франция. «Casgue» – «каска». Под словом подразумевается армейский шлем, защищающий голову от механических воздействий и ударов, способных травмировать. Тут легко можно провести аналогию со страховым продуктом, который обеспечивает защиту личного бюджета от любых рисков, связанных с повреждением движимого имущества.- Италия. «Casco» – «борт». Такой перевод мало дает для понимания связи, но некоторые специалисты считают, что объяснение кроется в том, что кроме авто, защита от возможных рисков предлагается также авиатранспорту и судоходной технике.

- Англия. «Cascade» – «имитация падения». Это не дословный перевод, но объяснение, что подразумевается под словом. Применялось понятие для определения акробатических трюков, во время которых использовались страховочные тросы. Это альтернативная расшифровка КАСКО, так как термин многим кажется схожим с тем, что задействован в страховании и аналогия проводится косвенная.

Важно знать! Из этого становится понятно, что расшифровки аббревиатуры КАСКО не существует, так как это слово, позаимствованное из другого языка. Точные его истоки не определены достоверно, но это не мешает им успешно пользоваться в современном мире.

Значение КАСКО

Аббревиатура ОСАГО знакома практически всем автовладельцам, ведь получение этого полиса является обязательным для вождения любого легкового авто. Поэтому по аналогии многие ищут расшифровку и для КАСКО. Но тут и состоит главная ошибка, так как название не содержит отдельных литер.

Основное значение термина заключается в следующем:

- Выплата возмещения в аварии или при ущербе от стихийного бедствия выполняется независимо от того, нашли виновника или нет.

Некоторые компании предлагают восстановление автомобиля за счет страховщика в сервисном центре.

Некоторые компании предлагают восстановление автомобиля за счет страховщика в сервисном центре.- Получить деньги, причитающиеся по договору, можно за угон или полную гибель транспортного средства.

- Возмещение вреда, причиненного здоровью, если это было предусмотрено условиями договора.

Важно знать! По договору КАСКО страхуется сам автомобиль, а не ответственность гражданина, и в этом главное его отличие, которое необходимо запомнить. Сама расшифровка, уходящая корнями в далекую историю, мало может объяснить специфику терминологии.

Ошибочные версии

Многие владельцы ТС ошибочно предполагают, что расшифровка КАСКО – это «Комплексное автомобильное страхование кроме ответственности». Некоторым, таким образом, легче понять суть продукта, но обозначение не является официальной трактовкой, так как само слово не выступает в качестве сокращения. Этому, больше шуточному термину, даже дают разъяснение, которое заключается в следующем:

- «К» — комплексное. Подразумевает автострахование с расширенным списком возможных ситуаций, от которых себя можно обезопасить. Выплаты причитаются даже при хищении, ущербе отдельным составляющим авто.

- «А» — автомобильное. Это значение чисто условное, так как кроме легковой техники, этот вид полиса по закону распространяется на вагоны, судна и авиатехнику.

- «С» — страхование. С этим понятием все ясно, как и с расшифровкой литеры «К» — кроме, они в объяснении не нуждаются.

- «О» — ответственность. Выплата выдается независимо от того, по чьей вине произошла авария или обстоятельств, при которых был получен ущерб.

Не следует использовать такую трактовку как единственно верную, так как она подходит скорее для понимания и запоминания особенности стразового продукта. Несмотря на свою распространенность даже среди сотрудников крупных операторов, такое определение является ошибочным.

Ответить для себя, что такое КАСКО и как оно расшифровывается, очень важно не только для пользования услугами страховщиков, но и для общего развития. Слово широко используется в обиходе, но далеко не все знают, что оно значит и какого его происхождение.

Страховой полис КАСКО: отвечаем на популярные вопросы

КАСКО – вид добровольного страхования транспортного средства (далее ТС) для получения компенсации в случае его повреждения или угона. Позволяет рассчитывать на возмещение ущерба даже в ситуациях, когда водитель сам является виновником убытков.

Дословно по неофициальной версии иногда название расшифровывается, как «комплексное автомобильное страхование кроме ответственности» . Сам термин произошел от слова casco (в переводе с испанского означает шлем).

- Что выбрать: КАСКО или ОСАГО?

- Как выглядит полис КАСКО?

- Как проверить полис?

- Какие документы нужны для КАСКО?

- Документы для заявления при наступлении страхового случая

- Как рассчитать стоимость КАСКО?

- Что входит в страховой случай?

- Когда могут отказать в выплате по КАСКО?

- В какие сроки компании должны осуществлять страховые выплаты?

- Что такое франшиза в КАСКО?

- Классификация франшизы

- С франшизой или без — что выбрать?

- Где лучше застраховать машину по КАСКО?

Что выбрать: КАСКО или ОСАГО?

На самом деле возможности такого выбора у современных автолюбителей нет, поскольку ОСАГО относится к обязательному виду страхования. Без такого полиса согласно законодательству запрещено управлять ТС.

В этом заключается первое ключевое отличие ОСАГО и КАСКО. Последний относится к добровольно оформляемым договорам по усмотрению водителя. То есть КАСКО у автовладельца может и не быть, а вот ОСАГО обязательно необходимо оформить.

Сколько придется заплатить за езду без страховки? Читайте в статье штрафы за отсутствие страховки ОСАГО

Также эти полисы различаются принципом действия. ОСАГО покрывает гражданскую ответственность водителя. За нанесенный им ущерб страховая будет выплачивать компенсацию потерпевшей стороне. КАСКО защищает интересы самого владельца транспорта, позволяя ему получить возмещение при угоне или повреждении.

Поэтому сложно сказать что лучше – ОСАГО или КАСКО, каждый из них служит своим целям. При этом первый тип страховки обязателен, его отсутствие влечет за собой штрафные санкции.

В видео сравниваем страховые полисы ОСАГО, ДСАГО и КАСКО:

Как выглядит полис КАСКО?

В разных страховых компаниях бланки могут отличаться, но есть ряд обязательных элементов:

- защитные голограммы или штрих-коды, содержащие важные сведения о водителе и ТС;

- персональные данные держателя;

- детальная информация о транспорте;

Нажмите для увеличения

Нажмите для увеличения

регион действия;

Подтверждением факта соглашения служат подписи обеих сторон и печать компании. На изображении представлен ознакомительный образец полиса КАСКО от компании «ВСК», которая входит в число лучших страховщиков в России.

Как проверить полис?

После оформления представитель обязан выдать на руки автовладельцу оригинал документа, квитанцию об оплате услуг, правила страхования. Проверить подлинность КАСКО можно, обратившись в официальное представительство компании и указав номер ТС. Если оформление происходило вне офиса, желательно сделать это в присутствии сотрудника сразу после заключения договора.

Как проверить полис ОСАГО на подлинность описано в этой статье.

Какие документы нужны для КАСКО?

Чтобы оформить полис страхования такого типа требуется предоставить компании следующих пакет бумаг:

- паспорт ТС;

- свидетельство о государственной регистрации транспорта;

- паспорт страхователя (если он не является владельцем, требуется также предоставить доверенность на его имя);

- водительские права всех, кто будет внесен в страховой полис.

Документы для заявления при наступлении страхового случая

При ДТП или другой ситуации, включенной в список рисков, для получения компенсации требуется предоставить:

- заявление с описанием события (в письменном виде);

- полис и водительское удостоверение лица, управлявшего транспортом в момент происшествия;

- документы, оформленные специалистом ГИБДД;

- протоколы медицинского освидетельствования (если оно требовалось по ситуации и было проведено).

Как рассчитать стоимость КАСКО?

Цена полиса зависит от многих факторов. В частности, к ним относятся стоимость и возраст транспорта, особенностей покрытия. Провести расчеты в каждом конкретном случае поможет калькулятор КАСКО.

Что входит в страховой случай?

Основные риски, которые могут быть включены, подразумевают повреждение, гибель, угон или хищение авто . При этом конкретные условия обстоятельств, которые могут привести к ситуациям, считающимся подлежащими компенсации, отличаются в зависимости от типа полиса и организации.

Когда могут отказать в выплате по КАСКО?

Отказ от возмещения убытков возможен, если страховщик готов доказать, что ситуация не соответствует перечню рисков из договора. Однозначно избежать страховой выплаты компаниям позволяют:

- Наличие просроченного страхового взноса.

- Серьезное нарушение водителем ПДД.

- Уведомление о наступлении страхового случая позже установленного договором срока (зачастую не более 2-3 дней).

- Управление транспортом в состоянии наркотического или алкогольного опьянения.

- Отсутствие документов, подтверждающих наступление страховой ситуации.

- Поездки на ТС с шинами не по сезону.

- Попытки самостоятельного ремонта до момента обращения в страховую.

В какие сроки компании должны осуществлять страховые выплаты?

В отличие от возмещения ущерба по ОСАГО, временные ограничения по КАСКО законодательством не установлены. Поэтому точный срок выплат в разных страховых организациях будет отличаться. Узнать его можно в условиях договора.

Согласно статистике в среднем владельцы КАСКО получают компенсации в период с 15 по 30 день после уведомления компании о происшествии. Увеличиться этот срок может в том случае, когда несвоевременно были предоставлены какие-либо документы или произошла задержка с оформлением заключения об оценке ущерба.

Если страховая намеренно оттягивает проведение выплаты, следует оформить досудебную претензию. В данном случае можно опираться на Гражданский кодекс РФ, где указано, что сроки возмещения ущерба должны находиться в пределах разумного. После такого заявления зачастую уже в течение семи дней организация должна выполнить свои обязательства.

Что такое франшиза в КАСКО?

Этот тип полиса позволяет существенно уменьшить цену на автострахование за счет того, что при подписании договора клиент обязуется взять определенную часть расходов на себя. Например, если речь идет о КАСКО с франшизой на 15 000 рублей, владелец ТС обязуется самостоятельно оплатить ремонт в пределах этой суммы. А расходы сверх этой суммы берет на себя страховая.

Суть такого полиса заключается не только в предоставлении возможности сэкономить, но и в минимизации частоты заявлений страховщику по поводу небольшого ущерба.

Информация о франшизе и ее точном размере обязательно указывается в полисе КАСКО.

Обычно соответствующая отметка о ней делается сразу в поле, описывающем риски по договору.

При этом у водителей есть возможность использования франшизы со второго случая , если таковая предлагается у выбранного им страховщика. Суть такого варианта сводится к тому, что при первом наступлении страхового случая владелец может рассчитывать на полное возмещение ущерба. А вот при втором и последующих обращениях он должен будет самостоятельно оплатить сумму расходов, прописанную в соглашении.

Классификация франшизы

Юристы обращают внимание граждан, что в зависимости от особенностей франшизы выделяют такие ее типы:

- Условная. Предполагает возмещение в полном объеме, если размер убытков существенно превышает франшизу. Например, она составляет 10 000, а ущерб достигает 40 000. В таком случае гражданин может рассчитывать на все 40 000 рублей. Встречается крайне редко.

- Безусловная. Используется чаще всего. Подразумевает уменьшение выплаты на оговоренную сумму. Например, если назначается компенсация в 40 000 рублей, а франшиза по договору составляет 10 000, то на руки водитель получит 30 000.

- Агрегатная. Такой тип отличается уменьшением размера франшизы в зависимости от количества обращений. Например, она была оговорена в размере 30 000. Восстановление при первом ДТП авто требует 15 000 рублей, владелец не получает от страховщика ничего. Но при обращении во второй раз он может рассчитывать, что его франшиза уменьшится на уплаченную им ранее сумму (15 000). То есть, получив второй раз ущерб, он сможет потратить меньше своих средств. Например, размер убытков составит 40 000. Он уже не должен будет платить 30 000, а только 15 000. Остальное вносит страховая компания. При последующих обращениях все будет возмещать также она, поскольку франшиза за два предыдущих раза уже вышла в ноль.

КАСКО. Экономия и виды возмещения

Понятие КАСКО

КАСКО — это страхование автомобиля, на основании которого принимается решение о выплате денег в случае его повреждения или угона.

Вы можете оформить: