Новый автомобиль в кредит

Официальный дилер АвтоГЕРМЕС предлагает Вам программу по обмену, выкупу или комиссионной реализации автомобилей, имеющихся в автопарке Вашей организации.

Кредитные программы

Преимущества автокредита в АвтоГЕРМЕС

Условия получения кредита

Требования к заемщикам

Кандидаты должны соответствовать таким требованиям:

- возраст от 21 до 65 лет (на момент погашения задолженности);

- иметь гражданство РФ с пропиской в Москве, Московской области или регионах присутствия банка;

- стаж на последнем месте работы не менее 3 месяцев, общий трудовой стаж – не менее 1 года

Необходимые документы

Для частных лиц:

- Паспорт

- Водительское удостоверение

Также в некоторых банках могут запросить дополнительные документы:

- копия трудовой книжки

- справка о доходах

- свидетельство ИНН

- военный билет (для лиц, достигших 27 лет).

- Свидетельство регистрации индивидуального предпринимателя

- Налоговая декларация за два последних отчетных периода

- Свидетельство о постановке на учет в налоговом органе

Правовая информация

Доводим до сведения наших клиентов информацию об общих принципах расчета полной стоимости кредита согласно требованиям законодательства Российской Федерации. Обращаем их внимание на то, что эта информация обязательно включается в кредитный договор. Прежде чем заключать этот договор с одним из банков – партнеров компании АвтоГермес, просим внимательно изучить все условия кредитования.

Полная стоимость кредита (ПСК) включает:

1. Платежи заемщика по кредитному договору, связанные с заключением и исполнением данного договора, во время оформления которого оглашаются размеры и сроки выплат, включая следующее:

- По погашению суммы основной задолженности по кредиту;

- По оплате кредитных процентов;

- Сбор (комиссию) за рассмотрение заявки и оформление кредитного договора;

- Комиссия за выдачу кредита;

- Сбор за открытие, ведение (обслуживание) счетов заемщика (если они открыты и ведутся согласно заключению кредитного договора);

- Комиссионный сбор за расчетное и операционное обслуживание;

- Комиссия за выпуск и годовое обслуживание кредитных и расчетных (дебетовых) карт (далее – банковских карт).

2. Платежи заемщика в пользу третьих лиц, если в условия кредитного договора входит такая обязанность заемщика и определены такие третьи лица (например, нотариальные конторы, страховые компании и т.п.). Сюда же включены платежи по оценке передаваемого в залог имущества (например, дома), платежи по страхованию жизни заемщика или предмета залога (например, квартиры, автомобиля) и прочие. Если в условиях кредитного договора указано конкретное третье лицо, то расчет ПСК производится по тарифам данного лица. При использовании тарифов для расчета ПСК не всегда учитываются индивидуальные особенности заемщика (например, возраст или водительский стаж) и предмет залога (например, модель или год выпуска автомобиля). В этом случае заемщик должен быть поставлен в известность кредитной организацией о том, что они не учитывают такие особенности. Если при расчете ПСК платежи в пользу третьих лиц не могут быть точно определены на весь период кредитования, то в расчет ПСК эти платежи включаются по тарифам, определенным на день расчета ПСК.

Если в кредитном договоре указаны два или более третьих лиц, ПСК может рассчитываться по тарифам любого из них при указании информации об этом лице и о том, что, если заемщик обратится к услугам другого лица, размер ПСК может не совпадать с расчетным.

Сумма платежей заемщика по страхованию предмета залога, включенная в расчет ПСК, пропорциональна частичной стоимости товара (услуги), которая оплачивается за счет кредита, а также соотношению длительности кредита и срока страхования, если срок страхования больше длительности кредита.

Платежи, которые не включаются в полную стоимость кредита.

1. Платежи заемщика, которые он обязан выплатить не по кредитному договору, а по требованию закона (например, если был заключен договор обязательного страхования гражданской ответственности владельцев транспортных средств).

2. Платежи, которые он обязан выплатить при несоблюдении им кредитного договора.

3. Платежи заемщика по обслуживанию кредита, обозначенные в кредитном договоре, величину и сроки выплаты которых выбирает сам заемщик, включая:

- Комиссию за частичное (полное) досрочное погашение кредита;

- Комиссию за погашение кредита наличными средствами (за кассовое обслуживание), в том числе с применением банкоматов;

- Неустойку в качестве штрафа или пени, также за превышенный лимит овердрафта, установленного заемщику;

- Плата за получение информационной справки о сумме задолженности.

В случае если кредитным договором предусматриваются различные размеры платежей заемщика в зависимости от его решения, расчет ПСК производится по максимально возможным сумме кредитования (лимите овердрафта) и сроке кредита (сроке действия банковской карты), равномерным платежам по кредитному договору (возврату основной сумма долга по кредиту, оплата процентов и другие входящие в кредитный договор платежи). Если по кредитному договору определен минимальный ежемесячный платеж, расчет ПСК происходит с учетом этого условия.

ПСК рассчитывается с помощью формулы сложных процентов и включает в себя также недополученный заемщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту. Следовательно, превышение полной стоимости кредита указанной в кредитном договоре процентной ставки происходит даже если отсутствует комиссия и прочие платежи.

Потенциальные процентные доходы заемщика не являются расходами по кредиту в истинном смысле, но существующая методика включает их в расчет и способствует увеличению размера ПСК.

Новый автомобиль в кредит

Официальный дилер АвтоГЕРМЕС предлагает Вам программу по обмену, выкупу или комиссионной реализации автомобилей, имеющихся в автопарке Вашей организации.

Кредитные программы

Преимущества автокредита в АвтоГЕРМЕС

Условия получения кредита

Требования к заемщикам

Кандидаты должны соответствовать таким требованиям:

- возраст от 21 до 65 лет (на момент погашения задолженности);

- иметь гражданство РФ с пропиской в Москве, Московской области или регионах присутствия банка;

- стаж на последнем месте работы не менее 3 месяцев, общий трудовой стаж – не менее 1 года

Необходимые документы

Для частных лиц:

- Паспорт

- Водительское удостоверение

Также в некоторых банках могут запросить дополнительные документы:

- копия трудовой книжки

- справка о доходах

- свидетельство ИНН

- военный билет (для лиц, достигших 27 лет).

- Свидетельство регистрации индивидуального предпринимателя

- Налоговая декларация за два последних отчетных периода

- Свидетельство о постановке на учет в налоговом органе

Правовая информация

Доводим до сведения наших клиентов информацию об общих принципах расчета полной стоимости кредита согласно требованиям законодательства Российской Федерации. Обращаем их внимание на то, что эта информация обязательно включается в кредитный договор. Прежде чем заключать этот договор с одним из банков – партнеров компании АвтоГермес, просим внимательно изучить все условия кредитования.

Полная стоимость кредита (ПСК) включает:

1. Платежи заемщика по кредитному договору, связанные с заключением и исполнением данного договора, во время оформления которого оглашаются размеры и сроки выплат, включая следующее:

- По погашению суммы основной задолженности по кредиту;

- По оплате кредитных процентов;

- Сбор (комиссию) за рассмотрение заявки и оформление кредитного договора;

- Комиссия за выдачу кредита;

- Сбор за открытие, ведение (обслуживание) счетов заемщика (если они открыты и ведутся согласно заключению кредитного договора);

- Комиссионный сбор за расчетное и операционное обслуживание;

- Комиссия за выпуск и годовое обслуживание кредитных и расчетных (дебетовых) карт (далее – банковских карт).

2. Платежи заемщика в пользу третьих лиц, если в условия кредитного договора входит такая обязанность заемщика и определены такие третьи лица (например, нотариальные конторы, страховые компании и т.п.). Сюда же включены платежи по оценке передаваемого в залог имущества (например, дома), платежи по страхованию жизни заемщика или предмета залога (например, квартиры, автомобиля) и прочие. Если в условиях кредитного договора указано конкретное третье лицо, то расчет ПСК производится по тарифам данного лица. При использовании тарифов для расчета ПСК не всегда учитываются индивидуальные особенности заемщика (например, возраст или водительский стаж) и предмет залога (например, модель или год выпуска автомобиля). В этом случае заемщик должен быть поставлен в известность кредитной организацией о том, что они не учитывают такие особенности. Если при расчете ПСК платежи в пользу третьих лиц не могут быть точно определены на весь период кредитования, то в расчет ПСК эти платежи включаются по тарифам, определенным на день расчета ПСК.

Если в кредитном договоре указаны два или более третьих лиц, ПСК может рассчитываться по тарифам любого из них при указании информации об этом лице и о том, что, если заемщик обратится к услугам другого лица, размер ПСК может не совпадать с расчетным.

Сумма платежей заемщика по страхованию предмета залога, включенная в расчет ПСК, пропорциональна частичной стоимости товара (услуги), которая оплачивается за счет кредита, а также соотношению длительности кредита и срока страхования, если срок страхования больше длительности кредита.

Платежи, которые не включаются в полную стоимость кредита.

1. Платежи заемщика, которые он обязан выплатить не по кредитному договору, а по требованию закона (например, если был заключен договор обязательного страхования гражданской ответственности владельцев транспортных средств).

2. Платежи, которые он обязан выплатить при несоблюдении им кредитного договора.

3. Платежи заемщика по обслуживанию кредита, обозначенные в кредитном договоре, величину и сроки выплаты которых выбирает сам заемщик, включая:

- Комиссию за частичное (полное) досрочное погашение кредита;

- Комиссию за погашение кредита наличными средствами (за кассовое обслуживание), в том числе с применением банкоматов;

- Неустойку в качестве штрафа или пени, также за превышенный лимит овердрафта, установленного заемщику;

- Плата за получение информационной справки о сумме задолженности.

В случае если кредитным договором предусматриваются различные размеры платежей заемщика в зависимости от его решения, расчет ПСК производится по максимально возможным сумме кредитования (лимите овердрафта) и сроке кредита (сроке действия банковской карты), равномерным платежам по кредитному договору (возврату основной сумма долга по кредиту, оплата процентов и другие входящие в кредитный договор платежи). Если по кредитному договору определен минимальный ежемесячный платеж, расчет ПСК происходит с учетом этого условия.

ПСК рассчитывается с помощью формулы сложных процентов и включает в себя также недополученный заемщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту. Следовательно, превышение полной стоимости кредита указанной в кредитном договоре процентной ставки происходит даже если отсутствует комиссия и прочие платежи.

Потенциальные процентные доходы заемщика не являются расходами по кредиту в истинном смысле, но существующая методика включает их в расчет и способствует увеличению размера ПСК.

Условия автокредита без первоначального взноса в 2022 году

Для желающих в срочном порядке приобрести автомобиль интересным является такое предложение как автокредит без первоначального взноса. Такая разновидность потребительского кредитования имеет ряд особенностей, которые важно знать до подписания договора с банком.

Реально ли получить автокредит без первоначального взноса?

Особенностью классического кредита на приобретение автомобиля является тот факт, что транспортное средство одновременно выступает залогом. Наличие такого обеспечения снижает риски банка, вследствие чего можно получить более лояльные условия, в том числе автокредит на б/у авто без первоначального взноса.

Другими словами, с юридической точки зрения купленный автомобиль не принадлежит новому хозяину до тех пор, пока он полностью не погасит задолженность перед банком. При этом если заемщик не рассчитывается по своим обязательствам, банк может потребовать продать залог и выплатить долг. Следовательно, рекомендуется очень тщательно взвесить свои финансовые возможности и оценить стабильность своего материального положения.

Поиск автокредитов

Условия, на которых выдается автокредит без первого взноса

Множество имеющихся на рынке предложений можно разделить на несколько категорий:

- стандартный автокредит – предусматривает предоставление полного пакета документов и более длительный срок рассмотрения заявки; со своей стороны банк предлагает сниженную процентную ставку и увеличенный срок погашения кредита, что делает его выплату менее обременительной для семейного бюджета;

- экспресс-кредит – выдается быстро (часто в день обращения в банк) при наличии минимума документов (как правило, достаточно паспорта и второго документа на выбор из предложенного списка), однако сумма кредита ограничена, а процентные ставки увеличены.

К потенциальным заемщикам банк выставляет ряд требований, в числе которых стоит отметить следующие:

- возраст: от 21 года до 60 лет (на момент погашения кредита);

- гражданство Российской Федерации и наличие регистрации;

- движимое имущество не должно являться предметом судебного спора;

- желающих получить автокредит должен отвечать требованиям банка о подходящем физическом состоянии.

Если вы рассматриваете вариант взять автокредит без первоначального взноса на подержанный автомобиль, так же как и на новый, внимательно ознакомьтесь с полными условиями договора. Банк заинтересован в получении максимальной прибыли. Неслучайно низкие проценты (или даже их отсутствие) возможно только при внесении большого первоначального взноса, который покрывает хотя бы треть стоимости автомобиля. Напротив, рекламные слоганы о выдаче автокредита без первоначального взноса, скорее всего, будут означать, что процентные ставки очень высокие или сроки погашения значительно сокращены (вряд ли превысят пять лет). Если вам требуется достаточно крупная сумма, которая не выдается по программе экспресс-кредитования, то нужно быть готовым предоставить полный пакет документов в банк. Во внимание принимается уровень дохода, трудовой стаж. Обязательно изучается кредитная история клиента. Кроме залога, в качестве которого выступает автомобиль, банк может потребовать привлечение поручителей.

Порядок оформления автокредита без первоначального взноса

После выбора подходящего предложения можно отправляться в отделение банка для подачи заявления. Также в настоящее время практически у всех банков имеется сервис, который позволяет отправить онлайн-заявку на получение кредита. Это позволяет сэкономить время и силы: достаточно внести требуемые данные в специальную форму и отправить бланк, после чего с клиентом связывается представитель банка для уточнения некоторых моментов и ответа на возникшие вопросы. Кроме этого, быстро становится известно предварительное решение по кредиту.

Далее необходимо предоставить в банк все необходимые документы. Независимо от того, какой банк дает автокредит без первоначального взноса, их перечень достаточно широк. Обратите внимание, что банк может потребовать оформления страховки автомобиля и жизни. Также нередко нужно дополнительно оплатить комиссию. Так что полностью избежать затрат на первоначальном этапе покупки автомобиля в кредит не удастся.

Не стоит забывать, что кредит без первоначального взноса на машину все чаще предлагают в автосалоне. Автодилеры заинтересованы в привлечении клиентов, поэтому самостоятельно заключают кредитный договор с банком. Если клиент согласен с предложенными условиями, оформление сделки не вызовет никаких трудностей. Важно отметить, что в автосалоне можно получить кредит, в том числе, с возможностью досрочного погашения без комиссии, который так не любят банки. Это позволит сэкономить на выплаченных процентах.

Как правильно взять автокредит

В статье рассказываем о нюансах оформления автокредита. Где удобнее взять: в банке или автосалоне. Какие нужны документы и как выбрать правильную программу.

- Оформление кредита на автомобиль в салоне или в банке

- Как взять автокредит в банке

- Какие бывают программы автомобильного кредитования

- Условия и требования банков для получения автокредита

- Какие необходимы документы

- Как быть со страховкой

Автокредит — это целевой потребительский кредит. Банк оплачивает вашу покупку, а в залог берет автомобиль. Если вы по каким-то причинам не сможете выплатить долг вовремя, машина перейдет в собственность банка.

В семье Василия родился третий ребенок – теперь нужен новый автомобиль: большой и безопасный. Нет нужной суммы, поэтому лучше оформить кредит. Что выгоднее: потребительский заем или автокредит? С какими требованиями придется столкнуться и как оформить документы правильно? Разберемся вместе во всех нюансах.

Основные преимущества:

Одобрение в течение часа. У банка есть уверенность – залог в виде машины.

По целевым займам ставка ниже.

Сумма выше, чем у нецелевого из-за залога и особенностей продукта.

Многие банки просят застраховать покупку.

- Программы господдержки.

Государство дает скидку от 10 до 25% на покупку в зависимости от места проживания. 10% — для жителей России и 25% — для жителей Дальнего Востока.

Некоторые банки предлагают вместо автокредита обычный потребительский, но его условия обычно хуже. Например, процентная ставка выше.

Оформление кредита на автомобиль в салоне или в банке

Взять автокредит можно у дилера, выбрав один из банков, с которыми он сотрудничает, или самостоятельно в кредитной организации.

Василию приглянулось авто в салоне. Менеджеры предлагают оформить автокредит на месте и сразу уехать на новой машине. Идея заманчивая, но Василий хочет сначала узнать все подробности. И он прав!

Преимущества кредита у дилера — крупные компании сотрудничают с несколькими банками. Можно выбрать, у кого и какой брать займ, сравнить разные условия.

Средние показатели по автокредитам в России:

- Сумма – от 1 до 6 млн. рублей.

- Ставка – 10-12% годовых.

- Первый взнос – 20%.

- Срок выплаты – от 5 до 7 лет.

Минусы:

- Повышенные ставки.

Дилеры выбирают программы экспресс-кредитования с минимальным пакетом документов. Но размер ставки при этом выше, чем в банке.

- Переплата за сервисы и услуги.

Покупатель имеет право в течение 10 дней с момента подписания договора отказаться от дополнительных услуг. Нужно просто написать заявление у дилера.

Плюсы:

- Акции и подарки от дилеров и автопроизводителей.

Бренды стремятся повышать продажи, поэтому регулярно устраивают сезонные акции, распродают модели в минимальной комплектации или дарят подарки.

Если нужно быстро оформить кредит, то лучше это сделать в салоне. Если в приоритете экономия, то лучше договариваться о займе непосредственно в отделении банка. А уже потом искать подходящее транспортное средство у дилеров.

Крупные банки выдают автокредиты у дилеров, чтобы клиент быстро оформил заявку, а после одобрения уехать домой на новеньком автомобиле.

Банковские программы отличаются по ставке и видам транспортных средств. Например, не все одобряют кредиты на покупку авто с пробегом или машин премиум-сегмента иностранного производства.

Согласно данным портала Банки.ру, средняя ставка в российских банках составляет 12%. Это зависит от:

- стоимости;

- тарифа банка;

- срока кредитования — от года до семи лет;

- страховки.

Чем больше банк доверяет плательщику, тем ниже процент. Он может вырасти, если:

- клиент отказался от покупки КАСКО;

- залоговое ТС старше 10 лет, и по закону владелец не может на него получить ОСАГО;

- клиент не может внести первоначальный взнос;

- плохая кредитная история.

У Василия плохая кредитная история – однажды он потерял работу и какое-то время не мог выплачивать долг. В таких ситуациях дилер может отказать в обслуживании и отправить покупателя в банк. Василию лучше найти банк, который лояльно относится к просрочкам по платежам за предыдущие займы.

Как взять автокредит в банке

- Выберите банк. Найдите его в рейтинге банков России, почитайте отзывы клиентов.

- Выберите программу. Обратите внимание на процентную ставку, требование оформить страховку и дополнительные услуги.

- Подайте заявку и необходимые документы.

- Выберите транспортное средство в одном из салонов, с которыми сотрудничает банк.

- Заключите договор, по желанию оформите страховку.

- С документами из салона отправляйтесь в банк, чтобы подписать договор.

- Заберите покупку, как только банк перечислит деньги на счет дилера.

- Отдайте в банк ПТС, который сможете вернуть после полной выплаты займа.

- Платите регулярно и вовремя.

У Василия нет средств на первый взнос. Ему стоит подыскать программу, в которой можно взять заем на полную стоимость. А если бы у него были накопления (40-50% от стоимости), оформление прошло бы быстрее.

Если у вас есть средства на первый взнос (40-50% от стоимости), то процесс пойдет быстрее. Если денег нет, то выбирайте программы, где можно взять заем на полную стоимость.

Некоторые банки выдают займы по онлайн-заявкам, оформленным через личный кабинет. Там же можно загрузить и все документы.

Многие кредитные организации предлагают акции для привлечения клиентов. Например, предлагают вернуть деньги за ОСАГО. Изучите все предложения, а потом принимайте решение.

Какие бывают программы автомобильного кредитования

Нюансы выдачи кредита зависят от конкретного банка и выбранной программы кредитования.

- Экспресс. Банки выдают такие кредиты быстро и с минимумом документов. Часто используется дилерами. Среди очевидных минусов — переплата на процентах и более короткий срок погашения по сравнению с классическим автокредитом. Часто покупатель может взять такой займ, если вносит первоначальный взнос.

- Автозайм без первого взноса. Если денег на первоначальный взнос нет, то берите соответствующий кредит. Но есть минус – высокая процентная ставка. Риск невозврата займа высок, и банку необходимо его компенсировать.

- Классический.

- Trade-in. Если нет денег на первый взнос, но есть старое ТС, то его можно использовать для этого. Сумма взноса зависит от стоимости авто. У разных банков есть свои требования к сдаваемым подержанным машинам (возраст, место производство, пробег, техническое состояние).

- Факторинг. Первый взнос выше, чем в других программах, — более 50% от стоимости. Остальную часть надо внести в ближайшее время.

- Buy-back (обратный выкуп). Заемщик в течение трех лет платит 60-80% от стоимости, а потом возвращает транспортное средство в салон и берет другое на таких же условиях. Или полностью выкупает первое.

- Без КАСКО. Практически все банки требуют застраховать залог. Однако КАСКО выдают только на машины младше 8 лет. В таком случае ищите программу без КАСКО. Но у нее будет повышенный первый взнос и высокая ставка, потому что такие транспортные средства ненадежные.

- Льготный. За счет государства можно машину со скидкой. В программе принимают участие отечественные авто и электромобили стоимостью не более 1,5 млн рублей. Скидку 10% или 25% получают семьи с ребенком, а также те, кто приобретает машину впервые, и медработники госучреждений.

Условия и требования банков для получения автокредита

Чтобы взять займ, надо доказать банку, что он вам не нужен. Шутка! Банк в первую очередь оценивает платежеспособность. Если у вас есть несколько источников дохода, то укажите все.

Основные требования к заемщику:

- российское гражданство;

- прописка по месту подачи заявки (необязательное условие, но повышает доверие со стороны банка);

- возраст от 21 до 60-65 лет на момент окончания срока;

- наличие водительских прав (без документа машину точно не дадут);

- трудовой стаж на текущем месте работы — не менее полугода;

- средний платеж не должен превышать 50% от среднемесячного дохода (поэтому готовьте выписку по счету);

- положительная кредитная история (с плохой кредитной историей процентная ставка будет выше).

Какие необходимы документы

Пакет документов зависит от вида программы. Например, для экспресс-кредитования достаточно двух документов, удостоверяющих личность. Это могут быть паспорт и водительские права или ИНН, военный билет, загранпаспорт.

Для автозайма подготовьте:

- справку с места занятости (в разных банках форма может отличаться);

- справку о доходах по форме 2-НДФЛ;

- копию трудовой книжки, заверенную печатью и подписью в отделе кадров;

- копию трудового контракта;

- финансовые документы, подтверждающие наличие другого (нетрудового) дохода (например, недвижимость).

Если вы живете на Дальнем Востоке и хотите получить скидку 25%, то приложите справку о месте прописки.

Если вы впервые приобретаете машину, то для участия в программе «Первый автомобиль» приготовьте соответствующую справку.

Если вы хотите купить машину по программе «Семейный автомобиль», то покажите в банке документы на ребенка.

После подписания договора и передачи покупки нужно отвезти ПТС в банк. После полной выплаты задолженности вы получите его обратно.

Забирая ПТС, банк страхует себя от непредвиденных обстоятельств. Например, клиент, не выплатив долг, захочет продать транспортное средство. Без ПТС он этого сделать не сможет.

Список документов может меняться в зависимости от требований банка и конкретной программы.

Как быть со страховкой

Чтобы подстраховаться на случай аварии, кражи или неисправности, заемщик оформляет обязательную страховку каско на весь период кредитования.

Страхование распространяется как на новые, так и на подержанные автомобили, купленные в кредит. Страховую компанию выбирает кредитор. И оформляет страховку на год с последующим продлением. Пока страховой полис не куплен, денежные средства не перечисляются.

Если вы готовы приобрести КАСКО, то получите его в течение 10 дней с момента покупки. Копию направьте в банк.

Василий хочет сэкономить и отказаться от покупки страхового полиса. Такое возможно – нельзя заставить клиента купить каско насильно.

Кредитор может отказать в выдаче кредита или ужесточить условия:

- повысить годовую процентную ставку;

- уменьшить лимит кредитования;

- увеличить первоначальный взнос;

- потребовать предоставить в залог другой вид имущества;

- ограничить список моделей машин, доступных для покупки.

Если заемщик откажется от каско в «период охлаждения» – в течение 14 дней после подписания договора, то кредитор применит жесткие меры: наложит штрафные санкции или разорвет договор с требованием досрочного погашения займа. Чтобы этого избежать, рекомендуем заранее предупредить кредитора об отказе от покупки полиса.

Кроме каско, можно оформить страхование жизни и здоровья. Это не обязательно, вы можете отказаться в момент подписания договора или в течение 14 дней после. Но тогда может вырасти первоначальный взнос или кредитная ставка повысится на 1-2%.

Страхование автомобиля и жизни заемщика выгодно для обеих сторон. Кредиторы защищают себя от порчи имущества, находящегося в залоге, и получают гарантию на выплату долга. Заемщик получает страховку своего автомобиля, которая будет выгодна в случае непредвиденных обстоятельств. И снимает ответственность со своей семьи выплачивать долги, если с ним что-то случится.

Взвесьте все риски перед оформлением автокредита. Посчитайте, сколько в месяц вы будете тратить на машину: взнос, топливо, страховки, ТО, замена резины, эвакуатор в случае форс-мажора.

Рассчитайте среднемесячный платеж на сайте банка. Специальный калькулятор учитывает все условия – стоимость, программу, страховку и первый взнос.

Получившаяся сумма более 40% от вашего ежемесячного бюджета? Авто для вас пока непозволительная роскошь. Подумайте еще.

Берите заем, если уверены в своих доходах. Если у вас есть более 50% от стоимости, то внесите в качестве первого взноса всю сумму. Так процент будет ниже.

Что такое автокредит с господдержкой и кто может его получить

Зачастую кредит – это единственная возможность купить свой автомобиль. Но такой кредит достаточно дорогостоящий для клиента: сумма покупки большая, а процентная ставка, как правило, не маленькая. Именно поэтому многие клиенты банков пытаются взять автокредит с господдержкой. Такой тип кредитования является выгодным как для банков, так и для клиентов по автокредитам.

Оформите ОСАГО без визита в офис

Что такое автокредит с господдержкой?

Кредит на машину, как и любой другой кредит, включает в себя выплату основного долга и процентов, т.е. за свою машину мы переплачиваем. Выгода клиента от автокредита с государственной поддержкой заключается именно в снижении процента по кредиту.

Фактически государство выделяет средства, которые пойдут на погашение части процентов по кредиту клиента. Погашаемая часть до 2016 года рассчитывалась по следующему принципу: итоговая ставка по кредиту является разницей между изначальной ставкой банка и двумя третьими от действующей ставки рефинансирования. Но в 2017 году часть процентной ставки, которая будет компенсирована государством, была жестко зафиксирована, и теперь составляет 6,7%. Это значительным образом снижает переплату по кредиту, и делает сам кредит гораздо более доступным.

Такая программа действует в России с 2013 года. Основной интерес государства в таком субсидировании, и, собственно, основное ограничение заключается в том, что в рамках кредита на автомобиль с господдержкой список машин включает в основном машины отечественного производителя, и в меньшей степени иностранные марки машин. В итоге государство получает поддержку российской автомобильной промышленности, а клиенты банков получают более выгодные условия по кредиту.

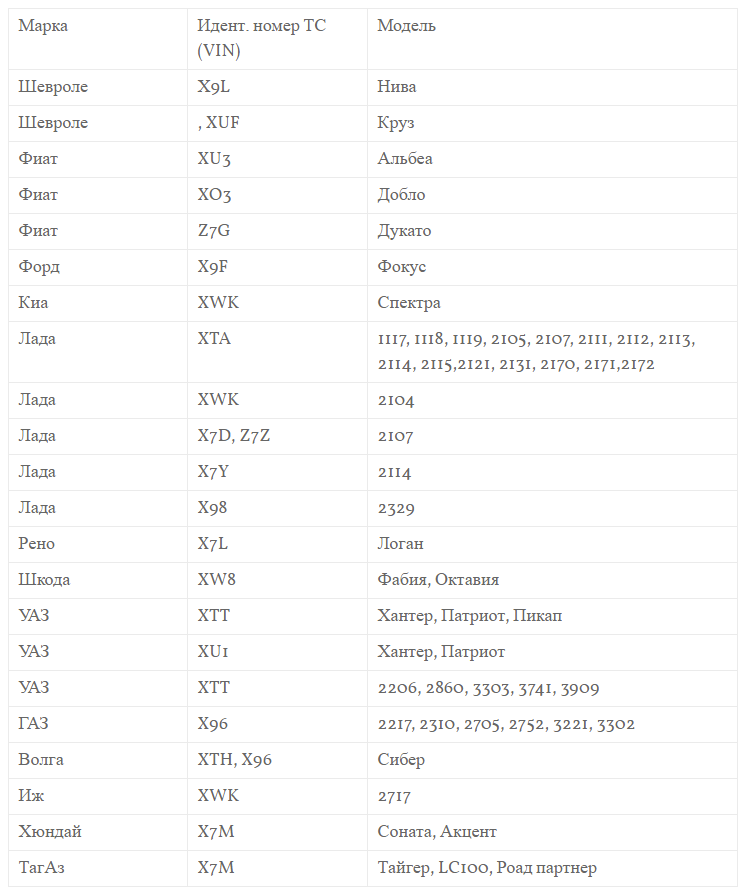

Условия данной программы в 2022 году включает следующие пункты:

- стоимость автомобиля, которые клиент будет покупать за кредитные средства, ограничена суммой в 1 450 000 руб. (она увеличилась за год на 450 000 руб.);

- на данный момент покупатель машины должен внести самостоятельно 20% от стоимости автомобиля, но в ближайшее время будут предприняты действия для отмены необходимости первоначального взноса;

- срок кредитования не может превышать 36 месяцев;

- существует общий список автомобилей, который установлен законодательно и которые могут принимать участие в данной программе, но каждый банк может составлять свой список на основании общего списка;

- такой тип кредитования всегда оформляется в рублях;

- субсидии государства не распространяются на дополнительные затраты, например на страховку, комиссии банку и т.п.;

- в настоящее время прорабатывается возможность связи этой программы с программой материнского капитала.

–>

Некоторые банки или автосалоны работают немного по другому принципу и снижают не процентную ставку, а пропорционально уменьшают стоимость нового автомобиля для клиента.

Кто и как может получить такой кредит?

Основным требованием для участия в такой госпрограмме является нахождение автомобиля в специальном списке, который составляет государство ежегодно (ежегодно также определяется выделяемая сумма субсидий). Кроме этого, к автомобилю предъявляются следующие требования:

- весить авто должно не больше 3,5 тонны;

- покупаемая машина ранее не должна никому принадлежать и не быть ни на кого зарегистрирована.

В остальном к потенциальному клиенту банки предъявляют самые стандартные требования:

- гражданство Российской Федерации;

- наличие регистрации в регионе работы банка (наличия его отделений);

- возраст от 21 до 50-65 лет;

- уровень дохода, достаточный для выплаты ежемесячного платежа по кредиту;

- стаж на последнем месте работы;

- при необходимости поручители или залог (например, залог в виде покупаемой машины).

Стоит также отметить, что государственная программа автокредитования подразумевает жесткий отбор банков, которые могут принимать в ней участие.

- В ВТБ можно рассчитывать на итоговую сниженную ставку от 5,5% годовых, хотя изначально она составляет 14%.

- Росбанк снижает ставку по автокредиту до 10% за счет Государства.

Процедура оформления автокредита с государственным субсидированием выглядит следующим образом:

- выбор марки автомобиля из разрешенного списка в рамках программы (изучить характеристики, почитать отзывы и т.п.);

- подача заявления и документов в банк (или в автосалон, а уже потом в банк);

- решение банка;

- подписание договора по кредиту

- внесение первоначального взноса;

- подписание всех документов на автомобиль и завершение процедуры покупки.

Список автомобилей, доступных для такого типа кредитования, достаточно большой, из него точно можно что-то выбрать. Поэтому это действительно выгодный и максимально доступный способ купить свою машины на максимально выгодных условиях.

Кредит на покупку автомобиля

Преимущества

Получите кредит, не выходя из дома: деньги зачислятся на Умную карту с кешбэком, которую вам привезет представитель банка вместе с договором

Выбирайте то, что нравится: кредит предоставляется и на новые, и на подержанные автомобили

Воспользуйтесь льготными условиями: сниженная ставка по кредиту при оформлении автомобиля в залог

Как получить кредит

Рассчитайте автокредит онлайн

Заявка на автокредит

Условия кредитования

| Сумма на новый или подержанный автомобиль | от 300 000 до 5 000 000 ₽ |

|---|---|

| Срок | от 13 месяцев до 5 лет |

| Первоначальный взнос | не обязателен |

| Цель | покупка автомобиля |

| Выпуск и обслуживание дебетовой Умной карты | бесплатно на весь срок кредита |

Процентные ставки

При сумме кредита от 4 млн руб (включительно) до 5 млн руб (включительно)

| При предоставлении автомобиля в залог и со страхованием жизни | 3,9% годовых |

|---|---|

| Без передачи авто в залог и со страхованием жизни | 7,9% годовых |

| Увеличение ставки при отсутствии страхования жизни | + 6 п.п |

При сумме кредита от 3 млн руб (включительно) до 4 млн руб (не включительно)

| При предоставлении автомобиля в залог и со страхованием жизни | 5,9% годовых |

|---|---|

| Без передачи авто в залог и со страхованием жизни | 7,9% годовых |

| Увеличение ставки при отсутствии страхования жизни | + 6 п.п |

При сумме кредита от 300 тыс. руб до 3 млн руб (не включительно)

| При предоставлении автомобиля в залог и со страхованием жизни | 6,9% годовых |

|---|---|

| Без передачи авто в залог и со страхованием жизни | 8,9% годовых |

| Увеличение ставки при отсутствии страхования жизни | + 6 п.п |

Страхование

Требования к заемщику

| Гражданство, постоянная регистрация или проживание | РФ |

| Возраст на дату получения кредита | Не менее 20 лет |

| Возраст на дату окончания срока кредита | Не более 70 лет |

| Стаж работы на последнем месте | Не менее 3 месяцев |

Требования к автомобилю

Если вы хотите передать автомобиль в залог:

- нужно иметь печать ГИБДД в ПТС о постановке автомобиля на учет;

- ФИО собственника в ПТС и заемщика в кредитном договоре должны совпадать;

- возраст автомобиля должен быть не более 4 лет для автомобилей российских марок и не более 10 — для иностранных;

- автомобиль не должен находиться в залоге у другого залогодержателя;

- дата заключения договора купли-продажи должна быть не ранее даты заключения кредитного договора;

- стоимость автомобиля должна быть не меньше 80% от остатка задолженности по кредиту.

Необходимые документы

1) Паспорт гражданина РФ;

2) Фото лица заемщика;

3) Один из документов, подтверждающих доход* (при сумме кредита до 2 000 000 рублей и подаче заявки через сайт банка предоставляется по запросу банка, при сумме кредита более 2 000 000 рублей обязателен для предоставления):

- справка о доходах и суммах налога физического лица (2-НДФЛ);

- справка по форме Банка;

- налоговая декларация (3-НДФЛ);

- справка из Пенсионного фонда Российской Федерации/МФЦ о размере назначенной/выплаченной за последний месяц пенсии;

- справка о пожизненном содержании судей (для судей);

- справка из органов исполнительной власти (МВД, МЧС и др.)/прокуратуры/следственного комитета о размере фактически выплаченной и/или назначенной пенсии к выплате;

- справка из НПФ.

* Документ должен содержать сведения о доходе за последние 12 месяцев или при стаже на текущем месте работы менее 12 месяцев – за фактический период работы, но не менее, чем за 3 месяца (Документ действителен 30 календарных дней с даты его оформления).

Способы погашения

- Ежемесячные аннуитетные платежи. Ограничений на частичное или полное досрочное погашение нет.

Способы погашения:

В офисах Газпромбанка (в городе заключения договора)

Не позднее даты погашения

в соответствии с тарифами Газпромбанка

Безналичным переводом со счета, открытого в других подразделениях Газпромбанка

Не позднее чем за 3 дня до даты погашения

без комиссии

В мобильном приложении/ интернет-банке со своей карты

Не позднее чем за 3 дня до даты погашения

без комиссии

Безналичным переводом со счетов других банков

Не позднее чем за 3 дня до даты погашения

в соответствии с тарифами других банков

В терминалах Qiwi, «Элекснет»

В соответствии с тарифами «Элекснет»

Часто задаваемые вопросы

1. Какие дополнительные услуги включены в кредит?

Вы сами выбираете, хотите ли передать купленный автомобиль в залог или взять в кредит чуть больше денег, чтобы хватило на оплату КАСКО (само оформление КАСКО никак не влияет на процентную ставку).

2. Что такое снижение ставки?

Вы получите самую низкую ставку, если передадите автомобиль в залог банку. Для этого нужно будет после покупки загрузить фото вашего ПТС и договора купли-продажи по специальной безопасной ссылке на нашем сайте. После этого ставка по кредиту снизится.

3. Вы принимаете в залог любые автомобили?

Чтобы мы взяли ваш автомобиль под залог, нужно, чтобы его стоимость составляла не меньше 80% от суммы кредита, а также, чтобы он соответствовал пунктам, перечисленным в «Требованиях к автомобилю».

4. Как купить автомобиль с пробегом?

Так же, как и новый. Банк перечислит на ваш счет необходимую сумму, а вы можете купить на них как новый, так и подержанный автомобиль. Процесс покупки от этого не меняется.

5. Что такое страхование жизни и зачем его оформлять?

Клиенты переживают, что будет, если они не смогут выплатить кредит. Страховка поможет обезопасить вас и ваших близких. При полной нетрудоспособности или уходе заемщика из жизни кредит погашается за счет страховой выплаты. Страхование жизни добавляет к ежемесячному платежу всего несколько сот рублей, но защищает вас от непредвиденных обстоятельств.

06. Почему для покупки КАСКО к сумме кредита добавляется именно 6% от стоимости автомобиля?

Такой тариф по страхованию КАСКО является средним по рынку. Мы посчитали его за вас, чтобы вам было удобнее, и вы смогли оформить КАСКО на эти деньги.

Кроме того, после выдачи кредита для вас станет доступно специальное предложение по страхованию КАСКО «Защита автомобиля» с тарифом 4% от заявленной стоимости автомобиля. Оставшиеся денежные средства вы сможете использовать на свое усмотрение, например, на покупку дополнительного оборудования или иных сервисов.

07. Какие условия действуют по специальному предложению «Защита автомобиля»?

Для клиентов, получивших кредит в Газпромбанке на покупку автомобиля 1 , действует специальное предложение по страхованию КАСКО «Защита автомобиля» 2 . «Защита автомобиля» – это комплексная программа страхования для вашего будущего автомобиля всего за 4% от его заявленной стоимости независимо от стажа, возраста водителей и марки/модели автомобиля. Программа «Защита автомобиля» подходит для любого автомобиля не старше 7 лет и стоимостью до 5 млн. руб.

В программу «Защита автомобиля» входят следующие риски и сервисы:

- угон/хищение, ущерб (ДТП, противоправные действия третьих лиц, стихийные бедствия, действия животных, пожар, взрыв)

- упрощенное урегулирование и замена одного стекла без справок

- эвакуатор и аварийный комиссар (компенсация расходов до 10 000 руб. по страховому случаю)

Подробные условия страхования содержатся в Правилах страхования.

Программой предусмотрены:

- срок страхования – 1 год с даты активации сертификата

- безусловная франшиза 10 000 рублей по риску Ущерб (по каждому страховому случаю)

- поименный список водителей (сообщается после покупки автомобиля при оформлении договора).

- единый тариф 4% для всех автомобилей

Оформление:

Программа «Защита автомобиля» доступна к оформлению после выдачи кредита на покупку автомобиля, как до, так и после приобретения автомобиля. Для этого необходимо оставить заявку по ссылке https://www.renins.ru/dipartners/gpb или позвонить по телефону 8 800 333 8 800. Специалист Ренессанс Страхование ответит на ваши вопросы, рассчитает стоимость (при наличии информации о стоимости приобретаемого автомобиля), и в случае вашего согласия, оформит сертификат по программе «Защита автомобиля».

После покупки автомобиля вам необходимо активировать сертификат в течение 14 дней с момента оплаты сертификата 3 . Если автомобиль новый (на момент активации сертификата автомобиль находится в салоне и не покидал его территорию) – для активации сертификата осмотр не потребуется. Если автомобиль с пробегом, то потребуется осмотр (в удобное для вас время к вам приедет специалист Ренессанс Страхование). Договор страхования КАСКО вы получите на свою электронную почту.

Автокредиты с господдержкой 2022 в Москве

Автокредиты, на любые цели. Доступно 105 предложений. Изменить

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 7 000 000

- Валюта кредита: рубли

- Ставка: от 2%

- Срок: до 7 лет

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 5 минут

Автокредит до 3 000 000 ₽ по паспорту и водительскому удостоверению. Без первоначального взноса и лишних затрат.

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 6,9%

- Срок: от 1 года до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: иностранный или российский, новый или подержанный

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 5,5%

- Срок: от 24 до 60 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: иностранный или российский, новый или подержанный

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 5 минут

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 6,5%

- Срок: от 1 года до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: новый, подержанный иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 3,9%

- Срок: от 13 месяцев до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до недели

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 1%

- Срок: от 1 года до 5 лет

- Страхование каско: обязательное

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 3,9%

- Срок: от 13 месяцев до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 6 000 000

- Валюта кредита: рубли

- Ставка: от 4,9%

- Срок: от 12 до 84 месяцев

- Страхование каско: обязательное

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 250 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 4,99%

- Срок: от 13 месяцев до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: иностранный или российский, новый или подержанный

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 10 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 7,9%

- Срок: от 15 до 84 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: иностранный или российский, новый или подержанный

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: до 4 900 000

- Валюта кредита: рубли

- Ставка: от 11,25%

- Срок: от 6 до 72 месяцев

- Страхование каско: обязательное

- Вид транспорта: новый российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 1 часа

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 1 300 000

- Валюта кредита: рубли

- Ставка: от 12%

- Срок: от 24 до 60 месяцев

- Страхование каско: обязательное

- Вид транспорта: новый российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 5,9%

- Срок: от 12 до 60 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: иностранный или российский, новый или подержанный

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 3-х дней

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 150 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 8%

- Срок: от 6 месяцев до 7 лет

- Страхование каско: обязательное

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до недели

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 6 500 000

- Валюта кредита: рубли

- Ставка: от 10%

- Срок: от 6 до 84 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 1 часа

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000

- Валюта кредита: рубли

- Ставка: от 10,9%

- Срок: до 7 лет

- Страхование каско: по желанию клиента

- Вид транспорта: новый российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 3-х дней

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 150 000 до 6 500 000

- Валюта кредита: рубли

- Ставка: от 12,5%

- Срок: 5 лет

- Страхование каско: обязательное

- Вид транспорта: новый российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: день в день

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 2 000 000

- Валюта кредита: рубли

- Ставка: от 14,5%

- Срок: от 24 до 84 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 2-х дней

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта кредита: рубли

- Ставка: от 10,4%

- Срок: от 6 до 96 месяцев

- Страхование каско: по желанию клиента

- Вид транспорта: новый иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до 2-х дней

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 200 000 до 800 000

- Валюта кредита: рубли

- Ставка: от 17%

- Срок: от 3 до 5 лет

- Вид транспорта: новый российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

Информация о ставках и условиях автокредитов в Москве предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Помощник

- Памятка заемщику

Автокредит с господдержкой в Москве – это отличная возможность для льготных категорий граждан обзавестись личным транспортом. Гос программа льготного субсидирования значительно снижает процентную ставку по ссуде, либо позволяет внести некоторую сумму в качестве первоначального взноса при покупке автомобиля в кредит.

В 2022 году условия автокредита с господдержкой в Москве позволяют приобрести автомобиль стоимостью не более 1 450 тыс. рублей и массой не больше 3,5 тонн. Авто должно быть новым и произведено в России в 2016 или 2017 году, а выдается такой кредит только в рублях. Срок автокредита с господдержкой не может превышать 36 месяцев, при покупке автомобиль переходит в залог в качестве обеспечения кредита.

Льготная программа автокредитования в 2022 в Москве

Финансовый портал «Выберу.ру» собрал все предложения по автокредитам с господдержкой от банков Москвы. По программе льготного кредитования можно купить новое транспортное средство не дороже 1,5 млн руб. Сравните условия и оформите заявку онлайн.

Государственная программа субсидирования автокредитов позволяет льготным категориям граждан приобрести новый автомобиль российского производства со скидкой. Размер автокредита составит часть стоимости авто. В 2022 участвовать в госпрограмме можно при соблюдении одного из условий:

- «Семейный автомобиль». У вас есть 1 или более несовершеннолетних детей.

- «Первый автомобиль». Ранее у вас не было машины.

- «Медицинский работник». Вы работаете в государственной медицинской организации.

- Trade-in. Вы сдаёте свой старый автомобиль в счёт уплаты первоначального взноса и получаете скидку на новый.

Приобрести на льготных условиях можно новый автомобиль не ранее 2022 г. выпуска (для автокредитов, которые оформляются в 2022 г.). ПТС должен быть выдан не ранее 1 декабря 2022 г.

Условия по программе «Семейный автомобиль»

Финансовая организация вправе устанавливать требования к гражданам и самостоятельно определять ставки, сроки и другие параметры кредитного продукта. Условия льготного кредитования и основные требования к заёмщикам – в таблице. Если вам это не подходит, вы можете подать заявку на автокредит без первоначального взноса.

Скидка от стоимости:

Погасить автокредит с господдержкой можно досрочно частично или полностью без комиссий.

Как получить скидку от государства

Выберите российский банк, в котором вы хотите оформить автокредит с господдержкой. Убедитесь, что вам подходят условия, и отправьте заполненную анкету. Получите предварительное одобрение по СМС и выберите машину в автосалоне. Оформлением кредита с учётом скидки займётся менеджер банка.

После подписания договора вам останется забрать новое авто и вовремя вносить платежи.

Вопросы и ответы

Господдержка распространяется на все модели Lada, «УАЗ» и «ГАЗ», а также на некоторые модели Renault Logan, Sandero, Duster, Kaptur, Arkana, Hyundai Creta, Solaris, Kia Rio. Полный перечень машин прописан в постановлении правительства.

Для заключения кредитного договора по программе «Первый автомобиль» потребуются паспорт гражданина РФ и водительское удостоверение.

Программы льготного автокредитования: условия получения скидки

Государственные программы субсидирования кредитов на автомобили призваны стимулировать покупательную активность граждан РФ и укрепить позиции российской автопромышленности. Постараемся выяснить, как работает система господдержки и какие условия необходимо выполнить, чтобы оформить льготный автокредит.

Содержание статьи:

- 1. Какие задачи решает льготное автокредитование

- 2. Кому положен автокредит со льготной ставкой

- 3. Условия получения автокредита с господдержкой

- 4. На какие категории транспортных средств действуют скидки

Какие задачи решает льготное автокредитование

Государственные меры поддержки призваны решить задачи:

- стимулировать активность на рынке кредитования;

- повысить покупательскую способность населения;

- укрепить позиции автомобилестроения на территории РФ.

Таким способом правительство стремится создать экономические условия, выгодные для всех сторон. По оценкам специалистов, госпрограмма по предоставлению льготных автокредитов приблизительно вдвое увеличивает ежегодные показатели продаж транспортных средств, изготовленных на отечественных заводах. Повышенный спрос ведет к увеличению прибыли, наращиванию производственных объемов, и, как следствие, росту показателей сразу в нескольких секторах российской экономики. Поэтому неудивительно, что с 2015 года из федерального бюджета на эти цели регулярно выделяются средства, сумма которых в 2022 году достигла рекордных 22,5 млрд рублей.

Кому положен автокредит по льготной программе

Отдельные категории россиян вправе претендовать на субсидии, которые государство предоставляет на приобретение нового автомобиля в кредит. Изначально речь шла о семьях с двумя детьми и гражданах, до этого не имевших личного транспорта.

Правительство РФ не только продлевает сроки льготного кредитования, резервирует дополнительное финансирование, но и регулирует основные положения программ «Семейный автомобиль» и «Первый автомобиль». Теперь субсидии доступны большему количеству потенциальных покупателей.

Согласно постановлению, вступившему в силу 7 июля 2022 года, взять кредит в банке (независимо от величины ставки) на новое транспортное средство и получить скидку к первоначальному взносу в размере 25% (Дальний Восток) или 10% (остальные регионы) может:

- семья с одним несовершеннолетним ребенком;

- частное лицо, на имя которого ранее не было зарегистрировано ТС;

- государственный медицинский работник;

- владелец подержанной машины возрастом свыше 6 лет (при сдаче в трейд-ин).

Также расширенные правила включают выдачу жителям всех регионов фиксированной 25%-й скидки при оформлении кредита на электромобиль.

Условия получения автокредита с господдержкой

Общие требования к заемщикам следующие: государственные льготы доступны российским гражданам, имеющим на руках действующее водительское удостоверение и не бравшим в текущем и предыдущем годах автокредит. Дополнительно для Дальнего Востока — постоянная или временная регистрация в регионе.

Текущая версия документа, регулирующего механизм предоставления субсидий на транспорт, не включает ограничений по сроку займа, размеру первоначального взноса и процентным ставкам. Однако эти условия на свое усмотрение устанавливают банки, участвующие в программах.

Финансовые организации не обязаны удовлетворять каждое обращение. Кредит выдается только после оценки возможных рисков, поэтому на практике заемщика проверяют на соответствие следующим критериям:

- возраст от 18 до 65 лет (максимальный порог может варьироваться);

- наличие официального места работы со стажем не менее 4 месяцев;

- отсутствие просрочек по погашению предыдущих кредитов, непогашенных штрафов и т. п.

Помимо этого следует помнить, что сейчас государство возмещает банку только часть суммы от первоначального взноса, поэтому обязанность по выплате процентов в полном объеме остается за автовладельцем.

На какие категории транспортных средств действуют скидки

По состоянию на июль 2022 года программа господдержки распространяется на расширенный модельный ряд автомобилей российских и иностранных брендов, изготовленных на территории РФ.

С учетом последних нововведений правительства, данные авто также обязаны соответствовать следующим условиям:

- новое транспортное средство, выпущенное не ранее 01.01.2019 года (с электронным ПТС от 01.12.2019 и позже);

- наличие у производителя соответствующего соглашения с государством и сертификата на модель;

- передача транспорта в залог банку до полной выплаты заемщиком долговых обязательств;

- снаряженная масса — до 3,5 тонн;

- максимальная стоимость — 1,5 млн рублей.

Исходя из установленной суммы и других критериев, на льготных условиях доступны к покупке бюджетные модели марок Datsun, Hyundai, Kia, LADA, Nissan, Renault, Skoda и другие.

Как оформить автокредит на подержанный автомобиль?

Главное преимущество приобретения автомобиля в кредит – возможность получить новую или подержанную машину без внесения полной суммы сразу.

Главное преимущество приобретения автомобиля в кредит – возможность получить новую или подержанную машину без внесения полной суммы сразу.

Автокредит на б/у автомобиль с пробегом берут реже, чем на новую машину, но услуга востребована в условиях сегодняшнего российского рынка.

Как получить автокредит на подержанный автомобиль? Читайте в нашем материале.

Плюсы и минусы покупки авто с пробегом в кредит

Перед рассказом о том, как взять машину б/у в кредит, разберем достоинства этой схемы.

Главное преимущество очевидно – низкая стоимость подержанного автомобиля по сравнению с новым. Другие плюсы сделки:

- не нужно копить полную сумму – достаточно первоначального взноса от 20% до 50%;

- широкий выбор транспортных средств с разными характеристиками.

Если вы приняли решение оформить автокредит на подержанный автомобиль, учитывайте и особенности сделки – более высокий процент за пользование заемными средствами по сравнению с займом на покупку нового транспортного средства.

Практически все российские банки придерживаются такого подхода, так как операции на вторичном рынке автомобилей сопровождаются дополнительными рисками, которые и закладываются в процентную ставку по кредиту.

Возраст – не более 5 лет для отечественных авто и до 10 лет для иномарок;Вторая особенность – набор требований к машинам, приобретаемым в кредит. Стандартный список ограничений:

- Компания-производитель – чаще одобряют кредиты на немецкие, японские или американские машины. При покупке китайской марки риск отказа в выдаче займа увеличивается.

- Пробег – конкретное значение определяется внутренними правилами банка.

- Срок кредита – обычно не превышает 5 лет, в то же время средства на приобретение нового авто выдаются на 7 или даже 10 лет.

Одно из обязательных условий автокредита на подержанный автомобиль – первоначальный взнос – также можно считать недостатком, потому что новые машины часто берутся в кредит без стартового взноса.

Как оформить автокредит на авто с пробегом?

Для начала необходимо определиться с местом его оформления. Возможны 3 варианта:

- офис банка;

- автосалон, реализующий б/у автомобили и являющийся партнером банковской организации;

- специализированный центр автокредитования, который выступает подразделением банка.

Каждый из вариантов покупки имеет свои особенности. Наиболее выгодные условия обычно предлагают автосалоны. Основные преимущества обращения:

- минимальный набор документов, который требуется для оформления кредита;

- выгодная процентная ставка, которая снижается за счет доли автосалона;

- гарантия на поддержанное транспортное средство, которое реализуется в кредит.

Другие нюансы кредитования на покупку транспортного средства с пробегом:

- Оформление залога на машину входит в число обязательных требований у большинства отечественных банков. Обременение, наложенное на авто, исключает возможность его продажи до погашения займа.

- Зависимость процентной ставки от получения полиса КАСКО.

- Ограничение по сумме кредита. Отсутствует для новых автомобилей, но всегда устанавливается для подержанных.

- Дополнительная комиссия банка при оформлении займа. Практикуется частью отечественных финансовых организаций для уменьшения рисков по сделке.

Что выгоднее: кредит или рассрочка?

Если вы решили оформить сделку на покупку б/у авто непосредственно в салоне, встает выбор между автокредитом и рассрочкой. Особенности первого варианта мы описали выше. А какие плюсы и минусы у рассрочки?

Рассрочку предлагают не все салоны. Обычно она финансируется за счет средств банков-партнеров, потому условия покупки практически не отличаются от автокредита. Ее отличия – это:

- меньшая продолжительность внесения платежей, редко превышающая 1-3 года;

- ограничение по сумме, которое устанавливается на уровне 1.5-2 миллиона рублей;

- крупный начальный платеж, обычно не менее 30-40%, а иногда – половина цены;

- возможность покупки ограниченного количества моделей автомобилей.

Покупка б/у автомобиля в рассрочку часто оказывается выгоднее автокредита. Но такая схема сделки накладывает дополнительные ограничения, поэтому применяется относительно редко.

Как получить кредит на подержанный автомобиль?

Перечень требований для получения автокредита на подержанный автомобиль от заемщика, определяется правилами банка. Стандартный список условий для одобрения займа:

- российское гражданство;

- регистрация в регионе работы офиса банка или автосалона;

- возраст от 20-21 года;

- официальное трудоустройство и стаж работы не менее года;

- стабильный доход, достаточный для выплаты кредита;

- хорошая кредитная история.

Некоторые банки выдают автокредиты на б/у авто с совершеннолетия.

Процедура оформления автокредита на подержанный автомобиль:

- Заполнение и подача заявки. Большая часть банковских учреждений предоставляет возможность дистанционного оформления заявки на сайте.

- Приложение к заявке комплекта документов: скан паспорта и трудовой книжки, справка о доходах и другая документация, перечень которой определяется правилами работы банка.

- Рассмотрение заявки и проверка клиента. Результат – одобрение выдачи автокредита на определенную сумму.

- Выбор транспортного средства для покупки. Производится в автосалоне или на вторичном рынке. Во втором случае потребуется независимая оценка стоимости автомобиля.

- Предоставление в банк документов на машину – ПТС и отчет эксперта-оценщика.

- Подписание договоров купли-продажи и кредитования.

- Перечисление денежных средств.

- Оформление страховки КАСКО на приобретенный автомобиль. Обязательное требование практически всех банков. Перечень рисков, включенных в полис, регламентируется финансовым учреждением.

Описанная схема может незначительно меняться в зависимости от правил работы банка или в случае оформления сделки в автосалоне. Но общая последовательность действий не меняется.

Помощь при покупке б/у машины

Помните, что приобретение автомобиля, бывшего в употреблении – сделка с повышенным риском. Она предполагает проверку транспорта по базам данных.

Помните, что приобретение автомобиля, бывшего в употреблении – сделка с повышенным риском. Она предполагает проверку транспорта по базам данных.

Оптимальный вариант – привлечение к оформлению сделки профессионального юриста. Такой подход исключит или сведет к минимуму риск оказаться обманутым мошенниками.

Преимущества участия в сделке специалиста:

- грамотное оформление документов, включая договор купли-продажи;

- ведение переговоров с продавцом и сотрудниками банка;

- проверка транспортного средства и правоустанавливающих документов на него;

- регистрация права собственности на автомобиль.

Средства, потраченные на работу профессионала, с окупаются надежностью и прозрачностью сделки.

FAVORIT MOTORS – удобный клиентский сервис, позволяющий оперативно выбрать и купить любой автомобиль в режиме online. Специалисты компании осуществляют полное юридическое сопровождение сделки и гарантируют защиту интересов покупателя.

Забронируйте машину на нашем сайте и приезжайте на просмотр!

Как получить выгодный кредит на авто с пробегом у частного лица

Когда покупку нового автомобиля приходится откладывать из-за недостатка в денежных средства, автомобилисты задумываются о приобретении более дешевого авто с пробегом. Взять автокредит на подержанный автомобиль не так просто, поскольку банки неохотно кредитуют сделки приобретения имущества с низкою ликвидностью, которое будет оформлено в залоговое обеспечения. Помимо стандартных автопрограмм, рекомендуется рассмотреть условия нецелевых займов, поскольку их условия наиболее комфортны для будущего заемщика, избавляя от необходимости переплачивать на КАСКО и ждать согласования сделки.

- Дают ли банки автокредит на подержанные автомобили

- Виды автокредитования

- Льготные программы автокредитования

- Потребительский кредит

- Автокредит без первоначального взноса

- Стандартный кредит на машину

- Самые выгодные банки для автокредита

- ВТБ

- Хоум Кредит

- Совкомбанк

- Тинькофф

- Как оформить кредит на машину

- Условия получения

- Требования к заемщикам

Дают ли банки автокредит на подержанные автомобили

Не только финансовые затруднения заставляют автомобилистов отказываться от приобретения новых машин, которые стоят дорого. Приверженцы конкретной модели и марки машины, не отвечающей условиям банка, вполне осознанно выбирают старые авто, а для финансирования используют другие кредитные программы, где требование к состоянию и возрасту машины не столь существенны.

Программ автокредитования в российских банках более, чем достаточно, но вместе с ними можно пользоваться кредитными продуктами, вовсе не предусматривающими никакого согласования цели расходования средств.

Собираясь кредитоваться в банке для приобретения подержанного автомобиля, заемщику стоит приготовиться:

- к меньшей сумме;

- повышенному проценту;

- жестким требованиям к клиенту;

- ограничениям по возрасту и пробегу транспорта;

- повышенной страховой защите (помимо КАСКО предложат личное страхование).

Не удастся оформить целевой кредит, если:

- Возраст машины достиг 10 лет (для иномарок) или 5 лет (для российского автопрома).

- Стоимость транспортного средства свыше 1,5-2 миллионов рублей (могут быть исключения по усмотрению кредитора).

- Масса ТС – более 3,5 тонн.

- Пробег превысил 50-100 тысяч километров.

Большая часть будущих покупателей столкнется с проблемой оформления, поскольку покупку с рук разрешают не все банки.

Если не удалось согласовать покупку по автокредиту, остается рассмотреть варианты нецелевого кредитования через кредиты наличными, потребзаймы и т.д.

Виды автокредитования

Программ автокредитования довольно много, однако для подержанного авто они часто не подходят. Нужно рассматривать предложения конкретного банка или автосалона, если у того оформлено сотрудничество с определенными кредиторами с условием продажи подержанных авто.

Помимо стандартного автокредита покупателю придется выбирать между программами потребительского кредитования.

Кредиты с остаточным платежом считаются неактуальными для покупки авто с пробегом с низкой стоимостью, а вот программы «Трейд-ин» через автосалоны могут пользоваться спросом, когда старое авто идет на оплату части покупки.

Льготные программы автокредитования

Особенность автокредита – быстрое снижение стоимости и потеря ликвидности машины после покупки. Банки будут крайне придирчивы к выбору подержанного автомобиля. Для тех, кто захочет использовать свое право на приобретение ТС по программе льготного кредитования, такой вариант оказывается недоступен.

Государственная субсидия, предоставляемая для семейных автомобилистов с 2 и более детьми или тем, кто решил приобрести свой первый автомобиль, рассчитана на стимулирование спроса на новые автомобили, выпускаемые на территории РФ. Купить машину, бывшую в употреблении, через программу субсидирования не получится.

Если машина относится к дорогим иномаркам, выгоднее взять кредит в рамках целевых программ от конкретных производителей или автодилеров, объявляющих скидки на выбранные модели. Процентная ставка, предоставляемая от кэптивных банков, поддерживающих определенных автопроизводителей, часто оказывается ниже, чем по стандартным предложениям обычных банков.

Потребительский кредит

Если автомобиль не соответствует критериям банка, а ни одна страховая компания не рискнула оформить КАСКО на возрастное авто, остается единственный вариант – получение нецелевого займа. Это хороший выход из ситуации, избавляющий заемщика от необходимости соблюдать параметры банка к покупаемому транспортному средству.

Потребзайм больше подходит для тех, кто не смог подобрать программу автокредита на б/у авто, где помимо повышенной процентной переплаты и оформления машины в залог ждут расходы на КАСКО. Сроки, процентная ставка, сумма по нецелевому кредиту часто оказываются сопоставимы или лучше, чем по программе автокредита на машину с пробегом.

Автокредит без первоначального взноса

Если рассматривать предложения кредиторов для автомобиля с пробегом, предложений без первоначального взноса почти не встретить. На самом деле, условия такого автокредита без первого взноса больше соответствуют параметрам потребительского займа, где вдобавок не потребуется согласования объекта покупки и оформления залога.

Если кредитное учреждение соглашается полностью кредитовать покупку транспорта без личных вложений со стороны заемщика, стоит приготовиться к ставкам, которые превысят проценты по автокредитам и потребзаймам, а сам кандидат подлежит тщательной проверке и жесткой оценке платежеспособности. Если клиент не готов тратить собственные деньги на покупку старой машины, риски кредитора выглядят обоснованными – либо у заемщика не средств, чтобы расплачиваться с банком, либо он не собирается отдавать долг.

Стандартный кредит на машину

Наиболее жизнеспособен в условиях покупки подержанной машины обычный целевой автокредит, где четко определены рамки для проведения процедуры и проверки машины на соответствие требованиям банка.

Самый простой способ оформления целевого займа – через автосалон, однако допускаются варианты покупки с рук и согласования заявки напрямую в выбранном банке.

Чтобы брать кредит на подержанную машину, необходимо быть готовым к более жестким условиям кредитования, чем по программам для покупки нового транспорта:

- Ставка на несколько процентов выше средней по автокредитам (от 15% годовых).

- Сумма ограничена 1-2 миллионами рублей (лимит увеличивается индивидуально, по усмотрению банка).

- Срок погашения – по минимальной планке автокредита, не дольше 5 лет.

Для оформления кредитной сделки понадобится сумма в 20% от стоимости авто из личных сбережений.

Самые выгодные банки для автокредита

Значение правильного выбора банка, в котором будет оформлена многолетняя ссуда, нельзя недооценивать. От того, насколько продумана схема оформления и погашения займа, зависит благополучная выплата долга без нареканий и сложностей, скрытых комиссий и проблем с финансовым учреждением.

Критерии выбора финучреждения для автокредита:

- Рейтинг банка (используют данные от независимых РА).

- Отзывы о сотрудничестве (через знакомых, из форумов, официальных источников).

- Опыт в кредитной сфере – более 10 лет.

- Представленность филиалов и банкоматов в регионе проживания.

- Условия автокредита (ставка, сумма, сроки).

На выбор влияет и то, какие требования банк выдвигает к самим заемщикам, их возрасту, доходу и т.д.

Отличительной особенностью автокредита в ВТБ является системный подход и продуманность предложений. В кредитной линейке банка есть несколько выгодных продуктов для покупки авто в кредит, включая машины б/у.

В ВТБ можно оформить займ на следующих условиях:

- Сумма от 100 тысяч, но не более 10 миллионов рублей.

- Ставка от 3,5% по стандартному предложению и от 11,5% для быстрого оформления.

- Погашение – в течение 60 месяцев.

- Покупка КАСКО обязательна. Стоимость может быть включена в сумму кредита.

Оформление личной страховки снижает переплату на процентах.

Хоум Кредит

Вместо того, чтобы оформить автокредит на подержанный автомобиль, Хоум Кредит предлагает взять на оптимальных условиях обычный кредит наличными на условиях:

- Ставка — от 7,9% годовых.

- Сумма — до 1 миллионов рублей.

- Погашение в 5-летний период.

Банк не спрашивает цели, куда расходуются средства, а размер ставки представляет собой один из лучших показателей, по сравнению с другими потребительскими кредитами в остальных российских банках.

Совкомбанк

Сразу 2 программы предлагает Совкомбанк для покупателей подержанного транспорта. В зависимости от места оформления сделки, доступен кредит на покупку в салоне или у частного лица:

- В автосалоне получают подержанный транспорт под 16,7% с погашением в течение 5 лет. Максимальный лимит – не более 5 миллионов рублей.

- При оформлении транспорта с рук, получают до 1 миллиона рублей с условием самостоятельного внесения 20% от суммы из личных сбережений. Ставка банка – 18,9% годовых.

Тинькофф

Для заемщиков Тинькофф банка доступно 2 варианта, как взять кредит на машину:

- Использование кредитных средств по карте «Platinum» под 19,9% годовых с льготным периодом для безналичных списаний.

- Более выгодны условия автокредита на подержанный автомобиль под 9,9%- 21,9% годовых со сроком возврата средств в течение 5 лет.

Схема согласования автокредита в этом учреждении максимально упрощена – после одобрения заявки клиент высылает документы на выбранное авто и ждет одобрения. Деньги будут выделены на дебетовую карточку Тинькофф.

Как оформить кредит на машину

Чтобы получить автокредит, следуют определенному алгоритму. От стандартной схемы согласования целевой заем отличается наличием этапа согласования объекта залога (покупаемой машины) и оформлением договора о передаче залога.

Для согласования заявки, возможно, потребуются следующие документы:

- гражданский паспорт;

- военный билет для мужчин;

- второй удостоверяющий личность документ (СНИЛС, права, загранпаспорт);

- декларация 2-НДФЛ (по месту работы) или справка по форме банка;

- заверенная копия трудовой книжки.

Этапы покупки кредитного авто включают несколько шагов:

- Подача заявки с указанием личных данных и запрашиваемых параметрах кредитования.

- После получения одобрения у заемщика есть 1-3 месяца для поиска машины и согласования сделки с продавцом.

- Если банк одобряет выбранный автомобиль, клиент заключает договор купли-продажи, покупает полис КАСКО и вносит авансовый платеж из личных средств.

- В банк предоставляют полный пакет документации на заемщика, купленное авто и документы по сделке.

- Подписывают кредитное соглашение с указанием реквизитов для перечисления средств продавцу и договор о передаче залога.

- Машина регистрируется на будущего заемщика в ГИБДД и переходит в распоряжение автовладельца. После переоформления регсвидетельства оригинал ПТС сдается в банк на хранение.

После завершения выплат заемщик возвращает оригинал ПТС и снимает регистрационные ограничения в отношении личного транспорта.

Условия получения

Автомобиль стоит дорого. Выделяя заемщику крупную сумму, банк должен быть уверен, что никаких рисков по сделке не предусмотрено. С целью повышения безопасности займа, банк тщательно проверяет документы на автомобиль, самого заемщика, на сделку.

Машина оформляется в залоговое обеспечение по автокредиту, что предусматривает необходимость покупки полиса КАСКО на предмет залога.

Чтобы ограничить случаи невозврата в силу непредвиденных ситуаций с клиентов, кредитор часто настаивает на оформлении личной страховки.

Требования к заемщикам

Чтобы получить сумму для финансирования сделки, необходимо убедить банк в собственной надежности.

С высокой вероятностью банк будет давать кредит при соблюдении следующих требований:

- возраст от 20-21 года;

- стаж на последнем месте – от 3 месяцев, общий – от 12 месяцев;

- российское гражданство и прописка по месту обращения в банка;

- безупречная история кредитования (подтверждается выпиской БКИ).

Заемщик выбирает программу кредитования с учетом соответствия конкретным параметрам кредиторам.

Когда заходит речь о покупке автомобиля с пробегом стоит расширить круг кредитных программ, рассматривая и варианты нецелевых займов. Автокредит более подходит для покупки новых машин, а банк выдвигает жесткие требования к возрасту и состоянию транспорта.