12 способов сэкономить на каско

Стоимость страхования автомобиля от угона и ущерба может вдвое вырасти или на столько же понизиться в зависимости от условий договора. Мы разобрали 12 основных способов оформить каско дешевле и не прогадать.

Оформить полис с франшизой

Это самая распространенная возможность застраховаться дешевле: заранее оговаривается сумма (франшиза), которая не будет выплачиваться при возникновении страхового случая. При небольшом ущербе (меньше размера франшизы) автовладелец устраняет повреждения полностью за свой счет. В прочих случаях страховка покрывает ущерб за вычетом франшизы, которую выплачивает автомобилист.

Например, франшиза составляет 30 000 рублей. Устранение последствий от незначительной аварии (помятое крыло) обойдется в 23 000 рублей, и эти расходы несет клиент. Если нанесен больший ущерб — на 50 000 рублей, то выплаты страховой составят только 20 000 рублей. Если автомобиль оценен в 500 000 руб. и его «затоталят», то страховщик выплатит 470 000 рублей.

Мы сравнили стоимость страховки с франшизой в пяти популярных страховых компаниях. Для примера взяли четыре автомобиля разных ценовых категорий, в разной степени интересующих угонщиков.

| Модель и страховая стоимость | Лада Гранта, 300 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 20 400 | 13 868 | 12 181 |

| ВСК | 21 698 | 15 901* | 12 896 |

| Ингосстрах | 40 758 | 29 808 | 27 622 |

| РЕСО-Гарантия** | 12 033 | 8 095 | 7 136 |

| Согласие*** | — | — | 33 719 |

| Модель и страховая стоимость | Hyundai Solaris, 650 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 52 959 | 39 096 | 34 514 |

| ВСК | 57 681 | 46 815* | 38 861 |

| Ингосстрах | 49 919 | 37 164 | 35 889 |

| РЕСО-Гарантия** | 32 370 | 23 602 | 19 843 |

| Согласие*** | — | — | 77 000 |

| Модель и страховая стоимость | Volkswagen Tiguan, 2 000 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 71 927 | 54 615 | 44 620 |

| ВСК | 64 023 | 54 711 | 45 581 |

| Ингосстрах | 72 123 | 61 168 | 52 405 |

| РЕСО-Гарантия** | 45 819 | 32 656 | 27 537 |

| Модель и страховая стоимость | Toyota Land Cruiser, 3 500 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 207 081 | 188 341 | 185 842 |

| ВСК | 208 387 | 186 787 | 157 334 |

| Ингосстрах | 267 412 | 248 967 | 232 982 |

| РЕСО-Гарантия** | 105 292 | 91 793 | 83 693 |

В таблицах приведены примерные расчеты стоимости страховки в городах-миллионниках (кроме Москвы и Санкт-Петербурга) для автомобилей 2017 года выпуска, водитель — один (мужчина, 35 лет, стаж вождения — 7 лет).

* Расчет для франшизы в 7500 руб.

** С учетом акции для владельцев, ранее страховавшихся в другой компании.

*** Без франшизы и с франшизой менее 15 000 руб. услуга не предоставляется.

Как видно из таблицы, в среднем стоимость страховки уменьшается на ту же сумму, которую составляет франшиза, а в некоторых случаях и больше. Кроме того что полис обходится дешевле, нередко страховка с франшизой обеспечивает водителю накопление «безаварийного стажа». Ведь автовладелец реже обращается в страховую компанию за компенсацией, он становится привлекательней как клиент и может рассчитывать на будущие скидки.

Какие бывают франшизы?

Вместо фиксированной франшизы вам могут предложить динамическую, которая увеличивается с каждым новым страховым случаем. Например, при первом возмещении франшизы нет вообще, при втором она составляет 10 000 руб. или 10%, при третьем 30 000 руб. или 30% и т. д. Бывает и наоборот: агрегатная франшиза удерживается только при первом страховом случае, а при втором и последующих обращениях отсутствует либо становится меньше за счет удержанной суммы.

Есть более гибкий инструмент — условная франшиза. Если ущерб меньше фиксированной франшизы, возмещение не производится. Если ущерб больше франшизы, страховая производит выплату в полном объеме без ее вычета. К этому виду можно отнести избирательную франшизу, которая удерживается, если автовладелец стал виновником аварии. Событийная франшиза может применяться только при определенных страховых случаях (ДТП) и не применяться при других (угон или «тотал»). Франшиза может применяться к определенному водителю, включенному в страховку, может действовать в определенный период времени или удерживаться при повреждении определенных деталей автомобиля.

Нестандартные варианты франшизы могут быть предметом торга между клиентом и страховой и обычно входят в «персональное» предложение. В любом случае франшиза и условия ее применения должны быть прописаны в договоре страхования, не вызывать разногласий у сторон и быть полностью понятны для страхователя.

Отказаться от ремонта на официальных станциях

Если на стадии заключения договора согласиться восстанавливать свой автомобиль не у официального дилера, а в прочих сервисах, аккредитованных страховщиком, то страховка может стоить дешевле на 5–10%. Также полис будет доступнее, если выбрать выплату не в виде ремонта, а деньгами «по калькуляции страховщика». Но нужно быть готовым к тому, что эта сумма будет заметно меньше, чем потребует восстановление автомобиля. А еще можно вовсе отказаться от оплаты работ по ремонту: страховка будет покрывать только стоимость запчастей, и это может снизить цену каско в два раза.

Страховаться только от угона и полной утраты автомобиля

Классическое страхование каско предполагает возмещение убытков как в случае угона, так и при любых повреждениях машины: от скола на стекле до тотального уничтожения. Одна из популярных альтернатив — страхование только от угона и полной гибели автомобиля. Таким вариантом часто пользуются те, чья модель принадлежит к числу часто угоняемых, а парковать ее ночью исключительно на охраняемых стоянках невозможно или слишком накладно.

К страховке «угон+полная гибель» может добавляться дополнительная услуга вроде «франшизы наоборот». Страховщик готов покрывать ущерб от ДТП, но только если сумма укладывается в определенные пределы (допустим, в 50 000 руб.). Но это уже не способ сэкономить, напротив, придется доплатить за полис.

Согласиться на ограничения по использованию автомобиля

Риск угона заметно снижается, если оставлять автомобиль только на охраняемых стоянках или в собственном гараже. Чем меньше машина ездит, тем меньше шансов попасть в ДТП. Также снижается вероятность аварии, если использовать автомобиль только на определенных маршрутах или в определенные дни. Эти и другие условия могут быть прописаны в договоре страхования, и они снижают цену каско. Но их нарушение (парковка на улице, превышение ограниченного пробега, выезд в другой район или движение в будни при «страховке выходного дня») приведет к отказу в выплате. Подобные ограничения могут подойти домохозяйкам, дачникам и другим водителям, которым машина нужна для узких задач.

Установить системы, следящие за местонахождением автомобиля и стилем вождения

Специалист страховой компании устанавливает в автомобиль устройство, отслеживающее местонахождение машины, скорость движения и стиль вождения. Обычно это происходит за счет компании. Ваше согласие на подобную слежку само по себе позволяет снизить стоимость полиса на несколько тысяч рублей, а дальше можно рассчитывать на дополнительные бонусы. Скажем, в течение трех месяцев система определила, что вы в самом деле очень аккуратный водитель (датчики зафиксировали в основном плавные ускорения и замедления). Это может стать поводом для отмены франшизы по действующему полису или для предоставления скидки или других поощрений в будущем. Кстати, за стиль вождения клиенту начисляются баллы, которые он может отслеживать через приложение в смартфоне и в зависимости от своих результатов корректировать собственную манеру езды.

Помимо прочего такие системы позволяют страховщику убедиться, что клиент соблюдает ограничения на эксплуатацию машины (если они есть). Также электроника сокращает расходы страховой на проверку данных о ДТП, поскольку информация об аварии фиксируется автоматически, что выражается в скидке на полис. Отсюда и скидка на каско.

Занизить стоимость автомобиля

Клиент порой может повлиять на оценочную стоимость автомобиля. В зависимости от возраста машины и ее оснащения одни владельцы стремятся вписать в страховку более крупную сумму, другие — менее. Во втором случае удается сэкономить на цене полиса каско, но в случае полной утраты страховое возмещение не обрадует. Кстати, этот вариант не подойдет для автомобилей, купленных в кредит. При оформлении полиса вы обязаны сообщить страховой, что машина куплена на заемные деньги, и страховая не разрешит оценивать модель ниже рынка. Банку нужно быть уверенным, что к нему вернутся все его деньги.

Установить хорошую противоугонную систему

Наличие даже самой простой сигнализации уменьшает стоимость каско на несколько процентов. Серьезный спутниковый противоугонный комплекс даст экономию в 10–30%. Порой у страховщика есть специальная партнерская программа с той или иной маркой противоугонных систем: поставил оборудование этого бренда — получил скидку на каско. Правда, стоимость самой «противоугонки» в таком случае может быть сопоставима со стоимостью полиса. Но для часто угоняемых автомобилей такие траты могут быть оправданны.

Ограничить круг водителей

Самые дорогие полисы — это те, что выданы «на предъявителя», то есть за рулем может быть любой водитель. Чем меньше людей допущено к управлению, тем каско дешевле. Самая низкая цена с точки зрения «человеческого фактора» будет у семейного водителя средних лет с детьми, большим стажем и отсутствием аварий за последние несколько лет.

Отказаться от лишних услуг «по умолчанию»

Возможность отремонтировать один кузовной элемент в год без справок и оформления ДТП, вызов «бесплатного» комиссара и эвакуатора — это на самом деле не бесплатные услуги, они делают каско дороже. Бывает, что вам предлагают большую скидку на каско, если дополнительно вы готовы оформить расширенное осаго, страхование жизни и пр. Тут уже надо смотреть на размер скидки, а также трезво оценить, нужны ли вам вообще эти дополнительные виды страхования.

Купить полис онлайн

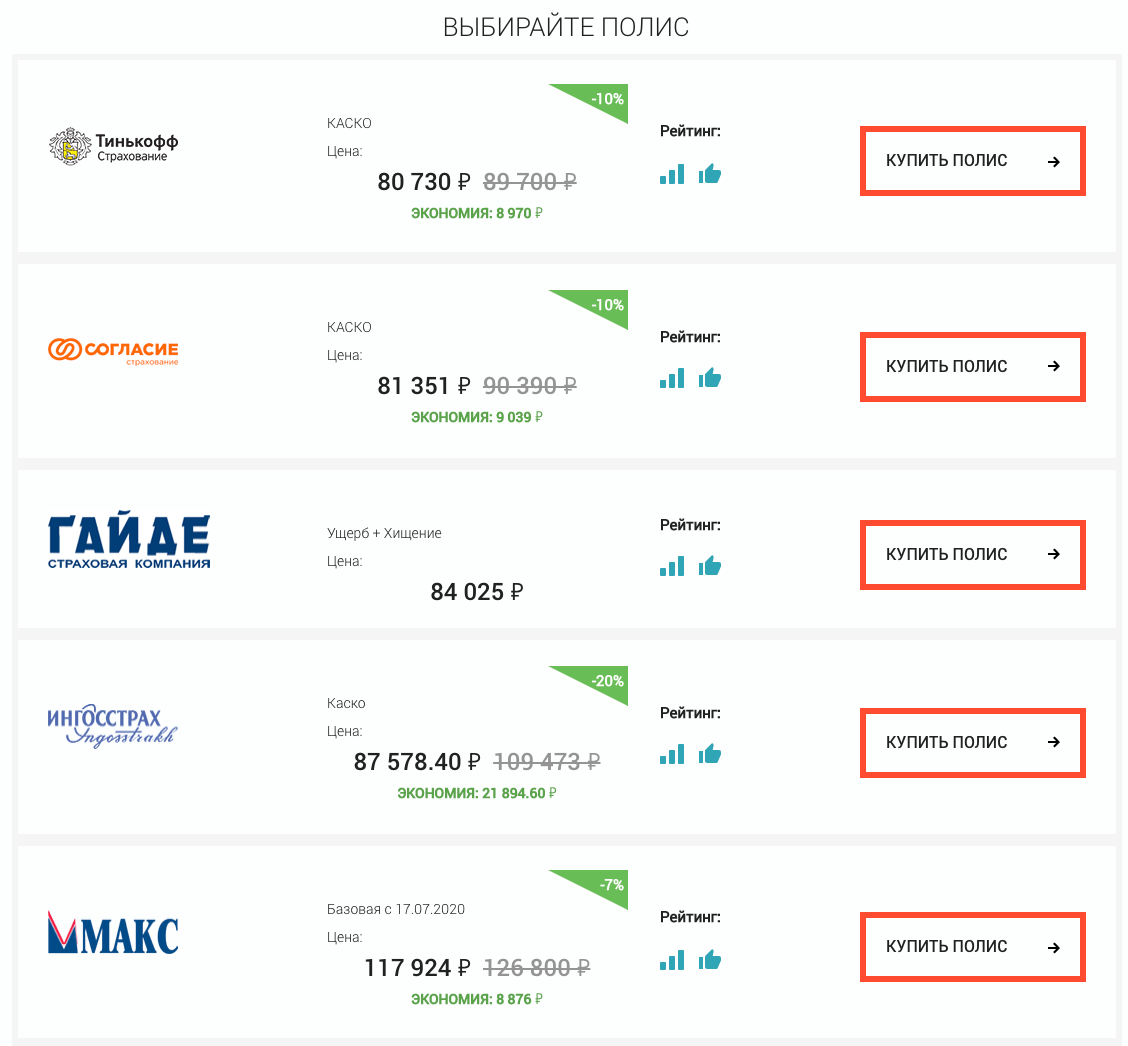

Приобретение стандартного полиса на сайте страхователя может быть дешевле: иногда для тех, кто оформляет страховку онлайн, предлагают специальные условия. Еще вариант: покупка каско на сервисах-агрегаторах, позволяющих сопоставить условия сразу многих страховых компаний. В числе подобных популярных сайтов Сравни.ру, moneymatika.ru, Банки.ру.

Оплатить полис 50/50

У некоторых страховщиков есть такое спецпредложение: при оформлении полиса оплачиваешь только 50% его стоимости. Если год пройдет без страховых случаев — то вторую половину можно не платить. А вот если хочешь получить страховую выплату, то сначала придется отдать недоплаченные 50%. Понятно, что мелкие повреждения дешевле будет устранять самому, а уже за серьезный ремонт заплатит страховая.

Сменить страховщика

Некоторые страховые компании активно переманивают клиентов у конкурентов, предоставляя более выгодные условия. К примеру, «своя» страховая компания редко готова предложить скидку более 10% за безаварийное вождение. А «чужие» страховщики могут уступить и 40%, чтобы заполучить клиента с хорошей историей.

МИНИ-КАСКО

РАССЧИТАЙТЕ В РЕЖИМЕ ОНЛАЙН СТОИМОСТЬ СТРАХОВКИ И ОСТАВЬТЕ ЗАЯВКУ –

МЫ МАКСИМАЛЬНО БЫСТРО ОФОРМИМ И ПРИВЕЗЕМ ПОЛИС

ТОЛЬКО ДО 1 ИЮНЯ МЫ, КАК ПРИВИЛЕГИРОВАННЫЙ ПАРТНЁР СТРАХОВОЙ КОМПАНИИ «ИНГОССТРАХ», СДЕЛАЕМ ВАМ БЕСПРЕЦЕДЕНТНУЮ СКИДКУ

Мини-КАСКО в Москве

Современность диктует необходимость для страховых обществ предлагать разные варианты бюджетной автостраховки. Одним из выгодных предложений является mini-КАСКО – экономичный вариант страховки автомобиля. Можно выбрать минимум составляющих в договоре, которые владелец может сформировать самостоятельно. Можно указать только страховую защиту при ДТП, в котором доказана невиновность страхователя. Возможны различные комбинации. Услуги по оформлению и покупке бюджетной автостраховки предлагает компания «Элемент» в Москве.

Как купить мини КАСКО?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Эксперт осматривает транспортное средство

Оплата полиса после проверки

Особенности мини-КАСКО

ДЛЯ ОФОРМЛЕНИЯ ПОЛИСА ВАМ ПОНАДОБИТСЯ:

Паспорт транспортного средства

Такой страховой продукт актуален в силу некоторых особых условий, когда существенные риски исключаются из договора. Все это снижает вероятность наступления страхового случая, поэтому и цена, гораздо ниже стоимости базового пакета. В документе может быть предусмотрено:

- Минимизированные лимиты компенсаций.

- Получение компенсационных страховых выплат только в случае невиновности страхователя при аварии.

- Заключение договора только на случай угона и полного разрушения авто.

- Страхование некоторых элементов кузова и стекол автомобиля.

- Значительный размер фактической франшизы.

почему выбирают elemins.ru

Лучшие условия

Мы подберём самую выгодную цену, сделаем самую большую скидку и самые лучшие условия в лучших страховых компаниях

VIP-сопровождение каждого клиента

Мы обеспечиваем максимальную поддержку наших клиентов по всем вопросам, связанным со страхованием

100%-я гарантия выплат

Мы поможем получить полагающуюся вам выплату при возникновении трудной ситуации, так как у нас отличные связи со всеми партнёрами

В 2022 году мы застраховали:

что говорят довольные клиенты / все отзывы

Георгий

Большое спасибо менеджеру Арвиду за то, что смог быстро разобраться с проблемой с коэффициентом по ОСАГО. Буквально сражался за меня со страховой компанией. Удачи Вам, ребята!

Александр

Спасибо за столь быструю доставку полиса. У нас юр.лицо, а электронного ОСАГО пока для юриков не делают, а ребята всего за час привезли полис.

Павел

Спасибо за подробную консультацию во время аварии. Позвонил в Элемент и они подробно проинструктировали меня о моих действиях при ДТП. Хотел их отблагодарить, а они сказали, что лучшая консультация это хороший отзыв на сайте. Все бы так работали.

Арсен

Дмитрий помог нам справиться с проблемой. Попал в ДТП, виновен я, через 2 месяца после мне пришло письмо из моей страховой, что я должен им компенсировать затраты за ремонт машины, в котрую я вьехал. Оказывается, я должен был уведомить их о ДТП, тк мы воспользовались Европротоколом. У них реально есть такое правило. Но Дима помог мне избежать этого!

Антон

Профессионалы своего дела. Даже курьер много знает о страховании. Рассказал много нюансов про то, как себя вести при ДТП. Спасибо!

Наталия

Хочу передать большое спасибо Вашему менеджеру, к сожалению, не запомнила его имени. Очень быстро оформил полис и подробно ответил на тысячу вопросов, которыми я закидала его.

Екатерина

Отличный сервис у ребят. Очень удобно, что есть все способы оплаты. Перевела деньги через PayPal

Евгений Михайлович

Я оформил ОСАГО прямо на сайте. Ни с кем не говорил. Быстро ввел всю информацию и получил расчет, причем данные по моей машине нашлись автоматически, а я только номер своей машины вбил. “До чего дошел прогресс!”

Каждая конкретная страховая компания вырабатывает собственные договорные условия. Например, «Ингосстрах» предлагает антикризисное КАСКО. Суть его заключается в том, что в документе указываются только существенные риски угона или полного разрушения машины. Помимо этого, в течение срока действия полиса владелец может получить компенсацию при ДТП с его участием. При приобретении антикризисного полиса вероятность экономии составляет 46-71 процент по сравнению с обычным КАСКО. Все зависит от марки машины и ее номинальной стоимости.

Купить мини-КАСКО

Обращайтесь в страховое агентство «Элемент» в Москве для приобретения самого экономичного mini-КАСКО. Менеджеры помогут подобрать рациональный вариант полиса исходя из пожелания автовладельца, срока и условий эксплуатации автомобиля.

Что такое «Мини КАСКО» и от чего она защищает: все особенности страховки и порядок ее оформления

Машина – это символ скорости, престижности, уверенности. Это предмет гордости владельца. Она необходимый атрибут успешного человека. И когда вы наконец приобрели свой автомобиль – нужно выбрать способ сохранить его с наименьшими финансовыми потерями для себя.

Страховые компании предлагают различные программы страхования – гарантии сохранности с разными условиями. Ваша задача разобраться в них, наша – рассказать.

Что это такое?

Мини КАСКО – это довольно новый вид страхования транспортных средств, который создала страховая компания АСК в 2006 году. Само понятие введено для обозначения новой на то время программы страхования. Отличительные условия программы «Мини КАСКО»:

- Случилось ДТП. По вине не клиента, а другого участника дорожного движения. Соответственно компенсацию за нанесенный ущерб клиент получит из страховой суммы ОСАГО виновника ДТП.

- Если ДТП случилось по вине клиента, он все равно получает компенсацию из страхового полиса по «Мини КАСКО».

- На расчет стоимости компенсаций на ремонт автомобиля влияет фактор износа транспортного средства. Например, вы застраховали авто при покупке, но на момент, когда наступил страховой случай, ТС был в эксплуатации уже 4 года. Соответственно цена машины ниже первоначальной, как и сумма компенсации.

- Преимущество для старых машин – программа позволяет застраховать их на риск нанесения ущерба. 90 % страховых компаний не предоставляют услуги по страхованию старых ТС.

Заключить договор страхования могут как юридические лица, так и физические. Единственное условие – это законное владение и использование в своих целях автомобилем. Вы можете застраховать:

- Легковые и грузовые ТС.

- Мотоциклы (подробнее о том, как оформить КАСКО на мотоцикл, читайте тут).

- Автобусы.

- Прицепы для транспортных средств.

От каких рисков защищает?

Полис защищает от стандартных страховых случаев, которые прописаны в договоре КАСКО, только стоимость такой минимальной страховки в половину меньше. Распространенные риски:

- Случаи ДТП, где виновником происшествия может быть, как клиент, так и другой участник дорожного движения.

- Наезд на животных или крупные объекты, попавшие под колеса автомобиля из-за неисправности механизма транспортного средства или плохих погодных условий.

- В случае опрокидывания авто в результате аварии.

- Ущерб от упавшего дерева, сосулек, снега, предметами из разгружаемой/ загружаемой машины и т. д.

- Повреждение вызванные неаккуратностью другого водителя, попаданием камней, других предметов из-под колес, проезжающего автомобиля рядом с авто клиента.

- Потоп автомобиля по причине плохих погодных условий (потом, цунами, таяние снега и другие), разрушение дороги, случайный съезд в водохранилище.

- Пожар, самовозгорание, подрыв автомобиля.

- Умышленный или неумышленный угон транспорта третьими лицами, а также нанесение повреждений или полное уничтожение застрахованного автомобиля.

Когда не поможет?

Случаи, в которых страховка не поможет – это случаи, которые не указаны в договоре. Не застрахованные случаи:

- Поломки или ущерб, нанесенный третьими лицами, которые не оговорены в полисе.

- ДТП и столкновение в результате вождения в состоянии опьянения, аффекта, под влиянием наркотических веществ и т. д.

- Вмятины или царапины на поверхности авто, которые никак не влияют на нормальную работу и функциональность автомобиля.

- Кража колес, государственных знаков на машине без нанесения вреда автовладельцу.

Как действовать при ДТП?

Первое, что необходимо сделать при обнаружении поломок в машине, попадания в ДТП или угона автомобиля – сообщить в страховую компанию, в которой вы приобрели полис. Второе, не менее главное – вызов на место происшествия, соответствующие органы безопасности.

При ДТП – необходимо сообщить о случившемся в дорожно- патрульную службу. При угоне машины – позвонить в органы Министерства внутренних дел РФ (сообщить ДПС и вызвать на место происшествия). На то, чтобы сообщить фирме где застрахован ваш автомобиль вам дается минимум день, максимум трое суток. Если это авария или угон – сообщите об этом в тот же день.

Как рассчитать стоимость?

Для подсчета стоимости полиса КАСКО вы можете воспользоваться онлайн калькулятором, который обязательно предложит на своем сайте каждая страховая фирма.

Стоимость может зависеть от:

- изначальной цены на авто;

- страны производства;

- модель выпуска ТС;

- количества доверенных лиц на авто, помимо владельца;

- умелости водителя и его водительского стажа;

- количество ДТП на предыдущих авто (если таковые были).

Подробнее о том, как рассчитывается стоимость полиса, можно узнать тут.

Где оформить минимальную страховку?

«Росгосстрах»

Эта фирма предлагает вариацию мини КАСКО в программе «Защита от ДТП». Вы можете оформить страховку в таких страховых случаях как риск ущерба при дорожно-транспортного происшествия. При условии, что известны все участники аварии, а клиент не является виновником случившегося.

Условия этой программы идентичны с условиями в ОСАГО. Некоторые пункты все же отличаются, а именно:

- Фирма предоставляет полную компенсацию ущерба автомобиля, не учитывая его износ, если сумма не превышает 120 тыс. р.

- Фирма возлагает на себя обязательства в улаживании всех финансовых выплат по ОСАГО со страховой фирмой автовладельца виноватого в столкновении.

- Фирма предоставляет эвакуатор на место происшествия, стоимость которого входит в цену полиса.

«Согласие»

Программа этого полиса предоставляет возможность страховки отдельных частей машины от поломок.

К примеру, вы сможете застраховать кузов от угона либо поломок, покрытие авто от царапин и другие варианты.

Фирма оказывает услуги вызова сотрудника милиции на место происшествие в радиусе 50 км от отделения МКАДА и предоставление эвакуатора.

«Ингосстрах»

Предлагает два варианта программ:

- Полис GAP – возвращает вам утерянную разницу цены на авто после его износа. Страховая компенсация уменьшается пропорционально снижению стоимости автомобиля после эксплуатации. Если на момент покупки полиса автомобиль стоил 100 тыс. р., то через год после заключения договора он может стоить 85 тыс. р. Страховая фирма компенсирует вам 15 тыс. р.

- Во втором варианте полиса вам предлагают застраховать только части авто – шины и диски. Вам будет компенсирован любой ущерб – хищение, поломки, царапины, но только на этих частях ТС.

«Альянс»

Пакет полиса, который предлагает эта фирма – это дополнение ОСАГО.

Первый бонус – ремонт происходит на собственных СТО страховой фирмы. Это означает, что после ДТП, если клиент потерпевшая сторона, компенсация будет без учета износа авто, а также не в денежном эквиваленте.

Второй бонус – лимит выплат на 75 % больше рыночной стоимости ТС за все время страхования. Хотя ценовой диапазон стоимости машины не может превышать 1 мил. р.

Процедура заключения договора

Процедура оформления достаточно простая. Любой договор должен заключатся в письменном виде, а также иметь все необходимые подписи представителя страховой компании и владельца ТС. Время действия полиса может быть от полугода до года. После заключения договора вы можете внести дополнения, если компания не имеет возражений.

Чтобы заключить договор следует ознакомится с информацией предоставленной на официальном сайте любой компании, заполнить бланк. Который вам выдаст представитель фирмы и принести с собой все необходимые документы: паспорт ТС, свой паспорт, паспорта всех людей, допущенных к управлению ТС, водительское удостоверение каждого (подробнее о том, какие документы необходимы для оформления полиса и получения выплат, можно узнать тут).

После покупки рекомендуем проверить приобретенный полис по базе РСА, чтобы убедиться, что ваш полис внесен в систему.

Программы Мини КАСКО набирает популярность среди автолюбителей. В список предлагаемых услуг входит ограниченные случаи возможного риска авто. Привлекательной остается низкая цена на полис. Так как Мини КАСКО представлено разными программами, которые достаточно отличаются друг от друга, единых отзывов на этот вид страхования нет.

Мини КАСКО страхование: стоимость, условия

Продукт появился на российском рынке не так давно, но уже успел заслужить доверие. Мини КАСКО — добровольное автострахование, которое в отличие от стандартного КАСКО имеет более ограниченный перечень услуг. Многие покупают такой полис, как дополнение к обязательной страховке ОСАГО. Это позволяет получать дополнительное покрытие расходов при страховом случае.

Теперь у автовладельца есть возможность застраховать транспортное средство (ТС), сэкономив при этом немалую сумму. Полис мини КАСКО имеет сравнительно низкую цену, защищает авто сразу от нескольких видов рисков, а предназначен как для нового, так и для подержанного ТС.

Обратите внимание. Данная программа предусматривает защиту авто, купленного за наличные деньги. Если транспортное средство оформлено в кредит, не каждая компания возьмётся страховать его по мини КАСКО.

Компании, предоставляющие Мини КАСКО

Страхование мини КАСКО предоставляется несколькими компаниями, каждая из которых имеет определённые условия и требования. Различия будут в стоимости, перечне страховых случаев и сроках выплаты компенсации. Единственное сходство всех компаний — отсутствие выплат в тех случаях, когда в аварии виноват держатель полиса мини КАСКО. Ниже представлены популярные и проверенные страхователи с большим количеством положительных отзывов от потребителей.

Росгосстрах

Пакет «Эконом». Услуга отличается невысокой стоимостью, но, несмотря на это, включает в себя несколько рисков — угон и хищение. Преимущество этого вида страхования заключается в том, что за полис нужно оплатить всего 50% от его стоимости. Если в течение срока, установленного компанией, страховой случай не произошёл, вторую часть суммы водителю оплачивать не нужно. По этой программе возможно застраховать только личный транспорт, получить полис мини КАСКО для такси невозможно.

Ингосстрах

Компания предусматривает страхование авто по франшизе. Это значит, что при наступлении страхового случая выплата будет произведена с вычетом суммы франшизы. Её устанавливает сам автовладелец. Возмещение полагается за аварию или ущерб, но испорченные фары, зеркала и бампер не учитываются. Кроме этого, покрытие ущерба не предусмотрено для транспортного средства старше 10 лет.

Либерти

У страхователя широкий перечень страховых случаев — угон, хищение, аварийные ситуации, поджог транспортного средства третьими лицами или ущерб, полученный вследствие погодных явлений (град, падение сосулек с крыши и прочее). Преимущество полиса — возможность оплаты страхового взноса в рассрочку. Первый платёж 50%, а остаток вносится в течение четырёх месяцев.

Обратите внимание. Выплата компенсации компанией Liberty производится только в том случае, если сумма ущерба на 15% больше, чем стоимость автотранспорта. При меньшей стоимости автовладелец восстанавливает транспортное средство за свой счёт.

Согласие

Программа предусмотрена для защиты авто от угона, ущерба, причинённого погодными явлениями (ураган, град и прочее), или конструктивной гибели (когда восстановление ТС экономически невыгодно). Продукт называется «КАСКО 50*50», а стоимость равна 50% от цены стандартного автокаско. Ограничений по компенсациям нет, но есть одно требование — транспортное средство не должно быть старше 4 лет.

РЕСО-Гарантия

«КАСКО-Профи» от РЕСО-Гарантия — страхование авто от угона, аварийных ситуаций или от порчи ТС третьими лицами. Стоимость полиса начинается от 5 тыс. руб, а максимальный срок его действия 1 год. При заключении договора клиент может внести в него все риски или только один (на своё усмотрение). Если машина страхуется от хищения, то её возраст должен быть не старше 12 лет. Услуга будет интересна автовладельцам с большим стажем работы, так как в этом случае компания покрывает ущерб от ДТП (если водитель не виноват).

Важно! Страхуя автомобиль от конструктивной гибели, обязательно уточняйте у страхователя, в каких ситуациях ТС считается непригодным для использования. Каждая компания понимает этот термин по-разному, поэтому лучше уточнить все нюансы до заключения договора.

Перечень необходимых документов

Для заключения договора с компанией-страхователем нужно подготовить пакет документов. В него входит:

- Паспорт владельца транспортного средства.

- Свидетельство, подтверждающее госрегистрацию ТС.

- ПТС (паспорт транспортного средства).

- Документ, подтверждающий установку противоугонных систем.

- Кредитный договор (если авто куплено в кредит).

- Водительские удостоверения всех участников, допущенных к управлению ТС.

- Договор купли-продажи и гарантийный талон (для новых автомобилей).

Если транспортное средство страхует не его владелец, то в обязательном порядке требуется нотариальная доверенность. Без этого документа компания вправе отказать в выдаче полиса мини КАСКО.

Мини КАСКО — стоимость и правила расчёта

Стоимость мини КАСКО зависит от различных факторов. Это:

- Водительский стаж. Чем он больше, тем дешевле страховой полис.

- Год выпуска транспортного средства. У подержанных авто старых годов выпуска, как правило, очень большой износ, поэтому страхование будет дороже, чем для новых машин.

- Возраст автовладельца. Кроме водительского стажа, также учитывается и возраст автовладельца. Полис для людей 18—20 лет будет порядком дороже, чем, например, для водителя 30-летнего возраста.

- Наличие противоугонной системы. Из-за её отсутствия страховка может выйти дороже, а некоторые компании могут и отказать в выдаче полиса, пока не будет установлена противоугонная защита.

- Пол автовладельца. Считается, что женщины чаще попадают в аварийные ситуации, поэтому страховка может быть дороже, чем для мужчин.

- Основная тарификация программы. В данном случае всё зависит от стоимости основного тарифа, к которому добавляются дополнительные опции.

- Кроме вышеуказанных коэффициентов, учитывается и марка автомобиля. Здесь компания исходит из риска угона транспортного средства. Чем престижнее авто, тем дороже услуги страхования.

Примерную стоимость мини КАСКО в 2019 г можно посмотреть в таблице ниже. Данные представлены для авто KIA Rio 2017 года выпуска. При этом возраст водителя 30—35 лет, а водительский стаж 10—12 лет.

Обратите внимание. В таблице указана примерная стоимость для Московской области. Точную цену необходимо уточнять в страховой компании, так как она может меняться в зависимости от региона и прочих факторов.

Преимущества Мини КАСКО

Полная защита транспортного средства от всех рисков стоит немалых денег, поэтому мини-страховка становится популярнее день за днём. Страхование мини КАСКО относится к бюджетному варианту защиты авто он нескольких видов ущерба, и это самое главное преимущество. Кроме того, автовладелец может включать в полис любую услугу на своё усмотрение, не переплачивая лишних денег.

Программа наиболее выгодна водителям с большим стажем вождения и для тех, кто редко становится участником аварийных ситуаций. В этом случае цена полиса будет значительно ниже, чем для водителей без стажа. Если автовладелец неопытен и не уверен в своих навыках, есть смысл обратить внимание на полное КАСКО.

Как оформить минимальное КАСКО?

На сегодняшний день набирает популярность такой вид страхования, как Мини КАСКО. Что оно из себя представляет, как правильно его оформить, а также какие плюсы и минусы у данной страховки?

Страховое покрытие при оформлении Мини КАСКО ниже, чем это предусмотрено в других программах. Однако, несмотря на это, данный вид страхования остается востребованным, особенно после того, как цена на классический полис КАСКО сильно увеличилась. Ответы на эти и другие вопросы вы узнаете, ознакомившись со статьей.

- Что это такое?

- Какие риски входят в страховку?

- Компании для оформления

- Ингосстрах

- Росгосстрах

- РЕСО

- Согласие

- Тинькофф Страхование

- Либерти Страхование

- Как узнать стоимость полиса?

- Минимальная цена для автомобиля

- Чем привлекательно?

- Отрицательные стороны этой программы

- Заключение

Что это такое?

Мини КАСКО – это вид страхования, при котором страховая премия является минимальной и составляет не более 70%. Оставшуюся часть средств страхователь может получить только в том случае, если он входит в категорию риска. Мини КАСКО – это бюджетный вариант страхования автомобиля.

В большинстве фирм существуют свои условия, на которых происходит оформление подобной страховки. Несмотря на возможные отличия, все же можно выделить основополагающие черты, которые выделяют мини КАСКО среди прочих программ.

Мини КАСКО имеет свои отличительные особенности:

- Человек имеет право выбрать виды риска. Это делает полис значительно дешевле. Хоть выплаты при такой страховке несколько меньше, сумма будет получена клиентом в независимости от того, кто был виновником ДТП. Страховые выплаты рассчитываются с учетом износа ТС.

- Также стоит отметить, что застраховать клиент сможет не только новый, но и подержанный автомобиль.

Какие риски входят в страховку?

Перечислим риски, от которых Мини КАСКО защищает:

- Хищение и угон автомобиля, либо гибель ТС.

- Поломка отдельных деталей машины.

- ДТП, виновником которого является сам страхователь.

Но также необходимо знать и о тех случаях, когда страховые выплаты по мини КАСКО не предусмотрены. К таким страховым выплатам относятся:

- пожар либо поджог автомобиля;

- повреждения, возникшие вследствие ДТП;

- непредвиденные обстоятельства. К примеру, повреждение транспортного средства из-за падения дерева или сосульки.

Для многих владельцев транспортных средств приоритетными проблемами являются именно поломка автомобиля и его угон. Поэтому другими аспектами страховки они готовы пожертвовать. Мини КАСКО стоит дешевле, чем классический страховой полис.

Компании для оформления

Если вы решили оформить мини КАСКО, то при заключении договора со страховой компанией нужно быть особенно внимательным. Предварительно вы должны понять все особенности такой страховки, а также узнать о ее плюсах и минусах. При незнании каких-то нюансов у автовладельца в дальнейшем могут возникнуть проблемы, если наступит страховой случай. Что гарантирует Мини КАСКО, и на каких условиях оно может быть оформлено в разных страховых компаниях?

Ингосстрах

Если вы решили оформить страховку здесь, то важно понимать, что в данной компании Мини КАСКО считается экономичным вариантом страхования и включает в себя такие риски, как угон либо поломка ТС, когда сумма ущерба превышает 75% от стоимости самого автомобиля.

Если вы обратитесь в Ингосстрах, то Мини КАСКО обойдется дешевле, чем классический полис. Однако на цену будут влиять и такие показатели, как марка машины и регион, где проживает автовладелец. Поэтому чтобы получить более подробную информацию о стоимости полиса, вам необходимо обратиться непосредственно в компанию Ингосстрах, которая находится в вашем регионе.

Росгосстрах

Мини КАСКО в данной страховой компании называется антикризисным (более подробно об этом виде полиса, а также о программе КАСКО «Лайт» можете узнать тут). При оформлении такого полиса человек сможет обезопасить себя от наиболее распространенных рисков – полной поломки автомобиля или угона ТС. Кроме того, на протяжении срока действия полиса автовладелец имеет право получить один раз страховую выплату в случае, если ДТП произошло по его вине.

Но обычно сумма эта не превышает 50 тыс. рублей для иномарок и 30 тыс. руб. для автомобилей отечественного производства. Мини КАСКО в Росгосстрах включает в себя предоставление бесплатного эвакуатора. Кроме того, при выезде за территорию РФ, страховое покрытие может быть расширено. Недостаток антикризисного страхования в Росгосстрах – это крупные ДТП. Сюда не относятся случай, когда наступает окончательная поломка автомобиля.

При других же обстоятельствах мини КАСКО окажется практически бесполезным. Но во многом благодаря этому обходится оно гораздо дешевле, чем обычный страховой полис.

В «РЕСО-Гарантия» Мини КАСКО носит название «КАСКО-Профи». Цена данной страховки здесь может составлять от 5 до 10 тыс. рублей, в зависимости от марки автомобиля и региона, где проживает автовладелец. Но даже эта цена является вполне приемлемой. Какие же обязательства при заключении договора берет на себя страховая компания?

Вообще, «КАСКО-Профи» представляет собой аналог ОСАГО, но более усовершенствованный. Он будет действителен только в том случае, если ДТП произойдет не по вине застрахованного лица. Выплата по такому полису составляет 400 тыс. рублей. Но стоит отметить, что возмещение ущерба происходит путем отправления поврежденного автомобиля на ремонт. Калькуляция с учетом износа не исполняется.

Кроме того, по такому полису автовладелец не сможет получить компенсацию за понесенные убытки, которые не относятся к ДТП. На официальном сайте компании «РЕСО-Гарантия» вы найдете онлайн-калькулятор, с помощью которого сможете рассчитать стоимость «КАСКО-Профи». Также вы узнаете, во сколько обойдется страховой полис, если включить в него риск хищения автомобиля.

Согласие

Данная страховая фирма дает возможность автовладельцам неплохо сэкономить при страховании транспортного средства. Мини КАСКО тут называется условием «Сто за пятьдесят». Что он из себя представляет? Заключая договор со страховой компанией, клиент должен будет оплатить половину от базовой премии.

После этого покрытие рисков активируется, но при условии, если произойдет полная утрата автомобиля. В случае, когда транспортному средству наносится ущерб меньшего масштаба, то для получения выплаты от компании автовладелец должен будет оплатить вторую часть стандартного ценника.

Тинькофф Страхование

Если перейти на официальный сайт компании, то вам будет предложено несколько различных вариантов страхования, отличающихся по своей цене. Максимальная – это полноценный вид страховки. Минимальная обходится гораздо дешевле предыдущей, однако покрывает она лишь риск угона и полную гибель транспортного средства.

Промежуточный вариант обойдется автовладельцу со скидкой благодаря применению франшизы и условия, при котором ремонт автомобиля в случае ДТП будет проводиться исключительно у официального дилера. Кроме того, на сайте вы сможете составить условия договора, подходящие для вас. Клиенты могут регулировать следующие показатели:

- покрытие риска повреждений (по умолчанию включает в себя полную гибель ТС и его угон);

- франшиза, а также ее размер;

- ограничения пользования транспортным средством (по дням недели, либо пробегу, территории).

Кроме того, при желании, вы можете добавить ряд дополнительных опций, таких как техническая помощь на дороге, страхование багажа и другое.

Либерти Страхование

Стоимость Мини КАСКО в данной компании может обойтись автовладельцу дешевле в три раза, чем обычный полис. Это связано в основном с тем, что в ней отсутствует риск ДТП. А защищает такая страховка от следующих ситуаций:

- угон автомобиля;

- повреждение транспортного средства со стороны технических или коммунальных служб;

- аварии техногенного характера, а также взрывы и пожары;

- повреждение ТС вследствие природных катаклизмов либо падения на него посторонних предметов (деревьев, сосулек и др.);

- повреждение авто из-за законных действий спасательных и аварийных служб, а также работников правоохранительных органов.

Если клиент все же желает добавить в этот список риск ДТП, то компания предлагает в качестве решения использовать крупную условную франшизу. Так, если ущерб, нанесенный автомобилю, будет составлять больше чем 15% от его стоимости, а также больше 150 тыс. рублей, то страховая компания должна будет выплатить клиенту компенсацию в полном объеме.

Если сумма ущерба будет меньше, то выплата произведена не будет. Договор будет стоить в несколько раз дешевле, чем если вы оформите классический полис КАСКО.

Как узнать стоимость полиса?

У каждой страховой компании есть своя формула, по которой происходит расчёт стоимости любой страховки, в том числе и Мини КАСКО. Поэтому на один и тот же вид страхования цена в разных страховых компаниях может значительно отличаться.

Если брать во внимание самые востребованные коэффициенты, то можно составить формулу для расчета стоимости экономичного полиса КАСКО.

- Кб – базовый тариф.

- Ки – износ ТС.

- Кв – возраст водителя.

- Ф – показатель франшизы.

- Кр – наличие рассрочки.

- Кх – опция «Хищение».

- ГВ – год, когда был выпущен автомобиль.

- Ку – противоугонное оснащение.

Минимальная цена для автомобиля

Для примера рассчитаем стоимость полиса Мини КАСКО в различных страховых компаниях с помощью онлайн-калькулятора от Сравни.ру для автомобиля Ford Fiesta 2012 года выпуска. Данные приведены в таблице:

| Страховая компания | Стоимость полиса (руб.) | Покрываемые риски | Период страхования (мес.) |

| Ингосстрах | 18 988 | Угон, полная гибель объекта | 12 |

| Росгосстрах | 13 926 | Угон, полная гибель авто | 12 |

| РЕСО | 13 762 | Профи + Хищение | 12 |

| Согласие | 27 508 | Все риски или на выбор клиента | 12 |

| Тинькофф Страхование | 24 274 | Угон, полная гибель авто | 12 |

| Либерти Страхование | 9 300 | На выбор клиента, не включает ДТП | 12 |

Чем привлекательно?

Такие параметры как цена и качество являются определяющими в отношении того или иного продукта либо услуги. Конечно, лучше приобретать классический полис КАСКО, однако цена на него довольно высокая и не каждый, к сожалению, может себе это позволить. Чтобы полис КАСКО стал более доступным для автовладельцев, страхователям приходится урезать риски. Но и у такого вида страхования есть свои положительные стороны:

- защита автомобиля от аварии, угона и других непредвиденных обстоятельств;

- автовладелец может рассчитывать на получение частичной оплаты эвакуаторов;

- автоматизация при перечислении средств по страховке не учитывается;

- статичная страховая сумма;

- владелец ТС может рассчитывать на возмещение до 75% от стоимости автомобиля;

- цена страховки является универсальной;

- легкое оформление страхового полиса;

- клиент самостоятельно может выбрать дополнительные страховые услуги.

Отрицательные стороны этой программы

У МИНИ КАСКО есть и ряд отрицательных моментов. На просторах интернета можно наткнуться на большое количество негативных отзывов. Как правило, пользователи недовольны либо самой страховой компанией, либо условиями страхования ТС. В последнем случае проблема может быть связана с тем, что люди не всегда понимают условия страховки.

И сложно определить, кто именно виноват в этом – компания, предоставляющая услуги, или же сам клиент. Если страхователь недоволен работой страховой компании, то к Мини КАСКО это не относится. Здесь речь будет идти уже скорее о некомпетентности сотрудников. Но есть минусы, относящиеся исключительно к условиям самой страховки. Прежде всего, это отсутствие такого риска, как стихийное бедствие, пожар и др.

Также страховая выплата не выплачивается, если в ДТП виновен владелец Мини КАСКО. К примеру, если сотрудник ГИБДД при оформлении документов допустит ошибку, и клиент не будет иметь статус потерпевшего, то компенсация от страховой компании ему не будет выплачена.

Заключение

Классический полис КАСКО стоит дорого, поэтому не каждый автовладелец может себе его позволить. Специально для таких случаев страховыми компаниями был создан так называемый экономичный вариант страховки – Мини. В каждой страховой фирме она имеет свое название и особенности. У Мини КАСКО есть как свои плюсы, так и свои минусы. Клиенту нужно подходить к страхованию своего автомобиля со всей ответственностью, чтобы потом не возникало дополнительных проблем.

Оформление полиса КАСКО

Оформление полиса КАСКО – это добровольный вид страхования, который предусматривает возмещение материального ущерба транспортному средству. В отличие от полисов обязательного страхования (страховой случай наступает лишь в случае ДТП), наличие полиса КАСКО позволяет рассчитывать на выплату в случае нанесения автомобилю любого физического вреда (трещины, царапины, сколы, падение деревьев, повреждения животными, ущерб в результате пожаров и стихийных бедствий и многое другое). То же самое касается и противоправных действий в отношении Вашего транспортного средства: КАСКО дает надежную защиту от угона.

Как рассчитать КАСКО на автомобиль?

В отличие от полисов обязательного страхования (условия заключения договора и тарифы одинаковы для всех страховых компаний и устанавливаются в законодательном порядке), стоимость полиса КАСКО в разных компаниях может сильно различаться. Кроме того, каждый страховщик самостоятельно устанавливает критерии и факторы риска, напрямую влияющие на стоимость полиса. К наиболее распространенным следует отнести:

- Стоимость автомобиля (как правило, страховщики учитывают не сумму, указанную в договоре купли-продажи, а среднерыночную стоимость данной модели на момент заключения договора). При этом следует учитывать, что некоторые модели пользуются большой популярностью среди угонщиков, поэтому на автомобили с одинаковой стоимостью могут применяться различные страховые тарифы.

- Информация о водителе или их количестве. Ключевые нюансы в данном факторе – это возраст водителя, его водительский стаж и история попадания в ДТП. Страховые компании обязательно учитывают количество лиц, допущенных к управлению ТС: чем их больше, тем дороже полис.

- Выбор страхового тарифа. Важная его составляющая – это база, от которой рассчитывается размер страховой премии. К примеру, при оценке автомобиля представителями страховой компании в сумму 1 миллион рублей и тарифной ставке в 5% стоимость полиса КАСКО составляет 50 тысяч рублей в год.

Онлайн-калькуляторы

Большинство крупных страховых компаний размещают на своих сайтах онлайн-калькуляторы для расчета стоимости КАСКО. От владельца автомобиля требуется внести необходимую информацию: стоимость транспортного средства, его марку и год выпуска, объем двигателя и мощность, сведения о водителе, регион эксплуатации, интересующий страховой тариф и другие сведения на усмотрение страховщика. Таким образом, можно получить приблизительную стоимость полиса КАСКО в данной компании и использовать данную информацию для анализа и выбора.

КАСКО с дополнительной опцией «Ремонт на неофициальной СТО»

Данный вариант заключения договора подойдет владельцам автомобилей, которым не более 3 лет. Следует помнить, что так застраховать взятый в кредит автомобиль у вас не получится. Транспортные средства младше 3 лет ремонтируются на официальных станциях техобслуживания или в дилерских центрах производителя (к примеру, такую услугу оказывают салоны ГК FAVORIT MOTORS).

- стоимость ремонта примерно на 20–40% дешевле в сравнении с официальными СТО;

- отсутствие очередей на срочный восстановительный ремонт;

- высокое качество и достойный уровень обслуживания.

Полис КАСКО с франшизой

Франшиза – это механизм освобождения страховой компании от выплат по страховым случаям. Владелец автомобиля получит компенсацию лишь в том случае, если ущерб в результате наступления страхового случая превышает размер франшизы. К примеру, если в договоре указан размер франшизы в 10 000 рублей, то ущерб в 5 тысяч выплачиваться не будет.

Оформление полисов КАСКО с франшизой распространено во многих страховых компаниях. По статистике страховщиков до 80% всех страховых случаев по полисам КАСКО – это причинение незначительного ущерба автомобилю. Установка оптимального размера франшизы позволяет страховой компании защититься от внушительной части выплат. В некоторых случаях наличие франшизы выгодно и самому водителю, ведь заключение договора на таких условиях предусматривает выгодные скидки. Так, наличие франшизы в 10 000 рублей позволяет уменьшить стоимость полиса примерно на 10–15 тысяч. Если Вы редко попадаете в ДТП, а страховые случаи у Вас не наступали уже несколько лет, экономический эффект будет ощутимым! В случае крупного ущерба страховая компания в полном размере компенсирует затраты на восстановление и ремонт.

Что такое Мини-КАСКО

М ини-КАСКО появилось на рынке страховых услуг для автолюбителей в 2006 году как экономичная альтернатива полноценному добровольному автострахованию. За прошедшие годы программа доказала свою практичность и приобрела определенную популярность у автовладельцев, которые не готовы выплачивать немалую стоимость полного КАСКО и ищут возможность сэкономить.

Что такое мини-КАСКО

Мини-КАСКО — это разновидность добровольного страхования автомобиля, которая имеет меньшую стоимость (часто на 50-70% дешевле) за счет меньшего числа страховых случаев и сокращенного перечня страховых услуг, указываемых в договоре.

Иными словами, это – «неполное» КАСКО, которое обеспечивает полноценное покрытие понесенного вашим новым или подержанным авто ущерба в результате ограниченного числа ситуаций. При этом, в полисе можно указать сразу несколько наиболее распространенных страховых рисков. На сегодняшний день, наиболее популярны полисы мини КАСКО:

- для водителей, не виноватых в ДТП (виновен водитель другого авто) — с возмещением всех видов возможного ущерба;

- ущерб в случае угона и при полном уничтожении транспортного средства;

- для использующих франшизу (дешевле полного КАСКО на 50-70%) — с оплатой страхователем недорого ремонта, но полным возмещением более серьезного ущерба.

Кроме того, некоторые страховые компании предлагают свои продукты — например, возмещение ущерба при повреждении отдельных деталей и узлов авто, при возгорании, нанесении ущерба авто третьими лицами, при повреждении не в ДТП и т. д. Каждый вариант страхования предполагает разный размер скидки по сравнению с классическим КАСКО.

На что обратить внимание при оформлени и

Мини-КАСКО оформляется в том же порядке, что и КАСКО «классическое». Вам необходимо:

- выбрать подходящего страховщика, подготовить и представить ему обязательный пакет документов;

- пройти техосмотр авто перед заключением договора;

- заключить страховой договор и получить полис.

В пакете документов должны быть паспорт и водительское удостоверение автовладельца (+ВУ лиц, которые имеют право на управление машиной), СТС и ПТС, кредитное соглашение, договор покупки нового ТС, а также документальное подтверждение установки автосигнализации. Если полис покупается не на владельца, дополнительно потребуется нотариальная доверенность.

При покупке мини-КАСКО обязательно должны быть указаны данные:

- страховщика и страхователя;

- владельца авто и выгодоприобретателей;

- лиц, которые допущены к управлению транспортным средством;

- самого автомобиля и географического региона действия полиса.

В документе обязательно должны быть также прописаны все страхуемые риски, стоимость страхового полиса и сроки его действия. Всю информацию следует тщательно проверить на достоверность и корректность.

Внимание! Специалисты рынка автострахования рекомендуют учитывать, что страховые суммы по мини КАСКО могут быть ниже чем при полноценном добровольном страховании авто, а также детально изучать особенности условий признания и возмещения страховых случаев. Если вы будете невнимательны при выборе экономичного страхового продукта, есть риск потерять предполагаемые преимущества.

Следует учесть, что мини-КАСКО дает вам финансовую экономию, но имеет и свои «минусы» по сравнению с полноценным полисом добровольного автострахования:

- ограниченное число рисков в договоре и отсутствие существенных страховых случаев;

- меньшие размеры сумм страхового возмещения;

- выплаты только в случае невиноватости страхователя в нанесенном ущербе;

- ограничения по перечню повреждений деталей и узлов;

- большая стоимость безусловной франшизы (высокая минимальная сумма затрат, которую автовладелец готов взять на себя при минимальном ущербе).

В продуктах каждого страховщика могут также присутствовать и свои дополнительные ограничения, которые могут сделать невыгодным для вас заключение договора.

Условия страховых компаний

Сегодня услуги мини КАСКО предлагает сразу несколько крупных участников рынка автострахования. Условия страхования и страхового возмещения у них могут существенно различаться (стоимость полиса, количество страховых случаев, размеры сумм возмещения и т. д.).

Общее условие, при котором вы можете не получить страхового возмещения ущерба — ваша доказанная вина в ДТП или ином виде возникшего ущерба. Остальные условия — индивидуальны.

Для того. Чтобы составить общее представление о предложениях компаний по мини-КАСКО, озвучим условия наиболее популярных страховщиков, о которых автовладельцы чаще всего оставляют положительные отзывы.

Росгосстрах

Компания предлагает недорогие полисы для владельцев частных автомобилей по программе «Эконом», защищающие от угона и хищения авто. Страхователь может оплатить половину цены полиса. Если в период действия договора не произошел страховой случай, остальные 50% стоимости страховки не оплачиваются.

Ингосстрах

Компания предлагает полисы страхования авто не старше 10 лет по франшизе, размер которой устанавливает страхователь (при наступлении страхового случая, из суммы возмещения стоимость франшизы вычитается). Страховые случаи: ДТП и ущерб деталям и узлам (кроме бамперов, зеркал и фар).

Либерти

Компания предлагает мини КАСКО от угона авто, хищения, ДТП, поджога, природных катаклизмов. Стоимость полиса можно выплатить в рассрочку — 50% сразу, а остальную часть суммы равными долями в течение 4 месяцев.

Согласие

Компания предлагает программу «КАСКО 50*50» – страхование авто в возрасте до 4 лет от рисков угона, полного уничтожения транспортного средства из-за ДТП или погодных явлений. Стоимость полиса — на 50% ниже цены стандартного КАСКО.

РЕСО-Гарантия

Компания предлагает программу «КАСКО-Профи» — страхование транспортных средств не старше 12 лет от угона, повреждения третьими лицами, природных и аварийных ситуаций. В полис, который действует 1 год, можно внести все разрешенные риски. Если страхователь не виноват в ДТП, страховщик покрывает стоимость ремонта авто.

«Тинькофф Страхование»

Компания предлагает бюджетное страхование авто от рисков угона и полного уничтожения, а также франшизу с обязательным ремонтом на СТО официальных дилеров. Можно регулировать стоимость полиса с учетом ограничений эксплуатации авто (территория, пробег, дни недели) и дополнительных услуг — страховка багажа, помощь на дороге и т. д.

Плюсы и минусы, цена

Разумеется, у мини-КАСКО есть свои очевидные преимущества, что делает этот вид страхования все более популярным.

- Прежде всего, речь в реальной экономии денежных средств (до 50-70% от стоимости полного КАСКО). Такое страхование максимально выгодно для опытных автолюбителей с большим водительским стажем: в ДТП они попадают крайне редко, а от угона и повреждения защитить автомобиль можно со скидкой.

- Второе преимущество: возможность регулировать количество и содержание страховых рисков. Их вы можете выбрать из предлагаемого списка услуг по мини КАСКО, не меняя стоимости полиса.

- И наконец, наличие франшизы также дает возможность страхователю самостоятельно регулировать как стоимость полиса, так и объем предлагаемых услуг страховщика.

ВАЖНО! Если ваш опыт и водительский стаж невелики, мини-КАСКО вам, скорее всего, не подходит: лишь некоторые программы страхования предлагают возмещение при ДТП, но только в случае, если вы не виноваты в ДТП. Вам лучше приобрести полис полноценного КАСКО, если вы рассчитываете на полное возмещение ущерба при страховом случае.

Стоимость полисов мини-КАСКО у разных страховщиков может быть различной, но обычно зависит от одних и тех же факторов:

- Возраст автомобиля . Чем авто старше, тем выше его износ — тем дороже страховка.

- Марка машины . Чем авто престижнее и дороже, тем выше риск его угона, а значит, дороже страховой полис.

- Возраст и водительский стаж владельца авто . Обычно, чем водитель старше и больше лет управляет транспортным средством, тем ниже будет стоимость страхового полиса.

- Пол автовладельца . Условие спорное, но почему-то считается, что мужчины водят лучше, а значит полисы для женщин дороже.

- Наличие противоугонного устройства . Если на машине не установлена автосигнализация, вы можете вообще не получить страховку.

Еще одно возможное условие, влияющее на стоимость мини КАСКО — стоимость базового тарифа, к которому затем можно плюсовать дополнительные условия и услуги по страховке. При расчете стоимости также принимаются во внимание регион страхования и количество допущенных к управлению автомобилем водителей.

Отзывы

Что думают об услугах страхования по программам мини-КАСКО клиенты страховых компаний, которые уже имеют опыт покупки таких полисов? Как показывает официальная статистика, более 70% клиентов страховых компаний довольны услугой, так как имеют возможность прилично сэкономить на страховании, самостоятельно выбирать перечень страховых рисков и регулировать стоимость полиса за счет включения/исключения услуги франшизы и дополнительных опций.

Из тех автовладельцев, которые недовольны мини-КАСКО, большая часть клиентов либо недовольна выбранной страховой компанией и ее уровнем обслуживания, либо высокой стоимостью и ограниченными возможностями оказываемых услуг. Это еще раз возвращает к рекомендации специалистов: репутация страховщика и его сервисные возможности имеют существенное значение.

Небольшой процент автовладельцев, не оценивших возможности этого вида страхования, обычно, просто недопонимают полного содержание договора, невнимательно читают условия страхового возмещения и отказа в возмещении. В любом случае, к качеству самой услуги их недовольство отношения не имеет.

В завершении следует отметить, что мини-КАСКО — услуга относительно новая, но уже популярная у российского автолюбителя. Этот вид страхования может иметь свои недостатки (ограниченные суммы возмещения, небольшой список страховых случаев, дополнительные ограничения и т. д.), но его преимущества, все же, значительно более ощутимы.

Мини-КАСКО может быть дешевле полиса полноценного добровольного автострахования на 50-70%, оформляется по тому же алгоритму, имеет минимум ограничений, предполагает регулирование стоимости полиса за счет списка страховых случае, числа допущенных к управлению авто водителей, водительского стажа и марки транспортного средства.

Естественно, выбирая этот вид страхования, автовладелец должен внимательно изучить условия покупки страховки и ограничений страхового возмещения, оценить выгоды и рассчитать достаточность сумм возмещения. При правильном выборе программы страхования, мини КАСКО даст вам максимальную выгоду при оптимальной защите от рисков.

Как выбрать каско и получить скидки

Все автомобилисты обязаны купить полис ОСАГО, который страхует ответственность водителя. А вот страховать ли саму машину от повреждений и угона — каждый решает самостоятельно. Рассказываем, как работает каско и как купить полис дешевле.

Почему ОСАГО недостаточно

Покупка каско обходится недёшево: по данным Сравни.ру, средняя стоимость полиса с полным покрытием составляет сейчас 45–50 тысяч ₽. Однако этот полис страхует риски, которые не подпадают под ОСАГО:

Страховая компания выплачивает вам компенсацию ущерба, даже если вы признаны виновником ДТП. А по ОСАГО страховая оплачивает ремонт или компенсацию только пострадавшему.

Полис покрывает расходы на ремонт, даже если повреждения были получены не в ДТП. «Автомобилю может быть нанесён ущерб не только в случае ДТП, но и в других непредвиденных ситуациях: повреждения из-за погодных условий, действий мошенников, угона и даже неосторожного управления владельцем авто. Например, автомобилист может сам повредить машину при парковке или заезде в гараж», — объясняет директор департамента финансовых услуг ГК «АвтоСпецЦентр» Дмитрий Мольков. Также ущербом по каско будет считаться пожар, падение на авто инородных предметов, стихийные бедствия и повреждения, нанесённые животными или птицами, дополняет директор по продажам «АВИЛОН. Jaguar Land Rover» Николай Середенков.

Если машина не будет подлежать ремонту, то страховая компания возместит вам стоимость автомобиля.

Какое каско бывает

Обычно каско оформляют на один год. Однако некоторые страховые компании предлагают заключить договор и на более короткий срок.

Страховые компании не оформляют каско на старые модели автомобилей. В среднем предельный возраст машины составляет 7–10 лет. Затем ремонт автомобиля, по мнению страховщиков, становится очень дорогим.

Полное каско

В этом случае страховая компания возмещает полную стоимость восстановительных работ или страховую сумму (если ремонт уже не поможет или он будет стоить очень дорого).

Преимущества : страховая возмещает любой ущерб, который получит автомобиль.

Недостатки : высокая стоимость полиса.

Кому подойдёт : неопытным водителям, владельцам автомобилей, купленных в кредит.

Частичное каско

При оформлении полиса автовладелец самостоятельно выбирает случаи, в которых страховая возьмёт на себя возмещение ущерба. Например, есть возможность застраховать транспортное средство только от угона и полной гибели (тотальной гибели). То есть если после аварии машина не будет признана тотальной, расходы на ремонт берёт на себя хозяин.

Преимущества : меньшая стоимость.

Недостатки : в тех случаях, которые не прописаны в полисе, вы будете производить ремонт за свой счёт.

Кому подойдёт : опытным водителям, владельцам рабочего транспорта.

Агрегатное каско

Такой вид страховки подразумевает уменьшение общей страховой суммы на сумму выплаченной компенсации. Например, если автомобиль стоит 1 миллион ₽, то после выплаты в 100 тысяч ₽ (скажем, для ремонта после ДТП) итоговая стоимость машины по оценке страховой компании составит 1 миллион ₽ – 100 тысяч ₽ = 900 тысяч ₽. И в следующий раз страховая будет исходить из этой суммы для определения размера выплаты при угоне или полной гибели авто.

Преимущества : более доступная стоимость полиса.

Недостатки : уменьшающаяся страховая сумма.

Кому подойдёт : опытным водителям.

Каско с франшизой

Франшизой называется оговорённая в договоре сумма, которую автовладелец оплачивает сам при наступлении страхового случая. Она может быть условной и безусловной.

При условной франшизе страховая компания компенсирует ущерб только в том случае, если он превышает сумму самой франшизы.

Например, франшиза составляет 20 тысяч ₽. Если восстановление автомобиля обойдётся в 10 тысяч ₽, то ремонт оплачивает владелец, если же работы потребуют 20 500 ₽ — платить будет страховая компания.

Безусловная франшиза предполагает, что определённая сумма всегда будет вычитаться из общей суммы выплаты.

Пример при франшизе в размере 20 тысяч ₽: если сумма ущерба составляет 30 тысяч ₽, то клиент получит от страховой 30 тысяч ₽ – 20 тысяч ₽ = 10 тысяч ₽.

Преимущества : невысокая стоимость полиса.

Недостатки : в некоторых случаях ремонт (полностью или частично) придётся оплачивать самостоятельно.

Кому подойдёт : опытным водителям, владельцам коммерческого транспорта.

«Умное» каско (с использованием телематики)

В этом случае в автомобиле устанавливается специальный прибор, который фиксирует среднюю скорость передвижения, манёвры, средний пробег, нагрузку на колёса в зависимости от перевозимых грузов и другие параметры. Оборудование устанавливается только на время мониторинга за счёт страховой компании.

Фото телематических приборов с сайта automarketolog.ru

На основе этих данных водителю может быть предоставлена скидка (если он водит аккуратно).

Например, страховая компания может вам предложить оплатить 50% от стоимости полиса и установить телематику на полгода. Система будет оценивать ваш стиль вождения и начислять баллы. Если за шесть месяцев вы наберёте определённое количество баллов, то сможете получить скидку до 50% и не оплачивать вторую половину стоимости полиса. Если не наберёте, то вам придётся заплатить оставшиеся 50%.

Преимущества : возможность сэкономить на покупке полиса.

Недостатки : достаточно длительное время вам придётся передавать данные о своём перемещении страховой компании: от 1 до 12 месяцев в зависимости от требований страховой.

Кому подойдёт : опытным и аккуратным водителям, владельцам маломощных автомобилей. На мощных и спортивных автомобилях редко ездят аккуратно и медленно. Иначе нет смысла их покупать.

Каско с GAP

При заключении договора страховая компания оценивает стоимость автомобиля, однако при выплате учитывается амортизация транспортного средства — то есть цена с учётом износа деталей.

Например, когда новая машина покидает пределы автосалона, она сразу теряет порядка 10–15% стоимости. Значит, даже если вы купили новую машину, при её угоне страховая выплатит меньше, чем вы отдали дилеру. Особенно эта разница заметна, когда речь идёт о премиальных авто.

Есть способ избежать вычета амортизации при выплатах — такая услуга называется GAP. GAP — это аббревиатура от Guaranteed Asset Protection — гарантированное сохранение стоимости. По словам Дмитрия Молькова, GAP-страхование обеспечивает дополнительную гарантию к полису каско, что позволяет увеличить сумму компенсации при угоне или невозможности восстановления авто после после аварии. В среднем стоимость GAP-страховки составляет 0,5–2,5% от стоимости полиса каско.

Эта опция доступна не у всех страховых компаний. Её можно купить только при оформлении полного каско. Следовательно, если автомобиль был угнан или не подлежит ремонту, вы получите его полную стоимость, прописанную в договоре.

Такое дополнительное соглашение (GAP) можно оформить как в страховой компании, где вы приобретаете основной полис, так и в другой (тогда вторая компания компенсирует разницу между выплатой по каско и рыночной стоимостью автомобиля).

Преимущества : GAP покрывает амортизацию автомобиля, то есть сумму, на которую он дешевеет за год эксплуатации, объясняет Николай Середенков.

Недостатки : более высокая цена, эту страховку можно купить только при оформлении полного каско.

Кому подойдёт : владельцам премиальных автомобилей.

Как отличается цена на разные виды каско

Для примера рассчитаем стоимость полиса каско на нашем калькуляторе (ССЫЛКА) с разным покрытием, франшизой, учётом износа деталей и без них для KIA Rio IV 2022 года выпуска с мотором 1,6 л (123 л. с.) и автоматической коробкой передач. Полная стоимость такого автомобиля составляет 860 тысяч ₽. Возраст водителя — 25 лет, стаж — 7 лет.

Как можно сэкономить на каско

Есть несколько способов сократить расходы на страхование машины.

Сравнивайте предложения от разных страховых компаний

Разница для одного и того же автомобиля может превышать 50%. Например, для KIA Rio с указанными выше параметрами минимальная стоимость каско составит 36 067 ₽, максимальная стоимость — 65 188 ₽.

Для этого можно воспользоваться калькулятором каско . Просто укажите все параметры машины и водителя и стоимость авто. Она и будет считаться полной страховой суммой.

Затем можно выбрать дополнительные опции. Некоторые компании предлагают специальные условия. Например, использование телематики, франшиза, которая начинает действовать только со второго страхового случая, а также сохранение стоимости автомобиля (отказ от учёта амортизации).

После этого вы сможете сравнить цены на полис каско.

Если вы опытный водитель, оформляйте частичное каско

Многие автомобилисты страхуются только от полной гибели машины и от угона. Это самые серьёзные риски. Если вы давно водите машину и уверены в своих силах, то можете не страховать более мелкие убытки. Также это актуально для рабочих автомобилей: эстетическое состояние таких машин обычно беспокоит владельца меньше всего.

Чем меньше в перечне указано рисков, тем дешевле обойдётся страховка, говорит Дмитрий Мольков. Эксперт советует исключить из возмещения стоимость запчастей и комплектующих, которые чаще всего ломаются или похищаются (аудиосистема, зеркала, диски).

Не включайте в полис молодых водителей

На цену полиса влияют возраст и стаж водителя. Так что лучше не включать в список лиц, допущенных к управлению машиной, молодых водителей с маленьким стажем, отмечает Николай Середенков.

Если в полис вписаны несколько водителей, то расчёт будет по тому из них, кто имеет минимальный стаж. То есть страховка для двух водителей — с отсутствием стажа и с двадцатипятилетним стажем — будет рассчитываться по водителю с нулевым стажем.

Если вы не агрессивный водитель, используйте телематику

Если вы водите аккуратно и не получаете ежемесячно штрафы, то есть смысл установить в машине телематическое оборудование. Убедив страховую компанию в том, что вы аккуратный и законопослушный водитель, вы сможете получить скидку на полис.

Оформляйте каско с агрегатными выплатами

В этом случае общая страховая сумма уменьшается при каждой выплате, поэтому полис стоит дешевле. Однако при наличии нескольких страховых случаев за год выплата за полную гибель или угон автомобиля будет существенно ниже рыночной стоимости машины.

Если вы опытный водитель, берите каско с франшизой

Обычно страховые компании предлагают несколько вариантов размера франшизы. Благодаря этому каждый автомобилист сможет выбрать полис, который будет отвечать его конкретным запросам.

Но такой вариант страховки вряд ли подойдёт малоопытным водителям. Мелкие ДТП чаще всего случаются как раз в первые два года владения авто. Это могут быть не только столкновения с другими машинами, но и удары о бордюры и ограждения, например. В таких случаях обычно требуется перекраска бамперов, а также мелкий кузовной ремонт. Удобно, если такие расходы (особенно с учётом их количества) будет покрывать страховка. Однако при наличии франшизы львиную долю незначительных дефектов придётся устранять за свой счёт.

«Каско с франшизой выгодно не для каждого автовладельца. Сэкономить на этом виде страхования можно при наличии большого стажа вождения и финансовых накоплений, так как часть расходов придётся компенсировать за счёт собственных денег. Эта страховка подойдёт для тех автомобилистов, кому необходима защита от угона и которые готовы самостоятельно устранять небольшие повреждения авто», — объясняет Дмитрий Мольков.

Также такой тип каско выгоден в ситуации, когда автомобиль имеет дополнительную защиту. Например, бронирующая плёнка на деталях кузова, оптике и стекле практически сводит к нулю вероятность появления сколов и царапин.

Если машиной пользуются несколько водителей, оформляйте мультидрайв

«В отличие от обычного каско, позволяющего включить в полис до пяти человек, каско мультидрайв не ограничивает количество людей, допущенных к управлению авто. При страховом событии автовладелец получает компенсацию независимо от того, кто находился за рулём, — рассказывает Дмитрий Мольков. — Кроме того, в полис каско мультидрайв не нужно вносить данные всех водителей, которые будут пользоваться автомобилем. Поэтому не будет учитываться повышающий коэффициент за водителя с небольшим стажем вождения».

Установите на машину охрану

Как отмечает Николай Середенков, дополнительно сэкономить на полисе каско можно, установив на автомобиль спутниковую систему охраны. Разные системы дают разную скидку в зависимости от модели авто. По данным Сравни.ру, по риску «Угон» она может составлять до 2%.

Разброс цен на спутниковые сигнализации большой: в среднем комплекс стоит от 25 тысяч ₽ до 100 тысяч ₽ плюс установка. Вместе с сигнализацией водитель должен поставить в машину трекер (устройство для отслеживания местоположения транспортного средства). Трекер можно купить отдельно. В среднем он стоит от 6 тысяч ₽ до 15 тысяч ₽ плюс установка.

Страхование КАСКО

На сайте страховой компании «АльфаСтрахование» можно оформить полис КАСКО на автомобиль онлайн за несколько минут. В зависимости от выбранной программы страховка защитит от крупных расходов на ремонт машины в различных обстоятельствах или возместит ущерб в случае полной гибели транспортного средства.

Купить онлайн Онлайн

Купить в офисе В офисе

Преимущества КАСКО в «АльфаСтрахование»

- Круглосуточная горячая линия с компетентными операторами 8 800 333 0 999.

- Возмещение расходов на транспортировку поврежденного автомобиля с места страхового случая. Количество обращений неограниченно.

- Установление страховой суммы без уменьшения на размер выплаченной компенсации.

- Замена поврежденных деталей авто по принципу «Новое за старое».

- Хранение автомобиля со страхованием КАСКО без ограничения места и времени.

АльфаСтрахование — лидер по КАСКО

Как застраховать автомобиль по КАСКО?

Оформить автоКАСКО в 2022 году можно двумя способами.

Специалисты компании в Москве, Санкт-Петербурге и других регионах помогут выбрать подходящую программу и заключить договор.

Выбирайте условия страхования самостоятельно, заполняйте предложенную форму и получите электронный полис КАСКО на e-mail. Документ можно распечатать на принтере или сохранить в телефоне.

Виды страхового покрытия

- Ущерб. Устранение последствий ДТП, пожара, природных явлений, механических повреждений, противоправных действий третьих лиц.

- Полная гибель. Возмещение по риску выплачивается в случае, когда проведение ремонтно-восстановительных работ нецелесообразно.

- Хищение. Компенсация ущерба в случае кражи, угона, грабежа застрахованной машины в соответствии со статьями 158, 161, 162 и 166 УК РФ.

Как сэкономить

Уменьшить цену добровольного автострахования можно несколькими способами.

- Пролонгация договора. Если у вас есть действующий полис страхования КАСКО от «АльфаСтрахование», вы можете продлить его и воспользоваться рассрочкой на 3 или 6 месяцев.

- Безаварийная езда. Аккуратным водителям предоставляются скидки. Размер бонуса рассчитывается автоматически при оформлении полиса.

- Мини-КАСКО. Компания «АльфаСтрахование» предлагает клиентам обновленную линейку продуктов для защиты автомобиля. Сделать полис со скидкой можно по программам: «КАСКО в Десятку», «КАСКО Дай Пять», «КАСКО от бесполисных», «КАСКО за 3» и т. д. В подборе автостраховки помогут наши специалисты.

- Добавление франшизы. Предлагаем дополнить классическую программу «КАСКО АльфаБИЗНЕС». Это хорошая возможность заказать полис по более выгодной цене.

Какие документы необходимы для покупки КАСКО?

- паспорт страхователя;

- паспорт транспортного средства (ПТС);

- свидетельство о регистрации автомобиля (СТС);

- водительские удостоверения лиц, допущенных к управлению (если в договоре не отмечен пункт «без ограничения»).

Рассрочка по КАСКО

Рассрочка по КАСКО возможна при пролонгации договора, на новый бизнес она недоступна.

Доступно 3 вида рассрочки.

- 50 % при заключении договора и 50 % через 3 месяца.

- 30 % при заключении договора и 70 % через 3 месяца.

- Помесячная рассрочка на 12 платежей через рекуррентные платежи.

Продление КАСКО

Продлите автострахование КАСКО на прежних условиях всего за пару минут. Для этого потребуется только серия и номер полиса, имя страхователя по договору. Пролонгация — это быстро и просто:

- сведения об автомобиле и страхователе заполняются автоматически, не нужно заново вводить информацию;

- полис оформляется без осмотра и других стандартных процедур;

- можно купить КАСКО в «АльфаСтрахование» со скидкой постоянного клиента или оплатить часть тарифа α-баллами (по полисам «КАСКО в Десятку», «Дай 5» и «КАСКО за 3» согласно условиям программы).

Франшиза

Франшиза — это сумма, в рамках которой страховая компания не компенсирует ущерб. Автовладелец самостоятельно направляет автомобиль на ремонт. Стоимость КАСКО с франшизой до 55 % ниже, чем цена стандартной страховки. Выбирайте вариант, наиболее выгодный для себя.

Пример: полная стоимость КАСКО 50 000 рублей. Вы покупаете полис за 30 000 руб с франшизой на 15 000 руб. Если в течение страхового периода не было ни одного страхового случая, чистая экономия составит 20 000 руб. Если ваш автомобиль однократно получит незначительные повреждения и стоимость ремонта не превысит суммы франшизы, то страхование все равно останется выгодным.

Соотнесите размер экономии с возможными рисками. Что для вас лучше: купить полис дороже или самостоятельно устранять мелкие повреждения авто. Узнать больше о франшизе можно по телефону горячей линии АО «АльфаСтрахование».

Условия ремонта

Ремонт у официального Дилера. Новые авто на гарантии преимущественно направляются в дилерские центры.

Ремонт в авторизованных сервисных центрах. По истечению гарантийного срока автомобили получают направление в СТОА, заключившие договор со страховщиком.

Что делать, если произошел страховой случай

Если вы попали в ДТП или ваш автомобиль стал жертвой других неприятных обстоятельств, которые входят в покрытие договора КАСКО, позвоните в наш контакт-центр по телефону 8 800 333 0 999. Операторы отвечают круглосуточно. Звонок бесплатный для всех регионов России. Специалист даст полную информацию о порядке действий при наступлении страхового случая. Подробнее с условиями страхования КАСКО можно ознакомиться тут.

Вопросы и ответы

Что такое электронное КАСКО?

Электронный полис — это любой выбранный продукт КАСКО, оформленный не на бумажном носителе, а в электронном виде. Вы можете самостоятельно определить перечень рисков и сумму страхового покрытия по договору. Отличие электронного КАСКО от бумажного полиса только в способе оформления.

Как производится ремонт по страховому случаю?

Ремонт гарантийных машин выполняется у официального дилера. Послегарантийные машины направляются на сертифицированные СТОА с использованием новых деталей.

Цена полиса зависит от характеристик автомобиля (модель, год выпуска, пробег), стажа и возраста водителей, допущенных к управлению, выбранных опций страхования. Онлайн-калькулятор КАСКО на нашем сайте выполнит точный расчет. Просто заполните форму заказа.

В течение какого времени можно получить компенсацию?