Юрист о правилах проведения экспертизы автомобиля для постановки на учёт в 2022 году. Как подготовиться к проверке?

Вы приобрели недавно машину? Вам осталось только поставить её на учёт в ГИБДД? Не нужно относиться к этой процедуре на «отстань». Ведь грамотная подготовка поможет вам, чтобы ваша экспертиза автомобиля для постановки на учёт прошла быстро и недорого.

Каждая машина, независимо от того где она куплена, должна быть на учёте в ГИБДД. Это важно и обязательно для каждого автовладельца. Но все водители должны покупать «чистые» машины, и чтобы это было обеспечено, перед постановкой на учёт водитель должен предоставить свою машину на специальный осмотр, который подтвердит «чистоту» вашего приобретённого автомобиля. Такой осмотр правильно называть экспертизой.

Что такое экспертиза и для чего проводится?

Независимо от того, как и где вы приобрели автомобиль: в автосалоне или поддержанное авто с частных рук, к вам, в процессе оформления машины на себя поступит требование предоставить транспортное средство для осмотра, то есть для проведения экспертизы. Если эту экспертизу вы пройдёте положительно, то вам разрешат поставить авто на учёт в ГИБДД.

Экспертиза состоит из двух частей:

- обычная экспертиза, которая направлена на выявление технических неисправностей машины;

- криминалистическая экспертиза. Она направлена на выявление несоответствий агрегатных номеров авто с прописанными номерами в документах. А, следовательно, этот вид экспертизы позволяет определить, не является ли машина краденой.

Следовательно, экспертиза – это процедура, осмотр, который направлен на выискивание проблемных машин. Также важно помнить, что экспертиза не только обязательная процедура, но и полезная. Особенно, если вы приобретаете подержанное ТС у физического лица, ведь не все продавцы машин бывают досконально честными со своими покупателями.

Кто проводит экспертизу автомобиля?

Экспертизу вашего автомобиля могут провести независимые эксперты либо же сами сотрудники ГИБДД, к которым вы обратились для оформления машины.

Если вы решили воспользоваться услугами независимых экспертов, то вам нужно грамотно выбрать компанию, и для этого необходимо:

- узнать список оценочных компаний вашего города, которые подходят вам территориально;

- выяснить, есть ли у них аккредитация на данный вид услуг;

- узнать отзывы её клиентов. Это поможет вам определиться с выбором организации.

Особенности проведения осмотра

Некоторые водители видят схожесть технического осмотра с экспертизой авто. Но это разные вещи, несмотря на то, что у них есть и свои сходства. Потому что техосмотр затрагивает лишь технические исправности машины, а экспертиза автомобиля для постановки на учёт направлена в основном на юридическую сторону. Поэтому, если вы хотите перед приобретением машины проверить её полностью, то тогда вам следует провести вместе с экспертизой и техосмотр, который расскажет вам о технических неисправностях машины более подробно.

Осмотр в 2022 году могут потребовать от владельца машины в следующих случаях:

- Криминалистическая экспертиза может потребоваться сотрудниками ГИБДД при первичной регистрации машины, при переоформлении авто в результате купли-продажи, вступления в наследство или в результате дарения.

- Осмотр может потребоваться судом, судебными приставами, инспекторами ДПС, если при проведении осмотра на месте невозможно получить нужную информацию, например, вы и ваша машина подходите под описание украденной машины и её вора.

- Криминалистическая проверка машины по требованию следственных органов России, в случае возбуждения уголовного дела, например, если на ваш автомобиль накладывается подозрение на участие в ДТП с человеческими жертвами, в перевозке запрещённых товаров и т.п.

Порядок проведения экспертизы

Перед тем как вы поедите в отделение ГИБДД для постановки своей машины на учёт, вам необходимо:

1. Собрать необходимые документы:

- паспорт гражданина Российской Федерации (паспорт собственника авто);

- паспорт ТС;

- водительское удостоверение (очень важно, чтобы оно было непросроченное);

- медицинская справка, которая гарантирует вашу возможность управлять машиной;

- действующий полис ОСАГО;

- если вы переоформляете приобретённое авто на себя после покупки или получения машины от третьих лиц, то вы должны иметь при себе документ, который является доказательством вашего права собственности на это ТС. Например, договор купли-продажи, свидетельство о праве на наследство автомобиля или договор дарения, если машину вы получили в дар от третьего лица;

- если вы являетесь доверенным лицом, то нужно предоставить заверенную доверенность.

2. Вместе с собранными документами вы должны пригнать транспортное средство в отделение ГИБДД, там предоставить авто на специальную площадку для осмотра.

3. На этой площадке, пока другие сотрудники ГИБДД проверяют ваши документы, уполномоченный сотрудник проверяет вашу машину по базам, проверяя юридическую сторону, затем проверяет её техническое состояние на соответствие нормам.

4. По окончанию проверки сотрудник составляет акт-заключение, где прописывает все найденные проблемы либо их отсутствие.

Вся эта процедура не займёт у вас много времени, обычно она укладывается в один день.

Что проверяют?

Как уже говорилось выше, экспертиза авто направлена на два спектра: юридическая чистота транспорта и техническое сходство с установленными стандартами.

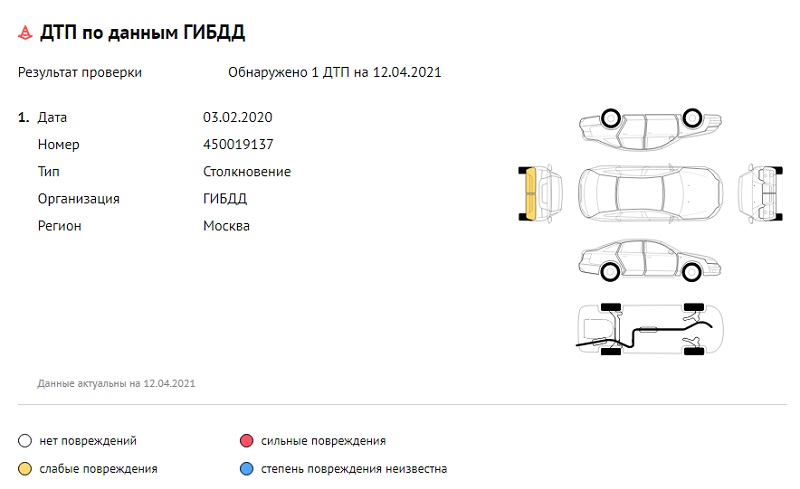

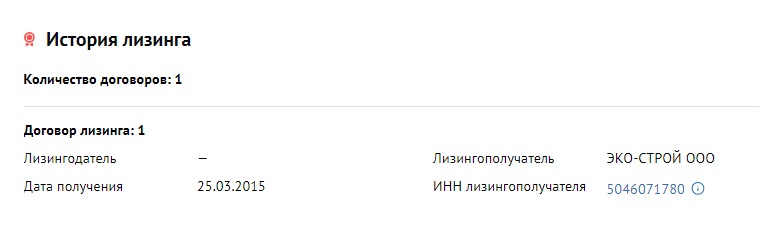

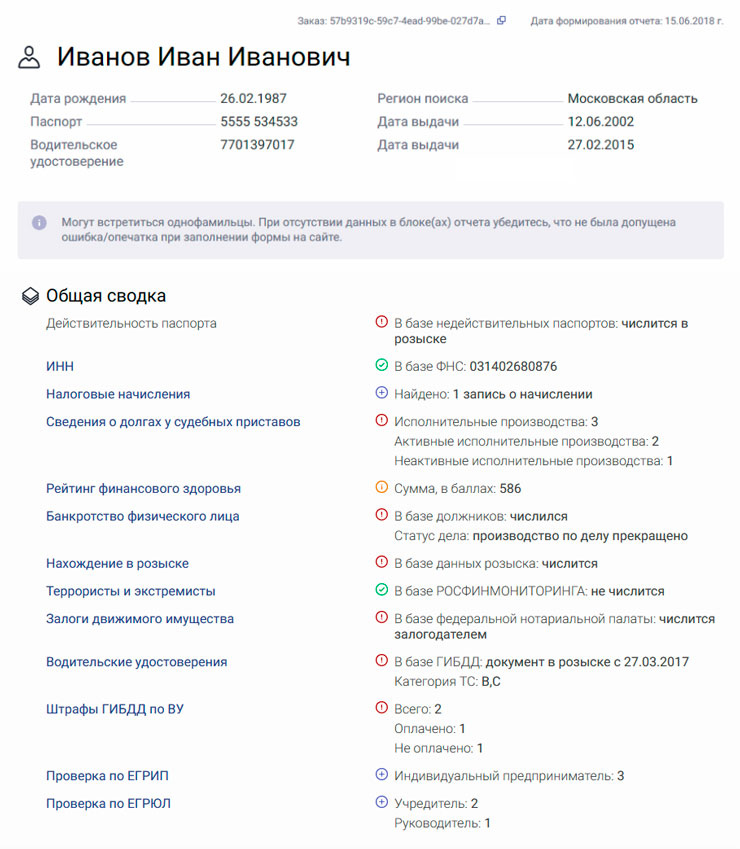

Юридическая проверка основывается на выискивании противоправного прошлого машины: не чиститься ли она в угоне, не наложен ли на автомобиль арест, не покупаете ли вы машину, собранную из нескольких краденных ТС, не участвовала ли ваша новая покупка в ДТП с человеческими жертвами и не является ли авто залогом по кредиту прошлого владельца. А также осуществляется проверка регистрационных документов на подлинность.

Техническая сторона экспертизы проверяет:

- соответствие агрегатных номеров на запчастях машины с номерами, которые прописаны в документах (VIN номер или маркировочный номер, номер кузова, шасси);

- верную регистрацию цвета автомобиля (если машина однотонная, то особых проблем может не возникнуть, но если авто было перекрашено, и эти изменения были не оформлены, то проверку авто не пройдёт);

- соответствие конструкции авто на установленную норму (если в машину вносили законные изменения в конструкцию и это грамотно оформили, то проблем не возникнет);

- исправность рулевого механизма;

- наличие тонировки и её допустимый уровень (если уровень затемнения выше разрешённой нормы, то пока вы не устраните нарушения, авто не пройдёт проверку);

- наличие заниженной посадки (если вы приобрели заниженную машину, то экспертизу она не пройдёт, так как это нарушает её конструкцию);

- длину тормозного пути, а также качество шин автомобиля;

- уровень освещения фар;

- наличие аптечки и огнетушителя.

Но самое важно, что проверяют на осмотре – это VIN номер авто. Ведь этот идентификационный номер является индивидуальным у каждой машины, и если он перебит, то вашу машину подвергнут более доскональной и дорогостоящей проверке, либо вам вовсе откажут в постановке на учёт. Поэтому экспертиза ВИН номера автомобиля в ГИБДД очень важна, и при покупке подержанного авто первым делом можно начинать с проверки VIN номера.

Стоимость проведения экспертизы

Все водителей, которые собираются ставить свою машину на учёт, задаются вопросом «сколько стоит экспертиза автомобиля в ГИБДД?». Ведь вся процедура приобретения машины весьма дорогостоящая, и если уж экспертиза является обязательной, то нужно и на это располагать финансами. Конкретно установленной цены нет, ведь она зависит от следующих факторов:

- Вид производимой экспертизы: криминалистическая проверка будет немного дороже, если она потребовалась из-за обнаружения подозрительных вещей.

- Использовалось ли дополнительное оборудование в процессе проверки и её уровень сложности: тем больше времени и сил потратят эксперты с вашей машиной, тем дороже будет услуга.

- Срок обращения водителя за постановкой на учёт: если автовладелец просрочил установленное время для постановки на учёт авто, то он понесёт дополнительные денежные санкции.

По территории России в среднем стоимость этой процедуры варьируется от 1 500 до 5 000 рублей.

Сроки проведения экспертизы

Для того чтобы пройти экспертизу без лишних денежных затрат, желательно уложиться в установленные сроки:

- после того как вы купили автомобиль вам даётся 10 суток для постановки его на учёт, а, следовательно, и на проведение экспертизы;

- после того как вы провели экспертизу машины (которая продлиться в среднем от 40 минут до 1 часа) у вас есть 30 дней, чтобы закончить процедуру постановки на учёт, в случае просрочки этого времени вам придётся проходить и оплачивать процедура заново. (Срок действия заключения по проведённой экспертизе авто – 30 календарных дней).

Советы по подготовке автомобиля к экспертизе

Но не стоит, собрав документы, сразу ехать в ГИБДД на машине и отдавать её на осмотр, перед этим сделайте следующие пункты, которые помогут вам, подготовится к экспертизе:

- Помойте машину, протрите государственные и агрегатные номера (VIN номер, номер кузова и шасси).

- Обратите внимание на исправность основные проверяемые вещи в машине: работа фар, наличие тонировки окон и т.п.

- Проверьте наличие аптечки и огнетушителя.

Всё это желательно сделать до того, как вы предоставите авто на экспертизу, ведь если ваша машина не пройдёт проверку хоть по одному пункту вам откажут в регистрации, и придётся оплачивать осмотр ещё раз, уже после исправления недочётов, если это возможно.

Заключение

Некоторые автовладельцы при получении отказа в постановки на учёт из-за непройденной экспертизы, подают на ГИБДД в суд под предлогом, что итоги осмотра неправильны. Но не стоит забывать, что экспертиза проводится специально для владельцев машин.

Чтобы вы не получили отказ от ГИБДД в постановке на учёт машины, проверяйте её на наличие «подводных камней» до покупки на сколько это возможно в ваших силах. Это поможет вам в дальнейшем предотвратить лишние траты на ремонт авто или на адвокатов, которые будут доказывать вашу невиновность в каком-либо криминалистическом прошлом, связанным с вашей приобретённой машиной.

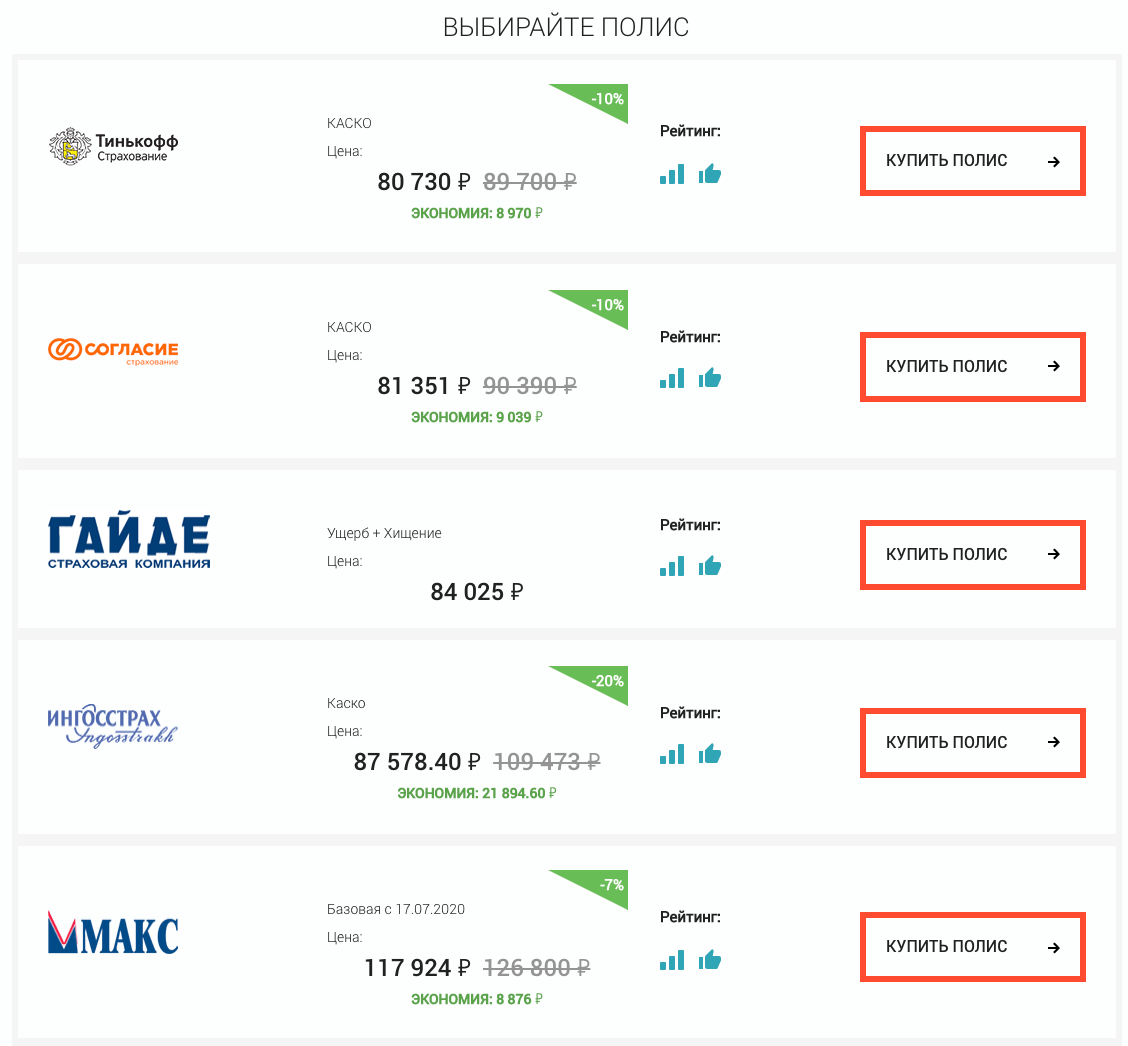

КАСКО на бу автомобиль

РАССЧИТАЙТЕ В РЕЖИМЕ ОНЛАЙН СТОИМОСТЬ СТРАХОВКИ И ОСТАВЬТЕ ЗАЯВКУ –

МЫ МАКСИМАЛЬНО БЫСТРО ОФОРМИМ И ПРИВЕЗЕМ ПОЛИС

ТОЛЬКО ДО 1 ИЮНЯ МЫ, КАК ПРИВИЛЕГИРОВАННЫЙ ПАРТНЁР СТРАХОВОЙ КОМПАНИИ «ИНГОССТРАХ», СДЕЛАЕМ ВАМ БЕСПРЕЦЕДЕНТНУЮ СКИДКУ

Нужно ли страховать старые автомобили

Отечественное законодательство обязывает прохождение процедуры страхования КАСКО на старый автомобиль для всех ее владельцев. Вместе с этим разработаны различные методики, позволяющие застраховать транспортное средство, исходя из технического состояния машины, срока эксплуатации, стажа водителя и других факторов. Программы страхования учитывают различные программы, которые оптимально подходят для владельца машины.

что говорят довольные клиенты / все отзывы

Георгий

Большое спасибо менеджеру Арвиду за то, что смог быстро разобраться с проблемой с коэффициентом по ОСАГО. Буквально сражался за меня со страховой компанией. Удачи Вам, ребята!

Александр

Спасибо за столь быструю доставку полиса. У нас юр.лицо, а электронного ОСАГО пока для юриков не делают, а ребята всего за час привезли полис.

Павел

Спасибо за подробную консультацию во время аварии. Позвонил в Элемент и они подробно проинструктировали меня о моих действиях при ДТП. Хотел их отблагодарить, а они сказали, что лучшая консультация это хороший отзыв на сайте. Все бы так работали.

Арсен

Дмитрий помог нам справиться с проблемой. Попал в ДТП, виновен я, через 2 месяца после мне пришло письмо из моей страховой, что я должен им компенсировать затраты за ремонт машины, в котрую я вьехал. Оказывается, я должен был уведомить их о ДТП, тк мы воспользовались Европротоколом. У них реально есть такое правило. Но Дима помог мне избежать этого!

Антон

Профессионалы своего дела. Даже курьер много знает о страховании. Рассказал много нюансов про то, как себя вести при ДТП. Спасибо!

Наталия

Хочу передать большое спасибо Вашему менеджеру, к сожалению, не запомнила его имени. Очень быстро оформил полис и подробно ответил на тысячу вопросов, которыми я закидала его.

Екатерина

Отличный сервис у ребят. Очень удобно, что есть все способы оплаты. Перевела деньги через PayPal

Евгений Михайлович

Я оформил ОСАГО прямо на сайте. Ни с кем не говорил. Быстро ввел всю информацию и получил расчет, причем данные по моей машине нашлись автоматически, а я только номер своей машины вбил. “До чего дошел прогресс!”

Как купить КАСКО на старую машину?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Эксперт осматривает транспортное средство

Оплата полиса после проверки

почему выбирают elemins.ru

Лучшие условия

Мы подберём самую выгодную цену, сделаем самую большую скидку и самые лучшие условия в лучших страховых компаниях

VIP-сопровождение каждого клиента

Мы обеспечиваем максимальную поддержку наших клиентов по всем вопросам, связанным со страхованием

100%-я гарантия выплат

Мы поможем получить полагающуюся вам выплату при возникновении трудной ситуации, так как у нас отличные связи со всеми партнёрами

В 2022 году мы застраховали:

Условия страхования старого авто

Компания «Элемент», которая является лидером страховой индустрии по Москве, предлагает клиентам различные программы, позволяющие обезопасить вашего четырёхколёсного друга, как на дороге, так и в непредвиденных ситуациях. Наш онлайн-калькулятор поможет рассчитать стоимость страховки, если вы затрудняетесь с расчётами, вы можете заказать дополнительную услугу выездной страховщик, который на месте поможет разобраться с нюансами КАСКО на авто старше 7 лет. В данном случае вам будут доступны следующие направления:

- Франшиза определённого характера.

- Ремонтные работы на неофициальных СТО.

- Замена устаревших деталей на новые узлы.

- Использование аналоговых деталей вместо оригинальных запчастей и т.д.

Особые факторы разработки страхования

Необходимо учесть такой момент, что купить КАСКО на старый автомобиль вы можете по факту степени износа ТС. Как правило, автомобили возрастом свыше 7 лет имеют достаточную степень изношенности, которая составляет до 70%. В данном варианте вы можете рассчитывать, что страховые суммы при возникновении страхового случая могут составить в лучшем случае 30%.

ДЛЯ ОФОРМЛЕНИЯ ПОЛИСА ВАМ ПОНАДОБИТСЯ:

КАСКО для авто с пробегом выгодно или нет

По статистике, в России по системе автострахования КАСКО застрахован каждый десятый автомобиль (исключение – Москва и Петербург, где доля владельцев этих полисов составляет 36 и 25% соответственно).

Подавляющее большинство из них – новые машины. КАСКО для авто старше 5 лет или 7 лет считается чуть ли не пустой тратой денег. Так ли это на самом деле? Попытаемся разобраться.

КАСКО на авто старше 10 лет

Ответ на вопрос, имеет ли смысл страховать старый автомобиль по КАСКО, не менее запутанный, чем само название этого вида страхования. Для начала разберемся, что же такое КАСКО и откуда оно (он? она?) взялось. Любой страхагент без запинки отчеканит, что КАСКО – это аббревиатура от «комплексное автострахование, кроме ответственности». Видимо, с расчетом на то, что водители будут воспринимать словосочетание «кроме ответственности» как ключевое — что-то вроде «кто не спрятался – я не виноват».

На самом деле агенты — намеренно или по незнанию — лукавят. Хотя бы потому, что страхование по КАСКО, помимо автомобилей, распространяется и на другие виды транспорта, вплоть до самолетов и судов гражданского флота. Значение слова КАСКО словари определяют следующим образом: «Вид страхования автомобильного и другого транспорта от угона, хищения или полученного ущерба».

На самом деле агенты — намеренно или по незнанию — лукавят. Хотя бы потому, что страхование по КАСКО, помимо автомобилей, распространяется и на другие виды транспорта, вплоть до самолетов и судов гражданского флота. Значение слова КАСКО словари определяют следующим образом: «Вид страхования автомобильного и другого транспорта от угона, хищения или полученного ущерба».

Путаницы добавляет тот факт, что слово почему-то принято писать заглавными буквами, хотя по нормам русского языка оно того не заслуживает, так как имеет собственное значение, являясь переводом с иностранного. Какого — доподлинно неизвестно. Одни, например, авторы странички в «Википедии», считают, что с испанского сasco («шлем») или нидерландского («корпус»); другие – от английского cascade («каскад», а в переносном смысле – один из видов акробатического трюка). Словом, этимология лексической единицы КАСКО (примем все-таки устоявшуюся форму написания большими буквами) туманна.

Но это к слову, так сказать, для общего развития. Кроме того, вопрос, целесообразно ли добровольное страхование подержанного автомобиля, не менее загадочный.

Интересы страховщиков

Для начала рассмотрим его не с потребительского ракурса, а с точки зрения коммерческих интересов страховщиков. Ведь не секрет, что многие из них отказываются обслуживать автомобили старше определенного возраста, считая маржу от таких сделок несущественной, а риски повышенными.

Критерии понятия «старый автомобиль» применительно к КАСКО устанавливают сами страховщики. В среднем же таковыми считаются техсредства отечественного производства от семи-восьмилетнего «возраста» и иномарки, выпущенные 10 лет назад и раньше (в Европе «старым автомобилем» считается машина старше 2-3 лет). Многие СК устанавливают так называемый «порог страховой бедности», после которого в выдаче полиса будет отказано.

Скептицизм страховых компаний в отношении подержанных автомобилей понятен: они чаще ломаются, чаще становятся участниками ДТП (в том числе из-за технического состояния авто), на таких, как правило, установлена технологически устаревшая сигнализация, что увеличивает риск угона, к тому же для особо пожилых машин оригинальные автозапчасти стоят дорого.

Скептицизм страховых компаний в отношении подержанных автомобилей понятен: они чаще ломаются, чаще становятся участниками ДТП (в том числе из-за технического состояния авто), на таких, как правило, установлена технологически устаревшая сигнализация, что увеличивает риск угона, к тому же для особо пожилых машин оригинальные автозапчасти стоят дорого.

Как уже отмечалось, многие СК идут по простейшему пути – просто отказывают в оформлении КАСКО на старые ТС, тем самым непроизвольно оголяя перспективную нишу огромного сегмента рынка автострахования. Ведь, по статистике, машины б/у покупают значительное число граждан — 63% от общих автопродаж легковушек.

Как говорится, свято место пусто не бывает. Отсутствие конкуренции в деле выдачи КАСКО владельцам подержанных авто дает предприимчивым страховщикам возможность извлекать существенную маржу, несмотря на все вышеперечисленные неблагоприятные бизнес-факторы. При этом буквально «на коленке» изобретаются схемы, минимизирующие риски.

Игры с тарифами

Прежде всего, в отношении подержанных автомобилей повышается стоимость договора КАСКО и сумма страховки. Так, для нового автомобиля тариф на страхование устанавливается в районе 5-8% от рыночной стоимости транспортного средства, для старых машин он может достигать 20%. Кроме того, вводятся коэффициенты, исходя из срока эксплуатации авто. Например, первый год – минус 15%, а далее ежегодно по 10%.

Как данность следует принять наличие в договоре условия франшизы. То есть часть выплат по страховому случаю СК возлагает на самого автовладельца. Например, если ущерб, нанесенный автомобилю при ДТП, составил 50 тыс. руб., а франшиза в договоре установлена в 20 тысяч, то страховая компенсирует только 30 тысяч рублей. Хотя среди предложений страховщиков применительно к авто с пробегом можно обнаружить и выгоду от франшизы: ее наличие сопровождается снижением стоимости страховки. Для страховщиков франшиза выгодна с той точки зрения, что при ее присутствии в договоре клиент не станет обращаться к ним за возмещением убытков в случае мелких повреждений автомобиля (царапина, разбитый подфарник и т. п.), то есть когда стоимость компенсации окажется ниже размера франшизы. А по статистике такие эксиденты с минимальным ущербом составляют до 80% всех страховых случаев.

Посмотрите видео по страхованию авто старше 5 лет

Манипулируют страховые компании и фактором степени износа автомобиля. Расчет на то, что большинство автомобилистов предпочитает переплатить и приобрести КАСКО без учета износа машины. Полис при этом стоит примерно на 15-20% дороже, зато отпадает необходимость в независимой оценочной экспертизе. Кроме того, восстановление б/у автомобиля после аварии обойдется почти во столько же, сколько нового (об этом ниже). Зато полис с учетом износа гарантирует выплату всей суммы при хищении или полном уничтожении автомобиля.

Понять страховщиков можно, особенно принимая во внимание тот факт, что за последние годы появилась категория недобросовестных клиентов, которых можно назвать «профессиональными страхователями» (по аналогии с так называемыми «профессиональными туристами»), которые умудряются делать деньги за счет официального страхового бизнеса.

Pro & Contra

С потребительской точки зрения оформление КАСКО на подержанный автомобиль – действие желательное, но необязательное. Впрочем, на этот счет существуют и два других, полярных мнения.

Одни считают, что КАСКО – пустая трата денег, а в некоторых случаях добровольное страхование может быть даже противопоказано. В качестве аргумента приводится наблюдение, что отсутствие компенсации за ремонт автомобиля в случае ДТП, угона или повреждения, скажем, от упавшей с крыши сосульки, дисциплинирует владельца. Дескать, все зависит от самого себя: внимательность на дорогах, установка современной сигнализации, правильная парковка – любую неожиданность следует предвидеть и просчитывать. И тогда платить за ремонт не придется. А что случись – судьба.

Одни считают, что КАСКО – пустая трата денег, а в некоторых случаях добровольное страхование может быть даже противопоказано. В качестве аргумента приводится наблюдение, что отсутствие компенсации за ремонт автомобиля в случае ДТП, угона или повреждения, скажем, от упавшей с крыши сосульки, дисциплинирует владельца. Дескать, все зависит от самого себя: внимательность на дорогах, установка современной сигнализации, правильная парковка – любую неожиданность следует предвидеть и просчитывать. И тогда платить за ремонт не придется. А что случись – судьба.

Такая позиция напоминает один забавный диалог, подслушанный на станции техобслуживания. Клиент топчется вокруг своего автомобиля, висящего на подъемнике. Под машиной орудует слесарь. Клиент: «У меня, наверное, подвеска разболталась. На скорости машина начинает вилять по дороге. Но, знаете, так даже надежнее: я за рулем всегда собран, в напряжении, всегда готов отреагировать». Автослесарь: «Так давайте я вам для надежности тормозные шланги перережу!».

Перфекционисты убеждены, что при вдумчивом подходе к добровольному страхованию по КАСКО, а также обладая таким качеством как упрямство (в хорошем смысле слова), из этой страховки можно извлечь некоторые выгоды, и особенно в том случае, если речь идет о подержанном автомобиле.

Прежде всего о расчете стоимости страхования. Действительно, для ТС с пробегом она может быть в разы выше, чем для авто «с нуля». Но это если считать в процентном отношении к стоимости автомобиля. В абсолютных цифрах все может выглядеть несколько иначе.

Допустим, новый автомобиль стоимостью 1 млн руб. застрахован по КАСКО. Тариф составил 5%. Таким образом, за полис заплачено 50 тыс. руб. Через десять лет безаварийной езды в СК согласились в очередной раз застраховать эту машину, но, естественно, по более высокой цене – 15% от рыночной стоимости автомобиля, которая за это время снизилась наполовину и составляет уже 500 тысяч. То есть полис в данном случае обойдется уже в полтора раза дороже, в 75 тысяч рублей. Но в некоторых случаях фактические затраты на КАСКО для нового и подержанного автомобиля могут оказаться практически равными.

Здесь следует сделать небольшое отступление, чтобы объяснить, как рассчитывается реальная стоимость автомобиля в зависимости от его возраста. Для этого существуют так называемые нормы амортизации, согласно которым в первый год эксплуатации автомобиль теряет 18% от изначальной цены, 15% во второй и далее ежегодно по 10-12%. Но автостраховщики обычно вычисляют реальную стоимость авто, не заморачиваясь с расчетами. Соответствующие калькуляторы присутствуют на специализированных сайтах, например, auto.ru. Расчет производится на основании данных о регионе регистрации, марке, модели, годе выпуска и некоторым другим параметрам. Затем выбираются два варианта – самый дорогой и наиболее дешевый. Средняя цена между ними и определит фактическую стоимости автомобиля.

Здесь следует сделать небольшое отступление, чтобы объяснить, как рассчитывается реальная стоимость автомобиля в зависимости от его возраста. Для этого существуют так называемые нормы амортизации, согласно которым в первый год эксплуатации автомобиль теряет 18% от изначальной цены, 15% во второй и далее ежегодно по 10-12%. Но автостраховщики обычно вычисляют реальную стоимость авто, не заморачиваясь с расчетами. Соответствующие калькуляторы присутствуют на специализированных сайтах, например, auto.ru. Расчет производится на основании данных о регионе регистрации, марке, модели, годе выпуска и некоторым другим параметрам. Затем выбираются два варианта – самый дорогой и наиболее дешевый. Средняя цена между ними и определит фактическую стоимости автомобиля.

Как удешевить полис

Минимизировать расходы на КАСКО для автомобилей с пробегом можно разными способами. Некоторые страховые компании под флагом лояльности к клиентам (то есть для их привлечения) разрабатывают специальные программы, позволяющие дифференцировать услуги в пакетах КАСКО. Многое зависит от того где оформить полис.

Прежде всего речь идет о «частичной» страховке по одному из рисков: угон, поджог или другие посягательства со стороны третьих лиц. Существуют и «вариации на тему», например, страхование «от угона и тотала», то есть хищения или полного уничтожения автомобиля. На остальные страховые случаи распространяется франшиза, которая может составлять 70-90% стоимости авто. Зато цена такой КАСКО окажется наполовину ниже.

Популярна в последнее время страховка по формуле «50х50», когда клиент оплачивает лишь половину стоимости КАСКО. В случае страхового события он доплачивает за полис остальные 50%. Или как вариант: клиент после порчи автомобиля не доплачивает ничего, но СК материально обеспечивает только половину ремонта.

Популярна в последнее время страховка по формуле «50х50», когда клиент оплачивает лишь половину стоимости КАСКО. В случае страхового события он доплачивает за полис остальные 50%. Или как вариант: клиент после порчи автомобиля не доплачивает ничего, но СК материально обеспечивает только половину ремонта.

Владельцам подержанных машин целесообразно купить полис КАСКО, в котором страховая компания в случае порчи авто обязуется оплатить только запчасти (оригинальные), ремонтные же работы ложатся на плечи владельца. В этом случае стоимость страховки «полегчает» ощутимо: до 45%.

О том, что многие авторитетные страховщики практикуют льготные условия по КАСКО для водителей со стажем, с учетом безаварийной езды, продолжительности сотрудничества с СК и других положительных моментов, известно всем (хотя бы из популярной телерекламы). Но мало кто осведомлен, что этим списком перечень скидок не ограничивается.

Справка: не так давно получил распространение такой продукт как «КАСКО с ограниченным пробегом». Суть в том, что действие полиса ограничивается километражем – от 5 до 20 тыс. км в год. Если водитель не вписывается в норму, ограничение можно снять, доплатив сэкономленную ранее сумму.

Или, к примеру, еще: в автостраховании существует термин «агрегатная страховая сумма», подразумевающая, что выплаты по КАСКО не могут быть выше оценочной стоимости автомобиля. На практике это означает, что оплата каждого последующего страхового случая в течение срока действия страховки будет проводиться за вычетом затрат на предыдущий. Например, ДТП с участием клиента обошлось страховщику в 100 тыс. руб. А через месяц эту машину стоимостью 300 тыс. руб. угнали. Таким образом владельцу будет выплачена не вся страховая сумма, а только 200 тыс. руб. Риск? Конечно. Зато стоит такой вид страховки на 20-30% дешевле стандартного полиса КАСКО.

В качестве бонусов клиентам распространены также льготы за отказ от обслуживания в сторонней страховой компании и переход в лоно новой. Последняя «награждает» таких перебежчиков скидками, в том числе, на приобретение полиса КАСКО. Экономия при этом может составить 5%, а может и 35. Общепринятой практикой также считается поощрение за покупку полиса онлайн – на сайте СК с пятипроцентной скидкой.

Повсеместно практикуется прием, который во времена исторического материализма назывался «в нагрузку». Это когда билет в Большой на «Анюту» с Васильевым и Максимовой можно было купить только вместе с билетом в какой-нибудь лекторий на лекцию товарища Никодилова.

В нашем случае страховщик предлагает оформить льготный полис КАСКО вместе с другим страховым продуктом – ОСАГО, страховкой имущества и др. Выгода, кончено, присутствует (до 15%), только в таком вот опосредованном виде.

Справка: разумеется, этим перечнем спецпрограммы страховых компаний не ограничиваются. Каждая стремится по-своему заинтересовать клиента. Владельцы подержанных автомобилей – не исключение.

Экономия на ремонте

И все-таки для владельца б/у-автомобиля самым беспроигрышным способом сэкономить при покупке полиса КАСКО являются условия договора в части ремонта авто после страхового события. Именно здесь кроется основное его преимущество перед обладателем новой машины.

У последнего выбора нет: в период действия гарантийного срока он обязан предоставить свое транспортное средство в техцентр официального дилера данной марки, а по истечении гарантии – на СТО страховщика. Качественный ремонт в этом случае обеспечен, а вот по ценам (стоимость нормо-часа) он окажется отнюдь не из дешевых. При этом не стоит списывать со счетов «человеческий фактор» — в том смысле, что зачастую владелец техсервиса и топ-менеджеры страховой компании связаны «эксклюзивными» отношениями, выходящими за рамки деловых. Особенно такие связи на грани коррупции распространены в регионах.

У последнего выбора нет: в период действия гарантийного срока он обязан предоставить свое транспортное средство в техцентр официального дилера данной марки, а по истечении гарантии – на СТО страховщика. Качественный ремонт в этом случае обеспечен, а вот по ценам (стоимость нормо-часа) он окажется отнюдь не из дешевых. При этом не стоит списывать со счетов «человеческий фактор» — в том смысле, что зачастую владелец техсервиса и топ-менеджеры страховой компании связаны «эксклюзивными» отношениями, выходящими за рамки деловых. Особенно такие связи на грани коррупции распространены в регионах.

У хозяев подержанных автомобилей есть выбор: возмещение ущерба возможно как на СТО страховщика, так и в сервисе по выбору страхователя. Кроме того, практикуется денежная выплата за полученный ущерб, и тогда ремонт можно произвести где угодно, хоть в гараже у какого-нибудь Вахтанга. С одной стороны, такой договор будет стоить дороже (примерно на 20%). С другой — вариант уместен, например, в упомянутом выше случае приобретения полиса на условии оплаты страховой только запчастей.

При этом появляется возможность использовать аналоговые запчасти, которые дешевле оригинальных, ведь калькуляцию (если автомобиль застрахован без учета износа) СК производит только по прайс-листам на оригинальные детали. Но следует оговориться: в отношении подержанных автомобилей далеко не каждая СК пойдет на оформление договора КАСКО без учета износа запчастей, как и без условия франшизы.

При этом появляется возможность использовать аналоговые запчасти, которые дешевле оригинальных, ведь калькуляцию (если автомобиль застрахован без учета износа) СК производит только по прайс-листам на оригинальные детали. Но следует оговориться: в отношении подержанных автомобилей далеко не каждая СК пойдет на оформление договора КАСКО без учета износа запчастей, как и без условия франшизы.

Износ деталей может рассчитываться как помесячно, так и ежедневно. За основу расчетов берется техническая экспертиза, проведенная в процессе оформления полиса КАСКО. Владельцам авто с большим пробегом выгоднее настоять на ежедневном расчете износа, так как за месяц эксплуатации авто фактическая стоимость деталей уменьшается хоть и не критично, но все же ощутимо.

Из практики страхования подержанных автомобилей видно, что далеко не всегда страховая сумма покрывает стоимость ремонта. Сказываются многие факторы: низкая рыночная цена таких авто, франшиза, динамика износа деталей, желание клиента сэкономить всеми перечисленными и неупомянутыми способами.

И все-таки в конечном итоге владелец, застраховавший свой б/у-автомобиль по КАСКО остается не внакладе – без полиса ремонт пришлось бы оплачивать полностью. В случае наступления страхового случая, разумеется.

Закючение

Итак, вопрос, выгодно ли добровольное страхование подержанных автомобилей, остается не менее неоднозначным, чем определение, что такое КАСКО – испанский «шлем» или английский «акробатический трюк».

Рецепт тут может быть такой: КАСКО для машин б/у может быть безусловно выгодно при скрупулезном анализе множества факторов. Среди них возраст автовладельца, стаж (кстати, за них тоже предусмотрены скидки), наиболее вероятный вид страхового случая (ДТП, угон, преднамеренная порча третьим лицом, наезд на пенек – для любителей экстрима и т. д.). Всего, конечно, не учесть, но по теории вероятности, а это все-таки раздел математики, наступление случайного события закономерно при многократном повторении эксперимента. Тоже непонятно.

Оформление КАСКО, если ваше авто старше 10 лет: выгодно ли это, как сэкономить и где можно застраховать?

Владельцы возрастных автомобилей как никто нуждаются в добровольном страховании. Ведь никто от хорошей жизни не будет ездить на сильно поношенной машине, если конечно это не раритетный автомобиль.

Но это уже совсем другая категория граждан и для них есть отдельная категория КАСКО на абсолютно уникальных условиях в каждом отдельно взятом случае.

В рамках же этой статьи, будут рассмотрены вопросы, связанные с обычными машинами, которые уже далеко не первый год ездят по дорогам.

Отличия в тарифах на старые транспортные средства

Во-первых, нужно понимать, что стоимость договора добровольного страхования ТС напрямую зависит от рыночной цены машины. Поэтому, мнение о том, что КАСКО на старый автомобиль обходится дороже, чем на новый, является не более чем мифом.

Во-вторых, нужно понимать, что зависимость между снижением рыночной стоимости машины и снижением стоимости полиса страхования транспорта на добровольной основе является не линейной.

Это связано с тем, что сам процент от стоимости машины, который и образует тариф, растет вместе с возрастом автомобиля.

Выгодно или нет?

Однозначного ответа на вопрос, выгодно ли приобретать такую страховку на машину старше 10 лет нет. Каждый страхователь должен определить это сам. Ниже, приведены параметры, по которым нужно оценивать такую выгодность:

- Цена договора КАСКО. В редких случаях, стоимость полного полиса КАСКО действительно может оказаться слишком большой для покупки. При этом, страховые компании, особенно крупные, предлагают упрощенные программы, которые вполне могут подойти страхователям с ограниченным бюджетом: КАСКО 50 на 50, КАСКО мини, КАСКО Тотал и так далее (подробнее о различных пакетах КАСКО и особенностях подбора нужного варианта можно узнать тут).

- Страховая сумма. По правилам страховых компаний, если стоимость ремонта составляет выше 75% от страховой суммы, то страховщик выплачивает максимальную страховую компенсацию. Каждый владелец авто должен сам посчитать, хватит ли ему таких денег на восстановления машины или сможет ли он реально приобрести за страховую выплату аналогичный автомобиль.

- Условия страхования. Некоторые страховщики не предлагают своим клиентам полноценного полиса добровольного страхования машины, а готовы предлагать только «урезанные» версии. Поэтому, если нужен только полный договор КАСКО, то придется выбирать из ограниченного числа предложений. Если же будет принято решение приобрести ограниченный полис страхования машины на добровольной основе, то нужно очень внимательно отнестись к условиям.

- Правила расчета амортизации машины. Это одно из самых критичных условий при покупке полиса добровольного страхования машины на возрастное транспортное средство. Все дело в том, что некоторые компании очень рьяно подходят к этому вопросу и при выплате по полной конструктивной гибели машины, может оказаться так, что автомобиль изношен на 70% и страхователь получит только 30% от страховой суммы.

Ремонт по страховому случаю

Из-за начисления амортизации на машину, страховой компенсации не всегда хватает на полное восстановление автомобиля, чего практически не случается с новыми транспортными средствами, застрахованными на добровольной основе.

Недостаточная страховая премия может быть получена при следующих обстоятельствах:

- В большинстве страховых компаний предлагаются страховки только с франшизой, хотя бы минимальной – 3%. Даже если удастся найти страховщика, который предложит страховку без франшизы, то придется переплатить за сам договор, так как ради снижения рисков страховая компания увеличит тариф, хотя встречаются и исключения.

- Размер ущерба может превысить страховую сумму, так как он рассчитывается как сумма цен на запчасти и на работы. Особенно это актуально для запчастей, которые не поддаются ремонту и требуют замены новые в обязательном порядке.

- Немалое число страховщиков продает полиса КАСКО, по условиям которых учитывается износ деталей. Это в подавляющем большинстве случаев приводит к недостаточности страховой выплаты для восстановления авто. Лучше выбирать полис в тех компаниях, которые не начисляют амортизацию на автомобиль.

Как сэкономить?

Цена договора добровольного страхования транспортных средств, складывается из множества параметров, каждый из которых в достаточной степени на нее влияет. Наиболее значимыми факторами влияния на стоимость КАСКО поддержанных авто, являются:

- Возраст держателя страховки. Если автомобиль оформлен на лицо младше 21 года или больше чем 65 лет и эти граждане не планируют управлять машиной, то лучше оформить страхование на человека, который будет допущен к управлению и чей возраст находится в ограниченном выше коридоре. В противном случае страховка может вырасти на 20-30%.

- Общий водительский стаж. Если планируется вписать неопытного водителя (стаж менее 2-х лет) в КАСКО «на всякий случай», лучше этого не делать, так как такое действие может увеличить цену страховки на 15-20%.

- Количество водителей допущенных к управлению автомобилем. Аналогично предыдущему случаю: не вписывай водителей «про запас», можно сэкономить до 20%.

- Пробег автомобиля. Если машину только планируется купить и планируется приобрести КАСКО для нее, то лучше выбирать среди автомобилей, которые проезжали менее 30 000 км в год. Это позволит сэкономить до 10%.

- Автомобильная сигнализация. Наличие противоугонного устройства в машины позволит снизить цену договора страхования транспорта на добровольной основе на 5-15%.

- Условия хранения машины в ночное время. Если страхователь возьмет на себя обязательства по хранению автомобиля на платной охраняемой стоянке, то он сможет сэкономить до 10%.

Если взять обязательство по хранению автомобиля на охраняемой парковке, но не следовать ему и машину угонят ночью, то с высокой долей вероятности страховая компания откажет в выплате.

Какие компании такое могут предложить?

Найти страховку на транспортное средство старше 10 лет не просто. Ниже представлена таблица с наиболее интересными предложениями:

| Название компании | Название программы страхования | Условия программы страхования |

| Ингосстрах | «Оптимал» | Максимальный возраст авто: 10 лет Покрываемые риски: угон и ущерб Ремонт: только неофициальные СТО Франшиза: по желанию страхователя Выезд эксперта на ДТП: только при ущербе 80000 рублей и более Эвакуатор: при любой аварии покрывается Мелкий ремонт без справок: 1 раз за страховой период Учет износа: учитывается |

| Либерти страхование | «МиниКАСКО» | Максимальный возраст авто: нет ограничений Покрывает риски: угон и тотал, по желанию клиента подключается ущерб за отдельную плату Франшиза: по желанию страхователя Выезд эксперта на ДТП: при любом повреждении Возможна страховка дополнительного оборудования |

| Росгосстрах | «Антикризисное КАСКО» | Покрываемые риски: ущерб, угон, тотал, 1 раз в год покрывается ущерб по вине страхователя Франшиза: по желанию страхователя Мелкий ремонт без справок: 2 случая за страховой период |

Со всеми нюансами выбора страховой компании, в которой можно оформить полис КАСКО, и различными рейтингами можно ознакомиться здесь.

В целом, страхование КАСКО для транспортных средств старше 10 лет является неоднозначным вопросом. Все зависит от очень большого числа параметров и каждый владелец автомобиля должен очень внимательно изучать предложения страхового рынка, после чего принимать решение стоит ли в его конкретном случае приобретать такой вид страховки.

12 способов сэкономить на каско

Стоимость страхования автомобиля от угона и ущерба может вдвое вырасти или на столько же понизиться в зависимости от условий договора. Мы разобрали 12 основных способов оформить каско дешевле и не прогадать.

Оформить полис с франшизой

Это самая распространенная возможность застраховаться дешевле: заранее оговаривается сумма (франшиза), которая не будет выплачиваться при возникновении страхового случая. При небольшом ущербе (меньше размера франшизы) автовладелец устраняет повреждения полностью за свой счет. В прочих случаях страховка покрывает ущерб за вычетом франшизы, которую выплачивает автомобилист.

Например, франшиза составляет 30 000 рублей. Устранение последствий от незначительной аварии (помятое крыло) обойдется в 23 000 рублей, и эти расходы несет клиент. Если нанесен больший ущерб — на 50 000 рублей, то выплаты страховой составят только 20 000 рублей. Если автомобиль оценен в 500 000 руб. и его «затоталят», то страховщик выплатит 470 000 рублей.

Мы сравнили стоимость страховки с франшизой в пяти популярных страховых компаниях. Для примера взяли четыре автомобиля разных ценовых категорий, в разной степени интересующих угонщиков.

| Модель и страховая стоимость | Лада Гранта, 300 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 20 400 | 13 868 | 12 181 |

| ВСК | 21 698 | 15 901* | 12 896 |

| Ингосстрах | 40 758 | 29 808 | 27 622 |

| РЕСО-Гарантия** | 12 033 | 8 095 | 7 136 |

| Согласие*** | — | — | 33 719 |

| Модель и страховая стоимость | Hyundai Solaris, 650 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 52 959 | 39 096 | 34 514 |

| ВСК | 57 681 | 46 815* | 38 861 |

| Ингосстрах | 49 919 | 37 164 | 35 889 |

| РЕСО-Гарантия** | 32 370 | 23 602 | 19 843 |

| Согласие*** | — | — | 77 000 |

| Модель и страховая стоимость | Volkswagen Tiguan, 2 000 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 71 927 | 54 615 | 44 620 |

| ВСК | 64 023 | 54 711 | 45 581 |

| Ингосстрах | 72 123 | 61 168 | 52 405 |

| РЕСО-Гарантия** | 45 819 | 32 656 | 27 537 |

| Модель и страховая стоимость | Toyota Land Cruiser, 3 500 000 руб. | ||

| Размер франшизы | 9 000 | 15 000 | |

| АльфаСтрахование | 207 081 | 188 341 | 185 842 |

| ВСК | 208 387 | 186 787 | 157 334 |

| Ингосстрах | 267 412 | 248 967 | 232 982 |

| РЕСО-Гарантия** | 105 292 | 91 793 | 83 693 |

В таблицах приведены примерные расчеты стоимости страховки в городах-миллионниках (кроме Москвы и Санкт-Петербурга) для автомобилей 2017 года выпуска, водитель — один (мужчина, 35 лет, стаж вождения — 7 лет).

* Расчет для франшизы в 7500 руб.

** С учетом акции для владельцев, ранее страховавшихся в другой компании.

*** Без франшизы и с франшизой менее 15 000 руб. услуга не предоставляется.

Как видно из таблицы, в среднем стоимость страховки уменьшается на ту же сумму, которую составляет франшиза, а в некоторых случаях и больше. Кроме того что полис обходится дешевле, нередко страховка с франшизой обеспечивает водителю накопление «безаварийного стажа». Ведь автовладелец реже обращается в страховую компанию за компенсацией, он становится привлекательней как клиент и может рассчитывать на будущие скидки.

Какие бывают франшизы?

Вместо фиксированной франшизы вам могут предложить динамическую, которая увеличивается с каждым новым страховым случаем. Например, при первом возмещении франшизы нет вообще, при втором она составляет 10 000 руб. или 10%, при третьем 30 000 руб. или 30% и т. д. Бывает и наоборот: агрегатная франшиза удерживается только при первом страховом случае, а при втором и последующих обращениях отсутствует либо становится меньше за счет удержанной суммы.

Есть более гибкий инструмент — условная франшиза. Если ущерб меньше фиксированной франшизы, возмещение не производится. Если ущерб больше франшизы, страховая производит выплату в полном объеме без ее вычета. К этому виду можно отнести избирательную франшизу, которая удерживается, если автовладелец стал виновником аварии. Событийная франшиза может применяться только при определенных страховых случаях (ДТП) и не применяться при других (угон или «тотал»). Франшиза может применяться к определенному водителю, включенному в страховку, может действовать в определенный период времени или удерживаться при повреждении определенных деталей автомобиля.

Нестандартные варианты франшизы могут быть предметом торга между клиентом и страховой и обычно входят в «персональное» предложение. В любом случае франшиза и условия ее применения должны быть прописаны в договоре страхования, не вызывать разногласий у сторон и быть полностью понятны для страхователя.

Отказаться от ремонта на официальных станциях

Если на стадии заключения договора согласиться восстанавливать свой автомобиль не у официального дилера, а в прочих сервисах, аккредитованных страховщиком, то страховка может стоить дешевле на 5–10%. Также полис будет доступнее, если выбрать выплату не в виде ремонта, а деньгами «по калькуляции страховщика». Но нужно быть готовым к тому, что эта сумма будет заметно меньше, чем потребует восстановление автомобиля. А еще можно вовсе отказаться от оплаты работ по ремонту: страховка будет покрывать только стоимость запчастей, и это может снизить цену каско в два раза.

Страховаться только от угона и полной утраты автомобиля

Классическое страхование каско предполагает возмещение убытков как в случае угона, так и при любых повреждениях машины: от скола на стекле до тотального уничтожения. Одна из популярных альтернатив — страхование только от угона и полной гибели автомобиля. Таким вариантом часто пользуются те, чья модель принадлежит к числу часто угоняемых, а парковать ее ночью исключительно на охраняемых стоянках невозможно или слишком накладно.

К страховке «угон+полная гибель» может добавляться дополнительная услуга вроде «франшизы наоборот». Страховщик готов покрывать ущерб от ДТП, но только если сумма укладывается в определенные пределы (допустим, в 50 000 руб.). Но это уже не способ сэкономить, напротив, придется доплатить за полис.

Согласиться на ограничения по использованию автомобиля

Риск угона заметно снижается, если оставлять автомобиль только на охраняемых стоянках или в собственном гараже. Чем меньше машина ездит, тем меньше шансов попасть в ДТП. Также снижается вероятность аварии, если использовать автомобиль только на определенных маршрутах или в определенные дни. Эти и другие условия могут быть прописаны в договоре страхования, и они снижают цену каско. Но их нарушение (парковка на улице, превышение ограниченного пробега, выезд в другой район или движение в будни при «страховке выходного дня») приведет к отказу в выплате. Подобные ограничения могут подойти домохозяйкам, дачникам и другим водителям, которым машина нужна для узких задач.

Установить системы, следящие за местонахождением автомобиля и стилем вождения

Специалист страховой компании устанавливает в автомобиль устройство, отслеживающее местонахождение машины, скорость движения и стиль вождения. Обычно это происходит за счет компании. Ваше согласие на подобную слежку само по себе позволяет снизить стоимость полиса на несколько тысяч рублей, а дальше можно рассчитывать на дополнительные бонусы. Скажем, в течение трех месяцев система определила, что вы в самом деле очень аккуратный водитель (датчики зафиксировали в основном плавные ускорения и замедления). Это может стать поводом для отмены франшизы по действующему полису или для предоставления скидки или других поощрений в будущем. Кстати, за стиль вождения клиенту начисляются баллы, которые он может отслеживать через приложение в смартфоне и в зависимости от своих результатов корректировать собственную манеру езды.

Помимо прочего такие системы позволяют страховщику убедиться, что клиент соблюдает ограничения на эксплуатацию машины (если они есть). Также электроника сокращает расходы страховой на проверку данных о ДТП, поскольку информация об аварии фиксируется автоматически, что выражается в скидке на полис. Отсюда и скидка на каско.

Занизить стоимость автомобиля

Клиент порой может повлиять на оценочную стоимость автомобиля. В зависимости от возраста машины и ее оснащения одни владельцы стремятся вписать в страховку более крупную сумму, другие — менее. Во втором случае удается сэкономить на цене полиса каско, но в случае полной утраты страховое возмещение не обрадует. Кстати, этот вариант не подойдет для автомобилей, купленных в кредит. При оформлении полиса вы обязаны сообщить страховой, что машина куплена на заемные деньги, и страховая не разрешит оценивать модель ниже рынка. Банку нужно быть уверенным, что к нему вернутся все его деньги.

Установить хорошую противоугонную систему

Наличие даже самой простой сигнализации уменьшает стоимость каско на несколько процентов. Серьезный спутниковый противоугонный комплекс даст экономию в 10–30%. Порой у страховщика есть специальная партнерская программа с той или иной маркой противоугонных систем: поставил оборудование этого бренда — получил скидку на каско. Правда, стоимость самой «противоугонки» в таком случае может быть сопоставима со стоимостью полиса. Но для часто угоняемых автомобилей такие траты могут быть оправданны.

Ограничить круг водителей

Самые дорогие полисы — это те, что выданы «на предъявителя», то есть за рулем может быть любой водитель. Чем меньше людей допущено к управлению, тем каско дешевле. Самая низкая цена с точки зрения «человеческого фактора» будет у семейного водителя средних лет с детьми, большим стажем и отсутствием аварий за последние несколько лет.

Отказаться от лишних услуг «по умолчанию»

Возможность отремонтировать один кузовной элемент в год без справок и оформления ДТП, вызов «бесплатного» комиссара и эвакуатора — это на самом деле не бесплатные услуги, они делают каско дороже. Бывает, что вам предлагают большую скидку на каско, если дополнительно вы готовы оформить расширенное осаго, страхование жизни и пр. Тут уже надо смотреть на размер скидки, а также трезво оценить, нужны ли вам вообще эти дополнительные виды страхования.

Купить полис онлайн

Приобретение стандартного полиса на сайте страхователя может быть дешевле: иногда для тех, кто оформляет страховку онлайн, предлагают специальные условия. Еще вариант: покупка каско на сервисах-агрегаторах, позволяющих сопоставить условия сразу многих страховых компаний. В числе подобных популярных сайтов Сравни.ру, moneymatika.ru, Банки.ру.

Оплатить полис 50/50

У некоторых страховщиков есть такое спецпредложение: при оформлении полиса оплачиваешь только 50% его стоимости. Если год пройдет без страховых случаев — то вторую половину можно не платить. А вот если хочешь получить страховую выплату, то сначала придется отдать недоплаченные 50%. Понятно, что мелкие повреждения дешевле будет устранять самому, а уже за серьезный ремонт заплатит страховая.

Сменить страховщика

Некоторые страховые компании активно переманивают клиентов у конкурентов, предоставляя более выгодные условия. К примеру, «своя» страховая компания редко готова предложить скидку более 10% за безаварийное вождение. А «чужие» страховщики могут уступить и 40%, чтобы заполучить клиента с хорошей историей.

Выгодно оформляем полис КАСКО на авто старше 10 лет

Рассчитайте стоимость КАСКО в на калькуляторе

- Расчет КАСКО в за 2 минуты

- Оформление КАСКО без похода в офис

- Привезем полис на следующий день

Рассчитать стоимость КАСКО

Преимущества страхования КАСКО в

Точный расчет за 2 минуты

Рассчитайте финальную стоимость КАСКО с учетом всех скидок на калькуляторе

Без лишних хлопот

Ремонт стекол, фар и зеркал будет оплачен без комиссара и справок

Ремонт у проверенных СТО

В случае аварии достаточно позвонить в Тинькофф Страхование, выбрать СТО и сразу поехать на место ремонта

КАСКО за день без похода в офис

Сами привезем полис КАСКО. В случае необходимости, проведем осмотр машины в удобное для вас дневное время

Страхование КАСКО в Тинькофф

- Полис КАСКО в на срок от 1 месяца

- При ДТП можем предоставить бесплатный эвакуатор и аварийного комиссара

- Широкий выбор покрытий

Виды страхового покрытия КАСКО в

Ущерб

Устранение последствий ДТП, пожара, удара молнии, природных явлений, механических повреждений, противоправных действий третьих лиц

Полная гибель

Выплата страхового возмещения в случае повреждения автомобиля, при котором стоимость ремонта превышает 65% от страховой суммы

Финансовая защита в случае кражи, грабежа, разбоя или угона застрахованной машины преступниками

Рассчитайте КАСКО на калькуляторе и получите полис на следующий день

Рассчитайте стоимость полиса КАСКО на онлайн-калькуляторе

Оплатите картой полис на месяц или на год

В удобный для вас день представитель осмотрит машину и привезет полис

Пройти опрос за 1 минуту

8 800 755-99-99

Для звонков по России

- Банк

- Кредитные карты

- Дебетовые карты

- Премиум

- Кредит наличными

- Рефинансирование

- Автокредит

- Вклады

- Платежи

- Бизнес

- Расчетный счет

- Регистрация бизнеса

- Среднему бизнесу

- Эквайринг

- Кредиты

- Госзакупки

- Продажи

- Бухгалтерия

- Инвестиции

- Лента

- Каталог

- Что купить

- Премиум

- Брокерский счет

- ИИС

- Тарифы

- Партнерам

- Страхование

- ОСАГО

- КАСКО

- Путешествия

- Квартира и дом

- Здоровье

- Личный кабинет

- Партнерам

- Путешествия

- Авиабилеты

- Отели

- Туры

- Ж/д билеты

- Аренда авто

- Куда лететь?

- Развлечения

- Куда сходить

- Кино

- Рестораны

- Концерты

- Театр

- Спорт

- Мои заказы

© 2006–2021, АО «Тинькофф Банк», официальный сайт, лицензия ЦБ РФ № 2673

Услуги страхования оказывает АО «Тинькофф Страхование», Москва, ОГРН 1027739031540

Где оформить КАСКО

Автострахование — защита имущественных интересов застрахованного лица. Помогает компенсировать затраты по восстановлению транспорта после ДТП, поломки, на покупку нового автомобиля после угона, хищения или возместить ущерб третьим лицам. Автолюбитель может застраховать свою собственность в любой компании, которую он выберет. В какой страховой лучше оформить КАСКО, есть ли смысл искать выгоду?

Выбираем лучшие условия

КАСКО — добровольное страхование автотранспорта. Если речь не идет о новой машине, взятой в кредит, автолюбитель сам решает, покупать ли ему полис. Страхуют не ответственность водителя, а само транспортное средство от различных рисков. Возмещение получает страхователь (или выгодоприобретатель). Если тарифы по ОСАГО утверждаются законодательством, то цену КАСКО компания страховщик формирует на основании целого ряда факторов (возраст, марка машины, водительский стаж и другие моменты).

Нужно ли КАСКО, если есть ОСАГО? Оформление добровольной страховки гарантирует защиту от большого количества рисков. Застраховавшись дополнительно по программе КАСКО, водитель не будет нести убытки при форс-мажорных обстоятельствах, связанных с личным автомобилем.

Страховые компании предлагают водителям/автовладельцам оформить стандартную страховку от рисков:

- ДТП;

- Кража, угон ТС;

- Поломки от загоревшейся проводки, столкновения с любыми одушевленными и неодушевленными предметами, повреждения при падении с высоты или вниз, из-за провалившейся дороги, снежного, каменного обвала;

- Стихийные бедствия;

- Причинение вреда здоровью водителя, пассажиров.

Какое КАСКО лучше оформить

Полное. Защищает «от всего» — от ДТП до стихийных бедствий. Оформляют для авто новых, покупаемых в кредит, или с пробегом (не старше 10 лет). На стоимость страховки влияет марка, возраст ТС, водительский стаж, безаварийная езда и другие факторы. Для дорогой, новой машины тариф более низкий. Чем старше транспорт, тем дороже полис. Срок страховки — 1 год.

Частичное, с одним страховым риском. Чаще всего страхуют от ДТП. У некоторых страховщиков есть программы защиты автомобиля от более серьезного вреда — угона, уничтожения. Как вариант частичного КАСКО — страховка не на полную стоимость ТС, а в фиксированной сумме. Такой полис рекомендуем оформлять для машин, возрастом более 10 лет, в качестве дополнения к автогражданке (ОСАГО). Страховка стоит дешевле полного КАСКО, но для новых и дорогих ТС такого возмещения не хватит.

50/50. Франшиза — 50% стоимости стандартной страховки от угона, гибели машины. Оплата — при оформлении договора, но после покупки полиса машина уже под защитой. Оставшиеся 50% страхователь может внести в момент наступления страхового случая. Если случай не произойдет, платить не нужно, и удастся сэкономить. Для получения компенсации за другие случаи (кроме угона и гибели) застрахованные лица могут доплатить 25% стоимости полиса. Есть ограничения для ТС — отсутствие обременений, не старше 3-8 лет, для водителя — от 23 лет со стажем от 2-5 лет. В страховку вписывают только одного водителя. Плюсы — при покупке КАСКО можно заплатить половину суммы, гарантирует защиту от угона и полной гибели ТС, побуждает соблюдать ПДД. Программа выгодна тем, кто ездит без аварий. Минусы — ограничения для страхователя, автомобиля, количества водителей в полисе. Продукт недоступен в небольших населенных пунктах и отдельных регионах. Частые страховые случаи увеличивают размер страховых платежей до 30% цены полиса. КАСКО 50/50 не годится для кредитных автомобилей.

Кроме того, на страховом рынке есть совершенно новые продукты, например, КАСКО on/off — поминутное страхование автомобилей. Страховщик рекомендует сервис для некредитных ТС, возраст — до 7 лет. Защита работает через мобильное приложение. Страхователь самостоятельно активирует полис перед поездкой и отменяет по ее завершении (через смартфон). С нажатием кнопок «старт-финиш» программа считает время действия страхового полиса, который покрывает риски угона, ДТП во время движения ТС. Стоимость страхования зависит от стиля вождения (оценивается с помощью GPS, акселерометра, гироскопа смартфона). Застраховать авто по КАСКО on/off выгодно водителям, которые редко ездят, но хотят защититься от неприятностей в пути, или жителям мегаполисов, которые вынуждены из-за пробок оставлять свою машину.

Стоимость автострахования — как не переплатить

Влияние определенных факторов на размер платы за страхование наглядно демонстрирует онлайн калькулятор. При расчете КАСКО нужно внести данные о ТС и сведения о желаемых условиях страхования:

- Вид КАСКО — полное, частичное или другой вариант. Полис с одним риском на 20-40% дешевле, но не годится для кредитного авто, поскольку банки требуют защиту от всех рисков.

- Франшиза — часть убытков, которые СК не покрывает при наступлении страхового случая. Размер франшизы устанавливают в процентном соотношении и рассчитывают от страховой суммы или размера ущерба — по угону и гибели авто до 10%, по другим рискам — от 0 до 2 %. Нулевая франшиза существенно повышает стоимость полиса, но оправдана в случае, когда нужно оформить КАСКО на новый автомобиль, для возмещения крупного ущерба.

- Страховая сумма, на которую страхуют ТС. Агрегатное КАСКО — сумма уменьшается с каждой очередной выплатой, неагрегатное — остается без изменений. При выборе неагрегатной схемы стоимость полиса увеличивается на 15-20%, но такая схема более выгодна в плане урегулирования убытков. Агрегатное страхование годится для уверенных, опытных водителей с безаварийной ездой.

- Способ возмещения ущерба. Самым дешевым будет полис с ремонтом на СТО СК.

- Возраст водителя, водительский стаж. Чем меньше опыт и возраст, тем дороже страховка.

- Оформление краткосрочного КАСКО обойдется дороже, чем страхование на год. СК часто учитывают историю страховки водителей по ОСАГО.

- Хорошая противоугонка и другие охранные системы снижают стоимость полиса.

Советы по выбору страховой компании

Где лучше оформить КАСКО. Если вы живете в большом городе, выбирайте страховщика из числа крупных, известных хорошей репутацией на страховом рынке страны, с опытом работы от 7 лет. У таких компаний, как правило, сервис развит лучше, чем у других. Они используют новые технологии, которые существенно упрощают жизнь клиентам и делают КАСКО более умным. Например, Ингосстрах предлагает автострахование с функцией «Телематика» (дистанционная помощь водителю в отслеживании состояния автомобилей, оповещение об аварийных ситуациях и другие полезные опции), «СПМ-страхование» — покупку полиса онлайн, без посещения офиса.

Рейтинг. Посмотрите в интернете рейтинги СК, Почитайте отзывы клиентов о лидерах. Оцените качество обратной связи (как быстро отвечает на жалобы, срок урегулирование дел). Есть ли круглосуточная техподдержка? Не упускайте информацию о случаях нарушения сроков и занижения выплат.

Проверьте на сайте ЦБ состояние лицензии выбранной СК (есть ли лицензия, срок ее действия). Не покупайте страховку, если у страховщика лицензия отозвана, ограничена или приостановлена.

Промониторьте программы страхования у 2-3 компаний в вашем городе и выберите подходящие вам условия. Чем больше предложений у страховщика, тем проще сделать выбор.

Внимательно читайте условия страхования, в частности, риски, порядок возмещения, уведомления страховщика о наступлении страхового события, сроки. Уточните трактовку всех терминов, особенно тех, что касаются рисков. Если нет подробного описания значений, компания может в спорных ситуациях отказать в компенсации для покрытия ущерба.

Правила страхования прописывают в тексте соглашения или оформляют в виде приложения. Следите, чтобы в правилах, утвержденных компанией, и договорах страхования не было условий, которые вы не можете выполнить. Например, не везде есть стоянки с охранными системами, а в договоре прописано такое условие. Это может стать причиной отказа СК от страховых выплат.

Следите, чтобы в соглашении было четко указано, какие случаи не считаются страховыми. Важно знать, в какой ситуации водителю не стоит рассчитывать на возмещение.

Перед оформлением полного КАСКО рекомендуем собрать документы на авто, охранную сигнализацию, комплекты ключей и брелоков от защитных систем. Их отсутствие послужит причиной отказа в возмещении при угоне ТС.

У большинства страховщиков КАСКО на новый автомобиль активируется с момента постановки ТС на учет в ГИБДД.

«Ингосстрах», «СМП-страхование» — оптимальные предложения для машин от 500 000 до 1 000000 руб. В «Росгосстрахе» выгоднее страховать автомобили vip-класса (от 1,5 млн. руб.).

При выборе программы автострахования проанализируйте соотношение страхового взноса и возмещения. Для сравнения тарифов разных компаний пользуйтесь публичной информацией. Хороший страховщик, который установил ценник ниже рыночного для конкретного сегмента авто, предложил условия лучше, чем конкуренты.

КАСКО на старую машину в 2022 году

Содержание:

- 1. Машину какого возраста можно застраховать по КАСКО?

- 2. Выгодно ли страховать старый автомобиль

- 2.1. Сумма страхового покрытия

- 2.2. Условия оформления сделки

- 2.3. Наличие франшизы

- 3. Стоимость КАСКО для старого автомобиля

- 4. Как удешевить полис

- 4.1. Частичное страхование по КАСКО

- 4.2. Система 50х50

- 4.3. КАСКО с возмещением только стоимости запчастей

- 4.4. Применение коэффициентов

- 4.5. КАСКО с ограниченным пробегом

- 4.6. Агрегатная страховая сумма

- 4.7. Льготы новым клиентам

- 4.8. Прочие предложения

- 5. В каких страховых компаниях и на каких условиях можно оформить страховку

- 6. Стоит ли страховать подержанный автомобиль

- 7. Видео по теме:

В большинстве случаев добровольная страховка оформляется на новые автомобили. Однако некоторые владельцы старых автомобилей также приобретают полис КАСКО. Не все страховые компании готовы предоставить клиентам возможность оформить добровольную страховку на подержанное авто. Какие особенности у КАСКО для подержанных автомобилей и в какие страховые компании обращаться?

Машину какого возраста можно застраховать по КАСКО?

Преимущественно КАСКО оформляется на новые автомобили, которые отличаются дорогостоящим ремонтом. ТС без пробега менее подвержены быстрому износу и имеют прочные механизмы. Эти факторы считаются своеобразной гарантией целесообразности сделки для страховых компаний, а также позволяют автомобилистам получить необходимую защиту от рисков.

В случаях со старыми авто дело обстоит немного сложнее. Обычно страховщики готовы предоставить защиту автомобилей, возраст которых варьируется в диапазоне 7-10 лет. Стоит знать, что нижняя планка (7 лет) предусмотрена для транспортных средств отечественного производства. По мнению многих, российский автопром не отличается надежностью. Страховые компании, по всей видимости, разделяют данное мнение и не хотят подвергать свой бизнес рискам.

Возраст подлежащего страховке автомобиля может быть до 10 лет, если автомобиль иностранного производства. ТС от 7 до 10 лет страхуются на стандартных условиях с возможностью выбора любой из предоставленных компанией страховой программы. В пакет также может быть включена опция компенсации без учета естественного износа автомобиля.

В последние годы некоторые страховщики идут на уступки собственникам транспортных средств и поднимают возрастное ограничение страхуемых авто до 12 лет. Однако данное условие предполагает ряд ограничений при заключении сделки. Компенсационные выплаты могут быть предоставлены только с учетом естественного износа. Существует ряд других ограничений, о которых следует спросить у представителя выбранной страховой компании.

Редко на рынке встречаются предложения, позволяющие застраховать и более старые автомобили. Однако найти страховщиков, готовых пойти на такой риск немного. Застраховать автомобиль старше 12 лет возможно по индивидуальному договору страхования, который обычно обходится автомобилистам не по выгодной цене.

Важно быть готовым предоставить страховщику результат оценочной экспертизы транспортного средства. Данная информация позволит страховой компании оценить возможные риски заключения сделки.

Выгодно ли страховать старый автомобиль

Решение относительно целесообразности страхования старого автомобиля принимается каждым автовладельцем в индивидуальном порядке. Невозможно дать универсальный ответ на данный вопрос. Однако оценить выгоду сделки можно с помощью анализа сопутствующих факторов.

Сумма страхового покрытия

Старые автомобили обычно не отличаются высокой ценой (если авто не раритетные, которые страхуется на особых условиях). Небольшая рыночная стоимость предполагает, что водителю не придется выкладывать за добровольную страховку большой суммы.

Обычно недорогие полисы отличаются небольшим размером компенсационных выплат. Вполне возможно, что полученных средств может не хватить для покрытия ремонтных расходов.

Условия оформления сделки

Страховые компании неохотно идут на предоставление защиты для старых автомобилей. Чтобы нейтрализовать возможные риски, страховщик выдвигает более жесткие условия предоставления услуг. Важно внимательно прочесть условия договора и оценить целесообразность сделки.

Наличие франшизы

Франшиза предполагает наличие определенной невыплачиваемой при происшествии страхового случая суммы. Эта особенность позволяет существенно снизить стоимость приобретаемого полиса. Однако водители должны оценить готовы ли они в случае ДТП самостоятельно покрывать часть причиненного ущерба.

Стоимость КАСКО для старого автомобиля

Ошибочно полагать, что страховой полис для старого автомобиля всегда дороже, чем для нового. Это заблуждение отражает лишь одну сторону вещей: для подержанных автомобилей действительно предусмотрен более высокий тариф. Тем не менее общая стоимость определяется не только тарифом, но и общей страховой суммой.

Для наглядного отражения реальной ситуации стоит разобрать два примера:

- Автовладелец желает застраховать транспортное средство 2014 года выпуска, стоимостью 900 тысяч рублей. Размер тарифа равен 6%. Таким образом, водителю придется отдать за страховку 54 тысячи рублей.

- Собственник владеет автомобилем, рыночной стоимостью около 200 тысяч рублей. Тариф в этой ситуации будет равен 12%. Автомобилист отдаст за полис КАСКО 24 тысячи рублей.

Выгодная тарифная ставка не единственный способ снижения стоимости полиса.

Среди прочих факторов, влияющих на стоимость можно выделить:

- агрегатную страховую сумму;

- безубыточность;

- коэффициент возраста и стажа автомобилистов;

- наличие или отсутствие противоугонных систем;

- применение специальных страховых программ (например, страховка до наступления первого риска, 50 на 50 и прочие).

Ознакомиться с итоговой суммой страхования по КАСКО можно с помощью специального калькулятора. Возможность расчета предоставлена на всех сайтах лицензированных страховых компаний.

Как удешевить полис

В целях привлечения целевой аудитории продукта страховщики предлагают самые разные пакеты страхования. Такой подход обеспечивает автомобилистам возможность выбора наиболее подходящей программы, а страховым компаниям — устойчивый доход. Чтобы получить самый выгодный продукт, водитель должен учесть индивидуальные предпочтения и ознакомиться с особенностями страховых продуктов. Сэкономить можно с помощью распространенных пакетов услуг.

Частичное страхование по КАСКО

В отличие от полного пакета страховых услуг, частичное страхование обеспечивает защиту лишь от некоторых рисков. Собственник транспортного средства самостоятельно определяет, какие страховые случаи будут указаны в полисе. Самый распространенный пакет частичного страхования включает в себя защиту от хищения автомобиля и его угона.

При выборе частичного страхования пользователь услуг вносит полную страховую премию только за выбранные риски. На прочие страховые случаи распространяется действие франшизы, которая составляет от 70 до 90% стоимости транспортного средства. Таким образом, стоимость добровольного страхования снижается на половину.

Система 50х50

Применение данной системы предполагает, что автомобилист вносит по страховке лишь 50% от ее стоимости. Однако при наступлении страхового случая собственник транспортного средства получит только половину от общей суммы убытков.

Значит, после ДТП возможны два варианта развития событий:

- водитель получает компенсацию, добавляет к полученной сумме личные средства и ремонтирует автомобиль;

- автовладелец получает поддержку страховой компании, не вносит собственных средств и получает только половину от необходимого ремонта.

КАСКО с возмещением только стоимости запчастей

Достаточно популярный страховой продукт, которым активно пользуются владельцы подержанных автомобилей. Страховая компания по условиям данного договора обязуется оплачивать покупку оригинальных запчастей для транспортного средства. Страховщик не несет ответственности за проведение ремонтных работ. Автомобилист получает выгоду в размере до 45% процентов.

Применение коэффициентов

Для водителей с положительной историей вождения и большим опытом предусмотрены льготные условия добровольного страхования. Также важными показателями для снижения стоимости защиты движимого имущества от рисков является возраст автомобилиста и особенности его сотрудничества со страховой компанией.

КАСКО с ограниченным пробегом

Данная программа рассчитана на автомобилистов, которые не так активно используют автомобиль. Эта особенность предполагает, что риск наступления некоторых страховых случаев (например, в ДТП) у таких водителей намного меньше.

Автомобиль должен иметь километраж в пределах от 5 до 20 тысяч километров в год. Если же автомобилист превысит допустимую норму, ему придется внести по страховке ранее сэкономленную сумму.

Агрегатная страховая сумма

Пакет страхования “Агрегатная страховая сумма” подразумевает, что компенсационные выплаты по КАСКО не могут превышать размер средней рыночной стоимости транспортного средства. При этом суммы по страховке складываются. То есть, при предоставлении компенсации за каждый страховой случай, из выплат вычитается размер прошлого возмещения.

Разобраться в особенности данного пакета страхования можно с помощью конкретного примера. Нужно представить, что владелец застрахованного по КАСКО автомобиля попал в дорожно-транспортное происшествие, в результате которого получил ущерб на сумму 50 тысяч рублей. Затем транспортное средство страхователя, рыночной стоимостью 300 тысяч рублей, было угнано злоумышленниками. По страховке автомобилист получит сумму с вычетом предоставленных ранее средств, то есть 250 тысяч рублей.

Льготы новым клиентам

Страховые компании привлекают новых клиентов с помощью различных скидок. Представители рынка готовы снизить стоимость полиса на 5-35%. Скидку можно также получить за приобретение полиса в режиме онлайн.

Прочие предложения

Нередко страхователи предоставляют скидку, если водитель желает приобрести сразу несколько продуктов страхования. Выгода такого решения в среднем составляет около 15%. Так как на рынке страхования имеет место достаточно жесткая конкуренция, компании постоянно разрабатывают новые привлекательные предложения. Важно уточнять их наличие у сотрудников организаци.

В каких страховых компаниях и на каких условиях можно оформить страховку

Большинство представителей рынка страховых услуг отказываются сотрудничать с автовладельцами, чьи транспортные средства старше 10 лет. Но несмотря на это, некоторые страховые компании готовы защищать от рисков и эту категорию автомобилистов.

| Страховая компания | Программы страхования | Особенности страховки |

|---|---|---|

| Ренессанс страхование | КАСКО с телематикой Safedrive | • защита от хищения ТС, причинения ему ущерба и при тотальной гибели • транспортировка автомобиля с места аварии • франшиза в размере 20 тысяч рублей • бесплатный выезд аварийного комиссара к месту происшествия • предоставление ремонта в техническом центре • разовая реставрация стекол без справок |

| Росгосстрах | Антикризисное КАСКО | • предоставление ремонта по направлению страховщика • защита от хищения, тотальной гибели и получения ущерба в аварии • безвозмездное расширение страхового покрытия при выезде с территории страны • предоставление только одной компенсации после аварии в пределах установленной максимальной суммы |

| Абсолют страхование | Программы “Стандарт” “Комфорт” и “Престиж” | • Бесплатная транспортировка автомобиля с места ДТП • наличие франшизы (15 тысяч рублей) |

| ERGO | Стандарт | • защита от хищения и тотального разрушения ТС • восстановление стеклянных покрытий (неоднократно) • поддержка диспетчера в любое время суток • при необходимости выплаты до 3-5% от страховой суммы — предоставление средств без бумаг • франшиза в размере 20 тысяч рублей • неограниченное количество обращений, но с предоставлением не более 6 тысяч рублей по каждому случаю |

Таким образом, владельцы старых автомобилей все же имеют выбор. Важно оценить личную выгоду от сотрудничества с каждой компанией и принять грамотное решение.

Стоит ли страховать подержанный автомобиль

Решение относительно приобретения КАСКО каждый автовладелец принимает самостоятельно из-за необходимости учета множества индивидуальных факторов. Стоит лишь помнить, что при страховании старого транспортного средства более целесообразно выбирать выплаты без учета износа. Такое решение обеспечит водителя качественными новыми деталями в случае наступления риска.

КАСКО при покупке автомобиля: нюансы оформления

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.