Карт-бланш мошенникам: о правилах безопасности для владельцев банковских карт

Содержание

Какими методами пользуются мошенники?

Только в 2022 году число краж у клиентов банков выросло на 70%. Банк России называл цифру в 6,5 млрд рублей, похищенных у пользователей банковских карт только за первые 9 месяцев прошлого года.

Почти в трети случаев (28%) людей обирали из-за того, что они сами делились с третьими лицами реквизитами карт и кодами из СМС. Соблюдение нескольких несложных правил поможет минимизировать вероятность того, что реквизиты вашей карты «угонят» и опустошат привязанный к ней счет.

Как не стать жертвой мошенников, если вы используете банковскую карту для покупок в интернете?

Рекомендации от экспертов Центра цифровой экспертизы Роскачества.

Первое и самое важное правило – заведите отдельную виртуальную карту для покупок в интернете. Не стоит использовать в интернете ту карту, на которую вы получаете зарплату. Держите на виртуальной карте ровно столько денег, сколько планируете потратить. На остальных картах отключите возможность онлайн-оплаты, если это позволяет ваш банк.

Старайтесь не засвечивать в интернете реквизиты основной, зарплатной карты. Если вам необходимо что-то купить в интернете, воспользовавшись именно зарплатной картой, убирайте галочку с пункта «привязать карту» и каждый раз вводите ее номер вручную.

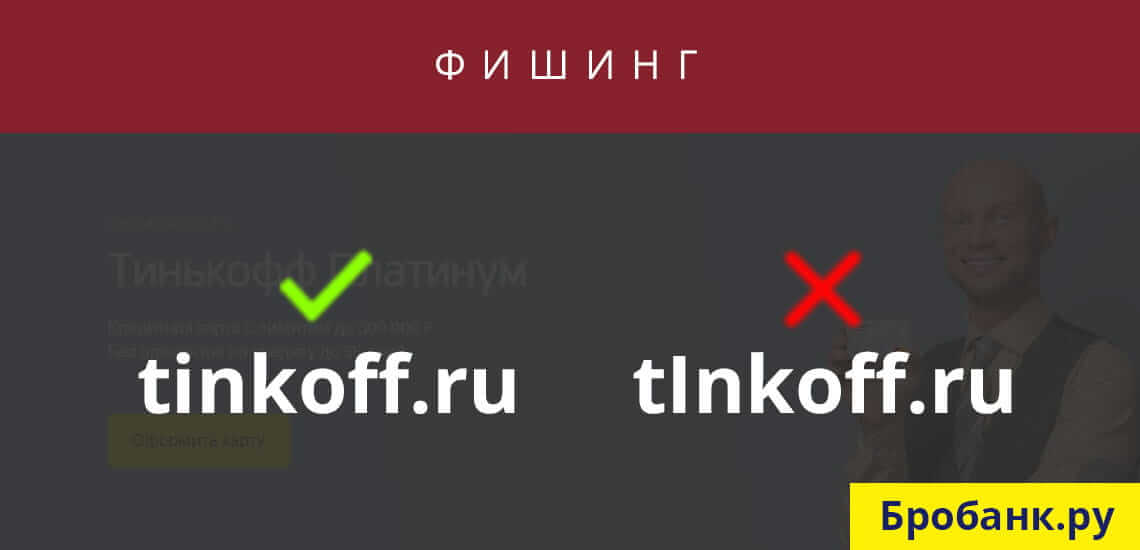

Перед тем как ввести свои платежные данные в интернете, всегда проверяйте, настоящий это интернет-магазин или вы находитесь на фишинговом сайте. Проверьте написание домена, наличие сертификата безопасности (символ замочка). Для того чтобы не попасть на фишинговый сайт, как минимум не переходите на страницы магазинов из почтовых рассылок. Намного безопаснее запомнить адрес настоящего магазина и вводить его вручную.

Не будет лишним установить лимит дневных трат с карты в настройках мобильного банка (мошенники, если и доберутся до карты, не смогут вывести крупную сумму сразу). Следите за тем, чтобы у вас были активны СМС- или пуш-уведомления: они позволяют максимально быстро узнать о мошеннических транзакциях, чтобы можно было оперативно заблокировать карту.

Используйте проверенную антивирусную программу как на компьютере, так и на телефоне и регулярно обновляйте ее – в большинстве случаев она предупредит, если сайт был замечен в похищении данных.

Не пересылайте в мессенджерах и тем более не выкладывайте в соцсетях свои платежные реквизиты. Если это все-таки необходимо сделать, заменяйте отдельные цифры словами или отправляйте разные части реквизитов разными каналами. Это затруднит работу автоматическим программам-парсерам, которые охотятся на такие данные. Удаляйте реквизиты и фото карты сразу после того, как они были получены другой стороной, не позволяйте им «плавать» в Cети.

Никогда и никому не сообщайте код с оборота карты и одноразовые пароли из СМС, особенно если вам позвонили и представились сотрудниками банка. Также не следует устанавливать по просьбе других людей какие-либо приложения, якобы способствующие безопасности ваших финансов.

Не рекомендуется заходить в мобильный банк через общественный Wi-Fi (только через мобильный интернет либо через домашний Wi-Fi).

Не передавайте свой телефон посторонним – вы не знаете, что человек может сделать, случайно или намеренно

Избегайте установки подозрительных приложений. Даже если вы загружаете приложение из официального магазина, внимательно читайте разрешения, которые оно запрашивает. Нередко банковские трояны притворяются обычными приложениями, но получают доступ на чтение СМС и показ поверх всех окон (вирус накладывает собственный, идентичный по виду интерфейс поверх настоящего, и ваши пароли и пин-коды уходят злоумышленнику).

Если вы уже стали жертвой мошенничества с банковской картой, немедленно сообщите об этом в ваш банк и в полицию. Даже если денежные средства не удастся вернуть, об этой схеме узнают правоохранительные органы, и вполне вероятно, что вы спасете чей-то кошелек. Помните правила цифровой безопасности и рассказывайте о них близким – этого достаточно для того, чтобы знать, как не стать жертвой большинства самых распространенных мошеннических схем, связанных с банковскими картами.

Как мошенники крадут деньги с банковских карт

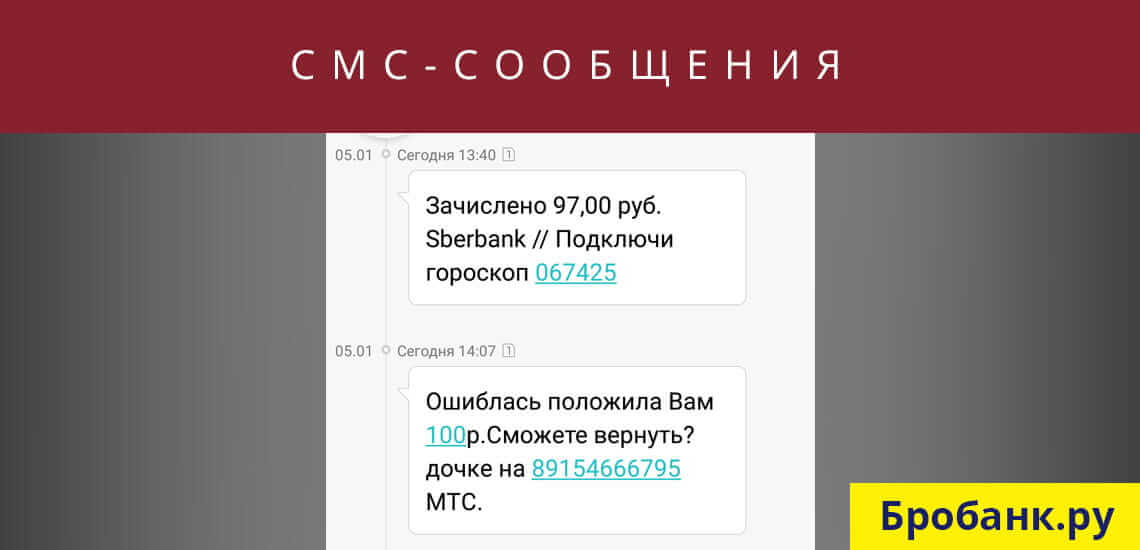

Однажды одна моя знакомая получила смс с неизвестного номера: «Мама, я купил новую сим-карту. Отправь мне, пожалуйста, на этот номер 500 рублей. Как приеду, все объясню». Знакомая перечислила деньги не задумываясь, т.к. на тот момент её сын действительно был в отъезде. Позже выяснилось, что писали мошенники.

Чтобы и вы не попались на ту же удочку, расскажу какие еще способы используют финансовые мошенники, чтобы вывести деньги с карты или получить доступ к персональным данным.

Всплеск финансового мошенничества произошел в пандемию. Только за первое полугодие 2022 года мошенники украли с расчетных счетов более 4 млрд рублей и провели более 360 тысяч операций без согласия клиентов. Средняя сумма украденных денег составила 10 000 ₽.

Более 80% мошенников при звонке используют технологию подмены банковских телефонных номеров — переставляют цифры местами или меняют одну цифру. Злоумышленники выдают себя за сотрудников банков и выуживают у людей информацию, необходимую для хищения денег.

В последнее время злоумышленники меняют схемы мошенничества и используют новые уловки. В ход идет все — запускают фейковые сайты госуслуг, звонят от лица чиновника и обещают выплаты на детей или перевод денег для открытия «резервного фонда». Способы разные, но во всех схемах есть общие признаки: манипулируют чувствами людей, нагнетают страх и заставляют действовать быстро.

Рассмотрим, какие схемы разработали злоумышленники и что нужно сделать, чтобы избежать обмана.

Во время самоизоляции появилась новая схема телефонного мошенничества. Злоумышленники звонят и представляются специалистами социальных служб или сотрудниками банков. Они обещают «коронавирусные» льготы, социальные выплаты и компенсации. Предлагают оформить кредит с минимальной ставкой — до 4% или снизить проценты по действующему кредиту. Своими обещаниями они вызывают доверие и усыпляют бдительность.

Во время разговора мошенники предлагают «проверить», какая льгота положена и какую сумму можно получить. Для этого абоненту нужно сообщить паспортные данные и информацию по банковской карте, на которую якобы переведут деньги. Дополнительно уточняют, к какому номеру телефона привязана карта.

Через некоторое время у владельца карты пропадает со счета крупная сумма или все деньги. Злоумышленники воспользовались информацией и оплатили дорогостоящую покупку с карты жертвы. Даже если не сообщить злоумышленникам код безопасности CVV или CVC, полученной информации достаточно, чтобы украсть деньги. Некоторым зарубежным платежным системам хватает фамилии и имени владельца банковской карты, ее номер и срок действия — вводить необязательно.

По-прежнему звонят мошенники, которые выдают себя за работников банков. У них разработана целая схема. Сначала владелец карты получает сообщение, что с карты списаны деньги. Сообщение не вызывает сомнения, потому что номер злоумышленников напоминает номер банка. Например, летом 2022 года мошенники активно рассылали фейковые сообщения с короткого номера Сбербанка 900.

Через несколько секунд злоумышленник звонит и выдает себя за работника службы безопасности банка. Мнимый сотрудник говорит, что прямо сейчас кто-то пытается снять деньги с вашей карты, нужно действовать быстро и сработать на опережение. После такого напора злоумышленник просит назвать одноразовый пароль из смс или кодовое слово — они якобы нужны, чтобы отменить операцию. Как только человек сообщает код, мошенник тут же списывает деньги. Отличительная черта мошенников — говорят уверенно, часто повторяют слово «безопасность» и торопят с ответом.

Мошенники делают все, чтобы развеять сомнения: могут обратиться по имени и отчеству, назвать ваши паспортные данные и даже последние цифры номера карты. Эти сведения они получают из открытых источников: просматривают страницы в соцсетях, взламывают базы данных интернет-магазинов, запускают сайты-двойники, чтобы собрать персональные данные. Например, сайт — двойник видеосервиса предлагает бесплатную недельную подписку на фильмы, но за это пользователь должен оставить свои персональные данные: имя, фамилия, номер карты и срок ее действия. Бесплатного доступа пользователи, естественно, не получают, а злоумышленники собирают необходимую информацию для мошенничества.

Настоящий сотрудник банка никогда не будет запрашивать у человека номер карты, срок действия, CVV код и одноразовые коды из смс. Это запрещено внутренними инструкциями. Если у клиента несколько карт, сотрудник может уточнить последние четыре цифры карты. Также может задать вопросы по операциям для дополнительного подтверждения личности и легитимности операции, в том числе и кодовое слово. Бывают ситуации, когда клиент говорит, что покупает билеты, а сотрудник банка видит, что перевод уходит на чужую карту. Значит, клиент попал на сайт-двойник.

Иногда злоумышленники делают вид, что переключают на систему автоматизации или робота, которые должны обрабатывать одноразовый пароль. Им также нельзя сообщать код подтверждения, номер карты или CVV-код.

Обо всех изменениях банк всегда предупреждает, чтобы клиенты могли прочитать сообщение и спокойно обдумать предложение. Но сотрудник банка никогда не предложит установить приложение на телефон, перевести средства на резервный счет или снять их в ближайшем отделении банка.

Двухэтапная схема мошенничества. Цель первого этапа — вызвать у человека тревогу и ослабить внимание. Сначала мошенник представляется сотрудником банка — называет любой действующий банк. Он говорит, что вы оставили заявку на оформление кредитной карты. Если человек отказывается, лжесотрудник просит назвать банк, в котором вы обслуживаетесь. Мотивирует вопрос тем, что информация не секретная. Между кредитными организациями действует договор межбанковского партнерства, и он передаст в ваш банк информацию о мошеннических действиях.

На втором этапе звонит якобы сотрудник вашего банка и говорит, что от банка-партнера поступила информация: мошенники подали заявку на кредит от вашего имени. Для идентификации клиента ему необходимо проверить номер, срок действия карты, а заодно и секретный смс-код. А на самом деле информация нужна, чтобы украсть ваши деньги.

Предлагают «спасти» деньги в банковской ячейке. Лжесотрудник банка сообщает, что карту заблокировали и нужно срочно спасать деньги. Для этого остаток средств необходимо перевести в защищенную банковскую ячейку. А сделать это может только сотрудник банка. Поэтому деньги сначала нужно перевести ему на счет. При этом нельзя передать деньги кому-то другому, например, родственнику — карту заблокируют вместе с деньгами, и вывести их со счета будет невозможно. Так мошенник вынуждает жертву отдать деньги.

Советуют действовать быстро. Злоумышленник сообщает, что по карте провели сомнительную операцию и нужно срочно посетить ближайшее отделение банка. Но для экономии времени просят прислать нужную информацию — номер банковской карты и срок ее действия.

Мошенник пытается убедить жертву, что он действительно сотрудник банка и в подтверждение присылает смс. Чтобы жертва мошенничества купилась на обман, злоумышленники создают хитрые номера: в именных номерах заменяют букву О на цифру 0, в цифровых, наоборот, цифру заменяют буквой. Абонент получает сообщение с номера, в котором все цифры, на первый взгляд, совпадают с официальным номером банка.

Чтобы предотвратить несанкционированный перевод, мошенник просит прислать в ответном сообщении секретный код карты или иную конфиденциальную информацию. Как только потенциальная жертва отсылает данные, злоумышленники списывают деньги.

Рассылают поддельные смс. Аферисты отправляют смс о блокировке карты с целью безопасности — последняя операция показалась подозрительной. Кроме этого, в сообщении указывают номер телефона, по которому нужно позвонить для подтверждения транзакции. Когда человек перезванивает, его просят сообщить номер карты и CVV-код. Далее злоумышленники переводят деньги или делают покупки в интернет-магазинах.

11 типичных и новых схем мошенничества с нашими банковскими счетами

В прошлом году мошенники совершили более полумиллиона незаконных операций с использованием электронных средств платежа и украли 6,42 миллиарда рублей — об этом говорится в отчете Банка России. Конфиденциальную информацию преступники получали напрямую от людей с помощью различных психологических уловок — обман или злоупотребление доверием. Люди сами сообщали полные реквизиты своих карт, в том числе CVV / СVC-код, пароли и коды из СМС.

Ежегодно компания BI.ZONE и эксперты Сбербанка готовят аналитическое исследование «Threat Zone: не дожидаясь бури», которое освещает ключевые тренды кибератак и их влияние на мировую экономику и бизнес. Под угрозой находятся не только корпорации, но и частные лица. По этому исследованию, 90 процентов случаев мошенничества с банковскими счетами выполняется с помощью методов социальной инженерии. 90 процентов атак на счета с использованием социальной инженерии происходит с помощью телефонных звонков. Половина хищений совершается через мобильное приложение.

Социальная инженерия — это метод манипуляции мыслями и поступками людей. Он базируется на психологических особенностях личности и закономерностях человеческого мышления. Одной из сфер применения социальной инженерии является получение закрытой ценной информации.

Основные схемы, которые используют мошенники

1. Социальные выплаты

Мошенники пользуются состоянием обеспокоенности людей в связи с потерей дохода из-за пандемии. Они представляются работниками Пенсионного фонда, Роспотребнадзора и других государственных структур, сообщают о положенной социальной выплате или материальной помощи, таким образом вынуждают предоставить информацию о карте, кодах, паролях из СМС, персональных данных. Особенно легко таким образом обманывают людей пожилого возраста.

2. Продажа в интернете

Человек размещает объявление о продаже товара. Мошенники звонят и узнают данные карты продавца под предлогом необходимости совершить перевод за товар. Далее они списывают деньги с карты, узнав у продавца код подтверждения — якобы система его запрашивает для подтверждения транзакции.

Другой вариант этой схемы — использование подложного сервиса «Безопасная сделка» в интернете. Схема выглядит так: создается полная копия сайта и размещается на домене, похожем, например, на домен SafeCrow. Если человек не проверит написание URL в адресной строке, то примет мошеннический сайт за настоящий, проведет через него оплату и потеряет деньги. Еще один вариант: после создания сделки на подлинном ресурсе мошенники направляют в почту жертве письмо с указанием реквизитов для оплаты на QIWI-кошелек или другой сервис.

3. Копирование данных

Используются устройства, считывающие информацию с магнитной полосы / чипа банковской карты при ее использовании в банкоматах. Специальные «клавиатуры» устанавливают поверх клавиатур настоящих банкоматов и считывают конфиденциальные данные, включая ПИН-код. Далее мошенники делают поддельную карту и списывают с нее деньги.

4. Игра на бирже

Потенциальной жертве по электронной почте приходит письмо с предложением заработать на инвестициях. Она связывается с лжеброкерами и переводит им деньги для игры на бирже. Сумма на «брокерском счете» начинает быстро расти, что мотивирует жертву продолжать «играть», а когда она решает вывести средства, оказывается, что для этого нужно заплатить дополнительную комиссию. После второго перевода на ее счет мошенники пропадают.

5. Программы удаленного доступа

Жертве поступает звонок от «службы безопасности банка». Мошенники сообщают, что на устройстве клиента обнаружен вирус, необходимо скачать антивирус и запустить проверку гаджета. Во время сканирования устройства, сообщают мошенники, его нельзя использовать, так как вирус может серьезно повредить данные и открыть доступ злоумышленникам к конфиденциальной информации. На самом деле клиент скачивает программу удаленного доступа, а во время «сканирования» преступники получают доступ к мобильному банку и выводят средства клиента.

6. Безопасный счет

И здесь человеку звонит «служба безопасности банка». Ему сообщают об утечке данных через недобросовестных сотрудников организации, мол, проводится внутренняя проверка. Предлагают снять деньги через безопасный банкомат банка-партнера и перевести их на специальный страховочный счет. Или же предлагают сразу перевести деньги на счет. Мошенники предупреждают, что банк не несет ответственность за сохранность денежных средств по условиям обслуживания клиентского счета, если оперативно не предпринять предложенные ими меры.

7. Автоматическая голосовая служба банка

По телефону от имени сотрудника банка клиенту банка сообщают, что зафиксирован вход в личный кабинет из другого города или страны и произведены подозрительные операции со счетом, например, многократный перевод небольших сумм денег. Он, разумеется, отрицает свою причастность к этим операциям. Тогда мошенник просит назвать номер карты для идентификации и сообщает, что сейчас поступит код по СМС, но его никому нельзя называть, — таким образом вызывает доверие жертвы. После этого переключаются на «голосовую службу». Клиент доверяет голосу автоинформатора и вводит код в тональном режиме. Мошенники меняют пароль и логин в его личном кабинете и выводят деньги.

8. «Кроличья нора»

Многоходовочка. На первом этапе мошенники заманивают жертв объявлением о проведении конкурса, акции или опроса с внушительным призовым фондом от имени известных людей, используя поддельные аккаунты. Генерируется индивидуальная ссылка. После перехода по ней жертва проходит опрос и должна поделиться результатами с подписчиками в социальных сетях — так мошенники обеспечивают приток трафика на свои сайты. Также они запрашивают адрес электронной почты, позднее его используют для рассылки писем с фишинговыми ссылками и вирусами.

Затем всем прошедшим опрос приходят электронные письма или сообщения в мессенджере, в которых предлагается принять участие в новом опросе или викторине за вознаграждение. Чтобы жертва не передумала и не покинула сайт, ей угрожают потерей денег, ссылаясь на несуществующий документ, согласно которому, если в течение суток пользователь не пройдет новый опрос и не получит деньги, вся сумма якобы вернется организаторам. «На холодную», то есть на неподготовленных людей, такие письма не действуют, но жертвы уже участвовали в опросе, сделали репост и указали адрес своей электронной почты, поэтому в большинстве случаев соглашаются с новым предложением. В конце опроса жертве под разными предлогами предлагают перевести определенную сумму денег. Это может быть комиссионный сбор или налог. Введенные в заблуждение люди отдают в руки мошенников свои деньги и персональные данные, поскольку в процессе опроса указывают конфиденциальную информацию о себе, включая реквизиты банковских карт.

9. Двойной обман

9 апреля 2022 года Group-IB — компания, специализирующаяся на предотвращении кибератак, сообщила о распространении новой волны мошенничества. Уже пострадавшим от таких фокусов людям предлагают получить компенсацию того ущерба, но вместо этого людей обманывают вновь — списывают деньги со счетов и похищают данные банковских карт. Злоумышленники представляются сотрудниками несуществующих организаций — Международной службы «Единый центр возвратов», «Национального Лотерейного Содружества», «Центра финансовой защиты» и других. Чтобы втереться в доверие, мошенники используют публикации в фейковых СМИ о тех, кто якобы обратился в организацию и без проблем получил возврат средств.

10. Забывчивый клиент

Мошенник стоит у банкомата и якобы производит какие-то операции по карте, поджидая жертву. Как только в очередь за ним становится другой человек, мошенник уходит и «забывает» карту в банкомате. Будущая жертва обнаруживает ее, окликает владельца и передает ему забытую карту. После проверки баланса обнаруживается «пропажа средств» и начинается скандал. Появляется свидетель, который подтверждает версию «пострадавшего». Вместе они начинают угрожать жертве полицией, аргументируя тем, что на карте остались отпечатки его пальцев. Пострадавший под давлением и угрозой потенциальных неприятностей с полицией сдается и соглашается отдать деньги, которые он не брал.

11. СМС с номера 900

15 июля этого года ТАСС опубликовал новость о том, что мошенники научились отправлять потенциальным жертвам СМС-сообщения с официального номера Сбербанка. Злоумышленник под видом сотрудника службы безопасности звонит клиенту Сбербанка, сообщает о серии неудачных попыток входа в интернет-банк и предлагает открыть резервный счет, чтобы перевести туда деньги и таким образом обезопасить их от несанкционированного доступа. Для этого он просит назвать данные банковской карты. Если клиент отказывается сообщать их, в ход идет другой способ убеждения — мошенник предлагает направить клиенту СМС-сообщение с номера 900 для «дистанционного резервирования счета» с кодом подтверждения номера.

Такую возможность мошенничества ТАСС подтвердили в колл-центре кредитной организации. Но пресс-служба Сбербанка в ответ на запрос редакции «Инде» опровергла эту информацию: мошеннические сообщения и звонки с номера 900 невозможны. В 2019 году Сбербанк, сообщает пресс-служба, провел большую работу с операторами связи, в результате которой техническая возможность таких действий исключена.

Основные способы мошенничества с картами в 2022 году

Какие способы кардинга наиболее популярны, что делать, если мошенники узнали данные вашей банковской карты, как обезопасить себя от хищения и каковы шансы вернуть средства — в материале “Ъ”.

Самые распространенные способы хищения средств с банковских карт (кардинга) основаны на психологических методах убеждения, обмана или запугивания клиентов. По данным российского Центробанка, среди всех атак более 80% приходится на связанные с социальной инженерией. Наиболее популярен среди мошенников телефонный фишинг — так называют процесс выманивания персональных данных у банковских клиентов.

Как работают мошенники

- Представляясь банковскими сотрудниками («службой безопасности» или «службой финансового мониторинга»), сообщают о подозрительной активности и предлагают продиктовать данные карты , чтобы банк принял меры по защите средств.

- Убеждают перевести деньги на отдельный счет якобы для их защиты, сделать это можно онлайн либо сняв деньги в банкомате — в этом случае клиенту даже могут заказать до него такси.

- Просят установить специальное программное обеспечение для «защиты средств» , с помощью которого мошенники могут украсть данные карты и оформить предодобренный кредит, после чего вывести средства.

- С начала пандемии мошенники активно эксплуатируют тему коронавируса , будь то «бесплатная» диагностика, медицинская помощь, пособия, компенсации, возврат средств за авиабилеты и другие предлоги, конечной целью которых является перевод денег.

- Сообщают пожилым людям о положенных выплатах от имени сотрудников Пенсионного фонда, в этом случае узнать номер банковской карты и другие данные им нужно якобы для перечисления денег. В некоторых случаях злоумышленники предлагают перевести деньги на сторонний счет для уплаты госпошлины за будущую компенсацию.

Важно! Не стоит сообщать третьим лицам данные карты, в том числе четырехзначный PIN-код и трехзначный CVC-код, указанный на обороте. При звонках от мошенников могут отображаться реальные номера банковских телефонов. Они могут представляться также полицейскими или работниками бюро кредитных историй.

По статистике около четверти владельцев карт готовы раскрыть посторонним трехзначный код безопасности, а также срок действия карты и код из СМС-сообщения (3DSecure), которые сообщать нельзя.

По последним данным Центробанка, за первое полугодие 2022 года было заблокировано почти 10 тыс. телефонов мошенников — почти в четыре раза больше, чем за аналогичный период 2019-го.

Почтовый фишинг, соцсети и поддельные сайты

Рассылаемые мошенниками письма могут содержать ссылки на поддельные сайты, имитирующие странички интернет-магазинов с большими скидками, а также отелей, сервисов по продаже авиабилетов, страховых компаний, различных ведомств. Письма приходят также под видом квитанций об оплате коммунальных платежей или в виде официальных уведомлений от банков и других организаций.

Еще один популярный способ мошенничества связан с продажами на сайтах объявлений , где покупатель по поддельной ссылке вводит данные для оплаты несуществующего товара.

В соцсетях мошенники делают рассылки по списку друзей со взломанного аккаунта с просьбой перевести денег на карту. Подобную информацию всегда необходимо перепроверять по другим каналам связи.

Важно! Не нужно переходить по ссылкам из подозрительных писем и загружать неизвестные программы. Остерегайтесь оплачивать покупки на подозрительных сайтах, не переводите деньги, если нет уверенности в получателе. Контролируйте все операции по счету и пользуйтесь антивирусными программами.

За первое полугодие 2022 года Центробанк заблокировал около 4,7 тыс. сайтов, созданных мошенниками. Из них более 500 страничек имитировали сайты банков.

Мошенничество с банкоматами

Краж с использованием специальных считывающих устройств (скиммеров) и накладок на пин-пады банкоматов становится все меньше из-за улучшения технической оснащенности банков. Им на смену приходит моделирование ситуаций с элементами социальной инженерии. В одном из сценариев мошенник (чаще пожилой) «забывает» карту в банкомате и затем просит извлечь ее человека, оказавшегося рядом. Получив карту обратно, злоумышленник вместе с сообщниками проверяет баланс по счету и утверждает, что деньги пропали, после чего требует их вернуть.

Важно! Не нужно извлекать из банкоматов чужие карты. В случае если карта уже извлечена и поступают угрозы, рекомендуется вызвать полицию.

Один из немногих действующих в 2022 году методов кардинга без выманивания данных у самого клиента. В этом случае мошенникам нужно выяснить первые шесть цифр номера карты (БИН — банковский идентификационный номер), и затем с помощью специальных программ попытаться сгенерировать оставшиеся цифры. В результат по карте проводятся онлайн-платежи, для совершения которых не требуется получение СМС-кода от банка. По данным исследования «Тинькофф», число БИН-атак в 2022 году выросло в три раза по сравнению с 2019-м.

Сколько денег украли мошенники

По данным Центробанка, за первое полугодие 2022 года мошенники провели около 360 тыс. несанкционированных операций , у клиентов было похищено около 4 млрд руб. В 2019 году мошенники совершили 577 тыс. операций на 5,7 млрд руб. ущерба.

По другим оценкам, масштаб проблемы серьезнее. К примеру, компания BrandMonitor оценивала сумму похищенных в 2022 году телефонными и онлайн-мошенниками средств россиян в 150 млрд руб.

Средний объем одного успешного хищения в 2022 году «Тинькофф» оценивает в 13,9 тыс. руб. — на 1,2 тыс. меньше, чем в 2019-м.

Сколько денег похитили мошенники с банковских карт россиян

Что делать, если мошенники получили данные и сняли деньги с карты

1. Позвонить в банк, заблокировать карту, заявив о несанкционированном использовании средств

2. В офисе банка составить документ о несогласии с операцией

3. Подать заявление в полицию о краже денег с карты

Комментарий эксперта Дениса Калемберга, основателя и генерального директора компании SafeTech:

«Если реквизиты карты стали известны мошенникам, то в большинстве случаев они используют их для перевода на карты “дропов”, выпущенные на поддельные или чужие паспорта. Обычно “дропы” снимают украденные средства в течение нескольких минут после перевода. Также для кражи нередко используются покупки техники в интернет-магазинах с последующей перепродажей.

Сделать покупку или перевод, зная только номер карты невозможно, но это не значит, что его можно сообщать кому угодно, ведь этот номер зачастую используется для восстановления доступа к мобильному банкингу. Для оплаты же запрашивается как минимум еще срок действия и имя владельца. Но в этом случае покупку можно будет оспорить и вернуть деньги, если не применялся код 3DSecure (обычно отправляется в СМС для подтверждения оплаты). Ответственность за принятие платежей без подтверждения лежит на интернет-магазине».

Можно ли вернуть похищенные средства

С 2014 года в России действует закон «О национальной платежной системе». Согласно ему, банк обязан вернуть похищенные деньги, но при соблюдении ряда условий со стороны клиента. В первую очередь клиент должен сообщить об операции не позднее суток с момента получения уведомления . По закону, банк должен вернуть деньги, если компрометация данных произошла не по вине клиента, то есть он соблюдал следующие условия :

- не сообщал мошенникам данные карты;

- не хранил пин-код вместе с картой / не записывал его на самой карте;

- не позволял фотографировать свою карту и т. д.

Служебное расследование банка может длиться не более 30 дней, а если операция международная — 60 дней. В случае доказанных нарушений со стороны клиента банк вправе не возвращать деньги. По статистике Центробанка за первое полугодие 2022 года, клиентам возместили лишь 12% похищенных средств . За 2019-й год — 15%.

«Если мошенники похитят все данные карты, плюс узнают код 3DSecure, то вернуть деньги будет крайне проблематично. Правила платежных систем в этом случае возлагают ответственность на клиента. Если же платеж прошел без подтверждения кодом, то шансы определенно есть. Также в последнее время получили распространение сервисы страхования от кражи с банковской карты.

Чтобы до минимума снизить риск потерять деньги, лучше не говорить никому по телефону реквизиты карт и коды из СМС, не вводить данные карт на сайтах, которым не доверяете на 100%, не скачивать мобильные приложения из непроверенных источников и пользоваться антивирусом. Но лучше всего — никогда не держать на пластиковой карте сумму больше той, с которой не жалко расстаться»,— советует Денис Калемберг.

Виды банковского мошенничества

Защита данных

с помощью DLP-системы

Б анки аккумулируют средства граждан и физических лиц, хранят их, выдают кредиты. Недостатки в работе систем безопасности зачастую приводят к тому, что средства и граждан-вкладчиков, и предприятий, клиентов кредитных учреждений и самих банков становятся добычей мошенников. Практика преступной деятельности выработала много способов хищения, но наиболее распространенными видами мошенничества стали кредитные, с использованием банкоматов и с применением банковских карт.

Обычные и квалифицированные составы

Уголовный кодекс вместе со статьей 159 «Мошенничество» вводит и несколько дополнительных видов деяний, по которым может быть квалифицировано хищение средств у банков или их клиентов. Одним из основных станет статья 159.1 УК РФ, которая предусматривает ответственность за получение кредита. Статья 159.3 УК РФ прямо вводит ответственность за мошенничество с использованием банковских карт. Статья 159.6 УК РФ «Мошенничество в сфере компьютерной информации» заставит преступника ответить за хищение денег со счетов граждан или юридических лиц с использованием современных компьютерных программ. Кроме того, при расследовании махинаций с деньгами банков и их клиентов следователи могут обнаружить и преднамеренное банкротство, и подделку документов, и злоупотребление служебным положением.

Мошенничество с банковскими картами

Судебная практика дает понять, что чаще всего на скамье подсудимых оказываются граждане, которые выбрали такой вид обогащения, как хищение средств с чужих банковских карт. Наиболее часто мошенники используют приемы опытных рыбаков, предлагая владельцам банковских карт интересную «наживку». Этот прием получил название «фишинг». С его применением, благодаря невнимательности граждан, происходят десятки тысяч случаев мошенничества в год.

Фишинг

Мошенники используют несколько стандартных механизмов воровства денег:

- на мобильный телефон, иногда даже не привязанный к счету, раздается звонок сотрудника банка или даже его службы безопасности. Клиенту говорят о сомнительных движениях по карте и просят назвать CVV – код проверки платежной системой подлинности карты. Никогда не следует ничего сообщать, если звонок сделал не сам клиент по номеру поддержки, любая информация может быть использована для хищения. Лучше прервать звонок и перезвонить своему банковскому менеджеру самостоятельно;

- на почту клиента приходит письмо, подписанное его обслуживающим банком. Ссылка, предложенная в письме, приводит в аналог личного кабинета, в котором нужно ввести логин и пароль. Банки никогда не используют такой способ работы с клиентами, любые письма на личную почту с предложением сообщить персональные данные, номер карты или ввести свой логин и пароль, подписанные сотрудником банка, будут направлены мошенником.

Аналогом фишинга является фарминг, но этот способ сложнее и работает только с небольшими банками. Невозможно заменить официальную страницу Сбербанка на поддельную и получить доступ к онлайн-банку граждан, но теоретически, используя возможности DNS-серверов, можно сделать это с небольшими кредитными учреждениями. В России информации о таких случаях в открытую печать не поступало, или потому, что этот тип хищения не был использован, или банковским службам безопасности удалось предотвратить такие случаи и не допустить утечки опасных сведений, которые могли бы причинить ущерб репутации, в СМИ.

Телефоны и другие мобильные устройства

Но если Мобильный банк установлен на мобильное устройство, то посещение сайтов, которые могут запустить в устройство программу-вирус и заменить окно Интернет-банка собственной разработкой, возможно. Необходимо крайне внимательно относиться к любым, даже минимальным, изменениям в интерфейсе. При этом такие мошеннические программы могут одновременно и блокировать получение СМС-сообщений о снятии денег со счета. Неполучение сообщения о совершении собственной операции уже станет сигналом к обновлению антивирусного ПО.

Утерянный телефон с установленным на нем Интернет-банком станет мечтой мошенника, несмотря на то, что браузеры не запоминают пароли на вход в личный кабинет, пароль мог быть считан программой-вирусом. Исходя из этого, нужно не только думать о сохранности мобильных устройств, но и внимательно относиться к ситуации, когда мобильное устройство отдается в ремонт.

Интернет

При оплате приобретенных в Интернете программ, книг, музыки, товаров часто требуется ввести номер своей карты. Средства за покупку списываются, и счастливый владелец новой игры не думает о том, что номер его карты мог стать известным мошенникам. Перехват может осуществляться при помощи программ, установленных на сайте продавца, и далее деньги будут списаны с карты. Избежать этого риска можно, если, оплачивая товары через Интернет:

- держать деньги на специальной банковской карте, на которую не переводится больше средств, чем необходимо для совершения одной покупки;

- применять виртуальные банковские карты;

- не пользоваться непроверенными сайтами;

- установить услугу Secure Code.

Новый способ хищения

Недавно мошенники опробовали еще один современный способ хищения средств с пластиковых карт с использованием мобильной связи. С номера 900, который показывает, что сообщение пришло от Сбербанка, поступает сообщение, предлагающее отправить ответное СМС для подтверждения или отмены перевода денег. Далее напуганному клиенту поступает звонок с номера 8-800-555-5550. Лицо, которое представляется сотрудником банка, подтверждает необходимость отправки СМС для отмены перевода. Если клиент делает это, то деньги уходят. Современные технологии мобильной связи позволяют действовать таким образом, заменяя реальные телефоны телефонами кредитного учреждения.

Мошенничество с банкоматами

Банкоматы реже становятся жертвами мошенников, камеры слежения представляют собой определенную опасность для преступников, но и они попадают на страницы уголовной хроники. Большинство способов хищения средств при помощи банкоматов пришло в Россию с Запада, они требуют использования специальных технических устройств.

Скимминг

Эта модель покушения на средства физических лиц, пользующихся услугами банкоматов для снятия наличности, представляет собой установку в банкомат небольшого устройства, которое «собирает сливки» – копирует все данные с магнитной линии банковской карты. Вместе с ним может быть установлено устройство для снятия информации о пин-коде при его вводе. Интересно, что такие устройства могут быть установлены и в магазинах, они скопируют информацию при покупке товаров с оплатой их банковской картой. Прибор для скимминга предлагается к продаже всего за несколько десятков тысяч рублей, это приводит к тому, что обслуживающие банкоматы сотрудники обнаруживают их до 1200 раз в год.

Предполагая, что на удаленном, установленном в уединенном месте банкомате установлено это оборудование, лучше связаться с банком по «горячей линии» (ее телефоны есть практически на каждом банкомате) и уточнить, использует ли учреждение антискиммеры.

Ливанская петля

Еще один способ хищения или мошенничества – преступники стараются похитить банковскую карту как физический объект. Кардридер оборудуется специальными устройствами, которые захватывают карту и не дают пользователю получить ее обратно. Ему требуется несколько минут для связи со службой поддержки, а в это время мошенники стараются сами извлечь пластик из банкомата. Последние модели банкоматов исключают возможность использования этого способа хищения, карта останется в устройстве до момента появления инкассаторов.

Банкоматы постоянно совершенствуются, в России риски пострадать от скимминга и других аналогичных видов мошенничества минимальны, но в туристических поездках в менее развитые страны необходимо помнить о существовании этих видов опасностей и как можно реже снимать деньги в банкоматах неизвестных иностранных банков. Нередки за рубежом и случаи установки поддельных банкоматов. Они показывают неисправность программного обеспечения, при этом считывают всю необходимую информацию с банковской карты.

Как похищают деньги из банкоматов

Весной 2018 года от мошенничества с банкоматами начали страдать и сами банки. Появился новый вирус, которым заражается устройство. После этого, при введении в него определенной последовательности цифр, оно выдает средства злоумышленникам. Пока о широком использовании этого метода в России неизвестно, но банки начали менять программное обеспечение, чтобы не позволить функционировать этому вирусу.

Мошенничество в сфере кредитования

Частой проблемой, вместе с развитием потребительского кредитования, стало мошенничество в кредитной сфере, подразумевающее оформление кредитного договора или получение средств без намерения их возвращения. Для того чтобы суд признал невозврат средств банку именно банковским мошенничеством или мошенничеством в сфере кредитования, при совершении преступления должны одновременно присутствовать следующие признаки:

- заранее обдуманный умысел на невозврат средств уже при заключении договора банковского кредита;

- предоставление сотруднику банка заведомо ложной или недостоверной информации о заемщике и его платежеспособности, осознанное введение в заблуждение;

- отсутствие реальной возможности гасить долг или, в случае с заемщиками юридическими лицами, мгновенное обналичивание сумм займа, их нецелевое использование.

Так, недавно под арест по возбужденному делу попал А. Есин, заемщик «Промсвязьбанка». Следователи нашли у него умысел на совершение хищения средств банка и намеренный невозврат кредитных средств, полученных на подконтрольные ему компании. Займы на сумму 500 миллионов рублей, исходя из позиции следователей, не использовались для нужд бизнеса. Обвиняемые «распоряжались деньгами по собственному усмотрению». Всего суммы невозвращенных средств превысили 4 миллиарда рублей. Такие громкие дела чаще встречаются у проблемных банков, большая часть покушений на кредитное мошенничество совершается в сфере потребительского кредитования. Самые распространенные его виды – это оформление потребительского кредита на небольшую сумму на приобретение товаров в магазине, в котором проверка заемщика ведется скоринговыми программами по предоставленным им сведениям, и автокредитование, в результате которого автомобиль – предмет залога – якобы угоняется. Риски во втором случае возлагаются на страховую компанию.

Но недавно появился и новый вид мошенничества с деньгами и банков и клиентов одновременно. Появившиеся инвестиционные компании, не имеющие лицензии для работы на финансовых рынках, предлагают пенсионерам взять кредиты и отдать денежные средства им в управление, предлагая высокий доход. Такие компании арендуют офисы в престижных бизнес-центрах, используют агрессивную рекламу. В итоге пострадавшими оказываются и клиенты, которые теряют свои деньги, переданные мошенникам, и банки. Если у банков вернуть свои средства, привлекая к суду пенсионеров, есть возможность, то пострадавшие вряд ли увидят свои деньги, когда инвестиционная компания исчезнет вместе с офисом.

Расследование кредитного мошенничества и возврат средств в случаях, когда субъектами преступления являются подготовленные профессионалы, требует высочайшей квалификации и от сотрудников службы безопасности банков, и от правоохранительных органов. На момент, когда ясно, что средства не будут возвращены в банк, когда возбуждается уголовное дело, они оказываются выведенными, иногда за рубеж, и легализованными, а компании – обанкроченными. При этом особенности функционала служб безопасности не дают им разобраться в хитросплетениях финансовых схем, у следственных органов тоже пока нет богатого опыта расследования этого типа преступлений, особенно когда следы похищенных денег ведут за рубеж. Необходимо назначение сложных экспертиз, установление цепочки связей для того, чтобы доказать наличие умысла именно на совершение мошенничества. От того, насколько глубоко в конкретном мошенничестве задействованы сотрудники банка, зависит, насколько хорошо спрятаны доказательства умысла. Любую заведомо подготовленную схему можно списать на финансовый кризис или тяжелые жизненные обстоятельства, но доказательства сговора с банкирами помогут устранить сомнения суда в наличии умысла на хищение.

Способы завладения чужими деньгами, связанные с обманом и злоупотреблением доверием или с использованием современных технических средств, многообразны. Обезопасить себя от них можно только абсолютной внимательностью. Нельзя поддаваться на уловки мошенников.

Обзор видов мошенничества с банковскими картами. Инструкции специалистов по безопасности

Ежедневно банки одобряют несколько тысяч заявок на кредит, принимают средства от физических и юридических лиц, размещая деньги на своих счетах. Даже незначительные бреши в безопасности могут привести к попаданию крупных сумм в руки мошенников.

Исследования Сбербанка показывают, что в среднем в 600-650 млрд руб. в год оцениваются убытки, которые несет российская экономика от действий киберпреступников. Ежегодно появляются новые методы хищения, создаются разного рода финансовые пузыри и продумываются схемы кражи персональных данных.

По этой причине выявление мошенничества – первостепенная задача для финансово-кредитных учреждений. Им необходимо действовать на опережение, применяя новые технологии с целью защиты клиентов.

Типы банковского мошенничества

Мошенничество в банковской системе по определению – это обманные действия или злоупотребление доверием с целью завладеть денежными средствами или чужим имуществом.

Исходя из этого действия злоумышленников могут быть направлены в отношении:

- Банковского учреждения. Самые простые и популярные способы обмана включают в себя оформление кредитов по поддельным документам, намеренное искажение данных при заполнении заявки или даже фальсификация деятельности фирмы с целью получения крупного кредита для бизнеса. В результате таких действий объект мошенничества и пострадавший – сам кредитор.

- Клиентов банка. Распространены ситуации, когда мошенник оформляет кредит на подставное лицо или использует для заполнения заявки ксерокопию чужого паспорта. Нередки случаи фальсификации украденного паспорта, вклеивания в него новой фотографии. В результате страдает человек, который даже не знает о факте получения на его имя кредита.

Как мошенники берут кредиты на третьих лиц

Самая популярная практика – попытки получения кредита по краденным, подложным документам или по копии паспорта. Легкой жертвой для мошенников становится человек, потерявший удостоверяющие личность документы. Завладев данными клиента, злоумышленник обращается в отделение банка или оформляет заявку онлайн.

Со своей стороны, служба безопасности банка проводит тщательную проверку всех анкет. Поэтому провернуть такое можно только при условии наличия подельников в числе сотрудников банка. Если любой из сотрудников организации заинтересован в участии в преступном сговоре или ему пообещали долю прибыли, совершить манипуляции будет проще. Он становится соучастником в деле хищения.

В результате махинаций пострадавший получает непогашенную задолженность перед банком, к которой не имеет отношения. Поэтому важно внимательно следить за документами, не пересылать фото паспорта посторонним и не передавать в руки третьим лицам.

В банках используются разные методы выявления мошенничества, основной из которых на этапе обработки полученных от клиентов данных – специальная антифрод-система. Ее задача заключается в аналитике данных и поиске отклонений, которые могут оказаться косвенным признаком мошенничества.

Обман с банковскими картами и технические уловки

Махинации осуществляются несколькими путями: от подсмотра пин-кода и вплоть до сложных хакерских атак. Самый примитивный механизм – кража пластикового носителя, если пин-код уже известен. Комбинацию легко подсмотреть у жертвы возле банкомата, затем осталось незаметно завладеть картой.

Фишинг

Фишинг – механизм, суть которого заключается в краже конфиденциальных данных пользователя. Чаще всего злоумышленники звонят, представляясь сотрудником банка, сообщая о якобы незаконном списании или переводе средств. Для отмены операции жертве необходимо назвать код из смс или сообщить секретную комбинацию (CVV-код с обратной стороны).

Жертв подобных действий несколько: физическое лицо, лишившееся средств, и банк, понесший репутационные риски. С точки зрения закона клиент сам виновен в случившемся, поскольку сообщил третьим лицам сведения, которые должен хранить в секрете. Выявление и предупреждение мошенничества в этом случае возможно лишь благодаря повышению финансовой грамотности населения и разработке моделей специального машинного обучения. Эксперты создают специальные модели и обучают их, но на практике это требует дорогостоящих ресурсов.

Более эффективным каналом противодействия выступает работа с клиентами: обучение и разъяснение ключевых моментов информационной безопасности. В первую очередь в зоне риска клиенты в возрасте, отличающиеся особой доверчивостью. Каждый должен помнить, что банковские сотрудники не просят сообщать одноразовые пароли из смс или CVV-коды.

Фарминг

Разновидность мошенничества, в процессе которого на устройство жертвы загружается вредоносный код. С его помощью заменяется информация по IP-адресам, после чего пользователь автоматически перенаправляется на поддельные сайты.

Далее ему предлагается вписать персональную информацию, которая будет использована злоумышленниками. Цели фарминга – пользователи мобильного и онлайн-банкинга, а также платежных систем или валютно-обменных сервисов. В отличие от фишинга от жертвы не требуется дополнительных действий, перенаправление на сайты выполняется автоматически.

Хорошая новость – фарминг работает только с малоизвестными финансовыми учреждениями. Нельзя заменить главную страницу Сбербанка на поддельную, легко получив доступ к деньгам клиентов. Такой тип хищения практически не встречается.

Скимминг

Этот способ обмана уже стал классическим, но сегодня встречается все реже по мере популяризации карт с чипами. Злоумышленники используют для кражи денег специальные устройства – скиммеры. Они выпускаются в виде небольшой накладки на отверстие для приема карты в банкомате.

Пока жертва снимает наличные или выполняет другие действия, скиммер копирует информацию с магнитной полосы карты. Продуманно изготовленную накладку сложно отличить даже профессионалу: она тонкая, практически незаметная, выполнена в той же цветовой грамме, что и банкомат сети.

Помимо скиммера мошенники пользуются миниатюрными камерами, позволяющими подсмотреть пин-код. Далее скопированные данные дублируют на карту-болванку, что позволяет снимать со счета деньги.

Методы обмана с использованием банкоматов постепенно приходят в Россию с Запада. Мошенники покупают оборудование для скимминга всего за несколько десятков тысяч рублей, в год специалисты службы безопасности снимают свыше 1200 установленных в банкоматах устройств. Чаще всего их обнаруживают в удаленных районах, где нет достаточного освещения и большого потока людей.

Ливанская петля

Это попытка кражи физического объекта – банковской карты в момент ее отправки в банкомат. Отверстие для приема карт оборудовано специальными устройствами, которые захватывают пластиковый носитель и не дают пользователю достать его.

Сейчас принимаются активные меры профилактики мошенничества, пострадать от такого практически невозможно. Современные модели банкоматов исключают такую возможность, а карта остается внутри, пока ее не достанут инкассаторы.

Мошенничество с помощью интернета

С помощью мобильного и интернет-банкинга удобно выполнять привычные действия без необходимости посещать отделение: оплата в интернете, денежные переводы на счета или карты, оплата ЖКХ или интернета, пополнение мобильного и пр.

В этом случае мошенники создают вирусы, заражая ими приложения. Вирус способен подменять оригинальное окно для ввода логина и пароля или может перехватывать данные, тем самым конфиденциальная информация попадает в руки злоумышленников. Вирусы способны получать доступ к приложению для смартфонов и к смс-сообщениям с одноразовыми паролями.

Другие вирусы блокируют полученные от банка смс-уведомления о транзакциях, в результате обманутый человек долго не подозревает о случившемся. Велика вероятность работы вируса в фоновом режиме, что снижает вероятность своевременного обнаружения.

Проведенное специалистами Positive Technologies исследование показало, что практически в каждом мобильном приложении есть уязвимости технического характера. В рамках исследования изучали 14 банковских приложений от разных организаций, все программы были скачаны из официальных магазинов Google Play и AppStore.

Свыше 76% найденных уязвимостей злоумышленники могут использовать, не имея доступа к телефону. Достаточно установки на смартфон вредоносного ПО, ссылку на которое легко отправить фишинговым письмом или в смс. По этой причине проверка на мошенничество необходима для всех банков без исключения. Обязателен регулярный аудит программ и проведение проверки их защищенности.

Еще одна проблема в интернете – небезопасная оплата покупок в онлайне. В сети масса сайтов, где для оплаты вещей, техники, музыки или книг требуется ввести номер карты, срок действия и код с обратной стороны. Перехват данных может случиться при помощи установленных на сайте скриптов.

Сами пользователи должны предпринимать меры борьбы с мошенничеством:

- для оплаты в интернете использовать только виртуальные карты;

- активировать аутентификацию с помощью одноразовых кодов;

- выполнять оплату только на проверенных сайтах.

Способны ли банки обеспечить защиту от социальной инженерии?

Мало кто не слышал о звонках или сообщениях от «службы безопасности» банка. Втираясь в доверие, мошенники обманом заставляют жертву выдать данные карты или выполнить перевод средств на другой счет якобы для защиты. По данным Центробанка, за 2019 год мошенникам удалось украсть у граждан свыше 6,42 млрд руб., и все это благодаря методам социальной инженерии.

Руководитель отдела «Аудит и консалтинг» Group-IB А. Брызгин отмечает, что мошенники чаще прибегают именно к психологическим методам. Это проще и дешевле, чем реализовывать другие идеи, искать бреши в безопасности мобильных приложений или банкоматов.

Противодействие мошенничеству в банке в этом случае – задача серьезная, поскольку самым слабым звеном в системе остается человек. Задача финансовых организаций – принимать превентивные меры, информируя клиентов о возможных способах обмана и давая рекомендации по безопасной работе с мобильным или интернет-банком.

Приносят ли результат системы противодействия мошенничеству

Изобретательность мошенников не может остаться незамеченной, по этой причине банки реализовывают контроль мошенничества.

Используемые ими методы можно разделить на:

- Технические. Полноценные комплексы программ, которые автоматически распознают и нейтрализуют попытки мошенничества. Есть глобальные системы, работающие с внешними и внутренними каналами, а есть более узкоспециализированные, решающие лишь конкретные задачи.

- Организационные. В первую очередь это обучение персонала, усовершенствование должностных инструкций и контроль за их соблюдением. Технические новинки и специальные системы способны решить большую часть проблем, но польза от хорошо обученного сотрудника в офисе банка или от кассира неоценимая – уверяют разработчики ПО.

С целью предотвращения мошенничества разрабатываются специальные антифрод-системы. Все они классифицируются по массе признаков: внутренние или внешние, отечественные или западные, универсальные или ориентированные на бизнес.

На рынке появляется все больше продуктов для мониторинга транзакций, поскольку по опыту видно, что подобные решения приносят больше всего пользы. Гораздо проще идентифицировать потенциально мошенническую транзакцию среди сотен тысяч ежедневно проходящих через систему, чем пытаться устранить негативные последствия такого вмешательства.

Популярным решением для банков-кредиторов выступает автоматизированная система противодействия мошенничеству FIS ANTIFRAUD.

Среди ее возможностей:

- Выявление и предотвращение мошенничества на этапе рассмотрения заявки на кредит.

- Поиск несовпадений информации по заявкам в банке.

- Изучение анкеты заявителя на предмет совпадений с базами черного списка.

- Перекрестная проверка информации из анкеты с другими заявками.

- Дополнение имеющихся анкетных данных полезной информацией из сторонних сервисов.

В работе используются алгоритмы нечеткого сравнения данных. Таким образом, использование системы антимошенничества позволяют одновременно защитить от внутреннего (заявки от оформивших кредит под давлением, заполнение анкеты только по копии документов, выявление сговора и работы инсайдеров) и внешнего мошенничества.

Система выполняет проверку на предмет попытки оформления кредита по украденным или поддельным документам, выявляет случаи подачи заявки по заведомо подложным реквизитам (поддельные телефоны, адреса и пр.), а также отмечает попытки получения товарного кредита с целью обналичивания. В зависимости от потребностей банка возможна тонкая настройка модулей для разных стратегий проверок. Обработка каждой анкеты занимает не более 40 секунд, что позволяет сразу получить ответ.

Подобные меры противодействия мошенничеству – возможность автоматизировать процесс обработки данных. В результате каждая полученная банком анкета прогоняется по базе, при выявлении нарушений ей мгновенно присваивается статус «Мошенник», а информация дублируется в реестр мошенников.

Ежегодно мошенничество в банковской сфере продолжает прогрессировать, но и рынок систем противодействия не стоит на месте. Программные продукты, созданные с целью борьбы мошенничеством сегодня – самые востребованные среди российских банков. Подобные системы позволяют анализировать внешние и внутренние факторы на предмет фрода и оперативно реагировать на такие случаи.

Мошенничество с банковскими картами

Виды мошенничества с банковскими картами

Самый распространенный вид мошенничества с банковскими кредитными картами – это клонирование пластиковых карт или так называемые карты-пустышки. Различными способами преступники пытаются узнать закрытую информацию пользователей и записывают данные на пустышку. Далее остается обналичить деньги в банкомате или рассчитаться за покупки через интернет.

- Виды мошенничества с банковскими картами

- Новое мошенничество с банковскими картами

- Мошенничество с банковскими картами по телефону

- Мошенничество с банковскими картами: статья 159.3

- Что делать, если человек стал жертвой преступления?

- Как обезопасить себя от мошенничества?

Второй не менее популярный способ – создание интернет-магазинов. Такие сайты разрабатывают с одной целью – собрать максимум информации о пластиковых картах клиентов.

Третий способ – фишинг. Данные у пользователей узнают по телефону, с помощью смс-сообщений или скрытых камер, закрепленных возле банкоматов.

Новое мошенничество с банковскими картами

Один из новых видов мошенничества с банковскими картами – частные объявления с привлекательными скидками на покупку авиабилетов, номеров в отелях и т.д. Как правило, авторы представляются родственниками людей, которые пользуются корпоративными скидками и по непредвиденным обстоятельствам отменили поездку или перелет.

Довольный покупатель переводит деньги на чужую банковскую карту и получает документ с подтверждением брони. Проверка на сайте авиакомпании или отеля дает положительный результат.

По факту деньги покупателя поступают на краденую карту, с которой и осуществляется оплата. В результате покупателя (предъявителя брони) задерживают при попытке вселиться в отель или сесть в самолет.

Мошенничество с банковскими картами по телефону

Мошенничество с банковскими картами по телефону – наиболее действенный способ получить средства с чужой банковской карты. Сегодня используется два распространенных сценария. Первый – звонок от «сотрудника» банка с целью узнать данные вашей карты. Подобные запросы банки никогда не делают или приглашают клиента лично посетить офис для этой цели. Второй вариант – звонок из «полиции» с требованием выкупить сына, мужа, брата или внука, попавшего в КПЗ. При таких звонках нужно быть особенно внимательным. Сначала свяжитесь с родственником по телефону. Как правило, он в этот момент занимается своими делами и даже не подозревает о задержании.

Мошенничество с банковскими картами: статья 159.3

Мошенничеством с банковскими картами по ст. 159.3 считается хищение денежных средств с использованием похищенной или подделанной банковской карты. Как правило, при этом фиксируются факты обмана сотрудников кредитных, торговых или других организаций. Под статью также подпадают аналогичные действия, совершенные группой лиц по предварительной договоренности, которые привели к нанесению финансового ущерба гражданину. Мошенничеством считается также хищение денежных средств одним лицом или группой лиц с использованием служебного положения в крупных и особо крупных размерах.

Что делать, если человек стал жертвой преступления?

Если человек уже стал жертвой преступления, необходимо как можно быстрее обратиться на линию службы поддержки банковского учреждения.

Номер телефона смотрим на обратной стороне карты. При разговоре с оператором он попросит пройти идентификацию. Для этого потребуется сказать кодовое слово, сообщить контактные данные, а дальше действовать в соответствии с инструкциями работника банков. Чтобы предотвратить дальнейшую утечку средств – оператор обязан заблокировать пластиковую карту. Постарайтесь связаться с работником банка или лично посетить отделение в течение 24 часов.

Как обезопасить себя от мошенничества?

Обезопасить себя от мошенничества не сложно. Первое правило – относиться к пластиковым картам так же бережно и аккуратно, как к наличным деньгам. Храните кредитовые и дебетовые карты в безопасных местах, не оставляйте их без присмотра даже на короткое время. Опытному мошеннику достаточно нескольких секунд, чтобы частично или полностью завладеть доступными средствами. Крайне нежелательно давать пользоваться картой третьим лицам, включая близких и родных. Для этой категории банки выпускают специальные дополнительные карты. Если мошенники все-таки сняли деньги, следует немедленно обратиться в банк с просьбой заблокировать карту в срочном порядке.

Памятка для потребителей Мошенничество с использованием банковских карт, мобильных телефонов и интернета

Банковская карт удобный инструмент повседневных расчетов.

Способы обмана людей и кражи денег с их банковских карт разнообразны:

От подглядывания из-за плеча во время операций с банкоматом и последующего хищения карты до хакерских атак на программное обеспечение.

Основные приемы, которые используют злоумышленники:

• скимминг или установка специальных устройств на банкоматы, с помощью которых преступники получают информацию о карте.

• Траппинг – установка на банкомат устройства, которое блокирует карту и не выдает ее обратно, а «добрый прохожий», якобы пытающийся помочь, подглядывает пин-код и после вашего ухода, забирает карту из банкомата и снимает с нее деньги.

• Магазинные мошенничества, когда во время оплаты покупки или

Услуги данные карты могут быть считаны и зафиксированы ручным скиммером.

• Фишинг – рассылка электронных писем, в которых от имени банка сообщается об изменениях, производимых в системе его безопасности. При этом пользователей просят возобновить информацию о карте, в том числе указать ее номер и пин-код

• Мошенничество с помощью телефона – когда клиенту поступают звонки с просьбой погасить задолженность по кредиту, который клиент не брал и входе разговора уточняются данные карты.

Во избежание вероятности хищения средств с вашей карты соблюдайте следующие правила:

•При использовании банкомата внимательно осмотрите поверхность над пин-клавиатурой и устройство для приема карты на предмет нахождения посторонних прикрепленных предметов

• Закрывайте рукой клавиатуру при вводе пин-кода

• Не передавайте банковскую карту посторонним

• Требуйте проведения операций с картой только в личном присутствии

• Никому не сообщайте ваш пин-код или код из смс-сообщения

Помните: кредитные организации и платежные системы никогда не присылают писем и не звонят на телефоны своих клиентов с просьбой предоставить им данные счетов!

• Сообщайте банку актуальные контактные данные

• Подключите услугу SMS-уведомлений, всегда имея при

себе телефон круглосуточной службы поддержки владельцев карт банка, вы обеспечите эффективную профилактику риска

несанкционированных операций по ней.

• ХранитеПИН-код отдельно от карты и не записывайте его на карте. При его потере ил краже немедленно заблокируйте карту.

Уберегите себя также и от неприятных последствий собственной невнимательности

• Своевременно оплачивайте кредит и не превышайте лимит кредитования – это убережет от штрафов

• Не теряйте карту – перевыпуск ее может стоить дополнительных средств

• Неснимайте с карты деньги полностью – оставьте некоторую сумму для оплаты комиссий или автоматических платежей

•При использовании карты зарубежом, помните о курсовой разнице во избежании нежелательного «овердрафта».

Наиболее часто нас могут поджидать неприятности в следующих случаях

• Покупки через интернет (особенно по предоплате и неоправданно низкой цене)

• при получении смс от якобы платежных систем. На самом деле часто вас поджидает виру, задача которого – собрать данные о ваших аккаунтах в платежных системах, данные банковской карты, которые вы вводите на своем компьютере

Как защититься:

• не открывать сайте платежных систем по ссылке

• совершайте покупки в интернете с помощью отдельной банковской карты и только на проверенных сайтах

• никому не сообщайте ваши пароли, вводить пароли необходимо только на самих сайтах платежных процессоров

• не храните файлы с секретной информацией на доступных или недостаточно надежных носителях информации

• если вам предлагают работу и при этом просят оплатить взнос с качестве гарантии за пересылку данных, не попадайтесь на эту ловушку

• письма о проблемах с вашим счетом в какой-либо платежной системе, требующие перехода на сайт и каких-либо действий от вас – удаляйте

• в 99% случаев платежи, которые вы делаете онлайн, отменить нельзя, поэтому подумайте, прежде чем заплатить за товар или услугу.

• относитесь с осторожностью на поступающие на ваш телефон с неизвестного номера смс-оповещения, например, «Вы выиграли приз. ». При этом просят прислать подтверждающую смс, внести регистрационный взнос через интерент-кошелек,

перезвонить, назвав код. Получив «взнос», мошенник исчезает, а

обещанный приз тоже растовряется.

•«Мама, я попал в аварию», когда мошенник отправляет СМС или звонит с неприятной новостью, «жертва» в панике забывает проверить достоверность полученной информации и переводит средства на счета злоумышленников.

• «Блокировка карты». На мобильный телефон приходит смс – «Ваша карта заблокирована. По вопросам разблокировки обращайтесь по телефону. ». Получатель такого смс –сообщения перезванивает по указанному номеру и мошенник, называемый себя сотрудником банка, предлагает пройти к банкомату и совершить несколько операций. Таким образом, деньги с карты переходят на счет мошенников.

• Рассылка вирусов, который помогает злоумышленникам подобраться к банковской карте, привязанной к мобильному телефону и перевести деньги на свой счет.

Способы защиты:

• Не отвечайте на смс и не открывайте ммс от неизвестных абонентов , в том числе, поздравительные сообщения и открытки.

• При получении сообщений от банков, мобильных операторов о проблемах со счетом перезвоните по известному вам номеру банка и уточните информацию.

• Не отправляете смс на короткие номера, заранее не узнав стоимости подобного сообщения

• Никогда не сообщайте никаких персональных данных, даже если вам звонят и представляются сотрудником банка, полиции, мобильных операторов и т.д. Попросите представиться, назвать ФИО, должность, поинтересуйтесь какой адрес у отделения (офиса), уточните наименование организации. Затем узнайте телефон этой организации и перезвоните.

Мошенничество с банковскими картами

С совершенствованием систем безопасности придумываются и новые мошеннические схемы, целью которых является получение доступа к средствам на кредитных картах граждан. Старые методы, такие как кража банковской карты и что-то подобное, уже не действенны. Даже завладев картой, мошенники не смогут ничего с ней поделать — для этого придется обойти несколько степеней защиты, что практически невозможно.

Поэтому на смену физическим методам кражи денег с карт пришли методы технические. И вины банков в этом нет в большинстве случаев. Упор делается именно на потерю бдительности держателя карты, которому потом еще придется доказывать, что он стал жертвой мошенников. Парадоксально, но современные виды мошенничества с картами были изобретены десятки лет назад, и до сегодняшнего момента просто изменялись и совершенствовались.

Фишинг — сайт-дублер

Самая используемая мошенниками схема, заключающаяся в создании сайта-двойника, который посещает владелец банковской карты. Эта схема является еще и самой простой. Суть: мошенники создают дублер какого-либо сайта, чаще всего используются официальные сайты банков, на который заманивают владельца карты. Последнему может быть выслано письмо с ссылкой и просьбой посетить сайт для совершения определенной операции. Вариаций здесь множество.

Ничего не подозревающий держатель карты переходит по ссылке, и попадает на хорошо знакомый сайт своего банка. Сразу заметить разницу получается далеко не у всех жертв, так как сайты-дублеры делаются один в один с оригиналом. Далее действует стандартная схема:

- Под предлогом проверки данных оператор банка просит жертву заполнить форму с указанием реквизитов карты, cvc-код, и даже пин-код.

- После получения этих данных страница перезагружается, и жертва попадает на настоящий сайт банка.

- Пока ничего не подозревающий пользователь “бродит” по официальному сайту своего банка, мошенники, получив необходимую информацию, снимают средства с баланса карты.

Когда обнаруживается пропажа денег, изменить что-то уже практически невозможно. Мошенники могут использовать зарубежные счета, которые не подпадают под юрисдикцию ни российских банков, ни правоохранительных органов. Именно поэтому фишинг считается простым и одновременно действенным вариантом, рассчитанным не невнимательность владельцев пластиковых карт.

Совет: ни один банк никогда не запрашивает пин-код по картам у своих клиентов. При посещении сайта банка, пользователь должен обращать внимание на адресную строку или адрес сайта. И наконец, для получения подтверждения всегда можно связать со службой поддержки.

Скимминг — накладка на банкомат

Один из первых видов мошенничества, встречающийся повсеместно и сегодня. Заключается он в изготовлении специальной накладки на гнездо банкомата, предназначенное для вставки пластиковой карты. С технической точки зрения этот способ требует серьезной подготовки. Реализовывается он по следующему принципу:

- Жертва вставляет карту в банкомат и совершают какую-либо операцию.

- Техническое устройство на гнезде банкомата считывает все данные с карты — номер, срок действия, cvc-коды, реквизиты держателя.

- Ничего не подозревающая жертва завершает операцию, извлекает карту из банкомата и отправляется по своим делам.

- Мошенники снимают накладку с гнезда банкомата, которая к этому моменту считала все основные данные с карты.

- При помощи специальной техники мошенники изготавливают точную копию карты жертвы, после чего получают доступ к ее балансу.

Для доступа к балансу карты потребуется пин-код. Это обстоятельство так же предусматривается при использовании метода скимминга. Недалеко от банкомата устанавливается скрытая камера, фиксирующая процесс набора пин-кода. Таким образом, мошенники получают все необходимое, чтобы завладеть деньгами жертвы. За несколько часов накладка на банкомате может считать данные с десятков карт, поэтому он способ и считается одним из самых действенных.

Совет: по возможности использовать банкоматы, расположенные внутри отделений банков или внимательно осматривать банкомат перед совершением операции. На нем не должно быть каких-либо посторонних механизмов.

Подставной интернет-магазин

Схема, которая, как и остальные, рассчитана на доверчивых клиентов. Мошенники создают интернет-магазин, в котором собираются далеко не продавать товары людям. В сети создается объявление, призывающее посетить магазин и приобрести товары по небывалым скидкам. Скидка может достигать 80% и более, и мало кто из потенциальных жертв обратит внимание на то, нормальный товар не может продаваться по цене, в 3-4 раза ниже номинальной. Поэтому в первые часы конверсия у таких интернет-магазинов максимальная.

Подставной интернет-магазин является разновидностью фишинга, только здесь предусматривается определенный выбор. Часть мошенников, получив оплату за товар, просто удаляют сайт с просторов интернета, а несостоявшийся покупатель продолжает ждать оплаченный товар.

Применительно же к мошенничеству с пластиковыми картами подставные магазины действуют в роли прокладки между пользователем и банком. Жертва вводит реквизиты карты для оплаты, и платеж уходит на подтверждение в банк. Только в данном случае платеж перехватывается сайтом-прокладкой, а введенный смс-код только подтвердит совершение операции. С технической точки зрения это тоже крайне сложный метод, и действует он только благодаря потере бдительности некоторыми гражданами.

Совет: совершать покупки или оплачивать услуги необходимо только через проверенные, крупные интернет-магазины. Так же можно воспользоваться рекомендацией знакомых.

Звонок владельцу карты

Этот вариант самый простой, не требующий от мошенников серьезной технической подготовки. Рассчитан он, опять же, на доверчивых и небдительных граждан. Суть этого метода следующая: на телефон держателя карты поступает звонок, якобы от сотрудника банка. Чаще всего в этих целях применяются номера с кодом — 8(800), чтобы у пользователя не возникало сомнений.

Мошенник представляется сотрудником банка-эмитента, и просит продиктовать данные карты для проверки работы системы безопасности. Голос мошенника по телефону звучит четко и уверено, поэтому доверчивая жертва предоставляет ему всю необходимую информацию по своей карте.

Некоторые мошенники доходят до того, что просят также продиктовать и смс-код, который приходит на телефон жертвы в процессе разговора. Держатель карты еще не понимает, что продиктовав код из смс-сообщения, он потеряет свои деньги, быть может, безвозвратно.

Совет: федеральные номера банка, начинающиеся с цифр – 8 (800) необходимо записать или запомнить. У крупных банков таких номеров может быть не более 2-3. Также следует помнить, что сотрудники никогда не звонят и не запрашивают информацию по картам клиентов банка. Поэтому к такому звонку следует отнестись с подозрением, и лучше самому попытаться перезвонить в банк.

СМС-сообщения с подменных номеров

Достаточно простой метод, который реализовывается по схожей с предыдущим примером схеме. Только в данном случае на телефон держателя карты поступает не звонок, а смс-сообщение с номера, похожего на номер банка.

Так, в середине 2017 года многие пользователи картами Сбербанка начали получать сообщения с номера 9000, в которых просилось оценить работу персонала банковского отделения. При этом такого короткого номера у банка №1 никогда не было. Сбербанком используется похожий номер – 900, чем и воспользовались мошенники.

В сообщении пользователя просили оценить работу банка по 10-бальной шкале, с отправкой ответного смс-сообщения с цифрой, соответствующей выставленной оценке. Пользователь высылал сообщение, после которого приходило еще одно, в котором рекомендовалось прописать реквизиты карты для подбивки общей статистики.

Получив реквизиты карты, злоумышленники проделывали «проверочную» операцию, по условиям которой со счета карты списывалось 1-3 рубля. Учитывая количество держателей карт Сбербанка, примерный размер ущерба можно подсчитать без калькуляции.

Совет: все короткие номера банка необходимо записать в телефонной книге, и если номер оказывается незнакомым, то никакие ответные сообщения на него отправлять не следует. По возможности можно связаться с технической службой банка и уточнить информацию.

Бробанк.ру: Как итог: каждая современная схема мошенничества рассчитана именно на ослабление бдительности владельца карты. Поэтому, в случае возникновения малейших подозрений, проще всего не рисковать, а проверить информацию любым доступным способом.

Евгений Никитин Высшее образование по специальности “Журналистика” в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Сложно ли доказать мошенничество

По данным Генпрокуратуры самым распространённым правонарушением в России считается мошенничество. За 2022 год было зарегистрировано 204 тысячи случаев мошеннических действий. При этом раскрыто было лишь 25% преступлений. И дело тут не в плохой работе полиции.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно !

Мошенничество с точки зрения закона

Мошенничество – это изощренное и труднодоказуемое преступление. Ведь потерпевший обычно самолично передает права на собственность или денежные средства аферистам. И чтобы доказать факт хищения пострадавший также должен иметь на руках сведения, уличающие мошенников. Но как правило их у него нет.

В этой статье мы расскажем о самых популярных видах мошенничества и о том, как доказать факт мошенничества если нет расписки или других документов, подтверждающих факт хищения. Надеемся, это вам поможет не попасть в сети злоумышленников или доказать факт обмана.

Мошенничеством, согласно статье 159 УК РФ признается завладение чужим имуществом или денежными средствами в корыстных целях. При этом выделяются два метода мошенников, руководствуясь которыми они достигают своей цели:

- Обман. Например, жертве могут предоставить неверные данные касательно какой-либо сделки или поддельные документы, из-за которых тот лишается имущества или денег. Это могут быть фиктивные документы на покупку несуществующего жилья, поддельная страховка и многое другое.

- Злоупотребление доверием. Часто такие преступления совершаются знакомыми или даже родственниками. Самым распространенным видом такого мошенничества является долг без расписки. Также сюда относятся доверительные отношения между фирмами, где одна из фирм не выполняет обещанные условия сделки, так как подписанные бумаги изначально были недействительными.

Отметим, что подобные хищения могут быть направлены как против обычного человека, так и против юридического лица. Тут никто не застрахован. Но для каждого вида противоправных действий есть свой пункт в 159 статье. Она состоит из 7 пунктов, в каждом из которых указывается тип мошенничества и ущерб, нанесенный им.

Мошенничество — преступление «сложносочиненное» и его редко проворачивают в одиночку. В таких правонарушениях обычно принимают несколько человек: организатор, исполнитель, подстрекатель и сообщник. Поэтому при вынесении наказания, судом учитывается доля каждого участника в махинациях.

Статья под номером 67 Уголовного кодекса, определяет меру наказания для каждого из сообщников. И используется судом наравне с основной статьей о мошенничестве.

Виды мошенничества

Существует много типов мошеннических схем. Но мы остановимся, на тех махинациях, которые происходят чаще всего. Ведь жертвой этих «популярных» методов отъема имущества может стать каждый.

С банковскими картами

Скимминг – занимает почетное место среди мошенничеств с банковской картой. Принцип воровства – прост, но для его осуществления нужны продвинутые приспособления.