ОСАГО-2021: самое главное о важных изменениях 15:52, 21 января 2022 Версия для печати

В России полным ходом идет реформа «автогражданки». Если вы ничего о ней не слышали, то настоятельно рекомендуем ознакомиться с готовящимися изменениями, ведь их реализация приходится как раз на 2022 год.

Значительная часть изменений в сфере ОСАГО внедряется в российское законодательство последние полтора года. В середине 2022 года власти приняли целый ряд поправок в федеральный закон «Об ОСАГО», до реализации которых из-за пандемии COVID-19 дошло только сейчас. В 2022 году к этим поправкам присоединится ряд других мер, которые так или иначе повлияют на процесс оформления полиса обязательного страхования автогражданской ответственности. Чего же стоит ждать автомобилистам?

Нарушители заплатят больше

Самое главное новшество в работе ОСАГО — изменение принципа расчета коэффициента «бонус-малус» (КБМ). Теперь страховые компании при определении стоимости договора «автогражданки» будут смотреть не только на возраст, стаж водителя и количество ДТП, в которых он стал виновником, но и на число грубых нарушений ПДД.

Это одно из тех нововведений, которые были приняты прошлым летом, но в полную силу заработают лишь в этом году. Благодаря им полис ОСАГО для лихачей должен подорожать. Какие же нарушения ПДД будут влиять на его стоимость? Только самые грубые. Платить по повышенному тарифу придется тем, кто был лишен водительских прав за езду в нетрезвом виде, а также кого наказали за проезд на запрещающий сигнал светофора, выезд на встречную полосу или превышение разрешенной скорости на 60 км/ч и более. Причем в «зачет» пойдут исключительно нарушения, зафиксированные неоднократно — то есть более одного раза.

Предполагается, что информацию о нарушителях страховщики будут получать из специальной базы ГИБДД. То есть страховая компания направит специальный запрос в Госавтоинспекцию, получит ответ о конкретном водителе и на основании этого примет решение о применении повышенного коэффициента. В общем, определенный шаг в сторону справедливости, пусть и шаг этот небольшой. Ведь, во-первых, как мы уже сказали, на стоимость ОСАГО будут влиять исключительно грубые нарушения. Тот, кто гоняет, но не подпадает под «лишенческую» статью или перестраивается через несколько полос, заплатит ту же сумму, что и раньше.

Во-вторых, чтобы зафиксированные нарушения сказались на стоимости «автогражданки», водителя обязательно должен остановить инспектор ДПС. «Письма счастья» с камер на цену полиса вообще никак не повлияют.

Наконец, в-третьих, хотя формально нововведения уже приняты, страховщикам еще нужно наладить регламент доступа к базе ГИБДД, а также дождаться соответствующего постановления правительства. Это должно произойти в 2022 году, но когда именно, пока неизвестно. «Взаимодействие с ГИБДД по обмену данными о грубых нарушениях ПДД сейчас находится в процессе отладки», — рассказали Дрому в пресс-службе Российского союза автостраховщиков (РСА). Там подчеркнули, что наличие неоднократных грубых нарушений станет лишь одним из тарифных факторов, которыми будут пользоваться страховые. «При этом базовая тарифная ставка по-прежнему определяется в рамках тарифного коридора, который для автомобилей физлиц находится в диапазоне от 2471 до 5436 рублей», — отметили в РСА.

Доплата за некоторые автомобили

Кроме лихачей изменения в ФЗ «Об ОСАГО» затрагивают еще несколько категорий автовладельцев. Во-первых, поправки подразумевают изменения ставок для юридических лиц на автомобили, которые планируется эксплуатировать с прицепами. То есть за то, чтобы на машинах с прицепами ездили наемные сотрудники, фирмам придется заплатить больше. Во-вторых, в пункте «г» поправок в Статью 9 Федерального закона сказано, что при определении базовой ставки страховая компания сможет учитывать «иные факторы, существенно влияющие на вероятность причинения вреда при использовании транспортного средства и на потенциальный размер причиненного вреда».

Строго говоря, указание Банка России, позволяющее страховщикам применять такие факторы, характеризующие вероятность наступления страхового случая, заработало еще 5 сентября 2022 года. Что именно к ним относится, решает каждая страховая компания в отдельности. Можно было бы предположить, что в первую очередь в категорию риска и более дорогих тарифов попадают владельцы спорткаров. Но сами страховщики по своей практике отмечают, что в данную формулировку объединяются различные характеристики автомобилей. «Это не только мощность. Это может быть и цвет, и марка/модель, и тип ТС, когда, к примеру, речь идет о грузовом автомобиле, на который требуется в/у категории «В». Поэтому выделять исключительно мощность — некорректно. У нас обратная статистика: с учетом обязательного коэффициента ЦБ владельцы мощных (более 150 л.с.) легковых автомобилей оплачивают полис с повышающим значением 1,6, что уже делает цену вполне достаточной [для страховщика], — рассказал Дрому руководитель сервиса онлайн-страховок Prosto.Insure Артем Климов. — Вероятнее всего, подорожание ОСАГО может произойти адресно, для наиболее убыточных сегментов — регионов, водителей с высокой аварийностью и типов ТС, которые подтвердили высокую убыточность. Для менее убыточных категорий водителей и ТС, скорее, наоборот, будет заметное снижение стоимости полиса с целью привлечения подобных клиентов», — пояснил эксперт.

В РСА Дрому подтвердили данную практику. Так, средняя цена полиса «автогражданки» после вступления в силу новых правил практически не изменилась и составила 5437 рублей против 5409 рублей годом ранее. И это несмотря на то, что стоимость так называемой «корзины запчастей» (обновленные справочники средней стоимости автозапчастей, материалов и нормо-часа работ) за год выросла сразу на 23% из-за роста курсов валют. Таким образом, подобный индивидуальный подход к каждому автомобилисту можно считать скорее благом. По крайней мере, если водитель не часто попадает в ДТП.

Заявка на выплаты онлайн

Также в 2022 году у водителей может появиться возможность оформлять онлайн-заявку на выплаты по ОСАГО. Такая норма содержится в законопроекте, который в декабре 2022 года был принят Госдумой в первом чтении. Предполагается, что водителю будет необязательно отправлять документы по почте или являться в страховую лично, как сейчас — достаточно будет заполнить специальную форму в интернете. Причем такая форма должна появиться и на портале Госуслуг. Кроме того, автомобилистам не нужно будет предоставлять свое поврежденное имущество на осмотр — хватит и фотографий и видеосъемки повреждений, отправленных с помощью приложения «Помощник ОСАГО».

Изменения уже поддержали в Российском союзе страховщиков (РСА), предложив их, однако, доработать.

В частности, в РСА хотят, чтобы на первом этапе норма распространялась только на случаи компенсации материального ущерба и не затрагивала причинение вреда жизни и здоровью. «Кроме того, повреждения автомобилей в результате ДТП могут носить скрытый характер, а некоторые из них может установить только эксперт. Отдельного исследования требует и вопрос, все ли имеющиеся повреждения были получены в результате конкретной аварии. Поэтому представляется целесообразным дать страховщику право провести осмотр поврежденного автомобиля, если информация, полученная онлайн, не позволяет определить наличие страхового случая и размер выплаты», — пояснили корреспонденту Дрома в пресс-службе РСА.

Скорее всего, данные предложения найдут свое отражение в тексте законопроекта. Ожидается, что поправки будут представлены в середине января 2022 года, после чего Госдума рассмотрит законопроект во втором и третьем чтении, а затем — направит в Совет Федерации и на подпись президенту. Учитывая общий тренд на цифровизацию различных услуг, можно предположить, что новый сервис заработает уже в 2022 году.

Не прошел техосмотр — остался без выплат

Еще одни нововведения связаны не с самим ОСАГО, а с процессом получения диагностической карты. Уже 1 марта 2022 года в России изменятся правила прохождения техосмотра. Теперь водители смогут получить диагностическую карту только после посещения сервиса, авторизованного РСА и ГИБДД.

Сам техосмотр будет сниматься на камеру, а сотрудники сервиса должны будут в режиме реального времени внести в специальную базу фотографии и информацию об автомобиле и результатах процедуры. То есть техосмотр перестанет быть формальным.

Причем здесь ОСАГО? Все дело в том, что без прохождения техосмотра водители не смогут получить диагностическую карту. А она нужна для оформления полиса «автогражданки». Более того, если у автомобилиста нет действующей диагностической карты, страховая компания может предъявить регрессные требования и отказать ему в выплатах. Из-за этого, не исключено, что уже в феврале 2022 года водители будут массово обменивать свои диагностические карты на новые.

«Причина этого очень простая: дело в том, что даже в Москве [авторизованные] пункты технического осмотра есть. Но их количество недостаточное, чтобы обеспечить проверку 5 млн автомобилей, — пояснил Дрому координатор движения «Синие ведерки» Петр Шкуматов. — Думаю, что если водители не найдут “обходные пути”, на пунктах техосмотра будут очереди. Лучше не участвовать в этом эксперименте, подождать до 2022–2023 года и посмотреть, чем это все кончится», — добавил эксперт. Он также добавил, что для водителей было бы лучше, если бы процедуру техосмотра можно было совместить с плановым техобслуживанием на обычной СТО.

В свою очередь в РСА считают, что процедура техосмотра ужесточается для борьбы с недобросовестными автомобилистами, которые покупают диагностическую карту без реального прохождения техосмотра. Кстати, в скором времени в РФ вернется и штраф за отсутствие техосмотра — 2000 рублей. Правда, заработает он лишь через год после введения новых правил — в марте 2022 года.

Штраф с камеры за отсутствие ОСАГО

Наконец, весьма вероятно, что в 2022 году водителям все же начнут приходить штрафы с камер за отсутствие полиса ОСАГО. Считать так есть несколько причин. Во-первых, Минюст и МВД планируют дополнить проект нового КоАП нормой, разъясняющей порядок оформления данных штрафов в автоматическом режиме. Предполагается, что штраф 800 рублей за отсутствие ОСАГО будет оформляться в отношении автомобилиста не чаще одного раза в сутки.

По закону полис ОСАГО должны иметь владельцы всех автомобилей, передвигающихся по территории РФ. Машины, зарегистрированные в других государствах, — не исключение. Однако на практике часто водители таких ТС просто игнорируют данное требование: штраф за отсутствие полиса ОСАГО составляет всего 800 рублей, а в случае ДТП водитель-иностранец просто предлагает другой стороне деньги наличными. Примечательно, что штрафы с камер за отсутствие полиса ОСАГО таких водителей фактически не коснутся: срок привлечения к ответственности должников из-за границы составляет всего два месяца, к тому же у Федеральной таможенной службы нет данных об автомобилях, зарегистрированных в странах ЕАЭС.

Во-вторых, систему рассылки «писем счастья» за отсутствие полиса «автогражданки» уже протестировали в августе 2019 года в Москве. Тогда водителям по почте приходили уведомления без штрафов. Затем эксперимент закончился, а бывший вице-премьер РФ Максим Акимов пообещал, что в первом квартале 2022 года новая система заработает. Из-за пандемии коронавируса планам не суждено было сбыться, но, учитывая, что информационная система ОСАГО работает, а страна уже научилась жить в условиях пандемии, есть вероятность, что в 2022 году штрафы с камер за отсутствие ОСАГО все же начнут приходить.

«Вся система готова. Скорее всего, в 2022 году все будет запущено в ограниченном режиме и в каком-нибудь отдельно взятом регионе,

— рассказал Дрому Петр Шкуматов. Одновременно координатор «Синих ведерок» добавил, что контролировать наличие ОСАГО нужно не только у автомобилей, но и у конкретных водителей. «Очень распространенной стала ситуация, когда в тебя въезжает представитель какой-нибудь среднеазиатской страны, [управляющий] такси без полиса ОСАГО. Потом он заявляет, что не собирается ничего возмещать, предлагает судиться, а сам — уезжает к себе на родину», — пояснил Шкуматов. Именно против таких автомобилистов, по словам эксперта, камеры, скорее всего, окажутся бессильными.

Добавим, что сейчас в России без полиса ОСАГО эксплуатируется примерно 2–4 млн автомобилей.

Как видите, в 2022 году ОСАГО претерпит целый ряд важных изменений. Однако законопослушным автомобилистам, скорее всего, беспокоиться не стоит: для них по большому счету ничего не изменится, а полис «автогражданки», возможно, даже станет несколько дешевле. Самое главное, что нужно сделать водителю — следить за действительностью не только полиса ОСАГО, но и диагностической карты. А вот властям следовало бы позаботиться о том, чтобы «автогражданку» приобретали все автомобилисты — в том числе и те, кто прибыл к нам из-за рубежа.

Что изменится в страховании ОСАГО

В 2022 году правила и требования к оформлению ОСАГО менялись уже несколько раз с начала года. Мы расскажем, какие изменения в ОСАГО действуют по состоянию на август. Что ждать владельцам транспортных средств в 2022 году, как оформить автогражданку сегодня.

- Подготовка документов для страхования

- Для электронного е-ОСАГО

- Для оформления в страховой компании

- Для юридических лиц и ИП

- Что еще может потребоваться

- Техосмотр – новые правила

- Порядок страхования автомобиля

- Что заносится в ЕАИСТО

- Стоимость и коэффициенты

- Штрафы

- Какие документы получает страхователь после оформления ОСАГО

- Ответы на вопросы

- Подведем итоги

Подготовка документов для страхования

Чтобы застраховать гражданскую ответственность, владелец транспортного средства должен подготовить документы для обращения в страховую компанию. Базовый перечень документов для физических и юридических лиц одинаковый, но есть нюансы в зависимости от способа страхования, юридического статуса клиента.

Для электронного е-ОСАГО

Для оформления электронного полиса ОСАГО вам потребуется на сайте страховой компании составить заявку и отправить ее страховщику. Для ее заполнения нужны только данные документов.

Какие нужны данные:

- Серия, номер и дата выдачи паспорта и водительского удостоверения страхователя, а также всех лиц, которые будут допущены к управлению ТС. Когда страховка оформляется без ограничения, нужны только данные на страхователя;

- Свидетельство о регистрации ТС, технический паспорт;

- Номер диагностической карты и срок ее действия;

- Если вы продлеваете договор страхования, нужны данные предыдущего полиса ОСАГО.

С конца августа начал действовать временный мораторий на прохождение техосмотра и предоставление диагностических карт, т. е. оформить страховку можно будет без них.

В отдельных страховых компаниях требуется к заявлению прикрепить копии всех документов.

При продлении полиса заявление можно подавать из личного кабинета на сайте страховщика. В этом случае часть необходимой информации будет введена автоматически и вам потребуется только ее проверить.

Для оформления в страховой компании

Для оформления ОСАГО в представительстве страховщика, вам потребуется все документы представить в оригиналах:

- Паспорта водителей, допущенных к управлению автомобилем;

- Водительские удостоверения;

- СТС (свидетельство о регистрации автомобиля) или ПТС (паспорт транспортного средства);

- Карта ТО. В 2022 году внесены изменения, по которым предоставление диагностической карты может быть не обязательным;

- Если договор страхования заключает не страхователь, потребуется доверенность.

Для юридических лиц и ИП

При оформлении страхования гражданской ответственности транспортных средств, принадлежащих юридическим лицам или предпринимателям, дополнительно к общему перечню документов нужно будет представить:

- Актуальную выписку из ЕГРЮЛ (ИП);

- Доверенность на имя заявителя, если это не директор компании;

- Паспорт страхователя.

Для подписания договора страхования потребуется печать юридического лица.

Что еще может потребоваться

Дополнительно в зависимости от ситуации может потребоваться:

- Документ, подтверждающий право собственности на автомобиль, если он еще не зарегистрирован;

- Договор с собственником авто, если оно находится в аренде.

Уточнить точный перечень документов можно на сайте страховой компании или, позвонив в Службу поддержки.

Техосмотр – новые правила

Правила прохождения техосмотра в 2022 году менялись уже не однократно. По состоянию на март, должен был быть введен штраф за его отсутствие. Без осмотра автомобиля сделать техосмотр было бы невозможно. Затем, из-за неготовности пунктов ТО к работе в новых условиях, требования изменились.

Согласно новому порядку страхования ОСАГО автомобиля с 22 августа 2022 года купить полис ОСАГО для легковых автомобилей можно без прохождения техосмотра.

Срок действия диагностических карт дополнительно продлен пока на 6 месяцев, т. е. минимально до октября 2022 г.

Тем, кто оформит полис ОСАГО в период действия моратория, будет дан месяц (до ноября 2022) на прохождение техосмотра и получение диагностической карты.

Применение штрафных санкций за отсутствие техосмотра грозит автовладельцам с марта 2022 г.

Порядок страхования автомобиля

Чтобы оформить полис ОСАГО на сайте СК, нужно сделать следующее:

- Проверьте подлинность вашей диагностической карты. Это можно сделать онлайн на сайте ЕАИСТО;

- Рассчитайте стоимость полиса, изучите условия разных страховых компаний и выберите наиболее приемлемые;

- Подайте заявление на сайте страховщика с приложением необходимых документов;

- Дождитесь окончания проверки;

- Оплатите полис;

- Получите документ на электронную почту.

Что заносится в ЕАИСТО

В единой автоматизированной информационной системе технического осмотра (ЕАИСТО) кроме сведений о техническом состоянии транспортного средства содержится следующая информация:

- Адрес пункта ТО с координатами;

- Фото транспортного средства при въезде/выезде с ТО;

- Время начала осмотра;

- Время окончания осмотра.

Доступ к системе открыт для владельцев транспортных средств, сотрудников ГИБДД и страховых компаний.

Стоимость и коэффициенты

Цена полиса ОСАГО зависит от конкретного клиента. Учитываются количество нарушений и аварий, пробег и марка авто, стаж вождения и т.д. Изменения в 2022 году произошли как в базовых ставках, так и коэффициентах, поэтому стоимость в целом будет выше.

Согласно тарифам, минимальная ставка по ОСАГО стала ниже, а максимальная – выше. ОСАГО для новичков стало дороже. Увеличился коэффициент на полис без ограничения. Произошло незначительное снижение по коэффициенту региона.

Штрафы

Величина штрафов, связанных с ОСАГО, составляет 500–800 руб., в зависимости от следующих фактов:

- Нет страховки – 800 руб.;

- Нет документа, подтверждающего наличие страховки – 500 руб.;

- За рулем водитель, не вписанный в полис – 500 руб.;

- Если срок полиса закончился – 800 руб.

Какие документы получает страхователь после оформления ОСАГО

После заключения договора страхования автогражданской ответственности страхователю будет выдан сам договор страхования, полис, квитанция об оплате страховой премии. Если страховка оформлялась в представительстве, клиенту предоставляются оригиналы документов, подписанные уполномоченным лицом и заверенные печатью страховой компании.

При оформлении е-ОСАГО документы будут высланы на электронную почту. Они заверяются электронной подписью страхователя и имеют равную юридическую силу с их оригиналами. Дополнительно заверять ничего не нужно. Их можно сохранить на телефоне или распечатать, чтобы была возможность предъявить при проверке сотрудником ГИБДД.

Ответы на вопросы

В какой срок нужно застраховать автомобиль после покупки?

В течение 10 дней.

Как рассчитать цену полиса ОСАГО?

Воспользуйтесь калькулятором ОСАГО на сайте агрегатора страховок.

Где можно проходить техосмотр в 2022 году?

Только на станциях ТО с государственной аккредитацией.

Подведем итоги

Изменения в ОСАГО происходят постоянно, всем владельцам транспортных средств нужно следить за последними переменами, чтобы вовремя на них реагировать. Иначе можно попасть на штраф.

Что нужно знать сегодня:

- До октября 2022 года диагностическая карта для оформления ОСАГО не нужна;

- Кто оформит полис в период с 22 августа по 30 сентября 2022, должен будет в октябре пройти техосмотр и получить диагностическую карту;

- Езда без полиса влечет штраф в размере 500–800 руб.

ОСАГО

С учетом закона об ОСАГО, а также изменений в закон вступивших в силу с 01 апреля 2015г., размер страховой выплаты при причинении вреда жизни и здоровью составляет — не более 500 тыс. рублей на каждого потерпевшего.

При этом в случае причинения вреда жизни, размер страховой выплаты составляет, как:

- 475 тысяч рублей — на лиц, имеющих в соответствии с гражданским законодательством право на возмещение вреда в случае смерти потерпевшего (кормильца)

- Не более 25 тыс. рублей — на возмещение расходов на погребение лицам, понесшим эти расходы

- По договорам ОСАГО, заключенным после 1 апреля 2015 г., размер страховой выплаты при причинении вреда здоровью каждого потерпевшего составляет не более 500 тыс. рублей

- По договорам ОСАГО, заключенным до 1 апреля 2015 г., размер страховой выплаты при причинении вреда жизни, на каждого потерпевшего составляет не более 160 тыс. рублей

- По договорам ОСАГО, заключенным после 1 октября 2014 г., размер страховой выплаты при причинении вреда имуществу каждого потерпевшего составляет не более 400 тыс. рублей

- По договорам ОСАГО, заключенным до 1 октября 2014 г., размер страховой выплаты при причинении вреда имуществу нескольких потерпевших составляет не более 160 тыс. рублей, при причинении вреда имуществу одного потерпевшего — не более 120 тыс. рублей

- Количество страховых случаев не ограничено — страховщик ответит по обязательствам перед пострадавшими за каждую аварию

Стоимость договора ОСАГО (страховая премия) зависит от:

- Базовой ставки страхового тарифа

- Территории преимущественного использования

- Мощности двигателя автомобиля

- Возраста, стажа водителя

- Периода использования транспортного средства и других параметров

и рассчитывается, как произведение базовой ставки и коэффициентов страховых тарифов в соответствии с Указанием Банка России№ 3384-У от 19.09.2014г. «О предельных размерах базовых ставок страховых тарифов и коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств».

Указанием Банка России № 3384-У от 19.09.2014г. установлен так называемый «тарифный коридор», то есть минимальные и максимальные значения базовых ставок страховых тарифов, выраженные в рублях.

Документы для заключения договора

- Свидетельство о государственной регистрации юридического лица;

- Документ о регистрации транспортного средства (паспорт ТС, свидетельство о регистрации ТС, технический паспорт, технический талон или аналогичный документ);

- Водительское удостоверение лица, допущенного к управлению транспортным средством (если договор ОСАГО будет предусматривать допуск к управлению транспортным средством определенных лиц);

- Диагностическую карту или талон технического осмотра, или талон государственного технического осмотра (в тех случаях, когда транспортное средство подлежит техническому осмотру, порядок и периодичность прохождения техосмотру определяется положениями вступившим в силу с 01 января 2012г. ФЗ РФ № 170 “О техническом осмотре транспортных средств и о внесении изменений в отдельные законодательные акты Российской Федерации).

Прямое возмещение убытков (ПВУ) – это процедура, при которой потерпевший обращается за выплатой в свою страховую компанию, т.е. в компанию, в которой его гражданская ответственность застрахована по договору ОСАГО.

В соответствии с Федеральным Законом об ОСАГО потерпевший обращается за возмещением причиненного его имуществу вреда к страховщику, который застраховал его гражданскую ответственность, в случае наличия одновременно следующих обстоятельств:

- Если в результате ДТП вред причинен только транспортным средствам, указанным в следующем пункте;

- Если ДТП произошло в результате столкновения двух транспортных средств, гражданская ответственность владельцев которых застрахована по ОСАГО.

Упрощенное оформление документов по ДТП – это процедура оформления документов без участия сотрудников ГИБДД. Оформление ДТП без участия сотрудников ГИБДД возможно только при одновременном выполнении следующих условий:

- Если в результате ДТП вред причинен только транспортным средствам, указанным в следующем пункте;

- ДТП произошло в результате столкновения двух транспортных средств, гражданская ответственность владельцев которых застрахована по ОСАГО;

- Если у участников ДТП отсутствуют разногласия по его обстоятельствам, характеру и перечню повреждений транспортных средств и обстоятельства ДТП, характер и перечень повреждений транспортных средств зафиксированы в извещении о ДТП, бланк которого заполнен водителями причастных к ДТП транспортных средств в соответствии с правилами ОСАГО;

- Если сумма ущерба не превышает 50 тыс. рублей.

Какие документы нужны для страхования автомобиля

После покупки автомобиля водитель по закону должен застраховать его в течение 10 дней. Автокод расскажет, какие документы необходимо подготовить для страхования автомобиля.

.jpg)

Содержание

- Какие документы нужны для оформления полиса ОСАГО

- ОСАГО для юридических лиц

- Какие документы нужны для оформления полиса КАСКО

- КАСКО для юридических лиц

- Стоимость страховки ОСАГО и КАСКО

Какие документы нужны для оформления полиса ОСАГО

Список документов для ОСАГО един во всех страховых компаниях. Вам понадобятся:

- Паспорт или другой документ, подтверждающий личность. Если вы страхуете автомобиль, собственником которого не являетесь, то понадобятся и паспортные данные владельца.

- Водительские права всех, кто планирует находиться за рулем ТС. Для страховки ОСАГО, распространяющейся на нескольких водителей, нужно предоставить удостоверения каждого из них, но если вы оформляете полис с неограниченным правом пользования авто, то удостоверения не нужны вообще.

- Паспорт транспортного средства (ПТС, техпаспорт) и свидетельство о регистрации транспортного средства. В этих документах содержатся все данные о вашем автомобиле. ПТС — это двухстраничный документ серого цвета и формата А5, который выдается при покупке машины, а свидетельство о регистрации — розовая или оранжевая карточка формата А7, которую вы получаете в ГИБДД. Предоставить нужно оба документа.

- Диагностическая карта. Она оформляется по результатам технического осмотра. Проходить техосмотр нужно раз в 2 года, если ваш автомобиль младше 7 лет и раз в год, если старше. Пройти ТО можно в любом сервисе технического обслуживания. Чаще всего, страховые компании работают с определенными сервисами, но навязывать их услуги они не имеют права.

- Полис ОСАГО, предшествующий оформляемому (если есть).

- Заявление на оформление полиса. Этот документ вы оформите уже в страховой, форму для заполнения вам должен выдать агент.

ОСАГО для юридических лиц

.jpg)

Помимо техпаспорта, свидетельства о регистрации ТС и диагностической карты, нужны:

- доверенность от директора или устав организации;

- свидетельство о регистрации юр. лица;

- печать компании.

! Индивидуальным предпринимателям для ОСАГО требуются те же документы, что и частным лицам.

Какие документы нужны для оформления полиса КАСКО

Полный список документов для КАСКО у страховщиков часто отличается, но базовый набор везде один:

- Водительское удостоверение. Тут правила те же, что и для полиса ОСАГО. Если автомобиль будет водить ограниченное количество лиц, то нужны водительские удостоверения каждого из них. Если ограничений нет (что гораздо дороже), права не нужны.

- Паспорт транспортного средства. Его выдают при покупке машины.

- Свидетельство о регистрации автомобиля. Его вы должны получить, как только поставите авто на учет (то есть сразу после покупки).

- Паспорт страхователя. Если вы не собственник автомобиля, то нужен будет и паспорт владельца, и ваш.

- Заявление на получение полиса КАСКО. Его вы либо оформляете на месте, либо самостоятельно. Рекомендуем заполнить все в полном соответствии с требованиями страховой компании, в которой вы оформляете полис.

Дополнительные требования к оформлению страховки вам стоит уточнить у той компании, в которую вы обратитесь.

.jpg)

Вот полный перечень того, что могут попросить:

- карта диагностики (если автомобиль не новый);

- договор купли-продажи (если машина новая);

- доверенность (если автомобиль страхует не его владелец);

- договор аренды (для страхования автомобилей, взятых в аренду или в лизинг);

- экспертиза стоимости (для подержанных автомобилей);

- старый полис (если КАСКО оформляется не в первый раз);

- информация об оборудовании, установленном дополнительно (охранные системы и прочее подобное);

- документы юридического лица (если автомобиль страхуется от компании).

Этот список варьируется, исходя из выбранной вами программы страхования, правил и требований той компании, в которую вы обратились. Сейчас в ходу оформление полиса КАСКО онлайн. Для этого требуется значительно меньше документов (только паспорт и водительское удостоверение).

КАСКО для юридических лиц

.jpg)

Здесь все тоже индивидуально, хотя основной список документов для страхования авто совпадает с тем, что нужны для частного оформления. Как правило, юр. лица оформляют КАСКО для нескольких автомобилей сразу. Стоить учесть, что если за рулем в момент аварии был человек, не работающий в компании-страхователе, то случай не засчитывается.

Стоимость страховки ОСАГО и КАСКО

Цена полиса формируется индивидуально для каждого страхователя. Она зависит от стажа вождения, вида страховки (открытая или закрытая), возраста транспортного средства, срока действия и других факторов. Полис можно оформить на разный срок, самый распространенный — 1 год. Чаще всего, оплачивать годовую страховку можно частями.

Перед заключением договора купли-продажи советуем проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства. Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Правила страхования ОСАГО для юридических лиц

ОСАГО для компаний обходится дешевле, чем для обычных граждан и оформляется на каждую машину отдельно, а не на весь автопарк, который числится на балансе.

Соответственно страховка всегда покупается на неограниченное количество водителей. Единственное требование: все они должны быть в штате компании-страхователя.

В данной статье мы расскажем про ОСАГО для юридических лиц, как делается страхование и расчет, а также можно ли оформить электронный полис.

- Правила и особенности страхования

- Стоимость

- Базовая ставка

- Расчет

- Необходимые документы, чтобы оформить договор

- Электронный полис

- В каких компаниях можно сделать?

- Ответственность за отсутствие

- Страховые выплаты

- Заключение

Правила и особенности страхования

Главные особенности страхования юрлиц:

- страхователем выступает руководство компании, а не водитель;

- базовый тариф ниже, чем у физлиц;

- неограниченное количество лиц, допущенных к управлению;

- территориальный коэффициент рассчитывается по месту нахождения компании;

- компания также может быть признана потерпевшим в аварии;

- возможность застраховать не только легковой транспорт, но и грузовые автомобили, спецтехнику, автобусы.

Законодательством регулируется порядок заключения и расторжения договора ОСАГО, подсчета страховой премии, суммы выплаты, правила поведения сразу после ДТП и набор документов для подачи заявления на получение возмещения.

Владельцы корпоративного ОСАГО также вправе претендовать на прямое урегулирование убытков по ст. 14.1 закона «Об ОСАГО», если в аварии не было пострадавших, все водители застрахованы и их не менее двух человек.

Доступна им и схема оформления ДТП по стандартам Европротокола, т.е. без привлечения ДПС, но с заполнением извещения о ДТП. В этом случае также можно претендовать на выплату до 100 тыс. рублей (с исключениями для столицы, Санкт-Петербурга, Московской и Ленинградской области, где при наличии записи с камер возможны более высокие выплаты для покрытия ущерба).

Размер выплат для ОСАГО у юрлиц такой же, как и у граждан: до 400 тыс. рублей в случае причинения вреда имуществу, и до 500 тыс. рублей – здоровью и жизни других людей (водителей, пассажиров, пешеходов) согласно ст. 7 ФЗ №40. Лимит выплат по таким договорам определяется индивидуально. Это позволяет не переоформлять полис после каждого ДТП с участием машин автопарка, в связи с тем, что страховая сумма исчерпана.

Стоимость

Базовая ставка

Для расчета страховой премии ОСАГО в 2019 году берут базовую ставку 2746 — 4942 рублей для легковых автомобилей, согласно Указанию Банка России от 04.12.2018 N 5000-У. Если машина используется как такси, то ставка составит 4110 — 7399 рублей (о том, как правильно оформить полис ОСАГО для такси, можно узнать в этом материале). Для владельцев грузовиков тариф предусмотрен на уровне 2807 — 5053 рублей (до 16 тонн), а для автобусов до 16 мест – 2246 — 4044 рублей (о полисе ОСАГО на грузовой автомобиль можно узнать тут). Все эти показатели утверждаются государством и периодически пересматриваются.

Базовый тариф умножается на целый ряд поправочных коэффициентов, без которых невозможно получить окончательный размер страховой премии по ОСАГО. К ним относятся региональный, сезонный, коэффициент мощности, КБМ или бонус-малус и пр. Для разной категории машин тариф может существенно отличаться. Поэтому все подсчеты производятся по каждому объекту индивидуально.

Расчет

Расчет ОСАГО для юридических лиц производится по формуле:

Можно использовать и онлайн калькуляторы на сайтах страховщиков, чтобы упростить подсчет тарифа. В этом случае в алгоритм расчета будут изначально заложены все нужные ставки коэффициентов.

Регион при страховании определяется по каждому автомобилю в зависимости от места его регистрации. Его размер может быть минимальным (например, в Мордовии он на уровне 0,8-1,5 и максимальным – в Москве до 2). Подробнее о том, можно ли застраховать машину в другом регионе и как это сделать, можно узнать в этом материале.

Есть некоторая особенность и относительно определения бонуса-малуса – его показатель определяется на основании сведений о страхователе. Чем больше аварий было в течение года, тем выше будет этот показатель. Если вы страхуетесь впервые, то размер коэффициента составит 2,45.

Чем мощнее двигатель автомобиля, тем выше будет коэффициент мощности, который также влияет на цену. К примеру, за управление автомобилем мощностью более 150 лошадиных сил установят самый высокий коэффициент 1,6. Поскольку при страховании ОСАГО юрлиц всегда предусматривается неограниченное количество водителей, то соответственно устанавливается повышенный коэффициент 1,87.

Коэффициент нарушений используется довольно редко и только в том случае, если были замечены страховые махинации в прошлом, например, умышленное ДТП для получения выплаты.

Поскольку каждая машина по ОСАГО страхуется отдельно, то и скидки возможны только за безубыточную езду. Средняя стоимость одного полиса для юрлиц составляет 8-15 тыс. рублей в год.

Необходимые документы, чтобы оформить договор

Для юрлиц предусмотрена своя процедура оформления договора ОСАГО.

- Право оформлять полис имеет только руководство компании либо его законный представитель.

- Потребуются не только свидетельство о регистрации автомобилей или ПТС, но и документы о регистрации самого юрлица, а также его ИНН, банковские реквизиты.

Необходимо предъявить следующие документы:

- свидетельство о регистрации юрлица;

- ИНН;

- доверенность от руководителя на покупку ОСАГО и копия паспорта (о нюансах составления доверенности на получение страховки и на управление автомобилем можно узнать в этом материале);

- диагностическую карту на каждую машину, если она старше трех лет (о том нужна ли диагностическая карта для оформления полиса ОСАГО и как ее получить, можно узнать в этом материале);

- документы на все машины (ПТС и пр.);

- правоустанавливающие документы на авто (договор покупки, лизинга и пр.);

- старые полисы ОСАГО (если оформлялись).

Подробнее о том, какие документы нужны для оформления страховки по ОСАГО, можно узнать в этом материале.

Страховщик изучит все документы и предложит представителю компании заполнить заявление на страхование. В этом документе подробно описываются все технические параметры автомобиля, возраст, стаж водителя, а также указывается, сколько лиц будет допущено к управлению.

Обязательное требование при заполнении заявления: указание номера талона техосмотра (если автомобиль не новый) и дата прохождения проверки. В третьем пункте заявления нужно указать полный список водителей, серию и номер их водительских удостоверений, стаж, количество страховых событий в прошлом, класс бонус-малуса.

На изучение всех документов у страховщика может уйти довольно много времени, особенно, если автопарк большой. При заключении договора страховщик вправе осмотреть машины по месту нахождения юрлица.

Подробнее о том, как заполнить бланк полиса ОСАГО, можно узнать тут.

Электронный полис

Для компаний также есть возможность оформления полиса онлайн. Для этого необходимо, чтобы представитель страхователя зарегистрировался на сайте выбранной страховой компании. Получив доступ в свой личный кабинет, вы увидите возможность выбора: купить полис как юрлицо или как физлицо. Нужно отметить галочку напротив правильного ответа.

Инструкция для покупки полиса онлайн:

- Авторизация на сайте.

- Выбор статуса (юридическое лицо).

- Заполнение онлайн заявления и подсчет тарифа ОСАГО (в личном кабинете).

- Получение кода электронной подписи на телефон или почту.

- Ввод кода в предложенную форму в кабинете.

- Проверка документов страховщиком и данных в РСА (загрузка сканов в личном кабинете).

- Публикация результатов проверки в кабинете.

- Оплата полиса е-ОСАГО на сайте.

- Получение бланка страховки на почту и в личном кабинете.

- Распечатывание полиса.

В онлайн калькуляторе нужно будет ввести данные о регионе регистрации собственника, марке, модели транспорта, мощность двигателя, дату начала действия страхового полиса. Обязательно указывается и количество водителей, а также реквизиты собственника.

ДПС проверяют подлинность на сайте РСА и в других базах. Оформить страховку можно на срок не менее полугода (более детально о сроках ОСАГО можно узнать тут). Оплатить весь договор ОСАГО можно одним платежом банковской картой, а на многих сайтах еще и электронной валютой.

В каких компаниях можно сделать?

Купить полис на сайте можно во многих компаниях. С 2017 года всех участников рынка ОСАГО обязали предоставлять автовладельцам возможность оформления полиса онлайн.

Список компаний-членов РСА, которые торгуют е-ОСАГО есть на сайте РСА. В число лидеров входят:

- «Ингосстрах».

- «Росгосстрах».

- «Ренессанс страхование».

- «ВСК».

- «АльфаСтрахование».

- «Зетта страхование».

- И многие другие.

Ответственность за отсутствие

Если автомобиль компании остановит ДПС, то по закону у водителя должна быть страховка ОСАГО в электронном или бумажном виде. Штраф положен в том случае, если компания не оформила ОСАГО или машиной управляло лицо, которое не было вписано в страховку.

Протокол выписывается на водителя и ему необходимо будет уплатить штраф 500 рублей, если страховка забыта или 800 рублей, если не оформлена. Однако он всегда может взыскать размер штрафных санкций со своего работодателя через суд, если он отказывает возмещать его добровольно.

Страховые выплаты

Если водитель компании попадает в ДТП, то он должен вести себя так же как и обычный автовладелец. В его обязанности входит извещение страховщика об аварии, заполнение Извещения либо вызов ДПС на место происшествия. Нельзя менять расположение машины до того, как не будет составлена справка или схема ДТП.

Когда ущерб невелик, жертв нет и конфликта с другим участником не возникло, можно оформить ДТП Извещением и не вызывать ДПС. В этом случае пострадавшие в аварии могут компенсировать ущерб на сумму до 100 тыс. рублей.

При серьезном ущербе всегда вызываются сотрудники дорожной службы, которые составляют справку о ДТП, протокол об административном правонарушении. Пострадавший подает заявление на выплату в течение 5-ти дней вместе с подтверждающими факт аварии документами.

Исключения только в случае полной гибели машины, когда она уже не может быть восстановлена после ремонта либо если авария произошла далеко за городом, а рядом нет СТО.

Выплаты происходят после изучения всех документов потерпевшего, подготовки акта осмотра и заключения технического эксперта о размере ущерба. Срок для принятия решения страховщиком установлен законом не более 20 дней.

Расходы на восстановительный ремонт определяются при помощи Единой методики, которая разработана Банком России и применяется всеми экспертами и страховщиками. Восстановительный ремонт не может длиться более месяца. При затягивании сроков клиенты могут подготовить претензию к страховщику, а потом обратиться в суд.

Заключение

Юридические лица часто владеют большим автопарком. Помимо обычных легковых автомобилей в парк могут входить и спецтехника, а также грузовой транспорт. Если у компании представительства в разных регионах, то это еще и машины с разной регистрацией. Полис ОСАГО нужно покупать для водителей каждого корпоративного автомобиля, ведь таковы требования законодательства.

Для заключения договора нужно собрать внушительный пакет документов и обратиться в страховую компанию. Приобрести полис можно и на сайте многих страховщиков — это существенно экономит время и в будущем, вы легко сможете его продлить или внести изменения в количество водителей, а лучше покупать полис без ограничений.

ОСАГО для юридических лиц

Страховка ОСАГО необходима не только частным, но и юридическим лицам. У большинства фирм имеется свой автотранспорт, а без полиса выехать на дорогу невозможно. ОСАГО для юрлиц немного отличается от полиса для частных лиц. Далее в статье расскажем об особенностях автострахования для организаций.

- Особенности страхования ОСАГО для юрлиц

- Кто считается страхователем?

- Водители

- Транспорт

- Скидки

- Процедура оформления договора ОСАГО

- Выплаты

- Документы для оформления ОСАГО

- Заявление на страхование

- Оформление ОСАГО онлайн

- Базовые тарифы по ОСАГО

- Расчёт ОСАГО для юрлиц

- Штраф за отсутствие полиса ОСАГО

Особенности страхования ОСАГО для юрлиц

Согласно ФЗ – №40, каждый водитель ТС, садясь за руль своего авто, обязан предварительно приобрести полис ОСАГО, который защищает финансовые интересы водителя, виновного в ДТП. И если водители частного автотранспорта могут самостоятельно обратиться в страховую компанию, то процедура оформления полиса ОСАГО у организаций отличается почти во всех пунктах.

Кто считается страхователем?

Страхователем в данном случае выступает не водитель, а юридическое лицо. Все договоры со страховой компанией заключает директор организации или уполномоченный сотрудник, исполняющий свои функции по доверенности или внутреннему приказу компании.

Водители

К управлению ТС организации допускаются только штатные сотрудники, поэтому договор заключается для неограниченного числа лиц, допущенных к управлению автотранспортом. Это означает, что за руль авто вправе сесть любой штатный служащий компании на основании разрешения, например, путевого листа. Водителям же предоставляется выбор: приобрести договор с ограничениями либо сделать безлимитную страховку, заплатив за неё чуть большую сумму.

Транспорт

Приобрести договор ОСАГО можно на следующие виды транспорта:

- автобус;

- легковой автомобиль;

- грузовые машины;

- спецтехника.

Внимание! Страховые компании не оформляют отдельный договор на прицепы, которые считаются дополнением к грузовому транспорту. При этом в договоре ОСАГО на грузовик ставится отметка «ТС используется с прицепом». Таким образом, один договор действует одновременно на 2 вида ТС.

Скидки

Согласно закону, застрахованный водитель за безаварийный год вправе получить скидку на полис в размере 5%. Этот бонус закрепляется за водителем и является актуальным при страховании любого вида автотранспорта.

У юрлиц бонусная система несколько отличается. Организация также вправе получать скидки, однако закрепляются они за ТС. Следовательно, вместе с новым авто страховая история начинается сначала.

Процедура оформления договора ОСАГО

Водитель частного авто может посетить офис страховщика, предоставить документы на авто, паспорт, права и купить страховку ОСАГО. Процедура оформления для юрлиц немного отличается.

Представитель компании обращается в страховой офис с пакетом всех документов. Если нужно оформить договор на несколько ТС, то дополнительно подготавливается перечень машин, подлежащих страхованию.

На основании этих документов сотрудник страховой организации составляет договор, в котором прописывается страховая премия и указываются сроки оплаты. Кроме того, выписывается счёт на оплату.

Получив договор и счёт на оплату, страхователь осуществляет оплату услуг страхования. Полисы ОСАГО представитель компании получит только после того, как денежные средства появятся на счёте страховой компании. Также необходимо учитывать, что компании государственного уровня, кроме договора, счёта и полиса просят выписать счёт-фактуру и акт произведённых работ.

Выплаты

Выплаты компенсации ранее перечислялись на счёт компании. Но с 2017 года вступили в силу изменения, связанные с созданием единой системы для урегулирования убытков.

Теперь водителям не будут выдавать деньги на ремонт. Страховая компания будет оплачивать ремонтные работы, перечисляя средства в размере компенсации сразу на счёт автосервисов.

Документы для оформления ОСАГО

Полный перечень документов указан в правилах обязательного страхования.

Организация для получения полиса ОСАГО обязана подготовить:

- паспорт транспортно средства;

- реквизиты организации;

- свидетельство о регистрации авто;

- диагностическую карту на каждую единицу техники;

- ИНН компании;

- Свидетельство о регистрации юрлица;

- Доверенность, если страхователем выступает служащий компании;

Заявление на страхование

Сотрудники страховых компаний могут самостоятельно заполнить бланк заявления и затем предоставить организации на подпись. Это особенно актуально, если страхованию подлежит большой автопарк или юрлицо является VIP клиентом.

Оформление ОСАГО онлайн

Воспользоваться услугами страхования в онлайн режиме могут также и юридические лица. Электронный полис подходит больше тем организациям, которым страховка нужна только для отчётности.

Важно! Выбирая страховщика, организации стоит обращать внимание на авторитетность страховой компании. Не рекомендуется прибегать к услугам брокеров или агентов, предлагающих купить полис ОСАГО с дополнительной скидкой.

Порядок оформления электронного полиса:

- Выберите авторитетную страховую компанию и зайдите на главную страницу сайта.

- Пройдите регистрацию.

- Получите доступ в личный кабинет.

- Укажите все данные организации и реквизиты счёта, с которого будет выполнена оплата.

- С помощью предложенного логина и пароля зайдите на сайт страховой компании.

- Прежде чем оформить полис, произведите расчёт страховой премии посредством специального калькулятора.

- Как только сумма будет подсчитана, заполните все поля заявления. Будьте предельно внимательны, внося данные. Вводите информацию корректно.

- Укажите данные организации и ТС.

- Загрузите отсканированные копии всех необходимых для страхования документов в личном кабинете.

- Отправьте заявление на проверку и регистрацию в РСА. Вся процедура дистанционной проверки занимает около 30 минут.

- После завершения регистрации оплатите полис.

- Сразу после оплаты заявителю на указанный им при регистрации электронный адрес поступит экземпляр договора.

- Распечатайте полученный документ и храните в автомобиле.

Обращаться лично за полисом в страховую компанию не обязательно, но, как показывает практика, сотрудники организаций всё же предпочитают получить полис из рук в руки.

Базовые тарифы по ОСАГО

Расчёт страховой премии производится на базе принятых тарифов. В ценовой линейке имеются базовые и поправочные тарифы. Поправочные тарифы меняются в зависимости от условий страхования, а вот базовые строго фиксированы и считаются едиными для всех, независимо от региона РФ, в котором оформляется полис.

Государство установило наибольшие и наименьшие показатели базовой ставки. Страховая компания вправе самостоятельно принимать решение о том, какую ставку брать за основу при оформлении договора.

Таблица базовых ставок:

| Виды ТС | минимальная базовая ставка | Максимальная базовая ставка |

| Легковые машины | 2573 р. | 3087 р. |

| ТС категории «А» | 867 р. | 1579 р. |

| Грузовики до 16 т | 3509 р. | 4211 р. |

| Грузовой транспорт массой более 16 т | 5284 р. | 6341р. |

| ТС категории «Д» до 16 мест | 2808 р. | 3370 р. |

| ТС категории «Д» свыше 16 мест | 3509 р. | 4211 р. |

| Трамваи | 1751 р. | 2101 р. |

| Троллейбусы | 2808 р. | 3370 р. |

| Спецтехника (трактора, самоходная техника) | 1124 р. | 1579 р. |

Важно! Формируя расчёт самостоятельно, учитывайте, что государство вправе менять базовые ставки. Обновлённую информацию всегда можно получить на главной странице ЦБ (Центральный банк) или РСА (Российский Союз Автостраховщиков).

Расчёт ОСАГО для юрлиц

Сегодня сделать расчёт ОСАГО для юрлиц очень просто, достаточно применить специальный калькулятор, который имеется на главной странице РСА. Данная организация следит за тем, чтобы страховые компании грамотно оформляли договора и корректно пользовались базовыми тарифами.

Произвести расчёт стоимости договора ОСАГО можно и самостоятельно, если правильно использовать действующие тарифы. Для расчёта берётся простая формула:

Страховая премия = БТ*КТ*КМБ*КО*КМ*КПр, где

- БТ – базовый тариф;

- КТ – показатель, определяющийся исходя из регистрации владельца автомобиля;

- КМБ – скидка;

- КО – стаж и возраст водителя;

- КМ – мощность авто (применяется только для легковых машин);

- КПр (применяется для грузовиков с прицепом).

Обратите внимание! Размер скидки можно узнать на официальном сайте страховой компании, с которой заключён договор. Размер скидочного бонуса обычно указывается в «особых отметках» договора.

Если информация о скидке отсутствуют на сайте и в полисе, то можно отправить запрос в РСА и в течение нескольких минут получить ответ на запрос.

Важно! Наличие скидки обусловлено не стажем водителя ТС, а годами вождения без аварий.

Минимальный срок ОСАГО для юрлиц составляет 1 год. Если в течение этого года не происходило никаких ДТП и выплаты ОСАГО юрлицам не осуществлялись, то при последующем оформлении полиса начисляется скидка.

Штраф за отсутствие полиса ОСАГО

Закон обязывает каждого автовладельца приобрести договор ОСАГО и только потом браться за управление автотранспортом.

Государством установлено 2 вида штрафов:

- 500 рублей: взимается, если автомобиль вообще не застрахован.

- 800 рублей: предусмотрен при управлении ТС с просроченным договором ОСАГО.

Итак, полис ОСАГО – это важный документ для юрлиц, которые используют различные виды автотранспорта. Оформить ОСАГО для организации немного сложнее, чем для физлица. Помимо того, существует ряд особенностей в порядке проведения процедуры и использовании страховки. Важно знать формулы расчёта и собрать необходимый пакет документов. Зато есть положительный момент: ОСАГО для юрлиц может существенно снизить расходы при ДТП.

Страхование ОСАГО для юридических лиц и его особенности

Все собственники авто обязаны в течение 10 дней после покупки автомобиля застраховать свою гражданскую ответственность. ОСАГО для юридического лица может быть оформлено как в бумажном виде в офисе страховой компании, так и в электронном на сайте организации. Сколько стоит страховка для юрлица? Какими особенностями обладает? Как оформить ОСАГО для юридических лиц онлайн?

Правила оформления ОСАГО для юридических лиц

Оформление полиса ОСАГО для физических лиц (в том числе ИП) и юрлиц отличается по нескольким аспектам. В первом случае полис можно оформить как на ограниченное количество водителей, которые имеют право управления ТС, так и на неограниченное. Для юрлиц возможность выбора отсутствует — все полисы оформляются на неограниченное количество водителей. Это, в первую очередь, связано со спецификой и целью использования машин. Как бумажный (обычный), так и электронный полис оформляется в соответствии с нормами Положения ЦБ №431-П:

- Договор страхования заключается на 1 год с возможностью установления определенного периода использования (не менее 6 месяцев);

- Страхователь обязан предоставить страховщику свои данные и сведения об автомобиле;

- Страховщик вправе перед подписанием договора осмотреть транспортное средство;

- Заявление на оформление «автогражданки» подается вместе с пакетом установленных законом документов;

- Страхователь и страховщик имеют право досрочно прекратить договор в случаях, предусмотренных п.1.14 и п.1.15 Положения ЦБ;

- Страхователь обязан внести страховую премию, размер которой рассчитан в соответствии со страховыми тарифами и базовыми ставками, установленными ЦБ РФ.

Стоимость страховки для юрлиц будет выше, чем для физлиц из-за больших базовых ставок. Поскольку полис может быть оформлен только на неограниченное количество водителей, КБМ для расчета применяется не для каждого водителя, а для конкретной машины. Страхование ОСАГО юридических лиц осуществляется при предоставлении документов, предусмотренных статьей 15 закона №40-ФЗ. Список документов для физлиц и юридических лиц также будет отличаться.

Стоимость полиса

Тарифные коридоры для расчета размера страховой премии установлены Приложением 1 к Указанию ЦБ №3384-У. В отношении всех категорий транспортных средств (кроме легковых автомобилей) и целей их использования и для физлиц и для юридических лиц установлены одинаковые минимальные и максимальные тарифы. На основании представленных в таблице ниже ставок производится расчет стоимости полиса.

| Категория или назначение ТС | Минимальная ставка | Максимальная ставка |

|---|---|---|

| «А», «М» | 867 | 1 579 |

| «В», «ВЕ» | 2 573 | 3 087 |

| Такси | 5 138 | 6 166 |

| ТС с массой менее 16 т и ТС, где более 16 мест для сидения | 3 509 | 4 211 |

| ТС с массой более 16 т | 5 284 | 6 341 |

| «Tb» и ТС до 16 мест для сидения | 2 808 | 3 370 |

| Тракторы, самоходные машины | 1 124 | 1 579 |

| «Tm» | 1 751 | 2 101 |

Если юрлицо занимается перевозками пассажиров, то оно обязано застраховать свою ответственность не в соответствии с законом «Об ОСАГО», а в соответствии с Федеральным законом №67 «Об ОСГОП». Базовые тарифы такого страхования установлены Указанием ЦБ №4175-У от 31.10.2016 года. Расчет стоимости «автогражданки» для автомобилей юрлиц осуществляется по формуле:

СП = БС x КТ x КБМ x КО x КМ x КС x КН x КПр , где:

- БС — базовый страховой тариф;

- КТ — коэффициент по регионам;

- КБМ — бонус-малус;

- КО — коэффициент ограничения количества водителей;

- КМ — коэффициент мощности автомобиля;

- КС — коэффициент при сезонном использовании транспортного средства;

- КН — коэффициент срока страхования для автомобилей, зарегистрированных зарубежом или авто, следующих к месту регистрации или ТО;

- КПр — коэффициент при наличии прицепа, полуприцепа и т.д.

Для автомобилей других категорий, а также тракторов, самоходных машин и прочей техники, зарегистрированной на юридическое лицо, стоимость страхового полиса рассчитывается по той же формуле за исключением коэффициента мощности транспортного средства. Коэффициент, указывающий на неограниченное количество водителей, всегда при расчете для юрлиц будет равен 1,8.

Необходимые документы

Для того, чтобы купить ОСАГО для юридических лиц, необходимо выбрать страховую компанию и подать туда заявление. Форма заявления установлена Положением ЦБ №431-П. В нем должны быть указаны данные собственника автомобиля, сведения о самом авто (в том числе номер госрегистрации), цели и период использования и прочее. Вместе с заявлением юрлицу необходимо предоставить такие документы, как:

- Заявление;

- Номер ИНН;

- Свидетельство о регистрации;

- ПТС, СТС;

- Диагностическая карта.

В случае, если от имени юрлица действует его представитель, то к списку необходимых документов необходимо добавить паспорт этого представителя и документ, подтверждающий его полномочия (чаще всего им выступает доверенность). По соглашению со страховой компанией эти документы могут быть предоставлены в электронном виде или в виде копий.

Как оформить ОСАГО для юрлиц онлайн?

Электронный полис ОСАГО для юридических лиц оформляется на официальном сайте выбранной страховой компании. Оформление следует начать с регистрации в личном кабинете. На некоторых сайтах предусмотрена авторизация с помощью портала «Госуслуги», поэтому тратить время на регистрацию не обязательно. Вторым этапом станет расчет цены полиса ОСАГО. Для этого страхователю нужно внести сведения о собственнике (дата рождения, номер водительского удостоверения, дата получения первых прав), сведения об авто (год выпуска, категория, цели использования, номер госрегистрации и т.д.), указать срок страхования и рассчитать.

В случае, если стоимость страховки, предложенная данной организацией, подходит, то можно переходить к заполнению электронного заявления. В нем заполняются те же данные, что и в обычной бумажной форме, установленной законодательством. После проверки информации система на сайте попросит внести оплату за страховку онлайн. После оплаты на указанный адрес электронной почты придет письмо от РСА, а также от страховой компании с самим полисом ОСАГО.

Заключение

Таким образом, страховку на авто юрлицу можно купить в любой подходящей страховой компании. Порядок подписания договора, оплаты полиса и его получения установлен законодательными актами РФ и практически не отличается от порядка, предусмотренного для физлиц. При расчете стоимости для юрлиц учитывается место регистрации организации, количество ДТП, в которых участвовала машина, а также ставка тарифа, установленная Центробанком для конкретной категории авто.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Электронный полис ОСАГО для юридических лиц

Иметь обязательную автостраховку должны не только физические, но и компании, владеющие транспортом. Мы рассмотрим, что такое ОСАГО для юридических лиц, чем отличается от обычного полиса, как оформляется и какие особенности нужно знать при его получении.

Автострахование для юрлиц: правила и особенности

ОСАГО для юр лиц несколько отличается от полиса для остальных автовладельцев и имеет следующие нюансы.

- Статус страхователя. Это организация, на балансе которой находится транспорт (не только легковой автомобиль, но также любые виды, включая прицепы).

- Необходим индивидуальный полис для каждой единицы транспорта, несмотря на общего собственника.

- Выдается неограниченный тип страховки. Полис без ограничений позволяет управлять автомобилем каждому официально оформленному сотруднику компании.

- Имеет место увеличение стоимости тарифов. Дело в том, что страховая компания учитывает повышенный риск попадания в автопроисшествия из-за ежедневной эксплуатации машин.

- Территориальный коэффициент устанавливается по месту регистрации организации, а не транспорта.

- Применяется индивидуальное определение размеров выплат. Благодаря этому не требуется переоформление полиса после страхового случая из-за исчерпания лимита компенсации.

Остальные параметры схожи с теми, что предусмотрены при оформлении стандартного полиса:

- допускается составление Европротокола;

- возможно прямое возмещение (если количество участников автопроисшествия не более двух, а ущерб нанесен только имуществу).

Базовая ставка и коэффициенты

Согласно Указанию Центробанка № 5000-У от 04.12.2018 для юридических лиц предусмотрены следующие ставки, в зависимости от категории ТС:

Категория и название ТС

Пределы базовой ставки (руб.)

«А» и «М» – мотоциклы, мопеды и легкие квадроциклы

«B» и «BE», если это такси

«C» и «CE», если разрешенная максимальная масса до 16 т

«C» и «CE», если разрешенная максимальная масса больше 16 т

«D» и «DE», если число мест для перевозок людей до 16

«D» и «DE», если число мест для перевозок людей превышает 16

«D» и «DE», если эксплуатируется для регулярных перевозок, предполагающих посадку и высадку людей на остановках и иных местах, не запрещенных ПДД

Тракторы и иные самоходы, при условии наличия колес

Стоимость полиса для организаций составляется по стандартной формуле

С = Бт*Кт*Кбм*Ко*Км* Кн *Кс *Кпр,

в которой используются коэффициенты:

- Бт – базовый тариф – зависит от ценовой политики конкретного страховщика, но должен быть в пределах установленной Центробанком суммы;

- Кт – территориальности (место регистрации предприятия);

- Кбм – бонус-малус, устанавливается для собственника автомобиля;

- Ко – ограниченности полиса (устанавливается значение для неограниченной страховки 1,8);

- Км – мощности двигателя;

- Кн – истории вождения (наличие нарушений за предыдущий срок действия договора);

- Кс – сезонности – стандартный срок действия полиса 1 год, поэтому данный параметр используется, когда речь идет о транспорте, который не предназначен для круглогодичной эксплуатации;

- Кпр – наличия/отсутствия прицепа.

Рассчитать стоимость полиса для организаций можно самостоятельно либо через онлайн-калькулятор, который есть на сайтах страховщиков.

Возможность скидки

«Автогражданка» для организаций не предполагает отдельных скидок. Единственный параметр, который может уменьшить стоимость полиса – КБМ. В отличие от физических лиц, безаварийность учитывается для машины, а не для водителя.

При первом оформлении устанавливается стандартный коэффициент 1 и класс 3. Если в течение периода действия соглашения о страховании авто не попадало в аварии, при каждом последующем продлении договора будет доступна скидка 5%.

Необходимые документы

Чтобы получить полис для организации, ее представителю понадобится следующий список документов:

- личный паспорт;

- доверенность, заверенная руководителем;

- свидетельство о регистрации юридического лица;

- ИНН предприятия;

- ПТС автомобилей, на которые будет оформляться страховка;

- правоустанавливающие документы на каждую единицу транспорта (договор купли-продажи/лизинга/автокредита и т. д.);

- действующая диагностическая карта (если с даты выпуска машины прошло более 3-х лет);

- ранее оформленная страховка (если имеется).

Срок действия договора

Стандартный период действия соглашения об ОСАГО, независимо от статуса страхователя, составляет 1 год с даты заключения. Но для юридических лиц установлен иной минимальный срок оформления полиса.

Так, организации не могут застраховать машину на период менее, чем полгода, тогда как физлица вправе заключить соглашение на 3 месяца (для транспорта, который не предназначен для круглогодичной эксплуатации).

Ответственность за отсутствие полиса

Водитель, управляющий транспортом, обязан иметь действующий ОСАГО, даже если он не является его собственником. В случае отсутствия документа предусмотрена административная ответственность в виде штрафа в следующем размере:

- 500 рублей для шофера – если полис оформлен, но у водителя его нет при себе (ч. 1 ст. 12.37 КоАП РФ);

- 800 рублей для шофера – если срок действия ОСАГО истек (ч. 2 ст. 12.37 КоАП);

- 800 рублей для шофера – если договор страхования не заключен (ч. 2 ст. 12.37 КоАП);

- 3000 рублей для собственника авто – если машина передана лицу без права управления ею (ч. 3 ст. 12.3 КоАП).

Компенсация при наступлении страхового случая

Порядок страховой выплаты такой же, как для других автовладельцев. Чтобы получить компенсацию нужно:

- известить страховщика и сотрудников ГИБДД об автопроисшествии;

- не менять расположения машин до приезда работников дорожной полиции и представителя страховой компании;

- подать заявление в СК о возмещении ущерба в течение 5 дней с момента аварии;

- получить компенсацию в виде денежных средств либо оплаты ремонтных работ.

Обратите внимание! В большинстве случаев возможен второй вариант возмещения ущерба (за исключением полной гибели авто). При этом СТО выбирает сам страховщик, самостоятельное обращение к мастеру станет основанием для отказа в выплате.

Если у участников ДТП нет разногласий по поводу виновности, ущерб нанесен только имуществу, а количество машин не более двух, стороны могут обойтись без вызова сотрудников Госавтоинспекции, оформив Европротокол.

Размеры выплат для юридических лиц стандартные:

- до 400 тыс. рублей при нанесении ущерба имуществу;

- до 500 тыс. рублей при наличии пострадавших.

Подводим итоги

Наличие ОСАГО обязательно не только для физлиц-автовладельцев, но и для организаций-собственников транспорта. Особенности полиса для компаний:

- оформляется на машину, а не на водителя (на каждое авто – отдельный договор);

- тип страховки – неограниченный;

- территориальный коэффициент устанавливается по месту регистрации предприятия, а не транспорта;

- скидка возможна только при продлении договора, если в течение предыдущего периода не было страховых случаев;

- для оформления полиса понадобятся документы не только на машину, но и на организацию;

- минимальный период действия соглашения – полгода;

- ответственность за управление машиной без ОСАГО установлена как для водителя, так и для собственника;

- компенсация выплачивается в стандартном порядке при условии соблюдения правил страхования.

Несмотря на некоторые отличия ОСАГО для предприятий, основные условия получения и использования полиса аналогичны стандартному договору для частных лиц.

ОСАГО для юридических лиц

Страхование автогражданской ответственности является обязательным действием не только для физических лиц. ОСАГО для юридических лиц (ЮЛ) также является документом, необходимым для оформления. Данное правило установлено в законе №40 – ФЗ, и его несоблюдение наказывается штрафами. Давайте разберемся, как оформить автостраховку для юридических лиц и что для этого нужно.

Особенности страховки для юридических лиц

К особенностям данного вида страхования можно отнести следующие вещи:

- транспортное средство страхуется не на конкретного человека, владеющего им, а на компанию;

- оформляется только открытая страховка. Это связанно с тем, что вы не можете знать, кто будет пользоваться транспортными средствами в вашей фирме в дальнейшем. Ведь сотрудники могут поменяться, а добавить новых водителей в закрытую страховку является проблематичным;

- для каждого автомобиля, стоящего на учете в фирме, оформляется свой собственный страховой полис;

- страховые компании используют увеличенные коэффициенты при расчете стоимости страховки. Объясняется это тем, что использование транспортных средств в рабочих целях увеличивает риск возникновения аварийных ситуаций;

- интересной особенностью при расчете стоимости вашего полиса является использование территориального коэффициента. Его суть заключается в том, что за основу берется не место регистрации автомобиля, а место регистрации вашей фирмы. Этот фактор может как заметно снизить стоимость ОСАГО, так и поднять ее;

- лимит выплат не ограничен определенной суммой, и рассчитывается индивидуально для каждого случая. Это очень удобно, так как позволяет опустить процедуру переоформления полиса, если лимит превышен;

- минимальный срок оформления ОСАГО для юридических лиц составляет шесть месяцев, а не три, как у физических;

- на прицеп необходимо оформлять отдельный полис.

Как вы видите, страхование ЮЛ, имеет ряд значительных отличий от обычного страхования.

Расчет стоимости страховки и скидки

Если у вас есть желание рассчитать стоимость вашего ОСАГО самостоятельно, то вы можете воспользоваться следующими вариантами:

- использовать онлайн калькулятор, доступ к которому можно получить практически на каждом сайте страховой компании;

- можно рассчитать стоимость вручную, воспользовавшись следующей формулой:

- С – является стоимостью нашего страхового полиса;

- Бт – базовый тариф страховой компании, который для каждого транспортного средства имеет фиксированную стоимость;

- Кт – территориальный коэффициент, за основу которого, как мы уже разобрались выше, будет браться не место регистрации автомобиля, а место регистрации фирмы, к которой он относится;

- Кбм – бонус-малус;

- Ко – определяется видом вашей страховки. Она может быть закрытой или открытой;

- Км – коэффициент мощности вашего транспортного средства;

- Кс – сезонный коэффициент;

- Кн – коэффициент, рассчитывающийся из количества ваших нарушений;

- Кпр – коэффициент прицепа.

Важно! При расчете стоимости юридическое лицо может рассчитывать только на одну скидку – коэффициент бонус-малус.

Отличие расчета этого коэффициента между физическими и юридическими лицами заключается в следующем. У физических лиц он определяется из количества аварий, допущенных водителем, а у юридических – количеством аварий, в которых участвовало непосредственно данное транспортное средство.

Перечень необходимых документов

Юридическому лицу, желающему оформить ОСАГО, необходимо подготовить документы для оформления полиса автострахования:

- удостоверение личности лица, оформляющего заявку;

- разрешение на оформление страховки от руководителя компании;

- необходимо предъявить бумагу, свидетельствующую о том, что компания зарегистрирована, как юридическое лицо;

- также вам понадобится ИНН организации, на которую будет оформляться транспортное средство;

- сотрудники страховой фирмы потребуют предъявить документ, подтверждающий права собственности на данное ТС;

- если автомобиль проходил ТО, не забудьте взять с собой диагностическую карту;

- также понадобится паспорт, оформленный на ТС;

- в случае, если это не первый страховой полис, необходимо предоставить старый.

Можно ли юрлицам оформлять страховку онлайн?

В 2017 2018 году полис ОСАГО для юридических лиц можно купить онлайн. Эту опцию предлагают большинство страховых компаний, и для ее оформления вам потребуются те же документы, что и для обычного оформления.

Обратите внимание! Оплату при оформлении страховки онлайн можно произвести в любой удобной для вас форме.

Если заполнение всех необходимых данных и оплата выполнены успешно, тогда на вашу почту придет электронный полис ОСАГО для юридических лиц. В дальнейшем вам нужно будет только распечатать его.

Ответственность за отсутствие ОСАГО

В случае отсутствия полиса автогражданки у ЮЛ, применяются те же штрафные санкции, что и для обычного автолюбителя:

- На водителя, управляющего автомобилем без страхового полиса — 500 руб;

- При передаче управления автомобилем лицу, не имеющему водительских прав — 3000 руб;

- В случае если автомобиль используется в период не предусмотренный страхованием — 500 руб;

- В случае заведомого отсутствия автогражданки -800 руб.

Заявление на страхование по ОСАГО

На территории РФ получение страхового полиса ОСАГО является обязательным действием для каждого водителя. Это диктуется правилами, прописанными в Законе №40 – ФЗ, которые нужно выполнять, чтобы не быть оштрафованными.

Однако не каждый водитель знает процедуру его получения, правила заполнения и подачи заявления. Давайте разберемся с этим подробнее.

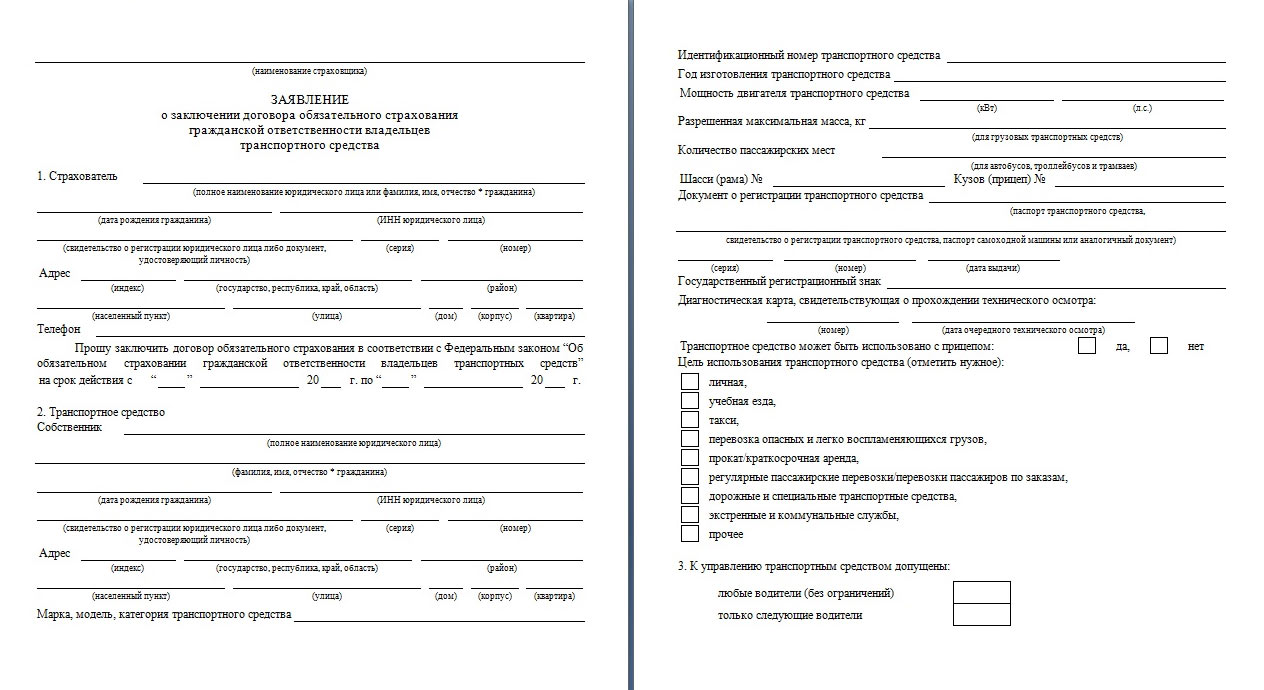

Заявление на страхование по ОСАГО

Заявление на страхование – это документ, необходимый для получения полиса ОСАГО. п.3 статья 15 ФЗ №40 Об обязательном страховании гражданской ответственности владельцев транспортных средств, так же регламентирует этот документ, необходимый для оформления ОСАГО.

В заявлении содержится информация, требующаяся страховым фирмам, чтобы рассчитать стоимость и правильно оформить ваш полис. Без этого вы не сможете получить ОСАГО на выгодных для вас условиях.

Процедура и документы, необходимые для ее прохождения, а также порядок заполнения строго регламентированы. Государство контролирует их соблюдение, и обойтись без этого процесса не получится при всем желании.

Сведения, необходимые для заполнения заявления

Каждый водитель, собирающийся подать заявление на оформление ОСАГО, должен приготовить следующие справки и документы:

- Удостоверение личности. На территории РФ таким документом является паспорт.

- Паспорт, оформленный на ваше транспортное средство, также обязателен для предъявления. Также не забудьте о свидетельстве регистрации авто.

- Далее следует определиться с видом страховки. Если это закрытая страховка – приготовьте водительские удостоверения всех допущенных к управлению машиной людей. Обладатели открытой страховки могут пропустить этот пункт.

- Если ваше авто проходило ТО – значит, вам нужно захватить с собой диагностическую карту. Данное правило относится ко всем водителям, возраст автомобиля которых превысил 3 года с момента сборки.

Обратите внимание! Ознакомиться с бланком и скачать образец бланка заявления на ОСАГО можно на сайте компании страховщика.

Образец бланка заявления

При заполнении бланка заявления ОСАГО обратите внимание на присутствие следующих пунктов:

- Идентификационные данные водителя.

- Наличие данных о транспортном средстве, включающих его номер.

- На бланке должно указываться время действия страховки.

- Должна быть указана цель, с которой будет эксплуатироваться авто. Это может быть как использование в личных целях, так и эксплуатация для государственных нужд.

- Проверьте, указан ли период, в течение которого будет действовать полис.

- Должны быть перечислены все допущенные до управления ТС водители и данные их водительских удостоверений.

Эти и многие другие пункты будут заполняться и проверяться, в том числе при участии страховщика. Однако лучше проверить все лично. Также обратите внимание на заполнение коэффициентов, влияющих на цену вашего полиса.

Кстати, заявитель в бланке заявления имеет законное право указать предпочитаемые техстанции в случае восстановительного ремонта.

Образец заполненного заявления

Вы можете посмотреть образец заполнения страхового полиса ОСАГО на сайте любой компании, занимающейся страхованием. Там же вы можете найти и шаблон заполнения полиса ОСАГО.

Как и где заполнить заявление на автостраховку?

Сделать это можно в любой страховой фирме, которую вы выберете. Есть возможность заполнить полис ОСАГО в электронном виде. Однако не каждый водитель может разобраться с первой попытки, как правильно это сделать. Если у вас возникают какие-либо вопросы по этому поводу, ознакомьтесь с порядком его выполнения:

- Первым делом укажите ваши личные данные.

- Далее идет срок действия оформляемого договора. Стандартом является один год.

- Информация о вашем авто также нуждается в занесении.

- В заявлении необходимо будет указать наличие или отсутствие прицепа.

- Если это не первый ваш полис – укажите реквизиты старого.

- При заполнении заявления вам потребуется указать название сервиса, которым вы будете пользоваться в случае возникновения аварийной ситуации. Вы можете выбрать его из перечня сервисов, предложенных страховой фирмой, или указать собственный. Если он соответствует всем требованиям – страховая компания одобрит его и внесет в бланк заявления.

- Остальные разделы заполняются служащими фирмы. Там указывается информация, необходимая для расчета стоимости полиса.

Кому необходимо подать заявление?

Это можно сделать, передав заполненный документ любому представителю страховой фирмы, которую вы предпочтете. По закону, они обязаны принять его к рассмотрению, и не могут отказать вам в этом без веской на то причины.

Государство не определяет каких-нибудь конкретных сроков его рассмотрения. Тем не менее, обычно это делается сразу после выполнения всех необходимых процедур. Если во время оформления полиса вам предлагаются дополнительные опции – вы смело можете от них отказаться. Принуждение внесения в договор дополнительных пунктов без желания заказчика запрещено.

Важно! Перед подачей заявления повторно просмотрите все данные, указанные вами. Убедитесь, что все заполнено правильно и четко.