Сколько стоит страхование КАСКО

Многие автомобилисты знают, что комплексная страховка работает намного лучше, нежели обязательное ОСАГО, а потому на ее оформлении обычно не экономят. Но цена за такой полис ежегодно меняется в большую сторону, и уследить за ней, иной раз, водители просто не успевают. Какая стоимость КАСКО предусмотрена в текущем 2022 году и будет ли она еще расти, выясним в статье ниже.

Что такое КАСКО

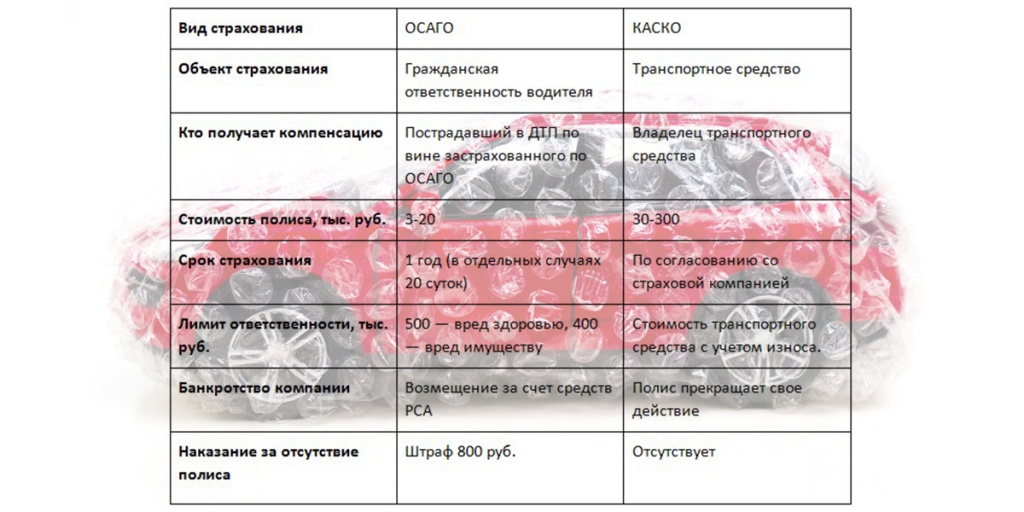

АвтоКАСКО – это универсальный договор, который составляется между гражданами и страховой компанией. В отличие от стандартного ОСАГО, объектом его защиты является не только транспортное средство, но и сам водитель. А вот законная сила упомянутого документа распространяется на целый ряд обстоятельств, таких как:

Повреждение застрахованной машины (ввиду ДТП, природной стихии или акта вандализма);

Повреждение застрахованной машины (ввиду ДТП, природной стихии или акта вандализма);- Угон движимого имущества или кража его отдельных частей (магнитола, колеса, бампера, молдинг и т. д.);

- Нанесение вреда здоровью клиента (по собственной неосторожности, в связи с заболеванием или в результате воздействия третьих лиц);

- Наступление гражданской ответственности (в данном случае возмещение ущерба происходит не в пользу владельца полиса, а для пострадавших от его действий лиц);

- Поломка автомобиля (в подобных ситуациях предусматривается бесплатный выезд специалиста на место и последующая эвакуация ТС до ближайшего пункта СТО).

При этом стоимость КАСКО на новый или б/у автомобиль высчитывается индивидуально, в зависимости от выбранного клиентом пакета услуг. Как узнать точную цену комплексного автострахования для конкретной марки авто, рассмотрим ниже.

Из чего складывается стоимость страховки

Общая сумма к оплате за полис базируется на нескольких критериях, часть из которых являются обязательными, а остальные — дополнительными. К первой категории относят:

- Возраст клиента;

- Год выпуска транспортного средства;

- Водительский стаж;

- Класс и оснащение машины;

- Наличие франшизы;

- Тип покупки ТС (в кредит или по оплате без рассрочки).

Из факторов, не входящих в стандартный список, можно выделить следующие: выбранный пакет услуг (минимальный или полный) и присутствие в нем дополнительных опций. А вот как каждый из перечисленных пунктов влияет на цену страховки КАСКО, выясним далее в статье.

Всего российские СК («РЕСО-гарантия», «Альфа-Страхование», «Ингосстрах» и т. д.) готовы предложить своим клиентам два варианта полиса, отличающиеся между собой по функциональному набору:

- Начальный (наиболее дешевый вариант, обеспечивающий защиту гражданской ответственности и возмещение части ущерба, полученного в результате ДТП);

- Максимальный (расширенный пакет, куда входят опции из стартового набора, а также компенсационная выплата по угону автомобиля, покрытие всех видов расходов на ремонт ТС и лечение водителя).

Важно знать! При этом, агенты обязательно должны ознакомить клиента с ориентировочной стоимостью каждого полиса. А тот уже сам решит, какой КАСКО ему оформлять, исходя из своих финансовых возможностей.

Возраст

В соответствии с регламентом страховых фирм, граждане, не достигшие 21 года, будут оплачивать комплексную корочку по увеличенному тарифу. И объясняется такое решение СК отсутствием опыта вождения автомобиля у молодых людей.

Однако для пенсионеров (старше 65 лет) также предусмотрена завышенная ставка. Но в этом случае сотрудники контор ссылаются на плохое состояние здоровья клиента (из-за ухудшенного зрения, слуха, сердечных заболеваний и других патологических проявлений, шанс возникновения ДТП с участием людей преклонного возраста существенно повышается).

Стаж – это один из ключевых параметров расчета стоимости КАСКО, так как на практике дорожно-транспортные происшествия чаще случаются с начинающими водителями, имеющими минимум опыта в управлении ТС. А потому для новичков тариф за полис достигает порядка 9-11% от стоимости их движимого имущества.

Опытные же автолюбители платят гораздо меньший процент. Но по достижению 65 лет их накопленный стаж постепенно аннулируется, а цена за страховку начинает стремительно расти, увеличиваясь с каждым годом на 1-2%. Исходя из этого, следует вывод, что возраст водителя и его стаж взаимозависимы.

Марка и год ТС

Стоимость КАСКО по моделям авто в 2022 году рассчитывается исходя из трех основных факторов: статистика угонов конкретной марки, ее техническое состояние и год выпуска. А вот какие ТС получаются самыми дорогими на сегодняшний день, рассмотрим в таблице ниже:

| Марка и модель | Год выпуска | Примерная цена полиса (в рублях) |

|---|---|---|

| Форд Фокус | 2016 | 21524 |

| Форд Мондео | 2016 | 29678 |

| Шевроле Круз | 2016 | 23013 |

| Шевроле Лачетти | 2017 | 16779 |

| Шевроле Нива | 2015 | 11925 |

| Шевроле Авео | 2017 | 16329 |

| Хендай Солярис | 2016 | 19233 |

| Хендай Соната | 2017 | 21402 |

| Киа Сид | 2015 | 19627 |

| Киа Рио | 2016 | 18868 |

| Лада Калина | 2015 | 8666 |

| Лада Приора | 2015 | 20780 |

| Лада Ларгус | 2015 | 7215 |

| Лада Гранта | 2015 | 9580 |

| Мазда 3 | 2016 | 51190 |

| Мазда 6 | 2017 | 64180 |

| Мерседес Е-класс | 2016 | 73380 |

| Мерседес С-класс | 2016 | 49810 |

| Ниссан Альмера | 2015 | 19499 |

| Ниссан Тиида | 2016 | 23514 |

| Опель Астра | 2016 | 25997 |

| Опель Мокка | 2017 | 18216 |

| Рено Логан | 2015 | 16241 |

| Шкода Октавия | 2017 | 16630 |

| Шкода Йети | 2016 | 19575 |

| Тойота Камри | 2015 | 64305 |

| Тойота Королла | 2016 | 29035 |

| Тойота Прадо | 2016 | 72525 |

| Фольксваген Гольф | 2015 | 23430 |

| Фольксваген Пасат | 2015 | 33263 |

Стоит отметить, что на новые автомобили цена КАСКО существенно отличается от стоимости полиса для машин с пробегом. Но заметна эта разница только на моделях из одной ценовой категории.

Количество вписанных лиц

У многих страховых документов комплексного типа по умолчанию присутствует опция «мультидрайв», позволяющая владельцу ТС вносить в корочку неограниченное количество водителей. При этом посчитать окончательную стоимость документа с большим перечнем вписанных лиц достаточно просто, поскольку она базируется на показателях самого худшего (неопытного) автомобилиста. Наиболее часто упомянутой услугой пользуются граждане, организовывающие пассажирские перевозки на такси или автобусах.

Франшиза

Франшиза – это индивидуальный показатель, обозначающий замороженную сумму компенсации, которую страховая компания, в случае получения ущерба, гражданину не выплачивает. Внести ее в договор можно только по согласию клиента. Но выгода от этого будет сомнительной.

Важно знать! Ведь если чек за ремонт движимой собственности не превысит установленного лимита, то автовладельцу придется самостоятельно его оплачивать. В других же случаях, при крупных затратах, страховка выплатит пострадавшему только часть оговоренной суммы, за вычетом франшизы.

А вот если учесть, сколько стоит полис КАСКО на машину в 2022 году, то скидка в 2-3% при его оформлении для владельцев франшизы окажется достаточно маленькой.

Другие

Некоторые авторитетные компании, специализирующиеся на обеспечении финансовой защиты транспортных средств («Альфа-Страхование», «РЕСО-Гарантия», «Росгосстрах» и т. д.), проводя расчет стоимости полиса, обращают внимание даже на мелочи:

Наличие царапин, вмятин и сколов на кузове (подобные штрихи могут говорить об участии водителя в мелких ДТП, а потому для него изначально будут предусматриваться повышенные тарифы);

Наличие царапин, вмятин и сколов на кузове (подобные штрихи могут говорить об участии водителя в мелких ДТП, а потому для него изначально будут предусматриваться повышенные тарифы);- Количество обращений за компенсационной выплатой по предыдущему полису (чем чаще клиент просил возмещения ущерба за повреждение ТС, тем больше вероятность, что ставка для него будет завышенной или же ему и вовсе последует отказ в выдаче страховки);

- Комплектация машины (если на авто присутствует сигнализация, а ее окна и двери надежно закрываются, то вероятность угона такого транспортного средства снизится к нулю. Вместе с ней уменьшиться и конечная стоимость полиса. Однако проводить проверку агенты могут только с позволения ее владельца);

- Данные о зафиксированных штрафах ГИБДД (рассматривается характер нарушений и их частота).

Важно знать! Основываясь на перечисленных показателях, страховая компания может точно установить, сколько стоит КАСКО на определенный автомобиль. Но не лишним будет овладеть подобными навыками и самому автовладельцу.

Почему на разные модели назначают разную цену

Ни для кого не секрет, что в разных конторах («ВСК», «Ингосстрах», «Тинькофф» и т. д.) на комплексную страховку предусмотрены индивидуальные тарифы. Но не менее существенное отличие в цене за полис достигается и в зависимости от марки автомобиля. Наиболее весомыми критериями в данном вопросе являются:

- Мощность двигателя (чем больше кубов у транспортного средства, тем дороже выйдет его финансовая защита);

- Год выпуска (на новые авто СК предоставляют существенные скидки);

- Статистика по угонам;

- Стоимость машины;

Тип кузова (на легковой автомобиль или мотоцикл устанавливаются более низкие тарифы, нежели на автобус или грузовой КАМАЗ).

Тип кузова (на легковой автомобиль или мотоцикл устанавливаются более низкие тарифы, нежели на автобус или грузовой КАМАЗ).

Ввиду того, что ставка СК каждый год меняется по многу раз, узнать точную стоимость покупки полиса для конкретной марки получится только по онлайн калькулятору. Найти его можно на официальном сайте страховых компаний («Ренессанс», «Альфа-Страхование», «СОГАЗ» и т. д.).

Цена полиса на автомобиль б/у

Мы узнали, сколько стоит КАСКО на машину из салона, исходя из ее года выпуска и изначальной цены. Однако на поддержанные автомобили предусматриваются абсолютно иные тарифы, в 2-3 раза превышающие ставку при оформлении нового транспортного средства. И хоть на первый взгляд разница в стоимости кажется довольно существенной, на деле все совершенно по-другому.

Важно знать! Учитывая то, что движимое имущество с пробегом продается на 25-50% дешевле машин, недавно сошедших с конвейера, можно сделать вывод, что и сам полис для автомобилиста обойдется в несколько меньшую сумму. Ведь его цена напрямую зависит от упомянутого показателя.

Установленная надбавка (за 1 год) в подобном случае окажется не такой уж и большой. Поэтому своя выгода от покупки б/у транспорта, все же, существует.

Стоимость страховки для авто в кредите

Многие автомобилисты уверены в том, что материальная защита кредитной машины обойдется им намного дороже, ввиду необходимости оформления полного пакета страховых услуг. Однако это не совсем так. Ведь по регламенту страховщиков, клиент сам вправе выбирать для себя оптимальную программу, опираясь только на свои финансовые возможности. Навязывание дополнительных опций – это попытка выудить деньги с неопытного водителя.

При этом цена полиса за автомобиль, купленный по лизингу, все равно окажется выше. Но причиной увеличенного тарифа в данном случае являются проценты, наложенные банком сверх стоимости самого транспортного средства. А для того, чтоб агенты вас не обманули, провести полную аналитику можно самостоятельно, основываясь на информации из справки-счета.

При этом цена полиса за автомобиль, купленный по лизингу, все равно окажется выше. Но причиной увеличенного тарифа в данном случае являются проценты, наложенные банком сверх стоимости самого транспортного средства. А для того, чтоб агенты вас не обманули, провести полную аналитику можно самостоятельно, основываясь на информации из справки-счета.

Мы узнали, сколько стоит страховка КАСКО в 2022 году, и по каким критериям ее следует рассчитывать. В заключение добавим, что комплексная защита не является обязательной, наряду с ОСАГО. Поэтому, при отсутствии финансовых средств, оформлять ее не нужно.

Стоимость каско: в какую сумму обойдется полис на год

Каско (исп. casco — «шлем») — это страхование транспортного средства от угона, хищения или повреждений [1] . В отличие от ОСАГО, обязательного страхования автогражданской ответственности, каско оформляется по желанию владельца ТС. Подробнее о том, зачем нужен такой полис, какие преимущества он дает и сколько будет стоить каско, расскажем в статье.

Для чего оформляется полис

Как уже было сказано, в нашей стране, согласно Федеральному закону от 25 апреля 2002 года № 40-ФЗ, все автовладельцы должны оформлять ОСАГО [2] . В то время как каско — добровольное страхование. В первом случае полис необходим для покрытия расходов на компенсацию ущерба, причиненного страхователем-автовладельцем. Во втором — объектом страхования становится транспортное средство: каско защищает автомобиль от самых распространенных неприятностей — например, аварии, угона и так далее. При этом совершенно неважно, кто стал виновником этих проблем, — владелец, природное явление или другое лицо.

К слову, иногда оформление каско все же становится обязанностью. Например, многие банки включают каско в список условий для получения кредита на покупку нового автомобиля. А в некоторых случаях оформление полиса каско может снизить ставку по кредиту [3] .

В зависимости от того, какие случаи будут считаться страховыми, выделяют два типа каско: полное и частичное.

Полное каско покрывает практически все возможные риски для автомобиля. К страховым случаям относятся:

- ДТП (вплоть до полного уничтожения автомобиля), независимо от того, кто был его виновником;

- угон;

- хищение отдельных деталей машины;

- повреждение или потеря отдельных агрегатов, частей и узлов автомобиля;

- ущерб, причиненный авто вследствие стихийного бедствия;

- противозаконные действия третьих лиц (вандализм или намеренное вредительство);

- попадание в авто камней или других предметов (веток деревьев, сосулек, града и так далее).

Частичное каско подразумевает только страхование от вероятных повреждений (вплоть до полной гибели авто), оно не предполагает компенсацию в случае хищения или угона.

При заключении договора владельцу стоит быть внимательным: иногда страховка покрывает только тот ущерб, который был нанесен заводскому оснащению автомобиля. Любое дополнительное оборудование придется оплачивать отдельно.

Важно

Иногда в дополнение к основному договору каско предлагается страхование жизни пассажиров или домашних питомцев, которых владелец планирует перевозить. Точный список страховых случаев обычно согласовывают со страховой компанией.

Разумеется, компенсация по каско не выплачивается, если автомобиль был поврежден или утрачен умышленно. Также откажут в выплате в случае, если водитель в момент аварии был в состоянии алкогольного или наркотического опьянения, были нарушены правила эксплуатации авто или если за рулем находился человек, не внесенный в полис или вообще не имеющий водительских прав [4] . Кроме того, получить страховку не удастся, если страховой случай произошел за пределами территории, на которой действует полис, например за границей. Если в договоре были допущены ошибки, это также может стать препятствием к выплате компенсации.

Сколько стоит каско

Если цена ОСАГО регулируется Центробанком, то стоимость страхования каско каждая страховая организация определяет самостоятельно [5] .

Стоимость страховки каско формируется из нескольких составляющих, но в основе ее лежит некий базовый тариф, который рассчитывается страховой компанией в процентах от цены автомобиля. Чем автомобиль старше, тем выше будет начальный тариф, поскольку считается, что к подержанной машине владелец относится менее бережно, а кроме того, авто «в возрасте» чаще ломаются. Также учитывается рыночная стоимость автомобиля — при этом страховые компании сами определяют конкретную сумму. К тому же базовые тарифы по рискам категории «ущерб» и по рискам категории «угон» считаются отдельно: как правило, «ущерб» стоит дороже.

Стоимость каско на авто, естественно, зависит от продолжительности страхового периода. Традиционно полис оформляется на один год — именно этот срок считается наиболее разумным с финансовой точки зрения. Но можно оформить полис и на один или три месяца, полгода, три года и так далее. Например, среди автовладельцев, которые не пользуются своими автомобилями зимой, особенно популярны именно краткосрочные полисы каско.

Но и это не все. На итоговый платеж по полису — как в сторону увеличения, так и в сторону уменьшения — влияют поправочные коэффициенты [6] . Методика расчета каско не регулируется на государственном уровне, поэтому страховщики могут использовать любые коэффициенты, но все же можно выделить некий основной набор, применяемый в большинстве страховых компаний. При этом коэффициенты могут как понижать, так и повышать стоимость полиса каско.

- Коэффициент возраста и стажа водителя. Этот показатель может существенно уменьшить или увеличить как платеж по каско, так и страховую премию. Чем моложе водитель и чем меньше его стаж, тем дороже для него окажется каско. Дело в том, что этот коэффициент влияет на тариф по риску «ущерб», который формирует основную часть платежа. Еще один нюанс: если к управлению допущено несколько водителей, цена полиса повышается.

- Состояние автомобиля. Чем меньше дефектов у транспортного средства, тем ниже стоимость каско на авто. И наоборот.

- Условия хранения. Если владелец содержит свой автомобиль «под окнами», то есть просто во дворе, и не оснащает его противоугонной системой, скорее всего, ему придется заплатить по полису больше, чем тому, кто ставит ТС на стоянку или в гараж. В этом случае вероятность выплат по риску «хищение» значительно ниже, потому уменьшается и цена полиса.

- Коэффициент безубыточности, то есть наличие/отсутствие ДТП. За каждый год безубыточного страхования компании обычно делают скидку около 5 %. Иногда эта скидка сохраняется даже при переходе от одного страховщика к другому, но для этого потребуется представить справку, подтверждающую отсутствие выплат по каско.

- Территориальный коэффициент. Зависит от места преимущественного использования автомобиля. В мегаполисах ДТП происходят чаще, чем в небольших городах, соответственно, клиенты чаще обращаются за возмещением ущерба. В различных населенных пунктах имеется и разная статистика убыточности по той или иной конкретной модели. Например, если за год было зафиксировано большое количество аварий с участием определенной марки ТС, то велика вероятность, что в следующем году платеж по полису для владельцев этой модели существенно вырастет.

То же самое касается повышающего коэффициента по риску «угон»: если в регионе отмечается рост количества угонов определенной модели, то тариф по этому риску наверняка будет увеличен. Однако увеличение тарифов в одной страховой компании не означает их повсеместный рост: каждая компания ориентируется на собственную статистику.

На заметку

Существует так называемый заградительный тариф [7] . Он предназначен для защиты страховой компании от водителей, принесших ей в прошлом большую убыточность по каско. Цена полиса для подобной категории водителей устанавливается на довольно высоком уровне — чтобы им было невыгодно обращаться к этому страховщику.

На сайтах многих страховых компаний можно рассчитать примерную стоимость каско с помощью онлайн-калькулятора. Как правило, для расчета запрашивают следующую информацию: пол, возраст, семейное положение, город проживания, водительский стаж автовладельца, марка, модель авто, год выпуска, стоимость, пробег, имеется ли кредит по ТС и так далее. Все эти факторы влияют на итоговую сумму.

Полис каско действительно способен защитить автомобиль от всех возможных рисков и, соответственно, его владельца от лишних трат. Самое главное — правильно выбрать страховую компанию, чтобы получить необходимые опции и при этом не переплатить.

Где можно оформить полис каско

Об особенностях оформления полиса каско нам рассказал Андрей Валерьевич Перов, директор по продукту компании «Бенфин Финанс»:

«Каждая страховая компания устанавливает собственные правила страхования и тарифы, поэтому важно внимательно изучать все условия, включая особенности оформления полиса, порядок выплат по страховому случаю и многие другие нюансы. Сделать это самостоятельно — довольно сложно. Потому мы предлагаем воспользоваться специальным агрегатором, который собирает предложения от нескольких страховых компаний, а затем с учетом потребностей клиента показывает ему наиболее выгодные варианты полиса.

Оформить полис каско можно и через нашу компанию: мы сотрудничаем с ведущими страховщиками страны. «Бенфин финанс» уже более 10 лет работает на рынке страхования. Чтобы оформить каско, не потребуется даже посещать офис. Достаточно войти в личный кабинет на сайте, ввести в специальную форму данные об автомобиле и его собственнике, а также о всех допущенных к управлению лицах и выбрать подходящее предложение. При оформлении каско онлайн можно получить моментальный кешбэк в размере 10 % [8] .

Для оформления полиса понадобится представить паспорт владельца, водительские удостоверения всех лиц, допущенных к управлению транспортным средством, ПТС или СТС на авто. Осмотр ТС не требуется, так что дополнительно приезжать в офис не нужно. Оплату также можно произвести онлайн — перевести средства с помощью банковской карты прямо на счет страховой компании. После оплаты полиса в личном кабинете клиента появится сумма кешбэка, которую можно перевести на карту, нажав кнопку «вывести вознаграждение». Стоимость каско, оформленного онлайн, ничем не отличается от цены полиса, оформленного при посещении офиса компании.

Кроме каско, клиент «Бенфин финанс» может оформить в онлайн-режиме полис ОСАГО или заключить договоры на другие виды страхования».

Рассчитать полис КАСКО онлайн

КАСКО без переплат и лишних усилий – это к нам. Мы предлагаем комфортное решение, чтобы выгодно застраховать транспорт с пробегом, либо сориентироваться в стоимости полиса на новый автомобиль. Онлайн-калькулятор избавит от необходимости обзванивать десятки агентств. Чтобы рассчитать КАСКО онлайн, достаточно ввести сведения о транспортном средстве и водителе. Поиск продлится не более минуты. В результате вы получите возможность рассчитать полис на автомобиль от ведущих российских компаний. Вам останется просто выбрать страховой продукт.

Наши партнёры

Рассчитаем цену КАСКО на автомобиль и оформим полис в следующих страховых компаниях

Зачем вам полис КАСКО?

Страховка позволит отремонтировать ваш автомобиль или получить компенсацию в случае его гибели. Могут быть включены и другие риски, что поможет получить компенсацию практически при любых обстоятельствах.

Как происходит оформление полиса через сайт?

Вы оставляете заявку по телефону или форму обратной связи

С вами связывается наш менеджер, уточняет все детали и делает расчет

Менеджер запрашивает необходимые документы для оформления

Вы производите оплату полиса удобным способом

Вам доставляют полис курьером или присылают в электронном варианте

Получите расчет КАСКО на свой автомобиль сразу во всех страховых компаниях и скидку 3000 рублей

Наши преимущества

Расчёт полиса КАСКО проводит персональный менеджер. От вас необходим минимум данных.

Широкий перечень страховых продуктов как для физических, так и для юридических лиц.

Дополняем страховку персональными услугами без увеличения стоимости полиса.

Цены полиса КАСКО

Последние покупки онлайн

- 254 л.с.

- Безаварийная езда 6 лет

- Пол Мужской

- Мин. возраст 32 года

- Мин. стаж 8 лет

- 110 л.с.

- Безаварийная езда 7 лет

- Пол Женский

- Мин. возраст 30 лет

- Мин. стаж 12 лет

- 138 л.с.

- Безаварийная езда 5 лет

- Пол Мужской

- Мин. возраст 45 лет

- Мин. стаж 13 лет

- 150 л.с.

- Безаварийная езда 8 лет

- Пол Мужской

- Мин. возраст 47 лет

- Мин. стаж 14 лет

- 110 л.с.

- Безаварийная езда 7 лет

- Пол Мужской

- Мин. возраст 40 лет

- Мин. стаж 15 лет

- 108 л.с.

- Безаварийная езда 7 лет

- Пол мужской

- Мин. возраст 31 год

- Мин. стаж 9 лет

- 80 л.с.

- Безаварийная езда 4 года

- Пол мужской

- Мин. возраст 27 лет

- Мин. стаж 5 лет

- 146 л.с.

- Безаварийная езда 4 года

- Пол Мужской

- Мин. возраст 37 лет

- Мин. стаж 10 лет

- 150 л.с.

- Безаварийная езда 6 лет

- Пол мужской

- Мин. возраст 33 года

- Мин. стаж 8 лет

- 99 л.с.

- Безаварийная езда 5 лет

- Пол Женский

- Мин. возраст 31 год

- Мин. стаж 6 лет

- 181 л.с.

- Безаварийная езда 5 лет

- Пол Мужской

- Мин. возраст 34 года

- Мин. стаж 7 лет

- 136 л.с.

- Безаварийная езда 4 года

- Пол мужской

- Мин. возраст 26 лет

- Мин. стаж 8 лет

Выберите марку автомобиля для расчета стоимости полиса КАСКО

Как выбрать полис КАСКО

На что необходимо обратить внимание при оформлении?

Необходимо выделить риски, от которых вы желаете застраховаться. Чем больше их число, тем дороже обойдется полис. Цена – еще один важный фактор. И, конечно же, стоит взвешенно выбрать страховую, чтобы в дальнейшем не возникло проблем с выплатами по страховым случаям.

Объем страхуемых рисков

Взвесьте, от каких неприятных ситуаций вам действительно потребуется защита. Например, если вы пока не накопили долгий стаж вождения, стоит включить пункт повреждения автомобиля. В этом случае авария не станет поводом для беспокойства – компенсация от страховой вам гарантирована.

Другой вариант. Вы владеете дорогостоящим автомобилем, но ваша парковка не охраняется. Логичным решением станет страхование от угона. А для максимальной уверенности компании предлагают «полное КАСКО» с покрытием при большинстве страховых случаев.

Цена

Стоимость определяется не только числом рисков, включенных в договор. Также на неё влияет и ваш выбор страховщика.

Некоторые страховые могут предлагать продукт по сниженной цене. Низкая цена не обязательно приведет в будущем к проблемам с получением компенсаций. Равно как и дорогое страхование не гарантирует оперативных выплат. Результат всегда зависит от обстоятельств каждого конкретного случая.

Факторы выбора страхователя

Длительность работы на рынке автострахования и популярность среди автовладельцев позволяет оценить надежность компании. Если она известна много лет и её услугами воспользовались уже значительное число клиентов, то нет оснований для сомнений.

Также вы можете опросить своих знакомых владельцев транспорта – в каком агенстве они оформили КАСКО. Не лишним будет уточнить, насколько это было удобно, какую сумму отдали за страховку, трудно ли было получить компенсацию при страховом случае.

В каких случаях могут не выплатить компенсацию?

- автомобиль был похищен либо повреждён умышленно для получения денег;

- страховой случай наступил вне зоны действия полиса (авария за границей);

- за рулем было лицо без прав или водитель, не вписанный в полис;

- водитель был под действием алкоголя, наркотических средств и др.

Обратите внимание на рейтинг страховых агентств. Самые крупные и надежные из них охотно принимают участие в рейтингах. Чем выше строчка в списке, тем стабильнее финансовое положение.

Еще один источник информации – интернет. Посетите несколько сайтов с отзывами и посмотрите, как работу страховщика оценивают его клиенты. Будьте готовы к тому, что придётся изучить множество отзывов и побеседовать с менеджерами лично.

Часто задаваемые вопросы

Полис КАСКО гарантирует выплату возмещения в случае повреждения, конструктивной гибели или угона машины. К страховым событиям, среди прочего, относятся:

- противоправные действия злоумышленников;

- падение посторонних предметов;

- стихийные бедствия;

- дорожная авария;

- угон или хищение;

- пожар.

- паспорт;

- водительские права;

- полис предыдущей страховой компании для получения скидки (при его наличии);

- паспорт ТС;

- документы, подтверждающие оплату и установку спутниковой системы (при ее наличии);

- свидетельство о регистрации транспортного средства.

Итоговая стоимость страхования зависит от следующих факторов:

- возраст автомобиля. Чем старше ТС тем выше цена страхования;

- марка, модель, класс ТС;

- стаж и возраст водителей;

- противоугонная система. Например наличие спутниковой системы снизит стоимость страхования;

- вид выплаты. Агрегатная — страховая сумма уменьшается на величину выплаты по каждому страховому случаю; Неагрегатная — страховая сумма не уменьшается с каждой выплатой независимо от количества убытков;

- дополнительные услуги. К таковым можно отнести: вызов комиссара или юриста, справки из ГИБДД, эвакуатор;

- франшиза.

Франшиза — неоплачиваемый страховой ущерб. Другими словами, клиент применяющий франшизу при страховании КАСКО разделяет риски со страховой компанией, тем самым экономя на стоимости страховки.

Условия страхования КАСКО можно изменить оформив дополнительное соглашение, где будут прописаны условия отмены того или иного события. Каждый собственник волен самостоятельно определять окончательный набор рисков, который в дальнейшем согласовывает со страховой компанией.

Дополнительное оборудование автомобиля доступно для страхования, но не во всех страховых компаниях.

Полезно знать

Новое предложение по КАСКО от «Ингосстрах»

Или как сэкономить при покупке КАСКО Клиентам этой компании предлагается уникальная возможность…

Мини-каско против франшизы: как безопасно сэкономить на страховке автомобиля

Собираетесь приобрести новое авто, да еще и в кредит? Не забудьте обезопасить его страховкой. Какое каско лучше выбрать, чтобы не тратить слишком много денег и обеспечить эффективную защиту?

За I квартал 2022 года продажи новых легковых автомобилей и легких коммерческих транспортных средств в России снизились на 2,8% по сравнению с аналогичным периодом 2022 года (на 11 196 проданных единиц меньше — до 387 322 единиц), говорится в отчете комитета автопроизводителей АЕБ. А чем менее доступным становится авто, тем больше хочется его обезопасить. Тем более если купили его в кредит. Застраховать машину по договору имущественного страхования каско сейчас не проблема — предложений таких полисов на рынке великое множество. Условно их можно разделить на три группы: каско с полным покрытием, мини-каско и каско с франшизой. Главное, вовремя в них разобраться, чтобы не платить за полис лишние деньги.

Минимум от мини-каско

Самый бюджетный вариант каско, конечно же, мини. Впервые оно появилось в 2006 году, а более массовым продукт стал только в 2014-м, когда мотивированные непростой ситуацией на рынке и желанием сохранить клиентскую базу страховщики разрабатывали усеченные продукты. Мини-каско покрывало только риск ущерба при ДТП, а другие риски — вроде угона, хищения и ущерба от стихийных бедствий — не входили в перечень страховых. В современной версии мини-каско не слишком изменилось. Хотя все зависит от страховщика.

«Как правило, мини-каско — это пакетное (коробочное) предложение с определенным набором рисков и опций, фиксированной стоимостью, оно покрывает усеченные риски, такие как ДТП с установленным виновником, — рассказывает управляющий директор по автострахованию СК «Ренессанс Страхование» Сергей Демидов. — Полное каско покрывает все риски (ущерб, полная гибель, угон) и стоит гораздо дороже».

Аналогичный риск «столкновение» (то есть ДТП по вине установленных третьих лиц) основной и в продуктах «РЕСО-Гарантии». Правда, по словам заместителя генерального директора компании Игоря Иванова, по желанию клиента полис можно дополнить риском «хищение», а также защитой водителя и пассажиров от несчастных случаев. Для сравнения: традиционное каско у компании покрывает риски хищения, противоправных действий третьих лиц (от случайных царапин тележкой на парковке до умышленного вандализма), пожаров в результате самовозгорания, поджога или замыкания электропроводки, падения или попадания инородных предметов (от выброса камней из-под колес других машин до падения деревьев), стихийных природных явлений (град, ураган, наводнение и т. д.), действий животных, находящихся вне салона автомобиля, просадки грунта, провала дорог или мостов и даже падения в воду.

Собери сам

У «Ингосстраха» отдельного продукта мини-каско нет, но доступны усеченные версии полного каско — компания пошла по пути создания продуктов-конструкторов, в которых страхователь может выбрать тот набор рисков, который ему наиболее интересен и за который он готов платить, при этом по каждому риску можно установить различные страховые суммы.

Проведенный в марте опрос автомобилистов показал, что 86% хотели бы иметь возможность самостоятельно выбирать перечень рисков, страхуя транспортное средство по каско. Из них, например, защитить авто от угона хотели бы 33%, столько же предпочли бы компенсировать средства от ущерба при ДТП по собственной вине, чуть меньше (19%) — по вине третьих лиц. Некоторые участники опроса (15%) хотели бы включить в страховое покрытие риск полной гибели автомобиля.

«Продукты каско могут быть очень разнообразны как в части покрываемых рисков, так и в части размера премии, — комментирует заместитель начальника управления страховых продуктов и прикладной методологии «Ингосстраха» Дмитрий Пастухов. — Например, есть продукт, который покрывает только риск ДТП по вине третьих лиц, не имеющих полиса ОСАГО. Есть продукты с более широким покрытием». Например, в «Экспресс каско» клиент может застраховать авто от рисков в любых сочетаниях: угон/хищение, полная гибель, полная гибель в результате ДТП, стихийные бедствия / повреждения упавшим предметом, ДТП по вине страхователя, ДТП по вине третьих лиц. Кроме того, можно застраховать личные вещи в автомобиле и даже включить в договор сервисные услуги, например выезд эксперта на место страхового случая, техническую помощь на дороге, «гарантию мобильности» — эта опция дает возможность уехать с места ДТП на такси бесплатно и пользоваться услугами такси или каршеринга за счет страховой компании в период ремонта автомобиля.

Но чем разнообразнее опции и гибче условия продукта, тем он дороже.

Цена имеет значение

Цена полиса остается главным аргументом в пользу его покупки. Средняя стоимость полного каско колеблется в диапазоне 3—5% от цены автомобиля. Для некоторых особенно проблемных с точки зрения угона или ремонта моделей она может превышать 7%. Мини-каско в этом плане значительно выигрывает, потому что его цена в разы ниже.

«Разница по стоимости полисов может достигать до 90% за счет ограничения в мини-каско рисков и опций», — говорит Сергей Демидов. Помимо наполнения конкретного продукта, цена зависит и от других параметров (марка/модель и стоимость ТС, страховая сумма, возраст и стаж водителей и т. д.). Если смотреть в абсолютных цифрах, то, например, в «РЕСО-Гарантии» «Каско-Профи» стоит от 5 тыс. рублей, «Каско-Профи-50» — в среднем в районе 50% от стоимости ОСАГО. Например, 28-летнему владельцу популярного автомобиля Ford Focus 2011 года выпуска со стажем вождения десять лет такая защита обойдется примерно в 9 500 рублей, тогда как полное каско превышало бы 100 тыс. рублей. В случае столкновения с другими авто обладатель «Каско-Профи» получит ремонт на профильной станции техобслуживания в пределах максимально возможной страховой суммы — 400 тыс. рублей, но не более действительной стоимости автомобиля на момент заключения договора страхования.

У «Ренессанс Страхования» стоимость программ мини-каско стартует от 2 000 рублей. У крупных федеральных страховщиков есть продукты с более широким покрытием стоимостью 10—15 тыс. рублей. Например, в «Ингосстрахе» средняя стоимость мини-каско в прошлом году была 10 219 рублей, продолжая снижаться (для сравнения: в 2019 году она составляла 11 217 рублей, в 2018-м — 18 576 рублей, а в 2017-м — 23 566). В среднем по рынку, по информации Банка России, премия по базовому каско в прошлом году была 35 тыс. рублей, а по мини-каско — 3 тыс. рублей.

Каско с франшизой vs мини-каско

«Усеченные версии в любом случае намного дешевле полного каско, — отмечает Игорь Иванов. — Хотя за счет франшизы, которую можно применить к классическим программам каско, премию можно сильно приблизить к стоимости усеченных версий. Причем существует вариант франшизы, которая не будет применяться, если есть установленный виновник ДТП».

Франшиза — это часть убытков, которую при наступлении страхового случая возмещает не страховая компания, а сам страхователь. Полный полис каско на автомобиль стоимостью 3,5 млн рублей обойдется собственнику в среднем в 170 тыс. рублей, а с франшизой (в зависимости от ее вида) — в среднем в 100 тыс. рублей, мини-каско — в сумму значительно меньшую. Но по привлекательности для потребителя мини-каско может уступать базовому каско с франшизой, считают эксперты.

«Конечно, уступают, так как усеченные продукты имеют ограничение по покрытию (рискам), плюс зачастую страхование идет не на полную стоимость машины, — продолжает Игорь Иванов. — Полис с франшизой защищает застрахованный автомобиль на полную страховую сумму и от всех рисков, которые заложены в продукт каско. Правда, покупая договор с франшизой, мелкие убытки (например, царапины на бампере. — Прим. ред.) уже не заявить, но однозначно можно себя защитить от серьезных расходов, чего не дают усеченные продукты, такие как мини-каско».

«Франшизный полис имеет более широкое страховое покрытие, но оно и стоит дороже. Если клиент хочет сэкономить, при этом защитить себя от неопытных водителей на дороге, он выбирает мини-каско», — говорит Сергей Демидов. Дмитрий Пастухов считает, что все очень индивидуально и зависит от потребностей конкретного клиента. «Продукты мини-каско имеют свою нишу и своих пользователей, что подтверждается статистикой, — отмечает он. — При этом полагаем, что будущее все-таки за возможностью клиента самостоятельно определять объем страхового покрытия и настраивать продукт под себя».

Подтверждает это и статистика. Несмотря на то что мини-каско на рынке активно предлагается уже около шести лет, спрос на него не превышает 10—15% от общего числа покупателей каско. В «РЕСО-Гарантии» сообщили, что в 2022 году доля продаж мини-каско оказалась чуть более 5% в денежном выражении.

Клиенты «Ингосстраха» в 2022 году четверть договоров каско заключали по усеченной программе, но если смотреть по сборам премии, то меньше 7%. «В целом доля по количеству договоров более или менее стабильна в последние годы, а вот доля в премии снижается, — рассказывает Дмитрий Пастухов. — Это связано прежде всего с тем, что размер премии по продуктам мини-каско падает, запускаются все более и более доступные варианты страхования с «точечным» покрытием и низкой премией (например, страхование только на случай ДТП по вине третьих лиц, у которых отсутствует полис ОСАГО; в «Ингосстрахе» такой полис стоит от 1 400 рублей)».

В «Ренессанс Страховании», напротив, отмечают ежегодный рост доли мини-каско. «Все больше людей хотят сэкономить и переходят на франшизное каско и усеченные продукты мини-каско, покрывающие только риски ДТП с установленным виновником и с ограниченной страховой суммой», — говорит Сергей Демидов.

Где выгоднее покупать?

Сэкономить на каско можно благодаря не только правильно выбранным рискам, но и правильному выбору места покупки полиса. «При покупке нового авто, особенно кредитного, каско обязательно, потому что если транспортное средство приобретается в кредит, то у банка должны быть какие-то гарантии защиты залога, — поясняет аналитик проекта «Страхование Банки.ру» Александр Блинов. — В 99% случаев у банка есть требование, чтобы машина была застрахована от угона и тотальной гибели, когда она восстановлению не подлежит. Этот минимальный набор рисков будет стоить на несколько десятков тысяч дешевле, чем полис полного каско, который предлагают в автосалонах».

Автосалоны, как любые коммерческие организации, заинтересованы в прибыли. Им выгоднее продать более дорогой продукт, а не дешевое мини-каско. Теоретически каско можно купить за 30—40 тыс. рублей, а в автосалоне предлагают за 100—120 тыс. рублей и больше в зависимости от машины. «Салоны пользуются тем, что автомобилисту необходимо каско, и предлагают ему самые дорогие варианты, потому что им это выгодно. Мини-каско у них тоже можно найти, но предлагают они его в самую последнюю очередь», — продолжает Блинов, советуя не спешить с выбором. Первое, что нужно сделать, причем лучше до того, как пришли забирать автомобиль из салона, — узнать, какие условия к его страхованию выдвигает банк-кредитор. Если он хочет, чтобы транспортное средство было застраховано от двух или трех рисков, то не обязательно покупать полное каско.

Есть и еще один фактор — психологический. Покупка машины, особенно в кредит, отнимает массу времени и сил, и велик соблазн прямо в автосалоне, не читая, подписать предложенный договор каско, чтобы закрыть вопрос окончательно. Однако уже на следующий день человек может обнаружить, что переплатил за полис не одну тысячу рублей. И в другой страховой компании можно было купить каско с теми же видами рисков, но значительно дешевле. «В автосалоне хоть и представлены несколько страховых компаний, но на рынке их гораздо больше, — напоминает Александр Блинов. — Поэтому имеет смысл изучить предложения и цены на рынке. Например, в финансовом супермаркете Банки.ру удобно сравнить стоимость каско ведущих страховых компаний и выбрать наиболее подходящий вариант. Разница может оказаться в несколько десятков тысяч рублей». Так же можно поступить и при выборе полиса ОСАГО, изучив предлагаемые рынком варианты, выбрав оптимальный, и уже с полисами отправляться забирать автомобиль из автосалона.

Страхование КАСКО – что это такое, процедура оформления

КАСКО относится к страхованию, осуществляемому не в принудительном порядке, а добровольно. На рынке существует огромный выбор страховых организаций, стоимость услуг которых, а также сами услуги могут значительно отличаться. Размер и репутация страховщика имеет важное значение при выборе, у кого оформить КАСКО, так как крупные игроки рынка работают по проверенной схеме, дорожат своей репутацией и не позволяют себе доводить вопрос о страховом возмещении до судебных тяжб.

Что такое страхование КАСКО?

Страхование КАСКО максимально покрывает риски по угону либо порче авто. При этом страховые продукты различных организаций могут иметь свою начинку, нюансы.

Безусловно, чаще всего страхуются по КАСКО легковые автомобили. Это могут быть приобретаемые в автосалоне авто, приобретаемые в кредит автомобили, либо волеизъявление владельца нового авто – то есть автомобили возрастом до 10 лет.

КАСКО оформляется на бланке, дизайн которого может отличаться в зависимости от компаний страховщиков. Все моменты покрытия страховых рисков оговариваются в правилах страхования, где также конкретно прописываются нестраховые случаи:

- Вождение автомобиля в нетрезвом состоянии, состоянии наркотического опьянения;

- Передача автомобиля лицу, не имеющему право на его управление, либо лицу, не указанному в перечне пользователей авто;

- Оформление договора с организацией, не имеющей право осуществлять такую деятельность;

- Иное.

Оформите ОСАГО без визита в офис

Максимальная сумма страховки

Максимальный размер страховой суммы зависит от следующих параметров:

- Местонахождение;

- Стаж и возраст водителя;

- Риски, которые страхуются;

- Диапазон действия страховки (Россия, ЕС и пр);

- Состояние и технические характеристики авто – новизна, объем двигателя;

- Стоимость автомобиля.

Подводя итог, можно сказать, что при расчете размера возмещения страховщик исходит из вышеуказанных параметров, степени повреждения, и направляет сумму денежных средств выгодоприобретателю, указанному в договоре. Однако страховщик может предложить не только выплаты в виде денежных средств, это может быть также ремонт / техобслуживание у дилера.

Онлайн-оформление

Подавляющее большинство страховщиков оказывают услуги по оформлению полисов онлайн, что позволяет значительно сэкономить ваше время. Калькулятор онлайн может рассчитать стоимость КАСКО для вашего индивидуального случая, чтобы вы могли рассчитывать на определенную сумму. Также путем ответа на вопросы / заполнения анкеты вы можете оформить полис онлайн.

Что покрывает КАСКО?

КАСКО выплачивается при наступлении порчи в результате действий лиц, стихии, кражи, наступления ДТП.

Как оформляется автостраховка КАСКО

Автострахование КАСКО автомобиля можно оформить всего за несколько мину. Сделать это нужно так:

- Собрать все документы на ваш автомобиль.

- Выбрать страховую компанию. В день перед визитом посетить ее сайт, используя калькулятор совершить расчет КАСКО, чтобы знать, на какую сумму вам нужно рассчитывать при покупке полиса.

- Явиться в ближайший офис страховой со всеми документами, а также вашим автомобилем. Передать авто на осмотр экспертам для сверки дефектов и основных данных по автомобилю.

- По итогам осмотра, проведенного представителем компании, вам будет выдан акт с указанием всех обнаруженных повреждений кузова, на которые не будет распространяться покрытие страховки. На основе этого заключения, а также предоставленных вами документов для вас будет составлен договор страхования КАСКО.

- Если вас в договоре все устроит, можете его подписывать и расплачиваться за автострахование КАСКО. После этого вам выдадут полис, а также общие правила работы с подобной страховкой.

–>

В том случае, если автострахование автомобиля КАСКО вами в данной компании уже ранее оформлялось, вы можете не обращаться в офис повторно, а продлить страховку в режиме онлайн на официальном сайте страховщика.

Какие компании предоставляют услуги КАСКО

В настоящее время на рынке работают различные компании, автострахование КАСКО которых заслуживает вашего внимания. Чтобы вы могли выбрать лучшую для себя, мы составили их рейтинг в сводной таблице по основным параметрам деятельности:

Уровень надежности, по мнению экспертов

Количество судов на общий процент сделок по КАСКО

Все представленные компаний обеспечивают невысокую стоимость КАСКО для собственных клиентов, а также имеют наиболее широкий перечень страховых случаев. Вы можете обратиться к любой из них, однако перед тем непременно изучите отзывы клиентов о представленной организации, чтобы быть уверенным, что вы выбрали лучшего страховщика.

Стоит ли оформить КАСКО?

В частности, страховой полис КАСКО, оформленный в одной из компаний, позволит запросто рассчитывать на выплаты компенсации по причиненному автомобилю и водителю ущербу в том случае, когда имели место следующие ситуации:

- Если транспортное средство попало в аварийную ситуацию на дороге и нуждается в срочном восстановлении, ремонте. Если имеет смысл выполнять ремонт автомобиля, компания направляет его в сервис для выполнения всех необходимых процедур, если же нет, тогда клиенту выплачивается сумма средств по установленному страховому случаю.

- Когда имеет место воздействие природных факторов, вызванных сезонными особенностями региона. К примеру, оформление страховки КАСКО предусматривает и полноценную защиту потенциального клиента в случае, если на автомобиль упала сосулька во время нахождения им на стоянке, возле подъезда, где угодно. Это же относится и к дождю, граду снегу, всем негативным последствиям, которые были вызваны их воздействием на транспортное средство.

- Пожалуй, самым нелюбимым случаем у страховых компаний является угон транспортного средства. Это неудивительно, ведь согласно статистике, вероятность угона автомобиля значительно выше даже его попадания в аварийную ситуацию, следовательно, страховая компания несет большие убытки (что особенно актуально в период экономических кризисов, при которых отмечается интенсивный рост преступности). Нужно быть очень внимательными, рассматривая условия оформления КАСКО, ведь большинство компаний просто игнорируют этот пункт, ограничивая возможные преимущества сотрудничества для рядового клиента.

Стоит отметить также тот факт, что стоимость данного полиса существенно выше обязательного ОСАГО, к этому стоит быть готовым вне зависимости от возможной ситуации с транспортным средством.

Оформление страховки на автомобиль: КАСКО или ОСАГО?

Авария – не единственное происшествие, которое может произойти с Вашим автомобилем. Машины нередко подвергаются угонам и кражам, становятся «жертвами» природных катаклизмов. Пытаясь застраховать автомобиль от последствий подобных факторов, водители теряются, что выбрать: КАСКО или ОСАГО. В этой статье мы расскажем о разнице двух полисов и их общих чертах.

Что такое ОСАГО?

Обязательное страхование автогражданской ответственности выручит в ситуациях, когда виновником являетесь именно Вы – например, при ДТП, наезде на пешехода и др. Наличие ОСАГО позволит Вам без проблем покрыть расходы на ремонт авто, которое пострадало в ДТП, а также оплатить лечение сбитого Вами пешехода. Если Вы не виноваты в аварии, восстановление Вашего авто будет оплачено по страховому полису ОСАГО второго участника ДТП.

ОСАГО является обязательным полисом. Он необходим каждому транспортному средству – это регламентируется Федеральным законом от 2002 года.

Главный недостаток ОСАГО состоит в том, что полис не покрывает расходы на ремонт Вашего авто, если Вы являетесь виновником ДТП и при этом Ваш автомобиль тоже поврежден. Восстановление придется осуществлять за личные средства.

Максимальная выплата по ОСАГО – 400 000 рублей.

Что такое КАСКО?

Вопреки распространенному мнению, КАСКО – это не аббревиатура, как в случае с ОСАГО. Это итальянское слово, которое означает «щит», «борт». Дело в том, что изначально подобная страховка распространялась только на морские суда.

КАСКО – это добровольное страхование автомобиля от:

- Угона;

- ДТП;

- Неумышленного повреждения;

- Повреждения авто в результате влияния природных факторов – сильный ветер, ливень, снегопад и др.;

- Кражи запчастей – колес, видеорегистратора, боковых зеркал, фар и др.;

- Повреждения хулиганами.

Иными словами, если Ваш автомобиль угнали, то страховая компания выплатит Вам его полную стоимость, а если Вы – участник ДТП и Ваш автомобиль пострадал, то страховая компания покроет расходы на ремонт.

Таким образом, если ОСАГО – это обязательное страхование, то КАСКО – это дополнительный гарант безопасности Вашего авто.

КАСКО или ОСАГО: в чем разница?

КАСКО – добровольное страхование. Автовладелец сам решает, нужно ли ему приобретать полис этого вида. ОСАГО – страхование обязательное: если Вас остановят сотрудники ГИБДД, то за отсутствие полиса ОСАГО Вам выпишут внушительный штраф. Покупка КАСКО может стать обязательным условием, к примеру, при оформлении кредита, но это касается конкретного банка.

Если у Вас уже есть КАСКО, то ОСАГО придется оформлять в любом случае. А если у Вас уже есть ОСАГО, то полис КАСКО можно не приобретать. Конечно, наличие обоих полисов – оптимальный вариант, поскольку они сводят все риски к минимуму.

У обоих полисов есть и важное сходство: страховые компании, которые выдают страховку ОСАГО или КАСКО, могут отказаться от выплат лицам, которые на момент совершения аварии находились в состоянии алкогольного или наркотического опьянения.

Что лучше при ДТП?

Более корректно говорить о том, нужен ли полис КАСКО при ДТП, поскольку у автомобилиста нет выбора, оформлять ли полис ОСАГО: он обязательный.

Если Вы стали виновником аварии, то ОСАГО покроет стоимость ремонта только второго автомобиля. Если же Вы располагаете и КАСКО, то сможете не тратить личные деньги на ремонт своего авто.

Если Вы не виноваты в аварии, то можете сами решить, каким полисом воспользоваться. КАСКО позволит оплатить полный ремонт, а ОСАГО даст возможность получить компенсацию (однако при формировании выплат учитывается степень износа авто – об этом нельзя забывать).

Наличие обоих полисов позволяет минимизировать все возможные риски. Это дает возможность получить выплаты при аварии вне зависимости от того, кто виновник.

Оформить ОСАГО и КАСКО Вы можете в автосалонах официального дилера Citroen FAVORIT MOTORS. Опытные менеджеры компании проконсультируют Вас, ответят на все вопросы и помогут выбрать оптимальный вариант страхования.

Вопросы дорогой редакции: КАСКО

| Максим Иванов Автор статьи Практикующий юрист с 1990 года |

Покупка автомобиля — прекрасное событие. Но темные мысли начинают заполнять вашу беззаботную голову, а улыбка медленно превращается в гримасу боли. Вы вспоминаете, сколько опасностей поджидает автомобиль на каждом километре пробега. Аварии! Пьяные водители! Плохо закрепленный груз на лесовозах! Угонщики! Вандалы! Сосули! Соседские дети с необычайно тяжелым мячом! Приходит осознание, что без страховки вы просто не сможете спокойно спать по ночам.

Страховых компаний пруд пруди. И если вам сложно выбрать одну их них, то приготовьтесь к худшему: при оформлении КАСКО придется принять очень много решений. Давайте разберем самые важные опции договора, на которые обязательно нужно обратить внимание. Ну а потом запустим рубрику “Вопросы Дорогой Редакции”, где восполним самые часто встречающиеся пробелы в знаниях о КАСКО. И помните, глупый вопрос — не заданный вопрос.

Ликбез по основам

Объясните мне! КАСКО и ОСАГО: близнецы или двоюродные сестры?

ОСАГО — это страхование вашей ответственности на дороге. По нему страховая компания покроет ремонт или выплатит компенсацию тем, кто пострадал от ваших действий. Не вписались в поворот и задели чужой “Ауди”? Ваша страховая оплатит ее ремонт, а вот вмятину на собственной машине придется убирать за свои кровные. Если невнимательный студент на “Ламборжини” снес вам зеркало заднего вида — ремонт оплатит его страховая компания. Каждый владелец машины должен иметь действующий полис ОСАГО — ездить без него запрещено законом.

КАСКО — страхование вашего автомобиля. В отличие от ОСАГО, оно полностью добровольно и компенсирует нанесенный машине ущерб — даже если вы были виновником ДТП. Компенсацию можно получить деньгами, а можно просто взять направление на ремонт, который будет оплачен компанией. В некоторых случаях страховая настаивает именно на ремонте и имеет полное право так делать. Чтобы избежать недопонимания, обязательно обговорите со страховщиком такие моменты еще до заключения договора.

Нужно помнить, что КАСКО ни в коем случае не заменяет ОСАГО. Полис обязательного страхования сделать придется в любом случае, а вот оформлять КАСКО или нет — уже ваш выбор

На что нужно обратить внимание при оформлении КАСКО?

У каждой компании свои правила, которые обязательно нужно уточнить до заключения договора. Например:

Компенсация без справок

Можно ли компенсировать мелкий ремонт по страховке, не отстояв свои лучшие годы в очереди за справкой из ГИБДД?

Покрываются ли они страховкой? Можно получить компенсацию в упрощенном порядке?

После какого по счету визита страховщик нервно схватится за голову и покажет вам на дверь?

Возмещение УТС после аварии

В прошлом году Верховный Суд прояснил ситуацию с УТС. Теперь страховщик должен сам указывать в договоре, ожидает клиента возмещение утраченной товарной стоимости авто или нет. Если компания поленилась включить пункт о УТС, можно взыскать компенсацию через суд. Советуем уточнить политику страховой по возмещению УТС еще до подписания договора.

Мы составили список вопросов о КАСКО, которые нам чаще всего задавали, и подготовили достойные ответы. Не стесняйтесь спрашивать даже самые очевидные вещи, ведь глупый вопрос — это не заданный вопрос. Итак, начнем.

В КАСКО есть какая-то франшиза. Это что еще такое?

Нет, это не открытие фаст-фуд ресторана в комплекте со страховкой. При оформлении франшизы в договоре прописывается сумма, которую вы готовы сами потратить на ремонт. Представим, что вы сошлись на 15 000 рублей. Если франшиза условная — оплачиваете любой мелкий ремонт дешевле 15 000 рублей. Все, что окажется дороже, полностью компенсирует страховая. При безусловной франшизе даже крупный ремонт оплачивается за вычетом той самой суммы из договора. Например, чек из автомастерской на 100 000 рублей страховая покроет только на 85 000, а 15 000 придется отдать вам.

Зачем вообще оформлять франшизу, если придется каждый раз платить за ремонт? Раскроем вам секрет: с ней годовой полис становится заметно дешевле, ведь часть расходов страховая перекладывает на вас.

С КАСКО можно делать на дороге все, что угодно? Все равно страховая оплатит

КАСКО не спасет вас от штрафа, суда и тем более не вытащит из тюрьмы. Полис — это не код, активирующий режим Бога. За последствия действий на дороге вам придется отвечать как обычному человеку. В очередной раз спровоцировали ДТП и лишились прав? Да, страховая оплатит ремонт, но в ближайшие три года любоваться ровным слоем краски сможете только с пассажирского сидения. Полис не гарантирует вам доступ к бездонной пропасти с деньгами — максимальная сумма возмещения будет сразу прописана в договоре.

А если у меня угонят машину? Страховая возместит ее стоимость?

Давайте сперва разберемся с видами КАСКО. Есть полное страхование автомобиля, по которому вы получите компенсацию в любом из страховых случаев: от повреждения кузова до полного уничтожения машины упавшим метеоритом. А есть частичное — здесь вы сами выбираете от чего застрахуют вашу машину. Боитесь, что новенькую “Митсубиси” украдут прямо со стоянки у дома? Оформите частичный КАСКО со страхованием только от угона. Будьте очень внимательны при оформлении такого договора. Страховщики часто добавляют пункт о том, что ночью машина должна стоять строго на охраняемой стоянке. Если вы оставите машину до утра на улице и ее украдут — не видать вам компенсации.

Получите компенсацию

Не получите ничего

Машина врезалась в бампер впереди стоящей легковушки

Вы были немного пьяным, поэтому случайно врезались в чужой бампер

Вашу машину угнали

Вы попросили приятеля “угнать” с пустынной улицы ваш “Джип”, чтобы обмануть страховую

Во время наводнения автомобиль унесло на другой конец улицы, где на него свалилось дерево

Решили отвезти Мурзика к ветеринару без переноски, а он напрудил прямо на сидение

По дороге на работу вы попали в ДТП

Вы знали, что в машине что-то сломалось, но все равно поехали на ней на работу и попали в ДТП

Вы не вписались в поворот и врезались в столб

Вы врезались в столб, пытаясь выполнить сложный дрифт на соревнованиях “Лучший гонщик Южного Бутово”

Сосед взорвал вашу машину, чтобы освободить парковочное место

Началась третья мировая война и машину уничтожило ядерным взрывом

Спрашивали? Отвечаем!

У меня на капоте есть маленький скол, который я заметил только сегодня. Где я его получил и кто виноват — не понятно. Буду оформлять КАСКО, но перекрашивать весь капот по технологии не хочется. Будут ли у меня проблемы?

Любая страховая компания проводит тщательный осмотр автомобиля и фиксирует в акте любые повреждения. Скол на капоте обязательно попадет в список. Если вы не перекрасите машину, а через некоторое время повредите капот в ДТП, то страховая компания, скорее всего, лишь частично оплатит его ремонт. Это мотивируется тем, что на детали уже был дефект, устранять который страховая не обязана. Например, по КАСКО вам купят новый капот, а вот уже за покраску извольте платить сами. Можно обратиться в суд и даже выиграть: в судебной практике такие случаи встречались.

В прошлом году два раза попал в ДТП и в обоих случаях был пострадавшей стороной. Правда, что при продлении КАСКО на следующий год мне все равно повысят цену?

Поднимать цену на полис для тех, кто не очень хорошо водит и часто по своей вине попадает в ДТП — обычная практика для всех страховых компаний. Так они стараются покрыть затраты на постоянные выплаты. А вот если виновником аварии был другой человек, то ваша страховая наоборот получит деньги и компенсирует свои убытки. В таком случае цена на следующий год останется для вас такой же. Нередко ДТП и вовсе остается без виновника — он может скрыться или не заметить, что задел вашу машину. В таком случае страховая не получит от него ни гроша. На следующий год страховая повысит вам стоимость полиса и вернет часть потерянных денег.

У меня внедорожник с очень дорогой аудио-системой, неоновой подсветкой и аэрографией с ковбоем на закате. Можно застраховать это все по КАСКО?

Страховая принимает ваш автомобиль в его оригинальной комплектации и не несет ответственность за повреждение дорогой магнитолы, сабвуфера или подсветки. Если сильно дорожите всем перечисленным — попробуйте застраховать как дополнительное оборудование. Но далеко не каждая компания пойдет на такие условия. Не забудьте принести в страховую все чеки. Иначе стоимость вашей аудио-системы 2010 года выпуска могут занизить.

С аэрографией будет намного сложнее, ведь ее реальную ценность довольно сложно доказать. Если во время поездки в Лондон на вашем кузове появилось граффити самого Бэнкси, то не ждите, что кто-то согласиться застраховать его на миллион долларов. В обычном случае страховая будет относиться к аэрографии на машине как к простому лакокрасочному покрытию. Поэтому при его повреждении вам просто предложат перекрасить машину в один цвет. Планшеты и регистраторы тоже относятся к дополнительному оборудованию, но вот страхованию уже не подлежат. Их называют легкосъемным оборудованием, а значит потенциальному вору понадобится всего пара рук и несколько секунд времени. Ни одна страховая не будет рисковать, поэтому заботится о сохранности такого оборудования придется уже самому.

Если вы пострадавший, то взыскать компенсацию за поврежденное оборудование можно с виновника аварии. Правда, уже не по КАСКО, а по ОСАГО. А это уже совершенно другая история.

Кратко и по сути

КАСКО, в отличие от ОСАГО, полностью добровольно и защищает только вашу машину.

Для экономии на полисе можно оформить франшизу. Весь ремонт дешевле цены франшизы будет на вас. Если франшиза безусловная, то сумма вычитается из любого вида компенсации — её придется оплатить вам.

Перед оформлением договора уточните несколько важных пунктов: возможность получения некоторых видов компенсации без справок, страхование стеклянных элементов, количество обращений и наличие возмещения УТС.

КАСКО не защищает вас от штрафов, административной и уголовной ответственности.

КАСКО бывает полным и частичным. Например, вы можете застраховать машину от любых неприятностей или только от угона.

Если до оформления КАСКО какая-то деталь машины была немного повреждена, то при аварии вам могут лишь частично компенсировать её ремонт.

Аудио-ситемы, декоративные колпаки на колеса и неоновая подсветка страхуются как дополнительные материалы.

Все подробности автострахования: нюансы ОСАГО и КАСКО

Страхование плотно вошло в нашу жизнь. Применительно к машинам существует два его вида: обязательное ОСАГО и добровольное КАСКО. Давайте разберемся что такое ОСАГО и что такое КАСКО, определим преимущества и недостатки.

ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Коэффициент безаварийной езды снижается с каждым безубыточным годом и резко увеличивается, если произошла выплата по вине страхователя. Если в полис внесено несколько человек, то при расчете итоговой суммы равняются по самому худшему. Поэтому далеко не всегда имеет смысл включать кого-то в полис «на всякий случай».

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

С 2018 года начал действовать так называемый «тарифный коридор»: страховщики имеют право увеличивать свои тарифы на 20% вверх и вниз от размера базовых расценок. Более индивидуально рассчитываются коэффициент «возраст-стаж».

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Страховой брокер

Так обычно называют страховых агентов, представляющих интересы различных компаний. В качестве заработка он получает определенный процент от стоимости полиса. Потому цена страхового полиса при покупке у брокера не превышает ее стоимость при оформлении сделки непосредственно в офисе самой страховой компании.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

- вред причинен умышленно;

- виновник аварии был в состоянии опьянения;

- виновник ДТП не имел права на управление транспортным средством;

- водитель скрылся с места ДТП;

- водитель не включен в список допущенных лиц (при использовании полиса ОСАГО с ограниченным числом допущенных к управлению);

- страховой случай произошел при использовании транспортного средства в период, не предусмотренный договором ОСАГО;

- при оформлении документов самостоятельно страховщику не направили экземпляр бланка о ДТП;

- машину не предоставили на осмотр;

- истек срок действия диагностической карты у такси, автобусов, грузовых автомобилей, предназначенных для перевозки людей, перевозящих опасные грузы машин;

- при заключении договора человек предоставил недостоверные сведения, что привело к необоснованному уменьшению размера страховой премии — так, например, пытаются сэкономить, указывая местом жительства регион, где ОСАГО дешевле.

Форма компенсации по ОСАГО

На рынке ОСАГО появилось много мошенников. Махинации разные: ложные аварии, неверная оценка ущерба, провоцирование штрафных санкций. Поэтому в 2018-м году ввели «прямое урегулирование убытков» по ОСАГО: машину пострадавшего направляют на ремонт в технический центр, с которым заключен договор. Прямое страхование не действует в отношении мотоциклов и в тех случаях, когда страховщики не имеет возможности направить автомобиль на ремонт. Например, поврежденная машина находится в такой глухомани, что рядом нет ни одного сервиса. Или машина редкая и на нее нет запасных частей. В этом случае ущерб возмещают деньгами, причем при оценке учитывается износ. Например, у 8-летней машины кузовная деталь будет оценена примерно в половину стоимости новой.

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Место ремонта по ОСАГО

Страховая компания заключает договоры с техническими центрами, которые должны восстанавливать машину в соответствии с расценками, оговоренными в единых справочниках. Причем сервис, на который направлена машина, должен быть расположен не далее, чем в 50 километрах от местонахождения поврежденной машины.

Банкротство компании при страховке по ОСАГО

Число страховых компаний, допущенных к деятельности в системе ОСАГО, за последние годы существенно снижено. Одни сами ушли с этого рынка, вторые лишены лицензии, третьи обанкротились. Если компания, оформлявшая полис ОСАГО, не имеет возможности выполнять свои обязательства, то полис все равно продолжает действовать. В этом случае ремонт автомобиля производится из резервных фондов Российского союза автостраховщиков.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

Обсуждается вопрос о существенном увеличении штрафа. Кроме того, планируется ввести контроль наличия полиса в автоматическом режиме. Камеры фото-видео фиксации станут направлять данные на проверку по базе данных наличия полиса ОСАГО, и при отсутствии такого владелец получит «письмо счастья».

КАСКО

Вопреки распространенному мнению, КАСКО — это не аббревиатура. С точки зрения грамматики верно писать слово обычными буквами, поскольку термин произошел от испанского casco, то есть «шлем», или нидерландского casco, что значит «корпус». Большие буквы появились по недоразумению, так стали писать для схожести с аббревиатурой ОСАГО. Поэтому различные попытки расшифровки (например, Комплексное Автострахование) по определению неверны. Но вернемся к главному.

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Место ремонта по КАСКО

Страховые компании заключают договора с техническими центрами — как с официальными дилерами, так и со сторонними. При оформлении полиса ОСАГО заранее оговорено, в каких центрах станут ремонтировать машину в случае повреждения. Ремонт в центрах официальных дилеров обходится дороже, поэтому цена полиса выше.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.

Тотальный исход

Но обо всем подробнее. Итак, некая женщина приобрела в прошлом году автомобиль в кредит. Как и положено для кредитных машин, она застраховала покупку по каско. Обычно в таких случаях выгодоприобретателем по договору прописывается банк. Но не в этой истории. Тут именно женщина была обозначена выгодоприобретателем. То есть тем человеком, который, когда наступит страховой случай, получит деньги.

При этом представитель этого крупного и солидного страховщика попросил женщину написать заявление на выплату, в котором указать, что деньги в случае тотального уничтожения автомобиля или его угона должны быть переведены на счет банка-кредитора. Якобы на тот случай, если что-нибудь случится с ее здоровьем, и она не сможет сама распорядиться деньгами. В самом заявлении про здоровье – ни строчки. Слова пострадавшей о словах клерка к делу, конечно, не подошьешь.

Но сам факт составления заявления о выплате при заключении договора выглядит по меньшей мере странно.