Калькулятор ОСАГО

Как рассчитать стоимость полиса ОСАГО

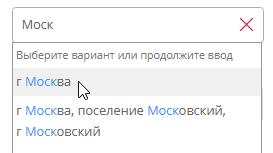

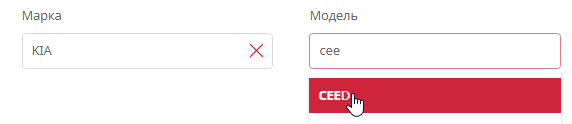

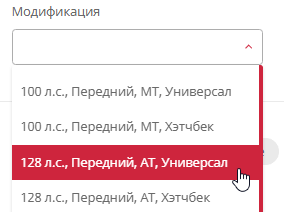

Выберите марку и модель автомобиля из списка.

Укажите год выпуска ТС.

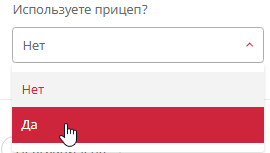

Отметьте соответствующий пункт, если планируете использовать прицеп.

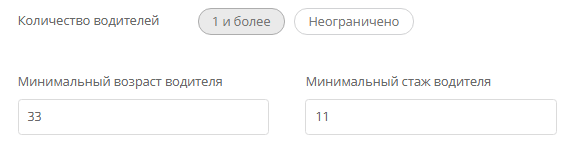

Укажите количество водителей, минимальный стаж и возраст либо выберите «Неограниченно».

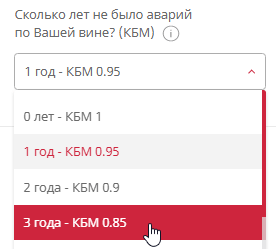

Укажите продолжительность безаварийного периода для расчета КБМ.

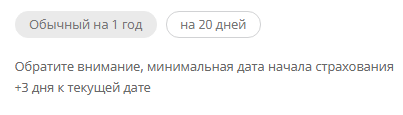

Укажите срок действия страховки.

Как сэкономить на ОСАГО

- Соблюдать правила дорожного движения. Водители, не совершившие в течение 10 лет ни одного ДТП, вправе рассчитывать на максимальную скидку на ОСАГО 50 %. Бонус увеличивается каждый год, если в предыдущем периоде не было обращений по страховым случаям. Расчет ОСАГО выполняется автоматически по данным сайта РСА.

- Выбрать оптимальный период использования авто. Стандартно выполняют расчет страховки ОСАГО на 1 год. Внутри этого периода можно указать месяцы преимущественного использования автомобиля. Полисы с разными сроками имеют разную цену.

- Указывать водителей, допущенных к управлению. Для страховки на авто с неограниченным числом пользователей применяется повышающий коэффициент 1,87. Если указать данные каждого водителя, это может повлиять на снижение стоимости.

Порядок применения коэффициента «бонус-малус»

Коэффициент «бонус-малус» (КБМ) — это система поощрения аккуратных водителей, которые не становятся виновниками ДТП в течение длительного времени. Специальная таблица предусматривает скидку за отсутствие страховых случаев. Водители с высокой аварийностью, наоборот, платят за страховку больше.

Величину коэффициента определяют по таблице КБМ. Скидка или надбавка зависят от наличия аварий в предыдущие годы страхования. Например, вписанный в полис ОСАГО начинающий водитель после 1 года езды без ДТП вправе рассчитывать на снижение своего коэффициента КБМ, и при продлении ОСАГО это позволяет применить скидку. С каждым последующим периодом уровень повышается, стоимость страховки снижается.

Дешевле всего ОСАГО для водителей с 50%-й скидкой. Для них полис обойдется в половину цены. Для водителей с самым большим коэффициентом «бонус-малус» 2,45 стоимость ОСАГО существенно увеличивается.

От чего зависит стоимость ОСАГО

- Территория использования транспортного средства.

- Тип и категория транспортного средства в соответствии с Указанием Центробанка.

- Возраст и стаж каждого водителя, допущенного к управлению (учитывают минимальные значения).

- Наличие ограничений по количеству водителей, допущенных к управлению ТС.

- Величина коэффициента «бонус-малус».

- Мощность транспортного средства.

- Статус: физическое или юридическое лицо.

- Срок действия договора ОСАГО.

- Период использования транспортного средства в течение срока действия договора.

- Страна регистрации транспортного средства (Россия или иные страны).

Какие документы нужны для оформления страховки

- Заявление о заключении договора ОСАГО

- Паспорт или иной документ, удостоверяющий личность владельца транспортного средства физического лица.

- Свидетельство о постановке на учет в налоговом органе (если владельцем транспортного средства является юридическое лицо).

- Регистрационный документ, выданный органом, осуществляющим государственную регистрацию транспортного средства (свидетельство о государственной регистрации транспортного средства или свидетельство о регистрации машины), либо паспорт транспортного средства или паспорт самоходной машины и других видов техники при заключении договора обязательного страхования до государственной регистрации транспортного средства.

- Водительские удостоверения всех лиц, допущенных к управлению.

- Диагностическая карта.

- Документ, подтверждающий право собственности на транспортное средство (в случае, если договор обязательного страхования заключается в отношении незарегистрированного транспортного средства), либо документ, подтверждающий право владения транспортным средством (в случае, если договор обязательного страхования заключается в отношении арендованного транспортного средства).

Чтобы самостоятельно рассчитать ОСАГО онлайн через Интернет, необходимо ввести реквизиты документов в соответствующие поля. Прикладывать скан-копии не обязательно.

Как купить ОСАГО онлайн

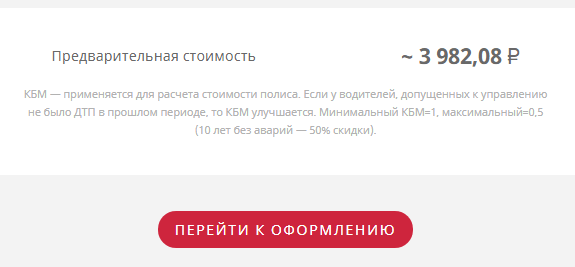

- Когда калькулятор рассчитает цену ОСАГО, нажмите «Перейти к оформлению».

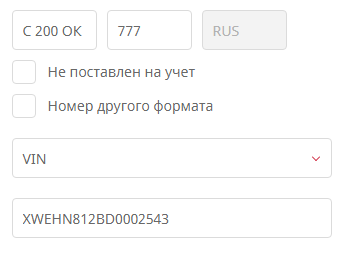

Укажите госномер и VIN транспортного средства.

Укажите дату начала действия договора страхования.

Вопросы и ответы

Стоимость полиса обязательного страхования автогражданской ответственности зависит от базового тарифа, максимальные и минимальные значения которого определены Центральным Банком РФ. Все страховщики обязаны устанавливать цену в пределах указанного коридора. Конечная стоимость страховки зависит от размера базового тарифа, а также от специальных коэффициентов.

Нет, это необязательно. Данные обо всех полисах ОСАГО хранятся в базе РСА. Инспектор ГИБДД может проверить наличие страховки на конкретный автомобиль с помощью переносного терминала. Страхователю также рекомендуется сохранять полис в электронном виде на телефоне в приложении или в личном кабинете на сайте АО «АльфаСтрахование». Е-ОСАГО имеет такую же юридическую силу, как и бумажный полис. Наличие распечатанной страховки просто ускорит и упростит процедуру проверки.

Если у вас оформлен бумажный полис, обратитесь в ближайший офис АО «АльфаСтрахование». Владельцы Е-ОСАГО могут заключить дополнительное соглашение на добавление водителя в «Личном кабинете» на сайте страховщика.

Проверить полис автострахования на подлинность можно на сайте Российского союза автостраховщиков (РСА). На соответствующей странице необходимо указать серию и номер полиса. Проверка занимает несколько секунд.

Максимальная выплата составляет 400 тыс. рублей по компенсации вреда, причиненного имуществу, и 500 тыс. рублей — каждому пострадавшему в ДТП по вине застрахованного водителя.

Расчет электронного и бумажного ОСАГО происходит исходя из условий/параметров, указанных клиентом при оформлении полиса. Если указаны одинаковые для оформления параметры, то будут применяться единые коэффициенты Банка России, влияющие на стоимость полиса.

Задать любые вопросы по ОСАГО вы можете в ближайшем офисе АО «АльфаСтрахование» или по телефону горячей линии 8-800-333-0-999. Адреса представительств указаны в разделе «Контакты».

С 2019 года для расчета ОСАГО с неограниченным количеством водителей используется КБМ = 1. При продлении договора коэффициент не снижается, даже если в предыдущем периоде не было обращений по страховым случаям.

По договору автострахования владелец ТС обязан сообщать страховщику об изменениях в персональных данных. При замене водительского удостоверения любого лица, вписанного в полис, необходимо внести изменения в действующую страховку. Изменения вносятся также при замене паспорта или свидетельства о регистрации авто. Услуга бесплатная.

Существует приоритет натурального возмещения. В рамках договора ОСАГО страховая компания направляет пострадавший автомобиль на ремонт. Деньги перечисляются напрямую в сервисный центр. Страховые выплаты наличными предусмотрены только в крайнем случае: летальный исход при ДТП, автомобиль не подлежит восстановлению и т. д.

Использование европротокола позволяет водителям самостоятельно оформлять ДТП на унифицированном бланке без вызова сотрудников ГИБДД. Участники аварии заполняют извещение в бумажной или электронной форме. Использовать европротокол можно в случаях, когда в ДТП пострадали только 2 автомобиля, водители не имеют разногласий относительно виновника происшествия и ущерб не превышает 100 000 рублей. Обе стороны должны иметь действующие полисы ОСАГО.

При обращении в страховую компанию необходимо предъявить документы на автомобиль, паспорт владельца ТС, полис ОСАГО, справки из компетентных органов или европротокол. Подробнее можно узнать по телефону горячей линии АО «АльфаСтрахование» 8-800-333-0-99.

Транзитная страховка ОСАГО

Когда требуется

Как показывает практика, транзитный бланк ОСАГО может потребоваться только в некоторых случаях:

- Продажа автомобиля

Порой транспортные средства переходят по наследству или попросту стоят в гараже. При продаже автомобиля потребуется купить договор, как минимум на 5 дней, для того чтобы доехать до сотрудника ГИБДД и переоформить автомобиль на нового владельца.

- На время перегона

Зачастую автолюбители меняют место жительство и переезжают в другой город или страну на собственном транспортном средстве. Для этого автомобиль снимают с регистрации по месту жительства и покупают транзитный полис. Уже в новой стране машина ставится на учет по местным законам. Также это актуально для тех, кто приобретает авто на заказ и перегоняет его в одного региона в другой.

- Юридическому лицу при покупке

Если физическое лицо может купить защиту в день оформления, то юридическому лицу необходимо предварительно запросить договор, акт выполненных работ и счет. В государственных компаниях процедура проверки договора и подписания может длиться от 5 до 10 дней. Это совершенно неприемлемо, если покупка машины происходит в другом регионе.

Для экономии времени уполномоченный сотрудник получает средства под расписку в бухгалтерии, с целью покупки транзитной страховки. Это позволит перегнать автомобиль на территорию компании, после чего заниматься вопросами страхования на полный год. Также важно учитывать, что ряд государственных компаний определяют страховщика по итогам тендера, который может длиться несколько недель.

- Утилизация автомобиля

Зачастую автолюбители утилизируют транспортные средства, которые давно не пригодны для эксплуатации. В данном случае необходимо купить защиту на короткий срок. Конечно, есть альтернатива – транспортировка до места утилизации на эвакуаторе, которое будет стоить вам в разы дороже.

Кто может оформить

Согласно правилам, оформить транзитное ОСАГО может любой дееспособный гражданин, в возрасте от 18 лет. В данном случае такой человек будет считаться страхователем по договору. Как правило, полис на короткий срок приобретает собственник (покупатель авто) или доверенное лицо. Во втором случае доверенное лицо занимается перегоном автомобиля на заказ. При этом важно учитывать, что доверенному лицу для приобретения бланка достаточно предъявить паспорт, документы на машину и водительские права.

Что касается доверенности – то она не требуется. Если речь идет про юридическое лицо, то купить договор может только сотрудник компании, при наличии простой доверенности от директора.

Срок действия

Срок действия транзитной страховки четко прописан в 40 ФЗ «Об ОСАГО». Согласно закону, этот договор носит временный характер. Максимальный срок по полису не может превышать 20 дней, в то время как минимальный – 5 дней. Если автолюбитель купит ОСАГО на максимальный срок и спустя несколько дней переоформит автомобиль, то бланк можно расторгнуть и вернуть часть денег, за неиспользованный срок.

Где купить

Купить страховую защиту на короткий срок водитель может лично в офисе или через интернет. Что касается приобретения в офисе, то в данном случае можно обратиться:

- в центральный офис страховой компании

- к брокеру на автомобильном рынке

- к менеджеру в салоне, при покупке нового автомобиля

Как показывает практика, страховщики неохотно продают защиту на короткий срок и пытаются увеличить стоимость, путем добавления дополнительных услуг. Для экономии времени и денег стоит купить защиту через интернет, в режиме реального времени. Покупка доступна на нашем страховом портале. Все что вам нужно – это рассчитать стоимость, выбрать компанию и оформить полис за считанные минуты без дополнительных услуг.

Как определяется стоимость

Что касается стоимости страховки, то она формируется персонально по каждому водителю. На размер страховой премии влияют такие параметры, как:

- тип транспортного средства: легковой, грузовой, мотоцикл, автобус или специальная техника

- срок страхования (количество дней)

- возраст и стаж водителя

- количество лошадиных сил или грузоподъемность (для грузового транспорта)

Формула для расчета = Базовый тариф * Срок * Возраст и стаж * Мощность

Все показатели представлены в тарифном руководстве, которое можно скачать на официальном сайте РСА или Центрального банка. Однако проще и быстрее делать расчет через специальный калькулятор. Это позволит избежать ошибок и получить расчет не только быстро, но и бесплатно.

Порядок оформления

Что касается процедуры оформления, то она едина для всех и не зависит от того, на какой срок приобретается защита. Для покупки бланка достаточно выполнить несколько простых действий.

Также следует учитывать, что некоторые страховщики просят загрузить качественные копии документов. Будьте готовы сфотографировать личный паспорт и документ на автомобиль, подтверждающий право собственности. Дополнительно страховая организация может запросить договор купли-продажи.

Плюсы и минусы

Оформляя договор, необходимо внимательно изучить не только его плюсы, но и минусы.

- экономия денег, поскольку не нужно переплачивать и приобретать защиту на минимальный срок, который составляет 3 месяца

- при страховании не требуется предоставлять бланк диагностической карты

- минимальная стоимость договора

- для оформления необходим минимальный пакет документов

- купить защиту может доверенное лицо

- лимиты ответственности такие же, как по обычному договору, на длительный срок

- не нужно предоставлять машину на визуальный осмотр, уполномоченному сотруднику страховой компании

- оформить ОСАГО можно только при наличии транзитного номера, который сейчас выдается крайне редко

- защиту нельзя купить в салоне официального дилера

- при необходимости невозможно продлить договор

Как видите, преимуществ у данного продукта намного больше.

Калькулятор онлайн

Для экономии личного времени сформировать расчет можно в режиме реального времени, через персональный компьютер или мобильное устройство с выходом в интернет.

Для получения стоимости будьте готовы указать:

- марку и модель автомобиля

- год выпуска

- объем двигателя и мощность

- тип коробки передач: автомат или механика

- срок действия договора: от 5 до 20 дней

- регион регистрации владельца автомобиля

- дату начала срока действия договора

- данные водителей, которые будут управлять машиной

Вся процедура расчета занимает по времени не более 5 минут.

Транзитная страховка ОСАГО: стоимость временного страхового полиса

![]()

Согласно требованиям Федерального закона РФ от 25 апреля 2002 года № 40-ФЗ, каждый владелец автомобиля должен оформить страховой полис ОСАГО. По стандартным условиям такое страхование действует 1 календарный год с момента его оформления. Однако, возникают случаи, когда требуется «временная» транзитная страховка. Например, при покупке автомобиля в одном городе и необходимости его транспортировки в другой населенный пункт. Транзитная страховка ОСАГО в 2022 году также оформлялась в соответствии с Федеральным законом России от 25 апреля 2002 года № 40-ФЗ.

В каких случаях оформляется транзитный полис ОСАГО

В соответствии с подпунктами «а» и «б» пункта 3 статьи 10 Федерального закона РФ от 25 апреля 2002 года № 40-ФЗ водитель автомобиля имеет право оформить «временный» полис ОСАГО при наличии следующих обстоятельств:

- при перегоне машины из одного населенного пункта в другой. Например, при покупке транспортного средства или получении по наследству. Страховка для перегона автомобиля также оформляется при снятии транспортного средства с учета для постановки на учет на новом месте;

- на время следования машины к месту осуществления технического осмотра.

Визуально транзитный страховой полис ОСАГО не отличается от постоянного и оформляется на одинаковых бланках. Главное отличие заключается в сроке действия страховки.

По функционалу такие полисы не имеют отличий и в случае возникновения дорожно-транспортного происшествия выполняют свою задачу по возмещению материального ущерба.

Где купить временную страховку на автомобиль

Оформить временный полис ОСАГО можно в любой организации, занимающейся автогражданским страхованием. Владелец автомобиля или иное лицо могут обратиться как в ту же страховую компанию, где обслуживалась машина, так и в новую.

Помимо получения страховки в самой страховой организации, владелец машины может обратиться к брокеру или страховому агенту.

Преимуществом обращения к страховому агенту является возможность назначения встречи за пределами офиса, то есть агент самостоятельно подъезжает в удобное для клиента место.

Важно понимать, что «под лицом» страхового агента могут скрываться мошенники и по факту полис ОСАГО не будет иметь юридическую силу. Проверить данную информацию можно через страховую компанию, которая владеет списком агентов, реализующих свои услуги, или уточнить по телефону у представителя страховщика.

Обращение к брокеру отличается от агента тем, что брокеры представляют услуги нескольких разных страховых организаций. Клиент имеет право выбора более выгодных условий по стоимости полиса ОСАГО.

Можно ли оформить транзитное ОСАГО онлайн

С 2015 года услуги страхования ОСАГО стали доступны в режиме онлайн и теперь нет необходимости личного посещения страховой компании. Транзитный полис не является исключением.

Для подачи онлайн-заявки необходимо посещение сайта страховой компании, брокера или агента. В соответствующих полях заявки потребуется ввести данные личных документов. Перечень документации, предоставляемой при личном посещении офиса не отличается от тех, что необходимы для заполнения онлайн-заявки.

После получения заявки страховщик сверяет сведения личной документации и направляет письмо на адрес электронной почты, оставленной в бланке заявки. Письмо содержит сведения о стоимости транзитного полиса ОСАГО и реквизиты для оплаты.

После получения оплаты страховщик направляет ссылку для скачивания электронного «временного» полиса ОСАГО. При желании его можно распечатать, однако, это не является обязательным условием.

Необходимые документы

Для оформления транзитного полиса потребуется перечень следующих документов:

- паспорт;

- водительские права продавца и покупателя автомобиля;

- паспорт транспортного средства, подтверждающий постановку на учет;

- талон технического осмотра автомобиля.

Дополнительными документами по запросу компании-страховщика могут стать:

- доверенность на управление транспортным средством (если страхователем выступает не собственник машины, а иное лицо);

- справка об отсутствии случаев участия в дорожно-транспортных происшествиях.

Представленные документы должны быть актуальными. За предоставление поддельных документов предусмотрена уголовная ответственность.

Кто может оформить транзитную страховку ОСАГО?

Оформлением транзитной страховки ОСАГО обычно занимаются следующие категории лиц:

- собственник транспортного средства;

- новый владелец (покупатель) автомобиля;

- иное лицо по доверенности от собственника машины.

Получение страховки на период до 20 календарных дней не составит труда для собственника автомобиля. Лицо, не являющееся владельцем машины, обязано предоставить представителю страховой организации доверенность на управление транспортным средством. Несмотря на то, что данный документ не является обязательным, страховые компании его запрашивают.

Другим вариантом оформления транзитной страховки без доверенности от собственника машины становится включение иного лица в список лиц, допустимых к управлению данным автомобилем. Однако, потребуется присутствие владельца транспортного средства.

Срок действия временной страховки

Согласно пункту 3 статьи 10 Федерального закона РФ от 25 апреля 2002 года № 40-ФЗ можно оформить ОСАГО на 20 суток. Данный период является максимальным. При необходимости владелец автомобиля или третье лицо может указать меньший срок. Транзитный полис действует до момента постановки машины на постоянный учет по новому месту.

Срок в 20 календарных дней установлен законодательством из соображений о возможности транспортировки автомобиля на максимальное расстояние — от Калининграда до Владивостока.

Даты действия договора страхования ОСАГО указываются в верхнем поле бланка. Превышение допустимого срока (более 20 календарных дней) для «временного» полиса является административным правонарушением.

Стоимость временной страховки ОСАГО

Транзитная страховка стоит немного дороже постоянной. Это связано с повышенным потенциальным риском. Стоимость транзитной страховки рассчитывается по формуле:

Базовый тариф * коэффициент мощности двигателя автомобиля * коэффициент краткосрочной страховки * коэффициент возраста и стажа водителя

На цену полиса оказывают влияние различные коэффициенты. Например, в зависимости от мощности двигателя ориентировочная стоимость страховки будет:

| Мощность машины, л. с. | Цена, рублей |

|---|---|

| 70–100 | от 1 700 |

| 100–120 | от 1 800 |

| 120–150 | от 2 100 |

| Более 150 | от 2 400 |

Определить стоимость временной страховки ОСАГО на 15 суток можно с помощью онлайн-калькулятора на сайте выбранной страховой организации или на нашем сайте. Например, цена страховки на 2 недели будет находиться в пределах 1 700-7 000 рублей в зависимости от значений используемый при расчете коэффициентов.

Отсутствие договора страхования на время перегона машины повышает финансовые риски владельца транспортного средства. Ведь от дорожно-транспортных происшествий никто «не застрахован».

![]()

Ксения Крылова, публицист, журналист, автор сайта

Окончила Академию управления МВД РФ (44.07.01 Образование и педагогические науки, 2009 год). Основное направление профессиональной деятельности – публицистика, касающаяся вопросов автомобильного права и деятельности МВД в целом.

Оформляем временное (транзитное) ОСАГО на 20 дней — подробный разбор

После приобретения транспортного средства любой водитель обязан оформить полис обязательного страхования. Договор страхования можно заключить в любой специализированной организации. Результатом такого договора является транзитная страховка ОСАГО.

Чаще всего автолюбители заключают договор со сроком действия один год, но бывают случаи, когда получить полис необходимо на меньший срок. Рассмотрим их в данной статье.

- Зачем нужно временное ОСАГО

- Как оформить полис на 20 дней

- Онлайн

- Стоимость транзитной страховки

- Пример расчета цены (с формулой)

Зачем нужно временное ОСАГО

Временный полис обязательного страхования автомобиля оформляется на небольшой срок. Максимальная продолжительность его действия – 20 дней. Такой срок является оптимальным, чтобы перегнать машину из одного города в другой, зарегистрировать ее в ГИБДД или продать другому человеку.

Оформление такого договора требуется в 2022 году в следующих случаях:

- Дабы продать машину. Оформление временного полиса ОСАГО потребуется при получении автомобиля, например, в наследство. Также при реализации автомобиля, которым не пользуются. Тогда необходимо застраховать авто, чтобы добраться до места регистрации и поставить на учет на имя нового владельца.

- На время переезда. Бывает так, что люди переезжают из одного государства в другое на собственном автомобиле. Тогда необходимо снять ТС с учета, оформить транзитную страховку и зарегистрировать транспорт в другой стране в соответствии с местным законодательством. Также страховка требуется для перегона собственного авто.

- Если купля-продажа авто между физическими лицами совершается за один день, то между юридическими она может занять от пяти до десяти дней. Это время потребуется для проверки всех необходимых документов. Это совершенно нерационально, если машина приобретается в другом регионе. В таком случае тоже составляется временный договор на страхование автомобиля.

- Отправка автомобиля в утиль. Старый транспорт, не пригодный к дальнейшему использованию, подлежат утилизации. И в данном случае необходимо застраховать авто на короткое время. Перевезти транспорт к месту утилизации можно и на эвакуаторе, но стоить это будет гораздо дороже.

В соответствии с действующим законодательством и правилами оформления страхового полиса, застраховать машину может любой гражданин, обладающий дееспособностью и достигший совершеннолетия. Этот человек и будет являться страхователем. Обычно за подобной услугой обращаются собственники автомобиля или иные лица, действующие по доверенности. Необходимо учесть, что предъявлять доверенность при оформлении полиса не требуется. Для заключения договора достаточно лишь удостоверяющих личность документов и документов на транспортное средство.

Как оформить полис на 20 дней

Как уже говорилось выше, срок действия транзитного полиса не может превышать 20 дней. Минимальный срок действия документа – 5 суток. В случае необходимости можно увеличить срок его действия.

Процедура заключения договора ничем не отличается от получения стандартного полиса страхования.

Получить транзитную страховку можно несколькими способами:

- Обратиться в действующий офис СК в вашем населенном пункте.

- Обратиться к посреднику при покупке или продаже автомобиля на авторынке.

- Обратиться к представителю страхового агентства в салоне при покупке нового автомобиля.

Для получения временного полиса ОСАГО необходимо предъявить следующие документы:

- Паспорт гражданина РФ или другой документ подтверждающий личность.

- Документы на автомобиль – ПТС (паспорт транспортного средства) и свидетельство о регистрации.

- Водительское удостоверение.

- Документы о прохождении технического осмотра.

После предоставления пакета необходимых документов и подписания договора страховой агент выдаст вам бланк полиса ОСАГО на заявленный вами срок. После истечения срока его действия необходимо оформить стандартную страховку на один год.

Страховые выплаты после происшествия выплачиваются исключительно потерпевшей стороне, в том случае, если был нанесен ущерб имуществу, жизни или здоровью человека. Организация, с которой вы заключаете договор на ОСАГО, не во всех случаях обязана выплачивать деньги. Есть несколько вариантов событий, при которых компенсация будет выплачена однозначно:

- Водитель сбил пешехода. В результате аварии пешеход был травмирован или погиб.

- Был поврежден сам автомобиль.

- В аварии пострадали пассажиры другой машины по вине водителя.

- В ДТП пострадало постороннее имущество – стена здания, его двери, витрины и другое.

Необходимо тщательно подойти к вопросу о заключении договора на временное страхование автомобиля. Внимательно изучите все его пункты перед подписанием. В тексте прописаны все случаи, в которых страховая компания обязана и не обязана выплачивать средства.

Онлайн

Если вы обладаете достаточными компьютерными знаниями и у вас есть возможность выхода в интернет, то оформить страховой полис можно не выходя из дома. Алгоритм действий при онлайн оформлении страховки:

- Необходимо выбрать организацию, с которой вы желаете заключить договор.

- Найти официальный портал этой компании и пройти поэтапную регистрацию.

- Далее в предложенной сайтом форме нужно заполнить требуемые данные: свои, автовладельца, автомобиля. Все сведения будут проверены по соответствующим базам, поэтому заполняйте все пункты внимательно, внося достоверную информацию.

- Теперь надо отправить заявку на рассмотрение. Эта операция займет некоторое время. Все ваши данные пройдут необходимые проверки.

- После завершения проверки страховой агент свяжется с вами и озвучит стоимость услуги.

- Оплачивайте договор. Для оплаты сервис портала предлагает несколько способов: оплата при помощи карты банка, при помощи электронных систем или посредством перевода суммы на счет в банке.

- Копию полиса страхования вы получите на электронную почту. Его необходимо скачать и распечатать.

Заверять полис не нужно. Для облегчения работы сотрудников ГИБДД, возите его с собой в машине и предъявляйте по требованию. Распечатывать полис нужно обязательно.

Стоимость транзитной страховки

Цена временного страхования зависит от нескольких факторов:

- мощность автомобиля;

- срок действия полиса;

- категория транспортного средства;

- стаж вождения;

- наличие/отсутствие аварийных случаев;

- регион, в котором зарегистрирован страховщик;

- количество человек, допущенный к управлению.

Во всех случаях базовая сумма страхования будет умножена на соответствующий коэффициент. Показатель его зависит от количества лошадиных сил в двигателе, региона проживания, сезона использования от степени аварийности вождения, стажа и других факторов.

Пример расчета цены (с формулой)

Чтобы узнать, сколько стоит транзитная страховка, необходимо воспользоваться представленной формулой:

Базовый тариф * коэффициент временного страхования * коэффициент мощности двигателя * коэффициент возраста водителя и опыта его вождения.

Например: временный полис сроком на 20 дней имеет стоимость 1980 рублей. Коэффициент необходимого срока действия договора – 2,0. Коэффициент мощности – 1,0. Коэффициент возраста и стажа – 1,0. Пример расчета:

1980 х 2,0 х 1,0 х 1,0 = 3960

Показатели коэффициентов, необходимых при расчёте стоимости, можно найти на официальном портале Российского Союза Автостраховщиков.

Полис ОСАГО должен иметь водитель любого авто, несмотря на обстоятельства. Управление автомобилем без данного документа запрещено и наказывается штрафом. Если незастрахованный автомобиль попадет в аварию, то ущерб пострадавшей стороне придется возмещать из своего кармана.

Страховые выплаты по ОСАГО

При ДТП полис ОСАГО покрывает ущербы, которые нанес водитель другим участникам ДТП. Так ущерб может быть нанесен жизни, здоровью и имуществу. Бывают случаи, когда виноваты оба водителя, тогда выясняется, кто больше виноват и у кого меньше ущерб.

После обращения в страховую компанию насчет ДТП страховая дает ответ в течение 20 рабочих дней, а после этого в течение 5 дней можно еще раз подать обращение, если решение не устраивает.

Компенсация ущерба может быть путем денежной выплаты или непосредственно прямого ремонта машины пострадавшего.

Оставьте свой номер телефона, мы перезвоним и проконсультируем. Предлагаем лучшие варианты страхования авто в надежных компаниях.

Максимальная сумма выплаты по ОСАГО при ДТП

Сумма выплаты по полису ОСАГО составляет:

«Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет: а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ); б) в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ).» (Статья 7 Федерального Закона от 25.04.2002 года № 40 – ФЗ).

Есть случаи, при которых страховая не оплачивает ущерб. К ним относятся:

- в ДТП попало лицо, не записанное в полисе;

- величина компенсации выше 400 тысяч рублей;

- виновник аварии – ученик, а ДТП произошло на специальной учебной площадке.

Также надо помнить о праве регресса. В некоторых случаях у страховщиков есть причины для возмещения суммы, которая была оплачена ими пострадавшему в ДТП:

- умышленное вредительство,

- опьянение,

- отсутствие ВУ,

- отсутствие ОСАГО,

- ОСАГО просрочен,

- сокрытие с места ДТП,

- нарушение порядка действий при европротоколе,

- ущерб выше 400 тысяч рублей,

- ложные данные в полисе ОСАГО.

Если виновник ДТП решит оплатить сумму ущерба самостоятельно, а потом только заявит в страховую и предоставит необходимые документы, то страховая не будет компенсировать уже совершенную выплаты, так как это не предусмотрено законом.

Расчет максимальной выплаты по страховому полису в 2022 году

Размер компенсации складывается из многих факторов, таких как: виды повреждений, износ ТС цена на рынке и т.д.

Расчет компенсации на каждую деталь считается отдельно, чтоб определить ее износ. При этом расчет производится только для тех элементов, которые полностью подлежат замене.

Некоторые элементы под понятие износа не попадают вовсе:

- краска,

- восстанавливаемые детали,

- процесс ремонта,

- подушки и ремни безопасности.

Еще на размер выплаты влияет ваша локация, т.к. в разных городах России – разные цены на запчасти.

Чтобы точно вычислить сумму на ремонт автомобиля, надо знать точное название необходимых деталей и их стоимость, стоимость часа работы мастеров, материалов, работы оборудования в мастерской.

Чтобы узнать абсолютно точно, сколько стоит восстановление ТО, привлеките экспертов.

Оформление ДТП по европротоколу

В случае оформления ДТП по европротоколу сумма компенсации сокращается до 100 тысяч рублей. К тому же необходимо соблюсти все правила оформления европротокола и вовремя отправить извещение о ДТП в страховую.

4 пункт статьи 11.1 ФЗ Об ОСАГО: «4. В случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции размер страхового возмещения, причитающегося потерпевшему в счёт возмещения вреда, причинённого его транспортному средству, не может превышать 100 тысяч рублей, за исключением случаев оформления документов о дорожно-транспортном происшествии в порядке, предусмотренном пунктом 5 настоящей статьи.»

Формально, есть одно условие, при котором может быть выплачена сумма до 400 тысяч рублей, но на практике на данный момент это невозможно.

Что должно быть соблюдено:

- ДТП должно произойти в Москве, Московской области, Санкт-Петербурге или Ленинградской области;

- устройство, фиксирующее результаты ДТП должно поддерживать систему ГЛОНАСС. Должны быть соблюдены временные рамки, а также зафиксированы все повреждения, расположение и т.п;

- информация должна быть передана через специальную программу, которая пока не работает.

При повреждении авто

Размер суммы компенсации от страховой компании выводится исходя из заключения экспертизы (поэтому нельзя ремонтировать автомобиль ранее ее проведения, а также отказываться от экспертизы). При несогласии с выделенной суммой страхователь проводит независимую экспертизу, а при отсутствии положительного результата может обратиться в суд.

Автомобиль не подлежит восстановлению

Когда автомобиль не подлежит восстановлению, такую ситуацию называют гибелью автомобиля. В каком случае признаётся гибель автомобиля? Когда стоимость ремонта более или равна стоимости автомобиля на дату ДТП.

Тогда страховая выплачивает сумму стоимости автомобиля на момент наступления страхового случая или максимальную сумму компенсации, если цена авто была выше 400 тыс.руб., т.к. максимальная сумма выплат по ОСАГО составляет 400 тыс.руб.

Федеральный закон “Об обязательном страховании гражданской ответственности владельцев транспортных средств” ( ОСАГО ), N 40-ФЗ | Ст. 12, П.1

«18. Размер подлежащих возмещению страховщиком убытков при причинении вреда имуществу потерпевшего определяется: а) в случае полной гибели имущества потерпевшего – в размере действительной стоимости имущества на день наступления страхового случая за вычетом стоимости годных остатков. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна стоимости имущества на дату наступления страхового случая или превышает указанную стоимость.»

Если вы не согласны с суммой компенсации по ОСАГО и очевидное занижение выплаты

- По “Закону об ОСАГО” вы вправе требовать результаты экспертизы, проведенной страховой компанией.

- При несостыковке в суммах (необходимая по экспертизе и реальная от страховой) следует провести независимую экспертизу, которая докажет, что выплаченной компенсации не хватает на полноценный ремонт.

- Попытаться решить проблему мирным путем и составить досудебную претензию (в последующем она в любом случае будет нужна для суда). Это нужно сделать в течение 20 дней после выплаты страховой страхователю заниженной суммы.

- При непринятии решения в вашу пользу обращайтесь в суд. И обязательно воспользуйтесь услугами автоюриста.

Если нанесен вред здоровью или жизни

Размер выплаты пострадавшим людям рассчитываются исходя из степени повреждения здоровья и суммы, необходимой на лечение.

| Степень повреждения | Размер компенсации | Сумма выплаты |

|---|---|---|

| Ребенок-инвалид | 100% | 500 тыс.руб |

| Инвалидность I степени | 100% | 500 тыс.руб. |

| Инвалидность II степени | 70% | 350 тыс.руб. |

| Инвалидность III степени | 50% | 250 тыс.руб. |

Законом об ОСАГО предусмотрены решения в случае смерти участника ДТП:

«Размер страховой выплаты за причинение вреда жизни потерпевшего составляет: 475 тысяч рублей – выгодоприобретателям, указанным в пункте 6 настоящей статьи; не более 25 тысяч рублей в счет возмещения расходов на погребение – лицам, понесшим такие расходы.» (Часть 7 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если погибших несколько, страховая выплачивает компенсацию каждой семье погибшего кормильца.

Какие нужны документы для страховой компании и срок выплат

Для того, чтобы страховая компания исполнила свои прямые обязанности, необходимо оформить и предоставить все требуемые документы.

- Заявление о ДТП.

- Справка от сотрудников ДПС.

- Полис ОСАГО.

- Водительское удостоверение.

- Свидетельство о регистрации ТС.

- Паспорт страхователя.

- Справка об ИНН.

Сколько нужно ждать решение страховой?

Итоговую сумму возмещения страховщики обязаны отдать в течение 20 рабочих дней:

«21. В течение 20 календарных дней, за исключением нерабочих праздничных дней, а в случае, предусмотренном пунктом 15.3 настоящей статьи, 30 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.» (Часть 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если страховщики задержали выплату, отправляйте им заявление-претензию. Помимо этого у вас есть право просить выплаты неустойки в размере 1% от суммы компенсации за каждый день просрочки. Если и это не сработает, придется идти разбираться в суд.

Формы страховых выплат

Иногда страховые компании производят компенсацию исключительно натурой, то есть ремонтом. Закон о ремонте вместо денежных выплат вышел в свет 17 марта 2017 года. Поэтому сейчас страховые в 90% случаях отправляют страхователей на ремонт.

Когда же человек сможет получить именно выплату?

- Причинен тяжкий вред здоровью или наступила смерть.

- Автомобиль не подлежит восстановлению.

- Потерпевший – инвалид I или II группы.

- Сумма ущерба более 400 тысяч рублей.

- Ремонт в автосервисе страховой компании невозможен.

- Ближайший автосервис расположен далее, чем 50 км от дома водителя или от места ДТП.

Оформляйте ОСАГО вовремя! С помощью этой формы вы можете сделать все самостоятельно. Если у вас есть вопросы по внесению данных, можете ознакомиться с инструкцией по покупке страховки онлайн.

Вопросы и ответы по ОСАГО

Когда виноваты 2 водителя?

- – Страховые выплачивают по 50% каждому пострадавшему-виновнику по ГК РФ (ст.1083).

- – Страховые не выплачивают никому ничего, но это нарушение закона об ОСАГО и надо разбираться в суде.

Когда виновнику ДТП все равно придется платить?

Виновнику нужно оплачивать ремонт пострадавшему из своего кармана, если сумма ущерба более 400 тысяч рублей (400 т.р. выплатит страховая, а оставшаяся часть ложится на виновника аварии).

Если ПДД были нарушены и страховая воспользовалась правом регресса (см. начало статьи).

Если есть КАСКО

Если есть КАСКО вам покроют убытки в любом случае.

Если вы виновник: ОСАГО займется пострадавшим, а КАСКО – вами.

Если вы пострадавший: вас “починят” КАСКО и ОСАГО вдвоем.

Офисы Санкт-Петербургского Центра Страхования

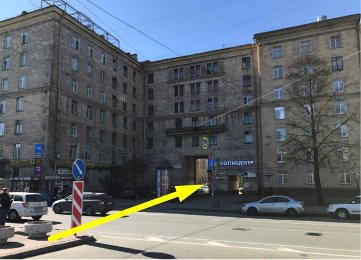

Московский пр. 193

ПН-ПТ с 9:30 — 20.00

СБ-ВС с 10.00 — 19.00

Пн-Пт 10.00 – 19.30

Сб, Вс 10.00 – 19.00

Вход в левой части дома, вывеска над аркой «КАСКО, ОСАГО», в арку и направо

с доставкой или онлайн

Экономьте время и деньги!

электронный полис ОСАГО дешевле, чем в офисе

хотите бумажный полис на бланке? Вы можете заказать бесплатную доставку в пределах КАД.

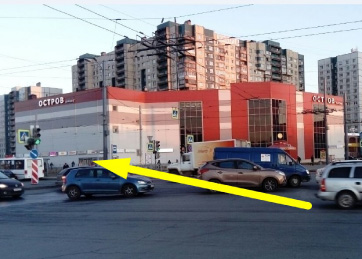

Индустриальный пр. 19А

ПН-СБ с 11:00 — 20.00

ВС – выходной

Уточняйте рабочие дни перед визитом в данный офис!

Перекрёсток (с пр. Косыгина) ТЦ Остров, (по диагонали от ТРК Июнь), 1й этаж, секция 117

О нас ВКонтакте с 2013 года.

Головной офис:

Санкт-Петербург, Московский пр. 193.

Дополнительный офис:

Санкт-Петербург, пр. Индустриальный 19А

Калькулятор ОСАГО онлайн

Удобный способ рассчитать и купить полис ОСАГО

Введите рег. номер автомобиля, и данные о модификации заполнятся автоматически

Используйте кириллицу (русские буквы), указывая рег. номера

Или выберите марку самостоятельно, если забыли или еще не получили рег.номер

«Мастер подбора ОСАГО»

Последние купленные полисы

Как купить полис ОСАГО онлайн

Преимущества оформления ОСАГО онлайн на Банки.ру

Новости ОСАГО

Сервис шеринга личных автомобилей Getarent. Разбор Банки.ру

Почему у вас не получится оформить ОСАГО на мотоцикл

Какие неприемлемые практики применяют страховщики?

Продление ОСАГО

Пока полет замечательный.

Только что оформила (продлила) полис ОСАГО через свой любимый Ттнькофф. Очень удобный калькулятор онлайн, расчет стоимости за 1 минуту, а до этого. Читать полностью

ОСаго

На данный момент могу лишь оценить оформление осаго в тинькофф.

Выполнил за 15 минут без каких либо проблем, сразу оплатил. Из плюсов необходимости вносить данные по техосмотру. Читать полностью

Хорошая страховая

Пользуюсь с некоторыми перерывами ОСАГО от Тинькофф Страхование. Нравится быстрое оформление через приложение и периодические акции, с помощью которых можно сэкономить на стоимости. Читать полностью

Быстро и удобно

Через месяц истекает ОСАГО, а тут удачно подвернулась акция с кэшбэком в Тинькофф.

Оформил полис с отсрочкой начала действия. . Читать полностью

Оформление полиса ОСАГО

Добрый день! Искал оптимальный вариант оформления полиса ОСАГО на годовое обслуживание. Увидел выгодное предложение от Тинькофф Банка с кэшбэком 30%. Связался с оператором. Читать полностью

ОСАГО

Долго думал, где застраховать автомобиль и выбрал страховую компанию Тинькофф, по нескольким причинам: Являюсь держателем карты Тинькофф, по обслуживанию которой не было нареканий. Читать полностью

Е-Осаго

Добрый день! Оформляю впервые полис ОСАГО в Тинькофф Страховании. Приятно удивила цена полиса(дешевле, чем в Максе, где я раньше постоянно страховался). Ещё хочу отметить, что. Читать полностью

Введите рег. номер автомобиля, и данные о модификации заполнятся автоматически

Используйте кириллицу (русские буквы), указывая рег. номер

Или выберите марку самостоятельно, если забыли или еще не получили рег.номер

Виды ОСАГО

- Без ограничений

- Купить ОСАГО

- ОСАГО дешево

- Через интернет

- Калькулятор ОСАГО

- Круглосуточно

- На год

- Для начинающего водителя

- Расширенная страховка

- Полис ОСАГО

- Для регионов

- Без диагностической карты

- Полис ОСАГО самостоятельно

- ОСАГО без проблем

- ОСАГО 2022

- ОСАГО без допов

- ОСАГО на старый автомобиль

- ОСАГО на новый автомобиль без номеров

- Полис ОСАГО при покупке подержанного автомобиля

- ОСАГО на новый автомобиль

ОСАГО в городах

- в Москве

- в Санкт-Петербурге

- в Екатеринбурге

- в Новосибирске

- в Нижнем Новгороде

- в Уфе

- в Краснодаре

- в Самаре

- в Ростове-на-Дону

- в Челябинске

- в Омске

- в Казани

- в Воронеже

- в Перми

- в Красноярске

ОСАГО от страховых компаний

- АльфаСтрахование

- Ингосстрах

- Росгосстрах (СК ПАО)

- ВСК

- РЕСО-Гарантия

- СОГАЗ

- Группа Ренессанс Страхование

- Тинькофф Страхование

- Сбербанк страхование

- Энергогарант

- Группа страховых компаний «Югория»

- Совкомбанк Страхование

- Абсолют Страхование

- Медицинская акционерная страховая компания (МАКС-М)

- РЕСО-Мед

ОСАГО от страховых компаний в городах

- Калькулятор ОСАГО онлайн Ингосстрах Воронеж

- Калькулятор ОСАГО онлайн Надежда Красноярск

- Калькулятор ОСАГО онлайн Астро Волга Тольятти

- Калькулятор ОСАГО онлайн Макс Воронеж

- Калькулятор ОСАГО онлайн ВСК Воронеж

- Калькулятор ОСАГО онлайн Альфастрахование Воронеж

- Калькулятор ОСАГО онлайн Южураласко Челябинск

- Калькулятор ОСАГО онлайн Южураласко Курган

- Калькулятор ОСАГО онлайн Согаз Новосибирск

- Калькулятор ОСАГО онлайн Ресо Новосибирск

- Калькулятор ОСАГО онлайн Согаз Оренбург

- Калькулятор ОСАГО онлайн Южурал АСКО Екатеринбург

- Калькулятор ОСАГО онлайн Астро Волга Самара

- Калькулятор ОСАГО онлайн Югория Тюмень

- Калькулятор ОСАГО онлайн Согаз Волгоград

КАЛЬКУЛЯТОР ОСАГО

Полис ОСАГО – это договор обязательного страхования автогражданской ответственности, который поможет собственнику автомобиля финансово обезопасить себя на случай ДТП по его вине.

Возмещение сработает при наступлении гражданской ответственности в результате нанесения вреда жизни, здоровью или имуществу третьих лиц во время управления автомобилем. Максимальный лимит ответственности страховщика по каждому случаю составляет:

- по ущербу жизни и здоровью – четыреста тысяч рублей;

- по ущербу имуществу – пятьсот тысяч рублей.

При ДТП с тремя и более водителями каждый пострадавший может претендовать на страховое возмещение в размере указанных выше лимитов. Важно помнить, что этот вид страхования не покрывает затраты на восстановление автомобиля виновника ДТП. Такой вид защиты предусмотрен Каско. Страховку можно приобрести на бумажном носителе или в электронном виде.

Федеральным законом №40 установлен запрет на вождение автомобиля без договора. Штраф за невыполнение указанного требования составляет:

- если у водителя нет с собой автостраховки – пятьсот рублей;

- вождение в период, не предусмотренный договором, – пятьсот рублей;

- управление ТС водителем, не вписанным в страховку, – пятьсот рублей;

- отсутствие действующего полиса на транспортное средство – восемьсот рублей.

Что нужно, чтобы рассчитать стоимость страхования?

Цена полиса рассчитывается с помощью базового тарифа и дополнительных корректирующих коэффициентов. Данный тариф устанавливается каждой СК по своему усмотрению в интервале, утвержденном Центральный Банком. Поправочные коэффициенты также разрабатываются и утверждаются Центральным Банком, но, в отличие от основного тарифа, они едины для всех. К параметрам, влияющим на расчет стоимости страховки, относятся:

- территория использования автомобиля или регион регистрации собственника ТС;

- наличие/отсутствие аварий в истории;

- наличие/отсутствие ограничений;

- количество полных лет и стаж водителей автомобиля;

- количество лошадиных сил;

- использование автомобиля с прицепом;

- период эксплуатации автомобиля;

- срок действия договора.

Какие документы нужны для оформления?

Для покупки данного вида компенсации могут потребоваться:

- документ, удостоверяющий личность страхователя;

- ПТС или СТС;

- в/у всех допущенных к управлению (если договор оформляется с поименным списком водителей);

- действующая диагностическая карта (если прохождение техосмотра необходимо в рамках закона).

На сегодняшний день не обязательно ехать в офис страховщика и оформлять на бумажном бланке. Оформление полиса страхования в электронном виде имеет ряд существенных преимуществ:

- Простота в оформлении. Чтобы оформить полис ОСАГО 12.08.2021, вам не надо посещать офис страховой – достаточно заполнить предложенную форму в режиме онлайн. Данные, указанные в заявлении, будут отправлены на проверку в базу РСА, и после проверки будет сформирован автоматически.

- Доставка. Вам не нужно будет корректировать ваше расписание для встречи с курьером или страховым агентом. Договор в электронном виде придет вам на почту. Достаточно будет его распечатать и всегда иметь при себе.

- Меньше рисков мошенничества. Одной из основных проблем бумажных полисов является вероятность того, что недобросовестный продавец оформит вам страховку на поддельном бланке. В отличие от обычного бланка, электронный полис вы покупаете через вебсайт, и он практически сразу появляется в базе РСА.

- Полис всегда под рукой. В случае утери или порчи вам достаточно будет его повторно распечатать.

Несмотря на все перечисленные преимущества, тип полиса – бумажный или электронный – никак не влияет на стоимость страховки.

Как застраховать автомобиль дешево?

Так как СК может устанавливать базовый тариф на свое усмотрение, то стоимость страховки в разных компаниях может различаться. Используя наш калькулятор, вы сможете не только подобрать самое выгодное предложение по минимальной цене, но и сэкономить время – оформить через наш сайт.

Плюсы оформления через наш сайт

- Возможность узнать стоимость в крупнейших компаниях по выгодным ценам. Вы можете существенно сэкономить.

- Для покупки страховки не надо никуда ехать – достаточно оформить заявку на выбранное предложение. В ряде регионов доставка бесплатная.

- На нашем сайте вы можете приобрести электронный полис. При этом вам не надо будет несколько раз заполнять однотипные формы на сайтах разных страховщиков. Заявка заполненная на нашем сайте, будет направлено одновременно в несколько компаний, вам останется только выбрать понравившееся предложение.

- Мы гарантируем подлинность страховки, купленной через наш сервис.

Как оформить полис на нашем сайте?

Первым делом Вам необходимо рассчитать страховку на ваш автомобиль. Для этого заполните в нашем калькуляторе информацию о транспортном средстве и о параметрах страхования, а именно:

- марку, модель, год выпуска и модификацию ТС;

- период и дату начала страхования;

- регион регистрации и фактического проживания собственника;

- информацию о владельцах.

При расчете стоимости вы можете не заполнять все поля, но в таком случае расчет будет осуществлен не точный, без учета коэффициента «бонус-малус», который в зависимости от страховой истории водителя может составлять от 0,5 до 2,45. Если вы хотите сделать страховку без ограничений количества лиц, допущенных к управлению ТС, то для расчет КБМ необходимо указать паспортные данные собственника и VIN автомобиля.

Мы работаем только с проверенными партнерами, поэтому независимо от того, какой компании предложение вы выберете, мы гарантируем его подлинность.

ДТП и автострахование

Изложенные на сайте dtp-avtostrahovanie.ru материалы являются авторскими и ранее нигде не публиковались. Адвокаты и юристы с многолетним опытом, некоторые из которых в прошлом – сотрудники ГИБДД, рассказывают о «лже-автоюристах», хитростях страховых компаний, уловках недобросовестных сотрудников ГИБДД и «справедливости» суда.

Данная информация является крайне важной для любого водителя, поэтому она и была вынесена на главную страницу сайта. Рекомендуем прочитать ее полностью.

- Когда обращаемся к адвокату, а в какой ситуации действуем самостоятельно

- Как бороться с недобросовестными страховыми компаниями, адвокатами, экспертами и судьями

- Как отличить автоюриста от мошенника с удостоверением адвоката

В каких случаях действительно требуется помощь автоюриста

Разумеется, любой участник дорожного движения рассчитывает всю жизнь проездить безаварийно и беспроблемно. Но, к сожалению, удается это не всегда (наглядное подтверждение этим словам смотрите на фотографиях ниже).

|  |  |

Поэтому первое, что нужно знать каждому водителю: очень важным при расследовании дорожно-транспортного происшествия (ДТП) является качество первоначально составленного материала.

Небрежность и поверхностный подход при оформлении дорожного происшествия являются основными причинами последующих неприятностей (читайте о реальных ситуациях в комментариях посетителей на нашем сайте).

Редко, когда у участников ДТП имеется возможность получить квалифицированную консультацию или привлечь адвоката к моменту осмотра и составления схемы места происшествия.

Поэтому в данной ситуации приходится действовать самостоятельно. На сайте имеются памятки – рекомендуем распечатать их и держать под рукой либо поместить в закладки/избранное:

Далее имеются три пути. Давайте далее рассмотрим их преимущества и недостатки.

СПОСОБ РЕШЕНИЯ ПРОБЛЕМЫ: САМОСТОЯТЕЛЬНО.

Преимущества:

Отсутствие материальных затрат, связанных с оплатой юридических услуг.

Получение личного опыта.

Недостатки:

Изучение законов, составление заявлений и ходатайств требует больших временных затрат и интеллектуальных усилий.

Гарантированная неизбежность допущения ошибок, как юридического, так и тактического характера.

Неравенство возможностей при участии в споре с профессиональными юристами, участвующими в деле (судьи, следователи, прокуроры, адвокаты).

Непредсказуемость в достижении поставленной цели.

Рекомендуется для ситуаций, когда все ясно и понятно.

СПОСОБ РЕШЕНИЯ ПРОБЛЕМЫ: С ПОМОЩЬЮ «БЫВАЛЫХ» ВОДИТЕЛЕЙ.

Преимущества:

Люди побывали в аналогичной ситуации и могут поделиться опытом.

Недостатки:

Ситуация, описанная на форуме, в социальных сетях или знакомым (соседом, родственником) может отличаться от вашей.

Законодательство могло измениться.

Очень хорошо, если «бывалый советчик» – юрист или просто очень грамотный человек, который разобрался во всех нюансах. В противном случае проблема может появиться там, где ее не ждали.

СПОСОБ РЕШЕНИЯ ПРОБЛЕМЫ: С ПОМОЩЬЮ ПРОФЕССИОНАЛЬНОГО АДВОКАТА.

Преимущества:

Профессиональный юрист знает не только законы, но и практику их применения, что позволяет избежать «черных дыр» – уловок от юристов-оппонентов (судей, следователей, сотрудников страховых компаний и пр.).

Реальная экономия нервов и времени.

Частичная предсказуемость в достижении намеченной цели.

Избежание или минимизация негативных последствий, порожденных проблемой.

Возмещение всех расходов, связанных с рассмотрением дела (расходы на адвоката, экспертизы и пр.) за счет средств виновного лица или страховой компании.

Недостатки:

Профессиональному юристу необходимо оплатить его услуги.

На поиск хорошего квалифицированного юриста может потребоваться время.

Рекомендуется в сложных случаях. Нередко, самая простая и безобидная ситуация, перестает быть таковой, когда виновная сторона пытается избежать ответственности, а сотрудники страховых компаний и правоохранительных органов, действуя из корыстной заинтересованности, идут на прямое нарушение закона.

Для тех читателей, которые решили заниматься проблемой самостоятельно, мы подготовили соответствующие статьи (все они основаны на актуальном, на данный момент, законодательстве). Пожалуйста, обратите внимание на меню сайта или воспользуйтесь поиском.

«Тайны мадридского двора» страховых компаний, адвокатов, экспертов и судей

Такое название выбрано не случайно. Неискушенного автолюбителя, свято верящего в личную невиновность, а также полагающегося на компетентность и справедливость правоохранительных органов и суда, порой поджидают приключения, достойные остросюжетного романа.

Судите сами, ниже приведены неприятные ситуации, в которые попали наши читатели, а также предложенные нами способы выхода из них (плюс ссылки на соответствующие статьи, если вы решите заняться решением проблемы самостоятельно).

КАТЕГОРИЯ: СОТРУДНИКИ ГИБДД..

Ситуация:

Водителя автомобиля Тойота Камри остановил сотрудник ГИБДД и указал, что им был нарушен пункт 6.2 правил дорожного движения РФ (далее – ПДД РФ) при проезде регулируемого перекрестка, расположенного в зоне видимости инспектора.

Водитель отрицал необоснованное обвинение и предложил сотруднику полиции представить объективные доказательства его вины.

Сотрудник, нарушив требования российского законодательства, не представил доказательств, в некорректной форме, предложил водителю пройти в патрульный автомобиль для составления протокола об административном правонарушении. Водитель сказал, что обжалует постановление и докажет свою невиновность, так как проезд светофора зафиксирован на записи видеорегистратора, установленного в его автомобиле.

В административном протоколе сотрудник ГИБДД незаконно указал «карманных» свидетелей нарушения и вынес постановление о штрафе.

Предложенный нами способ решения:

После составления протокола водитель в графе «Объяснения нарушителя» описал ситуацию, указал, что имеет видеозапись, подтверждающую его невиновность. Он также сослался на нежелание сотрудника полиции приобщить данное доказательство к материалам дела, пояснил, что свидетели нарушения фиктивные.

При рассмотрении жалобы на постановление по делу об административном правонарушении суд принял во внимание доводы водителя и отменил незаконное постановление.

Ссылки на наши статьи для самостоятельного решения проблемы:

Если вы не согласны с протоколом о нарушении ПДД при ДТП, то читайте эту статью.

Как обжаловать постановление ГИБДД в суде смотрите здесь.

КАТЕГОРИЯ: СТРАХОВАЯ ФИРМА..

Ситуация:

Потерпевший водитель К. обратился в страховую компанию с заявлением о выплате страхового возмещения материального ущерба от ДТП в порядке, предусмотренном законодательством.

Страховщик отказал в выплате с формулировкой о несоответствии повреждений автомобиля, принадлежащего К., обстоятельствам и механизму дорожно-транспортного происшествия.

Предложенный способ решения:

В порядке досудебного решения спора в соответствии со статьей 16.1ФЗ РФ «Об ОСАГО» потерпевшим была направлена претензия с приложением заключения независимой технической экспертизы обстоятельств дорожного происшествия (трасологичекая экспертиза).

Страховщик по результатам рассмотрения претензии произвел страховую выплату и компенсировал расходы потерпевшего К. на проведение экспертизы.

Ссылки на наши статьи для самостоятельного решения проблемы:

Рекомендации относительно составления и предъявления претензии по ДТП смотрите здесь.

О трасологической экспертизе при ДТП мы рассказывали в этой статье.

КАТЕГОРИЯ: НЕЗАВИСИМЫЕ ЭКСПЕРТЫ.

Ситуация:

В результате попадания камня был пробит радиатор кондиционера автомобиля VW Тигуан, имелась соответствующая справка о ДТП.

Страховая компания отказала в выплате, мотивируя тем, что имеется экспертное заключение, согласно которому данный радиатор пробит пчелами и жуками (!).

Предложенный способ решения:

Эксперт был вызван в суд и допрошен адвокатом потерпевшей стороны. В ходе допроса удалось установить, что выводы эксперта основаны на предположениях и не имеют научного обоснования.

По материалам дела была назначена повторная судебная экспертиза.

Выводы эксперта: «повреждение радиаторной трубки причинены в результате механического воздействия при соударении с предметом, имеющим большую прочность, чем материал, из которого изготовлен радиатор, вполне возможно – гравием, который используется при укладке дорожного асфальтобетонного покрытия».

Суд удовлетворил требования потерпевшей стороны и взыскал со страховой компании в пользу собственника автомобиля VW Тигуан, страховую выплату, компенсацию морального вреда, штраф и неустойку.

Ссылки на наши статьи для самостоятельного решения проблемы:

Как оспорить независимую экспертизу по ДТП мы рассказали здесь.

КАТЕГОРИЯ: СУДЬЯ..

Ситуация:

Основной функцией суда является осуществление правосудия по делам различных категорий в соответствии с компетенцией, определенной российским законодательством.

Но надо понимать, что под черной мантией судьи находится все тот же обыкновенный человек с присущими ему чертами характера, отношением к работе, уровнем квалификации, качеством образования и прочее.

Даже если исключить фактор какой-либо личной заинтересованности в итогах рассмотрения дела, то, принимая во внимание высочайший уровень загрузки делами и материалами, по которым имеются строго ограниченные законодательством сроки принятия решений, каждый судья заинтересован в том, чтобы побыстрее завершить производство по делу.

На практике для того, чтобы разобраться с проблемами, которые привели человека в суд, ему требуется обосновать доказательствами свою позицию: вызвать и допросить свидетелей, истребовать материалы из ГИБДД, лечебных учреждений, дорожно-эксплуатационных организаций, назначить и провести экспертизы, допросить экспертов и прочее. На все нужно время, а у суда его, как правило, нет.

Поэтому любые ходатайства стороны, требующие временных затрат для их реализации, при малейшей возможности будут отклоняться судьей. Особенно это касается рассмотрения дел об административных правонарушениях и жалоб на постановления ГИБДД.

Предложенный способ решения:

Дисциплинировать суд и направить рассмотрение дела в законное русло, без оглядки на сроки, может только квалифицированный юрист или хорошо подготовленный и юридически образованный человек.

Рекомендации для самостоятельного решения проблемы:

Досконально изучите действующие в данной сфере нормативно-правовые акты и существующую практику их применения. Статьи нашего сайта и призваны помочь нашим гостям в этом.

В противном случае придется нанять адвоката и доверить ведение дела ему.

КАТЕГОРИЯ: АДВОКАТ.

Ситуация:

Поспрашивайте бывалых автолюбителей, которым уже довелось пользоваться юридической помощью адвоката: «Хороший у тебя был адвокат?», и вы услышите только два варианта ответа.

Хороший адвокат – тот, который решил проблему, плохой адвокат – тот, который не смог этого сделать.

В действительности все не так однозначно. Можно взяться за заведомо выигрышное дело и без каких – либо препятствий одержать предсказуемую победу, но при этом оставаться серой посредственностью.

Гораздо сложнее принять поручение от клиента и вступить в безнадежное, с точки зрения перспективы на успех, дело и, отработав на все сто процентов, добиться даже не победы (чудеса бывают только в сказках), а реально возможного в сложившихся обстоятельствах положительного результата.

Такое по силам только настоящему профессионалу.

Какой из адвокатов лучше? Каждый должен ответить на этот вопрос самостоятельно.

Наряду с теми, кто дорожит своей репутацией и честно выполняет профессиональный долг, есть и другие.

Одни, уже при первой встрече с клиентом, не вникнув должным образом в суть дела, гарантируют успех и победу. С удовольствием берут задаток за любое, даже самое безнадежное дело, а потом забывают ходить в суд и не отвечают на телефонные звонки.

Другие, при спорах со страховыми компаниями, предлагают потерпевшему буквально за «шапку сухарей» купить у последнего право требования долга.

При этом такие «чудо-автоюристы» почему-то забывают разъяснить, что высуживают для себя причитающуюся по закону только потерпевшему значительную долю выплаты по ущербу, компенсацию морального вреда, штраф и неустойку.

И это еще не все. С полученных мошенником-юристом выплат налог придется платить водителю, продавшему право требования.

Предложенный способ решения:

Основным критерием при выборе адвоката (автоюриста), является наличие у кандидата продолжительного опыта работы по специализации, помноженного на положительные рекомендации его бывших клиентов.

Способ борьбы с недобросовестными адвокатами мы рассмотрим ниже.

Как не ошибиться в выборе адвоката

Не первый год интернет пестрит объявлениями, предлагающими «консультацию опытного (профессионального, с большим стажем и др. – нужное подчеркнуть) автоюриста».

На практике – настоящих профессионалов в данной сфере совсем немного. Как же не ошибиться в данной ситуации и не попасть в лапы мошенника либо просто недалекого «специалиста», пусть даже со ставшим таким модным в последнее время удостоверением адвоката?

Ведь, по сути, основным мотивом любого мошенника (а мошенники «от юриспруденции» не являются исключением) всегда является корысть.

К сожалению, в погоне за денежным вознаграждением у адвокатов часто возникает соблазн взяться за решение дела, не имея при этом должного опыта и навыков по отстаиванию законных прав и интересов доверителей, попавших в сложную ситуацию на дороге.

Именно такие «мастера» зачастую и поджидают потенциальных клиентов около дверей ГИБДД и страховых компаний.

Почему так получилось? В конце 90-х – начале 2000-х годов профессия адвоката являлась весьма высокооплачиваемой, а самих адвокатов было не так уж и много.

Но «свято место пусто не бывает». Узнав об этом, в адвокатскую деятельность хлынули в большом количестве не только бывшие следователи, дознаватели и прокуроры, но и выпускники юридических факультетов ВУЗов, не имеющие достаточного практического опыта работы.

В последнее время распространенной практикой стало оказание адвокатом бесплатных консультаций. Эта тенденция перекочевала из других сфер деятельности. Например, совершенно нормальной и уже вполне привычной считается бесплатная пробная тренировка в фитнес-клубе или бесплатный тест-драйв приглянувшегося автомобиля.

Адвокаты и юристы нашего сайта, имея многолетний опыт работы и уже наработанную клиентуру, тем не менее, регулярно проводят бесплатные консультации, что позволяет им, помимо всего прочего, поддерживать в тонусе свой профессиональный уровень.

Наработанные материалы мы публикуем в виде статей, в том числе и для того, чтобы гости нашего сайта могли сравнить «как должно быть» и как делает выбранный ими адвокат.

Если вы подозреваете какие-либо корыстные мотивы в участии в проекте dtp-avtostrahovanie.ru, то да, они есть. Ведь нам, практикующим адвокатам и юристам, также, как и водителям, невыгодны «дельцы» и «мошенники». Мы заинтересованы в борьбе с ними, т.к. они портят и нашу личную репутацию и репутацию наших честных коллег.

Если вы попали в ДТП, то на любом этапе можете бесплатно проконсультироваться с автором данной статьи и его коллегами по имеющимся на сайте телефонам, а также через форму онлайн-консультанта (размещена в нижнем правом углу сайта – появляется автоматически для тех регионов России, где есть наши коллеги, которые готовы принять участие в проекте «Бесплатная помощь автомобилистам»).

Задайте нам вопрос

Данная статья подготовлена на основании действующего российского законодательства, а также с учетом практического опыта адвокатов, специализирующихся на защите прав и интересов участников ДТП, действующих экспертов и сотрудников ГИБДД МВД России.

Однако каждая ситуация имеет свои особенности. Поэтому, если вы не нашли ответа конкретно по вашей проблеме, то бесплатно проконсультируйтесь с автоюристом непосредственно на сайте или по телефонам:

– Единый федеральный номер

– Единый федеральный номер

– Москва и область

– Москва и область

Обращение за выплатой по ОСАГО после ДТП

Вы попали в ДТП: какие документы нужны для получения максимальной компенсации, какие “подводные камни” могут быть при оформлении ДТП — подробно рассказываем в данной статье.

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам или пассажиры, находившиесяя выбиралв салоне, сам автомобиль, неизбежно встает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет ее размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удается, следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток).

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счет автомобилиста положенную сумму либо направить поврежденное транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую – по их мнению, это гораздо выгоднее, т. к. дает возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант – требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчет итоговой суммы складывается из ряда многочисленных факторов:

- износа автомобиля;

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;

- бланк ОСАГО;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на ее официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придется обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придется, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше – европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесен только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

Европротокол дает возможность не занимать проезжую часть, быстро продолжить движение и вообще возобновить прерванную поездку, если автомобиль в результате повреждения не утратил ходовых качеств. Оформленный документ потребуется зафиксировать у сотрудников ГИБДД. Сделать это вы можете на ближайшем посту, который встретится вам на пути.

Плюсом будет то, что вы сэкономите массу своего времени и нервов, не будете препятствовать движению на участке, где произошло ДТП.

Минусом может быть отсутствие действующего полиса ОСАГО у второго водителя. Если у вас нет возможности проверить подлинность документа на сайте РСА по серии и номеру, лучше отказаться от оформления европротокола. В противном случае есть опасность не получить страховую выплату.

- 002 — для абонентов «Билайна»;

- 020 — для тех, кто пользуется услугами сотовых операторов МТС, «МегаФон», «Теле2»;

- 902 — для тех, кому услуги связи предоставил Skylink или «Мотив».

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости – обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определенных денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесенные в результате ДТП убытки, но и покрыть остальные затраты. Речь идет в том числе и оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации – чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.