Выплата по ОСАГО при обоюдной вине водителей

Каждый водитель знает, как действовать при аварии, произошедшей из-за неверных действий одного автолюбителя. Но как быть, если в происшествии виноваты оба участника?

В таких ситуациях имеются свои нюансы, влияющие на получение компенсации от страховщика. Разберем, как производятся выплаты по ОСАГО при обоюдной вине в ДТП, чего следует ожидать каждому водителю и каковы особенности подобных аварий.

В каких случаях речь идет об обоюдной вине

В российском законодательстве термин «обоюдная вина» не закреплен. Он используется сотрудниками дорожной полиции и страховщиками, если все водители, участвовавшие в аварии, не соблюдали ПДД и были привлечены к административной ответственности путем составления протокола.

При этом следует помнить, что несоблюдение правил не всегда приводит к аварии.

- Пример первый. Один автолюбитель проигнорировал запрещающий свет светофора и продолжил движение, в результате чего произошло ДТП. У второго участника нет страховки. Каждый из них нарушил отдельное правило. Но водитель без полиса не будет обвинен в аварии. Речь об «обоюдке» тут не идет.

- Второй пример. Один автовладелец не уступил дорогу другому участнику дорожного движения, который, согласно ПДД, имел преимущество на данном участке. Второй же ехал с превышением скорости, ушел на встречку, проигнорировав двойную сплошную, не справился с управлением и столкнулся с машиной первого. В данной ситуации можно считать, что оба виноваты в ДТП.

Таким образом, «обоюдка» при ДТП по ОСАГО признается, если:

- каждый из водителей допустил нарушение ПДД;

- несоблюдение правил каждым автолюбителем привело к происшествию;

- разбор обстоятельств аварии не позволяет понять, по чьей вине она произошла;

- оба участника при составлении Европротокола признали свою вину.

Получение выплаты

Один из распространенных вопросов о происшествиях, в которых виноваты все участники: кто кому должен платить? Многие думают, что автолюбители обязаны сами решать проблему, раз каждый из них является не только потерпевшим, но и провокатором аварии.

В подобных ситуациях закон предусматривает выплаты по ОСАГО. Для их получения участникам происшествия нужно:

- уведомить о ДТП свою страховую компанию и ближайшее отделение Госавтоинспекции;

- попытаться собрать факты, подтверждающие, что вина другого водителя есть (или она больше), сделать фото/видео/аудиозаписи, опросить свидетелей и взять их контакты;

- проконтролировать оформление протокола – не нужно сразу признавать себя единственным инициатором аварии, наоборот, стоит фиксировать внимание сотрудника на обстоятельствах, подтверждающих виновность другого автовладельца;

- подавать иск в суд, если равное распределение вины не устраивает.

Как рассчитываются и производятся выплаты

В соответствии с п. 22 ст. 12 Закона об ОСАГО компенсация выплачивается в размере, пропорциональном степени виновности каждого автовладельца. Участники ДТП могут получить как равные, так и разные суммы.

Равные суммы

Подобный вариант компенсации применяется, когда доказано, что оба водителя виноваты в аварии в равной степени. Признаками такой ситуации являются следующие факты:

- несоблюдение правил каждым автолюбителем;

- связь действий, не соответствующих ПДД, с происшествием;

- степень тяжести каждого нарушения примерно одинаковая.

В последнем пункте учитывается количество нарушенных правил, а также суммы взысканий, установленные за каждое из них. Именно такой вариант определения обоюдной вины водителей чаще всего используется судебными органами.

Путем анализа представленных документов устанавливается, какие именно правила не были соблюдены. Если число нарушений и степень наказания за них примерно одинаковые, признается обоюдная виновность автолюбителей в равной степени.

Разные суммы

Подобный вариант применяется намного реже, только когда действительно можно доказать разную степень виновности путем изучения материалов дела.

Пример. Один автолюбитель передвигался на неисправном ТС и остановился на трассе. При этом он не включил аварийку и не поставил знак. Другой водитель ехал на скорости выше разрешенной и ударил стоящее авто, причинив вред не только машине, но и находящемуся в ней человеку.

В подобной ситуации можно установить, что:

- оба автовладельца виновны в произошедшем – один превысил скорость, а второй нарушил правила аварийной остановки;

- виновность первого водителя менее значительная – если бы второй двигался с положенной скоростью, он бы успел среагировать на сломанную машину даже без знака остановки.

Расчет компенсации

В происшествиях, в которых виноваты оба участника, при расчете компенсации ключевое значение имеет не объем повреждения, а степень вины каждого водителя.

Итак, возмещение ущерба производится одним из двух способов.

- 50 на 50 – если стороны решили не составлять исковое заявление или если суд решил, что их вина одинакова. В данной ситуации каждый водитель получит вдвое меньше суммы установленного ущерба.

Например, пострадали две машины. Эксперт оценил размер повреждений одной из них в 60 тыс. рублей, а другой – в 70 тыс. рублей. В этом случае первый водитель получить 30 тыс. рублей, а второй – 35 тыс. рублей. - По степени вины. При наличии судебного постановления о неравной степени вины участников аварии СК делает выплаты, исходя из установленного Фемидой соотношения.

Допустим, эксперт оценил размер повреждений так же, как в прошлом примере. При другом судебном решении (вина 1-го автовладельца составляет 10%, а второго – 90%) первому выплатят 54 тыс. рублей, а второму только 7 тыс. рублей.

Оформление происшествия

Если все участники аварии признают свою вину и не предъявляют претензий к остальным, можно обойтись Европротоколом. Но важно помнить, что максимальная сумма выплаты при таком оформлении – 100 тыс. рублей. Это значит, что каждый водитель может получить по 50 тыс. от страховщика. Если размер ущерба значительный, стоит потратить время и дождаться сотрудников ГИБДД.

В последнем случае будут подготовлены документы, которые нужно предоставить страховщику или суду. Это:

- справка о ДТП – оба водителя получают по одному экземпляру;

- протокол;

- постановление о правонарушении – по одному экземпляру на каждого водителя (на их основании будет распределяться вина).

Протокол также используется для определения степени вины каждого автовладельца, так как в нем указано:

- расположение автомобилей после аварии (также в виде схемы);

- показатели замеров;

- повреждения, которые можно определить визуально;

- показания каждого водителя.

Когда и как необходимо доказывать обоюдную вину в суде

Для успеха в судебном заседании следует учитывать несколько рекомендаций:

- Доказывать обоюдную вину нужно, если сторона не согласна с позицией оппонента либо с заключением страховщика.

- Чтобы доказать «обоюдку», можно использовать материалы дорожной полиции, а также свидетельские показания и собранные лично аргументы (фото, видео и т. д.).

- Приводить иные обстоятельства дела, например, погодные условия. Если это был дождливый день, можно сослаться на состояние дорожного покрытия (придется представить справку из гидрометцентра).

- Желательно представить суду отчеты экспертов – о техническом состоянии авто, о размерах ущерба и т. д.

Здесь важно учитывать, что суд принимает решение, исходя из совокупности обстоятельств. Поэтому по ходу проведения процесса стороны решают, какие доказательства стоит приводить, а какие нет.

Если страховая отказывает в компенсации

Как и в любом другом страховом случае, СК может отказаться выплачивать компенсацию по полису. Возможность оспаривания зависит от законности действий компании.

Так, отказ страховщика будет правомерен, если:

- нарушены сроки уведомления о страховом случае;

- представлен неполный список документов;

- зафиксировано самовольное оставление места происшествия до приезда сотрудников ГИБДД;

- имело место пребывание автовладельца в состоянии опьянения;

- зафиксировано отсутствие страхового полиса либо отсутствие лица, сидевшего за рулем, в списке допущенных к управлению авто.

Если страховая отказывает в выплате на законных основаниях, нужно устранить причину и вновь составить обращение. Например, дополнить пакет документов либо привести уважительные причины, почему были нарушены сроки или оставлено место происшествия. В последнем случае необходимо представить доказательства (например, справку из больницы, куда торопился водитель).

Если получить деньги не удается, нужно:

- направить в страховую досудебную претензию;

- обратиться в суд.

Подводим итоги

Когда авария произошла из-за нарушений, допущенных обоими участниками происшествия, речь идет об обоюдной вине. У таких ДТП есть свои особенности:

- вина признается обоюдной, если оба водителя нарушили правила и в отношении каждого из них составлен соответствующий протокол;

- также речь об «обоюдке» идет, если вину каждого участника установить не удается;

- при таких ДТП страховая признает одинаковой степень вины каждого водителя, если они не обращаются в суд;

- при судебном разбирательстве вина может быть равной либо различной, исходя из этого назначается объем выплат;

- при обоюдной вине может быть составлен Европротокол (если участники не расходятся во мнениях и ущерб небольшой) либо оформляется протокол с вызовом сотрудников ГИБДД;

- при несогласии с определением степени вины нужно обращаться в суд и доказывать свою позицию, приведя как можно больше доказательств;

- если страховщик отказывает в выплате, следует направить в компанию досудебную претензию, затем обращаться в суд, если решить вопрос мирным путем не удается.

Таким образом, в ситуации, когда в аварии виноваты оба водителя, выплата также производится страховщиком. Но важно соблюдать порядок действий и требования к оформлению ДТП и обращению в СК.

Сколько нужно ждать выплату по ОСАГО и как считаются сроки?

Время на выплату по ОСАГО и неустойка за просрочку

Нововведение по ОСАГО, когда вместо выплаты будет предусмотрен только ремонт автомобиля (есть в этом новом законе и исключения, когда положена только выплата), вступили в силу 1 апреля 2016 года и действуют на полисы, оформленные с 28 апреля этого же года. Однако, на полисы, оформленные до этой даты, действует ещё старый метод компенсации ущерба от ДТП — выплата возмещения вреда в денежном выражении. Сколько нужно ждать выплату по страховке ОСАГО и как правильно считаются такие сроки? На эти вопросы и ответим в статье.

Сколько ждать страховой выплаты?

Все эти сроки выплаты по автогражданке регулирует Федеральный закон “Об ОСАГО”. В частности, в части 21 статьи 12 этого закона говорится о том, что срок выплаты страхового возмещения составляет 20 календарных дней, кроме праздничных нерабочих, со дня принятия от Вас всех документов, в том числе заявления о страховой выплате:

21. В течение 20 календарных дней, за исключением нерабочих праздничных дней, а в случае, предусмотренном пунктом 15.3 настоящей статьи, 30 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.

Как правильно считаются 20 дней на выплату?

Правильно считать срок выплаты в 20 дней именно после даты принятия страховой компанией заявления о выплате со всеми необходимыми документами. Что означают праздничные нерабочие дни? Это те праздничные дни, которые считаются официально нерабочими выходными днями. А вот обычные суббота и воскресенье под эти даты не попадают.

Давайте рассмотрим на примере! В нашем примере официальными нерабочими праздничными днями считаются 1, 2, 3 и 8, 9, 10 мая 2022 года. Вы являетесь потерпевшим в ДТП и подали заявление со всем необходимым набором документов 25 апреля 2022 года. Это значит, что выплату Вы получите в срок до 21 мая 2022 года. То есть числа, которые включены в положенные по закону 20 дней — это 26, 27, 28, 29, 30 апреля, 4, 5, 6, 7, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21 мая. А 22 мая уже начнётся просрочка выплаты по ОСАГО со стороны страховой компании.

Следует учесть, что в страховых часто любят говорить якобы о начале течения срока в 20 дней только после осмотра или экспертизы повреждённого авто. Это незаконно, так как цитата закона выше исчисляет данный срок именно с даты подачи заявления с набором документов о ДТП в страховую компанию. Ещё один распространённый случай, когда страховщики говорят про 20 рабочих дней — это также незаконно, так как статья предусматривает именно календарные дни, кроме праздничных нерабочих.

Какие документы нужно подать, чтобы срок выплаты начался?

Пакет необходимых для выплаты документов не очень большой. Он декларирован в статье 30 закона “Об ОСАГО” и включает в себя:

- заявление о страховой выплате (пишется обычно на бланке при обращении в страховую компанию);

- постановление от ГИБДД, вынесенное другому (другим) участнику (участникам) ДТП или определение об отказе в возбуждении дела;

- справку о ДТП (выдаётся в ГИБДД);

- СоРТС — свидетельство о регистрации транспортного средства (ошибочно называемый многими “техпаспортом” — розовый пластик, который Вы всегда возите с собой) или ПТС при отсутствии СоРТС;

- извещение о ДТП;

- полис ОСАГО.

Это исчерпывающий список документов, которые Вы обязаны предоставить страховой компании, и других документов страховая от Вас требовать не вправе (часть 8 статьи 30).

Страховая просрочила выплату — что ей за это будет и как поступить?

К сожалению, ситуация, когда страховая компания задерживает выплату на срок более 20 дней, довольно распространена. Положено ли ей за просрочку выплаты по страховке ОСАГО что-либо? Ответ — да. Та же часть 21 статьи 30 ФЗ предусматривает в этом случае неустойку. Размер неустойки за просрочку выплаты по ОСАГО составляет 1% от всей суммы выплаты за каждый просроченный день. Выплата этих пеней производится по дополнительному заявлению от Вас или досудебной претензии (в случае, если Вы также оспариваете и сумму возмещения).

Следует иметь в виду, что если Вы решите злоупотребить правом получения неустойки за просрочку выплаты, то суды всегда обращают внимание на добросовестность потерпевшего в этом случае. И, если Вы специально затягивали с иском в суд за такую просрочку, ожидая, пока накапает существенная сумма неустойки, то суд эту сумму, скорее всего, уменьшит до разумных пределов (разумность будет определять сам судья).

Если не предоставить автомобиль на осмотр страховой

Как мы выяснили в начале статьи, в срок 20 дней для выплаты входит в том числе предоставление потерпевшим автомобиля на осмотр. Кроме того, страховой компании даётся 5 дней на такой осмотр после приёма заявления на выплату. Но что, если Вы по тем или иным причинам не предоставили на осмотр автомобиль?! Ведь страховая не виновата в этом! Тогда срок в 20 дней приостанавливается вплоть до предоставления Вами автомобиля на осмотр (часть 11 стать 12).

Страховые выплаты по ОСАГО

При ДТП полис ОСАГО покрывает ущербы, которые нанес водитель другим участникам ДТП. Так ущерб может быть нанесен жизни, здоровью и имуществу. Бывают случаи, когда виноваты оба водителя, тогда выясняется, кто больше виноват и у кого меньше ущерб.

После обращения в страховую компанию насчет ДТП страховая дает ответ в течение 20 рабочих дней, а после этого в течение 5 дней можно еще раз подать обращение, если решение не устраивает.

Компенсация ущерба может быть путем денежной выплаты или непосредственно прямого ремонта машины пострадавшего.

Оставьте свой номер телефона, мы перезвоним и проконсультируем. Предлагаем лучшие варианты страхования авто в надежных компаниях.

Максимальная сумма выплаты по ОСАГО при ДТП

Сумма выплаты по полису ОСАГО составляет:

«Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет: а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ); б) в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ).» (Статья 7 Федерального Закона от 25.04.2002 года № 40 – ФЗ).

Есть случаи, при которых страховая не оплачивает ущерб. К ним относятся:

- в ДТП попало лицо, не записанное в полисе;

- величина компенсации выше 400 тысяч рублей;

- виновник аварии – ученик, а ДТП произошло на специальной учебной площадке.

Также надо помнить о праве регресса. В некоторых случаях у страховщиков есть причины для возмещения суммы, которая была оплачена ими пострадавшему в ДТП:

- умышленное вредительство,

- опьянение,

- отсутствие ВУ,

- отсутствие ОСАГО,

- ОСАГО просрочен,

- сокрытие с места ДТП,

- нарушение порядка действий при европротоколе,

- ущерб выше 400 тысяч рублей,

- ложные данные в полисе ОСАГО.

Если виновник ДТП решит оплатить сумму ущерба самостоятельно, а потом только заявит в страховую и предоставит необходимые документы, то страховая не будет компенсировать уже совершенную выплаты, так как это не предусмотрено законом.

Расчет максимальной выплаты по страховому полису в 2022 году

Размер компенсации складывается из многих факторов, таких как: виды повреждений, износ ТС цена на рынке и т.д.

Расчет компенсации на каждую деталь считается отдельно, чтоб определить ее износ. При этом расчет производится только для тех элементов, которые полностью подлежат замене.

Некоторые элементы под понятие износа не попадают вовсе:

- краска,

- восстанавливаемые детали,

- процесс ремонта,

- подушки и ремни безопасности.

Еще на размер выплаты влияет ваша локация, т.к. в разных городах России – разные цены на запчасти.

Чтобы точно вычислить сумму на ремонт автомобиля, надо знать точное название необходимых деталей и их стоимость, стоимость часа работы мастеров, материалов, работы оборудования в мастерской.

Чтобы узнать абсолютно точно, сколько стоит восстановление ТО, привлеките экспертов.

Оформление ДТП по европротоколу

В случае оформления ДТП по европротоколу сумма компенсации сокращается до 100 тысяч рублей. К тому же необходимо соблюсти все правила оформления европротокола и вовремя отправить извещение о ДТП в страховую.

4 пункт статьи 11.1 ФЗ Об ОСАГО: «4. В случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции размер страхового возмещения, причитающегося потерпевшему в счёт возмещения вреда, причинённого его транспортному средству, не может превышать 100 тысяч рублей, за исключением случаев оформления документов о дорожно-транспортном происшествии в порядке, предусмотренном пунктом 5 настоящей статьи.»

Формально, есть одно условие, при котором может быть выплачена сумма до 400 тысяч рублей, но на практике на данный момент это невозможно.

Что должно быть соблюдено:

- ДТП должно произойти в Москве, Московской области, Санкт-Петербурге или Ленинградской области;

- устройство, фиксирующее результаты ДТП должно поддерживать систему ГЛОНАСС. Должны быть соблюдены временные рамки, а также зафиксированы все повреждения, расположение и т.п;

- информация должна быть передана через специальную программу, которая пока не работает.

При повреждении авто

Размер суммы компенсации от страховой компании выводится исходя из заключения экспертизы (поэтому нельзя ремонтировать автомобиль ранее ее проведения, а также отказываться от экспертизы). При несогласии с выделенной суммой страхователь проводит независимую экспертизу, а при отсутствии положительного результата может обратиться в суд.

Автомобиль не подлежит восстановлению

Когда автомобиль не подлежит восстановлению, такую ситуацию называют гибелью автомобиля. В каком случае признаётся гибель автомобиля? Когда стоимость ремонта более или равна стоимости автомобиля на дату ДТП.

Тогда страховая выплачивает сумму стоимости автомобиля на момент наступления страхового случая или максимальную сумму компенсации, если цена авто была выше 400 тыс.руб., т.к. максимальная сумма выплат по ОСАГО составляет 400 тыс.руб.

Федеральный закон “Об обязательном страховании гражданской ответственности владельцев транспортных средств” ( ОСАГО ), N 40-ФЗ | Ст. 12, П.1

«18. Размер подлежащих возмещению страховщиком убытков при причинении вреда имуществу потерпевшего определяется: а) в случае полной гибели имущества потерпевшего – в размере действительной стоимости имущества на день наступления страхового случая за вычетом стоимости годных остатков. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна стоимости имущества на дату наступления страхового случая или превышает указанную стоимость.»

Если вы не согласны с суммой компенсации по ОСАГО и очевидное занижение выплаты

- По “Закону об ОСАГО” вы вправе требовать результаты экспертизы, проведенной страховой компанией.

- При несостыковке в суммах (необходимая по экспертизе и реальная от страховой) следует провести независимую экспертизу, которая докажет, что выплаченной компенсации не хватает на полноценный ремонт.

- Попытаться решить проблему мирным путем и составить досудебную претензию (в последующем она в любом случае будет нужна для суда). Это нужно сделать в течение 20 дней после выплаты страховой страхователю заниженной суммы.

- При непринятии решения в вашу пользу обращайтесь в суд. И обязательно воспользуйтесь услугами автоюриста.

Если нанесен вред здоровью или жизни

Размер выплаты пострадавшим людям рассчитываются исходя из степени повреждения здоровья и суммы, необходимой на лечение.

| Степень повреждения | Размер компенсации | Сумма выплаты |

|---|---|---|

| Ребенок-инвалид | 100% | 500 тыс.руб |

| Инвалидность I степени | 100% | 500 тыс.руб. |

| Инвалидность II степени | 70% | 350 тыс.руб. |

| Инвалидность III степени | 50% | 250 тыс.руб. |

Законом об ОСАГО предусмотрены решения в случае смерти участника ДТП:

«Размер страховой выплаты за причинение вреда жизни потерпевшего составляет: 475 тысяч рублей – выгодоприобретателям, указанным в пункте 6 настоящей статьи; не более 25 тысяч рублей в счет возмещения расходов на погребение – лицам, понесшим такие расходы.» (Часть 7 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если погибших несколько, страховая выплачивает компенсацию каждой семье погибшего кормильца.

Какие нужны документы для страховой компании и срок выплат

Для того, чтобы страховая компания исполнила свои прямые обязанности, необходимо оформить и предоставить все требуемые документы.

- Заявление о ДТП.

- Справка от сотрудников ДПС.

- Полис ОСАГО.

- Водительское удостоверение.

- Свидетельство о регистрации ТС.

- Паспорт страхователя.

- Справка об ИНН.

Сколько нужно ждать решение страховой?

Итоговую сумму возмещения страховщики обязаны отдать в течение 20 рабочих дней:

«21. В течение 20 календарных дней, за исключением нерабочих праздничных дней, а в случае, предусмотренном пунктом 15.3 настоящей статьи, 30 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.» (Часть 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если страховщики задержали выплату, отправляйте им заявление-претензию. Помимо этого у вас есть право просить выплаты неустойки в размере 1% от суммы компенсации за каждый день просрочки. Если и это не сработает, придется идти разбираться в суд.

Формы страховых выплат

Иногда страховые компании производят компенсацию исключительно натурой, то есть ремонтом. Закон о ремонте вместо денежных выплат вышел в свет 17 марта 2017 года. Поэтому сейчас страховые в 90% случаях отправляют страхователей на ремонт.

Когда же человек сможет получить именно выплату?

- Причинен тяжкий вред здоровью или наступила смерть.

- Автомобиль не подлежит восстановлению.

- Потерпевший – инвалид I или II группы.

- Сумма ущерба более 400 тысяч рублей.

- Ремонт в автосервисе страховой компании невозможен.

- Ближайший автосервис расположен далее, чем 50 км от дома водителя или от места ДТП.

Оформляйте ОСАГО вовремя! С помощью этой формы вы можете сделать все самостоятельно. Если у вас есть вопросы по внесению данных, можете ознакомиться с инструкцией по покупке страховки онлайн.

Вопросы и ответы по ОСАГО

Когда виноваты 2 водителя?

- – Страховые выплачивают по 50% каждому пострадавшему-виновнику по ГК РФ (ст.1083).

- – Страховые не выплачивают никому ничего, но это нарушение закона об ОСАГО и надо разбираться в суде.

Когда виновнику ДТП все равно придется платить?

Виновнику нужно оплачивать ремонт пострадавшему из своего кармана, если сумма ущерба более 400 тысяч рублей (400 т.р. выплатит страховая, а оставшаяся часть ложится на виновника аварии).

Если ПДД были нарушены и страховая воспользовалась правом регресса (см. начало статьи).

Если есть КАСКО

Если есть КАСКО вам покроют убытки в любом случае.

Если вы виновник: ОСАГО займется пострадавшим, а КАСКО – вами.

Если вы пострадавший: вас “починят” КАСКО и ОСАГО вдвоем.

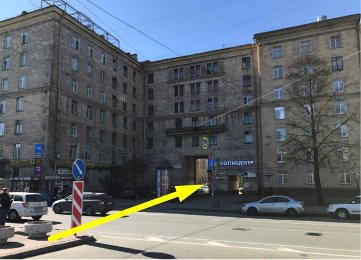

Офисы Санкт-Петербургского Центра Страхования

Московский пр. 193

ПН-ПТ с 9:30 — 20.00

СБ-ВС с 10.00 — 19.00

Пн-Пт 10.00 – 19.30

Сб, Вс 10.00 – 19.00

Вход в левой части дома, вывеска над аркой «КАСКО, ОСАГО», в арку и направо

с доставкой или онлайн

Экономьте время и деньги!

электронный полис ОСАГО дешевле, чем в офисе

хотите бумажный полис на бланке? Вы можете заказать бесплатную доставку в пределах КАД.

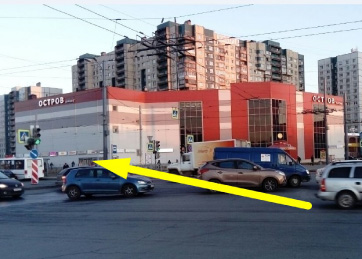

Индустриальный пр. 19А

ПН-СБ с 11:00 — 20.00

ВС – выходной

Уточняйте рабочие дни перед визитом в данный офис!

Перекрёсток (с пр. Косыгина) ТЦ Остров, (по диагонали от ТРК Июнь), 1й этаж, секция 117

О нас ВКонтакте с 2013 года.

Головной офис:

Санкт-Петербург, Московский пр. 193.

Дополнительный офис:

Санкт-Петербург, пр. Индустриальный 19А

Каковы сроки выплаты ОСАГО по закону — 20 дней рабочих или календарных?

Для возмещения ущерба по ОСАГО участник ДТП должен обратиться в течении 5 дней в страховую компанию (свою или виновника). После этого у СК есть установленный законом срок, в течении которого выплачивается ущерб из=за наступившего страхового случая.

Давайте узнаем в течении какого времени СК рассматривает заявление и сколько ждать непосредственно выплаты по ОСАГО, а также каковы могут быть причины задержки.

- Сколько дней ждать страхового возмещения по закону?

- В течении 20 дней рабочих или календарных СК должна выплатить?

- Причины задержки

- Можно ли ускорить сроки рассмотрения заявления?

- Если страховая компания затягивает выплаты по страховому случаю

- Видео по теме

Сколько дней ждать страхового возмещения по закону?

Сроки выплат страховых компенсаций регулируются ФЗ 40 «Об ОСАГО». В соответствии с частью 21 статьи 12 страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами документы в течение 20 дней с даты получения.

В течение 15 дней с момента получения заявления страховщик обязан его принять и в течении следующих 5 составить акт о страховом случае, на основании которого принять решение об осуществлении страховой выплаты потерпевшему, а затем осуществить страховую выплату ущерба при ДТП или направить потерпевшего на ремонт.

Если рассмотрев данное дело, СК приняла решение отказать в выплате компенсации, то она обязана направить в этот же срок потерпевшему в письменном виде извещение о полном или частичном отказе в выплате с указанием причин.

В течении 20 дней рабочих или календарных СК должна выплатить?

Осуществить выплату компенсации СК обязана в течение 20 календарных дней, однако нерабочие и праздничные дни в этот срок не входят. Для чего вам необходимо знать сроки? Для того чтобы:

- верно и в срок подать заявление о страховом случае в страховую компанию для возмещения ущерба;

- отследить срок выплаты от страховой компании.

Теперь вы знаете, в какой срок производится компенсация.

Причины задержки

У многих собственников автомобилей в случае задержки выплат возникают претензии, но при этом мало кто спрашивает себя все ли документы поданы и когда они были получены страховой компанией.

Если кто-то пострадал в дорожно-транспортном происшествии, время сбора документов увеличится. К расследованию данного события подключаются следственные органы, в этом случае справки, описывающие полностью происшествие, выдаются спустя месяц-два, а иногда и больше. Эти документы содержат достаточно большой объем информации, необходимой СК чтобы подтвердить, что страхователь на момент управления транспортным средством был трезв, что у него на момент ДТП было водительское удостоверение и т.д.

Вся эта информация содержится в документах, которые сотрудники компетентных органов могут выдавать достаточно долго. Поэтому, если вам задерживают страховые выплаты обратитесь в страховую компанию и узнайте причину. Возможно какой-то документ вы просто забыли подать или в документах присутствует ошибка.

Из этого следует, что фактически отведенный на рассмотрение заявления страховой компанией дела, срок пойдет только после того как произойдет исправление всех ошибок или подачи недостающих документов.

Можно ли ускорить сроки рассмотрения заявления?

Для того чтобы ускорить процесс продвижения дела страхователю нужно придерживаться следующих рекомендаций:

- После того как на место аварии были вызваны сотрудники ГИБДД, вам следует узнать у виновника аварии его данные:

- Серию и номер его договора страхования.

- Его адрес регистрации и фактического места проживания.

- Телефон, по которому с ним можно связаться.

- Не забудьте записать телефоны и адрес СК виновного лица, обычно реквизиты страховой организации находятся на бланке договора обязательного страхования.

- Если у вас есть возможность, постарайтесь сделать копию полиса страхования и паспорта виновника (вы можете сфотографировать на свой мобильный телефон).

- После осмотра места происшествия сотрудниками ГИБДД и составления всех необходимых в данном случае документов следует самостоятельно явиться в отдел ГИБДД и забрать оттуда все необходимые для оформления дела в СК документы.

- После получения на руки всех документов следует сразу же отвезти их в страховую организацию.

Ранее до 2009 года страховые организации самостоятельно отправляли запрос в отдел ГИБДД на получение справки номер 748, однако на сегодняшний день представители органов автоинспекции обязаны выдавать данный документ лично на руки участнику аварии.

На данном документе не предусмотрено место для круглой печати, сотрудники ГИБДД могут проставить угловой штамп и этого будет вполне достаточно. Проверьте чтобы на поставленной сотрудниками автоинспекции печати были отражены данные, проставляющего данный штамп, автоинспектора.

Делается это для того чтобы быстро восстановить документы в случае, если по каким-то причинам они будут утеряны в СК. Не забудьте записать данные сотрудника страховой организации, который принимал ваше дело к рассмотрению и номер контактного телефона по которому вы сможете с ним связаться.

В том случае, если результаты проведенной экспертизы, которую проводил эксперт, сотрудничающий со СК, вас не устраивают, то следует самостоятельно выбрать независимого эксперта, не имеющего отношения к вашей страховой фирме и провести оценку ущерба у него.

- Не забудьте, что на независимую экспертизу вы в обязательном порядке должны заранее пригласить представителя страховой организации. Это делается для того чтобы в будущем (если дело дойдет до подачи иска на возмещение ущерба при ДТП) СК не смогла оспорить результаты оценки.

- Оповестить СК о времени и месте проведения вашей экспертизы следует при помощи заказного письма с уведомлением. Вне зависимости от того отреагирует ли СК на ваше приглашение или нет, шансов оспорить выводы независимого эксперта у СК не будет.

После подачи заявления на выплату и всех необходимых документов начнется отсчет 20-ти дневного срока, в течение которого страховая организация будет обязана выдать вам направление на ремонт, выплатить деньги или предоставить письменный мотивированный отказ в выплате компенсации. Согласно действующему законодательству у СК на это есть 20 календарных дней (в расчет не берутся праздничные и нерабочие дни).

Многие автомобилисты задают вопрос как правильно рассчитать дату выплаты если страховая организация по каким-либо причинам требует предоставить дополнительные справки и документы? На этот вопрос РСА отвечает достаточно полно и однозначно: срок по истечению которого СК обязана сделать выплату, выдать направление на ремонт или предоставить клиенту отказ в выплате следует исчислять с момента предоставления в СК заявления и всего перечня документов, которые отражены в Правилах об обязательном страховании.

Если страховая компания затягивает выплаты по страховому случаю

Если в течение установленного законом срока страховая организация не произведет выплату компенсации или выдачу направления на восстановительный ремонт, или же не предоставит клиенту мотивированный отказ в выплате ущерба при ДТП, следует обратиться в СК и уточнить причину задержки. Далее, если доводы СК о задержке выплаты вас не устраивают, можно обратиться с жалобой на действия данной организации в РСА и ФССН.

Чаще всего такие действия заканчиваются урегулированием вопроса. В том случае, если СК задерживает компенсационные выплаты, то клиент может подать в данную организацию заявление о выплате неустойки по ОСАГО, на сегодняшний день пеня за задержку выплаты составляет 1 процент от суммы выплаты за каждый день просрочки.

Если жалобы в РСА и ФССН не возымеют действия, следует подать в СК претензию в которой нужно описать ваши требования. На рассмотрение претензии СК дается 10 дней, по истечению этого срока компания обязана предоставить клиенту ответ в виде:

- выплаты компенсации;

- направления на ремонт;

- или же в виде отказа в выплате компенсации.

Видео по теме

Посмотрите видео, в котором юрист разъясняет важные моменты, касающиеся сроков выплат по ОСАГО.

Законом четко регулируются сроки, в течении которых СК обязана произвести выплату компенсации. Учитывайте, что эти 20 дней относятся и к предоставлению направления на ремонт.

Не забывайте, что при нарушении сроков вы имеете право потребовать от СК компенсацию за задержку выплаты. В случае, если вы подали претензию, а СК никак на нее не отреагировала вы можете смело обращаться в суд. Чаще всего суды встают на сторону страхователя, но естественно, что данное мероприятие значительно затянет время получения компенсационных выплат. Теперь вы знаете, через сколько дней выплачивают страховку и что делать, если этого не произошло.

Вопросы, связанные с условиями и порядком возмещения вреда

Если возмещение вреда в натуральной форме (ремонт) осуществляется по договору ОСАГО, заключенному 29 апреля 2017 года и позднее, при условии, что потерпевший является гражданином Российской Федерации и автомобиль, которому причинен вред, является легковым, доплат от потерпевшего не требуется, кроме случаев, когда стоимость восстановительного ремонта превышает страховую сумму по договору ОСАГО или максимальный размер страхового возмещения для ДТП, оформленных в рамках так называемого «Европротокола», а также в случае, если в ДТП имела место «обоюдная» вина и потерпевший не имеет права на возмещение вреда в полном объеме в силу того, что несет определенную долю ответственности за произошедшее ДТП.

В случае если натуральная форма возмещения с учетом установленных Законом об ОСАГО условий не является обязательной, но тем не менее по согласованию со страховщиком выбрана потерпевшим, доплата от потерпевшего может потребоваться в случае необходимости оплаты СТОА суммы износа деталей (узлов, агрегатов), подлежащих замене в рамках восстановительного ремонта.

Предполагаемый размер доплаты должен быть указан в направлении на ремонт.

Пунктом 21 статьи 12 Закона об ОСАГО установлен срок выдачи направления на ремонт страховщиком после обращения потерпевшего с полным комплектом необходимых документов (20 календарных дней, за исключением нерабочих праздничных дней), а также пунктом 15.2 статьи 12 указанного закона установлены максимальные сроки проведения СТОА восстановительного ремонта со дня представления потерпевшим транспортного средства на СТОА – 30 рабочих дней.

В ситуации, когда у страховщика нет договора со СТОА, на которой может быть осуществлен восстановительный ремонт транспортного средства потерпевшего в соответствии с требованиями Закона об ОСАГО, страховое возмещение осуществляется в денежной форме.

Страховая компания выдает направление на СТОА, которая соответствует установленным пунктом 15.2 статьи 12 Закона об ОСАГО требованиям в части доступности и порядка проведения ремонта, с которой у страховой компании имеется договор. Потерпевший может провести ремонт на иной СТОА только при условии отсутствия у страховщика договора с СТОА, соответствующей требованиям Закона об ОСАГО, на которой может быть осуществлен ремонт транспортного средства потерпевшего, а также только при наличии соответствующего согласия на это страховой компании. При этом решение о возможности осуществить ремонт в соответствии с требованиями Закона об ОСАГО на предложенной потерпевшим СТОА и выдаче направления на эту СТОА принимает страховщик. В случае отсутствия согласия страховщика на осуществление ремонта на СТОА, предложенной потерпевшим, возмещение вреда, причиненного транспортному средству, осуществляется в форме страховой выплаты.

Осмотр страховщиком поврежденного транспортного средства потерпевшего должен быть организован и проведен в течение пяти рабочих дней с даты подачи заявления о страховом возмещении и прилагаемых к нему в соответствии с Правилами ОСАГО документов. При этом страховщик обязан организовать и провести осмотр или независимую техническую экспертизу, а потерпевший обязан представить поврежденное транспортное средство для осмотра. Страховщиком и потерпевшим может быть согласован иной срок проведения такого осмотра.

После представления потерпевшим в страховую компанию полного комплекта документов согласно требованиям Правил ОСАГО, а также проведения осмотра поврежденного ТС, в течение 20 календарных дней страховщик обязан произвести страховую выплату или выдать потерпевшему направление на ремонт либо направить мотивированный отказ в осуществлении страхового возмещения. Срок рассмотрения претензии в рамках досудебного порядка разрешения споров составляет десять календарных дней со дня поступления претензии в страховую компанию.

При несоблюдении срока осуществления страховой выплаты или срока выдачи потерпевшему направления на ремонт транспортного средства потерпевшему рекомендуется первоначально обратиться в страховую компанию с досудебной претензией. Если претензия остается без ответа, можно обратиться в РСА или Банк России.

Потерпевшему, который застрахован по ОСАГО, следует обращаться в страховую компанию, с которой у него заключен договор ОСАГО.

Потерпевшему, который не застрахован по ОСАГО, следует обращаться в страховую компанию, в которой застрахована гражданская ответственность виновника.

В данной ситуации, если причинен вред жизни или здоровью потерпевшего, пунктом 1 статьи 18 Закона об ОСАГО предусмотрено осуществление компенсационной выплаты, т.е. потерпевший (его наследники) вправе обратиться в РСА.

Если вред причинен имуществу потерпевшего, например, автомобилю, при этом виновник ДТП не установлен, то возместить причиненный вред некому, восстанавливать такой автомобиль придется самому потерпевшему.

Копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении.

В случае если в результате ДТП вред причинен ТС и/или иному имуществу – сведения о повреждениях ТС и иного имущества должны содержаться в первичных процессуальных документах, оформленных уполномоченными сотрудниками полиции (протокол об административном правонарушении/постановление по делу об административном правонарушении, определение о возбуждении дела об административном правонарушении и проведении административного расследования или определение об отказе в возбуждении дела об административном правонарушении).

Отзыв лицензии не влечет одномоментное прекращение деятельности страховщика. Соответственно, страховая компания обязана урегулировать заявленный до момента отзыва лицензии страховой случай. В случае необходимости получить представленные страховщику документы нужно обратиться с письменным заявлением об этом в страховую компанию, в которую были поданы документы. Если по каким-либо причинам получение этих документов от страховщика невозможно, для обращения за возмещением повторно (например, к страховщику причинителя вреда или РСА) необходимо восстановить требуемые документы (документы о ДТП). При этом в случае отсутствия возможности проведения осмотра поврежденного транспортного средства у страховщика причинителя вреда (РСА) не будет возможности установить размер подлежащего возмещению вреда, что приведет к невозможности осуществить страховую выплату.

В течение какого времени страховая должна выплатить деньги по ОСАГО

Увеличение количества автомобилей на дорогах имеет свои положительные и отрицательные моменты. Правовые акты в области обязательного страхования автогражданской ответственности постоянно корректируются и совершенствуются, позволяя в кратчайшие сроки получить возмещение за причинённый здоровью или имуществу ущерб. Однако, наряду с этим, страховые агентства систематически нарушают срок выплаты по ОСАГО, приводя различные доводы, якобы, описанные законодательством.

Как получить компенсацию

Принципы получения компенсации оговариваются страховым договором, как и перечень действий при свершении ДТП.

Типовое соглашение с агентством регламентирует несколько разновидностей оформления аварии:

- Составление Европротокола с извещением о дорожном происшествии. Полное согласование действий участников аварии при отсутствии обоюдных претензий, ведёт к оформлению Европейского протокола без приглашения служащих автоинспекции и соответственного извещения о происшествии. Подобный вариант используется для получения компенсации, не превышающей 50 000 рублей.

- Приглашение на место происшествия представителей ГИБДД и страхового агентства. Ситуация связана с получением материального ущерба, оцениваемого более 50 тысяч, который не подходит под пункты Европротокола.

- Представители агентства редко посещают место аварии. Зачастую они просят указать по телефону данные гражданского паспорта, номер страхового полиса, его серию, индекс государственной регистрации средства.

После оформления на месте необходимых документов, участникам дорожной аварии необходимо получить в подразделении автоинспекции справку о происшедшем инциденте. Она и описание повреждений необходимы для получения возмещения по ОСАГО, которое оформляется у страховщика.

Документы на получение выплаты

Получению страхового возмещения автогражданской ответственности предваряет сбор пакета документов, которые необходимо предоставить агентству:

- заявление на возмещение;

- справка формы Ф-12 об участии в происшествии;

- протокол о дорожном происшествии;

- извещение;

- протокол о правонарушении, относящемся к разряду административных, составленном при необходимости;

- определение о возбуждении дела по административному нарушению;

- постановление об отказе возбуждения дела, если имелось;

- платёжная квитанция, при получении административного наказания на месте происшествия;

- копия удостоверения о регистрации автомобиля или его технический паспорт.

При самостоятельном оценивании ущерба, нужно приложить документы об оценке, расходах на её проведение. Наличие услуг эвакуатора также следует подтвердить документально.

При самостоятельном оценивании ущерба, нужно приложить документы об оценке, расходах на её проведение. Наличие услуг эвакуатора также следует подтвердить документально.

Если транспортное средство находилось несколько дней на стоянке у независимого оценщика в ожидании осмотра, это также обязано подтверждаться документально.

20 рабочих суток или календарных

Отношения между контрагентами страхового дела регламентируются правовыми актами об ОСАГО, где указываются сроки выплаты компенсации.

Страховое учреждение обязано принять заявление пострадавшего и выплатить ему сумму ущерба или выразить несогласие в течение первых 20 календарных суток, исключая только праздничные нерабочие дни. Причём, вид покрытия не имеет никакого значения.

Им может быть конкретная сумма, выданная лично собственнику машины или направление на станцию техобслуживания. Приемлемую для него форму, автомобилист выбирает сам. Однако срок исполнения компенсационных выплат всегда равняется 20 дням, безотносительно к форме.

Следует напомнить, что именно этот срок оговаривается в Федеральном законе «Об ОСАГО». Его параграфы гласят, что срок возмещения причинённого убытка обусловливается 20 днями, исключая лишь праздничные. Обычные выходные дни под это определение не попадают.

Владельцам полиса следует обратить внимание на оговорку представителей страховой организации, которые утверждают, что упоминаемый срок начинается только после осмотра или освидетельствования транспортного средства. Этот период равен 20 именно рабочим дням. Однако это противоречит законодательству и приводит к затягиванию сроков оформления документов. Подобное может привести к отказу агентства выдать компенсацию.

Владельцам полиса следует обратить внимание на оговорку представителей страховой организации, которые утверждают, что упоминаемый срок начинается только после осмотра или освидетельствования транспортного средства. Этот период равен 20 именно рабочим дням. Однако это противоречит законодательству и приводит к затягиванию сроков оформления документов. Подобное может привести к отказу агентства выдать компенсацию.

Рассмотрев внимательно законодательство, пользователь не будет введён в заблуждение о том, когда производится выплата по ОСАГО — в течение 20 дней рабочих или календарных. Параграф 21 данного правового акта даёт чёткое определение сроков — 20 календарных дней. Эта цифра может быть увеличена до 30, если потерпевший настаивает на проведении независимой экспертизы.

Максимальная выплата

Законодательство об автогражданской ответственности постоянно претерпевает изменения. Таковое произошло и с редакцией 2002 года, и с последующей — 2017 года.

Разумеется, первое, чем интересуется автомобилист, это сумма выплаты. Она рассчитывается, исходя из базы, обозначенных правовыми актами пределов, которые обусловливаются конкретными выплачиваемыми суммами. Новые правила ставят условия выплаты в зависимость от времени предоставления документов агентству. Посему, при просрочке подачи пакета документов свыше 20 календарных дней, страховщик вправе отказать в выдаче компенсации.

Нынешний год характеризуется следующими максимальными суммами компенсации:

- возмещение причинённого урона потерпевшему при аварии выражается 400 тысяч рублей;

- нанесение вреда жизни либо здоровью пострадавшего — 500 000;

- возмещение причинённого урона нескольким человекам, возможно, каждому в отдельности, но не более 400 тысяч общей суммы;

- компенсация на погребение погибшего в дорожном инциденте дальнего родственника — 50 000;

- то же самое для ближнего родственника — 475 тысяч.

Максимальная сумма, предназначенная для возмещения урона имуществу, обусловлена Европротоколом и составляет 50 000 рублей. Участникам аварии следует известить об этом агентство в течение пяти дней. Если же размер компенсации не будет достаточным для погашения ущерба, недостающее обязан внести инициатор аварии.

Максимальная сумма, предназначенная для возмещения урона имуществу, обусловлена Европротоколом и составляет 50 000 рублей. Участникам аварии следует известить об этом агентство в течение пяти дней. Если же размер компенсации не будет достаточным для погашения ущерба, недостающее обязан внести инициатор аварии.

В случае если виновник стал потерпевшим, сумма не будет распределяться пропорционально среди всех участников транспортной аварии.

Срок обращения в агентство

Предоставить повреждённый автомобиль на осмотр эксперту, считается обязательной процедурой для получения компенсации. После приёма пакета документов, такая компания назначает дату и место освидетельствования, куда потерпевший должен поставить машину для осмотра.

Время обращения по страховому сертификату в агентство обозначено 5 днями. Если же в назначенный день транспортное средство не будет осмотрено, водителю вернут пакет документов с поданным им заявлением.

Но для получения компенсации ему всё равно придётся обратиться к агентству и поставить автомобиль на смотровую площадку. Разумеется, это повлияет и на срок выплаты страховки. Её дата передвинется на 20 дней позже — после дня повторной подачи документов.

Административное расследование

Правовые акты по «автогражданке» разрешают агентству отложить на некоторое время вопрос по выплате компенсации, если авария привлекла к себе интерес автоинспекции. При возбуждении уголовного либо административного дела, выплата будет отсрочена до момента предоставления страховой компании решения по данному расследованию. Подобная ситуация наблюдается при рассматривании дела судебной инстанцией. Конечно, это практикуется не так часто, но всё-таки они случаются.

Примером можно привести следующие обстоятельства:

Примером можно привести следующие обстоятельства:

- вследствие аварии есть раненные либо случаи со смертельным исходом;

- автоинспекция не в состоянии установить инициатора происшествия или степень вины сторон;

- одна из сторон скрылась с места аварии.

Дело могут дополнить и другие факторы.

Что делать пострадавшему при нарушении сроков возмещения

Не секрет, что держатели полиса вовремя представляют необходимые документы, но агентства умудряются по различным причинам затягивать сроки компенсационных выплат. Какое же наказание должна понести организация перед своим клиентом? Законодательством предусмотрена неустойка пострадавшему в размере 0,5% за каждый просроченный день исходя из общей суммы выплаты.

Если же компания вовремя не предоставила клиенту мотивированный отказ, это грозит ей финансовой санкцией размером 0,05%.

Для получения неустойки следует направить в агентство заявление с претензиями, указать банковские реквизиты для получения пени.

Если же данная мера не помогает прийти к взаимному пониманию, автовладелец вправе направить агентству досудебную претензию и обратиться к Федеральной службе страхового надзора.

Что делать при отказе выплаты

При отказе выплатить компенсацию, клиент должен обратить взор на перечень нестраховых случаев, перечисленных полисом. Возможно, его инцидент попадает в этот список или был нарушен срок подачи заявления страховой организации. Хотя, к сожалению, не всегда отказы случаются по вышеописанным факторам. Возможно, недобросовестное агентство попытается отбиться от клиента рядом надуманных причин.

При отказе выплатить компенсацию, клиент должен обратить взор на перечень нестраховых случаев, перечисленных полисом. Возможно, его инцидент попадает в этот список или был нарушен срок подачи заявления страховой организации. Хотя, к сожалению, не всегда отказы случаются по вышеописанным факторам. Возможно, недобросовестное агентство попытается отбиться от клиента рядом надуманных причин.

Большим плюсом станет направление компании досудебных письменных требований, они будут служить поводом подачи искового заявления в суд.

Это даст право истцу получить кроме положенной выплаты и некоторую сумму для удовлетворения моральной компенсации. Выигравшему дело можно будет надеяться на оплату агентством судебных издержек, экспертной оценки.

Досудебное урегулирование

Не всегда соблюдение буквы закона оканчивается обоюдным согласием контрагентов, некоторые споры приходиться улаживать с помощью суда. В свою очередь, законодательство предусматривает досудебное разрешение возникшего конфликта, что выражается в подаче письменной претензии компании по поводу страховки.

Агентство обязано в течение пяти календарных дней рассмотреть требования клиента и предоставить аргументированный ответ.

При несогласии со страховщиком, держатель полиса вправе обратиться в суд. Если же судебная инстанция придёт ко мнению, что агентство не соблюдает свою ответственность перед клиентом, ему будет определено наказание в пользу подателя иска, даже если он и не требовал такого.

Исковая давность

Правовые акты об автогражданской ответственности не регламентируют сроки исковой давности, однако, Гражданский кодекс определяет его в три года. При этом за начало отсчёта принимается дата, когда клиент впервые узнал об отказе компании или неполной выплате компенсации.

Течение упомянутого срока может прекратиться по признанию агентством своего необоснованного отказа или производстве им частичной выплаты компенсации, а также наложенного на него штрафа, в пользу пострадавшего. Однако в любом случае необходимо знать, в какой срок страховая компания должна выплатить деньги по ОСАГО.

Выплата возмещения за повреждение машины происходит в течение первых 20 календарных дней после подачи агентству необходимых документов. Сюда включаются не только рабочие, но и выходные дни, кроме нерабочих праздничных.

Максимальная сумма возмещения ОСАГО при ДТП

Система автомобильного страхования в России периодически меняется. Это касается размеров выплат, тарифов и стоимости полисов. Важно успевать следить за нововведениями. Максимальная выплата по ОСАГО – предельно возможная сумма, которую может выдать страховая компания пострадавшему при возникновении ДТП. Есть 2 варианта компенсации: ремонт машины и денежная выплата.

- Максимальная сумма возмещения по ОСАГО в 2022 году

- При повреждении или тотальной гибели авто

- За причинение вреда здоровью

- В случае смерти пострадавшего

- В случае составления Европротокола

- При обоюдной вине

- Кто и как получает выплату по ОСАГО?

- Независимая экспертиза после ДТП

- Документы для получения выплаты

- Сроки подачи заявления страховщику

- Срок выплаты ущерба

- Что делать, если сумма выплаты по ОСАГО не устраивает

- Вывод

Максимальная сумма возмещения по ОСАГО в 2022 году

ФЗ №40 фиксирует все новые моменты, которые касаются страховых случаев. Максимальная выплата компенсации по полису ОСАГО является фиксированной. Все зависит от того, какие повреждения были нанесены и кому: людям, автомобилю или другому имуществу.

При повреждении или тотальной гибели авто

Если автомобиль был поврежден в ДТП, то по ОСАГО он будет направлен на ремонтные работы. Компании по страховке обычно располагают своими СТО, но иногда происходят ситуации, когда они оплачивают затраты и в других станциях техобслуживания. Этот момент лучше уточнять в своей страховой фирме, не отправляя машину на ремонтные работы без предварительного согласования.

Размер компенсации зависит от результатов работы экспертов. Когда страхователю кажется, что выделенная выплата является заниженной, ему стоит позаботиться о проведение повторной независимой экспертизы. Если после этого не удастся добиться положительных результатов – следует обратиться в судебный орган.

В случае, если машину нельзя восстановить – это гибель автомобиля. В какой ситуации выносится данный вердикт? Когда стоимость ремонта будет превышать или равняться ценнику машины на момент дорожного происшествия.

В таком случае страховая компания компенсирует стоимость авто, либо выдаст наибольшую выплату, если ценник машины был выше 400 тыс. руб. Т.к. максимальная компенсация по ОСАГО – 400 тыс. руб.

За причинение вреда здоровью

Причинение вреда здоровью – это не только траты на лекарственные препараты, услуги сиделок и т.п. Фирма по ОСАГО может компенсировать заработную плату, которую потерпевший не получал во время лечения.

Если пострадавшему была присвоена группа инвалидности, то он может рассчитывать на дополнительные денежные средства. Также максимальная выплата часто полагается тем, кто получил тяжкие повреждения. Это нужно прописывать в тексте заявления.

Все расходы по здоровью не могут превышать максимальную выплату в 500 тыс. руб. Страховая фирма, когда определяет размер компенсации, опирается на нормативы, установленные законодательством. Если возмещение полагается нескольким лицам, к примеру, матери и детям, то страховая выплата будет разделена на равные части.

В случае смерти пострадавшего

Если пострадавший погиб в автомобильном аварии, по полису ОСАГО предусматривается максимальная выплата в 475 тыс. руб., которую получит выгодоприобретатель (перечень лиц установлен на законодательном уровне), а 25 тыс. руб. будут направлены на организацию похорон.

В случае составления Европротокола

Если ДТП оформлено по Европротоколу, то максимальная сумма выплаты составит 100 тыс. руб. С 01.10.2019 г. предельный размер возмещения может быть повышен до 400 тыс. руб.

Для этого нужно выполнить 2 условия:

- Мнение участников ДТП обязано совпадать по поводу деталей аварии, не должно быть разногласий в списке внешних повреждений авто.

- Водители зафиксировали данные по аварии через мобильное спецприложение «ДТП Европротокол».

ВНИМАНИЕ! При составлении Европротокола у каждого водителя, участвующего в ДТП, должен быть оформлен ОСАГО.

При обоюдной вине

Случаи по обоюдной вине регламентированы в законе об ОСАГО. В документе указано, что в подобных ситуациях компенсация назначается после того, как суд установит степень вины лиц. В этом же пункте есть уточнение: если степень вины не удалось установить, то страховая компания выплачивает денежные средства каждому водителю в равных долях.

Кто и как получает выплату по ОСАГО?

Компенсация назначается тем гражданам, которые были вписаны в полис ОСАГО и участвовали в страховом случае. Для получения максимальной выплаты необходимо обратиться к страховой компании, предоставив документ от ГИБДД и машину.

Есть ситуации, когда нельзя получит сумму за причиненный ущерб:

- если в ДТП участвовал гражданин, который не вписан в полис;

- если сумма компенсации превышает 400 тыс. руб.;

- если виновником аварийного происшествия стал ученик автошколы, а инцидент случился на территории учебной площадки.

Начисления назначаются по ОСАГО того участника ДТП, который считается виновной стороной.

Независимая экспертиза после ДТП

Для определения суммы выплаты, фирма назначает техническую экспертизу в течение 5 дней после того, как пострадавший подал заявление.

Экспертиза проводится при общих договоренностях (уточняется время и место), которые устаивают и потерпевшего, и эксперта.

С 24.08.2022 г. потерпевшая сторона обязана согласовать детали с экспертом минимум за 3 дня до самой процедуры.

Документы для получения выплаты

Потерпевший должен предоставить в страховую компанию следующие документы:

- гражданский паспорт заявителя;

- водительские права;

- документ о регистрации машины;

- страховку;

- заявление на выплату в соответствии с договором (заполненный образец);

- извещение об аварии;

- акт по экспертизе;

- документы, подтверждающие затраты владельца автомобиля.

Решение о конечном перечне документов принимает страховая компания.

Сроки подачи заявления страховщику

Заявление по страховке следует подать в течение 5 дней после происшествия. При этом полис должен быть действителен не меньше 1 года.

Срок выплаты ущерба

Выплата по ОСАГО предоставляется в течение 20 дней (праздники не учитываются). За этот период должна быть проведена оценка ущерба, который возник по причине аварии.

Если страховая фирма задерживает выплату по ОСАГО, то следует отправить страховщикам претензию в письменном виде. У пострадавшей стороны есть право требовать компенсацию неустойки: 1% от общей суммы за каждый просроченный день.

Что делать, если сумма выплаты по ОСАГО не устраивает

Водителю может показаться, что сумма выплаты по ОСАГО является специально заниженной, в такой ситуации потерпевшая сторона имеет право запросить итоги экспертизы, которая проводилась страховой фирмой.

Если в сумме замечена нестыковка, необходимо обратиться самостоятельно за независимой экспертизой. Ее итоги будут служить доказательством того, что назначенная компенсация не может максимально покрыть ремонтные работы.

Следующий шаг: попытка решить проблему мирно, для этого составляется досудебная претензия. Это следует сделать в течение 20 суток после того, как страховая выплатит потерпевшему заниженную сумму.

В случае, когда решение так и не было принято в пользу пострадавшей стороны, нужно обращаться в судебную инстанцию. Рекомендуется при этом воспользоваться помощью автоюриста.

Вывод

Получение максимальной суммы по ОСАГО в 2022 году – реальный вариант. Размер выплаты зависит от того, как и кто получил повреждения при аварийной ситуации на дороге.

Важно иметь предоставление о собственных правах и правильно действовать. Следует максимально серьезно относиться к каждому этапу общения со страховой фирмой. Внимательно собирать нужный пакет документов, в том числе и доказательную базу. Это позволит в случае возникновения проблем не растеряться, а обратиться за помощью в суд.

Срок выплаты по ОСАГО

Выплаты по полису автогражданского страхования выходят на передний план, если автомобилист попал в аварию. Сегодня автомобиль перестал быть роскошью, поэтому каждый день «без колёс» может приносить дискомфорт, а также вести к потере значительной денежной суммы. Поэтому срок выплаты страхового возмещения по ОСАГО в 2019 году важен, как никогда прежде.

Российское законодательство защищает застрахованных автомобилистов и страховые организации. Так, водитель обязан в 5-дневный срок обратиться к страховщику (свою либо виновника) с целью получения компенсации. После этого начинается отсчитываться время для страховой конторы. Для неё тоже регламентированы сроки для страховой компенсации.

Какой срок выплаты по ОСАГО установлен для страховой организации

ФЗ «Об ОСАГО» точно обозначает сроки выплаты по ОСАГО при ДТП. В статье 12.21 указано, что страховщик обязан рассмотреть заявление по ОСАГО от водителя в течение 20 дней с момента его получения. После его вручения организации предоставляется 15 дней на получение документа, остальные 5 дней представляется на составление акта о возникновении страхового случая.

Акт о страховом случае служит основанием для принятия решения об отказе либо о проведении страховой выплаты пострадавшему. При положительном решении автомобиль потерпевшего может быть направлен на восстановительные работы либо производиться выплата денежной компенсации. Сегодня первый вариант является приоритетным.

Если после изучения дела страховщик принимает решение об отказе в возмещении, он должен уведомить об этом автомобилиста в письменном виде с обозначением причин. Отказ может быть частичным и полным.

Законодательные нормативы о сроках выплаты ОСАГО и других параметрах

Ключевым законодательным актом выступает Федеральный закон «Об ОСАГО» в последней редакции. Последние корректировки сделаны ФЗ №49 от марта 2022 года. Он регламентирует следующее:

- максимальный срок определения ущерба после дорожного происшествия – 5 дней;

- максимальный срок подачи претензии от владельцев автомобилей к страховым организациям – 10 календарных дней;

- период осмотра страховой организацией повреждённой машины – 5 дней;

- срок действия полиса ОСАГО – 1 год и больше;

- максимальная страховая выплата: 400 тысяч рублей на имущество и 500 тысяч рублей при причинении ущерба здоровью и жизни людей;

- денежное возмещение ущерба по автогражданке заменяется прямым возмещением (ремонт).

На стоимость страховки влияют тарифы, установленные в каждом населённом пункте, для юридических лиц и автопарков цена более высокая.

Какие дни учитываются в сроках рассмотрения выплат по ОСАГО: календарные или рабочие

Российское законодательство устанавливает 20-дневный срок на выплату возмещения страховой организации. В этот отрезок времени не включаются праздничные и выходные дни. Знать данную информацию важно для таких целей:

- чтобы не просрочить подачу заявления о возникновении страхового случая страховщику для получения компенсации;

- чтобы следить за соблюдением срока рассмотрения страхового случая по ОСАГО.

По каким причинам страховая может нарушить сроки выплаты по ОСАГО в 2022 году

Многие владельцы транспортных средств при задержках выплат страховки по ОСАГО начинают негодовать. Однако далеко не все из них уделили должное внимание сбору необходимых документов и дате их предоставления организации.

Если в дорожной аварии пострадали люди, в этом случае срок сбора документов будет увеличен. Это связано с расследованием происшествия следственными органами. Некоторые справки будут выданы только через месяц после инцидента, а другие даже позже. В такой документации содержится немало данных, которые требуются страховой организации для подтверждения, что застрахованное лицо управляло автомобилем в трезвом состоянии, на тот момент у него было действующее ВУ требуемой категории и многое другое.

На получение этих документов может уходить много времени. Поэтому при задержке страхового возмещения лучше всего обратиться к страховщику и попросить проинформировать о причине. Иногда происходит так, что компания даже не получила от клиента все документы, а значит, и отсчёт времени даже не начинался. Другая причина может крыться в наличии ошибок в справке или других бумагах.

В результате срок, который отведён страховой организации на рассмотрение заявления, начнёт отсчитываться лишь после подачи полного комплект документации и исправлении всех имеющихся ошибках и неточностях.

Существует ли возможность ускорить рассмотрение заявления страховщиком?

Существуют рекомендации, которые помогут ускорить продвижение дела. Наиболее действующими являются следующие:

1. После ДТП необходимо вызвать аварийного комиссара, после этого получить такие сведения у виновника аварии:

- Информация о страховом соглашении: серия и номер;

- Контактный номер телефона;

- Адрес прописки и фактическое место жительства;

- Телефон и адрес страховой организации водителя, действия которого инициировали ДТП. Обычно информация находится на бланке полиса ОСАГО;

- По возможности нужно постараться получить копию либо сфотографировать полис автогражданки.

2. Посетить отделение ГИБДД и получить пакет документов, которые потребуются для оформления случившегося в страховой организации

3. Полученные документы без промедления предоставить страховой фирме

В прошлом, чтобы получить справку №748, страховая компания направляла дорожной полиции запрос. Сегодня же порядок изменился. Участник дорожного инцидента должен сам получить документ в ГИБДД и предоставить его страховщику.

Иногда сотрудники страховой требуют от клиента снова посетить отделение дорожной полиции, чтобы поставить на справке круглую печать. Такие действия являются незаконными. Справка не предусматривает проставление круглой печати. Для неё достаточно углового штампа ГИБДД. Важно, чтобы на нём имелась информация об инспекторе дорожной службы, который нанёс отметку.

Направление в страховую извещения о дорожной аварии и проведение независимой экспертизы

Перед подачей страховщику извещения о дорожном инциденте нужно позаботиться о наличии копий этого и других документов. Они должны быть заверены сотрудником страховщика, который получает справки. Такие действия помогут без потери времени восстановить бумаги, если компания их потеряет (это бывает нечасто, но случается). Будет предусмотрительно записать информацию о сотруднике страховой, принявшем дело на рассмотрение, а также его контактные сведения для связи.

Если результаты экспертной оценки повреждений не устраивают, тогда следует самостоятельно найти независимого эксперта и заказать его услуги.

Внимание! За проведение независимой экспертизы придётся расплачиваться из собственного кармана. Поэтому, если создаётся впечатление, что страховая занизила стоимость ремонта на несколько сот рублей, тогда просто нецелесообразно идти на такие дополнительные траты.

При организации проведения независимой экспертизы необходимо сделать следующее:

- Направить страховщику письмо с уведомлением с указанием времени и места проведения экспертной оценки. Независимо от реакции страховой организации ей будет практически невозможно оспорить результаты проведённой экспертизы.

- Сохранить переписку со страховой компанией в отношении уведомления о независимой экспертизе. Это позволит в случае судебного разбирательства обосновать свои действия и лишить оппонента возможности оспорить экспертное заключение.

Основные этапы подачи заявления о выплате по ОСАГО

В соответствии с последними изменениями в Федеральный закон №40 (статья 11 пункт 1) срок подачи документов страховщику уменьшается. Они должны быть предоставлены не позже, чем через 5 дней после возникновения страхового случая.

К основным документам для подачи в страховую организацию относятся следующие:

- заявление в свободной форме. Если у страховой организации имеются собственные бланки, тогда следует ими воспользоваться. Получить документ можно в офисе компании;

- справка №748, которую оформляют сотрудники ГИБДД;

- копии всех значимых страниц гражданского паспорта и копия удостоверения водителя;

- документ о проведении независимой экспертизы;

- документы, которые подтверждают право собственности на ТС;

- платёжная документация, подтверждающая применение автостоянки, эвакуатора и т.п.;

- расчётный банковский счёт, на который может быть проведена денежная выплата.

На сбор и подачу этих документов страховщику предоставляется 5 дней. После этого организация проводит технический осмотр повреждённого автомобиля.

Сроки выплат по ОСАГО при ДТП

Когда пострадавший автомобилист подаст в страховую заявление о возмещении и всю требуемую документацию, начнёт отсчитываться сроки по ОСАГО, в течение которого компания обязана принять решение: произвести денежную выплату, направить автомобиль на ремонт либо отказать в покрытии расходов. В расчёт не принимаются праздники и выходные. Это говорит, что речь идёт о календарных днях.

Если 20-дневный срок истёк, следует обратиться в страховую и узнать о причине задержки. Если указанные доводы водитель считает неубедительными, он может подать заявление о выплате неустойки по автогражданке. За каждый день просрочки пеня составляет 1% от величины ущерба. Так, если по результатам экспертизы сумма ущерба составляет 120 тысяч рублей, то всего за 5 дней просрочки клиент дополнительно получит 6 тысяч рублей.

Законодательство предусматривает возможность подачи жалобы на страховую компанию в ФССН и РСА. Если они не помогут, тогда можно направить страховой организации претензию с описанием своих требований. На её рассмотрение предоставляется 10 дней. В течение этого времени фирма может предоставить следующее:

- произвести выплату;

- выдать направление на восстановительные работы;

- отказать в возмещении расходов.

Российское законодательство регламентирует сроки, на протяжении которых страховщик обязан производить денежное возмещение либо выдать направление на восстановительные работы.

Какой срок предоставляется на обжалование решения о выплате по ОСАГО

Если страховая организация не выполняет своих обязанностей по возмещению после ДТП, необходимо оформить досудебную претензию. Документ следует направить в 3 организации:

- Офис страховой компании (оформляется на имя гендиректора);

- Союз автостраховщиков;

- Представительство Центробанка РФ.

В претензии должно быть указано следующее:

- Положенная компенсация на основе соглашения страхования;

- Неустойка в сумме 1/75 от ставки рефинансирования за сутки просрочки.

Документ может быть направлен посредством курьерской службы либо почты России. Во втором случае в письме должна содержаться опись, также оно должно быть с уведомлением о получении. Такой подход позволит значительно уменьшить сроки выплаты страхового возмещения ОСАГО.

Выплаты по ОСАГО, если водитель при аварии был пьян

Если пострадавший водитель попал в дорожное происшествие, и оказалось, что он находился в состоянии алкогольного опьянения, это влечёт за собой серьёзные последствия. Но сам по себе данный факт не оказывает влияния на выполнение обязательств страховой конторой.

Если виноватый водитель находился в состоянии алкогольного опьянения, его страховая компания в любом случае компенсирует причинённый ущерб другим участникам ДТП. Но потом она может инициировать процесс регресса и через суд потребовать возместить заплаченную сумму. Это значит, что, если водитель выпил, сел за руль и стал инициатором аварии, ему нужно готовить деньги для покрытия ущерба.

То, сколько по времени выплачивает страховая по ОСАГО, не зависит от того, находился ли какой-то водитель в состоянии опьянения либо нет. Этот момент может влиять только на процесс сбора документов и оформление справок.

Расчёт выплаты по ОСАГО

При определении выплаты по автогражданке принимается во внимание износ автотранспорта, это предполагает принятие во внимание множества деталей. Для все запчастей и узлов износ рассчитывается персонально. Такие действия предпринимаются лишь для тех элементов, которые нельзя восстановить и которые нуждаются в полной замене.

Под понятие «износ» не подпадает:

- Ремонтно-восстановительные работы;

- Ремни и подушки безопасности;

- Краска;

- Детали, подлежащие восстановлению.

При расчёте стоимости восстановления важное значение имеет местоположение транспортного средства, поскольку в различных регионах собственные цены на детали. На официальном сайте Союза автостраховщиков можно узнать, к какому экономическому региону принадлежит автомобилист. На сервисе можно получить информацию о средней цене материалов и запчастей, а также стоимости нормочаса, для этого необходимо указать информацию о производителе, номер детали или название материала.

Хорошо, чтобы на автосервисе было передовое оборудование, которое способно выявлять серьёзные и скрытые повреждения. При его отсутствии то величина ущерба может быть занижена. В результате выплаты по ОСАГО может просто не хватить на проведение восстановительных работ. Чтобы избежать таких последствий, нужно обратиться к квалифицированному эксперту, который с высокой точностью определит расходы.

Не стоит бояться обращаться в суд, если страховщик не выполнят свои обязательства и нарушает сроки выплаты ОСАГО при ДТП в 2022 году. Судьи зачастую занимают сторону пострадавшего водителя. Конечно, рассмотрение дела займёт какое-то время. Зато можно полностью отстоять свои интересы.

Порядок и лимит выплат по ОСАГО

Как изменения 2019 года отразились на выплатах по ОСАГО

За последнее время система обязательного автострахования значительно изменилась. Иными стали размеры выплат по ОСАГО в 2019 году, тарифы и сама система расчета стоимости полиса немного изменилась.

Рассмотрим, как сегодня получить страховку, на какую сумму страхового покрытия может рассчитывать потерпевший в ДТП в случае ущерба здоровью и транспортному средству.

Изменения, которые касаются выплаты по полису ОСАГО в 2019 году, вступили в силу еще в 2018-м и коснулись системы компенсации убытков, ремонта и оформления полиса, сроков технического осмотра и компенсаций по страховке, а также стоимости ее приобретения. В 2018 г. появилась такая система компенсаций, как оплата ремонта.

Изменилось не только возмещение по ОСАГО, другими стали и сами бланки полисов. Теперь они защищены QR-кодом, что затрудняет их подделку и дальнейшие мошеннические действия со страховкой. Проверить подлинность документа можно теперь дистанционно.

Цена полиса формируется с учетом следующих обстоятельств:

- региона, где проходит регистрация транспортного средства;

- мощности двигателя автомобиля в л/с;

- количества лиц, включенных в страховку;

- возраста транспортного средства;

- продолжительности водительского стажа лиц, допущенных к управлению автомобилем;

- срока, на который оформляется страховка;

- статуса владельца авто (является ли он физическим или юридически лицом).