Возмещение ущерба при ДТП

Учитывая стремительно увеличивающееся количество транспортных средств, приходящихся на долю каждого, проживающего на территории Российской Федерации, частота дорожно-транспортных происшествий (ДТП) кажется естественной. Естественным является и желание автомобилистов, попавших в ДТП, добиться возмещения ущерба, который был причинен их здоровью или имуществу по вине иного участника дорожного движения. После первых нескольких минут шока автовладелец, являющийся пострадавшей стороной в ДТП, задумывается о необходимости и способах возмещения нанесенного ему морального и материального ущерба для осуществления ремонта поврежденного транспортного средства.

В зависимости от обстоятельств дела ущерб может быть возмещен или страховой компанией, или непосредственно виновным участником дорожного движения. Как правило, для пострадавшей стороны возмещение ущерба представляет собой обоснованное, правильное и естественное следствие ДТП. Тем не менее, реалии таковы, что есть большие риски столкнуться с трудностями при возмещении ущерба. Таким образом, возмещение ущерба при ДТП становится все более популярной услугой среди клиентов современных юридических компаний, включая Московскую муниципальную коллегию адвокатов.

Категория дел, связанных с возмещением ущербов, полученных в результате дорожно-транспортного происшествия (ДТП), основывается на общегражданских положениях, закрепленных в виде списка обязанностей лица, которое причинило вред другому лицу. Данное положение предусматривает обязательное возмещение ущерба, при ДТП в том числе. При условии отсутствия споров в связи с подтверждением или опровержением виновности стороны судебные споры, связанные с возмещениями по нанесенному ущербу, не являются делами повышенной сложности. Гораздо более сложными считаются в судебной практике случаи, связанные с установлением виновника ДТП.

Руководитель отдела административных и трудовых споров

Порядок возмещения ущерба при дорожно-транспортном происшествии

Правовой процесс в рамках дел, связанных с компенсацией ущерба при ДТП, начинается с того момента, когда произошло дорожно-транспортное происшествие. Данный процесс характеризуется индивидуальной логикой и структурой. Непосредственно возмещение полученного вреда является заключительным этапом правового процесса в рамках ДТП. Этап возмещения начинается с момента прохождения стадии взаимодействия между стороной и страховой компанией.

В действительности ситуация выглядит следующим образом. При наличии страхового полиса у виновника ДТП обязательства по выплате компенсации пострадавшей в аварии стороне ложатся на страховую компанию. Однако здесь нужно помнить, что страховые компании предусматривают наличие определенного лимита по возмещению нанесенного потерпевшей стороне материального вреда. Этот лимит равен 400 тысячам рублей. Таким образом, в случае, когда общая сумма ущерба превышает установленный лимит, виновник ДТП обязан самостоятельно покрыть разницу.

Подобные ситуации могут возникать по нескольким причинам. Общий список оснований для самостоятельного направления претензии виновнику дорожно-транспортного происшествия и выдвижения соответствующих требований о возмещении понесенных убытков включает в себя следующие обстоятельства:

- Превышение общей суммы ущерба суммы, которая предусмотрена гражданской ответственностью виновной стороны в соответствии с условиями страхового полиса ОСАГО.

- Отказ со стороны страховой компании в удовлетворении требований о возмещении понесенного потерпевшей стороной ущерба в полном объеме.

- Отсутствие полиса ОСАГО или истечение срока его действия.

На практике процесс возмещения нанесенного вреда выглядит следующим образом (для примера мы рассмотрим ситуацию, при которой у виновника имеется страховой полис). Независимая экспертиза показала, что общая сумма ущерба составила 190 тысяч рублей. В соответствии с договором страховая компания выполнила обязательства касаемо возмещения 80 тысяч рублей из этой суммы. Следовательно, выплата остатка в виде 110 тысяч рублей остается задачей виновника дорожно-транспортного происшествия. Это подкреплено статьями 1064 и 1072 Гражданского Кодекса Российской Федерации.

Следует отметить, что ситуации, в рамках которых страховая компания осуществляет возмещение лишь части рассчитанной суммы, очень распространены на сегодняшний день. Именно в этом и заключается сложность подобных дел. Потерпевшая сторона вынуждена тратить время и средства на направление претензии в адрес виновника ДТП. При этом чаще всего дело завершается судом.

Кто отвечает за возмещение убытков?

Обязательства компенсации понесенных материальных убытков в рамках дорожно-транспортного происшествия, в соответствии с действующим законодательством, ложатся на страховую компанию. Именно страховые компании страхуют гражданскую ответственность виновника и остальных участников аварии по закону. Аналогичным образом законодательство Российской Федерации регулирует и лимитирует суммы обязательных компенсаций:

- Компенсации физического урона, полученного при дорожно-транспортном происшествии. Выплатами сопровождается получение увечий или травм, а также случаи летального исхода. Максимальная страховая сумма составляет 500 тысяч рублей.

- Компенсации материальных убытков ограничиваются 400 тысячами рублей.

Независимо от общего количества потерпевших участников аварии, каждый из них имеет право на компенсацию. При этом далеко не во всех случаях страховая компания готова в полной мере выполнять свои обязательства, поэтому предусматривается возможность отказа в осуществлении выплат. Основаниями для отказа могут быть следующие обстоятельства, помимо перечисленных ранее:

- Если виновник ДТП находился в состоянии алкогольного или наркотического опьянения во время инцидента.

- Если виновная сторона не имеет прав на осуществление управления транспортным средством.

- Если момент происхождения дорожно-транспортного происшествия противоречит условиям договора.

- Если страховая компания была лишена лицензии на осуществление страховой деятельности.

Нужно отметить, что, несмотря на распространенность таких случаев, ни одно из перечисленных оснований не является правомерным. Согласно действующим законам страховая компания обязана возместить понесенный ущерб несмотря на отсутствие прав управления транспортным средством или состояние опьянения виновной стороны. После этого страховая компания может потребовать регрессии затрат у виновника происшествия в судах.

Способы компенсации вреда при ДТП

Порядок действий при возмещении нанесенного потерпевшей стороне ущерба в рамках совершения ДТП предусматривает два пути решения проблемы:

- Подача искового заявления на возмещение вреда в суд.

- Составление и удовлетворение досудебной претензии.

Обращение в суд с исковым заявлением после ДТП в целях компенсации понесенных убытков является категорической и крайней мерой решения сложившейся проблемы.

Компенсация вреда при ДТП по мировому соглашению

Как правило, большинство участников ДТП, столкнувшись с ущербом после дорожно-транспортного происшествия, принимают решение заключить с виновной стороной добровольное соотношение без обращения в суд. Этот способ требует меньших затрат времени и средств, а потому считается наиболее рациональным.

Заключение мирового соглашения в добровольном порядке предполагает, что виновная сторона возмещает ущерб без передачи дела в суд. Законодательство России предусматривает возможность как самостоятельного составления рассматриваемого соглашения, так и его составление в присутствии нотариуса. Обязательными требованиями к содержанию документа являются уточнение места и времени заключения мирового соглашения, предоставление личных данных о потерпевшей и виновной стороне, перечисление обстоятельств дорожно-транспортного происшествия, а также определение размера и сроков компенсации ущерба.

Возмещение ущерба при ДТП через суд

Случаются ситуации, когда противоположные стороны не могут прийти к мировому соглашению, а виновник отказывается удовлетворить ущерб на добровольных основаниях. В этом случае потерпевшая сторона имеет право на истребование понесенного ущерба через суд.

Выплата материальной и моральной компенсации производится в условиях строго установленного алгоритма действий. Так, порядок действий при востребовании компенсации ущерба, понесенного в ДТП, с помощью суда, включает в себя основной этап в виде составления досудебной претензии с обязательным обоснованием требований к удовлетворению вреда и указанием общей суммы и срока погашения компенсации.

Документ подается непосредственно виновнику ДТП. Далее, при невозможности разрешения конфликта без судов, потерпевшая сторона вправе представить исковое заявление в суде по месту жительства виновной стороны согласно утвержденному порядку действий.

Обратите внимание, что сумма компенсации не включает в себя моральные убытки. Размер морального ущерба, понесенного в ДТП, определяется в ходе разбирательства, учитывая отсутствие условия обязательного обложения государственными налогами. В стоимость искового заявления может входить реальный размер ущерба вследствие ДТП, а также сопутствующие издержки, например расходы на уплату государственной пошлины или услуг адвокатов.

Если вы хотите компенсировать ущерб, полученный в дорожно-транспортном происшествии, с наименьшими издержками, воспользуйтесь квалифицированной помощью юристов Московской муниципальной коллегии адвокатов. Свяжитесь с нами по телефону, указанному в разделе «Контакты», и запишитесь на консультацию к юристу в удобное время.

Страховые выплаты по ОСАГО

При ДТП полис ОСАГО покрывает ущербы, которые нанес водитель другим участникам ДТП. Так ущерб может быть нанесен жизни, здоровью и имуществу. Бывают случаи, когда виноваты оба водителя, тогда выясняется, кто больше виноват и у кого меньше ущерб.

После обращения в страховую компанию насчет ДТП страховая дает ответ в течение 20 рабочих дней, а после этого в течение 5 дней можно еще раз подать обращение, если решение не устраивает.

Компенсация ущерба может быть путем денежной выплаты или непосредственно прямого ремонта машины пострадавшего.

Оставьте свой номер телефона, мы перезвоним и проконсультируем. Предлагаем лучшие варианты страхования авто в надежных компаниях.

Максимальная сумма выплаты по ОСАГО при ДТП

Сумма выплаты по полису ОСАГО составляет:

«Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет: а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ); б) в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ).» (Статья 7 Федерального Закона от 25.04.2002 года № 40 – ФЗ).

Есть случаи, при которых страховая не оплачивает ущерб. К ним относятся:

- в ДТП попало лицо, не записанное в полисе;

- величина компенсации выше 400 тысяч рублей;

- виновник аварии – ученик, а ДТП произошло на специальной учебной площадке.

Также надо помнить о праве регресса. В некоторых случаях у страховщиков есть причины для возмещения суммы, которая была оплачена ими пострадавшему в ДТП:

- умышленное вредительство,

- опьянение,

- отсутствие ВУ,

- отсутствие ОСАГО,

- ОСАГО просрочен,

- сокрытие с места ДТП,

- нарушение порядка действий при европротоколе,

- ущерб выше 400 тысяч рублей,

- ложные данные в полисе ОСАГО.

Если виновник ДТП решит оплатить сумму ущерба самостоятельно, а потом только заявит в страховую и предоставит необходимые документы, то страховая не будет компенсировать уже совершенную выплаты, так как это не предусмотрено законом.

Расчет максимальной выплаты по страховому полису в 2022 году

Размер компенсации складывается из многих факторов, таких как: виды повреждений, износ ТС цена на рынке и т.д.

Расчет компенсации на каждую деталь считается отдельно, чтоб определить ее износ. При этом расчет производится только для тех элементов, которые полностью подлежат замене.

Некоторые элементы под понятие износа не попадают вовсе:

- краска,

- восстанавливаемые детали,

- процесс ремонта,

- подушки и ремни безопасности.

Еще на размер выплаты влияет ваша локация, т.к. в разных городах России – разные цены на запчасти.

Чтобы точно вычислить сумму на ремонт автомобиля, надо знать точное название необходимых деталей и их стоимость, стоимость часа работы мастеров, материалов, работы оборудования в мастерской.

Чтобы узнать абсолютно точно, сколько стоит восстановление ТО, привлеките экспертов.

Оформление ДТП по европротоколу

В случае оформления ДТП по европротоколу сумма компенсации сокращается до 100 тысяч рублей. К тому же необходимо соблюсти все правила оформления европротокола и вовремя отправить извещение о ДТП в страховую.

4 пункт статьи 11.1 ФЗ Об ОСАГО: «4. В случае оформления документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции размер страхового возмещения, причитающегося потерпевшему в счёт возмещения вреда, причинённого его транспортному средству, не может превышать 100 тысяч рублей, за исключением случаев оформления документов о дорожно-транспортном происшествии в порядке, предусмотренном пунктом 5 настоящей статьи.»

Формально, есть одно условие, при котором может быть выплачена сумма до 400 тысяч рублей, но на практике на данный момент это невозможно.

Что должно быть соблюдено:

- ДТП должно произойти в Москве, Московской области, Санкт-Петербурге или Ленинградской области;

- устройство, фиксирующее результаты ДТП должно поддерживать систему ГЛОНАСС. Должны быть соблюдены временные рамки, а также зафиксированы все повреждения, расположение и т.п;

- информация должна быть передана через специальную программу, которая пока не работает.

При повреждении авто

Размер суммы компенсации от страховой компании выводится исходя из заключения экспертизы (поэтому нельзя ремонтировать автомобиль ранее ее проведения, а также отказываться от экспертизы). При несогласии с выделенной суммой страхователь проводит независимую экспертизу, а при отсутствии положительного результата может обратиться в суд.

Автомобиль не подлежит восстановлению

Когда автомобиль не подлежит восстановлению, такую ситуацию называют гибелью автомобиля. В каком случае признаётся гибель автомобиля? Когда стоимость ремонта более или равна стоимости автомобиля на дату ДТП.

Тогда страховая выплачивает сумму стоимости автомобиля на момент наступления страхового случая или максимальную сумму компенсации, если цена авто была выше 400 тыс.руб., т.к. максимальная сумма выплат по ОСАГО составляет 400 тыс.руб.

Федеральный закон “Об обязательном страховании гражданской ответственности владельцев транспортных средств” ( ОСАГО ), N 40-ФЗ | Ст. 12, П.1

«18. Размер подлежащих возмещению страховщиком убытков при причинении вреда имуществу потерпевшего определяется: а) в случае полной гибели имущества потерпевшего – в размере действительной стоимости имущества на день наступления страхового случая за вычетом стоимости годных остатков. Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна стоимости имущества на дату наступления страхового случая или превышает указанную стоимость.»

Если вы не согласны с суммой компенсации по ОСАГО и очевидное занижение выплаты

- По “Закону об ОСАГО” вы вправе требовать результаты экспертизы, проведенной страховой компанией.

- При несостыковке в суммах (необходимая по экспертизе и реальная от страховой) следует провести независимую экспертизу, которая докажет, что выплаченной компенсации не хватает на полноценный ремонт.

- Попытаться решить проблему мирным путем и составить досудебную претензию (в последующем она в любом случае будет нужна для суда). Это нужно сделать в течение 20 дней после выплаты страховой страхователю заниженной суммы.

- При непринятии решения в вашу пользу обращайтесь в суд. И обязательно воспользуйтесь услугами автоюриста.

Если нанесен вред здоровью или жизни

Размер выплаты пострадавшим людям рассчитываются исходя из степени повреждения здоровья и суммы, необходимой на лечение.

| Степень повреждения | Размер компенсации | Сумма выплаты |

|---|---|---|

| Ребенок-инвалид | 100% | 500 тыс.руб |

| Инвалидность I степени | 100% | 500 тыс.руб. |

| Инвалидность II степени | 70% | 350 тыс.руб. |

| Инвалидность III степени | 50% | 250 тыс.руб. |

Законом об ОСАГО предусмотрены решения в случае смерти участника ДТП:

«Размер страховой выплаты за причинение вреда жизни потерпевшего составляет: 475 тысяч рублей – выгодоприобретателям, указанным в пункте 6 настоящей статьи; не более 25 тысяч рублей в счет возмещения расходов на погребение – лицам, понесшим такие расходы.» (Часть 7 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если погибших несколько, страховая выплачивает компенсацию каждой семье погибшего кормильца.

Какие нужны документы для страховой компании и срок выплат

Для того, чтобы страховая компания исполнила свои прямые обязанности, необходимо оформить и предоставить все требуемые документы.

- Заявление о ДТП.

- Справка от сотрудников ДПС.

- Полис ОСАГО.

- Водительское удостоверение.

- Свидетельство о регистрации ТС.

- Паспорт страхователя.

- Справка об ИНН.

Сколько нужно ждать решение страховой?

Итоговую сумму возмещения страховщики обязаны отдать в течение 20 рабочих дней:

«21. В течение 20 календарных дней, за исключением нерабочих праздничных дней, а в случае, предусмотренном пунктом 15.3 настоящей статьи, 30 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.» (Часть 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ)

Если страховщики задержали выплату, отправляйте им заявление-претензию. Помимо этого у вас есть право просить выплаты неустойки в размере 1% от суммы компенсации за каждый день просрочки. Если и это не сработает, придется идти разбираться в суд.

Формы страховых выплат

Иногда страховые компании производят компенсацию исключительно натурой, то есть ремонтом. Закон о ремонте вместо денежных выплат вышел в свет 17 марта 2017 года. Поэтому сейчас страховые в 90% случаях отправляют страхователей на ремонт.

Когда же человек сможет получить именно выплату?

- Причинен тяжкий вред здоровью или наступила смерть.

- Автомобиль не подлежит восстановлению.

- Потерпевший – инвалид I или II группы.

- Сумма ущерба более 400 тысяч рублей.

- Ремонт в автосервисе страховой компании невозможен.

- Ближайший автосервис расположен далее, чем 50 км от дома водителя или от места ДТП.

Оформляйте ОСАГО вовремя! С помощью этой формы вы можете сделать все самостоятельно. Если у вас есть вопросы по внесению данных, можете ознакомиться с инструкцией по покупке страховки онлайн.

Вопросы и ответы по ОСАГО

Когда виноваты 2 водителя?

- – Страховые выплачивают по 50% каждому пострадавшему-виновнику по ГК РФ (ст.1083).

- – Страховые не выплачивают никому ничего, но это нарушение закона об ОСАГО и надо разбираться в суде.

Когда виновнику ДТП все равно придется платить?

Виновнику нужно оплачивать ремонт пострадавшему из своего кармана, если сумма ущерба более 400 тысяч рублей (400 т.р. выплатит страховая, а оставшаяся часть ложится на виновника аварии).

Если ПДД были нарушены и страховая воспользовалась правом регресса (см. начало статьи).

Если есть КАСКО

Если есть КАСКО вам покроют убытки в любом случае.

Если вы виновник: ОСАГО займется пострадавшим, а КАСКО – вами.

Если вы пострадавший: вас “починят” КАСКО и ОСАГО вдвоем.

Офисы Санкт-Петербургского Центра Страхования

Московский пр. 193

ПН-ПТ с 9:30 — 20.00

СБ-ВС с 10.00 — 19.00

Пн-Пт 10.00 – 19.30

Сб, Вс 10.00 – 19.00

Вход в левой части дома, вывеска над аркой «КАСКО, ОСАГО», в арку и направо

с доставкой или онлайн

Экономьте время и деньги!

электронный полис ОСАГО дешевле, чем в офисе

хотите бумажный полис на бланке? Вы можете заказать бесплатную доставку в пределах КАД.

Индустриальный пр. 19А

ПН-СБ с 11:00 — 20.00

ВС – выходной

Уточняйте рабочие дни перед визитом в данный офис!

Перекрёсток (с пр. Косыгина) ТЦ Остров, (по диагонали от ТРК Июнь), 1й этаж, секция 117

О нас ВКонтакте с 2013 года.

Головной офис:

Санкт-Петербург, Московский пр. 193.

Дополнительный офис:

Санкт-Петербург, пр. Индустриальный 19А

Как вести себя со страховой компанией (видео)

Анонс. Как вести себя со страховой компанией по ОСАГО и КАСКО

Как правильно обратиться в страховую компанию, если вы пострадали в ДТП?

Законодательство об ОСАГО меняется достаточно часто и автомобилисты уже начали путаться во всех тонкостях.

В каких случаях страховая компания может отказать в выплате? Как избежать проблем при страховой выплате? Как правильно оценить ущерб? Как спорить со страховой компанией, если вы не согласны с суммой оценки? Эти и многие другие вопросы обсудили в прямом эфире “Водителя Петербурга” гость программы, известный автомобильный правозащитник, представитель Комитета по защите прав автовладельцев, Кирилл Форманчук.

Представитель Комитета по защите прав автовладельцев Кирилл Форманчук поделился серией лайфхаков об ОСАГО.

1. Всегда делайте копии документов, которые сдаете в страховую компанию. Просите копии всех документов, которые подписываете. Шанс получить свои документы обратно ничтожно мал.

2. Если автомобиль обслуживается по гарантии, то эксперт-техник (оценщик) должен рассчитывать стоимость ремонта ТС исходя из нормо-часа и стоимости запасных частей, установленных официальным дилером. Если в ДТП повреждены детали, которые менялись или ремонтировались, то эксперту нужно представить чеки и заказ-наряд, для уменьшения размера износа на эти детали.

3. Сумма страхового возмещения, рассчитанная страховой компанией, с большой вероятностью, будет занижена. Можно не дожидаться выплаты от страховой компании и сразу делать независимую экспертизу. Не теряйте времени зря, обращайтесь в суд за защитой своего нарушенного права.

4. Сумма страхового возмещения, указанная в СМС сообщении или названная в контакт-центре страховой компании, зачастую не совпадает с той суммой, которую перечисляет страховая компания впоследствии. У страховой компании только одна цель – это получение прибыли, не стоит рассчитывать, что страховщик выплатит реальную сумму ущерба.

5. Не стоит рассчитывать, что страховая компания выплатит по претензионному письму. Страховая компания направит вам ответ, в котором будет указано, что расчет стоимости восстановительного ремонта уже был произведен и не подлежит повторному перерасчету. Не питайте напрасных надежд!

6. Бессмысленно писать жалобы в РСА (Российский Союз Автостраховщиков). Ответ будет сводиться к следующему – “Спасибо за ваше обращение, если вы считаете что ваши права нарушены, подавайте в суд”. Да и шанс получить ответ ничтожный.

7. Не подписывайте соглашения со страховой компанией, в котором указано, что вы полностью согласны с суммой страхового возмещения, без проведения независимой экспертизы. Подписав такое соглашение, вы не сможете получить не доплаченные вам деньги, даже в судебном порядке.

8. По возможности не соглашайтесь на ремонт в сервисе страховой компании. Страховая компания месяцами может согласовывать размер ущерба с автосервисом. В сервисе потребуют доплатить разницу между выплатой страховой компании и реальной стоимостью ремонта – помните про износ транспортного средства. Износ деталей может составлять до 50%.

9. Страховые компании не возмещают УТС. Утрата товарной стоимости представляет собой уменьшение стоимости транспортного средства, вызванное преждевременным ухудшением товарного (внешнего) вида автомобиля и его эксплуатационных качеств в результате снижения прочности и долговечности отдельных деталей, узлов и агрегатов, соединений и защитных покрытий вследствие дорожно-транспортного происшествия и последующего ремонта. Утрата товарной стоимости относится к реальному ущербу наряду со стоимостью ремонта и запасных частей автомобиля, поскольку уменьшение его потребительской стоимости нарушает права владельца транспортного средства, и в ее возмещении страхователю не может быть отказано. УТС можно взыскивать по ОСАГО и КАСКО.

Выплата страховки при ДТП

| Максим Иванов Автор статьи Практикующий юрист с 1990 года |

Закон предусматривает обязательное страхование гражданской ответственности для автомобилистов — ОСАГО.

В случае аварии необходимо правильно оформить все документы, чтобы рассчитывать на компенсацию ущерба. Разберемся, как проводится выплата страховки виновнику ДТП и потерпевшему?

Выплата страховки по ОСАГО

Перед расчетом страховых выплат необходимо разобраться в том, на что конкретно распространяется обязательное страхование.

ОСАГО предусматривает только страхование гражданской ответственности участника дорожного движения

При аварии страховая компания виновного водителя выплачивает пострадавшей стороне сумму возмещения за ремонт автомобиля, травмы или гибель человека. Сам же виновник выплат не получает и должен чинить автомобиль за свой счет.

Учитывая, что ОСАГО предоставляет весьма ограниченную сумму возмещения, имеет смысл при покупке дорогого автомобиля дополнительно оформить КАСКО. Этот вид страхования распространяется на имущество самого владельца автомобиля, позволяя покрыть расходы в случае, если у другого участника движения не было ОСАГО, или выплаты оказались недостаточными для проведения полного ремонта авто или оплаты лечения.

Закона о КАСКО не существует, поэтому при ДТП вы можете рассчитывать лишь на получение страховых выплат по полису ОСАГО

Порядок выплаты страховки по ОСАГО

Такие страховые компании, как Росгосстрах, и другие участники рынка всегда внимательно проверяют каждое обращение за выплатой. Поэтому необходимо четко следовать инструкциям и тщательно подготавливать все документы.

Упрощенная система выплат

Для небольших аварий закон предусматривает упрощенную процедуру выплат по ОСАГО. Она особенно удобна, если страховая компания второго участника аварии находится в другом городе.

Воспользоваться такой схемой можно при определенных условиях:

- при столкновении никто не погиб и не пострадал;

- участников ДТП только двое;

- у каждого водителя оформлен полис ОСАГО.

В этом случае пострадавший должен подать заявление в свою страховую компанию, что ускоряет выплаты. К письменному заявлению следует приложить данные второго участника аварии — имя, фамилию, номер машины и его полиса.

Важным дополнением будет заполненный полицейским протокол о дорожно-транспортном происшествии.

Все документы следует передать в свою страховую компанию лично.

Рассмотрение заявки займет в среднем 1-2 недели, после чего выплата будет произведена на банковский счет. Следует учесть, что максимально возможная компенсация при подобной процедуре — 25 тыс. руб.

Перед выбором упрощенной схемы целесообразно сделать предварительный расчет компенсации на сайте страховой компании с помощью онлайн-калькулятора. Если сумма потенциальной выплаты окажется значительно больше 25 тыс. руб. , лучше сделать выбор в пользу стандартной процедуры.

Выплаты по европротоколу

Еще одна возможность получения выплат при небольшой аварии — составление европротокола. При этом авария должна отвечать тем же критериям, что и при упрощенной схеме выплат.

Европротокол — это самостоятельное оформление ДТП

Есть также 3 дополнительных условия:

- нет спора о виновности. У участников аварии не должно быть конфликта по поводу того, кто виноват в случившемся. В противном случае требуется участие сотрудника ГИБДД для принятия решения о степени вины каждой стороны;

- наличие полиса ОСАГО. Оба водителя застраховали свою гражданскую ответственность, а полис является действующим. Также оба участника ДТП должны быть трезвыми на момент произошедшего;

- автомобили зарегистрированы в РФ. В случае, если владелец одного из авто — иностранец, и его машина имеет иностранные номера, у него должно быть свидетельство о разрешении использования своего транспортного средства в России.

В европротоколе существуют более высокие лимиты для компенсации ущерба, чем при упрощенном получении средств. В большинстве случаев максимальная выплата по ОСАГО составляет 50 тыс. руб.

Для автомобилистов, чьи транспортные средства стоят на учете в Москве или в Санкт-Петербурге, максимальная сумма компенсации — 400 тыс. руб.

Самый важный этап самостоятельного оформления ДТП — это составление протокола. Соответствующие бланки можно получить в страховой компании. При желании сторон представители страховщиков могут выехать на место аварии, чтобы помочь автомобилистам составить план ДТП и заполнить протокол. При этом машины можно отогнать с места аварии и оценивать их повреждения на обочине после зарисовки плана столкновения.

Европротокол составляется в двух экземплярах, чтобы каждый из участников аварии смог оформить возмещение повреждений своего автомобиля.

В протоколе указываются личные данные участников столкновения, данные о повреждениях автомобилей, номера машин, названия страховых компаний и номера полисов ОСАГО.

После заполнения протокола пострадавший должен передать его и свои банковские реквизиты в страховую компанию виновника ДТП. Это можно сделать лично или заказным письмом с описью вложения и уведомлением о вручении. На это дается 14 дней с момента аварии.

Стандартная процедура выплат

Наиболее сложные аварии (с получением серьезных травм, при значительных повреждениях авто) должны оформляться с участием дорожной инспекции. В этом случае важно оставить машины там, где они столкнулись, и выставить знаки аварийной остановки.

Если вы попали в ДТП — вызовите и дождитесь инспекторов ГИБДД, а при наличии пострадавших также позвоните в скорую помощь

Чтобы получить максимальную страховую выплату, воспользуйтесь следующими рекомендациями:

Получите справку о ДТП

Проведите независимую оценку

Подготовьте документы о лечении

Справку о ДТП, отчет оценочной комиссии и медицинские справки необходимо направить в страховую компанию виновника аварии вместе с заявлением. В течение 2 недель страховая компания должна связаться с вами и выплатить сумму компенсации.

Если вы имеете еще и полис КАСКО, то можете обратиться в свою страховую за положенным дополнительным возмещением.

Обычно выплаты по ОСАГО не могут возместить ремонт полностью. В этом случае КАСКО поможет вернуть разницу между реально потраченными средствами и выплатой. Дополнительная страховка защитит вас и в том случае, если у виновника аварии полис ОСАГО отсутствует или просрочен.

Если страховая компания отказывается выплачивать вам компенсацию или вы не согласны с суммой выплаты, обратитесь в суд

Как взыскать страховую выплату?

Если вы не согласны с озвученной страховой суммой, то можете оспорить решение компании в суде. Для составления юридически грамотного иска лучше привлечь опытного адвоката. В заявлении можно запросить как возмещение материального вреда или ущерба здоровью, так и морального вреда.

Чтобы доказать свою позицию, желательно приложить к иску счета за лечение от травм, ремонт автомобиля и другие сопутствующие расходы.

Рассмотрение дела в суде может затянуться на несколько месяцев, но это мероприятие значительно увеличит сумму выплат. При несогласии с решением суда первой инстанции, вы вправе его обжаловать в течение 10 дней в вышестоящей инстанции. Однако следует учесть, что обжалование увеличит судебные издержки и отдалит срок возможных выплат.

Альтернативой длительным судебным разбирательствам может стать мировое соглашение со страховой компанией. В этом случае нанятый для суда адвокат сможет помочь вам составить договор, который в достаточной мере учтет ваши интересы и защитит их надлежащим образом.

Если суд удовлетворит ваши требования, то решение следует передать страховой компании, которая будет обязана произвести увеличенные выплаты.

Сроки выплаты страховки после ДТП

Быстрее всего компенсация выплачивается при упрощенном оформлении через свою страховую компанию. Это занимает в среднем 8-10 дней. При серьезном ДТП процедура может затянуться, особенно если речь идет о больших суммах.

Если страховая компания откладывает выплату более чем на 20 дней, то должна выплатить штраф в пользу пострадавшего. Деньги, взысканные через суд, могут быть получены пострадавшим спустя несколько месяцев после аварии.

Хозяин аварии

Во всяком случае так посчитал Верховный суд. По мнению юристов, это давно сложившаяся практика. Если виновник аварии – водитель, скрылся, если на него не распространяется ОСАГО, если он вообще не имел права управления транспортным средством, то в случае ДТП и водитель, и собственник машины будут нести либо обоюдную, либо солидарную ответственность. В первом случае она делится пополам, во-втором – устанавливается процентное соотношение степени ответственности.

Некая Четвертакова обратилась в суд с иском к некой Митрофановой о возмещении морального вреда в результате автомобильной аварии. Дело в том, что мать Четвертаковой – Марина Дьякова – погибла под колесами машины, двигавшейся задним ходом. Этим автомобилем управлял гражданин Республики Молдова по фамилии Мисиру. Он скрылся с места происшествия и был объявлен в розыск. Но, судя по всему, розыск не помог. И поэтому свои претензии дочь погибшей обратила на собственника автомобиля.

Суд первой инстанции, а также апелляционный пришли к выводу, что раз Митрофанова не была за рулем, то она не должна отвечать за последствия аварии. Однако Верховный суд посчитал иначе.

В ходе расследования уголовного дела Митрофанова – владелец источника повышенной опасности – автомобиля, заявила, что передала его Мисиру во временное пользование с последующим возможным выкупом им машины. Однако Мисиру за машину не расплатился и она осталась в собственности у прежней хозяйки.

Более того, Мисиру не имел прав на управление автомобилем. А также он не был вписан в страховку. Суды нижних инстанций даже не изучили, на каком основании этому представителю соседнего государства были переданы документы и ключи на автомобиль.

Предположение суда первой инстанции, что на момент передачи у Мисиру было действующее водительское удостоверение, ничем не подтверждено. В общем, суды не рассматривали ответственность за передачу управления источником повышенной опасности неизвестному лицу. У которого нет даже страховки.

Суды вообще не стали устанавливать степень вины водителя и собственника автомобиля. А в таких делах это необходимо. Суд должен определить, насколько безответственность собственника автомобиля, а также беспечность его доверенного лица повлияла на создание аварийной ситуации. Это основание для распределения доли возмещения морального вреда.

Буквально сразу за этим интересным решением ВС вынес определение по другому делу. К счастью, там обошлось без погибших. Пострадала только машина. Водитель пользовался ею по доверенности, однако не был вписан в страховку. Суды первой и апелляционной инстанций посчитали, что возмещать ущерб должен именно он. Однако Верховный суд указал, что акт передачи собственником машины другому лицу права управления ею, в том числе с передачей ключей и регистрационных документов на автомобиль, подтверждает лишь волеизъявление собственника на передачу данного имущества в пользование. Он не свидетельствует о передаче права владения имуществом. Такое использование не лишает собственника имущества права владения им, а, следовательно, не освобождает от обязанности по возмещению вреда, причиненного этим источником повышенной опасности.

Напомним, ранее Верховный суд уже указывал, что если не собственник автомобиля совершил ДТП, то и не ему отвечать. Но в последнее время судебная практика изменилась.

Лев Воропаев, адвокат:

– Верховный суд РФ уже на протяжении длительного времени исходит из того, что если водитель, который виновен в ДТП, на момент аварии не имел права управления или его ответственность не была застрахована по ОСАГО, то ответственность по возмещению вреда здоровью и иного ущерба возлагается и на собственника транспортного средства, как на лицо, которое не проявило должной заботливости и осмотрительности при содержании своего имущества – автомобиля: передало его в пользование лицу, которое в силу закона не имело оснований к управлению транспортным средством и в отсутствие соответствующего договора страхования ответственности.

Собственникам транспортных средств при передаче своего имущества в пользование другим лицам стоит внимательно проверять наличие у таких граждан права управления и страхового полиса ОСАГО. А в случае продажи автомобиля, тем более иностранным гражданам, стоит забыть про такое понятие, как продажа “по доверенности” и оформлять такую продажу исключительно в соответствии с действующим законодательством. Например, при продаже в рассрочку оформлять соответствующий договор купли-продажи с рассрочкой платежа. И после заключения такой сделки стоит обратиться в ГИБДД и сообщить о переходе права собственности, чтобы не только избежать последствий, указанных выше, но и не получать штрафы с камер за нового владельца и не платить транспортный налог.

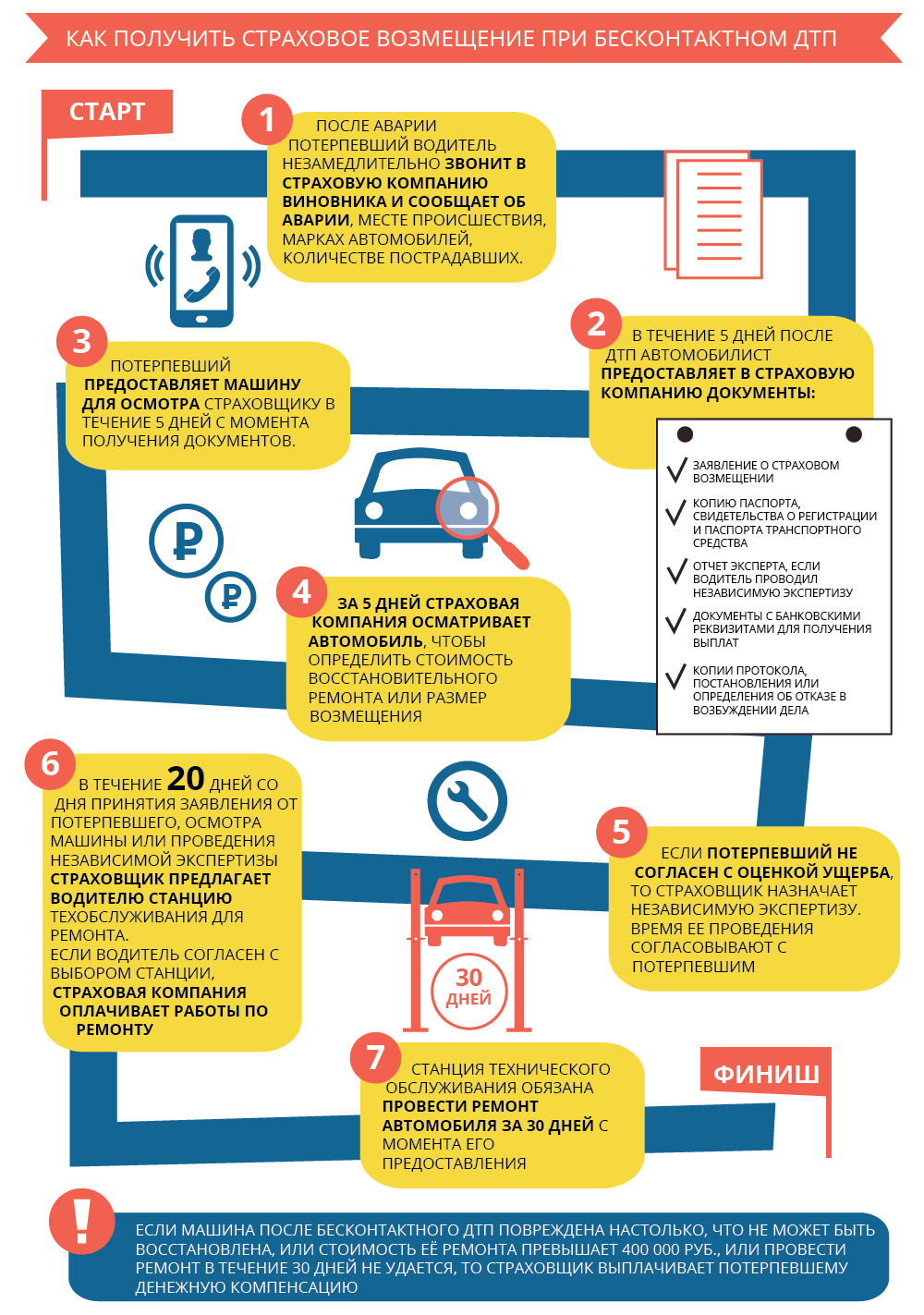

Бесконтактное ДТП: кто возместит ущерб

Чтобы получить страховое возмещение после ДТП, нужно, чтобы водитель причинил вред жизни, здоровью или имуществу. Необязательно только управлять автомобилем. Расходы возместят и в том случае, если ущерб возник из-за иных действий, связанных с эксплуатацией транспортного средства. Ведь водитель может попасть в аварию без столкновения с другим автомобилем, такой случай также является ДТП. Это не причина отказать в выплате страхового возмещения.

В законе нет понятия бесконтактного ДТП, но его можно определить как событие, произошедшее в результате движения автомобиля, вследствие чего причинен вред машине или иной материальный ущерб без непосредственного контакта с другими транспортными средствами.

Получить страховое возмещение можно, если по вине другого участника движения водителю или его машине был причинен вред. Для этого необходимо, чтобы между действиями виновника и последствиями была причинно-следственная связь.

К кому обращаться при ДТП без контакта

Если машины виновника и потерпевшего не сталкивались, последний обращается с заявлением о страховой выплате не к своему страховщику, а в страховую компанию виновника, как определил Верховный суд в Обзоре от 22 июня 2016 года.

Если в результате подобной аварии был причинен вред жизни или здоровью потерпевшего, а у виновника нет страховки или его не удалось найти, то причиненный вред возмещает Российский союз автостраховщиков. Когда при бесконтактном ДТП был причинен вред только имуществу потерпевшего, а у виновника нет полиса ОСАГО, платить должен сам виновник.

Согласны ли суды с выплатой страхового возмещения при аварии без столкновения

Как правило, суды удовлетворяют требования водителей о взыскании страхового возмещения со страховщика или виновника бесконтактного ДТП. Так, водитель Дмитрий Городин* обратился в Сыктывкарский городской суд Республики Коми с иском к своей страховой ПАО СК «Росгосстрах» и страховщику виновника АО «СОГАЗ» о взыскании страхового возмещения и расходов по оплате услуг эксперта.

Подрезал машину справа Городин двигался прямо по крайней правой полосе, а перед перекрестком он увидел, как автомобиль Владимира Горлова* с левой полосы движения начал перестраиваться, двигаясь в сторону его машины. Чтобы избежать столкновения, Городин повернул руль вправо, наехал на дорожный знак, а затем на столб. В результате аварии автомобиль ремонту не подлежит, поэтому потерпевший просил взыскать определенный экспертом ущерб в сумме 180 300 руб.

Подрезал машину справа Городин двигался прямо по крайней правой полосе, а перед перекрестком он увидел, как автомобиль Владимира Горлова* с левой полосы движения начал перестраиваться, двигаясь в сторону его машины. Чтобы избежать столкновения, Городин повернул руль вправо, наехал на дорожный знак, а затем на столб. В результате аварии автомобиль ремонту не подлежит, поэтому потерпевший просил взыскать определенный экспертом ущерб в сумме 180 300 руб.

В ходе рассмотрения дела судья Иван Олейник изучил письменные документы, видеозапись с места происшествия, допросил инспектора ГИБДД, оформившего аварию, и установил, что в бесконтактном ДТП виноваты оба. Так, Горлов создал Городину помеху, а потерпевший ехал слишком быстро. Скорость не позволила должным образом контролировать движение автомобиля, поэтому в результате экстренного торможения автомобиль наехал на препятствие. По этим основаниям суд распределил степень вины участников ДТП как 30% (Горлов) и 70% (Городин) соответственно.

В итоге страховую компанию ответчика АО «СОГАЗ» обязали выплатить Городину 30% суммы, которую он требовал – 54 090 руб. (дело № 2-8638/2019).

Также потерпевший может потребовать компенсацию за моральные и нравственные страдания, которые он понес при аварии без столкновения. Например, Владимир Бельский* обратился в Таганрогский городской суд Ростовской области с иском к ООО «СК Согласие» (страховая компания виновника) о взыскании ущерба в результате бесконтактного ДТП.

Неудавшийся обгон автобуса В тот день Бельский ехал по дороге, а по встречной полосе следовал автобус. Внезапно из-за него выскочил автомобиль Сергея Иванова*, который пытался обогнать автобус. Бельский нажал на педаль тормоза и попытался уйти от столкновения, но машину занесло, и она выехала на противоположную обочину, где ударилась в насыпь. По заключению эксперта стоимость восстановительного ремонта машины составила 422 400 руб., которые Бельский просил взыскать с ответчика.

Неудавшийся обгон автобуса В тот день Бельский ехал по дороге, а по встречной полосе следовал автобус. Внезапно из-за него выскочил автомобиль Сергея Иванова*, который пытался обогнать автобус. Бельский нажал на педаль тормоза и попытался уйти от столкновения, но машину занесло, и она выехала на противоположную обочину, где ударилась в насыпь. По заключению эксперта стоимость восстановительного ремонта машины составила 422 400 руб., которые Бельский просил взыскать с ответчика.

Судья Анжелика Жерноклеева определила, что в бесконтактном ДТП виноваты оба водителя, поскольку Иванов не соблюдал безопасную дистанцию до двигающегося впереди автобуса, что повлияло на момент, когда его могли обнаружить, а Бельский допустил превышение скорости, потому степень виновности каждого из водителей была оценена по 50%. По решению суда в пользу страховой была взыскана лишь половина заявленной суммы (дело № 2-483/2019).

В момент бесконтактного ДТП вместе с Владимиром Бельским ехала его супруга Владислава Бельская*, которая после вступления в законную силу решения суда снова обратилась в Таганрогский городской суд Ростовской области с иском к Сергею Иванову о возмещении морального вреда в сумме 50 000 руб., ведь в результате аварии она получила травму позвоночника, долгое время страдала от боли, не могла сидеть, передвигаться без посторонней помощи, не могла спать. Боль преследует ее до сих пор, при ходьбе она быстро устает.

Суд удовлетворил требования Бельской в полном объеме, ведь степень вины Иванова по решению составила 50%, а истице причинен средней тяжести вред здоровью, потому, исходя из степени нравственных и физических страданий суд установил, что заявленный размер компенсации морального вреда в 50 000 руб. соответствует требованиям разумности и справедливости (дело №2-5740/19).

Эксперты о бесконтактных авариях

Бесконтактное ДТП – это экстренное торможение с повреждением деталей автомобиля, уход от столкновения транспортных средств с наездом на какой-либо объект и так далее, говорит юрист “Европейской юридической службы” Евгений Иванов. Обстоятельства таких аварий неоднозначны, ведь согласно п. 10.1 ПДД водитель в опасной ситуации должен снизить скорость вплоть до полной остановки. Получается, что пострадавший автомобиль также обязан затормозить и остановиться. Но автомобилист, который ушел от столкновения и повредил только своё авто, как правило, сводит к минимуму ущерб другому автомобилю, потому нет смысла привлекать его к ответственности или устанавливать степень его вины наравне с инициатором аварии.

Руководитель юридического отдела “Общества защиты прав автомобилистов” Равиль Ахметжанов добавляет, что водитель, вынудивший других участников движения изменить скорость и направление движения, не только отвечает за ущерб, но и может быть привлечен к административной ответственности за оставление места ДТП по ч. 2 ст. 12.27 КоАП. В то же время, потерпевшему порой очень трудно установить, что ДТП было спровоцировал другой участник движения, и определить его личность. Если сведений о нем нет, тогда владельцы поврежденных автомобилей заинтересованы в том, чтобы хоть кого из них признали виновником ДТП. Тогда хоть одна страховая возместит ущерб.

По мнению адвоката и автоюриста Сергея Радько, главная проблема – доказать, что именно маневры виновника стали причиной аварии, в которую попал потерпевший, когда пытался избежать столкновения. Иногда к ответственности привлекают потерпевшего водителя, но для этого нужен максимум объективных данных о происшествии (записи с камер видеонаблюдения, регистраторов и др.), ведь одних его показаний о том, что он был вынужден избежать ДТП, не всегда достаточно для полноценного и объективного анализа происшествия. Не исключено, что потерпевший не справился с управлением, вследствие чего произошла авария, и пытается оправдать свои действия манером другого участника.

Рубрика «Вопрос-ответ»

Адвокат и автоюрист Сергей Радько отвечает, что, к сожалению, получить возмещение в такой ситуации вряд ли возможно, так как данных о втором участнике и наличии у него действующего страхового полиса нет. Эксперт добавляет, что при отсутствии контакта между автомобилями одних объяснений автомобилиста о том, что он якобы избегал неминуемого столкновения, недостаточно. Действия уклоняющегося автолюбителя тоже не отвечают ПДД, так как при любом маневре водитель обязан обеспечить его безопасность.

Водитель может обратиться к сотрудникам ГИБДД через день после аварии, но полицейские могут составить на него протокол об оставлении места ДТП, поскольку ПДД при аварии обязывает водителя немедленно остановиться и сообщить об этом в полицию, говорит адвокат и автоюрист Сергей Радько. В отношении водителя грузовика также могут составить аналогичный протокол, но для этого потребуется установить не только номер КАМАЗа, но и точно выяснить, кто был за рулем в момент происшествия.

Адвокат и автоюрист Сергей Радько говорит, что новая экспертиза не нужна. Страховая компания виновника ДТП будет обязана организовать оценку или экспертизу стоимости восстановительного ремонта. Если вы не согласны этим заключением или суммой установленного размера ущерба, придется сначала обратиться к уполномоченному по защите прав потребителей финансовых услуг (здесь и пригодится заключение ранее проведенной самостоятельно экспертизы).

* – имя и фамилия изменены редактором.

Скрытые повреждения при возмещении по ОСАГО и КАСКО

Каким образом происходит процесс урегулирования убытков в страховой компании? Сначала вызванные на место происшествия сотрудники ГИБДД обязаны зафиксировать в справке о ДТП все полученные автомобилем повреждения. После чего справка наряду с другими документами передается в страховую компанию, которая направляет ТС на техническую экспертизу для осмотра и оценки суммы выплаты по КАСКО или ОСАГО.

И вот на данном этапе для автовладельца часто возникают серьезные проблемы. Дело в том, что при проведении осмотра эксперт-техник, в первую очередь, должен руководствоваться этой самой справкой о ДТП, выданной сотрудниками автоинспекции, в которой подробно описаны и место расположения, и характер повреждений. По сути, эта справка является доказательством того, что ущерб был нанесен именно в результате произошедшей аварии, не раньше и не позже. Но гаишник, как правило, ограничивается лишь внешним осмотром и описывает только видимые наружные дефекты. Другие проблемы с авто, в частности, скрытые повреждения он либо ленится искать, либо это невозможно сделать, так как есть целый ряд серьезных неисправностей, которые диагностируются только при тщательном осмотре в профессиональном автосервисе.

Что делать, когда при осмотре или ремонте ТС обнаруживаются скрытые повреждения?

Если подходить к вопросу формально (что очень выгодно страховой компании), она не обязана платить за то, что не значится в документах. И страховщики в полной мере пытаются использовать эту лазейку, чтобы урезать выплату. Но не стоит идти у них на поводу. У страхователя есть несколько вариантов повлиять на создавшуюся ситуацию и заставить компанию возместить ущерб по-максимуму.

- Самое простое (особенно, если выявленная «скрытка» не слишком значительна), обратиться к инспектору, оформлявшему справку, и убедить его дописать для страховщика недостающие строчки. Но этот способ скорее подходит для водителей из маленьких городков, имеющих в ГИБДД определенные «завязки»… Одним словом, для подавляющего большинства – это редкий вариант.

- Идеальный случай, когда добросовестные эксперты готовы под свою ответственность дать заключение, подтверждающее, что при осмотре автомобиля были выявлены скрытые дефекты, возникшие именно в результате данного ДТП. После чего автовладельцу останется только обратиться в компанию с официальным заявлением с просьбой оплатить скрытые повреждения. Страховщик назначит дополнительный осмотр, где всё будет описано и подсчитано.

- Если автовладелец заранее предполагает, что его автомобиль пострадал гораздо более серьезно, чем было зафиксировано в документах ГИБДД, и не надеется на лояльность страховщика, можно поступить следующим образом:

- Обратиться к независимым экспертам, которые не только зафиксируют все скрытые повреждения, но и дадут квалифицированное заключение, что они возникли именно в результате рассматриваемого ДТП. Их услуги оплачивает автовладелец, но в дальнейшем страховая должна будет возместить ему потраченные средства.

- Отправить в СК и виновнику ДТП телеграммы с уведомлением о дате и месте проведения экспертизы за 3 рабочих дня до момента ее проведения (не включая день отправки).

- Получить все необходимые для страховой компании документы и на основании их обратиться за возмещением ущерба.

Аналогичные действия придётся предпринять и в том случае, если страховая компания откажется проводить дополнительный осмотр и «считать» скрытые повреждения.

При положительном раскладе все должно получиться. Ну, а если страховщик платить не захочет или неоправданно занизит сумму выплаты, собственнику авто не останется других вариантов, кроме искового заявления в суд.

Изменения в регламенте оформления ДТП с 1 апреля 2012 года

С 1 апреля вступил в силу документ под названием «Методические указания по оформлению и выдаче справки о дорожно-транспортном происшествии». Теперь для обращения в страховую компанию вместо справки о ДТП по форме 748 ГИБДД будет выдавать водителям справку нового образца – по форме 154.

Согласно новой «методике», инспекторам ГИБДД теперь запрещено вносить в справку фразу «Возможны скрытые повреждения». И если раньше наличие подобной фразы упрощало взаимоотношения автовладельца со страховой компанией, являясь основанием для проведения более тщательной экспертизы и дополнительного ремонта, в настоящее время страхователям придется прилагать дополнительные усилия, чтобы доказать свою правоту. А у страховых компаний появился лишний повод затягивать с выплатами и платить меньше, чем требуется для полноценного ремонта ТС. В подобных условиях крайне важно выбрать добросовестного страховщика, поэтому не стоит жалеть времени, чтобы лишний раз почитать отзывы о приглянувшейся страховой компании и сделать расчет на калькуляторе КАСКО.

Что делать при ДТП? Памятка водителя

По приблизительным подсчетам в России ежемесячно фиксируются более 10 000 ДТП, это означает, что за сутки происходит более 350 аварий с различными последствиями.

Наряду с мелкими ДТП, когда машины получают незначительные повреждения, на дорогах случаются аварии с человеческими жертвами и полным уничтожением автомобилей.

В экстренной ситуации водитель должен четко понимать, что делать при аварии в первые минуты после случившегося ДТП. Как правильно оформить документы и как вести себя при общении с другими участниками аварии. Но обо всем по порядку.

Независимо от места и времени действия при ДТП нужно соблюдать следующие правила:

- Прекратить движение транспортного средства, заглушить двигатель вытащить ключи из замка зажигания;

- Поставить машину на ручной тормоз;

- Нажать кнопку аварийного сигнала;

- Осмотреть себя и узнать о состоянии остальных участников ДТП;

- Установить «аварийный треугольник» на расстоянии 15 метров от машины, если авария произошла в городе, и за 30 метров, если ДТП случилось вне населенного пункта.

Если в ДТП нет пострадавших, то всем участникам рекомендуется:

- Оставить автомобиль на месте аварии и не менять его положение до окончания разбирательства;

- Сделать фотографии, снять на видео машины участников ДТП с разного ракурса;

- Совместно с другими участниками определить виновника аварии;

- Самостоятельно заполнить Европротокол, если возражений ни у одной из сторон не возникло. Или вызвать сотрудников ГИБДД для составления протокола и оформления ДТП.

Если в ДТП есть пострадавшие

- Без промедления сообщите о количестве пострадавших в Службу спасения МЧС;

- Если можете — окажите помощь раненым, но перед этим надо убедиться, что вы не навредите потерпевшему;

- По возможности организуйте отправку пострадавших в стационар на попутном транспорте.

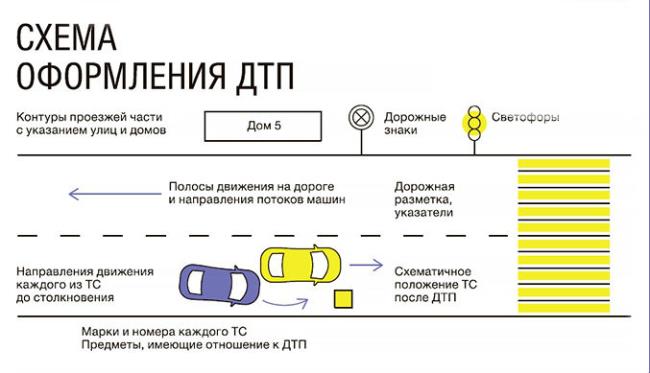

Правила самостоятельного оформления документов при ДТП

В середине 2018 года вступили в силу два правила, существенно упростившие оформление документов при аварии. Во-первых, в 2 раза была увеличена сумма возмещения: до 100 тыс. рублей во всех регионах страны, кроме Москвы и Санкт-Петербурга, где при мирном урегулировании всех разногласий сторон владелец разбитой машины получает от 100 до 400 тыс. рублей.

Второе изменение процедуры оформления коснулось возможности зафиксировать ДТП его участниками с помощью Извещения о дорожно-транспортном происшествии, известного как Европротокол. Заполнение этого документа разрешается только в случае мелких аварий при следующих условиях:

- участников ДТП двое;

- пострадавших среди водителей, пассажиров и других граждан нет;

- у обоих участников есть полисы ОСАГО;

- стороны единогласно определили виновника и согласились, что стоимость причиненного ущерба не превышает 100 тыс. рублей.

Вносить информацию в «Извещение о ДТП» необходимо разборчивым, одинаковым почерком, предпочтительно шариковой ручкой с синими чернилами. Исправления, дополнительные отметки и зачеркивания недопустимы. Все графы должны быть заполнены, если написать в какой-либо графе нечего, поставьте прочерк или напишите слово «нет», если речь идет о пострадавших в ДТП. Европротокол с датой и временем аварии должен быть оформлен в двух идентичных экземплярах для каждого участника и подписан обеими сторонами.

Чтобы страховая компания приняла документ в качестве основания для оплаты ремонта, необходимо, чтобы «Извещение о ДТП» содержало следующие сведения:

- Точный адрес места происшествия с указанием названий шоссе, улицы, номеров близлежащих домов и любых построек, позволяющих определить положение на карте;

- Количество участников аварии с повреждениями (один или два);

- Список свидетелей (если есть) их адреса и номера телефонов;

- Подробности аварии и рисунок-схему расположения автомобилей в момент происшествия;

- Фотографии и видеозапись, в том числе и с видеорегистратора, указывающие на виновность одной из сторон;

- Информацию об автомобилях и личные данные владельцев.

После оформления ДТП по упрощенной системе участникам необходимо известить страховую компанию, в которой был приобретен полис ОСАГО, о наступившем страховом случае, посетив офис лично или с помощью заказного письма с описью вложения и уведомлением о вручении, отправленного на почтовый адрес компании.

Если в заполнении документов участвовали сотрудники Госавтоинспекции, то для получения денежного возмещения пострадавшему водителю необходимо оформить специальную справку о ДТП в территориальном отделе ГИБДД. При этом у виновника аварии нет обязательств, связанных с уведомлением страховой компании, кроме тех случаев, когда нарушитель имеет полис КАСКО и претендует на соответствующую компенсацию.

Согласно действующим правилам, Извещение о ДТП (или Европротокол) должен быть доставлен или отправлен в страховую компанию в течение 5 (пять) рабочих дней с момента подписания. Для случаев, где предусмотрена выплата по страховому случаю, это срок подачи документов составляет 15 (пятнадцать) рабочих дней с момента ДТП.

Когда виновник скрылся с места аварии

По закону потерпевший может получить выплату по полису ОСАГО только в том случае, если предъявлен полис лица, совершившего нарушение. Что же делать, если виновнику ДТП удалось скрыться?

- Выполнить все правила поведения при ДТП;

- Вызвать наряд ГИБДД и попытаться самостоятельного, либо с помощью других лиц обнаружить виновника (официально на поиск нарушителя в мелкой аварии выделяется 3 месяца);

- Зафиксировать последствия аварии, вмятины и царапины на кузове автомобиля с помощью фото- и видеотехники, а также телесные повреждения, если таковые имеются

- Найти очевидца происшествия и зафиксировать его показания на видеокамеру;

- Незамедлительно сообщить в свою страховую компанию о возникновении страхового случая особого вида, написать письменное заявление о случившемся.

Если в результате ДТП пострадали или погибли люди, все соответствующие выплаты осуществляет Российский союз автостраховщиков.

Что делать, если у виновника ДТП нет страховки

К сожалению, более трети всех водителей личного автомобильного транспорта не оформляют полис ОСАГО регулярно. Штраф за езду без страховки намного меньше, чем стоимость полиса, поэтому многие автомобилисты не считают нужным страховать собственную автогражданскую ответственность. Тем самым, граждане попросту не задумываются, что в любой момент могут стать виновниками ДТП.

Если вы все же попали в ДТП, где у виновной стороны отсутствует полис ОСАГО, возместить причиненный ущерб можно тремя путями:

Первый вариант

Участник ДТП признает свою вину и согласен компенсировать ущерб собственными средствами. В подтверждение этого виновник пишет расписку в которой изложены все детали ДТП. В ней должны быть указаны:

- наименование документа;

- дата и место составления;

- паспортные данные обоих участников ДТП;

- список повреждений автомобиля пострадавшего;

- данные об автомобилях (госномер, марка и модель, вин-номер, номер ПТС);

- сумма ущерба и срок за который признавший вину виновник обещает ее выплатить;

- подписи обеих сторон.

Второй вариант

Виновная сторона не признает свою ответственность. Потерпевшему необходимо вызвать сотрудников ГИБДД для грамотного оформления ДТП. В протоколе должны быть паспортные данные виновника и пометка об отсутствии у виновника ДТП страховки. Далее нужно обратиться к оценщику для проведения независимой экспертизы. На основании отчета эксперта составляется досудебная претензия и отправляется по адресу виновника аварии с целью взыскания суммы ущерба

В случае, если виновник отказался платить после полученной досудебной претензии, потерпевшая сторона имеет право подать в суд с исковым заявлением.

Для суда надо подготовить:

- справку о ДТП,

- заключение эксперта, осмотревшего автомобиль,

- все чеки, подтверждающие оплату сопутствующих делу издержек (самая главная трата на эксперта),

- постановление об административном правонарушении,

- экземпляр уведомительного письма в котором виновника аварии приглашали на независимую экспертизу (письмо должно быть с маркой),

- все документы на автомобиль.

Призвать виновника к ответственности можно в течение 3-х лет после случившегося. Само рассмотрение дела занимает около 3-х месяцев, но все индивидуально. В любом случае придется запастись терпением, тем более если ответчик не будет появляться в суде.

Будьте внимательны на дороге, берегите свою жизнь и здоровье!

Обращение за выплатой по ОСАГО после ДТП

Вы попали в ДТП: какие документы нужны для получения максимальной компенсации, какие “подводные камни” могут быть при оформлении ДТП — подробно рассказываем в данной статье.

Если автомобилист стал участником дорожно-транспортного происшествия, ущерб получил он сам или пассажиры, находившиесяя выбиралв салоне, сам автомобиль, неизбежно встает вопрос о получении страховой выплаты. При этом многим хочется заранее знать, каков будет ее размер и что следует предпринять, чтобы получить максимальную компенсацию.

Рассмотрим, каким должно быть обращение в страховую после ДТП, в какие сроки потребуется подать документы и как выглядит их список. Отдельно рассмотрим, на каком основании вам могут отказаться выплачивать компенсацию, что в этом случае следует делать. В конце дадим несколько полезных советов, которые помогут вам получить максимальную выплату и отстоять свои права в случае необходимости.

Когда следует требовать страховую выплату

На сегодняшний день существует множество ситуаций, которые относятся к страховым, а это значит, что клиент может получить компенсацию от СК, у которой он купил полис. Рассмотрим простой пример, когда обращение в ОСАГО после ДТП будет правомерным.

Вы остановились на красный сигнал светофора, и в этот момент в ваш автомобиль въехало другое транспортное средство. В этом случае следует выяснить, как настроен решить ситуацию виновник инцидента. Если он настроен миролюбиво и готов признать свою вину, а ущерб, по предварительной оценке, не превышает ста тысяч рублей, вы можете оформить европротокол. Если найти общий язык с виновником аварии не удается, следует вызвать сотрудников ГИБДД. Водитель, который спровоцировал аварию, при этом не имеет права покидать место происшествия. Если он оставляет вас ждать представителей правоохранительных органов в одиночестве, сфотографируйте или хотя бы просто запишите госномер его автомобиля. Впоследствии за оставление места аварии виновника могут привлечь к административной ответственности вплоть до заключения под стражу на 15 суток).

После регистрации инцидента вы можете требовать страховую выплату от компании, у которой вы приобрели полис ОСАГО.

Сроки получения выплаты

В течение пяти дней после аварии водитель может собрать документы и обратиться за выплатой положенного страхового возмещения. В свою очередь, у СК есть 20 дней на то, чтобы рассмотреть заявление клиента. Если страховщик не укладывается в этот срок, автомобилист может требовать оплату неустойки за каждый день просрочки в размере одного процента от суммы компенсации. Но может возникнуть ситуация, когда компания откажет в страховом покрытии. Тогда и штраф за просрочку, и саму компенсацию придется требовать через суд. При этом если вы получили отказ в выплате страховки несвоевременно, учитывая срок обращения, по истечении периода в 20 дней за каждые последующие сутки положена неустойка в размере 0,5 процента от суммы.

Страховая компания может перечислить на счет автомобилиста положенную сумму либо направить поврежденное транспортное средство для восстановления в один из автосервисов, с которым она сотрудничает. При этом клиент вовсе не обязан соглашаться с условиями СК. Если что-то его не устраивает, водитель имеет право выбрать ремонтную фирму самостоятельно или потребовать страховую выплату в денежном эквиваленте. Многие эксперты советуют получить компенсацию напрямую – по их мнению, это гораздо выгоднее, т. к. дает возможность проконтролировать весь ход восстановительных работ и быть уверенным в том, что средства потрачены должным образом. Ремонт, который проводит сервис, сотрудничающий с СК зачастую бывает быстрым и не вполне качественным. При этом доказать, что уровень выполненных работ не вполне соответствует их стоимости, будет достаточно трудно.

Если страховая компания настойчиво предлагает ремонт, вы можете отказаться и выбрать сервис самостоятельно. Второй вариант – требовать денежной выплаты, которой сможете воспользоваться для проведения восстановительных работ.

Предельно допустимая компенсация по закону составляет 400 тысяч рублей. Но расчет итоговой суммы складывается из ряда многочисленных факторов:

- износа автомобиля;

- характера и степени повреждений, полученных в результате аварии;

- рыночной цены транспортного средства и пр.

В связи с этим рассчитывать на максимальную сумму можно далеко не всегда.

Какие потребуются документы

СК будет рассматривать иск только в том случае, если клиент предоставит перечень необходимых документов. При этом у обоих участников аварии должен быть действующий полис. На сегодняшний день требуется собрать следующие бумаги:

- копию паспорта того водителя, который спровоцировал аварию;

- ксерокопию водительского удостоверения;

- бланк ОСАГО;

- заявление, которое следует заполнить в соответствии с образцом страховой компании (его можно получить в офисе СК или скачать на ее официальном сайте);

- свидетельство от ГИБДД, что обстоятельств, требующих возбуждения уголовного дела, не было;

- протокол о том, что по факту аварии оформлено административное правонарушение;

- справка из Госавтоинспекции или заполненный и подписанный обеими сторонами европротокол;

- техпаспорт.

Если все бумаги оформлены правильно и поданы точно в срок, автомобилист может рассчитывать на прямое или опосредованное получение страховой выплаты.

Что делать, если нет видеорегистратора

В случае дорожно-транспортного происшествия многие вопросы поможет снять видеорегистратор. На сегодняшний день практически каждый автомобиль оснащен этим полезным устройством. Но что делать, если нет видеорегистратора? В этом случае при возникновении спорной ситуации, возможно, придется обратиться за помощью следовавших рядом с вами автомобилистов. Но в этом случае стоит вовремя сориентироваться, чтобы хотя бы получить контактные данные водителей, чей регистратор мог зафиксировать обстоятельства дорожно-транспортного происшествия. Если ни у вас, ни у второго участника аварии нет фиксирующего устройства и вам не удалось попросить ни у кого из водителей прислать вам запись инцидента, не стоит отчаиваться. На участке, где случилась авария, вполне могут быть установлены камеры слежения. В этом случае нужно сделать запрос у оператора фрагмента записи с моментом аварии. Сделать это самостоятельно не получится, требуется содействие инспектора. Полицейский запрос могут сделать сотрудники ГИБДД, прибывшие на место.

Когда можно зафиксировать ДТП без привлечения полиции

Сегодня по закону в ряде случаев вы можете зафиксировать аварию самостоятельно, без участия сотрудников ГИБДД. Перечислим основные ситуации, когда можно это сделать:

- участниками аварии стали два водителя, пострадали только два транспортных средства;

- ущерб причинен только автомобилю, при этом никто не погиб, не получил травм, не пострадало остальное имущество автомобилистов и пассажиров;

- у участников происшествия нет разногласий в плане оценки повреждений, которые получили транспортные средства, нет противоречий относительно того, кто стал виновником аварии;

- каждому автомобилю требуется ремонт на сумму не более ста тысяч рублей (а значит, размер страхового покрытия не превысит этих значений).

Когда оба участника аварии заполнят и подпишут извещения, каждому из них нужно обратиться в свою страховую компанию (где был приобретен полис ОСАГО). Обращение в страховую после ДТП в обязательном порядке предполагает сбор положенных по закону документов. Если это условие не выполнить и оформить хотя бы одну справку неправильно (или если она не будет предоставлена), страховая компания просто откажет вам в выплате компенсации.

Если вы и второй участник аварии не пришли к общему решению, необходимо привлечь полицию, чтобы зарегистрировать дорожно-транспортное происшествие. Только сотрудники автоинспекции в этом случае смогут установить, кто был виновником инцидента. Европротокол, таким образом, заполнять не придется, а ситуация будет решаться стандартным способом. На это уйдет больше времени, но только так можно рассчитывать на справедливое решение и получение компенсации.

Что лучше – европротокол или часы, потраченные на оформление ДТП?

Если авария незначительная и в ней только два участника, ущерб нанесен только транспортным средствам водителей, есть возможность не тратить время на ожидание сотрудников ГИБДД и стандартное оформление дорожно-транспортного происшествия.

При обоюдном согласии участников аварии возможно оформление европротокола. Необходимо будет заполнить бланк извещения с указанием обстоятельств инцидента, характера повреждения ТС. После того как документ подписан обеими сторонами инцидента, можно убрать авто с проезжей части, чтобы не мешать движению.

Европротокол дает возможность не занимать проезжую часть, быстро продолжить движение и вообще возобновить прерванную поездку, если автомобиль в результате повреждения не утратил ходовых качеств. Оформленный документ потребуется зафиксировать у сотрудников ГИБДД. Сделать это вы можете на ближайшем посту, который встретится вам на пути.

Плюсом будет то, что вы сэкономите массу своего времени и нервов, не будете препятствовать движению на участке, где произошло ДТП.

Минусом может быть отсутствие действующего полиса ОСАГО у второго водителя. Если у вас нет возможности проверить подлинность документа на сайте РСА по серии и номеру, лучше отказаться от оформления европротокола. В противном случае есть опасность не получить страховую выплату.

- 002 — для абонентов «Билайна»;

- 020 — для тех, кто пользуется услугами сотовых операторов МТС, «МегаФон», «Теле2»;

- 902 — для тех, кому услуги связи предоставил Skylink или «Мотив».

Когда следует обратиться в суд

Если размер страховой выплаты вас не устраивает и вы уверены в том, что можете получить значительно большую компенсацию, лучший способ добиться справедливости – обратиться в суд. Только в этом случае вы сможете добиться своего и обязать страховую компанию компенсировать настоящий размер ущерба. Несмотря на то, что судебное разбирательство потребует определенных денежных издержек, в случае вашего выигрыша СК обязана будет не только возместить понесенные в результате ДТП убытки, но и покрыть остальные затраты. Речь идет в том числе и оплате услуг адвоката, независимой экспертизы, чья оценка не совпала с результатами специалистов самой страховой компании. Главное в этой ситуации – чтобы суд принял справедливое решение, учитывающее интересы потерпевшей стороны.

В случае задержки с выплатой компенсации со страховщика вы можете взыскать неустойку – ее размер равен 1% от величины покрытия за каждые сутки просрочки. В результате автомобилист может получить сумму со значительной переплатой.

Что делать, если СК отказалась от выплат

Нередко возникают ситуации, когда страховщик отказывается удовлетворить требования клиента. Основание для этого может быть, как законным, так и неправомерным.

В том случае, если вы получили отказ и не согласны с решением страховой компании, порядок действий может быть следующим:

- Решить вопрос в досудебном порядке. Составьте претензию на имя руководства СК. В заявлении нужно указать, что у вас оформлен полис ОСАГО и он действителен в момент обращения. Страховая компания обязана рассмотреть заявку в течение пяти-семи рабочих дней. Претензию следует составить в двух экземплярах. Если вас не удовлетворит ответ страховщика, то второй документ (обязательно заверенный сотрудником СК) нужно приложить к исковому заявлению, если дело дойдет до суда.

- Дождаться ответа. Если решение страховой компании по вашему вопросу принято отрицательное или ответ просрочен, следует решать вопрос в юридической плоскости. СК обязана предоставить письменный отказ с обоснованием своей позиции. Этот документ впоследствии вы сможете предъявить в суде. Если страховщик не хочет найти компромисс и прийти ко взаимному согласию с клиентом, необходимо сделать следующий шаг.

- Обратиться в суд. К заявлению приложите экземпляр претензии, направленной к страховщику. На документе обязательно должна стоять печать компании, подпись того менеджера, который принял у вас бумагу.

Если ущерб не превышает 50 тысяч рублей, заявление будет рассматривать мировой судья. Если требуется компенсация, которая превышает эту сумму, дело будет рассматривать районный суд. В этом случае нужно уточнить юридический адрес страховой компании, у которой вы купили полис. Это необходимо в связи с тем, что обратиться необходимо будет в районный суд по месту регистрации ответчика (в данном случае – СК). Помимо искового заявления потребуется предоставить еще и определенный пакет документов.

Какие бумаги потребуются для обращения в суд

Итак, какой перечень документов требуется подать в районный суд по месту регистрации ответчика. На сегодняшний день их перечень выглядит следующим образом:

- копия полиса и договора со страховщиком;

- письменный отказ страховщика от выплаты компенсации;

- протокол с места аварии (это может быть европротокол или документ, оформленный сотрудниками ГИБДД);

- результат экспертизы с оценкой ущерба в денежном эквиваленте;

- квитанция об оплате государственной пошлины перед обращением в суд;

- подробное описание аварии с указанием причины инцидента и основания отказа страховщика от выплаты компенсации;

- исковое заявление, заполненное по образцу (его вы можете найти в любом отделении суда по месту жительства).

После этого будет запущено разбирательство. Если решение будет в пользу автомобилиста, СК обяжут выплатить страховое покрытие в объеме, который определит суд.

Несколько полезных советов

Приведем несколько полезных советов, которые помогут вам получить наибольшую компенсацию (в том числе и на ремонт автомобиля), решить спорную ситуацию с максимальной выгодой.

- До выплаты компенсации не следует тратить средства на ремонт автомобиля. После ДТП может возникнуть необходимость делать повторную экспертизу, а если ее результаты вас не устроят – обращаться в суд. Если вы восстановите автомобиль до этого момента самостоятельно, добиться справедливости будет практически невозможно.

- Если вам выплатили страховое возмещение в полном объеме, но его размер вас не устроил, вы можете подать в суд исковое заявление и потребовать от виновника аварии покрыть разницу между нанесенным ущербом и размером компенсации за счет собственных средств. При этом важно доказать, что страховое покрытие не соответствует затратам на восстановление авто до того состояния, которое было перед аварией.

- Вы можете отказаться от оценки, которую проводит соответствующий отдел СК, выдавшей полис, и самостоятельно обратиться в независимую экспертизу. Если результаты будут сильно различаться, вы сможете решить вопрос через суд в свою пользу. Провести независимую экспертизу вы можете и параллельно с оценкой страховой компанией. В этом случае у вас будет доказательство реальной величины ущерба и того, какой должна быть компенсация.

- Страховая компания не имеет права требовать от вас подачи заявления на получение выплаты после ДТП в течение суток или двух-трех дней после аварии. Выполнять такие требования вы не обязаны. По закону срок обращения по ОСАГО составляет пять рабочих дней. В течение этого времени вы можете собрать необходимые документы и подготовить заявление.

- Каждый документ, который вы прикладываете к заявлению в страховую компанию, нужно продублировать. В случае каких-либо противоречий они могут стать доказательством во время судебных разбирательств.

- Если страховщик отказывается от выполнения обязательств и затягивает выплату компенсации в течение 20 дней с момента подачи заявления, требуйте неустойку за каждый просроченный день. Размер такой компенсации может существенно превысить первоначальное значение. Ее сумма составит 1% за каждые сутки просрочки, учитывая срок обращения.

- Перед оформлением аварии без привлечения сотрудников ГИБДД убедитесь в том, что полис другого водителя действителен. Это будет легко сделать, если у вас есть доступ к сети интернет. Если вы не можете зайти на сайт РСА и вбить серию и номер чужого полиса, лучше оформить аварию вместе с сотрудниками автоинспекции.

Чтобы избежать проблем при получении страховой выплаты, лучше всего оформить полис у проверенной и надежной СК, которая дорожит своей репутацией на рынке. Стоимость ОСАГО у такой компании может быть выше. Но при наступлении страхового случая не должно возникнуть проблем с компенсацией.

«Все пока, пока»: на чем ездит шоумен и актер Дмитрий Нагиев?

- «Запорожец»

- ВАЗ-2106

- Volkswagen Polo

- Hyundai Equus Limousine

- Mercedes-Benz AMG S 63 Coupe

- Cadillac Escalade

Дмитрий Нагиев широко известен миллионам зрителей в качестве известного актера, телеведущего и шоумена. Свое триумфальное восхождение к вершинам «звездного» Олимпа Дмитрий начал еще в начале 90-х. С тех пор многое изменилось. Из начинающего актера Нагиев превратился в звезду первой величины. Уже третий год подряд Дмитрий лидирует в рейтинге самых высокооплачиваемых актеров России, неудивительно, что и автомобили он выбирает себе соответствующие. Сегодня мы решили рассказать о том, на чем ездит известный шоумен.

«Запорожец»