Транзитный полис ОСАГО

Существует еще один вид страхования автотранспорта – транзитный полис ОСАГО. Немногие водители знают о его существовании и условиях его оформления. Давайте разберемся, что это такое и какова процедура его оформления.

Что такое транзитная страховка ОСАГО

Не каждый водитель покупает машину в своем городе. Некоторые едут за покупкой в другую область, порой находящуюся довольно далеко от места проживания. В таком случае, после покупки, водителю необходимо оформить временные номера. Это необходимо для того, чтобы он мог осуществить перегон автомобиля по дорогам общественного пользования, до города, в котором он живет.

При возникновении такого случая водитель обязан оформить и страховку на авто. Ведь это обязательно по закону, но оформлять полис на временные номера не имеет смысла, и будет являться напрасной тратой денег. Именно для такого случая и существует транзитный полис ОСАГО.

Важно! Он оформляется на 20 дней и по окончании этого срока страховку необходимо заменить или продлить.

Водители, которые уверены, что смогут оформить постоянные номера в более короткий срок, имеют право уменьшить количество дней до 5. Если же вы взяли страховку на максимальный срок, но управились с оформлением раньше, тогда можно запросить компенсацию. Деньги за не потраченные дни можно включить в стоимость основной страховки.

Зачем нужен транзитный полис

Как показывает статистика, большинство водителей, купивших новый автомобиль, в течение нескольких недель попадает в ДТП. А ведь дорога из одной области в другую намного опаснее, чем езда в знакомом городе. Чтобы обезопасить себя и свой бюджет от незапланированных трат, желательно оформить данный полис.

Оформляется он обычно в следующих случаях:

- Вам необходимо снять автомобиль с учета в связи с переездом в другой город и переоформить его уже там.

- Вы приобретаете транспортное средство не в своем регионе и перегоняете его в другой регион.

- Вам необходимо пройти технический осмотр в другом регионе или провести там повторное ТО.

Оформление транзитного полиса дает такие же права, как и обычный полис.

Какие документы требуются для получение временного полиса?

Оформление данного документа схоже с оформлением обычной страховки. Получить его может любой человек, имеющий транспортное средство. Для этого ему достаточно собрать следующие бумаги:

- Документ, подтверждающий личность водителя.

- Для владельцев автомобилей, купивших их по доверенности, также нужно предъявить ее при оформлении страховки.

- На выбор, можно взять с собой паспорт вашего авто или свидетельство его регистрации.

- Если возраст автомобиля с момента сборки превышает три года, необходимо предъявить диагностическую карту, оформленную на это транспортное средство.

- Водительское удостоверение.

Если все вышеперечисленные бумаги предоставлены в полном объеме, страховая компания оформит на вас временный полис.

В каких случаях договор страхования не сможет компенсировать убытки?

Это может получиться при возникновении следующих ситуаций:

- Превышен срок ее действия.

- Участники ДТП не понесли физический вред.

- Авария произошла во время гонок или столкновения с учебным авто.

- Ущерб нанесен с помощью перевозимого им груза.

Эти случаи исключают денежную компенсацию. Также еще может существовать дополнительный перечень условий, отменяющих денежную компенсацию.

Обратите внимание! При подписании договора внимательно ознакомьтесь с данными условиями.

Каким образом вычисляется цена на транзитный полис ОСАГО для автомобиля?

При расчете стоимости учитываются следующие факторы:

- мощность двигателя транспортного средства;

- стаж водителя;

- регион, в котором оформляется страховка;

- тип транспортного средства;

- вид страховки;

Что будет, если совершать транзит автомобиля без оформления страховки?

Отсутствие страхования автомобиля, согласно закону № 40 – ФЗ, является нарушением правил дорожного движения. Соответственно, за каждую остановку без полиса или с его просрочкой вы будете оштрафованы. Сумма штрафа в соответствии со ст.12.37 КоАП РФ будет равняться 800 рублей.

Каждая остановка водителя инспектором ГИБДД будет рассматриваться, как отдельное нарушение, и штрафоваться в полном объеме.

Единственное послабление в «законе об ОСАГО» дается водителям, приобретающим новое авто. Им разрешается оформить страховку не сразу, а по истечении 10 дней. Но в случае ДТП вы рискуете остаться бех возмещеия ущерба.

Водители, желающие сэкономить на оформлении данного вида страхования, могут понести большие убытки, чем они планировали сэкономить. Также отсутствие страхового полиса обязывает водителя возмещать убытки из собственного кармана, а это уже очень существенные суммы денег. Из этого можно сделать вывод, что не стоит обманывать государство,а гораздо проще будет сделать все по закону.

Порядок оформления транзитного полиса ОСАГО

Каждый автомобилист, управляющий транспортным средством, обязан на основании федерального закона №40 оформить страхование ОСАГО. В стандартной ситуации документ оформляется на один год, но есть и ситуации, когда такой период сокращается. Чаще всего временный документ требуется при приобретении автомобиля в одном населенном пункте при необходимости перегнать его в другой. В этом варианте оформляется транзитная страховка ОСАГО, позволяющая получать возмещение при наступлении страхового случая.

В 2013 году в РФ в силу вступил административный регламент, отменяющий необходимость получения транзитных номеров для физических лиц. Упрощенные правила регистрации автомобиля предусмотрел и возможность изготовления номеров транзитного типа взамен утраченных. Они требуются только при выезде за пределы границ государства.

Временный полис ОСАГО оформляется по действующим правилам на период до 20 дней. Такой срок предусмотрен статьей 10 ФЗ №40. Данный временной промежуток достаточен для переезда в любой регион от Калининграда до Владивостока.

Несмотря на ограниченный срок использования, такое ОСАГО обеспечивает все преимущества, предлагаемые стандартным полисом. Договор заключается на период отсутствия у владельца ТС основного полиса, но не более 20 дней. Действует на срок до постановки машины на постоянный учет по месту регистрации владельца.

Когда требуется оформление транзитной страховки ОСАГО?

Федеральный закон №40 в статье 10 пункт 3 «Срок действия договора обязательного страхования» указывает условия, при которых требуется оформлять транзитный договор страхования:

- ТС снимается с постоянного учета для постановки по новому месту;

- автомобиль приобретен в другом регионе и его требуется перегнать к месту официальной регистрации.

Особенностью транзитного полиса ОСАГО становится повышенная стоимость. Она обусловлена ростом потенциальных рисков.

Основные отличия транзитной страховки

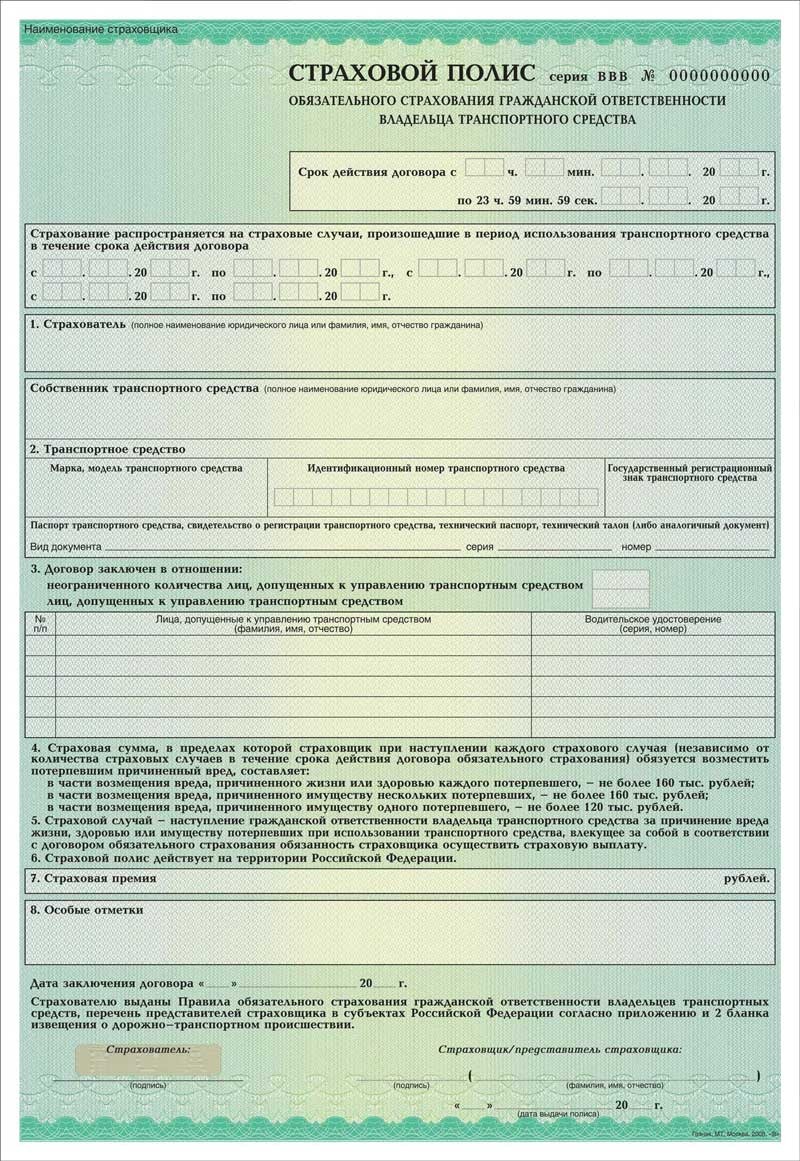

Внешне полисы не отличаются. Для заполнения используется стандартный бланк ОСАГО.

Транзитный полис ОСАГО выдается на период до 20 дней, а не на стандартный один год. Даты вписываются в поля, расположенные в верхней части бланка. Превышение периода карается штрафными санкциями.

Отличием временного документа от стандартного становится стоимость. Она может отличаться в несколько раз.

Стоит обратить внимание, что в настоящий момент действуют обновленные бланки.

Страховой период до 20 дней вносится аналогично стандартному. Он указывается в специальных графах. Это относится и к электронному варианту ОСАГО.

Кто может оформить транзитную страховку ОСАГО?

Транзитный полис ОСАГО с ограниченным сроком действия чаще всего оформляет:

- непосредственно владелец ТС;

- его покупатель;

- третье лицо.

В случае составления на стороннее лицо, ему требуется дополнительно получить доверенность на использование автомобиля. Она не указана в перечне обязательных документов, но страховая компания может потребовать.

Отказаться от подготовки доверенности помогает включение данных третьего лица в список персон, имеющих право на управление автомобилем. Число таких граждан законодательством не ограничивается.

Где продается полис транзитного ОСАГО?

Оформление осуществляется в любой страховой компании. Это может быть как та, где ТС уже находилось в базе или новая СК. Учитывая краткосрочность применения, личный визит в такой ситуации способен быть заменен на заполнение документации в режиме онлайн.

Альтернативным вариантом становится приобретение транзитного полиса ОСАГО через дилеров (агентов) и брокеров.

Оформление через страховых агентов

К плюсам обращения относится готовность выполнения деятельности вне офиса. С такими специалистами можно договариваться о встрече в любом удобном месте. В число рисков входит многочисленные случаи мошенничества. Страховые компании предоставляют клиентам список страховых агентов, которые с ними работают. Данные сведения размещаются на сайте СК. При их отсутствии, уточняющие вопросы можно задать представителям страховщика по телефону.

Обращение к брокерам

Брокеры по принципу работы похожи на агентов страховой компании. Но в такой ситуации страхователь может сравнивать условия сразу нескольких СК. Страховые брокеры работают с большим числом СК. Представители таких организаций готовы подобрать наиболее выгодный вариант. Организацию также желательно уточнить в страховой компании, транзитный полис которой планируется оформить.

Порядок покупки транзитной страховки ОСАГО

В случае самостоятельного посещения страхователя, потребуется взять с собой:

- паспорт;

- водительские удостоверения покупателя и продавца;

- паспорт ТС с данными о постановке на учет;

- диагностическую карту (для временной страховки становится дополнительным документов, обязательное предоставление которого в последние годы не требуется).

Дополнительно принимается справка по форме, подтверждающая факт отсутствия аварий.

При направлении запроса на получение транзитного полиса ОСАГО онлайн, список сохраняется. Номера документов вписываются в поля, которые есть в бланке заявки. Плюсом становятся подсказки, упрощающие оформление. Для их получения, достаточно навести на строку курсор «мыши».

Страховая компания сверяет данные с указанными в РСА. Заявителю направляется на электронную почту информация о стоимости транзитного полиса ОСАГО. Оплата проводится с применением любых платежных систем, перевода с банковской карты. Информация об оплате поступает в РСА. Электронный полис скачивается по направленной ссылке. Если он отсутствует в распечатанном виде, инспектору ГИБДД достаточно сообщить о его наличии. Данные будут проверены по базе РСА, доступ к которой есть у каждого сотрудника ГИБДД.

Сколько времени оформляется?

Для успешного и своевременного оформления представители страховых компаний рекомендуют обращаться за получением услуги за 30 дней до планируемой даты начала использования.

Транзитная страховка, как и обычная, оформляется достаточно быстро. Но дополнительные дни закладываются для исключения задержек при необходимости переделывать данные, направленные на рассмотрение.

Какова стоимость оформления транзитной страховки ОСАГО?

Стоимость транзитного полиса ОСАГО определяется при учете базовой ставки, умножаемой на коэффициенты. В том числе мощности в лошадиных силах.

| Мощность ТС (в лошадиных силах) | Стоимость |

| 70-100 | от 1630 |

| 100-120 | от 1800 |

| 120-150 | от 2100 |

| Свыше 150 | 2400 |

Минимальная стоимость полиса для доставки в другой регион, предоставляемого неограниченному кругу лиц, составляет от 1700 рублей. Небольшая корректировка возможна за счет срока вождения автомобилистов и некоторых других показателей. В формулу включается:

Тариф*коэффициент краткосрочной страховки*коэффициент мощности*коэффициент возраста и стажа водителя

Использование формулы помогает определить заранее цену. Калькуляторы находятся на сайтах СК.

Стоимость транзитного полиса ОСАГО определяется законодательно. По этой причине она практически идентична в разных страховых компаниях.

Каков срок действия?

Продолжительность использования временного полиса ОСАГО для легковых автомобилей составляет 20 дней. За этот срок ТС должно быть перегнано в другой регион и поставлено на учет.

Периоды, предусмотренные для специализированной техники, короче. На такие транспортные средства транзитный полис ОСАГО оформляется продолжительностью до 5 дней. Также в короткий промежуток времени придется уложиться иностранному гражданину, желающему застраховать свой автомобиль по временной страховке ОСАГО. Он составляет 5-15 дней.

У автовладельца есть возможность расторгнуть договор транзитного ОСГАО досрочно. Например, на перегон ТС потребовалась всего неделя. Достаточно обратиться с заявлением в «свою» СК. Она обязана вернуть остаток неиспользованных средств. При этом все деньги возвращены не будут. Общий показатель снижается за счет стоимости, в которую страховая компания оценит свои услуги.

Транзитное страхование ОСАГО онлайн

Онлайн сервисы позволяют получить транзитный полис ОСАГО без дополнительных потерь времени. Для этого потребуется:

- выполнить анализ предложений на официальных сайтах разных страхователей;

- выбрать удобный для себя вариант;

- зайти на официальный сайт;

- пройти регистрацию;

- получить электронный ключ на указанный адрес электронной почты;

- перейти в подраздел для оформления временного ОСАГО;

- тщательно заполнить все представленные поля в соответствии с приведенными инструкциями;

- заверить электронной подписью;

- направить на рассмотрение;

- дождаться получения положительного результата рассмотрения на основании с базой данных РСА;

- получить электронный вариант;

- распечатать его (не обязательная опция, сотрудники ГИБДД имеют доступ в базу данных РСА, в которой проверят данные).

Транзитный полис ОСАГО считается действующим с момента подтверждения данных РСА.

Возможные минусы и плюсы

Использование и оформление транзитного полиса ОСАГО имеет свои плюсы и минусы. В число преимуществ входит:

- возможность не предоставлять диагностическую карту осмотра;

- доступная стоимость, составляющая в среднем 20% меньше от показателей цены на обычный вариант полиса, если эти параметры кажутся большими, стоит учесть возросшую степень рисков, которые СК старается предусмотреть;

- быстрое оформление, в том числе перспектива выполнить действия через сайт страховой компании.

Владельцы могут столкнуться и с некоторыми недостатками транзитной страховки:

- ограниченный срок действия;

- продление не предусмотрено, требуется оформлять новый, с заключением нового договора.

Высокая степень рисков усложняет приобретение у агентов или дилеров. Желательно обращаться непосредственно к страховщикам.

Возможный отказ

Существенным минусом становится получение отказа от страховой компании в оформлении транзитного ОСАГО. Такие ситуации встречаются достаточно часто. При этом страховщик как правило не поясняет причины произошедшего.

Спорные ситуации рассматриваются в суде, но краткосрочность процесса перегона автомобиля часто не позволяет обратиться в эту инстанцию. По этой причине при оформлении транзитного ОСАГО стоит учесть вероятность отказа:

- присутствует увеличение расходного лимита по оформлению ОСАГО, который составляет три лимита выплат или выплаты свыше двух миллионов рублей;

- запрет может накладываться системой, автоматически рассчитывающей потенциальные убытки компании;

- при проведении ТО выявлено значительное превышение стоимости установленных на ТС запасных частей.

Федеральное законодательство РФ такие причины обоснованными не признает.

Снять проблемы помогает просьба к сотруднику СК письменно зафиксировать факт отказа в оформлении транзитного ОСАГО. Такая запись может в дальнейшем использоваться в суде. Как правило, компании на письменное подтверждение своего нежелания выполнять законодательство об обязательном автостраховании не идут. И проблема разрешается в досудебном порядке.

Заявитель имеет право направить жалобу на действия страховщика в РСА. В таком заявлении указывается наименование структуры и имя сотрудника. Жаловаться также можно в ФАС, прокуратуру, Центробанк РФ.

Какие страховые случаи закрывает транзитная страховка?

Транзитное ОСАГО покрывает все страховые случаи, которые предусмотрены в федеральном законе №40. Продолжительность срока действия роли не играет. Страховые случаи по транзитной страховке ОСАГО делятся на две крупные группы:

- полученные в результате столкновения, когда автомобили находились в движении;

- случаи ДТП движущегося транспортного средства с припаркованным автомобилем.

От причины происшествия зависит алгоритм действий.

ТС стало участником столкновения во время езды.

Транзитное ОСГАО действует в отношении участников аварии, произошедшей во время движения автомобилей, в результате которой есть потерпевшая сторона.

«Страховую» требуется известить о случившемся в срок до 15 дней после того, как оно произошло. Действует лимит в 400 тысяч рублей. Средства направляются не владельцу ОСАГО, а потерпевшей стороне. Если виновник не установлен, вопрос решается с помощью обращения в ГИБДД, правоохранительных органов.

Повреждения, причиной которых стала дорожная авария движущегося ТС с припаркованным автомобилем.

Страховым случаем может признаваться происшествие, в результате которого произошло повреждение ТС и известен виновник, страховая компания будет возмещать убыток.

Проезжая мимо припаркованного автомобиля, водитель отвлекся и врезался. Стороны известны. Случай является страховым.

Чтобы вернуть стоимость, потребуется оперативное обращение в СК. Владелец самостоятельно собирает максимальный пакет подтверждающих материалов, показывающих возможность использования автогражданки.

Особенности транзитной страховки в Москве

Получить автогражданку в столице часто предлагают с минимальными финансовыми условиями. На сайтах предлагается оформление по цене от 1200 рублей. В такое «выгодное» предложение при оформлении не включается:

- получение страховки в первый раз;

- наличие у владельца отрицательной страховой истории;

- эвакуация;

- выезд аварийного комиссара и другие дополнительные опции.

Транзитное страхование с минимальной стоимостью в большинстве случаев предлагают не сами страховые компании, а посредники. Покупать полис ОСАГО с их помощью удобно опытным водителям. Новичку за рулем желательно лично обратиться к страховщикам.

Выполнение транзитного страхования в Санкт-Петербурге

Федеральный закон №40 об ОСАГО действует на территории всего государства. Его правила не отличаются при использовании в обеих столицах. Но Санкт-Петербург чаще других требует получения транзитной автогражданки на иностранный автомобиль или на ТС, используемое жителем другого государства. В такой ситуации срок его действия составляет 5-15 дней.

Нюансы

Процедура получения транзитного полиса ОСАГО на перегон автомобиля имеет определенные нюансы. Одним из них становится покупка полиса как самим владельцам машины, так и сторонним лицом по доверенности. Плательщик вписывается в полис. Число автомобилистов, вписанных в транзитное ОСАГО, законом не ограничено. Страхователем имеет право стать любое лицо, не только непосредственный владелец, но и гражданин, который будет непосредственно управлять машиной в период действия транзитного полиса.

В этой ситуации действует принцип, по которому машина принадлежит своему владельцу, а страхователь становится обладателем полиса. В случае наступления страхового случая, собственник получает все выплаты по ущербу, нанесенному в случае ЧП. Но любые изменения в договор имеет право вносить только страхователь. В его праве и расторгнуть автогражданку со всеми полагающими в этом процессе выплатами.

При возникновении страхового случая транзитный полис ОСАГО обеспечивает полный перечень прав в области начисления страховых выплат, как и полис, оформленный на год. Если страховка отсутствует, на владельца накладывается штраф до 800 рублей. Эту сумму сложно назвать критичной для большинства граждан страны, но уже факт наложения отрицательно влияет на историю вождения без нарушений. А это, в свою очередь, способно негативно сказаться при получении следующего документа.

Оформление транзитной страховки ОСАГО в 2022 году

Сделки купли/продажи автомобилей внутри России с последующей перерегистрацией машины на имя нового хозяина и быстрым приобретением полиса ОСАГО – процесс понятный и прозрачный для отечественных автолюбителей. Однако в ситуации, когда автогражданка нужна на ограниченный срок, рационально выбрать транзитную страховку, с которой большинство автолюбителей практически не знакомы.

Что такое транзитная страховка ОСАГО, для чего она нужна, как и где ее получить, и в чем ее отличие от обычного полиса страхования поговорим подробнее в этой статье.

Что такое транзитная страховка?

Управление автомобилем, согласно законодательству РФ, возможно только при наличии необходимых документов на машину, среди которых – полис обязательного страхования ОСАГО (ФЗ №40). Договор страхования обычно действителен 12 месяцев. Но если использовать автомобиль вы планируете на протяжении ограниченного срока и не хотите тратиться на полноценный полис, можно купить транзитную страховку, которая является законным документом и предъявляется инспекторам ГИБДД, если вас остановят на дороге.

Транзитная страховка, согласно ФЗ №40, рассчитана на срок до 20 суток и может быть получена, если:

- вы намерены переехать в другую страну или регион РФ, и забрать авто с собой (доставка своим ходом на транзитных номерах);

- машина перешла к вам по наследству от родственника из другого региона (длительное время не имела автогражданки), и вы планируете оттранспортировать ее к месту своей постоянной регистрации;

- автомобиль подлежит утилизации, не имеет ОСАГО и его необходимо доставить на утилизационный полигон своим ходом.

Вы можете быстро купить полис транзитной страховки, и вам будет достаточно срока ее действия, чтобы оттранспортировать автомобиль без проблем и претензий со стороны работников ГИБДД. При этом условия временной автогражданки почти не отличаются от условий обычного договора страхования ОСАГО.

Купить транзитную страховку вы можете в Росгосстрахе и страховых компаниях «ВТБ Страхование», СК «Ренессанс» и «Альфастрахование».

Порядок оформления транзитной страховки

Оформить транзитную страховку может любой гражданин РФ в возрасте старше 18 лет, который имеет водительское удостоверение с одной из открытых категорий. При этом ему не обязательно быть владельцем автомобиля.

Чтобы получить полис транзитной страховки ОСАГО, вам необходимо:

- выбрать одну из страховых компаний, предлагающих полисы транзитной страховки;

- подготовить и подать обязательный пакет документов;

- оформить заявление на получение полиса и заполнить договор страхования;

- поставить подпись.

После внесения изменений в базу РСА, сотрудники компании выдадут вам полис, перечень ваших представителей, чек с суммой оплаты, пустые бланки для оформления возможного ДТП.

Оформление может выполнять как головной офис страховщика, так и страховые агенты или брокеры компании. По желанию, можно провести онлайн-оформление по Интернету. Вам нужно предоставить страховому специалисту паспорт гражданина РФ и водительское удостоверение, ПТС и диагностическую карту автомобиля. Если полис оформляется на доверенное лицо или другое лицо, имеющее право на управление транспортным средством, необходима нотариально заверенная доверенность и документы второго водителя.

Оформление транзитного ОСАГО онлайн

Оформление транзитной страховки можно провести по интернету, чтобы ускорить процесс. Для этого нужно:

- Выбрать страховую компанию, условия которой вас устраивают.

- Зарегистрироваться на сайте компании и получить по электронной почте уникальный электронный ключ.

- Зайти в личный кабинет на сайте под своим логином и ключом.

- Заполнить онлайн-форму заявления на получения транзитного ОСАГО с указанием личных данных и характеристик автомобиля.

- Отправить документы на рассмотрение сотрудников СК.

- Получив положительное решение, оплатить полис с банковской карты/электронными деньгами.

После этого, сотрудники компании внесут изменения в базу РСА и вышлют вам электронную версию полиса, которую необходимо распечатать для предъявления инспекторам ГИБДД.

Важно! Заполнять заявление следует внимательно, а характеристики авто указывать точно. В случае выявления некорректных сведений или ошибок, страховая компания может отказать в выдаче полиса.

Страховые компании также могут предложить вам круглосуточную услугу срочной покупки транзитной страховки ОСАГО, если у вас возникла в том экстренная необходимость. Полис будет выдан вам сразу после оформления заявления и отправки документов.

Стоимость транзитного полиса

Поскольку срок действия транзитной страховки ОСАГО меньше, чем у стандартного полиса, страховые компании расценивают ее как услугу с повышенными рисками для себя. Поэтому стоимость транзитного ОСАГО выше.

Сумму полиса рассчитывают специалисты страховой компании. Обычно она не должна превышать 20% стоимости стандартной годовой страховки ОСАГО для конкретно транспортного средства.

Итак, транзитный ОСАГО – альтернативная возможность сэкономить на автогражданке в случае, когда планируется только временное использование автомобиля, его транспортировка в другой регион или за границу для последующей постановки на учет. В этом случае вы покупаете ОСАГО на 20 дней, которых вам должно хватить для перевозки машину в пункт назначения, где вы перерегистрируете ТС и купите полноценную автогражданку.

Транзитная страховка по статусу практически не отличается от стандартного ОСАГО, который покупается на 12 месяцев. У нее короче срок действия (до 20 дней), она не продлевается и не пролонгируется (только новый договор страхования).

Процедура покупки транзитного ОСАГО проста, не требует большого числа документов, и может быть проведена онлайн, через сайт выбранной страховой компании. Для работников ГИБДД документ является официальным и приравнивается к стандартному ОСАГО в пределах срока действия.

Транзитная страховка ОСАГО в 2022 году

7 мин. на чтение

- Что такое транзитный полис ОСАГО

- В каких случаях оформляется кратковременная страховка

- Страховые случаи по транзитной страховке

- Стоимость транзитного договора

- Документы, которые понадобятся для оформления транзитной страховки

- Оформление полиса онлайн

- Где можно купить транзитную страховку?

- Плюсы и минусы транзитной страховки

- Подводя итоги

При покупке нового автомобиля, его владелец обязуется оформить транзитный полис ОСАГО и получить временные номерные знаки. Это касается и бывших владельцев авто, которые снимают транспортное средство (ТС) с учёта и перегоняют его в другой город или регион. На дороге может случиться всякое, поэтому страховой договор оформляется автовладельцами в обязательном порядке. Как только машина регистрируется в ГИБДД и получает постоянные номерные знаки, страховка переоформляется.

Что такое транзитный полис ОСАГО

Транзитный страховой полис обязательной автогражданской ответственности ОСАГО нужен для того, чтоб передвигаться на автомобиле сразу после его покупки или во время перегона ТС в другое место для техосмотра. Этот документ также оформляется иностранными гражданами, которые пользуются своим авто в период временного пребывания на территории РФ. Принято считать, что если все действия, связанные с доставкой и регистрацией ТС, не занимают более 5 дней, то временный договор страхования оформлять нет нужды. Однако в законе чётко оговорено, что на незастрахованной машине ездить запрещается.

Срок действия временного страхового договора составляет 20 дней. Это регламентировано ст. 10 п. 3 ФЗ от 25.04.2002 №40 (ред. от 26.07.2017) “Об обязательном страховании гражданской ответственности владельцев транспортных средств” . Законодатели сочли, что этого времени более чем достаточно, чтобы поставить авто на учёт после покупки. Если машина куплена с рук, то ОСАГО, оформленный её предыдущим владельцем, уже не имеет силы, так как в нём содержится информация о старых номерных знаках.

В каких случаях оформляется кратковременная страховка

Как уже было сказано, за отсутствие страхового договора водитель несёт административную ответственность в соответствии со ст. 12.3 КоАП РФ. Транзитный страховой полис ОСАГО понадобится автовладельцу в следующих случаях:

- доставка снятого с учёта автомобиля из одного региона в другой для техосмотра и дальнейшей регистрации;

- чтобы пользоваться только что купленным автомобилем до момента получения постоянных номерных знаков;

- если иностранец ездит на своём ТС по территории России более 5 дней.

Страхователем может быть любое дееспособное лицо, а не только автовладелец. Имея доверенность от собственника ТС, паспорт и водительское удостоверение, можно смело обращаться в страховую компанию. В документ могут быть вписаны несколько лиц, так как в случае перегона машины, как правило, один водитель передаёт управление другому. В этом случае при оформлении необходимо предъявить водительские права всех допущенных к управлению перегонщиков.

Страховые случаи по транзитной страховке

В случае с договором ОСАГО, компенсация выплачивается только пострадавшей стороне. Ущерб возмещается тем, кто претерпел от действий водителя ТС: понёс материальные потери, получил травмы или несовместимые с жизнью увечья. Страховая компания производит выплаты в случае, если в ДТП:

- погиб или получил травму пешеход или пассажир авто, которое принимало участие в аварии;

- по вине автовладельца пострадал чужой автомобиль;

- во время происшествия повреждено чужое имущество – разбито стекло витрины магазина или повреждены конструкции зданий.

Таким образом в случае с временной страховкой, так же как и с постоянной, ОСАГО защищает водителя от финансовых потерь, возлагая погашение затрат на плечи страховой компании.

Если же вред пешеходам, пассажирам и чужому имуществу был нанесён не автомобилем, а прицепом или перевозимым грузом – такой случай не считается страховым и поэтому не оплачивается. Также рассчитывать на компенсацию не стоит, если машина повреждена в силу форс-мажорных обстоятельств: наводнение, землетрясение, ураган и т.д. Когда после ДТП автомобиль сильно поврежден и выплат страховой компании не хватает для его полного восстановления, разницу оплачивает виновник происшествия.

Также стоит отметить, что краткосрочный договор не предусматривает возмещение убытков в случае кражи ТС.

Стоимость транзитного договора

Расчёт стоимости полиса обязательного страхования ОСАГО 2022 осуществляется в индивидуальном порядке. Окончательная сумма формируется с учётом следующих вводных параметров:

- продолжительность действия временного договора;

- мощность авто, которая прописана в паспорте транспортного средства;

- какая категория присвоена данному ТС;

- водительский стаж лиц, допущенных к управлению машиной, и их возраст.

Ориентировочная сумма временной страховки составляет примерно 20% от годового полиса. Более точный расчёт стоимости краткосрочного договора страхования авто можно произвести на нашем сайте. Используйте наш калькулятор ОСАГО на транзитные номера.

Документы, которые понадобятся для оформления транзитной страховки

Для оформления страхового полиса понадобится собрать определённый пакет документов. Владелец или его доверенное лицо должны предоставить страховщику:

- гражданские паспорта или другие удостоверения личности собственника и страхователя;

- паспорт транспортного средства или свидетельство о регистрации авто;

- диагностическая карта, которая была выдана после последнего техосмотра (если машина новая, то этот документ предъявлять не нужно);

- водительские права лиц, допущенных к управлению автомобилем;

- справка по форме 4 – этот документ оформляется в том случае, если водитель хочет получить скидку за езду без ДТП.

После предоставления этих документов, в офисе страховщика заполняется бланк заявления на ОСАГО транзит и сам страховой договор. Впоследствии клиент получает на руки следующие документы:

- транзитный страховой полис ОСАГО;

- квитанции об оплате услуг компании-страховщика;

- правила страхования;

- список с адресами всех отделений страховой компании;

- бланки для оформления ДТП.

Страхователь обязуется предоставить страховщику достоверные данные, в противном случае ему грозит штраф, а полис можно считать недействительным. Транзитная страховка ОСАГО оформляется на 20-дневный срок. После заключения договора, владелец получает временные номерные знаки. Когда ТС будет поставлено на учёт, его собственнику выдадут постоянные номера – после этого данный документ подлежит переоформлению. Срок действия постоянного договора страхования составляет 1 год.

Оформление полиса онлайн

Купить транзитную страховку ОСАГО можно в онлайн-режиме. Для того, чтобы приобрести электронный полис, понадобятся те же документы, что и в случае оформления его в офисе страховой компании: паспорта страхователя и собственника, СТС, ПТС, водительские права всех водителей, допущенных к управлению авто, диагностическая карта (если авто уже проходило техосмотр) и справка формы №4. Для приобретения электронного документа, необходимо посетить сайт выбранной страховой компании.

На примере занимающейся автострахованием в онлайн-режиме компании Росгосстрах, приобретение страховки происходит в 4 шага: расчёт, информация о ТС, информация о клиенте и получение полиса. Сначала необходимо авторизоваться на сайте, заполнив данные и получив пароль на свою почту. После производится расчёт стоимости ОСАГО и происходит отправка документов и заявки. Затем компания рассматривает обращение и присылает ответ с рекомендуемой суммой, которую нужно внести за полис. После оплаты квитанцию необходимо переслать по почте страховщику, а он в ответ обязуется отправить следующий пакет документов:

- электронный страховой договор;

- квитанцию с подтверждением оплаты;

- правила, в соответствии с которыми компания страхует своих клиентов;

- полный перечень офисов компании-страховщика с адресами;

- бланки для оформления ДТП.

После получения постоянных номерных знаков транзитная страховка ОСАГО теряет силу, а клиент должен снова обратиться к страховщику для оформления годового полиса.

Где можно купить транзитную страховку?

Приобрести кратковременную страховку не составит никакого труда. Оформить её можно:

- прямо в автосалоне при покупке нового ТС;

- в страховой компании;

- у страхового агента, который представляет интересы конкретной фирмы-страховщика;

- у брокеров, которые обычно сотрудничают с несколькими страховыми;

- в онлайн-режиме на сайте одной из компаний.

При покупке полиса у агента, лучше удостовериться в его надёжности и порядочности, предварительно позвонив страховщику и осведомившись, действительно ли данное лицо представляет интересы компании. Что касается оформления страховки через брокера – это удобно тем, что клиент может выбрать среди нескольких компаний. Приобретение электронного полиса на автомобиль прямо на сайте страховщика – наиболее удобная услуга, которая избавляет от необходимости бегать по офисам и обращаться к третьим лицам или посредникам.

Если говорить о наиболее надёжных представителях этой отрасли, то внимание со стороны страхователей честно заслужили:

- Росгосстрах – пальма первенства по количеству наград. Одним из первых запустил услугу по оформлению электронных договоров страхования и начал заносить данные в базу РСА;

- РЕСО – 1 место среди компаний по приобретению полисов. Очень малый процент отказов в выплатах;

- Альфастрахование – надёжная компания с большой сетью филиалов. Предоставляет разнообразные услуги в сфере страхования.

Полный перечень компаний, которые предоставляют услугу по оформлению электронных полисов, можно увидеть на официальном сайте РСА.

Плюсы и минусы транзитной страховки

Что касается положительных и отрицательных сторон транзитного страхования – плюсы, безусловно, перевешивают. Преимущества оформления:

- возмещение ущерба при страховом случае ещё до момента регистрации авто и постановки его на учёт;

- доступная стоимость временного ОСАГО в сравнении с годовой страховкой;

- предоставлять диагностическую карту не требуется (если авто младше 3-х лет).

Недостатки кратковременной страховки:

- максимальный срок действия – 20 дней;

- страховой договор нельзя продлить – когда срок, указанный в документе, подходит к концу, приходится оформлять его заново;

- приобрести такой документ сложнее – не все агенты и дилеры предоставляют такой вид услуг.

Так или иначе – страховка вещь необходимая, ведь её отсутствие грозит автолюбителю штрафом в размере 500 рублей, а за езду на незарегистрированном авто ему придется заплатить 500-800 рублей в соответствии со ст. 12.1 КоАП РФ.

Подводя итоги

ОСАГО – это обязательный вид страхования для всех автовладельцев, а конкретно транзитная страховка – это краткосрочный договор, который оформляется на срок до 20 дней.

Транзитный полис ОСАГО необходим для того чтобы управлять новым автомобилем до момента постановки его на учёт, чтобы перегнать ТС в пункт назначения при продаже, а также чтобы иностранные граждане могли пользоваться личными авто на территории РФ. Это временный документ, который даёт возможность получить компенсацию, если наступит страховой случай.

Сейчас оформить такой договор намного проще: это можно сделать в любом солидном автосалоне и даже в режиме онлайн. Пару лет назад после того, как закон разрешил продавать электронные полисы, все лидеры на рынке автострахования начали оказывать этот вид услуг на своих электронных ресурсах.

Краткосрочная страховка имеет невысокую стоимость – примерно 20% от суммы годового страхового договора. Расходы на страхование на настолько велики, чтобы рисковать и ездить без договора, поэтому даже если транзитная страховка ОСАГО нужна на пару дней, лучше её оформить.

Также вам будет интересно узнать про ОСАГО и ТО на 6 месяцев, можно ли оформить и сколько это будет стоить.

Будем признательны за оценку нашего поста.

Если у вас есть вопросы по страхованию, то их можно задать в комментариях под статьей или лично нашему онлайн-консультанту.

Стоимость зеленой карты с 15 мая 2022

Размеры страховых премий по договорам страхования в рамках международной системы страхования «Зеленая карта», применяемые с 15 мая 2022 года по 14 июня 2022 года

Российский Союз Автостраховщиков опубликовал стоимость зеленой карты с 15 мая 2022, По сравнению с предыдущим месяцем, цена увеличилась Минимальная стоимость в Европу составляет 3220 рублей. Например Зеленая карта в Финляндию так же стоит 3220 рублей

Стоимость Зеленой Карты во “Все страны” системы в рублях

| Тип транспортного средства | 15 дней | 1 мес | 2 мес | 3 мес | 4 мес | 5 мес | 6 мес | 7 мес | 8 мес | 9 мес | 10 мес | 11 мес | 12 мес |

| Легковые автомобили | 3220 | 6150 | 11410 | 16090 | 19900 | 21650 | 23410 | 24580 | 25750 | 26920 | 27800 | 28380 | 29260 |

| Прицепы к легковым автомобилям | 960 | 1840 | 3410 | 4810 | 5950 | 6480 | 7000 | 7350 | 7700 | 8050 | 8310 | 8490 | 8750 |

| Грузовые автомобили, тягачи | 5370 | 10260 | 19050 | 26860 | 33210 | 36140 | 39070 | 41020 | 42980 | 44930 | 46400 | 47370 | 48840 |

| Прицепы и полуприцепы к грузовым автомобилям и тягачам | 1080 | 2060 | 3820 | 5380 | 6660 | 7240 | 7830 | 8220 | 8610 | 9000 | 9300 | 9490 | 9790 |

| Автобусы | 9220 | 16530 | 27430 | 38330 | 49230 | 60130 | 71030 | 81930 | 92830 | 103730 | 114630 | 125520 | 136430 |

| Мотоциклы, мотороллеры, мотоколяски и мопеды | 1610 | 3070 | 5710 | 8050 | 9950 | 10830 | 11710 | 12300 | 12880 | 13470 | 13910 | 14200 | 14640 |

| Сельскохозяйственная и строительная техника | 1960 | 3750 | 6970 | 9820 | 12150 | 13220 | 14290 | 15000 | 15720 | 16430 | 16970 | 17330 | 17860 |

Стоимость Зеленой Карты в Страны СНГ в рублях

(«Республика Беларусь, Республика Молдова, Украина и Азербайджанская Республика»)

| Тип транспортного средства | 15 дней | 1 мес | 2 мес | 3 мес | 4 мес | 5 мес | 6 мес | 7 мес | 8 мес | 9 мес | 10 мес | 11 мес | 12 мес |

| Легковые автомобили | 1100 | 1470 | 2200 | 2930 | 3660 | 4400 | 5130 | 5490 | 5860 | 6230 | 6590 | 6960 | 7330 |

| Прицепы к легковым автомобилям | 330 | 440 | 660 | 880 | 1090 | 1310 | 1530 | 1640 | 1750 | 1860 | 1970 | 2080 | 2190 |

| Грузовые автомобили, тягачи | 1870 | 2490 | 3740 | 4980 | 6230 | 7470 | 8720 | 9340 | 9960 | 10580 | 11210 | 11830 | 12450 |

| Прицепы и полуприцепы к грузовым автомобилям и тягачам | 370 | 500 | 750 | 1000 | 1240 | 1490 | 1740 | 1870 | 1990 | 2110 | 2240 | 2360 | 2490 |

| Автобусы | 2290 | 4110 | 6820 | 9530 | 12240 | 14950 | 17660 | 20370 | 23080 | 25790 | 28500 | 31210 | 33930 |

| Мотоциклы, мотороллеры, мотоколяски и мопеды | 540 | 720 | 1080 | 1450 | 1810 | 2170 | 2530 | 2710 | 2890 | 3070 | 3250 | 3430 | 3610 |

| Сельскохозяйственная и строительная техника | 670 | 900 | 1340 | 1790 | 2240 | 2690 | 3130 | 3360 | 3580 | 3800 | 4030 | 4250 | 4480 |

Актуальную стоимость Зеленой Карты Вы всегда можете узнать на сайте РСА

Зеленая карта Шенген

Green Card (Зеленая Карта) – страхование автогражданской ответственности при поездках на машине за рубеж: в бывшие страны СНГ, Шенгенскую зону и другие, где действует система Грин Карта. Мы предлагаем купить полис Зеленая Карта в Шенген и другие государства по выгодной цене. Доставка по Москве бесплатна.

Страны, входящие в «Зеленую карту»:

Сколько стоит страховка?

Стоимость Green Card зависит от типа автомобиля, срока страхования (от 15 дней до 1 года) и стран. Так, если это государства ближнего зарубежья, полис обойдется почти в 3 раза дешевле.

Для сравнения: цена страховки для легкового авто при путешествии в Украину, Беларусь или Молдову на 15 дней составляет 750 руб. В остальные страны системы – 2190 руб.

Как купить зеленую карту в Шенген?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Оплата полиса после проверки

Как оформить?

Для оформления страховки нужны:

- Паспорт.

- Загранпаспорт.

- Свидетельство о регистрации для юридических лиц.

- Документы на машину (техпаспорт или свидетельство о постановке на учет).

ДЛЯ ОФОРМЛЕНИЯ ПОЛИСА ВАМ ПОНАДОБИТСЯ:

Паспорт транспортного средства

что говорят довольные клиенты / все отзывы

Георгий

Большое спасибо менеджеру Арвиду за то, что смог быстро разобраться с проблемой с коэффициентом по ОСАГО. Буквально сражался за меня со страховой компанией. Удачи Вам, ребята!

Александр

Спасибо за столь быструю доставку полиса. У нас юр.лицо, а электронного ОСАГО пока для юриков не делают, а ребята всего за час привезли полис.

Павел

Спасибо за подробную консультацию во время аварии. Позвонил в Элемент и они подробно проинструктировали меня о моих действиях при ДТП. Хотел их отблагодарить, а они сказали, что лучшая консультация это хороший отзыв на сайте. Все бы так работали.

Арсен

Дмитрий помог нам справиться с проблемой. Попал в ДТП, виновен я, через 2 месяца после мне пришло письмо из моей страховой, что я должен им компенсировать затраты за ремонт машины, в котрую я вьехал. Оказывается, я должен был уведомить их о ДТП, тк мы воспользовались Европротоколом. У них реально есть такое правило. Но Дима помог мне избежать этого!

Антон

Профессионалы своего дела. Даже курьер много знает о страховании. Рассказал много нюансов про то, как себя вести при ДТП. Спасибо!

Наталия

Хочу передать большое спасибо Вашему менеджеру, к сожалению, не запомнила его имени. Очень быстро оформил полис и подробно ответил на тысячу вопросов, которыми я закидала его.

Екатерина

Отличный сервис у ребят. Очень удобно, что есть все способы оплаты. Перевела деньги через PayPal

Евгений Михайлович

Я оформил ОСАГО прямо на сайте. Ни с кем не говорил. Быстро ввел всю информацию и получил расчет, причем данные по моей машине нашлись автоматически, а я только номер своей машины вбил. “До чего дошел прогресс!”

почему выбирают elemins.ru

Лучшие условия

Мы подберём самую выгодную цену, сделаем самую большую скидку и самые лучшие условия в лучших страховых компаниях

VIP-сопровождение каждого клиента

Мы обеспечиваем максимальную поддержку наших клиентов по всем вопросам, связанным со страхованием

100%-я гарантия выплат

Мы поможем получить полагающуюся вам выплату при возникновении трудной ситуации, так как у нас отличные связи со всеми партнёрами

Оформляется полис не менее чем за 30 дней до начала срока действия. Список водителей не ограничивается.

Въезд в европейские и некоторые другие страны разрешен только при наличии Green Card. Подробно о покупке автостраховки для поездок за границу расскажут наши менеджеры. Звоните, мы всегда на связи!

заявка ‘ data-blank-default=”ОСАГО” data-blank-detail=”” >

О «Зеленой карте»

«Зеленая карта» — это ваше ОСАГО за рубежом

В путешествии за рубеж на автомобиле необходимо иметь при себе так называемую «Зеленую карту» (Green Card). Это ваш полис обязательного страхования гражданской ответственности, действующий вдали от дома.

Суть системы «Зеленая карта» проста и заключается в следующем:

Если в ДТП виноват водитель иностранного ТС, то вам возместят ущерб.

Если ДТП произошло по вашей вине, нужно лишь предъявить «Зеленую карту» представителю полиции или пострадавшему. Остальное мы возьмем на себя.

Урегулирование всех претензий осуществляется в рамках страховых сумм согласно законодательству той страны, в которой произошло ДТП.

Вы въезжаете в Европу, имея при себе национальный полис, который работает по европейским правилам.

Полис «Зеленая карта» принят во многих странах мира. Государства-участники этой системы взаимно признают договоры страхования гражданской ответственности владельцев ТС, заключенные одной из стран, и гарантируют, что в случае ДТП за границей пострадавшей стороне будет возмещен ущерб.

Наличие полиса «Зеленая карта» является обязательным условием для въезда на автомобиле в любую европейскую страну, а также на территорию Марокко, Туниса, Израиля и Ирана!

Оформив полис для путешествия на машине, вы избавитесь от многих проблем за границей. Оформить полис «Зеленая карта» вы можете в филиалах компании «Росгосстрах».

Обратите внимание, что на данный момент купить “Зелёную карту” можно в офисе одного многих субъектов Российской Федерации, в том числе в Санкт-Петербурге, Екатеринбурге, Краснодаре и других городах (см. список офисов продаж).

Из истории «Зеленой карты»

История «Зеленой карты» началась в послевоенные годы.

С 1946 года автомобилисты могли относительно спокойно пересекать границы разных европейских государств. Но, будучи застрахованные в своей стране, водители, попадая в аварию на территории другой, оказывались в сложной ситуации. Непростой она была и для застраховавших их фирм, поскольку в каждом государстве действуют свои законы и правила страхования.

В 1946 году по инициативе Комитета по вопросам транспорта Европейской экономической комиссии в Женеве была создана рабочая группа дорожного транспорта. Ее задача заключалась в создании такой системы, которая позволила бы защитить пострадавших в ДТП, если виновником происшествия является иностранец, и одновременно с этим освободила бы автомобилиста, посещавшего другие страны, от необходимости исполнения принятых там страховых предписаний.

Система «Зеленой карты» начала действовать в феврале 1949 года на территории стран Европы и Скандинавии. С 1 января 2009 года к ней присоединилась и Россия.

Стоимость «Зеленой карты» устанавливается Российским Союзом Страховщиков при согласовании с Министерством Финансов РФ. Тарифы едины для всех компаний. Мы рекомендуем своим клиентам оформлять страховку в одном из представительств компании «Росгосстрах», в которых можно узнать актуальную стоимость Зеленой карты для вашего автомобиля.

Внимание! Согласно установленным правилам, по системе «Зеленая карта» можно застраховать только гражданскую ответственность владельца ТС, зарегистрированного на территории РФ.

Если вы приобретаете полис не в представительстве Росгосстраха, будьте внимательны:

- удостоверьтесь в наличии действующей доверенности, дающей право заключения договоров Зеленая карта;

- оплата полиса осуществляется единовременно;

- тарификация не предусматривает скидок;

- договор страхования должен быть заключен не ранее чем за 30 дней до начала срока страхования;

- на страхование не принимаются транспортные средства, зарегистрированные в других государствах;

- на страхование не принимаются транспортные средства без государственного регистрационного знака либо знака «ТРАНЗИТ» на металлизированной основе;

- не допускается указание в полисе VIN-номера транспортного средства;

- полис должен быть оформлен печатным способом.

Зеленая карта

Туристическое страхование

+7 (495) 668-13-43

- Стоимость

- Зеленая карта

- Техпомощь на дорогах Европы

- Техпомощь на дорогах России

- КАСКО для Европы

- ОСАГО

- КАСКО за 9950 руб.

- Онкострахование

- Доставка и оплата

- Вопросы

- Заказать

- О компании

- Отзывы

- Реквизиты

- Контакты

Стоимость

Зеленая карта:

страхование Вашей ответственности

На нашем сайте вы можете ознакомиться с тарифами и ценами на Зеленую карту. Данный страховой полис бывает двух видов:

- Полис, страхующий автогражданскую ответственность на территории всех стран-участниц системы;

- Полис, действующий на территории только Украины, Белоруссии, Молдавии и Азербайджана.

Внимание! Зеленая карта оформляется на транспортные средства зарегистрированные только в Российской Федерации! Полис невозможно оформить на автомобили с регистрацией в Белоруссии, Молдавии, на Украине, странах Прибалтики и т.д. В таких случаях Вы можете оформить полис ОСАГО для иностранных автомобилей.

Соответственно, на страховой полис Зеленая карта тарифы на нашем сайте представлены в двух таблицах. Стоимость Зеленой карты зависит не только от территории покрытия, а также от типа транспортного средства и срока страхования. Что касается последнего, то минимальный срок страховки составляет 15 дней, максимальный – 1 год.

Зеленая карта в Финляндию, Эстонию или любую другую страну Европы оформляется по тарифам таблицы «Все страны». На полис Зеленая карта стоимость не зависит от того, отправляетесь ли вы в локальную поездку или масштабное путешествие по Европе. Зеленая карта в Эстонию, Финляндию или другую страну – необходимое условие выезда за границу. В случае ДТП на территории зарубежной страны эта страховка поможет избежать многих проблем и больших затрат. В ниже расположенной таблице вы можете ознакомиться с стоимостью Зеленой карты в Литву, Латвию и Польшу, а также в остальные европейские страны.

Внимание! Если вам необходимо оформить Зеленую карту за срок более чем 30 дней до начала ее действия (под оформление визы для предоставления в консульство или визовый центр), то свяжитесь с нашими специалистами и мы предложим вам альтернативное решение. Мы соблюдаем п.26 Правил страхования в рамках программы «Зелёная карта».

Стоимость Зеленой карты

(цены на все страны)

Заказать полис

Если вы собираетесь поехать в Украину, Белоруссию или Молдавию, то вы можете существенно сэкономить, купив страховой полис, территорией покрытия которого являются только эти страны. Стоимость Зеленой карты в Украину, Белоруссию и Молдову ниже цены полиса для всех стран в 3-4 раза. Соответственно, если кроме указанных трех стран, вы планируете посетить также и другие, то следует приобрести полис, действующий во всех странах-участницах системы Зеленая карта. С тарифами на полис Зеленая карта в Украину, Беларусь и Молдавию ознакомьтесь в таблице, расположенной ниже.

Стоимость Зеленой карты

на Украину, в Белоруссию, Молдову и Азербайджан

| Тарифы в рублях действующие с 15.06.2021 | |||||||

| Легковые автомобили | Мотоциклы, мопеды | Грузовые автомобили, тягачи | Автобусы | Прицепы к легковым автомобилям | Прицепы и полуприцепы к грузовым автомобилям и тягачам | Сельскохоз. и строительная техника, квадроциклы и снегоходы | |

| 15 дней | 1 050 | 520 | 1 790 | 2 200 | 320 | 360 | 640 |

| 1 месяц | 1 410 | 690 | 2 390 | 3 950 | 420 | 480 | 860 |

| 2 месяца | 2 110 | 1 040 | 3 590 | 6 550 | 630 | 720 | 1 290 |

| 3 месяца | 2 810 | 1 390 | 4 780 | 9 150 | 840 | 960 | 1 720 |

| 4 месяца | 3 520 | 1 730 | 5 980 | 11 750 | 1 050 | 1 190 | 2 150 |

| 5 месяцев | 4 220 | 2 080 | 7 170 | 14 350 | 1 260 | 1 430 | 2 580 |

| 6 месяцев | 4 920 | 2 430 | 8 370 | 16 960 | 1 470 | 1 670 | 3 010 |

| 7 месяцев | 5 270 | 2 600 | 8 960 | 19 560 | 1 580 | 1 790 | 3 220 |

| 8 месяцев | 5 630 | 2 770 | 9 560 | 22 160 | 1 680 | 1 910 | 3 440 |

| 9 месяцев | 5 980 | 2 950 | 10 160 | 24 760 | 1 790 | 2 030 | 3 650 |

| 10 месяцев | 6 330 | 3 120 | 10 760 | 27 360 | 1 890 | 2 150 | 3 870 |

| 11 месяцев | 6 680 | 3 290 | 11 350 | 29 970 | 2 000 | 2 270 | 4 080 |

| 12 месяцев | 7 030 | 3 470 | 11 950 | 32 570 | 2 100 | 2 390 | 4 300 |

Заказать полис

Список стран-участниц системы Зеленая карта

Внимание! Зеленая карта не действует на территории Косово! При посещении Косово необходимо оформить на границе договор приграничного страхования.

Полис также действует в Монако, Сан-Марино и на территории Ватикана. Правда в последний, Вы на автомобиле въехать вряд ли сможете.

Заказать полис

Список страховых компаний России

действующих членов российского отделения Зеленая карта

Стоимость на гринкарту, как еще иначе называют полис, едина во всех страховых компаниях. Мы предлагаем грин карты без дополнительных наценок!

ВСК: лицензия С № 0621 77 от 20.06.2006

121552, г.Москва, ул. Островная, д. 4

Зеленая карта

Если Вы планируете поездку за границу на автомобиле или мотоцикле – не забудьте оформить в «Русском АвтоМотоКлубе» международный полис обязательного страхования автогражданской ответственности «Зеленая карта» (Green Card, Грин Карта). На территории Европы и некоторых других стран, «Зеленая карта» заменяет национальные полисы, которые также обязательны для водителей, как ОСАГО в России, и, по сути, выполняет те же функции, избавляя от необходимости оформлять страховку в каждой стране пребывания.

«Зеленая карта», оформленная на транспортное средство, зарегистрированное в России, не действует на ее территории и не может заменять ОСАГО.

«Еврокарта РАМК» – нужное дополнение к «Зеленой карте»!

Правила и условия оформления

Оформить «Зеленую карту» на автомобиль или мотоцикл в «Русском АвтоМотоКлубе» может как физическое лицо, так и юридическое, если оно использует транспортное средство на законном основании. При этом необходимо соблюдение двух правил:

- Заключение договора возможно не ранее чем за 30 дней до начала действия страховки;

- Страхованию подлежит транспортное средство с государственным регистрационным знаком РФ или знаком «Транзит» (договор страхования на транспорт со знаком «Транзит» заключается максимум на 1 месяц).

Сумма страхования по договору не ограничена, но размер возмещения не должен превышать пределы страховой суммы, установленной законодательством государства, на территории которого произошло дорожно-транспортное происшествие.

На формирование стоимости «Зеленой карты» влияет:

- Вид транспортного средства – легковой автомобиль, прицеп, мотоцикл;

- Срок страхования – от 15 дней до 1 года;

- Территория действия полиса.

| Срок действия полиса | «Зеленая карта» Стоимость, руб. Все страны | «Зеленая карта» Стоимость, руб. Молдова, Украина и Беларусь | «Еврокарта РАМК» Стоимость, руб. | |

|---|---|---|---|---|

| Легковые автомобили | ||||

| 15 дней | 2 320 | 790 | 700 | |

| 1 месяц | 4 420 | 1 050 | 1 200 | |

| 2 месяца | 8 220 | 1 580 | 2 100 | |

| на год | 21 070 | 5 270 | 10 200 | |

| Прицепы к легковым автомобилям | ||||

| 15 дней | 690 | 240 | 700 | |

| 1 месяц | 1 320 | 320 | 1 200 | |

| 2 месяца | 2 460 | 470 | 2 100 | |

| на год | 6 300 | 1 580 | 10 200 | |

| Мотоциклы, мотороллеры, мотоколяски и мопеды | ||||

| 15 дней | 1 160 | 390 | 700 | |

| 1 месяц | 2 210 | 520 | 1 200 | |

| 2 месяца | 4 110 | 780 | 2 100 | |

| на год | 10 540 | 2 600 | 10 200 | |

Доставка «Зеленой карты» осуществляется по Москве бесплатно. После оформления заказа, менеджер свяжется с Вами для уточнения времени доставки карты. Рассчитать стоимость страхового полиса можно с помощью онлайн-калькулятора.

Страховка Зеленая Карта в Европу — стоимость 2022 и где купить

Чтобы поехать в Европу на своей машине, необходимо оформить страховой полис Грин Карта (GreenCard) или по нашему Зеленая карта, который будет работать за границей. Страховой полис Грин карта, по сути, это аналог нашего ОСАГО (не путать с КАСКО). То есть, она спасает виновника аварии от оплаты ремонта тех машин, которые пострадали по его вине. Виновнику аварии в этой схеме никто ничего не оплачивает.

Собрал, как можно больше информации по гринкартам в одном месте, начиная от покупки, заканчивая аварией.

- Стоимость Грин Карты в Европу в 2022

- Где купить

- Купить гринкарту онлайн в Москве и СПБ

- Покупка в офисе в регионах

- Купить страховку на границе

- Зачем нужна страховка Зеленая Карта

- Что надо знать при покупке Грин карты

- Документы и сроки действия

- Какие страны входят в Зеленую карту

- Как не попасться на мошенничество

- Что проверять во время покупки

- Часто задаваемые вопросы

- Как оформить Зеленую карту раньше, чем за 30 дней

- Можно ли купить Зеленую карту уже за границей

- Что такое пограничная страховка

- Можно ли продлить Зеленую карту

- Что делать при ДТП

Стоимость Грин Карты в Европу в 2022

Стоимость Зеленой карты назначается Российским Союзом Автостраховщиков (РСА) и она одинаковая у всех страховых компаний. РСА публикует у себя на сайте тарифы и они в свободном доступе. За тем, чтобы цена была у всех одинаковая, тщательно следят. Так что не ищите никаких промокодов и скидкок — их нет и быть не может.

Например, Гринкарта на 15 дней в январе-феврале 2022 года стоит 3320 руб (зависит от курса евро).

Цена меняется каждые 30 дней 15-го числа. В 2019 и 2022 годах цена колебалась около 2320-2880 руб за 15 дней, в зависимости от курса рубля. Посмотреть актуальные цены.

Стоимость Зеленой карты в Европу и СНГ на январь-февраль 2022

Где купить

Купить гринкарту онлайн в Москве и СПБ

Так вам нужен будет оригинал Зеленой карты, то с электронным полисом ехать заграницу нельзя. Но вы можете ее купить онлайн с доставкой на дом или в офис в Москве и Санкт-Петербурге, все-таки 21 век на дворе уже. Это намного удобнее, чем самостоятельно ехать в офис. Время сэкономите прилично. Цена точно такая же.

Я уже покупал пару раз страховку от аккредитованных Альфа Страхование через polis812, и один раз в Совкомбанк в офисе. Да, Совкомбанк посредник, но когда все официально, то какая разница. Но я больше в офис не хочу, нет никакого смысла, когда привозят просто домой.

Если поездка отменилась или перенеслась на другие даты, то деньги можно вернуть только до начала действия полиса. Polis812 возвращает 100% обратно без проблем. Соответственно, при переносе поездки, нужно вернуть полис и потом купить его заново.

Мой полис страховки Зеленая Карта, купленный онлайн

Покупка в офисе в регионах

Есть всего 8 официально аккредитованных страховых компаний, которые могут оформлять Грин карту. Это те компании, которые вступили в систему Зеленой карты. Некоторые компании от этого отказались, поскольку по Грин карте большой лимит ответственности. Остальные выступают от лица одной из этих 10 или продают подделки.

- ОАО «АльфаСтрахование» (чаще всего здесь все покупают)

- АО СК «Двадцать первый век»

- СПАО «РЕСО-Гарантия

- ПАО СК «Росгосстрах»

- ООО «СК «Согласие»

- САО «ЭРГО»

- САО «ВСК»

- АО СГ «Спасcкие ворота»

Разницы, в какой компании оформлять полис, нет. Поскольку это ОСАГО, а не КАСКО, то в случае каких-то проблем, не вы будете иметь дело со своей страховой, а пострадавшая сторона в ДТП (а поскольку это Европа, то, скорее всего, его адвокат). Поэтому вам не важно, насколько хорошо или плохо работает ваша страховая компания.

Купить страховку на границе

Можно купить Зеленую карту в одной из точек на подъезде к границе еще на российской стороне, потратив на это время. Не знаю, зачем оно надо, но народ так делает. Может поездка была очень спонтанная, что курьера с полисом нельзя было дождаться, а офисы страховых были уже закрыты. Разумеется, нужна действующая шенгенская виза, чтоб так спонтанно поехать.

Точки у границы обычно — это, или миниофисы конкретных страховых компаний, или небольшие пункты на заправках, в кафе, или микроавтобусы, припаркованные вдоль дороги. Есть шанс в таком случае купить подделку, чем при покупке онлайн или в офисе. Есть также шанс приобрести полис, который потом «забудут» внести в базу. То есть, страховку вроде как купил, а при проверке или при аварии оказалось, что она не действительна.

С 01.04.2014 Российское бюро «Зеленая карта» запретило рукописное оформление полисов, все полисы должны оформляться на компьютере и сразу вноситься в базу.

Зачем нужна страховка Зеленая Карта

Не хотите проблем и мороки, сразу покупайте Зеленую Карту в России перед поездкой. Или изучайте все нюансы и цены, чтобы не влипнуть в историю.

- Страховку всегда спрашивают на границе при въезде в Шенген. Если ее не будет, то вас не впустят в страну и даже могут вкатить штраф. Если вы едете через Белоруссию в Польшу, то белорусские пограничники вас не выпустят из Белоруссии и вам придется ехать назад в Россию, чтобы купить гринкарту.

- Для пересечения Белоруссии тоже нужна страховка, либо их местная, либо российская гринкарта. Исходя из предыдущего пункта, все равно придется покупать Зеленую карту.

- При отсутствии гринкарты на границе с некоторыми странами вас заставят купить пограничную местную страховку по указанной цене. И ее цена далеко не всегда низкая, дешевле была бы заранее купленная Зеленая карта. Например, в Финляндии такая страховка обойдется в

100-130 евро.

Грин карту спросят и по возвращению из Европы. Если она уже закончилась, то будет штраф. На границе Польши берут 3700 злотых (

850 евро) с оплатой на месте. Если денег нет, то штрафстоянка в ближайшем городе. К штрафу добавятся затраты на эвакуатор (150 евро) и за каждый день стоянки. Потом вам придется купить пограничную польскую страховку, еще 20 евро. Поэтому лучше делать Зеленую Карту на все дни пребывания в ЕС, а не только на первые 15 дней, как делают некоторые для экономии. Можно так «сэкономить», что мало не покажется.

Не забудьте, что для оформления шенгенской визы, вам нужна будет туристическая медицинская страховка. У меня есть отдельный подробный пост про мед страховки в Европу, почитайте. Там, и про выбор мед страховки, и про то, как сэкономить, и про все нюансы.

Что надо знать при покупке Грин карты

Документы и сроки действия

Страховка Грин карта оформляется на машину и в полисе указывается страхователь, а не водитель. То есть управлять машиной может любой человек и ему не нужно быть записанным в полисе. Это очень удобно!

В целом покупка зеленой карты — это предельно простая процедура. Для этого понадобится:

- Паспорт или загран паспорт

- Свидетельство о регистрации ТС (или ПТС).

Полис можно оформить минимум на 15 дней, максимум на год, но с шагом в месяц – на 1 месяц, на 2 месяца и так далее. Если вы собираетесь провести в Европе 16 дней, гринкарту придется покупать на месяц.

Страховка действует в точные календарные даты, начиная с указанной на полисе даты. То есть, если вы оформили полис с 1 января на 15 дней, то он будет действовать ровно 15 дней с 1-го до 15 января, вне зависимости от того, когда вы въехали, когда выехали и въезжали ли вообще.

Какие страны входят в Зеленую карту

Система Зеленая карта включает в себя 46 стран: Россия, вся Европа, Израиль, Тунис, Марокко и Иран. Для России существуют две категории грин карты:

- Все страны системы «Зеленая карта»

- Более дешевая категория, действующая на территории «Украина, Республика Беларусь и Республика Молдова»

Как не попасться на мошенничество

Есть несколько основных видов мошенничества с продажей Грин карт.

- Агент может продать откровенную фальшивку, то есть просто хорошо сделанную копию, распечатанную на принтере. Зеленая карта имеет степени защиты, как денежная купюра, но проверить ее не имея специального оборудования сложно. Как и денежную купюру, собственно.

- Агент может продать покупателю полис на год, а в той копии полиса, который он отдает в страховую, указать, что полис на 15 дней. Надо внимательно проверить, что написано на той части полиса, которая остается у страховой компании.

- Агент может забыть отдать в страховую свою часть полиса и зарегистрировать его в базе или сделать это с опозданием.

Что проверять во время покупки

При покупке Грин карты надо обязательно проверить 2 вещи:

- Во-первых, страховую компанию, от которой оформляется полис – это должна быть компания из аккредитованного списка.

- А во-вторых, проверить полис на ошибки, верно ли указан регистрационный номер машины. Часто возникает вопрос, не будет ли проблем, если транслитерация имени в полисе (как в паспорте) отличается от транслитерации имени в правах. С этим проблем быть не должно.

Часто задаваемые вопросы

Как оформить Зеленую карту раньше, чем за 30 дней

Это бывает нужно только в случае, если консульство требует гринкарту при оформлении Шенгенской визы. Случается не часто. Самый простой способ — купить на больший срок, чем надо, оформить визу, и потом сдать обратно с возвратом полной суммы до начала действия полиса. Потом снова купить уже на нужные даты.

Прочитайте мой пост со всеми способами, как решить эту проблему.

Можно ли купить Зеленую карту уже за границей

Покупка Зеленой карты в другой стране незаконна. По соглашению, полисы Зеленая карта во всех странах, где действует эта система, оформляются только для машин, зарегистрированных в этой стране. Соответственно, в другой стране незаконно покупать гринкарту на машину, зарегистрированную в России.

Что такое пограничная страховка

Пограничная страховка — это не Зеленая карта, хотя где-то в интернете по незнанию ее могут так называть. Такая страховка покупается на границе страны, в которую осуществляется въезд. В отличии от гринкарты она будет действовать только в некоторых странах Шенгена или ЕС, или даже только в одной стране. Условия надо будет уточнять по каждой страховке/стране.

Для выезда заграницу из России вам все равно придется покупать российскую гринкарту, хотя бы на 15 дней. Ведь белорусские пограничники не выпустят вас в Польшу без Зеленой Карты. А далее уже можно будет купить «пограничную страховку». Кстати, российская гринкарта действует и в Белорусси, поэтому отдельную страховку для Белоруссии покупать будет не надо.

На пример с Латвией, зеленая карта и пограничная.

Можно ли продлить Зеленую карту

Что делать, если страховка закончилась, а дела принуждают оставаться в Европе? На самом деле решение этого вопроса не тривиальная задача. По сути есть только 2 варианта:

- Купить пограничную страховку

- Попросить знакомых в России съездить в офис страховой и потом переслать вам через DHL.

Вариант пустить все на самотек — не рассматриваю. Ездить с распечатанной копией, а не оригиналом, так себе идея. Как вариант, договориться в соц сетях или на форуме с кем-то, кто полетит в ваши края. Но имхо это сложнее гораздо, чем отправить через DHL или другие транспортные компании.

Что делать при ДТП

Грин карта – это аналог нашего ОСАГО, деньги от страховой виновника ДТП получает пострадавшая сторона. И как в любой подобной ситуации, страховая компания ищет возможности не платить или снизить выплаты по страховой. Что стоит сделать, чтобы увеличить вероятность получения денег от страховой.

- Совместно с остальными участниками аварии надо заполнить Accident statement – европейскую форму извещения о ДТП. Она может быть или у второго участника аварии, если он европеец, или у кого-то из очевидцев. Или ее можно найти на заправке или в придорожном кафе. Вот тут или вот здесь есть эта форма на русском и английском языке и правила заполнения.

Прежде чем ее подписывать, надо обязательно убедиться, что все отчетливо понятно.

Основное отличие ДТП в Европе от ДТП в России в том, что полиция не приезжает, если ущерб не значителен и все ясно у виновников ДТП. Европейским страховым компаниям достаточно этой формы, заполненной и подписанной обоими участниками. Но в том случае, если оба участника аварии из России и, соответственно, обращаться придется в российскую страховую, лучше съездить в полицию и попросить их заверить эту форму печатью.

Если у вас нет общего языка с вторым участником ДТП и/или полицией, или есть какие-то сложности и вопросы, можно позвонить в российское консульство той страны, в которой вы находитесь.