Новый автомобиль в кредит

Официальный дилер АвтоГЕРМЕС предлагает Вам программу по обмену, выкупу или комиссионной реализации автомобилей, имеющихся в автопарке Вашей организации.

Кредитные программы

Преимущества автокредита в АвтоГЕРМЕС

Условия получения кредита

Требования к заемщикам

Кандидаты должны соответствовать таким требованиям:

- возраст от 21 до 65 лет (на момент погашения задолженности);

- иметь гражданство РФ с пропиской в Москве, Московской области или регионах присутствия банка;

- стаж на последнем месте работы не менее 3 месяцев, общий трудовой стаж – не менее 1 года

Необходимые документы

Для частных лиц:

- Паспорт

- Водительское удостоверение

Также в некоторых банках могут запросить дополнительные документы:

- копия трудовой книжки

- справка о доходах

- свидетельство ИНН

- военный билет (для лиц, достигших 27 лет).

- Свидетельство регистрации индивидуального предпринимателя

- Налоговая декларация за два последних отчетных периода

- Свидетельство о постановке на учет в налоговом органе

Правовая информация

Доводим до сведения наших клиентов информацию об общих принципах расчета полной стоимости кредита согласно требованиям законодательства Российской Федерации. Обращаем их внимание на то, что эта информация обязательно включается в кредитный договор. Прежде чем заключать этот договор с одним из банков – партнеров компании АвтоГермес, просим внимательно изучить все условия кредитования.

Полная стоимость кредита (ПСК) включает:

1. Платежи заемщика по кредитному договору, связанные с заключением и исполнением данного договора, во время оформления которого оглашаются размеры и сроки выплат, включая следующее:

- По погашению суммы основной задолженности по кредиту;

- По оплате кредитных процентов;

- Сбор (комиссию) за рассмотрение заявки и оформление кредитного договора;

- Комиссия за выдачу кредита;

- Сбор за открытие, ведение (обслуживание) счетов заемщика (если они открыты и ведутся согласно заключению кредитного договора);

- Комиссионный сбор за расчетное и операционное обслуживание;

- Комиссия за выпуск и годовое обслуживание кредитных и расчетных (дебетовых) карт (далее – банковских карт).

2. Платежи заемщика в пользу третьих лиц, если в условия кредитного договора входит такая обязанность заемщика и определены такие третьи лица (например, нотариальные конторы, страховые компании и т.п.). Сюда же включены платежи по оценке передаваемого в залог имущества (например, дома), платежи по страхованию жизни заемщика или предмета залога (например, квартиры, автомобиля) и прочие. Если в условиях кредитного договора указано конкретное третье лицо, то расчет ПСК производится по тарифам данного лица. При использовании тарифов для расчета ПСК не всегда учитываются индивидуальные особенности заемщика (например, возраст или водительский стаж) и предмет залога (например, модель или год выпуска автомобиля). В этом случае заемщик должен быть поставлен в известность кредитной организацией о том, что они не учитывают такие особенности. Если при расчете ПСК платежи в пользу третьих лиц не могут быть точно определены на весь период кредитования, то в расчет ПСК эти платежи включаются по тарифам, определенным на день расчета ПСК.

Если в кредитном договоре указаны два или более третьих лиц, ПСК может рассчитываться по тарифам любого из них при указании информации об этом лице и о том, что, если заемщик обратится к услугам другого лица, размер ПСК может не совпадать с расчетным.

Сумма платежей заемщика по страхованию предмета залога, включенная в расчет ПСК, пропорциональна частичной стоимости товара (услуги), которая оплачивается за счет кредита, а также соотношению длительности кредита и срока страхования, если срок страхования больше длительности кредита.

Платежи, которые не включаются в полную стоимость кредита.

1. Платежи заемщика, которые он обязан выплатить не по кредитному договору, а по требованию закона (например, если был заключен договор обязательного страхования гражданской ответственности владельцев транспортных средств).

2. Платежи, которые он обязан выплатить при несоблюдении им кредитного договора.

3. Платежи заемщика по обслуживанию кредита, обозначенные в кредитном договоре, величину и сроки выплаты которых выбирает сам заемщик, включая:

- Комиссию за частичное (полное) досрочное погашение кредита;

- Комиссию за погашение кредита наличными средствами (за кассовое обслуживание), в том числе с применением банкоматов;

- Неустойку в качестве штрафа или пени, также за превышенный лимит овердрафта, установленного заемщику;

- Плата за получение информационной справки о сумме задолженности.

В случае если кредитным договором предусматриваются различные размеры платежей заемщика в зависимости от его решения, расчет ПСК производится по максимально возможным сумме кредитования (лимите овердрафта) и сроке кредита (сроке действия банковской карты), равномерным платежам по кредитному договору (возврату основной сумма долга по кредиту, оплата процентов и другие входящие в кредитный договор платежи). Если по кредитному договору определен минимальный ежемесячный платеж, расчет ПСК происходит с учетом этого условия.

ПСК рассчитывается с помощью формулы сложных процентов и включает в себя также недополученный заемщиком доход от возможного инвестирования суммы процентных платежей по кредиту в течение срока кредитования под ту же процентную ставку, что и по кредиту. Следовательно, превышение полной стоимости кредита указанной в кредитном договоре процентной ставки происходит даже если отсутствует комиссия и прочие платежи.

Потенциальные процентные доходы заемщика не являются расходами по кредиту в истинном смысле, но существующая методика включает их в расчет и способствует увеличению размера ПСК.

Автокредит или потребительский кредит — что выгоднее?

Приобрести новый автомобиль с полной разовой оплатой стоимости может не каждый. В большинстве случаев для такой покупки берется заем в банке. Но встает вопрос о том, что выгоднее — целевой автокредит или кредит наличными? Попробуем разобраться в этой теме и выявить плюсы и минусы каждого варианта.

Содержание статьи:

- 1. В чем суть кредита на автомобиль?

- 2. Плюсы и минусы автокредита

- 3. Автокредит на автомобиль с пробегом

- 4. Отличия автокредита от потребительского кредита

- 5. Особенности потребительского кредита при покупке автомобиля

- 6. Что важно при выборе потребительского кредита для покупки машины?

- 7. Что лучше выбрать: потребительский кредит или автокредит?

Разговор о том, чем отличается автокредит от кредита потребительского, следует начинать с классификации этих видов займа. Первый из них относится к целевым. Это означает, что заемщик имеет право взять в банке ссуду исключительно на покупку транспортного средства и ни на что иное. Это может быть новый автомобиль или бывший в эксплуатации, но приобрести его по программе автокредитования возможно только в салонах дилеров, состоящих в партнерских отношениях с банком-кредитором.

Плюсы и минусы автокредита

Среди основных преимуществ целевого автокредита перед кредитом наличными следует выделить несколько аспектов:

- минимальные процентные ставки;

- удобство оформления займа;

- льготные программы автокредитования;

- выгодные предложения от банков-партнеров.

Выдача кредита на машину предполагает залог, в роли которого выступает приобретаемое транспортное средство. Таким образом банки обеспечивают себе гарантию погашения долга и вследствие снижения рисков готовы предоставить более низкие процентные ставки (по сравнению с автокредитом у кредита наличными они выше в среднем на 5-7%).

Оформлять автокредит можно непосредственно в салоне, что гораздо удобнее. Покупатель имеет возможность на месте выбрать наиболее подходящую программу, сделать расчеты платежей и подать заявку.

Относительно ряда транспортных средств российского производства действует льготная госпрограмма субсидирования. Такую привилегию можно получить только в рамках автокредита, на кредит нецелевой она не распространяется.

Результатом партнерства банков с автодилерами также являются многочисленные акционные программы. Например, спецпредложения, распространяющиеся на конкретные марки или модели машин.

К относительным недостаткам автозайма относятся:

- залог в виде покупаемого транспорта;

- необходимость первого взноса;

- обязательное страхование;

- ограничение мест приобретения.

По условиям автокредита машина рассматривается как залоговое имущество. То есть до полного погашения долга ее владелец не является полноправным хозяином.

Оформить целевой заем на всю стоимость ТС невозможно — понадобится первоначальный взнос собственных сбережений в размере не менее 15%. Чем больше этот взнос, тем меньше процентная ставка.

В отличие от обычного кредита автокредит требует обязательного оформления КАСКО. В отдельных случаях могут присутствовать и дополнительные условия по страхованию.

Приобретать машину по программе целевого займа можно только у дилеров-партнеров банка. Чтобы купить ТС с рук на вторичном рынке, нужен не автокредит, а кредит наличными.

Автокредит на автомобиль с пробегом

Сегодня купить машину, бывшую в эксплуатации, можно не только у ее хозяина, но и в официальном автосалоне в рамках программы автокредитования. При этом нужно учесть некоторые нюансы. Во-первых, процентная ставка на машину с пробегом будет несколько выше, чем на новую. Во-вторых, действуют ограничения на возраст транспортного средства. Для авто отечественного производства этот лимит составляет пять лет, для иномарок — десять лет максимум. Относительно пробега требования разных банков могу различаться.

Отличия автокредита от потребительского кредита

Главным образом различия этих видов займов заключаются в назначении предоставляемой банком ссуды. По программе автокредитования можно приобрести исключительно транспортное средство и только у официального дилера. В отличие от автокредита потребительский кредит позволяет покупать что угодно, в том числе и машину. При этом нет условий относительно продавца: приобрести авто можно как с рук, так и в салоне. Что касается процентной ставки, то у потребительского кредита она менее выгодная, чем по программе целевого автозайма.

Особенности потребительского кредита на покупку автомобиля

Привлекательность потребительских займов наличными обусловлена рядом факторов. К ним относятся:

- возможность нецелевого использования денег;

- отсутствие первоначального взноса и залога;

- страхование не является обязательным;

- можно купить любое транспортное средство.

При оформлении потребительского займа клиент не обязан отчитываться перед банком, на что он потратит деньги. Если сумма позволяет, можно купить не только машину.

Первого взноса, как при автокредите, кредит наличными не требует. Здесь можно взять заем сразу на всю сумму стоимости ТС. Оформление машины под залог также не требуется, ее можно продать в любое время.

Отсутствие требований по обязательному оформлению КАСКО может стать аргументом в пользу потребительского кредита перед автокредитом. ОСАГО придется оформлять в любом случае.

Потребительский заем оставляет свободу выбора, где и какую машину покупать. Здесь нет ограничений на возраст автотранспорта, его пробег и так далее. В роли продавца может выступать любое физическое или юридическое лицо, а не только автосалон.

У потребительского кредита в сравнении с автокредитом тоже имеются свои минусы. Прежде всего — это повышенные процентные ставки, обусловленные отсутствием залога. Их можно снизить, но для этого придется в большинстве случаев оформить дополнительные страховки. Также в числе относительных недостатков отмечается отсутствие спецпредложений и госсубсидий.

Важно при выборе потребительского кредита для покупки машины

Основными критериями при определении программы потребительского займа являются:

- сумма кредита;

- процентная ставка;

- наличие скрытой комиссии;

- срок погашения займа.

Размер предоставляемого кредита на общие нужды в основном зависит от состоятельности заемщика. Платежеспособность придется доказать документально, чтобы получить нужную сумму. Потому потребительский кредит сложнее автокредита в плане оформления.

Такой показатель, как процентная ставка, напрямую связан с размерами конечных выплат по займу. Следовательно, предпочтение стоит отдавать тем программам, где ставка меньше. Однако если она подозрительно низкая — это повод поинтересоваться на предмет скрытых комиссий.

На выгодность и автокредита, и кредита на общие нужды влияет срок погашения долга. Чем он короче, тем меньше будет общая переплата в итоге. С другой стороны, небольшие выплаты на протяжении продолжительного срока не так обременительны.

Что лучше выбрать: потребительский кредит или автокредит?

Конечный выбор формы кредитования на покупку транспортного средства помимо прочего зависит от целей. Если планируется приобретение новой машины у официального дилера с оформлением КАСКО, наверняка будет выгоднее автокредит, чем кредит наличными. Если же страховка не планируется или выходит неоправданно дорогой, как бывает с б/у транспортом, стоит рассмотреть потребительский заем.

Некоторые случаи свободы выбора не предоставляют. Так, для покупки авто с пробегом у частника подойдет только заем на общие нужды. А чтобы воспользоваться государственной субсидией или дилерским спецпредложением, понадобится автокредит, так как кредит наличными для этого в принципе не подходит.

В качестве резюме к вышесказанному можно отметить, что и автокредит, и кредит на общие нужды достойны внимания при покупке автомобиля. У каждого из вариантов есть сильные и слабые стороны. Если оба вида займа подходят примерно в равной степени, имеет смысл сделать полный предварительный расчет по каждому из них.

В каком банке лучше взять автокредит – Рейтинг самых выгодных автокредитов 2022 года

Перед покупкой нового легкового автомобиля или поддержанной иномарки с помощью автокредита стоит найти лучший банк, который предоставляет самые выгодные условия по кредиту. Сравните процентные ставки для физических лиц и другие условия автокредитования: комиссии, возможность досрочного погашения, мобильный банк, отслеживание долгов и удобство обслуживания клиентов.

Чем больше первоначальный взнос и меньше срок займа на автомобиль KIA, Toyota, Volkswagen, Hyundai, Audi или Ford, тем ниже будут проценты по автокредиту в 2022 году. Получение денег в банке на приобретение машины в лизинг — серьезный финансовый шаг, поэтому лучше разумно подойти к вопросу. Оставьте онлайн заявку на сайте банковской организации, менеджер одобрит выдачу за несколько минут.

Посчитайте, чтобы ежемесячные платежи не стали обузой для семейного бюджета, а все долги могли быть погашены вовремя. При необходимости можно воспользоваться рефинансированием автокредита. Мы составили рейтинг лучших российских банков с удобными условиями кредитования без лишних справок с работы.

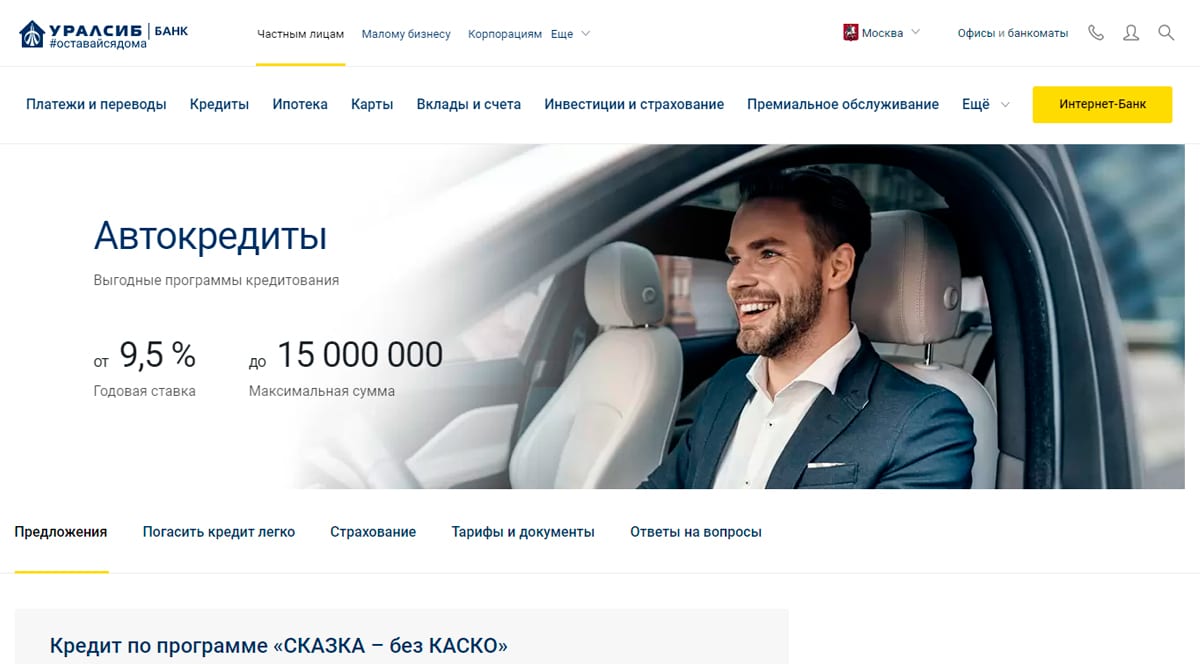

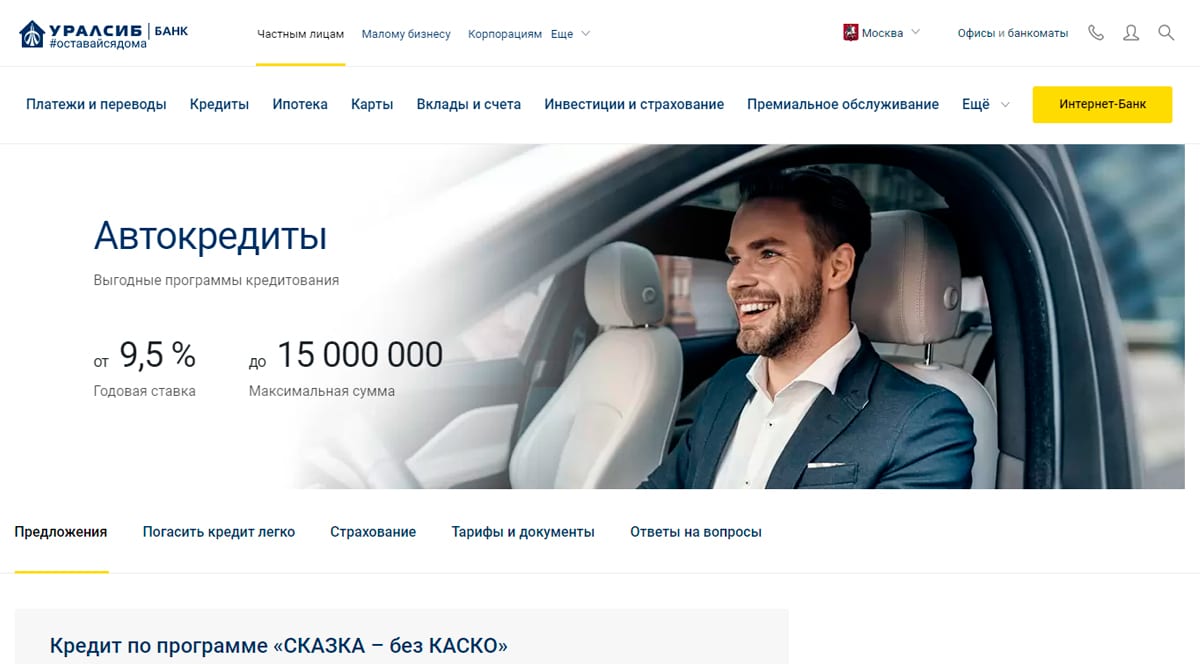

10. Уралсиб

В банке Уралсиб широкий выбор тарифов для кредитования покупки нового автомобиля отечественного и иностранного производств. Программа Премиум предусматривает размер займа до 15 млн рублей и ставку по кредиту от 9.5% годовых, при этом размер первоначального взноса составляет 20% от стоимости авто. Для обеспечения финансовой безопасности, банк предлагает застраховать жизнь и здоровье заемщика.

Бизнесмены могут воспользоваться программой «Коммерческий транспорт» и приобрести специальную технику с выгодными условиями. Одобрение для автокредита действительно 3 месяца, в течение этого времени за клиентом сохраняется процентная ставка и условия договора. Банком предусмотрено множество способов погашения займа без комиссии: через банкомат, в отделении, в компаниях-партнерах, переводом на карту.

Кредитная организация оперативно решает обращения клиентов через чат на сайте или запросы в мобильном приложении. Клиенты высоко оценивают работу сотрудников компании и условия получения займов. Уралсиб входит в список самых надежных банков и занимает 10 место в рейтинге лучших автокредитов в России.

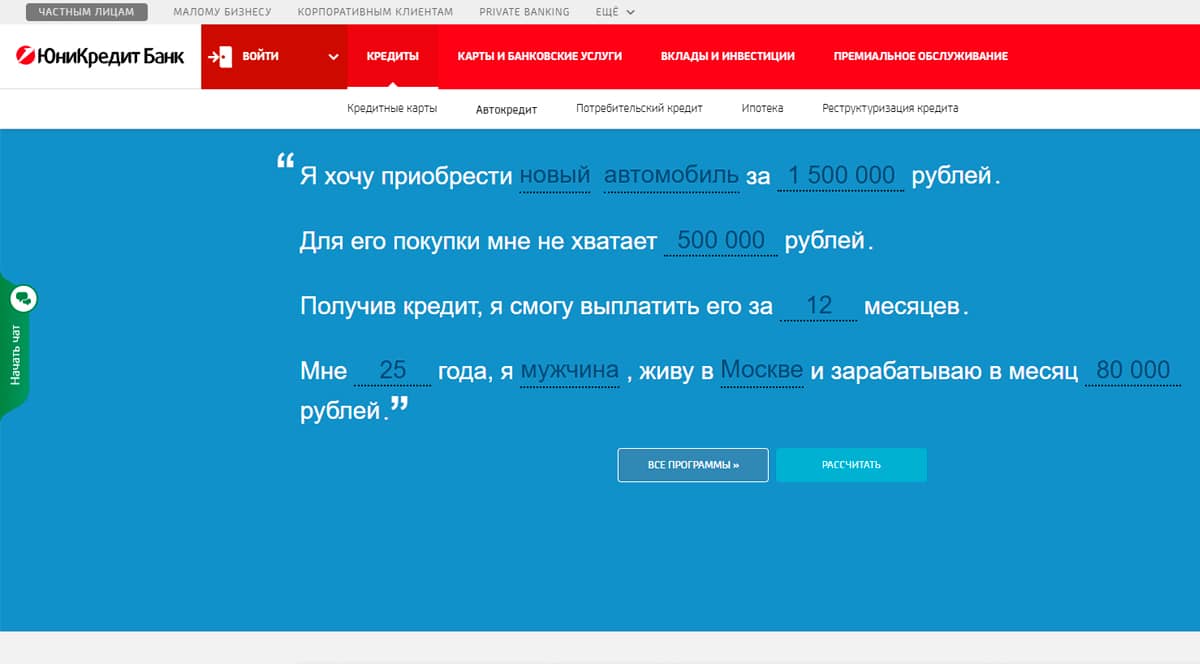

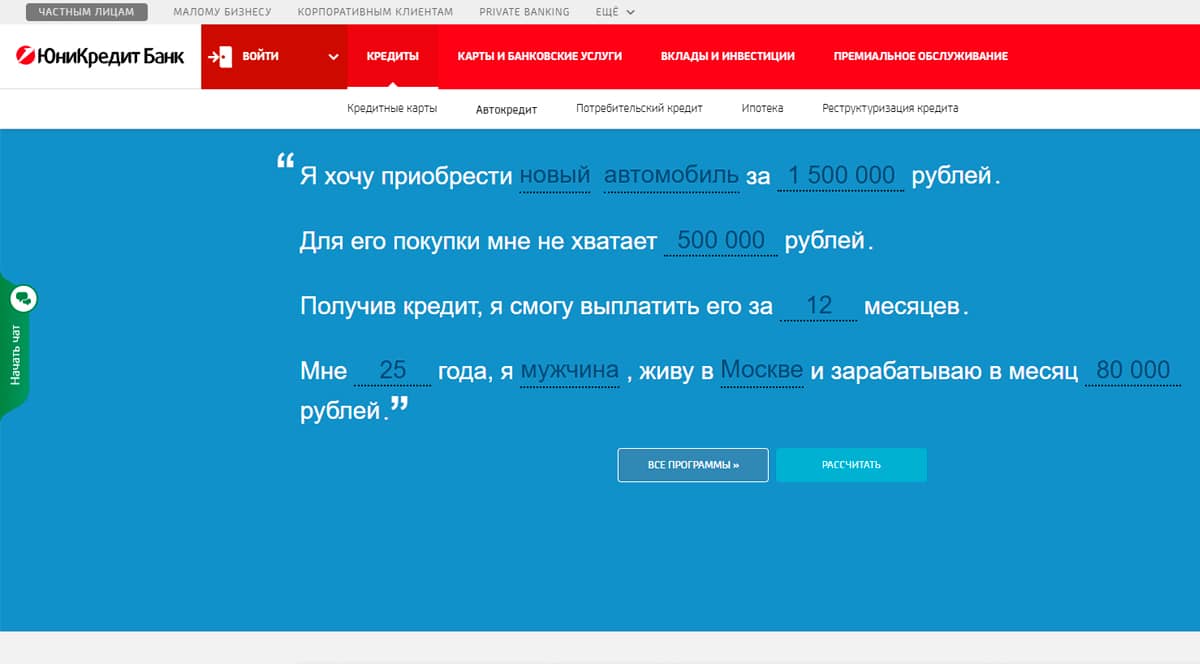

9. ЮниКредит Банк

Чтобы купить поддержанный автомобиль с привлечением заемных средств не нужно ехать в офис и собирать множество справок. На сайте ЮниКредит Банка можно подать онлайн заявку на автокредит по паспорту и дождаться одобрения в течение пары минут. Для точного расчета можно воспользоваться кредитным калькулятором и внести стоимость машины, марку автомобиля, планируемый срок погашения. Сервис выведет доступные программы и точную процентную ставку.

Льготные программы кредитования помогут сократить расходы и взять кредит с пониженной ставкой. В специальных тарифах участвуют марки автомобилей Volvo, UAZ, GAZ, Lada, мотоциклы иностранного производства. На их приобретение банк выдает автокредит от 100 000 до 8 млн рублей с первоначальным взносом в размере 15% от стоимости.

Для контроля за кредитом, досрочного погашения и ознакомления с суммой остатка, клиентам предлагается установить мобильное приложение для Android и iOS или зарегистрироваться в личном кабинете на сайте. Клиенты ЮниКредит Банка положительно отзываются о работе сотрудников и рекомендуют взять выгодный автокредит именно здесь.

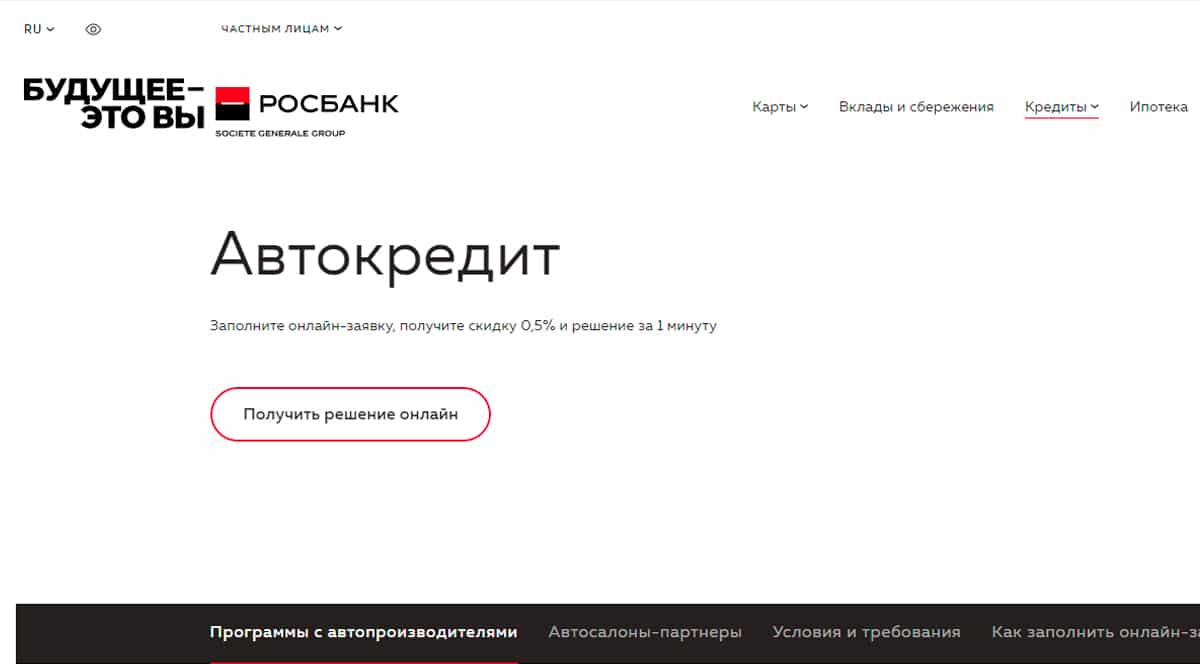

8. Росбанк

Росбанк сотрудничает с множеством автопроизводителей: Jeep, Land Rover, Mazda, Lada, Kia и готов предложить льготные ставки от 0.1% годовых на приобретение транспорта. В компании можно поучаствовать в программе с государственной поддержкой, которая предусматривает скидку на приобретение авто для семей с детьми или медицинских сотрудников.

В отличие от конкурентов, Росбанк предлагает повышенные суммы, автокредит может достигать 12 млн рублей на срок до 7 лет, а при оформлении онлайн-заявки клиент получает скидку в размере 0.5% годовых. Компания не выставляет требований к марке автомобиля, приобретаемый транспорт может быть выпущен как отечественным, так и зарубежным производителем.

В тарифной сетке банка есть автокредит с отложенным платежом. Он предполагает частичную оплату займа и самостоятельный выбор остатка, который можно полностью погасить личными средствами или оформить Trade-in в счет последнего платежа. Росбанк пользуется популярностью у клиентов и входит в рейтинг хороших банков для получения автокредита без большого первоначального взноса.

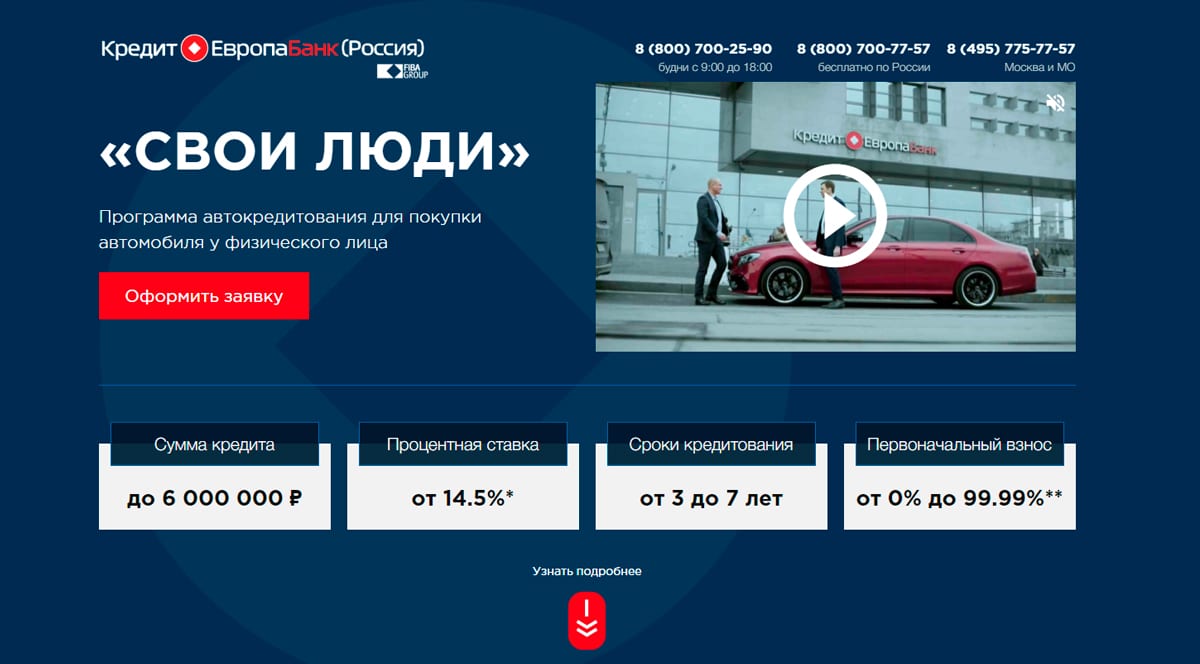

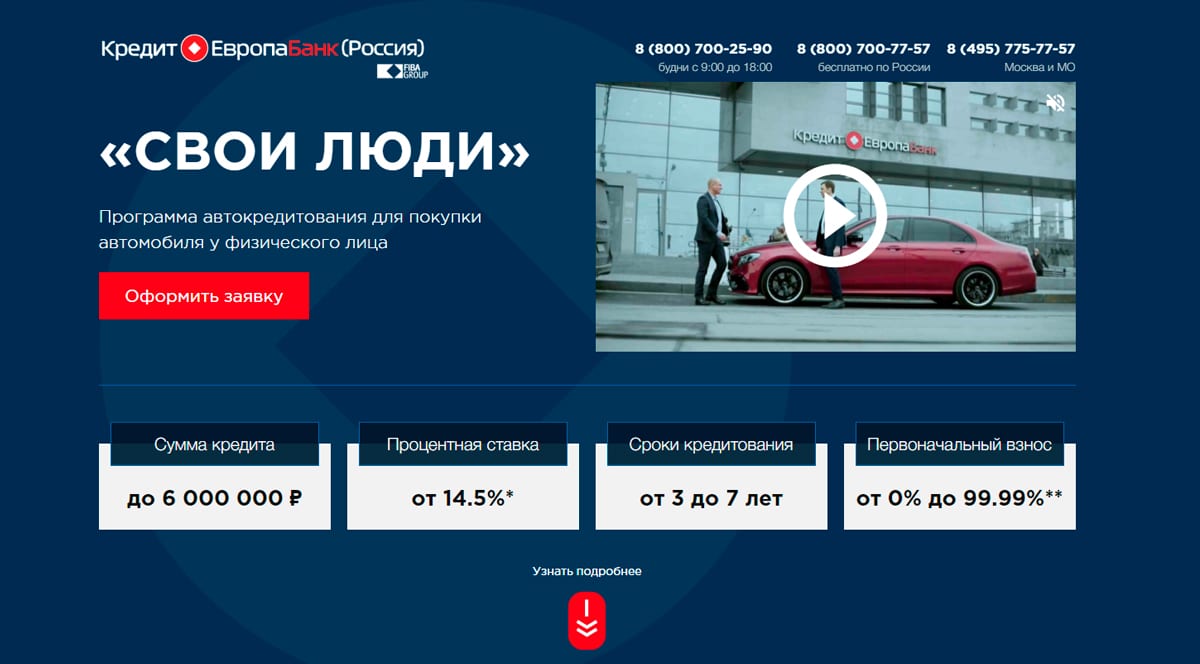

7. Кредит Европа Банк

В Кредит Европа Банке можно взять кредит на новый, б/у автомобиль, спецтехнику, коммерческий и грузовой транспорт. Для подачи заявки на автокредит до 2500 тыс. рублей понадобится только паспорт и водительское удостоверение. На сайте организации необходимо заполнить стоимость приобретаемого автомобиля и размер первоначального взноса. В течение 30 минут сотрудники проверяют информацию для одобрения и связываются с клиентом.

В банке возможно получение наличных денег без первоначального взноса и одобрение сделки по покупке подержанного автомобиля у физического лица. Данная программа включает выдачу денежных средств в размере от 500 до 6 млн рублей под ставку 14% годовых. Банк не привлекает автосалоны выступать в качестве посредников и сразу выдает деньги для оплаты покупки автомобиля у физического лица.

Кредит Европа Банк предоставляет множество удобных способов погашения автокредита: перевод с карты, внесение наличных в банкомате, через оператора или в мобильном приложении. Для оперативного решения возникающих вопросов или сложностей клиент может написать в онлайн чат на сайте или оставить обращение в службу поддержки на смартфоне.

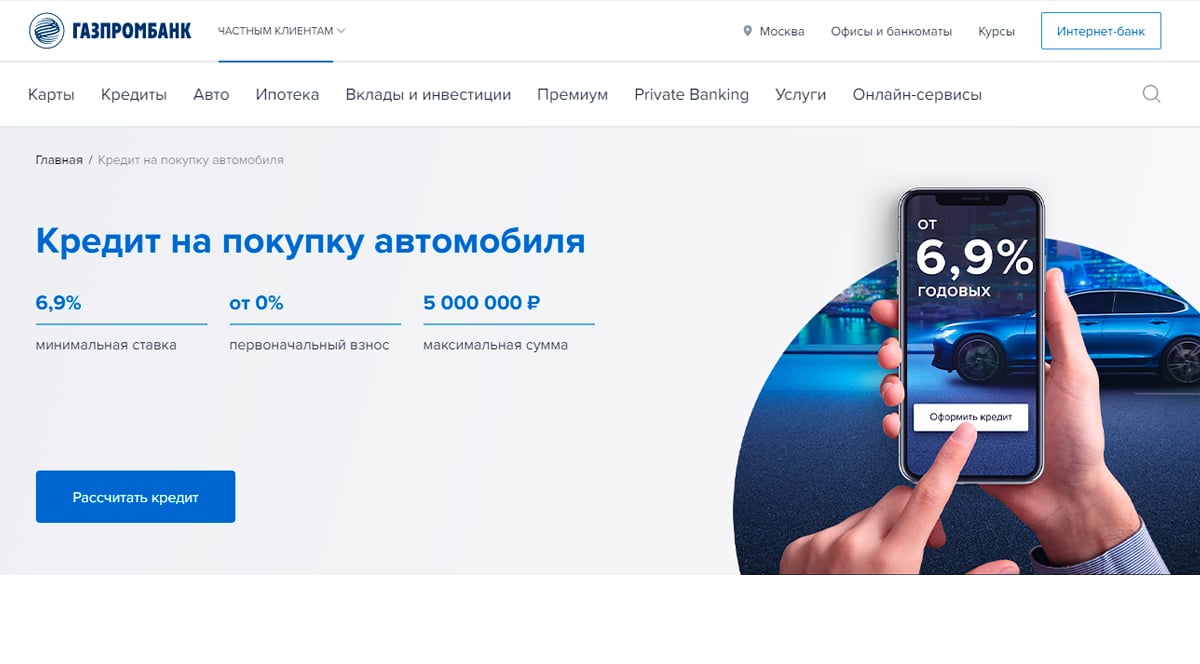

6. Газпромбанк

Получение кредита на покупку легкового автомобиля в Газпромбанке не займет много времени. Заполните электронную заявку на сайте по паспорту, дождитесь проверки информации сотрудниками банка в течение нескольких минут и согласуйте дату встречи. Курьер привезет договор и карту в удобный для клиента день, на которую банк перечисляет денежные средства для покупки поддержанного или нового автомобиля из автосалона.

Кредитная организация выдает до 5 млн рублей со ставкой 6.9% годовых, при этом размер первоначального взноса можно регулировать самостоятельно. Основными преимуществами автокредита в Газпромбанке является отсутствие требований по страхованию и условиям приобретения транспорта. Клиент может купить новую или б/у машину у официального дилера или частного продавца в Москве, Санкт-Петербурге, Екатеринбурге, Новосибирске, Красноярске.

Кредитная карта выдается бесплатно, за снятие наличных и пользование счетом не взимается комиссия. При покупке автомобиля банк начисляет кэшбэк до 10 000 рублей. Клиенты высоко оценивают автокредит от Газпромбанка за оперативное решение обращений, удобство пользования картой и множество способов бесплатного внесения ежемесячных платежей.

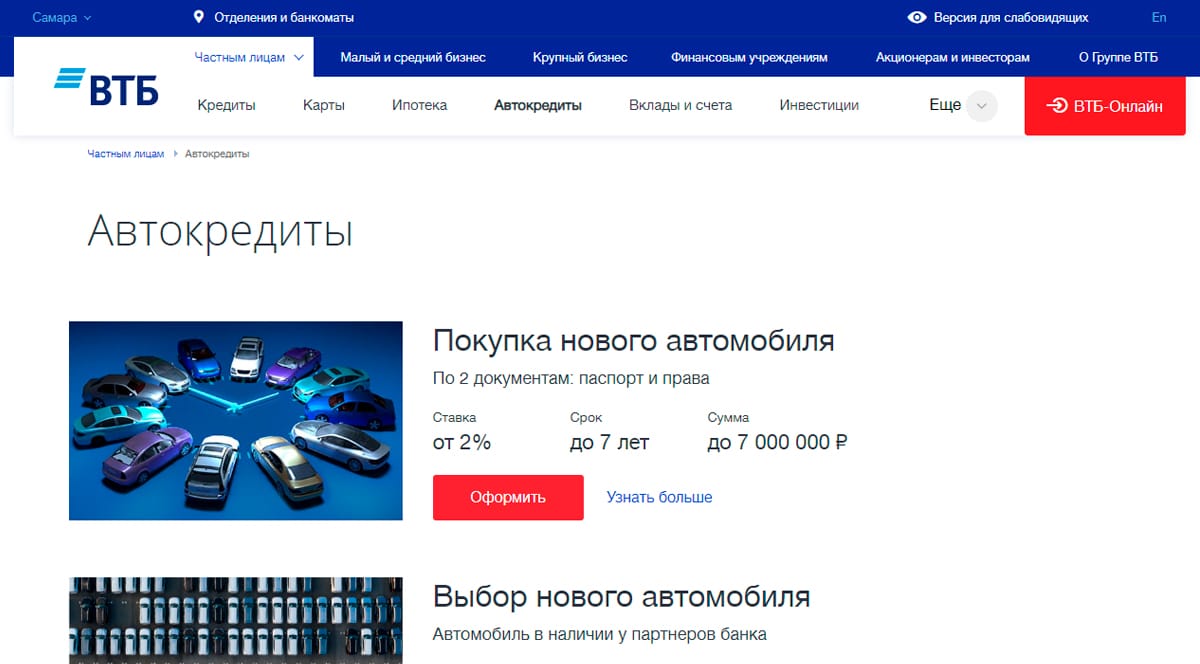

5. ВТБ

ВТБ выдает выгодные потребительские кредиты на покупку новых и подержанных автомобилей физическим лицам. В тарифной сетке компании предусмотрено несколько программ, рассчитанных на покупку автомобиля в автосалоне, у частного лица, приобретение мототранспорта или коммерческой техники от 2%. Для получения льготной ставки банк предлагает оформить КАСКО и застраховать жизнь заемщика.

Чтобы уменьшить кредитную нагрузку и снизить размер ежемесячного платежа, в ВТБ можно рефинансировать займ стороннего банка по ставке 1% годовых. При переоформлении договора разрешается заменить старый автомобиль по программе Trade-in и внести компенсацию в качестве первоначального взноса. Помимо стоимости автомобиля в автокредит можно включить дополнительные средства для покупки полиса КАСКО.

Подать заявку на выдачу кредита можно на сайте компании, онлайн калькулятор поможет определиться с размером ежемесячного платежа и выбрать дополнительные опции. Вы можете сформировать график платежей, который поможет спланировать схему погашения автокредита.

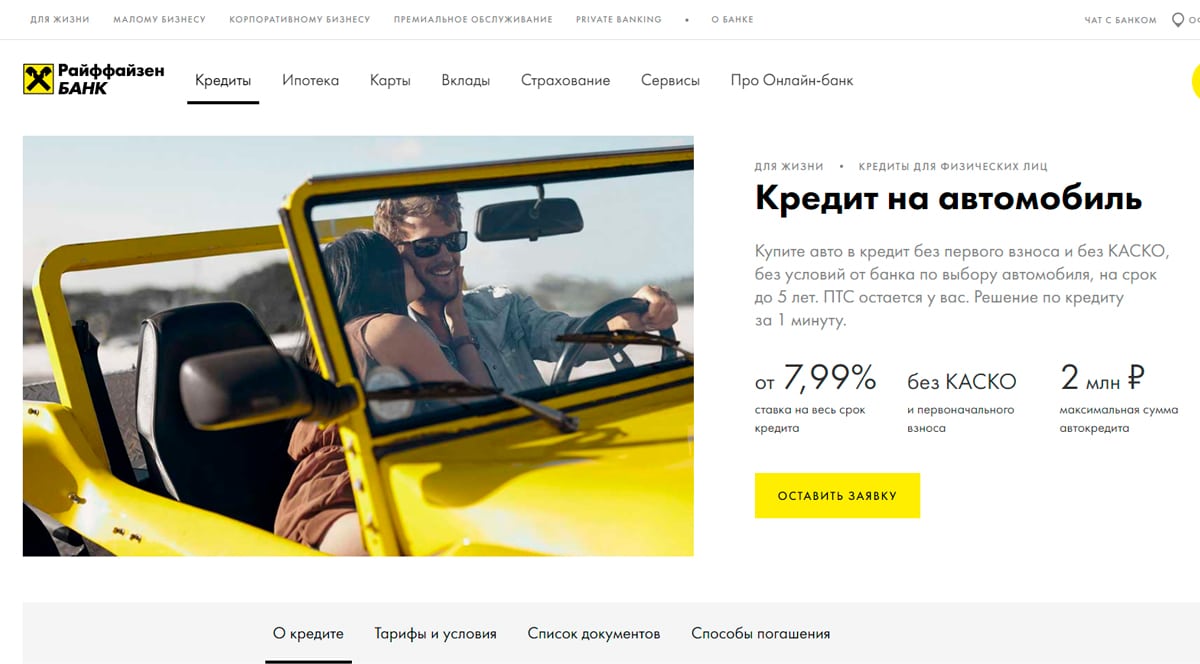

4. Райффайзен Банк

Если хотите приобрести автомобиль за наличные, стоит подать заявку на получение автокредита в Райффайзен Банке. Получить денежные средства в компании можно по самой низкой ставке на рынке в 7.9% годовых. Для этого необходимо обеспечить финансовую защиту и застраховать заемщика от потери дохода. Интернет калькулятор на сайте удобен для расчета посильного ежемесячного платежа, для этого нужно ввести сумму автокредита и планируемый срок погашения.

Для выгодного кредита в 1 млн рублей со сроком на 5 лет размер ежемесячного платежа составит 23 000 рублей. Получить ссуду можно за 1 день, для этого нужно оформить заявку и обратиться в офис за выдачей наличных средств. Банк выдает автокредиты по паспорту и не требует наличия справок о доходах и присутствия поручителей.

Деньги от Райффайзен Банка выдаются на приобретение как новых, так и автомобилей с рук. При этом кредитный договор не ограничивает количество владельцев автомобиля, год выпуска и марку. Оформление автомобиля под залог не предусматривает изъятия ПТС, документы на машину остаются у владельца. Благодаря удобному процессу получения денег и выгодным условиям программы, автокредит от Райффайзен Банк считается одним из лучших и занимает 5 место в подборке по мнению автолюбителей.

3. Росгосстрах Банк

В Росгосстрах Банке можно взять автокредит под ставку 8.9% годовых. Денежные средства перечисляются на покупку нового транспорта и авто с пробегом без подтверждения дохода и первоначального взноса. Кроме стандартных тарифов, кредитная организация предлагает специальные программы с льготными условиями приобретения автомобилей марок Газ, Газель, Suzuki.

Для получения средств клиент может заполнить заявку и получить кредитную карту с необходимым остатком на счету. После положительного решения об одобрении банк оставляет возможность воспользоваться автокредитом в течение 90 дней. За этот период времени необходимо подыскать автомобиль и подготовить документы для сделки. После снятия денег, банк формирует график ежемесячных платежей на остаток ссудной задолженности.

Денежные средства можно вносить без комиссии, а также осуществлять полное или частичное погашение в интернет-банке. Программы Росгосстрах Банка отличаются гибкостью и лояльными условиями: отсутствие первоначального взноса, обязательных требований к транспорту и опциональное страхование КАСКО.

2. Тинькофф

Автокредит в Тинькофф является одним из популярных предложений на рынке за счет низких процентных ставок от 9.9% и выгодных условий. Банк предоставляет кредит на сумму до 2 млн рублей на 5 лет для покупки нового и подержанного автомобиля. Для получения денежных средств не нужны справки 2НДФЛ, залоги и поручители, достаточно заполнить электронную форму и дождаться одобрения кредита. Позже курьер привозит банковскую карту с доступным остатком для оплаты покупки транспорта.

В целях обеспечения безопасности сделки, сотрудники компании самостоятельно проверяют автомобиль перед покупкой. Это исключает наличие долгов, фактов угона и искажения пробега продавцом. Для регистрации залога достаточно предоставить копию договора купли-продажи и ПТС. Банк не взимает комиссию за досрочное погашение кредита, обслуживание счета и снятие наличных в банкоматах.

Для управления автокредитом можно скачать мобильное приложение или зайти в личный кабинет на сайте. Там доступна информация по графику платежей, пополнениях, списании ежемесячного платежа, а также настройка уведомлений о платежах по кредиту. Благодаря гибким условиям и лояльному отношению к клиентам, Тинькофф считается лучшим банком для оформления автокредита в 2022 году.

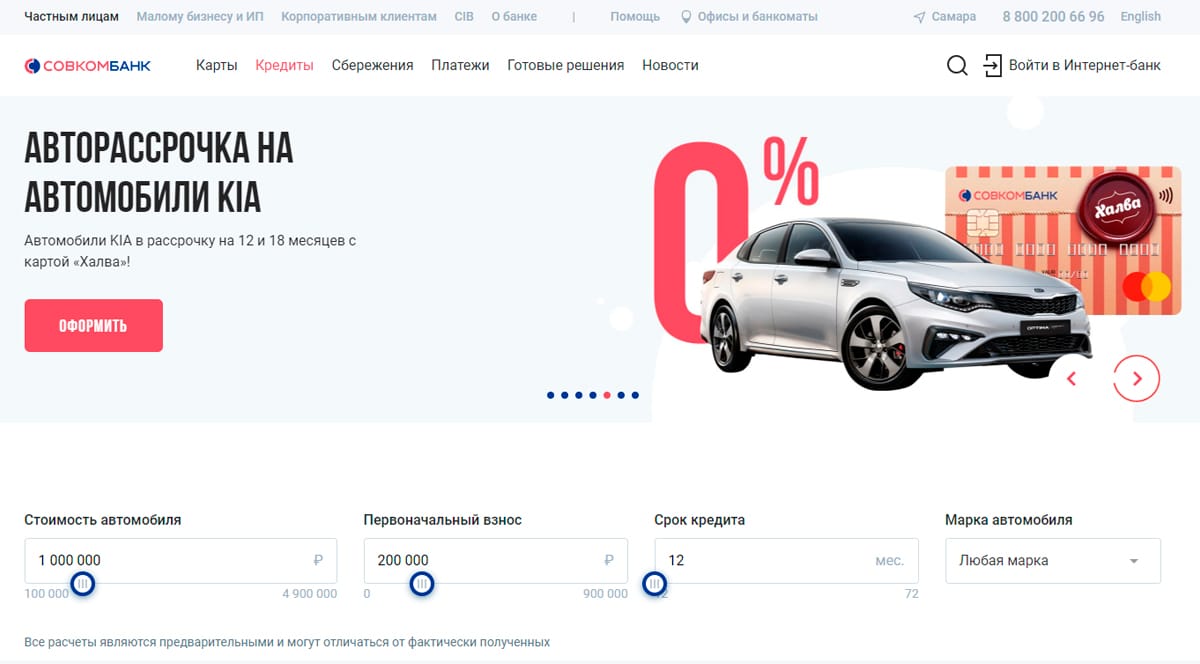

1. Совкомбанк

Если ищете, где взять автокредит с пониженной ставкой, обратитесь в Совкомбанк. Если планируете приобрести автомобиль марки Suzuki, Chery, Kia, Haval, на кредит будет действовать рассрочка до 18 месяцев. В этот период времени денежные средства предоставляются на условиях беспроцентного пользования. Для расчета ежемесячного платежа можно воспользоваться онлайн калькулятором — введите стоимость автомобиля, срок автокредита и первоначальный взнос.

В тарифной сетке предусмотрены программы с льготными процентами по кредиту для приобретения новых машин для семьи в Москве и СПБ. При участии в акции банк снижает стоимость автомобиля на 10% и выдает средства по льготной ставке от 11.9%. Для подачи заявки не обязательно посещать офис, достаточно зайти на сайт, выбрать подходящий тариф и подать документы.

Условия получения потребительского кредита прозрачны и подробно описаны на сайте. При использовании калькулятора четко прослеживается изменение ставки от параметров займа. Клиенты хвалят Совкомбанк за оперативные ответы специалистов, отсутствие скрытых платежей и комиссий. Это позволяет организации занять лидирующую позицию в рейтинге выгодных автокредитов по отзывам посетителей.

Самые выгодные автокредиты в банках Москвы

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 100 000 до 7 500 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 25 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 6 месяцев

- Сумма от 300 000 до 6 000 000 руб.

- Срок от 2 до 7 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 100 000 до 1 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 22 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 4 месяцев

- Сумма от 100 000 до 5 000 000 руб.

- Срок от 6 месяцев до 8 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 1 500 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 4 900 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 20 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 4 месяцев

- Сумма от 50 000 до 6 500 000 руб.

- Срок от 2 до 7 лет

- Возраст заёмщика от 23 лет

- Подтверждение платёжеспособности: не требуется, 2‑НДФЛ.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 1 500 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 300 000 до 5 000 000 руб.

- Срок от 1 года 1 месяца до 5 лет

- Возраст заёмщика от 20 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 50 000 до 6 500 000 руб.

- Срок от 2 до 7 лет

- Возраст заёмщика от 23 лет

- Подтверждение платёжеспособности: не требуется, 2‑НДФЛ.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 1 500 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 300 000 до 5 000 000 руб.

- Срок от 1 года 1 месяца до 5 лет

- Возраст заёмщика от 20 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 50 000 до 6 500 000 руб.

- Срок от 2 до 7 лет

- Возраст заёмщика от 23 лет

- Подтверждение платёжеспособности: не требуется, 2‑НДФЛ.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 1 500 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, по счету.

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 21 года

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР, по счету.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

- Сумма от 100 000 до 3 000 000 руб.

- Срок от 1 года до 5 лет

- Возраст заёмщика от 18 лет

- Подтверждение платёжеспособности: не требуется.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 0 месяцев

- Сумма от 300 000 до 5 000 000 руб.

- Срок от 1 года 1 месяца до 5 лет

- Возраст заёмщика от 20 лет

- Подтверждение платёжеспособности: не требуется, по ф. банка, 2‑НДФЛ, 3‑НДФЛ, ПФР.

- Залог приобретаемого имущества

- Кредит погашается ежемесячно равными (аннуитетными) платежами

- Стаж на последнем месте работы от 3 месяцев

Где лучше взять кредит на машину в Москве

Чтобы получить выгодный автокредит, воспользуйтесь нашим сайтом. Мы подберем для вас лучшие предложения банков. Вы сможете сравнить условия и порядок выдачи в разных кредитных организациях, процентные ставки, узнать, можно ли оформить кредит без КАСКО, предварительно рассчитать сумму платежа.

Система сформирует для вас индивидуальный рейтинг кредиторов в соответствии с представленными вами данными. На верхних границах рейтинга будут расположены самые популярные предложения банков с максимальной вероятностью одобрения.

Можно подать заявку в один банк или обратиться за автокредитом сразу к нескольким кредиторам. Если заявка будет одобрена несколькими кредитными организациями, вы сможете выбрать лучшие условия кредитования.

Самые лучшие предложения автокредита в 2022 году, ТОП 20

Если не хватает средств приобрести автомобиль сразу, то можно выбрать один из банков для оформления автокредита. На текущий момент практически все лидирующие банки России предлагают своим клиентам кредитные продукты для покупки как новый машин, так и подержанных. В этой публикации мы собрали самые лучшие предложения автокредита в 2022 году. Выбирая в какой кредитной организации оформить автокредит стоит подробно изучить условия договора автокредитования: процентную ставку, минимальный размер первоначального взноса за транспортное средство, срок кредита, обязательно ли оформлять КАСКО на кредитную машину и т.д.

Ставки по автокредитам за последние несколько лет серьезно снизились, а многие автомобильные салоны вообще идут по пути «беспроцентного кредита» при продаже своих автомобилей, но там тоже есть подводные камни и мы расскажем о них в одной из наших публикаций. А пока выбираем лучшие предложения кредитов на покупку автомобиля в России по данным на 2022 год.

Чаще всего крупные автосалоны сотрудничают сразу с несколькими банками, причем условия кредитования существенно отличаются друг от друга. После того как вы решили купить машину в определенном автосалоне менеджер по продажам обращается к сотруднику, отвечающему за взаимодействие с банками и тот отправлять запрос на автокредит сразу в несколько банков одновременно. В итоге вам может прийти одобрение кредита сразу от нескольких банков, и тогда вы уже сами решаете, какое предложение оказалось самым лучшим и выгодным для вашей ситуации.

На что именно обратить внимание, выбирая оптимальный вариант из нескольких одобренных автокредитов?

- Максимальный срок кредитования;

- Возможность досрочного погашения кредита;

- Низкая ставка по кредиту на машину;

- Отсутствие всевозможных комиссий и сборов;

- Условия страхования машины, находящейся в залоге (необходима ли КАСКО, можно ли самостоятельно выбрать страховую компанию для оформления страховки).

Знаете ли вы, что иногда автосалон при значительном первоначальном взносе (например от 70% от стоимости транспортного средства) может вообще дать беспроцентную рассрочку, то есть вам вообще не придется платить процентов по автокредиту.

Когда вы получили от кредитного менеджера автосалона список одобренных банковских предложений — не торопитесь сразу подписывать договор. Изучите условия и сравните их с той информацией, которую банки публикуют в открытом доступе на своих официальных сайтах. Может оказаться так, что вам предложили не самый оптимальный кредитный вариант, и лучше попробовать поторговаться, чтобы выбить себе более выгодные условия.

- Подводные камни автокредитования

- ТОП 20 банков с лучшими предложениями автокредита в 2022 году

- Условия выдачи автокредита (документы, справка о доходах)

- Секреты и советы по оформлению кредита на автомобиль

Подводные камни автокредитования

Чтобы не переплачивать по кредиту проверяйте совокупно все условия договора: процентную ставку, условия по КАСКО, возможность досрочного погашения, комиссии за ведение счета и прочие банковские хитрости.

Не стоит забывать о таких подводных камнях при кредитовании (не только при покупке автомобиля, кстати):

- Взимается ли плата за открытие банковского счета?

- Необходимо ли оплачивать оценку залогового имущества?

- Необходимо ли оплачивать услуги нотариуса?

- Бесплатна ли услуга рассмотрение заявки на кредит?

- Берут ли с заемщика плату за оформление кредитного договора?

- Как происходит конвертация валюты, если вы взяли кредит в долларах или евро?

Если вы решили взять автокредит в долларах или другой иностранной валюте, будьте предельно осторожны. Да, ставки в валюте чаще всего ниже, чем в рублях, но риск потерять в будущем в разы больше сэкономленного за счет резкого падения курса рубля к доллару или евро очень высок. Мы рекомендуем брать кредит на машину в той валюте, в которой вы зарабатываете, это защитит вас от рисков курсовых колебаний.

ТОП 20 банков с лучшими предложениями автокредита в 2022 году

И так, о подводных камнях и нюансах оформления кредитного договора мы уже поговорили, теперь можно начинать определяться с выбором банка. Мы рекомендуем отдать предпочтение крупным известным банкам, которые дорожат собственной репутацией, предлагая по-настоящему прозрачные кредитные продукты.

В данном рейтинге представлены ТОП 20 банков, выдающих автокредит. В таблице представлены условия автокредитования при стоимости машины в 1 000 000 рублей, первоначальном взносе 300 000 рублей и сроке кредитования в 3 года.

| Банк | Ставка | Ежемесячный платеж | Переплата | Наименование Автокредита |

|---|---|---|---|---|

| Русфинанс Банк | 3,00% | от 20 356 | 32 804 | Автокредит «Lifan Direct промо» |

| Фольксваген Банк | 6,00% | от 21 293 | 66 540 | Автокредит «Audi Credit Comfort (A6)» |

| Совкомбанк | 7,00% | от 21 611 | 77 991 | Кредит «автостиль-особый (Ravon Direct)» |

| БМВ Банк | 7,77% | от 21 858 | 86 878 | Автокредит «Высшие ценности» |

| Мерседес-Бенц Банк | 7,90% | от 21 900 | 88 385 | Автокредит «С остаточным платежом (а, b , cla, gla, c (седан, купе, кабриолет), glc)» |

| Кредит Европа Банк | 7,90% | от 21 900 | 88 385 | Кредит «Автоэкспресс — Lifan драйв плюс» |

| РН Банк | 8,50% | от 22 093 | 95 360 | Автокредит «Программа box+» |

| Банк «Санкт-Петербург» | 8,88% | от 22 103 | 95 715 | Автокредит «Легкая покупка (у дилеров партнеров банка)» |

| Тойота Банк | 9,80% | от 22 517 | 110 599 | Автокредит «Комфорт» |

| ВТБ | 9,90% | от 22 549 | 111 778 | Автокредит «Свобода выбора (ин. автомобили)» |

| Тинькофф Банк | 9,90% | от 22 549 | 111 778 | Автокредит «Подержанное авто» |

| Локо-Банк | 10,40% | от 22 714 | 117 690 | Автокредит «под залог авто» |

| Банк зенит | 10,40% | от 22 714 | 117 690 | Кредит «на новый автомобиль» |

| Юникредит Банк | 10,50% | от 22 747 | 118 875 | Автокредит «Jaguar и Land Rover Restart» |

| Уралсиб | 11,90% | от 23 210 | 135 577 | Автокредит «Автопартнер (финансовая защита с GAP)» |

| ОТП Банк | 11,90% | от 23 210 | 135 577 | Автокредит «Зимний драйв» |

| РоссельхозБанк | 12,75% | от 23 262 | 137 429 | Кредит «Новый автомобиль» |

| Газпромбанк | 14,00% | от 23 636 | 150 902 | Автокредит «Новый автомобиль отечественного производства» |

| Сургутнефтегазбанк | 18,00% | от 25 296 | 210 640 | Кредит «на приобретение автомобиля» |

| Банк «Восточный Экспресс» | 19,00% | от 25 647 | 223 297 | Автокредит «Авто» |

Вы должны знать, что многие банки разработали свои собственные льготные программы кредитования, базирующиеся на государственной программе субсидирования автокредитования в России, согласно которой потребители могут приобрести автомашину как отечественного, так и зарубежного производителя, собранную на территории РФ.

В крупных банках, как правило, вы можете не переживать относительно комиссий и скрытых платежей. Вдобавок, клиенты имеют право досрочно погасить автокредит без дополнительных штрафных санкций, что позволит вам сэкономить деньги в будущем.

Условия выдачи автокредита (документы, справка о доходах)

Несмотря на то, что покупаемый в кредит автомобиль остается в залоге у банка, риски убытков всё же, существуют, поэтому банк запрашивает у потенциального заемщика документы и справку о доходах (либо по форме 2-НДФЛ, либо по форме банка) для документального подтверждения его финансового состояния. Для банка это является способом проверки платежеспособности клиента, ведь стабильный заработок позволит стабильно расплачиваться по кредитному договору.

Чаще всего банки устанавливают определенные условия выдачи автокредита заемщику:

- Гражданство Российской Федерации.

- Регистрация по месту жительства/пребывания в регионе, где присутствует банк в котором оформляется автокредит.

- Возраст заемщика — от 21 года до 65 лет на момент погашения кредита;

- Положительная кредитная история заемщика (как получить кредит, если у вас плохая кредитная история);

- Первоначальный взнос, хотя бы минимальный.

- Страхование приобретаемого в кредит автомобиля по КАСКО.

- Наличие контактных телефонов (стационарного/дополнительного).

Все эти, а также другие возможные условия автокредитования влияют на максимальный размер кредита, на процентную ставку и на срок займа. По сути банк в процентную ставку закладывает риски потенциальных убытков, в случае неплатежеспособности заемщика, даже с учетом того, что машина по договору остается в залоге у банка.

Секреты и советы по оформлению кредита на автомобиль

- Выбирайте банк, который требует предоставить стандартный пакет документов. На первый взгляд, это не очень удобства (собирать все эти справки, трудовые книжки и тд), но на самом деле это позволяет кредитной организации дать лучшие условия по автокредиту, ведь банк в случае стандартном проверки меньше рискует, чем в случаях экпресс-кредитования по одному паспорту. Не исключено, что банк, который согласен дать вам кредит на покупку машины по одному документы помимо высокой процентной ставки включит в кредитный договор еще и дополнительные комиссии, поэтому на выходе стоимость такого кредита будет выше чем у конкурентов с более развернутой проверкой заёмщика.

- Проанализируйте несколько автокредитов показавшихся вам лучшими предложениями на рынке. Многие автосалоны предлагают своим клиентам льготные условия автокредитования по программе государственного субсидирования, но помните, что такая льготная программа распространяется на все модели (есть ограничения по цене, по географии сборки автомобиля, и т.д.).

- Если вы ознакомились с несколькими предложениями и нашли банк с самыми выгодными для вас условиями, в обязательном порядке сравните итоговую сумму переплаты с автокредитами других банков. Перед подписанием договора кредитования нужно внимательно его изучить, чтобы все пункты были вам предельно понятными и «прозрачными». Просчитайте общую сумму переплаты за пользование кредитом, сравните с имеющимися у вас вариантами автокредита от других банков и выбирайте самое лучшее предложение.

Проанализировав финансовые условия кредита, заострите внимание на следующих моментах:

- Наличие филиалов банка в районе, где вы проживаете.

- Способы погашения кредита (наличными в кассе, через банкоматы и терминалы, онлайн).

- Отсутствие штрафов и ограничений на досрочное погашение кредита.

- Включена ли стоимость КАСКО в сумму кредита (хотя бы на первый год страхования).

Досконально изучив условия кредитования, не стесняйтесь задать менеджерам автосалона вопросы о действующих спецпредложениях, льготных программах, всевозможных акциях и скидках. Это может позволить вам существенно сэкономить деньги, приобретая автомобиль, пусть даже и в кредит.

Многие автолюбители озадачены вопросом, что выгодней взять — потребительский нецелевой кредит или автокредит? Отвечая на этот вопрос, скажем: в большинстве случаев лучшим вариантом будет автокредит, так как процентные ставки по нему гораздо ниже, что в случае потребительского кредитования. Не игнорируйте также и схему Trade-in, позволяющую приобрести новую машину путем продажи старого транспортного средства в автосалон, в зачет нового.

Автокредиты в Москве

Автокредиты в банках Москвы без первоначального взноса под низкий процент. Сравните ставки и условия, рассчитайте автокредит на онлайн калькуляторе, чтобы выбрать лучшие условия в 2022 году. Заполните форму заявки на сайте выбранного банка и получите одобрение уже сегодня.

- Сортировать: По одобрению

- По сумме

- По сроку

- По переплате

- По новизне

ПАО «Банк ВТБ», Лицензия ЦБ РФ №1000

| Сумма: | Срок: |

| 150.000 – 7 млн. ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 1% – 16,7% | 21 – 65 лет |

| Платеж / месяц: | Решение: |

| 6568 ₽ | 1 день |

АО «Тинькофф Банк», Лицензия ЦБ РФ №2673

| Сумма: | Срок: |

| 100.000 – 3.000.000 ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 7,9% – 21,9% | 18 – 70 лет |

| Платеж / месяц: | Решение: |

| 8787 ₽ | 1 день |

АО «Газпромбанк», Лицензия ЦБ РФ №354

| Сумма: | Срок: |

| 100.000 – 5.000.000 ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 5,6% – 9,9% | 20 – 70 лет |

| Платеж / месяц: | Решение: |

| 8678 ₽ | 1 день |

АО «Альфа-Банк», Лицензия ЦБ РФ №1326

| Сумма: | Срок: |

| 100.000 – 5.000.000 ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 6,5% – 9,5% | 21 – 76 лет |

| Платеж / месяц: | Решение: |

| 8787 ₽ | 2 минуты |

ООО «Хоум Кредит энд Финанс Банк», Лицензия ЦБ РФ №316

| Сумма: | Срок: |

| 10.000 – 3.000.000 ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 7,9% – 18,6% | 22 – 70 лет |

| Платеж / месяц: | Решение: |

| 8768 ₽ | 5 минут |

ПАО Банк «РНКБ», Лицензия ЦБ РФ №1354

| Сумма: | Срок: |

| 200.000 – 3.000.000 ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 8% – 13,5% | 21 – 70 лет |

| Платеж / месяц: | Решение: |

| 5656 ₽ | 1 день |

ООО «Экспобанк», Лицензия ЦБ РФ №2998

| Сумма: | Срок: |

| 100.000 – 7.000.000 ₽ | 1 – 8 лет |

| Ставка: | Возраст: |

| 8,5% – 21,5% | 21 – 65 лет |

| Платеж / месяц: | Решение: |

| 7445 ₽ | 1 день |

ПАО «Сбербанк», Лицензия ЦБ РФ №1481

| Сумма: | Срок: |

| 100.000 – 4.000.000 ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 0,01% – 0,9% | 18 – 65 лет |

| Платеж / месяц: | Решение: |

| 2567 ₽ | 1 день |

ПAO «Росгосстрах Банк», Лицензия ЦБ РФ №3073

| Сумма: | Срок: |

| 50.000 – 3.000.000 ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 5,9% – 13,9% | 18 – 70 лет |

| Платеж / месяц: | Решение: |

| 7694 ₽ | 1 день |

АО «ОТП Банк», Лицензия ЦБ РФ №2766

| Сумма: | Срок: |

| 100.000 – 6.500.000 ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 10% – 15,5% | 21 – 70 лет |

| Платеж / месяц: | Решение: |

| 7875 ₽ | 1 день |

ПАО «Росбанк», Лицензия ЦБ РФ №2272

| Сумма: | Срок: |

| 100.000 – 12 млн. ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 0,1% – 16,7% | 23 – 65 лет |

| Платеж / месяц: | Решение: |

| 4567 ₽ | 1 день |

АО «Райффайзенбанк», Лицензия ЦБ РФ №3292

| Сумма: | Срок: |

| 100.000 – 3 млн ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 4,99% – 16,99% | 21 – 67 лет |

| Платеж / месяц: | Решение: |

| 6786 ₽ | 1 день |

ПАО «Банк Уралсиб», Лицензия ЦБ РФ №30

| Сумма: | Срок: |

| 100.000 – 6 млн ₽ | 1 – 6 лет |

| Ставка: | Возраст: |

| 14,8% – 18,9% | 21 – 65 лет |

| Платеж / месяц: | Решение: |

| 6987 ₽ | 1 день |

ООО «Сетелем Банк», лицензия ЦБ РФ №2168

| Сумма: | Срок: |

| 100.000 – 8 млн ₽ | 1 – 5 лет |

| Ставка: | Возраст: |

| 7,9% – 12,9% | 21 – 75 лет |

| Платеж / месяц: | Решение: |

| 7345 ₽ | 1 день |

АО «Кредит Европа Банк», Лицензия ЦБ РФ №3311

| Сумма: | Срок: |

| 100.000 – 3 млн ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 12,9% – 21,3% | 18 – 70 лет |

| Платеж / месяц: | Решение: |

| 6756 ₽ | 1 день |

АО «ЮниКредит Банк», Лицензия ЦБ РФ №1

| Сумма: | Срок: |

| 300.000 – 8 млн ₽ | 1 – 7 лет |

| Ставка: | Возраст: |

| 10% – 15,9% | 18 – 65 лет |

| Платеж / месяц: | Решение: |

| 7788 ₽ | 1 день |

ПАО «Совкомбанк», Лицензия ЦБ РФ №963

| Сумма: | Срок: |

| 100.000 – 4.9 млн ₽ | 1 – 6 лет |

| Ставка: | Возраст: |

| 3,99% – 16,9% | 20 – 85 лет |

| Платеж / месяц: | Решение: |

| 7456 ₽ | 1 день |

Плюсы и особенности автокредита

- Автокредит выдается без первоначального взноса, а некоторые финансовые учреждения предлагают отложенный первый платеж (например, в Альфа-Банке первый платеж нужно внести через 45 дней).

- Банки не требуют привлекать поручителей, подтверждать платежеспособность справкой.

- Разрешается оформить кредит на покупку новых и подержанных авто.

- Бесплатная проверка банком автомобиля по открытым базам ГИБДД, ФНП, ФССП и банковским источникам – заемщик будет уверен, что машина, приобретаемая в Москве, юридически чистая.

- Автомобиль принадлежит заемщику, для регистрации залога понадобится только копия договора купли-продажи и ПТС.

- Банки Москвы не требуют в обязательном порядке при покупке машины оформлять полис КАСКО.

Есть несколько особенностей автокредитов в Москве – при отказе от полиса банк может изменить условия оформления (повысить процентные ставки, уменьшить срок кредитования), транспортные средства нельзя использовать в коммерческих целях. До момента полного погашения кредита на авто действуют ограничения: его нельзя сдать в аренду, продать, предоставить в качестве залога.

Как взять автокредит в банке Москвы

Выберите банк и подайте онлайн-заявку на оформление автокредита. После одобрения можно оформить машину в кредит, внести авансовый платеж и приобрести полис. Полученные документы на авто (договор купли-продажи, ПТС, полис) принесите в отделение банка или отправьте по электронной почте. После заключения договора банк выдает деньги наличными в кассе или переводит на дебетовую карту.

Автокредиты выдаются гражданам РФ, которые имеют регистрацию в регионе обслуживания банка, стабильный источник доходов, трудовой стаж на последнем рабочем месте не менее 3 месяцев.

В каком банке лучше взять автокредит – Рейтинг самых выгодных автокредитов 2022 года

Перед покупкой нового легкового автомобиля или поддержанной иномарки с помощью автокредита стоит найти лучший банк, который предоставляет самые выгодные условия по кредиту. Сравните процентные ставки для физических лиц и другие условия автокредитования: комиссии, возможность досрочного погашения, мобильный банк, отслеживание долгов и удобство обслуживания клиентов.

Чем больше первоначальный взнос и меньше срок займа на автомобиль KIA, Toyota, Volkswagen, Hyundai, Audi или Ford, тем ниже будут проценты по автокредиту в 2022 году. Получение денег в банке на приобретение машины в лизинг — серьезный финансовый шаг, поэтому лучше разумно подойти к вопросу. Оставьте онлайн заявку на сайте банковской организации, менеджер одобрит выдачу за несколько минут.

Посчитайте, чтобы ежемесячные платежи не стали обузой для семейного бюджета, а все долги могли быть погашены вовремя. При необходимости можно воспользоваться рефинансированием автокредита. Мы составили рейтинг лучших российских банков с удобными условиями кредитования без лишних справок с работы.

10. Уралсиб

В банке Уралсиб широкий выбор тарифов для кредитования покупки нового автомобиля отечественного и иностранного производств. Программа Премиум предусматривает размер займа до 15 млн рублей и ставку по кредиту от 9.5% годовых, при этом размер первоначального взноса составляет 20% от стоимости авто. Для обеспечения финансовой безопасности, банк предлагает застраховать жизнь и здоровье заемщика.

Бизнесмены могут воспользоваться программой «Коммерческий транспорт» и приобрести специальную технику с выгодными условиями. Одобрение для автокредита действительно 3 месяца, в течение этого времени за клиентом сохраняется процентная ставка и условия договора. Банком предусмотрено множество способов погашения займа без комиссии: через банкомат, в отделении, в компаниях-партнерах, переводом на карту.

Кредитная организация оперативно решает обращения клиентов через чат на сайте или запросы в мобильном приложении. Клиенты высоко оценивают работу сотрудников компании и условия получения займов. Уралсиб входит в список самых надежных банков и занимает 10 место в рейтинге лучших автокредитов в России.

9. ЮниКредит Банк

Чтобы купить поддержанный автомобиль с привлечением заемных средств не нужно ехать в офис и собирать множество справок. На сайте ЮниКредит Банка можно подать онлайн заявку на автокредит по паспорту и дождаться одобрения в течение пары минут. Для точного расчета можно воспользоваться кредитным калькулятором и внести стоимость машины, марку автомобиля, планируемый срок погашения. Сервис выведет доступные программы и точную процентную ставку.

Льготные программы кредитования помогут сократить расходы и взять кредит с пониженной ставкой. В специальных тарифах участвуют марки автомобилей Volvo, UAZ, GAZ, Lada, мотоциклы иностранного производства. На их приобретение банк выдает автокредит от 100 000 до 8 млн рублей с первоначальным взносом в размере 15% от стоимости.

Для контроля за кредитом, досрочного погашения и ознакомления с суммой остатка, клиентам предлагается установить мобильное приложение для Android и iOS или зарегистрироваться в личном кабинете на сайте. Клиенты ЮниКредит Банка положительно отзываются о работе сотрудников и рекомендуют взять выгодный автокредит именно здесь.

8. Росбанк

Росбанк сотрудничает с множеством автопроизводителей: Jeep, Land Rover, Mazda, Lada, Kia и готов предложить льготные ставки от 0.1% годовых на приобретение транспорта. В компании можно поучаствовать в программе с государственной поддержкой, которая предусматривает скидку на приобретение авто для семей с детьми или медицинских сотрудников.

В отличие от конкурентов, Росбанк предлагает повышенные суммы, автокредит может достигать 12 млн рублей на срок до 7 лет, а при оформлении онлайн-заявки клиент получает скидку в размере 0.5% годовых. Компания не выставляет требований к марке автомобиля, приобретаемый транспорт может быть выпущен как отечественным, так и зарубежным производителем.

В тарифной сетке банка есть автокредит с отложенным платежом. Он предполагает частичную оплату займа и самостоятельный выбор остатка, который можно полностью погасить личными средствами или оформить Trade-in в счет последнего платежа. Росбанк пользуется популярностью у клиентов и входит в рейтинг хороших банков для получения автокредита без большого первоначального взноса.

7. Кредит Европа Банк

В Кредит Европа Банке можно взять кредит на новый, б/у автомобиль, спецтехнику, коммерческий и грузовой транспорт. Для подачи заявки на автокредит до 2500 тыс. рублей понадобится только паспорт и водительское удостоверение. На сайте организации необходимо заполнить стоимость приобретаемого автомобиля и размер первоначального взноса. В течение 30 минут сотрудники проверяют информацию для одобрения и связываются с клиентом.

В банке возможно получение наличных денег без первоначального взноса и одобрение сделки по покупке подержанного автомобиля у физического лица. Данная программа включает выдачу денежных средств в размере от 500 до 6 млн рублей под ставку 14% годовых. Банк не привлекает автосалоны выступать в качестве посредников и сразу выдает деньги для оплаты покупки автомобиля у физического лица.

Кредит Европа Банк предоставляет множество удобных способов погашения автокредита: перевод с карты, внесение наличных в банкомате, через оператора или в мобильном приложении. Для оперативного решения возникающих вопросов или сложностей клиент может написать в онлайн чат на сайте или оставить обращение в службу поддержки на смартфоне.

6. Газпромбанк

Получение кредита на покупку легкового автомобиля в Газпромбанке не займет много времени. Заполните электронную заявку на сайте по паспорту, дождитесь проверки информации сотрудниками банка в течение нескольких минут и согласуйте дату встречи. Курьер привезет договор и карту в удобный для клиента день, на которую банк перечисляет денежные средства для покупки поддержанного или нового автомобиля из автосалона.

Кредитная организация выдает до 5 млн рублей со ставкой 6.9% годовых, при этом размер первоначального взноса можно регулировать самостоятельно. Основными преимуществами автокредита в Газпромбанке является отсутствие требований по страхованию и условиям приобретения транспорта. Клиент может купить новую или б/у машину у официального дилера или частного продавца в Москве, Санкт-Петербурге, Екатеринбурге, Новосибирске, Красноярске.

Кредитная карта выдается бесплатно, за снятие наличных и пользование счетом не взимается комиссия. При покупке автомобиля банк начисляет кэшбэк до 10 000 рублей. Клиенты высоко оценивают автокредит от Газпромбанка за оперативное решение обращений, удобство пользования картой и множество способов бесплатного внесения ежемесячных платежей.

5. ВТБ

ВТБ выдает выгодные потребительские кредиты на покупку новых и подержанных автомобилей физическим лицам. В тарифной сетке компании предусмотрено несколько программ, рассчитанных на покупку автомобиля в автосалоне, у частного лица, приобретение мототранспорта или коммерческой техники от 2%. Для получения льготной ставки банк предлагает оформить КАСКО и застраховать жизнь заемщика.

Чтобы уменьшить кредитную нагрузку и снизить размер ежемесячного платежа, в ВТБ можно рефинансировать займ стороннего банка по ставке 1% годовых. При переоформлении договора разрешается заменить старый автомобиль по программе Trade-in и внести компенсацию в качестве первоначального взноса. Помимо стоимости автомобиля в автокредит можно включить дополнительные средства для покупки полиса КАСКО.

Подать заявку на выдачу кредита можно на сайте компании, онлайн калькулятор поможет определиться с размером ежемесячного платежа и выбрать дополнительные опции. Вы можете сформировать график платежей, который поможет спланировать схему погашения автокредита.

4. Райффайзен Банк

Если хотите приобрести автомобиль за наличные, стоит подать заявку на получение автокредита в Райффайзен Банке. Получить денежные средства в компании можно по самой низкой ставке на рынке в 7.9% годовых. Для этого необходимо обеспечить финансовую защиту и застраховать заемщика от потери дохода. Интернет калькулятор на сайте удобен для расчета посильного ежемесячного платежа, для этого нужно ввести сумму автокредита и планируемый срок погашения.

Для выгодного кредита в 1 млн рублей со сроком на 5 лет размер ежемесячного платежа составит 23 000 рублей. Получить ссуду можно за 1 день, для этого нужно оформить заявку и обратиться в офис за выдачей наличных средств. Банк выдает автокредиты по паспорту и не требует наличия справок о доходах и присутствия поручителей.

Деньги от Райффайзен Банка выдаются на приобретение как новых, так и автомобилей с рук. При этом кредитный договор не ограничивает количество владельцев автомобиля, год выпуска и марку. Оформление автомобиля под залог не предусматривает изъятия ПТС, документы на машину остаются у владельца. Благодаря удобному процессу получения денег и выгодным условиям программы, автокредит от Райффайзен Банк считается одним из лучших и занимает 5 место в подборке по мнению автолюбителей.

3. Росгосстрах Банк

В Росгосстрах Банке можно взять автокредит под ставку 8.9% годовых. Денежные средства перечисляются на покупку нового транспорта и авто с пробегом без подтверждения дохода и первоначального взноса. Кроме стандартных тарифов, кредитная организация предлагает специальные программы с льготными условиями приобретения автомобилей марок Газ, Газель, Suzuki.

Для получения средств клиент может заполнить заявку и получить кредитную карту с необходимым остатком на счету. После положительного решения об одобрении банк оставляет возможность воспользоваться автокредитом в течение 90 дней. За этот период времени необходимо подыскать автомобиль и подготовить документы для сделки. После снятия денег, банк формирует график ежемесячных платежей на остаток ссудной задолженности.

Денежные средства можно вносить без комиссии, а также осуществлять полное или частичное погашение в интернет-банке. Программы Росгосстрах Банка отличаются гибкостью и лояльными условиями: отсутствие первоначального взноса, обязательных требований к транспорту и опциональное страхование КАСКО.

2. Тинькофф

Автокредит в Тинькофф является одним из популярных предложений на рынке за счет низких процентных ставок от 9.9% и выгодных условий. Банк предоставляет кредит на сумму до 2 млн рублей на 5 лет для покупки нового и подержанного автомобиля. Для получения денежных средств не нужны справки 2НДФЛ, залоги и поручители, достаточно заполнить электронную форму и дождаться одобрения кредита. Позже курьер привозит банковскую карту с доступным остатком для оплаты покупки транспорта.

В целях обеспечения безопасности сделки, сотрудники компании самостоятельно проверяют автомобиль перед покупкой. Это исключает наличие долгов, фактов угона и искажения пробега продавцом. Для регистрации залога достаточно предоставить копию договора купли-продажи и ПТС. Банк не взимает комиссию за досрочное погашение кредита, обслуживание счета и снятие наличных в банкоматах.

Для управления автокредитом можно скачать мобильное приложение или зайти в личный кабинет на сайте. Там доступна информация по графику платежей, пополнениях, списании ежемесячного платежа, а также настройка уведомлений о платежах по кредиту. Благодаря гибким условиям и лояльному отношению к клиентам, Тинькофф считается лучшим банком для оформления автокредита в 2022 году.

1. Совкомбанк

Если ищете, где взять автокредит с пониженной ставкой, обратитесь в Совкомбанк. Если планируете приобрести автомобиль марки Suzuki, Chery, Kia, Haval, на кредит будет действовать рассрочка до 18 месяцев. В этот период времени денежные средства предоставляются на условиях беспроцентного пользования. Для расчета ежемесячного платежа можно воспользоваться онлайн калькулятором — введите стоимость автомобиля, срок автокредита и первоначальный взнос.

В тарифной сетке предусмотрены программы с льготными процентами по кредиту для приобретения новых машин для семьи в Москве и СПБ. При участии в акции банк снижает стоимость автомобиля на 10% и выдает средства по льготной ставке от 11.9%. Для подачи заявки не обязательно посещать офис, достаточно зайти на сайт, выбрать подходящий тариф и подать документы.

Условия получения потребительского кредита прозрачны и подробно описаны на сайте. При использовании калькулятора четко прослеживается изменение ставки от параметров займа. Клиенты хвалят Совкомбанк за оперативные ответы специалистов, отсутствие скрытых платежей и комиссий. Это позволяет организации занять лидирующую позицию в рейтинге выгодных автокредитов по отзывам посетителей.

5 банков, где лучше взять автокредит без первоначального взноса

Накопить на покупку машины, когда цены растут каждый месяц, не просто. А иногда даже выгоднее получить автокредит и купить автомобиль без первоначального взноса под гораздо более низкий процент, чем годовая инфляция. Мы собрали 5 лучших банков, с помощью которых можно купить авто в кредит в 2022 году без внесения собственных средств и даже без оформления КАСКО с самыми низкими процентными ставками.

Банки для покупки автомобиля в кредит в 2022

| Банк | Процент | Сумма | Срок |

| Альфабанк без взноса | От 6,5% | До 5 млн. руб. | От 1 до 5 лет |

| Тинькофф по паспорту | От 7,9% | До 3 млн. руб. | До 5 лет |

| Газпромбанк с кэшбэком | От 5,6% | До 5 млн. руб. | 3 мес. — 5 лет |

| Росгосстрах новые и б/у | От 9% | До 7 млн. руб. | До 5 лет |

Самые низкие проценты сейчас предлагает Газпромбанк, причем у них еще и кэшбэк есть, но получить кредит на автомобиль там сложнее, чем в Альфабанке, в котором ставки чуть выше, но зато и комплект документов самый большой. А проще всего взять автокредит на подержанную или новую машину в Тинькофф — там с 18 лет и только по паспорту, что нивелирует чуть более высокие %.

Плюсы и минусы автокредитов

Машины на рынке сейчас стоят не так дорого, особенно те, что с пробегом, и некоторым не слишком понятно, зачем вообще брать какую-то специализированную целевую ссуду, если можно просто оформить потребительский займ наличными и потратить его, как вам вздумается. Давайте разбираться вместе.

- Ниже процент. В отличие от ссуд на потребительские нужды на такие специализированные кредитные программы обычно предлагают на 1%-3% меньше;

- Проще получение. Если вы регистрируете залог на машину, то у банка уже есть гарантия возврата выданных вам в долг средств, что повышает вероятность одобрения если не до 100%, то как минимум до 80%;

- Купить прямо сейчас. Не нужно ждать, не нужно копить, можно оформить ссуду и получить вожделенный автомобиль хоть завтра. И в большинстве случаев еще и никакого первого взноса не требуется.

- Льготы и скидки. Если вовремя поймать момент или какое-то выгодное предложение, можно еще и сэкономить. Например, многие автодилеры предлагают более низкие цены на авто, если вы приобретаете их не за наличные, а в кредит. Плюс не забываем про программы Trade-in и Buy-back. Можно сделать рефинансирование.

- Регистрация залога. Если хотите маленький процент, придется регистрировать залог на покупаемую машину. А в этом случае она как бы уже и не совсем ваша, хоть вы и можете ездить на ней без ограничений.

- Расходы на КАСКО. Опять же — не всегда обязательно, но % вырастет, причем примерно на столько же, сколько вы за КАСКО бы и заплатили, но еще и чинить придется за свои деньги в случае аварии, где вы виновник.

- Первый взнос. Не все банки требуют, но в некоторых придется внесли от 20% своих средств, чтобы получить одобрение. Зато чем больше внесете сами, тем меньше переплата — рассчитать выгоду можно на калькуляторе.

- Ограничения по машинам. Например, распространенные условия кредитных организаций, что иномарки должны быть не старше 10 лет, а наши — 4-5, что сужает выбор поиска.

Альфабанк — автокредит за 2 минуты

- Доступная сумма: до 5 000 000;

- Срок: до 5 лет;

- Процентная ставка: От 6,5%;

- Документы: паспорт РФ, 1-2 дополнительных + подтверждение дохода;

- Особенности: без первоначального взноса, без КАСКО и без ограничений по цене и возрасту машины;

- Решение: за 2 минуты.

Минимальную процентную ставку предлагают только при подключении услуги страхования, без страховки ставки уже значительно выше, плюс максимальный для банков России комплект документов — без справки о доходах получить ссуду могут только зарплатные клиенты Альфабанка. Плюс могут отказать с испорченной КИ.

Портрет заемщика: гражданин РФ возрастом с 21 года, проживающий в регионе действия банка, имеющий стаж на текущем рабочем месте не менее 3-х месяцев и получающий от 10 000 рублей после вычета налогов.

Зато можно купить новый или подержанный автомобиль у дилера или физического лица, нет никаких ограничений по возрасту и цене машины (до 5 миллионов рублей), КАСКО не обязательно и первоначальный взнос также не нужен. ПТС ждать также не придется, авто сразу ваше — ключи и документы на него вы получите уже после подписания кредитного договора.

Тинькофф — без первоначального взноса

- Доступная сумма: до 3 000 000;

- Срок: до 5 лет;

- Процентная ставка: От 7,9%;

- Документы: только российский паспорт;

- Особенности: без КАСКО, без взноса, можно купить новый и Б/У автомобиль;

- Решение: за 15 минут.

Есть сложности с подтверждением дохода или официальной работой? Не хотите или не имеете возможности собрать полный комплект документов для других банков? Получите без отказа кредит на авто в Тинькофф — чуть выше ставки от 7,9% годовых, зато и требования минимальные.

Получить может — любой гражданин РФ возрастом с 18 до 70 лет только по паспорту. Нет требований по стажу, наличию официальной работы, кредитной истории и никакие справки и дополнительные документы не нужны.

Удобно, просто и быстро. Вам нужно лишь отправить заявку на автокредит онлайн, получить одобрение и договориться о месте и времени встречи с представителем банка, который привезет вам карту с деньгами. Хотите — снимайте их без комиссии в банкомате любого банка РФ, хотите — расплачивайтесь безналично или переводом. Далее покупаете желанный автомобиль, хоть новый, хоть подержанный, и регистрируете залог на авто — гарантия для Тинькофф, что вы вернете долг. Нет скрытых комиссий, КАСКО, другие страховки и первоначальный взнос тоже не нужны. Наоборот, можно запросить сумму больше цены покупаемой машины, и остаток средств использовать на любые личные нужды. Плюс банк готов еще и бесплатно сделать полную юридическую проверку по разным базам покупаемого вами авто.

Газпромбанк — кредит на авто с кэшбэком

- Доступная сумма: от 100 000 до 5 000 000;

- Срок: от 3 месяцев до 5 лет;

- Процентная ставка: От 5,6%;

- Документы: до 1 млн. руб. только паспорт;

- Особенности: можно не оформлять КАСКО и залог, не нужен первоначальный взнос;

- Решение: за полчаса.

Газпромбанк также предлагает автокредиты онлайн на большую сумму до 5 миллионов с лояльными условиями по оформлению. Например, при запросе менее 1 000 000 рублей достаточно лишь российского паспорта, свыше уже придется подтвердить платежеспособность справкой 2-НДФЛ или по форме банка.

От того, оформите вы КАСКО или нет, процентная ставка никак не зависит — это лишь ваш личный выбор. Регистрировать автомобиль в качестве залога также не обязательно, но если хотите заветные минимальные 5,6%, то придется это сделать.

Заемщики: только граждане России, возраст с 20 до 70 лет на момент окончания срока действия договора, стаж от 3-х месяцев на текущем рабочем месте и от 1 года — общий.

По зарплате особых требований нет. Авто обязательно оформляется на заемщика. Плюс по машинам с пробегам — не старше 10 лет для иномарок и 4 лет — для отечественных. Также необходимо пустить на покупку не менее 80% от размера полученной ссуды, остальное можете тратить, как вам угодно.

Газпромбанк выдает деньги на дебетовую карту с кэшбеком с бесплатным обслуживанием — можно получить до 3000 рублей обратно ежемесячно.

Росгосстрах — на машины новые и с пробегом без залога

- Доступная сумма: до 7 000 000;

- Срок: до 5 лет;

- Процентная ставка: От 9%;

- Документы: паспорт РФ, 1 дополнительный + 2-НДФЛ от 500 000 руб;

- Особенности: можно без залога и первоначального взноса;

- Решение: в течение дня.

Из представленных в обзоре банков в Росгосстрах самые невыгодные условие. Выше ставки — от 9% для покупки в кредит авто с пробегом, от 10% — для новых машин. При этом почти во всех случаях необходима регистрация залога и это влияет на ваш индивидуальный процент. Кроме этого на рост ставки влияет то, оформили или нет вы КАСКО, застраховали ли здоровье и жизнь заемщика, внесли ли начальный взнос и другие факторы.

То есть теоретически в Росгосстрах можно купить авто в кредит без первоначального взноса, без КАСКО и других страховок и без залога, причем как новые, так и с пробегом, но и ставки в этом случае уже будут около 16,9%-18,9%.

Кредитуют граждан РФ, как официально трудоустроенных, в этом случае стаж от 3-х месяцев, так и неработающих пенсионеров, возраст заемщика от 21 до 70 лет на дату окончания срока действия заключаемого договора.

Где лучше купить авто в кредит в 2022 году

Мы рассмотрели несколько организаций, в которых выгоднее всего оформить автокредит, осталось разобраться, когда и куда обращаться. Если у вас официальная работа и высокая зарплата, нет проблем получить 2-НДФЛ и с кредитной историей все в порядке, то в Газпромбанк — там выгоднее всего. Зарплатным клиентам — в Альфа-банк, так также выгодные условия и не требуется регистрировать залог. А вот если у вас не самая кристально-чистая КИ, вам меньше 20-21 года, нет официальной работы или не хотите получать справки — то идите в Тинькофф, так как там почти никому не отказывают. Ну а Росгосстрах — надежная и известная компания, но туда обращаться рекомендуем в последнюю очередь.

В каком банке самый низкий процент на автокредит?

Банки снижают проценты по автокредитованию и упрощают получение займа. При покупке отечественного авто дополнительно выдаются государственные субсидии.

- Что такое автокредит?

- Как выбрать автокредит?

- Минимальная процентная ставка

- Первоначальный взнос

- Новый или подержанный автомобиль

- Страхование КАСКО

- Документы

- Специальные программы

- Автокредиты от ведущих банков России

- Сбербанк

- ВТБ 24

- Банк Тойота

- БМВ Банк

- Фольксваген Банк

- Иные банки

- Государственное субсидирование

Что такое автокредит?

Это целевой кредит для покупки автомобиля. Приобретённая машина становится залогом по кредиту. Банки предоставляют на такие займы более низкие ставки, чем на другие потребительские нужды.

Как выбрать автокредит?

Для того, чтобы выбрать то или иное кредитное предложение, необходимо детально ознакомиться с условиями договора с банком. При этом, особое внимание нужно обратить на следующие моменты:

Минимальная процентная ставка

Зависит от набора предоставляемых документов:

- Справки о доходах

- Наличия поручителей

- Кредитной истории

Чем больше доказательств платёжеспособности, тем ниже процентная ставка.

Первоначальный взнос

Он колеблется в пределах 15-25%. Чем больше сумма первоначального платежа, тем выгоднее процентная ставка. Если банки выдают кредит без первоначального взноса, это повышает ставку на 4-6%.

Новый или подержанный автомобиль

Большая часть программ рассчитана на новые авто. Несколько банков специализируются только на подержанных машинах. Есть кредитные продукты под оба варианта.

Страхование КАСКО

Часто страховка включена в стоимость кредита или обязательна по договору (не всегда). Есть кредитные предложения, в которых банки оставляют выбор страховщика за кредитополучателем. Страхование КАСКО по умолчанию требуется в банках автопроизводителей (иначе резко возрастает первоначальный взнос).

Документы

Всё больше банков отказываются от справок с места работы. Достаточно паспорта и водительского удостоверения. Условия кредитования в этом случае будут хуже, зато займ доступен даже с плохой кредитной историей. Чтобы снизить процент по кредиту, нужно предоставить (на выбор):

- Справку о доходах 2-НДФЛ

- Договор пенсионного страхования

- Военный билет

- Удостоверение МВД, таможни, ФСБ

- Загранпаспорт

- Выписку со счёта в банке.

Специальные программы

Продлены с 2017 года льготные программы «Семейный автомобиль», «Первый автомобиль». Чтобы участвовать, нужно иметь 2 и более несовершеннолетних детей либо приобретать машину впервые. Предельная ставка по договору — 17%, авто не дороже 1,5 млн. Участники программы получают скидку на первый взнос 10%.

Автокредиты от ведущих банков России

Сбербанк

Условия кредитования и требования к заемщику:

- Гражданство и регистрация на территории РФ

- Возраст 21-65 лет

- Стаж на последнем месте работы от полугода

- Сумма не более 5 млн. с первоначальным взносом от 15%.

- Срок погашения от 3 месяцев до 5 лет

- Процентная ставка 14,5-16%, погашение равными долями.